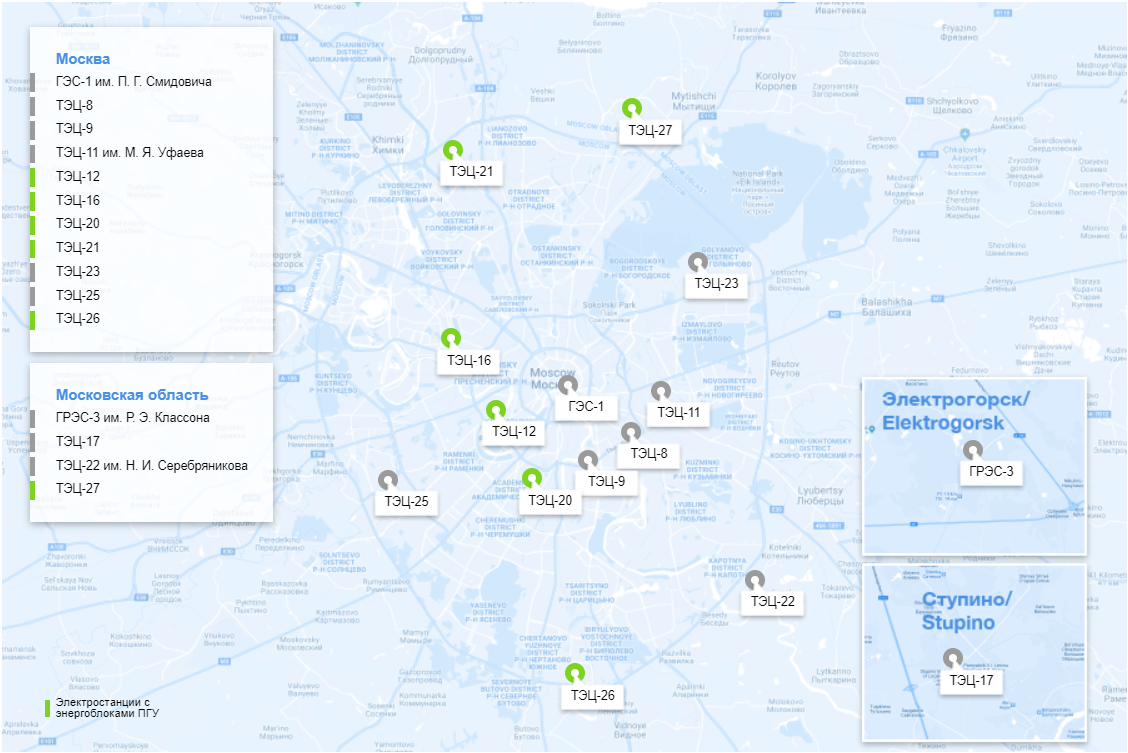

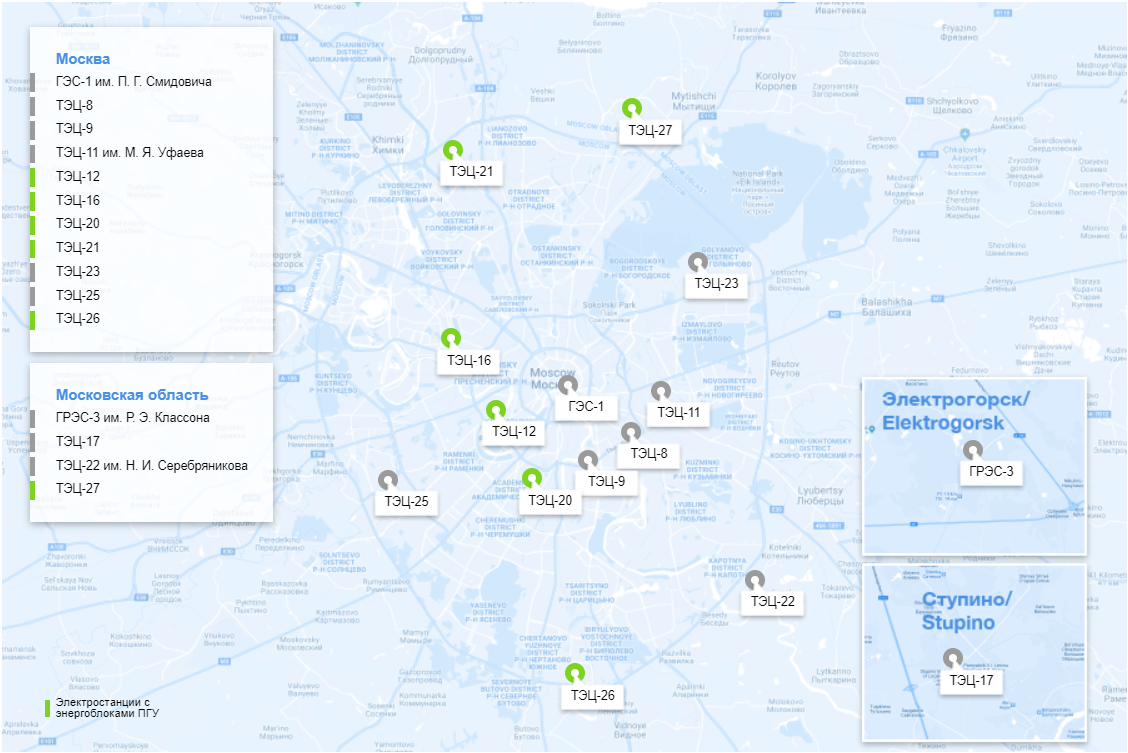

ПАО «Мосэнерго» — территориальная генерирующая компания, базирующаяся в Московском регионе, в составе которой находится 15 тепловых электростанций общей электрической мощностью 12,8 ГВт и тепловой мощностью 43,8 тыс. Гкал/ч

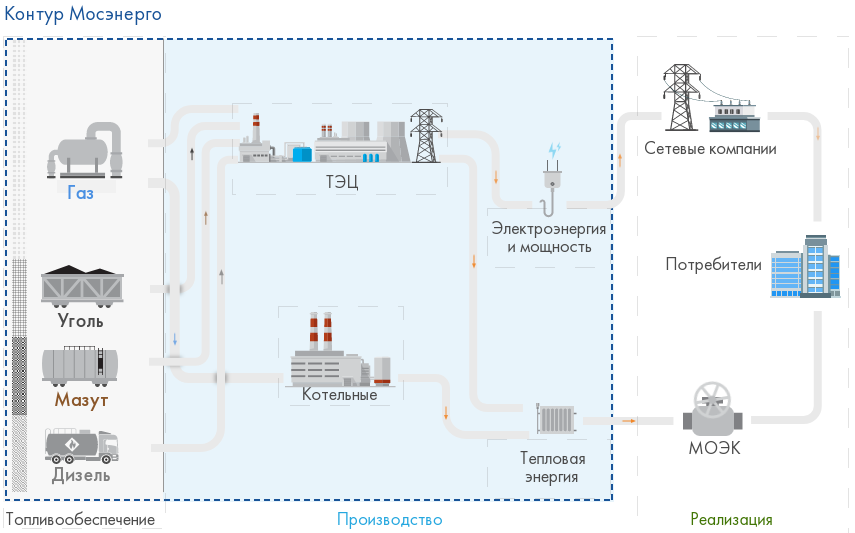

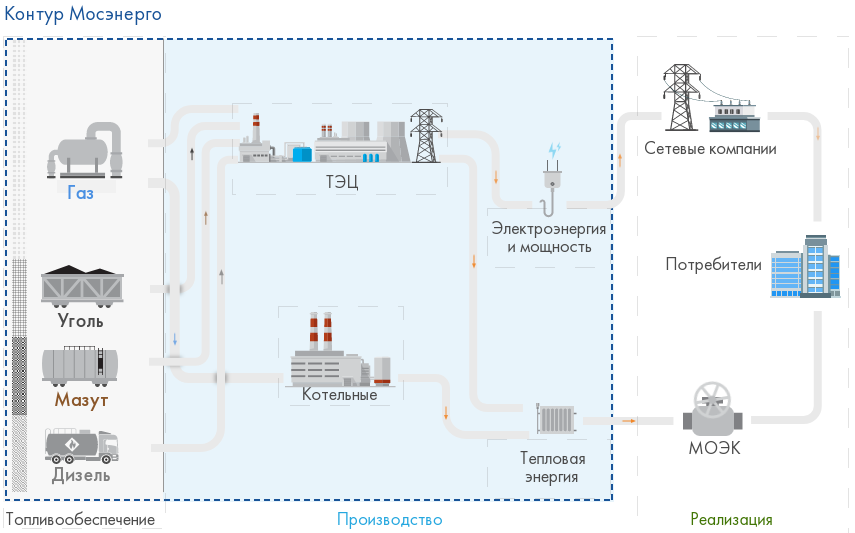

Бизнес-модель «Мосэнерго» представлена на картинке ниже:

Основным топливным ресурсом является газ, доля которого в топливообеспечении составляет 99,84%, а мазут (0,11%), уголь (0,05%) и дизтопливо практически не используются. Уголь в качестве топлива используется только на ТЭЦ-22, но компания ведет работу по модернизации оборудования, чтобы в конечном итоге полностью отказаться от данного вида топлива.

Инвестиционная деятельность

В рамках программ ДПМ и КОММод планируется модернизация следующего оборудования на электростанциях:

Техническое перевооружение энергоблока на ТЭЦ-22 с вводом в 2024 г., мощность после модернизации - 250 МВт.

Техническое перевооружение турбоагрегата Т-100-130 на ТЭЦ-23 с вводом в 2024 г., мощность после модернизации - 110 МВт.

Техническое перевооружение турбоагрегата и котлоагрегата на ТЭЦ-21 с вводом в 2025 г., мощность после модернизации - 80 МВт.

Техническое перевооружение энергоблока на ТЭЦ-25 с вводом в 2025 г., мощность после модернизации - 257 МВт.

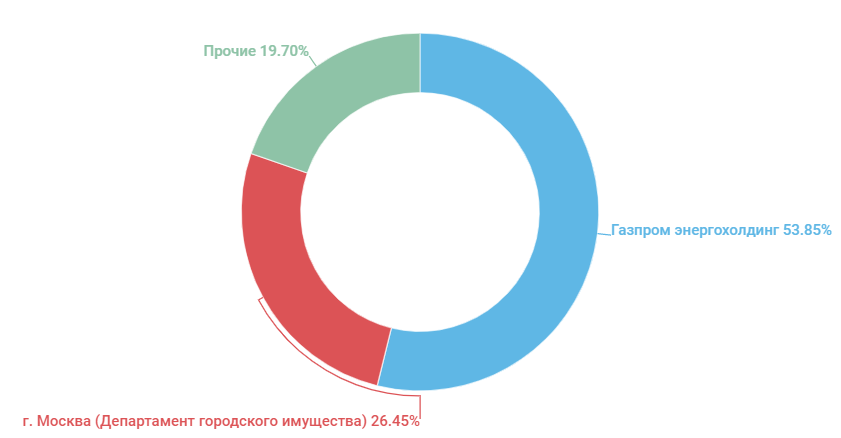

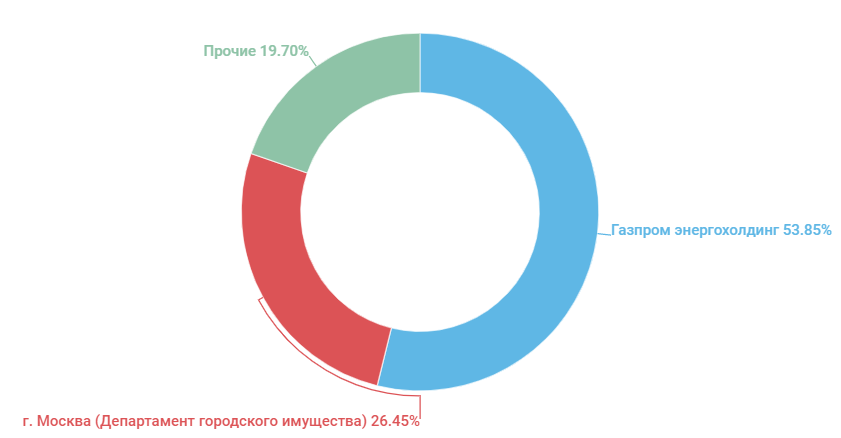

Структура акционерного капитала ПАО «Мосэнерго»

«Мосэнерго» входит в структуру «Газпром энергохолдинг» (100% принадлежит ПАО «Газпром»), который также является основным владельцем ПАО «ТГК-1», ПАО «ОГК-2» и ПАО «МОЭК».

Также 26,45% принадлежит государству в лице Департамента городского имущества г. Москвы.

Перейдем к рассмотрению показателей операционной деятельности ПАО «Мосэнерго».

Производственные показатели

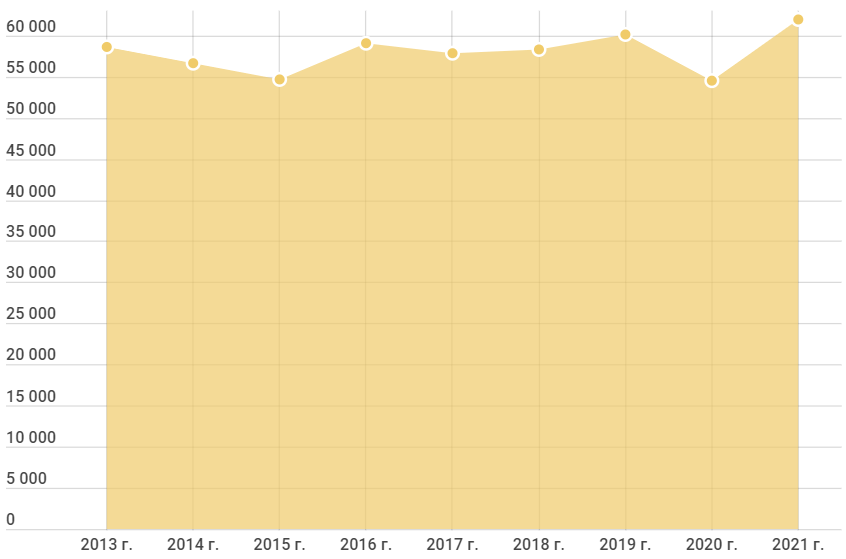

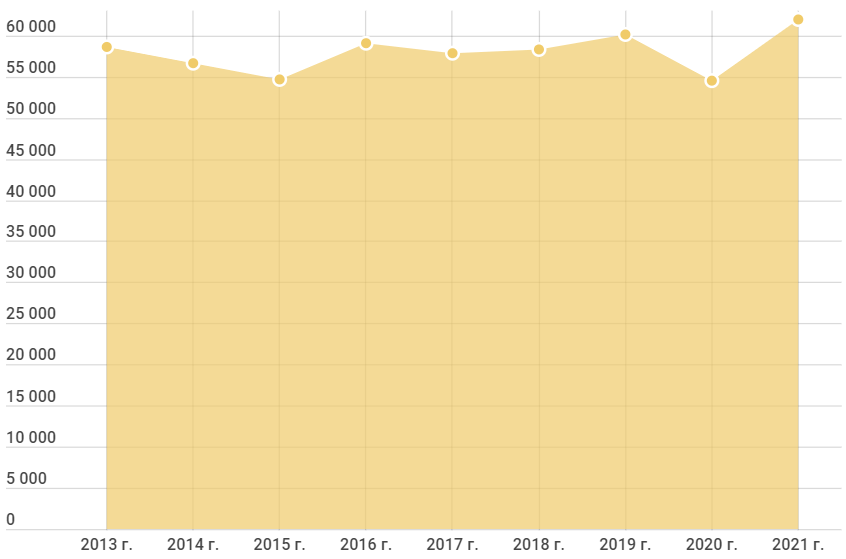

Выработка электроэнергии, млн кВт·ч

Выработка электроэнергии относительно стабильная, в диапазоне от 55-60 млрд кВт·ч, с небольшой тенденцией к росту.

В 2021 году производство увеличилось на 13,9% до 62 млрд кВт·ч, благодаря повышению спроса на электроэнергию в Московском регионе.

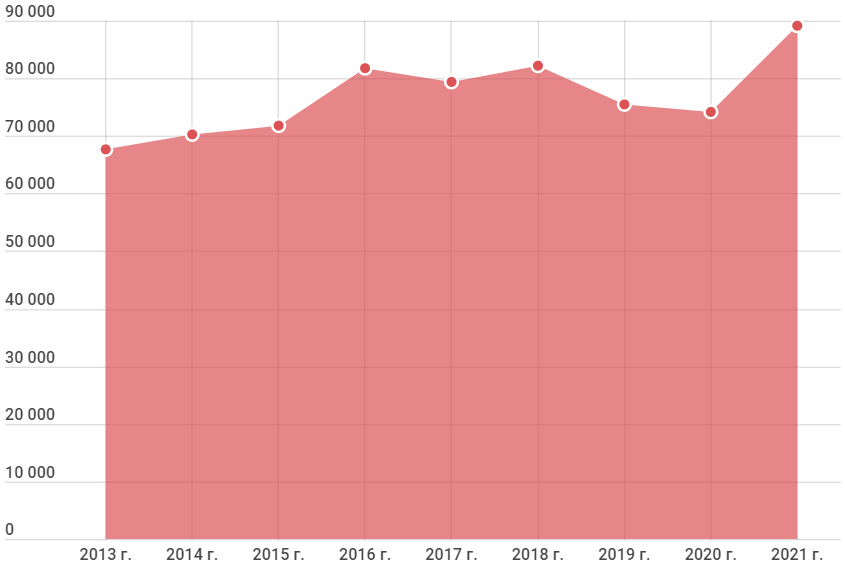

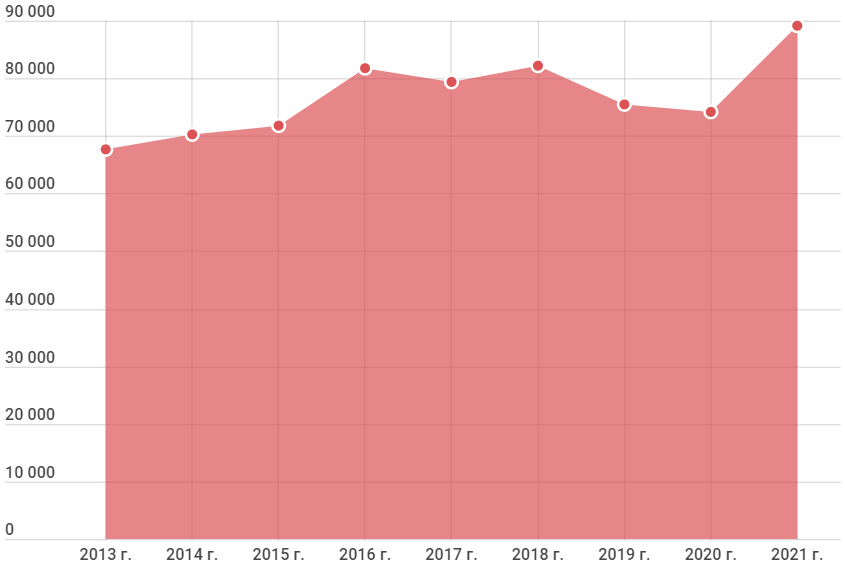

Отпуск теплоэнергии, тыс. Гкал

Производство тепловой энергии относительно стабильно в диапазоне от 70 до 80 млн Гкал.

В 2021 году более холодная зима и продолжительный отопительный период позволили увеличить отпуск тепла на 20% до 89 181 тыс. Гкал.

Финансовые показатели

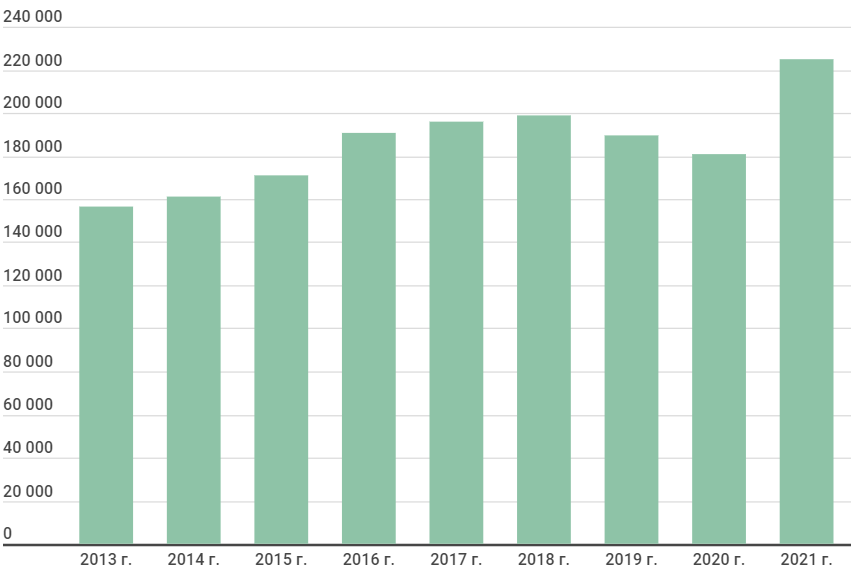

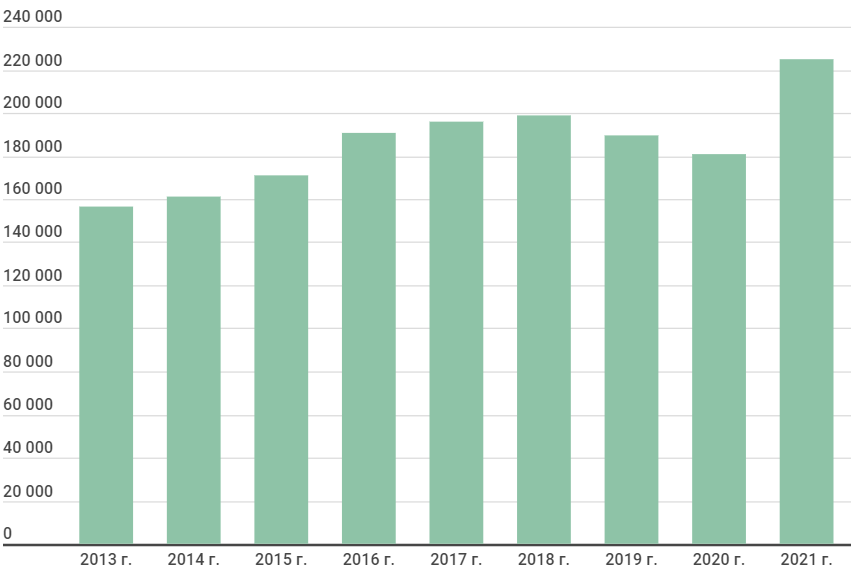

Динамика выручки, млн руб.

Выручка имеет небольшую тенденцию к росту, за счет стабильных производственных показателей и роста цен на электро- и теплоэнергию.

В 2021 году за счет низкой температуры наружного воздуха удалось нарастить продажи электроэнергии и особенно теплоэнергии, что в итоге привело к увеличению выручки на 24,46% до 225 158 млн руб.

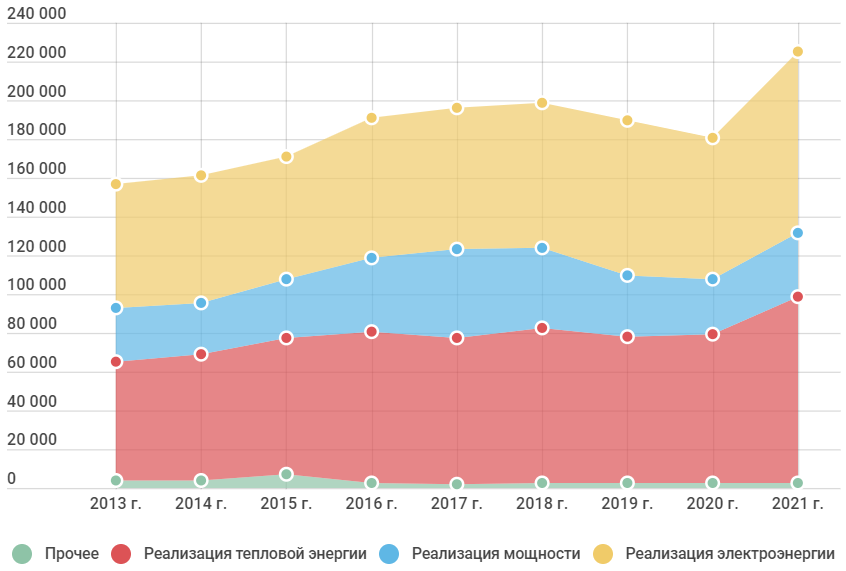

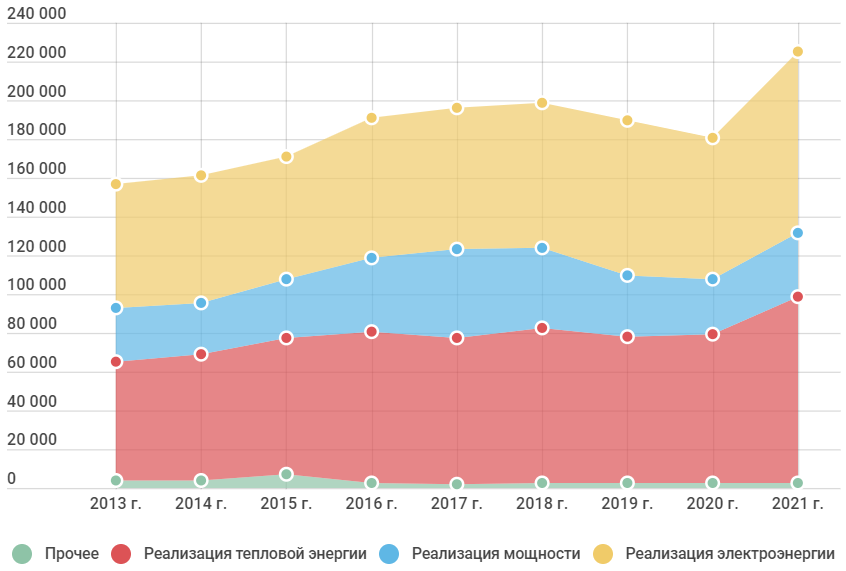

Более детально рассмотрим структуру выручки, которая представлена ниже:

В структуре выручки 42,5% составляют доходы от продажи тепла, 41,5% приходится на доходы от продажи электроэнергии, 14,7% - доходы от продажи мощности и 1,3% - прочее.

С 2019 года снизились доходы от продажи мощности, в связи с окончанием срока действия договоров предоставления мощности по трем объектам (парогазовый энергоблок на ТЭЦ-21 и два энергоблока на ТЭЦ-27).

С 2020 г. начали поступать платежи за мощность по объекту программы ДПМ на ТЭЦ-20 мощностью 420 МВт.

В 2019 году были одобрены новые договоры предоставления мощности по модернизации двух объектов: энергоблока на ТЭЦ-22 мощностью 250 МВт и турбоагрегата на ТЭЦ-23 мощностью 110 МВт. Ввод в эксплуатацию планируется в 2024 году. А в 2020 году в перечень проектов модернизации вошел турбогенератор ТГ-7 на ТЭЦ-21 мощностью 80 МВт и энергоблока на ТЭЦ-25с вводом в эксплуатацию в 2025 году.

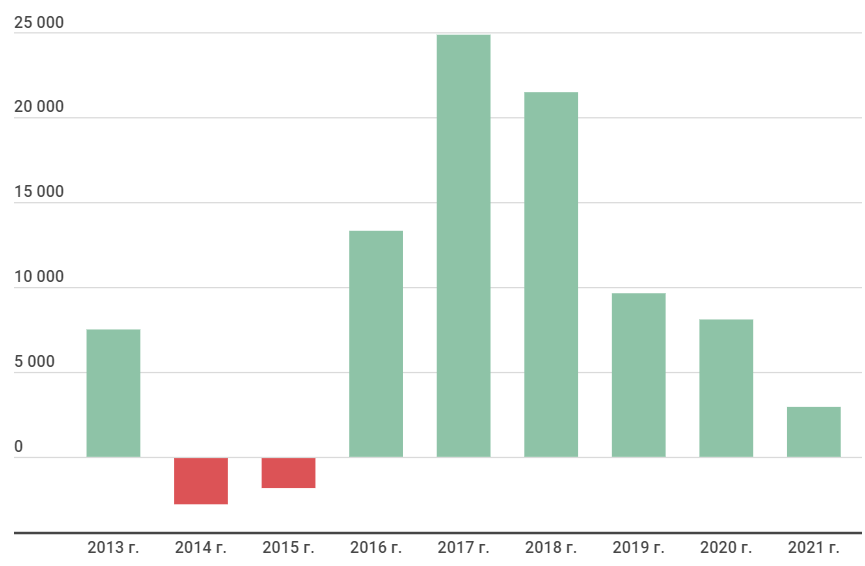

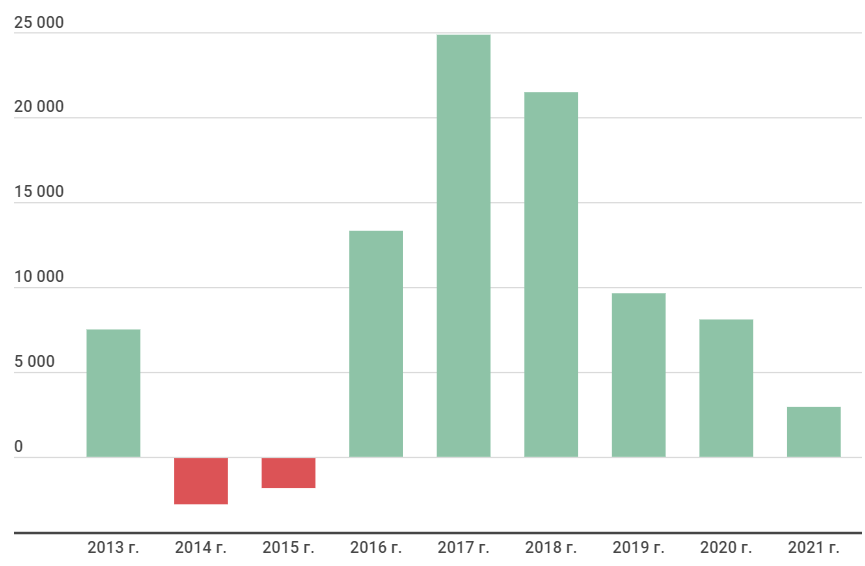

Динамика чистой прибыли, млн руб.

Динамика чистой прибыли довольно сильно зависит от признания убытков от обесценения.

В 2014 и 2015 гг. убытки от обесценения объектов основных средств в размере 7 млрд и 10 млрд рублей привели к отрицательным значениям чистой прибыли за эти годы. В 2019 году убыток от переоценки основных средств «съел» более 8 млрд рублей, что сыграло немаловажную роль в снижении чистой прибыли на 55% по сравнению с предыдущим годом (до 9,6 млрд рублей). В 2020 году убытки от обесценения составили 1,7 млрд руб., но снижение прибыли было в основном вызвано падением выручки в связи со снижением спроса на электроэнергию.

В 2021 году весомый вклад в падение чистой прибыли на 64% до 2,9 млрд. руб. внесло признание убытка от обесценения основных средств в размере 12,94 млрд руб.

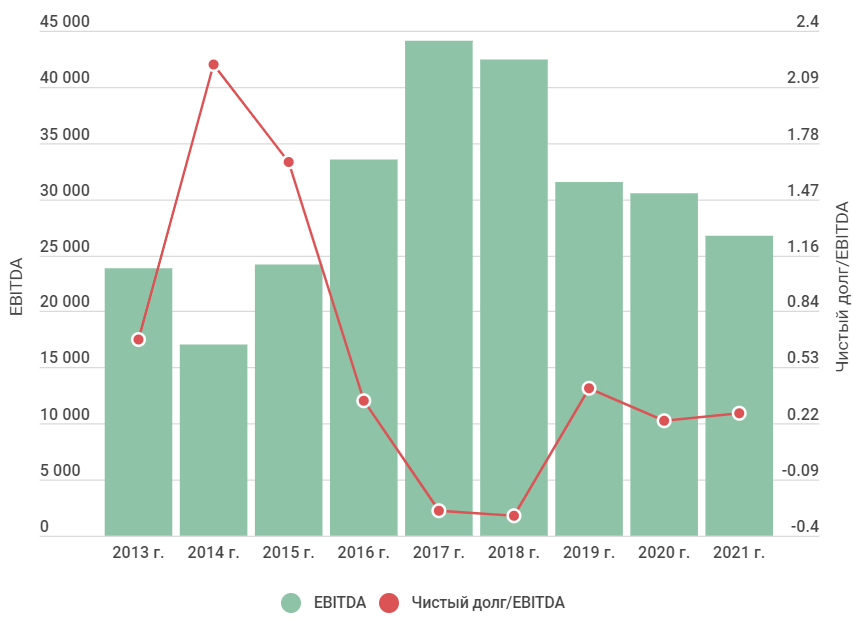

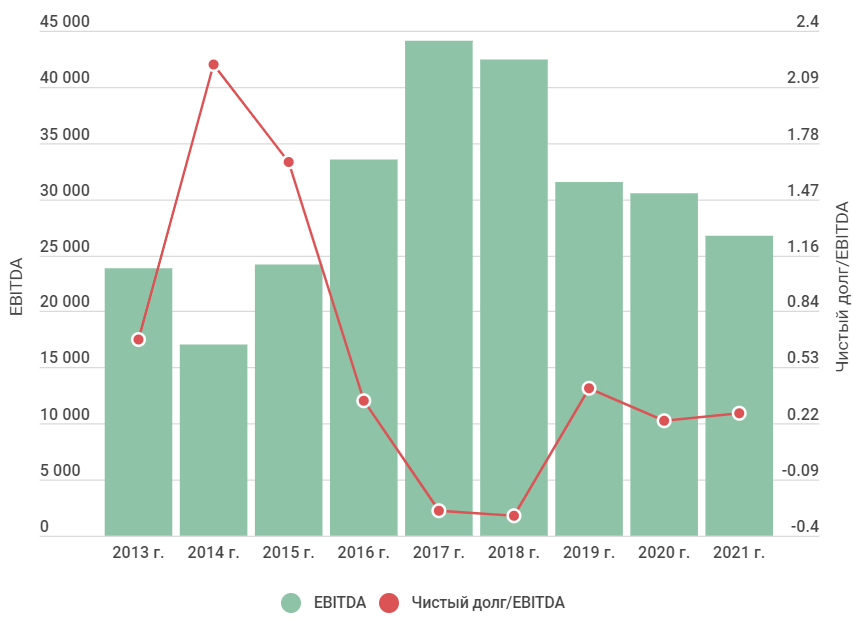

Долговая нагрузка

Что касается долговой нагрузки, то тут у «Мосэнерго» нет проблем. Долговая нагрузка низкая — отношение чистого долга компании к EBITDA составляет всего 0,28, а основным кредитором является АО «Газпромбанк», который также является дочерней структурой «Газпром», что позволяет кредитовать «Мосэнерго» по низкой ставке от 4,25% до 8,5%.

Коэффициент левериджа (отношение заемных средств к собственному капиталу) составляет 0,2. Это означает, что активы компании финансируются в основном за счет собственного капитала, а не заемных средств.

Все в целом характеризует компанию как финансово устойчивую.

Дивиденды

ПАО «Мосэнерго» стабильно выплачивает дивиденды.

На дивиденды будет направляется половина большей чистой прибыли по МСФО или РСБУ, в соответствии с уровнем выплат материнской компании «Газпром энергохолдинг», который полностью принадлежит «Газпрому».

Так по итогам 2021 года на дивиденды отправилось 50% от чистой прибыли по РСБУ, которая составила 17 734 млн руб. Всего были выплачены дивиденды в размере 0,22308 руб. на акцию, что подразумевало дивидендную доходность на уровне 10,64% к цене закрытия 5 июля 2022 года.

Фундаментальный анализ

Сравнительный анализ

По всем показателям, кроме P/BV, расчетная стоимость акции компании «Мосэнерго» составляет 2,244 руб.

Оценивать по показателю P/BV нецелесообразно в связи с тем, что у компании очень много активов на балансе, которые используются не очень эффективно, к тому же из года в год обесцениваются. У компании самые низкие показатели рентабельности капитала и активов в отрасли: ROE 0,92% и ROA 0,76%.

Более подробно о том, как проводится оценка компании по сравнительному анализу описано в статье Сравнительный анализ и определение цены акции.

Затратный подход

Согласно затратному подходу исходя из стоимости чистых активов в 329 044 млн руб. справедливая стоимость акции составляет 8,278 руб.

Как уже было упомянуто выше, высокая оценка по данному подходу обусловлена большим количеством активов. Но эффективность использования этих активов невысокая — показатели рентабельности активов (ROA) и капитала (ROE) самые низкие среди конкурентов. Компания из года в год отражает убытки от обесценения основных средств, поэтому данный метод не является репрезентативным и не будет использоваться в итоговой оценке.

Более подробно о том, как проводится оценка компании по затратному подходу описано в статье Затратный подход и мультипликатор P/BV.

Доходный подход

ПАО «Мосэнерго» способно генерировать положительный денежный поток. Расчетная стоимость акции компании по доходному подходу составляет 2,3406 руб. Оценка компании подразумевает формирование положительного дисконтированного денежного потока за счет постепенного наращивания операционных и финансовых показателей.

Итоговая оценка

Компания «Мосэнерго» имеет относительно стабильные операционные показатели с небольшой тенденцией к росту. Но большое влияние на чистую прибыль оказывает признание убытков от обесценения.

У компании низкая долговая нагрузка и низкая стоимость заемного капитала, т.к. основным кредитором является АО «Газпромбанк», который также является дочерней структурой ПАО «Газпром», что позволяет кредитовать «Мосэнерго» по низкой ставке.

Компания выплачивает дивиденды в размере 50% от большей чистой прибыли по МСФО или РСБУ.

Основным сдерживающим фактором является крайне низкая эффективность использования активов и собственного капитала. Показатели рентабельности ROE и ROA самые низкие в отрасли.

Затратный подход в итоговой оценке не будет учтен. Ликвидация и распродажа активов «Мосэнерго» в ближайшее время крайне маловероятна. Компания имеет большие активы, продать которые по рыночной цене быстро будет практически невозможно. Также компания крайне неэффективно использует свои активы, которые постоянно обесцениваются.

Оценка компании в сравнении с конкурентами в отрасли и по доходному подходу репрезентативна, поэтому в итоговой оценке оба метода будут иметь равный вес. В итоге расчетная стоимость «Мосэнерго» по фундаментальному анализу составит 2,2923 рубля за акцию.

Бизнес-модель «Мосэнерго» представлена на картинке ниже:

Основным топливным ресурсом является газ, доля которого в топливообеспечении составляет 99,84%, а мазут (0,11%), уголь (0,05%) и дизтопливо практически не используются. Уголь в качестве топлива используется только на ТЭЦ-22, но компания ведет работу по модернизации оборудования, чтобы в конечном итоге полностью отказаться от данного вида топлива.

Инвестиционная деятельность

В рамках программ ДПМ и КОММод планируется модернизация следующего оборудования на электростанциях:

Техническое перевооружение энергоблока на ТЭЦ-22 с вводом в 2024 г., мощность после модернизации - 250 МВт.

Техническое перевооружение турбоагрегата Т-100-130 на ТЭЦ-23 с вводом в 2024 г., мощность после модернизации - 110 МВт.

Техническое перевооружение турбоагрегата и котлоагрегата на ТЭЦ-21 с вводом в 2025 г., мощность после модернизации - 80 МВт.

Техническое перевооружение энергоблока на ТЭЦ-25 с вводом в 2025 г., мощность после модернизации - 257 МВт.

Структура акционерного капитала ПАО «Мосэнерго»

«Мосэнерго» входит в структуру «Газпром энергохолдинг» (100% принадлежит ПАО «Газпром»), который также является основным владельцем ПАО «ТГК-1», ПАО «ОГК-2» и ПАО «МОЭК».

Также 26,45% принадлежит государству в лице Департамента городского имущества г. Москвы.

Перейдем к рассмотрению показателей операционной деятельности ПАО «Мосэнерго».

Производственные показатели

Выработка электроэнергии, млн кВт·ч

Выработка электроэнергии относительно стабильная, в диапазоне от 55-60 млрд кВт·ч, с небольшой тенденцией к росту.

В 2021 году производство увеличилось на 13,9% до 62 млрд кВт·ч, благодаря повышению спроса на электроэнергию в Московском регионе.

Отпуск теплоэнергии, тыс. Гкал

Производство тепловой энергии относительно стабильно в диапазоне от 70 до 80 млн Гкал.

В 2021 году более холодная зима и продолжительный отопительный период позволили увеличить отпуск тепла на 20% до 89 181 тыс. Гкал.

Финансовые показатели

Динамика выручки, млн руб.

Выручка имеет небольшую тенденцию к росту, за счет стабильных производственных показателей и роста цен на электро- и теплоэнергию.

В 2021 году за счет низкой температуры наружного воздуха удалось нарастить продажи электроэнергии и особенно теплоэнергии, что в итоге привело к увеличению выручки на 24,46% до 225 158 млн руб.

Более детально рассмотрим структуру выручки, которая представлена ниже:

В структуре выручки 42,5% составляют доходы от продажи тепла, 41,5% приходится на доходы от продажи электроэнергии, 14,7% - доходы от продажи мощности и 1,3% - прочее.

С 2019 года снизились доходы от продажи мощности, в связи с окончанием срока действия договоров предоставления мощности по трем объектам (парогазовый энергоблок на ТЭЦ-21 и два энергоблока на ТЭЦ-27).

С 2020 г. начали поступать платежи за мощность по объекту программы ДПМ на ТЭЦ-20 мощностью 420 МВт.

В 2019 году были одобрены новые договоры предоставления мощности по модернизации двух объектов: энергоблока на ТЭЦ-22 мощностью 250 МВт и турбоагрегата на ТЭЦ-23 мощностью 110 МВт. Ввод в эксплуатацию планируется в 2024 году. А в 2020 году в перечень проектов модернизации вошел турбогенератор ТГ-7 на ТЭЦ-21 мощностью 80 МВт и энергоблока на ТЭЦ-25с вводом в эксплуатацию в 2025 году.

Динамика чистой прибыли, млн руб.

Динамика чистой прибыли довольно сильно зависит от признания убытков от обесценения.

В 2014 и 2015 гг. убытки от обесценения объектов основных средств в размере 7 млрд и 10 млрд рублей привели к отрицательным значениям чистой прибыли за эти годы. В 2019 году убыток от переоценки основных средств «съел» более 8 млрд рублей, что сыграло немаловажную роль в снижении чистой прибыли на 55% по сравнению с предыдущим годом (до 9,6 млрд рублей). В 2020 году убытки от обесценения составили 1,7 млрд руб., но снижение прибыли было в основном вызвано падением выручки в связи со снижением спроса на электроэнергию.

В 2021 году весомый вклад в падение чистой прибыли на 64% до 2,9 млрд. руб. внесло признание убытка от обесценения основных средств в размере 12,94 млрд руб.

Долговая нагрузка

Что касается долговой нагрузки, то тут у «Мосэнерго» нет проблем. Долговая нагрузка низкая — отношение чистого долга компании к EBITDA составляет всего 0,28, а основным кредитором является АО «Газпромбанк», который также является дочерней структурой «Газпром», что позволяет кредитовать «Мосэнерго» по низкой ставке от 4,25% до 8,5%.

Коэффициент левериджа (отношение заемных средств к собственному капиталу) составляет 0,2. Это означает, что активы компании финансируются в основном за счет собственного капитала, а не заемных средств.

Все в целом характеризует компанию как финансово устойчивую.

Дивиденды

ПАО «Мосэнерго» стабильно выплачивает дивиденды.

На дивиденды будет направляется половина большей чистой прибыли по МСФО или РСБУ, в соответствии с уровнем выплат материнской компании «Газпром энергохолдинг», который полностью принадлежит «Газпрому».

Так по итогам 2021 года на дивиденды отправилось 50% от чистой прибыли по РСБУ, которая составила 17 734 млн руб. Всего были выплачены дивиденды в размере 0,22308 руб. на акцию, что подразумевало дивидендную доходность на уровне 10,64% к цене закрытия 5 июля 2022 года.

Фундаментальный анализ

Сравнительный анализ

По всем показателям, кроме P/BV, расчетная стоимость акции компании «Мосэнерго» составляет 2,244 руб.

Оценивать по показателю P/BV нецелесообразно в связи с тем, что у компании очень много активов на балансе, которые используются не очень эффективно, к тому же из года в год обесцениваются. У компании самые низкие показатели рентабельности капитала и активов в отрасли: ROE 0,92% и ROA 0,76%.

Более подробно о том, как проводится оценка компании по сравнительному анализу описано в статье Сравнительный анализ и определение цены акции.

Затратный подход

Согласно затратному подходу исходя из стоимости чистых активов в 329 044 млн руб. справедливая стоимость акции составляет 8,278 руб.

Как уже было упомянуто выше, высокая оценка по данному подходу обусловлена большим количеством активов. Но эффективность использования этих активов невысокая — показатели рентабельности активов (ROA) и капитала (ROE) самые низкие среди конкурентов. Компания из года в год отражает убытки от обесценения основных средств, поэтому данный метод не является репрезентативным и не будет использоваться в итоговой оценке.

Более подробно о том, как проводится оценка компании по затратному подходу описано в статье Затратный подход и мультипликатор P/BV.

Доходный подход

ПАО «Мосэнерго» способно генерировать положительный денежный поток. Расчетная стоимость акции компании по доходному подходу составляет 2,3406 руб. Оценка компании подразумевает формирование положительного дисконтированного денежного потока за счет постепенного наращивания операционных и финансовых показателей.

Итоговая оценка

Компания «Мосэнерго» имеет относительно стабильные операционные показатели с небольшой тенденцией к росту. Но большое влияние на чистую прибыль оказывает признание убытков от обесценения.

У компании низкая долговая нагрузка и низкая стоимость заемного капитала, т.к. основным кредитором является АО «Газпромбанк», который также является дочерней структурой ПАО «Газпром», что позволяет кредитовать «Мосэнерго» по низкой ставке.

Компания выплачивает дивиденды в размере 50% от большей чистой прибыли по МСФО или РСБУ.

Основным сдерживающим фактором является крайне низкая эффективность использования активов и собственного капитала. Показатели рентабельности ROE и ROA самые низкие в отрасли.

Затратный подход в итоговой оценке не будет учтен. Ликвидация и распродажа активов «Мосэнерго» в ближайшее время крайне маловероятна. Компания имеет большие активы, продать которые по рыночной цене быстро будет практически невозможно. Также компания крайне неэффективно использует свои активы, которые постоянно обесцениваются.

Оценка компании в сравнении с конкурентами в отрасли и по доходному подходу репрезентативна, поэтому в итоговой оценке оба метода будут иметь равный вес. В итоге расчетная стоимость «Мосэнерго» по фундаментальному анализу составит 2,2923 рубля за акцию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба