9 августа 2022 T-Investments Романович Роман

В начале 2010-х Европа столкнулась с долговым кризисом, вызванным мировым финансовым кризисом 2008 года и долговыми проблемами в странах Южной Европы — Португалии, Греции, Испании и Италии.

Тогда ситуацию удалось спасти благодаря экстренному выкупу проблемных долгов и снижению процентных ставок. С тех пор Европа так и не смогла решить долговые проблемы, а низкие ставки лишь усугубили ситуацию. Рекордно высокая инфляция требует от ЕЦБ решительных действий, но регулятор загнал себя в цугцванг: любой ход с его стороны приведет к усугублению экономических проблем.

История европейского кризиса 2010-х

Чтобы понять причины кризиса, перенесемся в 1992 год, в город Маастрихт. Здесь был подписан Маастрихтский договор, положивший начало Европейскому союзу. Договор был подписан Бельгией, Великобританией, Грецией, Данией, Ирландией, Испанией, Италией, Люксембургом, Нидерландами, Португалией, Францией и Германией. В числе прочего договор включал так называемые Маастрихтские критерии, которым должны были соответствовать страны Европейского союза:

Дефицит государственного бюджета не должен превышать 3% ВВП.

Государственный долг должен быть менее 60% ВВП.

Уровень инфляции не должен более чем на 1,5 процентного пункта превышать среднее значение в трех странах-участницах с наиболее стабильными ценами.

Долгосрочные процентные ставки по государственным облигациям не должны более чем на 2 процентных пункта превышать среднее значение соответствующих ставок в странах с самой низкой инфляцией.

Однако в соглашении не предусмотрели механизмов контроля за соблюдением этих норм. Например, Греция, вошедшая в состав Евросоюза в 2001 году, имела дефицит государственного бюджета в размере 4,5% ВВП, а госдолг уже тогда превышал 107% ВВП. Тогда Грецию приняли в ЕС под честное слово исправить ситуацию с бюджетным дефицитом и снизить размер государственного долга. Да и сейчас 14 из 27 стран ЕС не соответствуют требованию о максимальном размере государственного долга, а в семи из них долг превышает ВВП.

Греция была не единственной страной с долговыми и бюджетными проблемами. Кроме нее в похожей ситуации к долговому кризису Европы подошли Италия, Испания и Португалия. Эти страны сформировали группу, которой дали название PIGS — Portugal, Italy, Greece, Spain. Из этой группы Греция выглядела наиболее слабой: дефицит государственного бюджета в 2009 достиг 15,1% ВВП, а средний размер дефицита с 2000 по 2009 держался на уровне 7,9% ВВП.

Денежно-кредитная политика Евросоюза

Европейский союз — это валютный союз, в котором действует единая денежно-кредитная политика, управляемая Европейским центробанком, ЕЦБ. В состав Европейского союза входит 27 стран, из которых 19 используют евро в качестве национальной валюты, а курсы валют оставшихся восьми стран привязаны к евро.

ЕЦБ устанавливает размер ключевой ставки, печатает евро и контролирует эмиссию национальных валют в странах, которые евро не используют. При этом в каждой стране действуют свои налоговые системы и льготы, у них отдельные бюджеты и пенсионные системы. До 2014 года в странах ЕС не существовало единой системы банковского страхования и банковского надзора — каждая страна управляла банковским сектором по своему усмотрению.

Эти разграничения между валютной и налогово-бюджетной политикой создали предпосылки развития долгового кризиса в 2010-х и будут создавать аналогичные проблемы дальше. В своих решениях ЕЦБ опирается на средние значения по союзу, но внутри ЕС показатели могут сильно разниться.

Например, в июне 2022 инфляция в еврозоне достигла 8,6%, но при этом на Мальте она была на уровне 6,1%, а в Эстонии — 22%. И это при целевом уровне инфляции Европейского союза в 2%. Страны ЕС не могут проводить самостоятельную денежно-кредитную политику и вынуждены опираться на решения ЕС, которые основаны на «средней температуре по больнице».

Кризис Греции как отражение проблем еврозоны

В нулевые годы проблемы еврозоны стали явными. Их усугубила ситуация на фондовых рынках. Вот что произошло.

Рост ВВП южных стран происходил за счет заимствований. С 2003 по 2007 фондовые рынки европейских стран росли, и это стимулировало рост заимствований — как на уровне бизнеса, так и на уровне населения. Средняя ключевая ставка в Европе с 2003 по 2007 год держалась на уровне 2,5%, и было выгодно инвестировать заемный капитал в растущий фондовый рынок. Инвесторы, вложившиеся в греческие акции в 2003 году, до 2007 получали доходность в среднем 75% годовых.

ВВП южных стран с 2003 по 2007 рос более быстрыми темпами. Например, средний темп роста ВВП Греции в этот период держался на уровне 4%, а Германии — чуть менее 2%. Это обусловлено ростом экономики после вступления в ЕС, но преимущественно он обеспечивался за счет заемного капитала — как на государственном, так и на корпоративном уровне.

Рост фондовых индексов с 2003 по 2007 год

Рост ВВП разгонял инфляцию, а ЕЦБ удерживал ставки на низком уровне. Это порождало еще одну проблему: при одинаковом уровне процентных ставок для всех стран еврозоны инфляция в каждой стране отличалась. Из-за более быстрого роста южных стран их инфляция оказалась выше в сравнении с более крупными экономиками. Например, средняя инфляция в Греции с 2003 по 2007 составляла 3,5%, а в Германии за этот же период — 1,5%.

В результате в Греции, Испании, Италии и Португалии сформировались отрицательные реальные процентные ставки: сложилась ситуация, когда ставка по кредиту ниже уровня инфляции. В таких условиях формируется долговой пузырь: низкие ставки при быстром росте активов стимулируют брать еще больше кредитов и вкладывать полученные деньги в растущие активы, тем самым еще сильнее разгоняя их цену.

Кроме того, выпуская облигации, европейские страны должны делать это в евро — общей валюте ЕС. Однако контролировать ее они не в состоянии. Например, Греция не может поднять или опустить ключевую ставку, чтобы отрегулировать инфляцию или стимулировать экономический рост, что и вызвало формирование пузыря и последующие проблемы.

Когда ЕЦБ все-таки поднял ставки, закредитованным странам стало слишком трудно обслуживать долг. В 2007 году из-за замедления мировой экономики и надвигающегося ипотечного кризиса в США ЕЦБ начал поднимать ставку — и к концу года она достигла 4%. Длительный период низких ставок привел к росту долговой нагрузки преимущественно в частном секторе. Например, в Греции долг частного сектора вырос с 83,2% ВВП в 2003 до 115% в 2007, а в Испании — с 202,8 до 276,1%.

Государственный долг, в процентах от ВВП

Частный долг, в процентах от ВВП

Растущая ставка делала рефинансирование этого долга дороже, а замедление мировой экономики ограничивало возможности для погашения: денег страна зарабатывала меньше, а обслуживать долги становилось дороже. В результате меньше денег оставалось на выполнение бюджета — и стране снова приходилось брать в долг. В разгар глобального финансового кризиса, к январю 2009, фондовый рынок Греции с пиков 2007 упал на 71%, а ВВП — на 6,8% в годовом исчислении.

В результате бюджетный дефицит Греции к 2009 году достиг 15% ВВП, а в 2010 страна оказалась на грани дефолта: собственных денег для погашения облигаций не хватало, а рефинансировать долг Греция самостоятельно не смогла. На помощь пришли Международный валютный фонд и Европейский центробанк.

Хронология активной фазы греческого кризиса

Почему нельзя было просто исключить Грецию из Евросоюза и при чем тут TARGET

Страны Евросоюза связаны TARGET2 — межбанковской платежной системой, которая позволяет в режиме реального времени проводить любые расчеты между странами и их гражданами: банковские переводы, оплату товаров и услуг. Система построена на основе SWIFT и дает возможность странам получить ликвидность для проведения платежей. Через TARGET2 проходят все расчеты между центральными банками стран ЕС.

Вот пример того, как работает эта система. Строительная компания из Греции покупает башенный кран у компании в Германии. Для этого греческая компания подает поручение в свой коммерческий банк в Греции, который «дебетует» счет своего клиента и передает транзакцию в систему TARGET2. Далее банк передает транзакцию на исполнение в Центральный банк Греции, чтобы тот передал информацию о платеже в Бундесбанк, а он, в свою очередь, сообщил коммерческому банку своего клиента — продавца крана о поступлении денег.

В конце дня ЕЦБ регистрирует все транзакции как обязательства у центробанков покупателей и как требования у центробанков продавцов. В идеальной системе со временем обязательства и требования должны уравновешивать друг друга, как это и было до 2008 года.

Однако после 2008 года в ранее растущих южных странах начались проблемы, а инвесторы стали забирать капитал и переводить деньги в более надежные места вроде Германии. Так начал расти дисбаланс в системе: все больше денег уходило в Германию и все меньше инвестиций приходило в страны PIGS.

В 2008 ЕЦБ запустил программу выкупа проблемных долгов — Quantitative Easing, QE, по которой эти долги выкупались национальными центробанками у коммерческих банков. Благодаря ей европейским банкам удалось избежать банкротства, а странам Южной Европы — дефолта.

Вот как это работало. Коммерческий банк в Греции, использующий сомнительные кредиты в качестве залога, берет взаймы у центрального банка Греции. Тот, в свою очередь, берет взаймы у ЕЦБ для покрытия выданного кредита, создавая обязательство в системе TARGET2. Так неплатежеспособные кредиты удаляются из национальных банковских систем PIGS и теряются в системе евро.

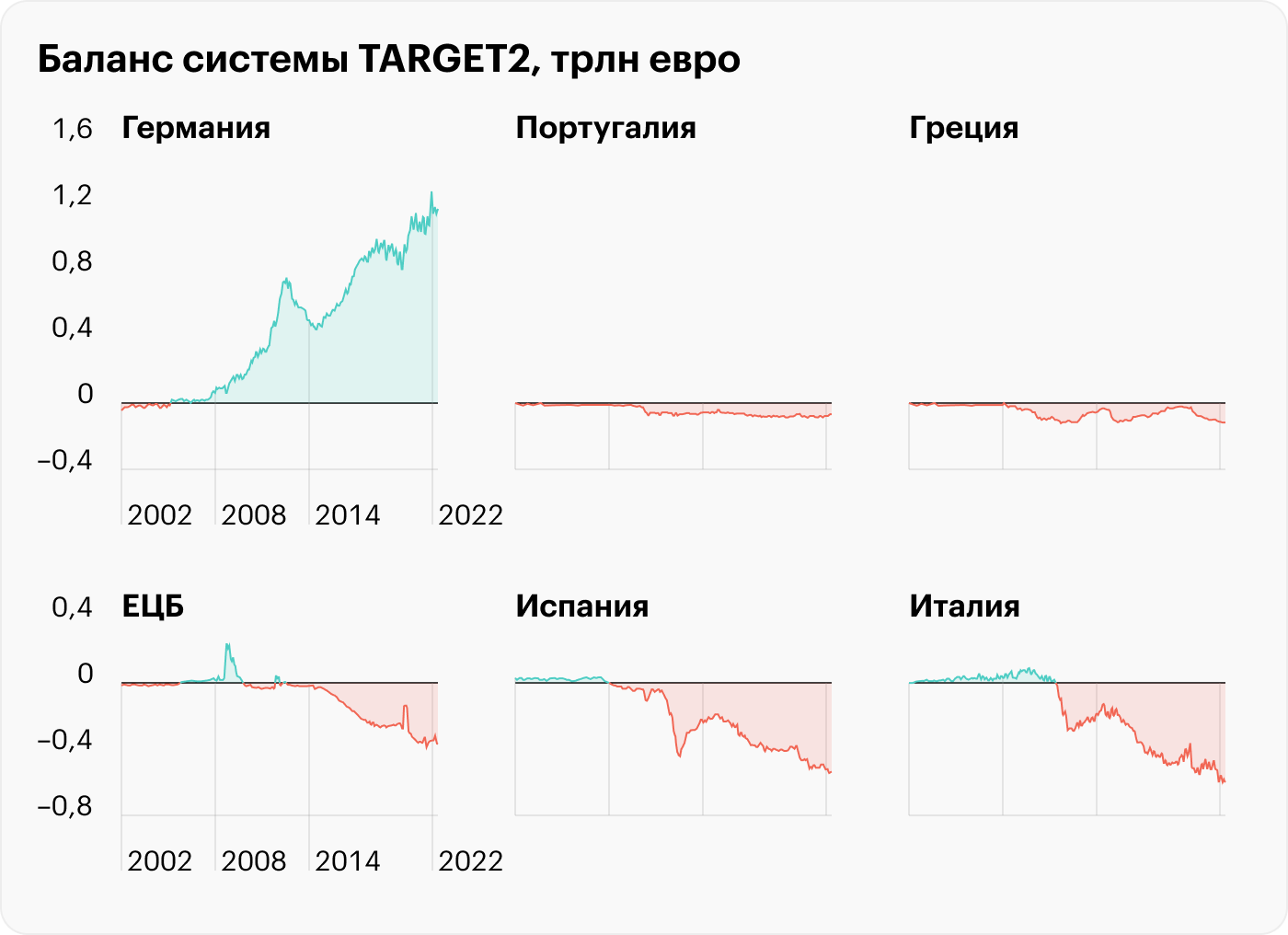

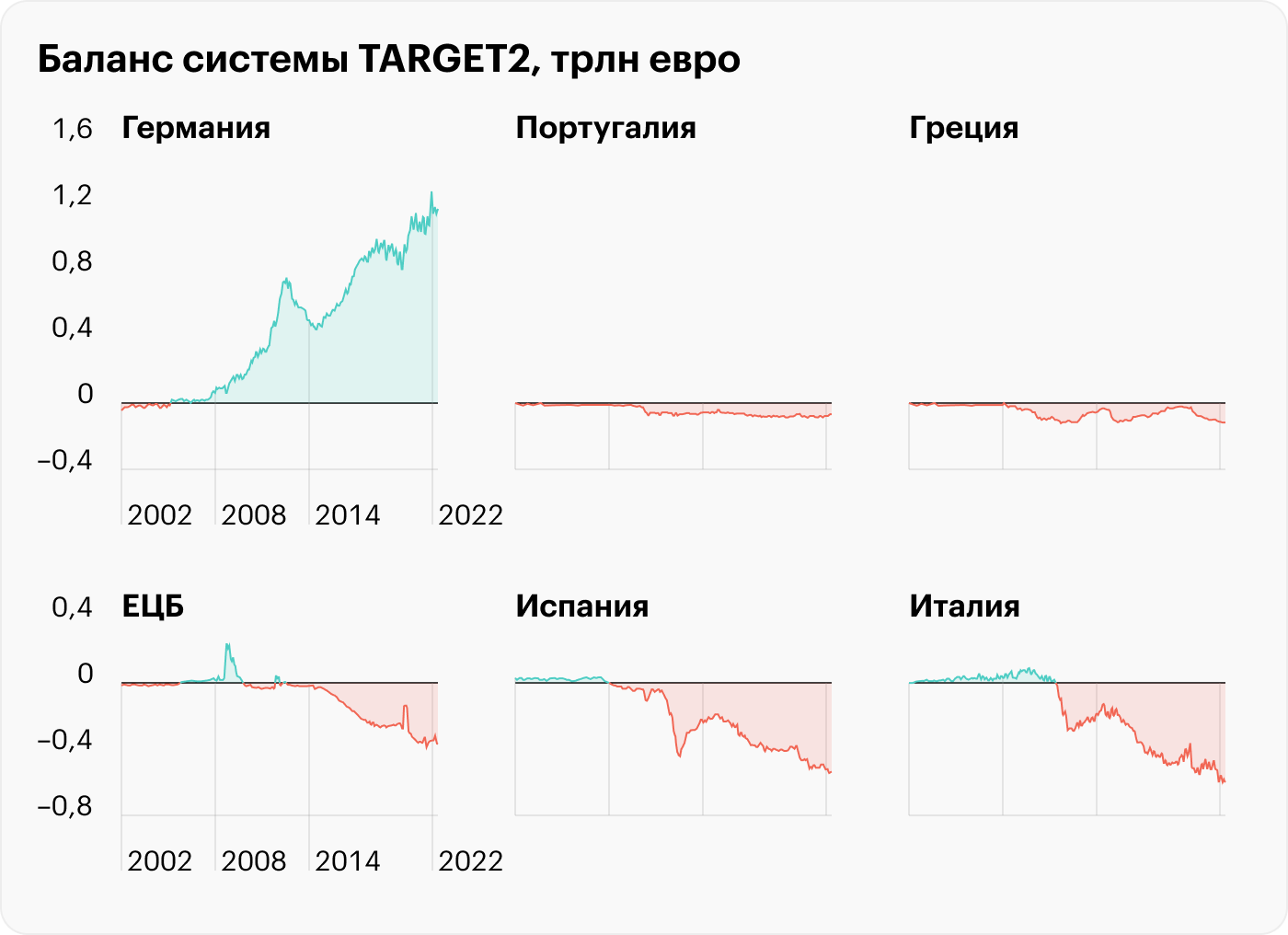

В результате такой практики сформировался сильный дисбаланс в системе: проблемные страны получали деньги от ЕЦБ под залог заведомо проблемных кредитов и на эти деньги продолжали покупать реальные товары в более развитых странах Европы. Сложилась ситуация, когда Германия имеет требования по отношению к другим странам Европы почти на 1,2 трлн евро от продажи товаров, притока инвестиций в страну и покупки облигаций проблемных стран. А Италия и Испания — обязательства перед ЕЦБ и другими европейскими странами, в первую очередь перед Германией, на общую сумму почти в триллион евро. При этом обязательства Италии и Испании обеспечены проблемными кредитами, долги по которым коммерческие банки их стран не в состоянии взыскать.

До 2008 года коммерческие банки справлялись с долговыми проблемами самостоятельно — на уровне национальных центробанков. Но в кризис это перестало работать из-за более низкого доверия к долгам южных стран: получить рефинансирование стало невозможно, пришлось задействовать ЕЦБ.

Подобная ситуация создавала опасное напряжение: если бы по облигациям Греции был допущен полноценный дефолт, это стало бы проблемой не только Греции, но и Германии — как ее основного кредитора.

Греция хотела, чтобы ЕС простил часть долга, но главными кредиторами и держателями греческих облигаций были Германия и европейские банки. Списание греческого долга привело бы к банковскому кризису в Европе.

Поэтому в феврале 2012 года ЕЦБ расширил программу QE, влив в систему дополнительные 529,5 млрд евро для рефинансирования долгов южноевропейских стран. После этого система начала возвращаться к балансу, но проблемы никуда не ушли.

Почему после кризиса 2012 года все стало еще хуже

После того, как удалось потушить долговой пожар деньгами и вернуть доверие инвесторов, казалось, что проблема решена. Но обратите внимание на график выше, где мы разбирали баланс TARGET2: к 2020 году Европа подошла с еще большим разрывом балансов, чем в пик долгового кризиса в 2012 году. Пандемия и закрытие экономик на карантин снова вскрыли долговые проблемы Европы.

После 2012 года программа количественного смягчения не остановилась, а требования к залогам так и остались мягкими. С 2014 по 2020 баланс ЕЦБ вырос с 19 до 39% ВВП, то есть было выкуплено еще больше плохих долгов, а ФРС США за тот же период сократила этот показатель с 26 до 20% ВВП. Пока в ФРС избавлялись от проблемных долгов, в ЕЦБ, наоборот, их наращивали.

Низкие ставки и мягкая политика Европейского центробанка не помогли странам Южной Европы стать эффективнее. Отрицательные балансы в TARGET2 не только сохранились, но и увеличились с мая 2012 по июнь 2022:

Италия — с 274,6 до 596,9 млрд евро;

Испания — с 345,1 до 525,9 млрд евро;

Греция — с 101,5 до 106,8 млрд евро;

Португалия — с 62,7 до 68,9 млрд евро.

Это означает, что капитал убегал из стран PIGS в более развитые и надежные страны Европы, а их центробанки передавали плохие долги на баланс ЕЦБ. Государственный долг стран PIGS также рос с 2008 года.

Самый резкий рост произошел в Испании, где госдолг вырос втрое — с 39,7 до 118,4% ВВП. Это происходило по причине замедления экономики и дефицита государственного бюджета. С 2012 года в Испании бюджет ни разу не был профицитным, а лучший показатель за 10 лет — дефицит в 2,6% в 2018 году. Средний размер бюджетного дефицита Испании с 2012 по 2022 — 6% ВВП, что в два раза превышает нормы Маастрихтского договора.

Экономическая модель ЕЦБ, который планировал за счет низких ставок стимулировать рост отстающих экономик, провалилась. Уровень жизни в Греции, Испании и Италии снизился. А вот Германия, наоборот, стала жить лучше: ВВП на душу населения по паритету покупательной способности с 2007 года вырос на 12,38%.

Никаких значимых структурных изменений в экономике Европы с 2012 года не произошло. ЕЦБ продолжал печатать деньги и кредитовать бедные страны за счет более богатых. С 2020 года для преодоления последствий пандемии европейский регулятор нарастил баланс на сумму, эквивалентную 4,6 трлн долларов. Попросту говоря, напечатал денег. В результате баланс вырос почти вдвое, с 5,2 до 9,8 трлн.

ВВП на душу населения по паритету покупательной способности

Что в итоге

Если коротко — перспективы нерадужные. За десять лет после греческого кризиса Европа так и не создала механизма, который решал бы долговые проблемы, а не тушил их новыми деньгами.

Европейские лидеры настаивают на том, что экономика Европы сегодня находится «в отличной форме». Паскаль Донохью, лидер группы министров финансов еврозоны, заявил, что нынешние обстоятельства полностью отличаются от той кризисной среды, в которой Европа находилась в начале 2010-х. Все это выглядит как попытка заглушить опасения рынка словесными интервенциями.

В 2012 году инфляция в Европе была на уровне 2,5%, а сейчас — 8,6%. В 2012 году баланс ЕЦБ был 3 трлн евро, а сейчас — 9,8 трлн. В 2012 году долг Италии составлял 106% ВВП, а сегодня — 150%. Поэтому нынешние условия действительно сильно отличаются от прошлого кризиса, но не в лучшую сторону. И у европейского регулятора нет такого пространства для маневра, как в 2012.

Свободных денег на погашение проблем у Евросоюза нет. Созданный в 2012 Европейский механизм стабильности, ESM, предполагает мобилизацию до 700 млрд евро на экстренную помощь странам-должникам. Однако государственный долг Италии — 2,75 трлн евро, Испании — 1,45 трлн, Греции — 394 млрд, Португалии — 275 млрд евро. В совокупности долг PIGS превышает размеры возможной поддержки в рамках ESM почти в семь раз.

Печатать деньги в таком объеме больше нельзя из-за инфляции. Из-за массивной печати денег инфляция в Европе обновляет исторические максимумы: в среднем по ЕС этот показатель вырос до 8,6% по итогам июня. Такого уровня инфляции Европейский союз не видел со времен своего образования. В Греции и Испании ситуация хуже, чем в целом по региону: инфляция поднялась до 12,1 и 10,2% соответственно.

Растущая инфляция и замедление экономического роста будут усугублять проблемы. Если раньше для стимулирования экономики ЕЦБ мог использовать количественное смягчение и скупать проблемные долги у центробанков стран Европы, то сейчас у него связаны руки: новая печать денег приведет к росту инфляции, которая и так в четыре раза превышает целевые показатели ЕЦБ.

В результате долг станет дороже вслед за ростом ставки, а падающая экономика будет создавать все меньший денежный поток для обслуживания долга. Новые кредиты на открытом рынке получить будет сложно из-за растущего кризиса доверия, а бесконечно раздувать долговой пузырь внутри ЕЦБ за счет Германии — опасно для самой Германии.

В европейском обществе становятся все популярнее идеи бывшего главы немецкого Бундесбанка Йенса Вайдмана. Он выступал за жесткую политику в отношении проблемных стран еврозоны и против безудержной печати денег. Будучи президентом Бундесбанка, он неоднократно высказывал опасения по поводу расхождения балансов в TARGET2. Марио Драги, глава ЕЦБ в тот период, убеждал критиков и экономистов, что в скором времени балансы сойдутся и ситуация в системе вернется к докризисным уровням. Но стало только хуже.

В какой-то момент оппозиционные лидеры могут прийти к власти в любой стране PIGS — и вывести ее из Евросоюза. Такой сценарий не только приведет к дефолту в этой стране, но и поставит под удар всю европейскую экономику.

ЕЦБ хочет выкупать облигации проблемных стран, но неясно, надолго ли его хватит. В середине июня ЕЦБ провел экстренное заседание, на котором обсудил новый план покупки облигаций проблемных стран Европы с учетом растущей стоимости заимствования. Согласно этому плану, ЕЦБ сможет влиять на стоимость облигаций для предотвращения их обвала.

Например, если доходность облигаций Италии продолжит расти, ЕЦБ активизирует покупки, чтобы удержать цены от дальнейшего падения. По сути, это манипулирование рынком на условиях ЕЦБ. Подобная практика может привести к тому, что желающих продать облигации Италии или другой проблемной страны еврозоны станет слишком много: почему бы нет, если ЕЦБ гарантирует высокую цену? Но как долго продержится ЕЦБ под натиском продавцов — вопрос открытый.

Евро продолжит слабеть. Из-за слабости экономики евро уже опустился до паритета с долларом, и эта динамика, скорее всего, продолжится. Чем больше денег будет печатать ЕЦБ, тем слабее будет евро в сравнении с долларом и другими мировыми валютами.

Ставка в Европе растет медленнее, чем в США, и, вероятно, так будет и дальше: к концу 2023 в ЕС ожидается рост ставки до 1%, а в США — до 3,2%. Долговые проблемы не позволяют ЕЦБ действовать решительно, а значит, евро продолжит слабеть по отношению к доллару.

Скорее всего, европейский фондовый рынок продолжит падать. Из-за замедления экономики ожидаемый рост фондовых рынков Европы также под вопросом. В июне Bridgewater Associates Рэя Далио, крупнейший хедж-фонд в мире, удвоил короткие позиции на европейский фондовый рынок в ожидании дальнейшего падения.

Представители фонда обосновали такое решение замедлением экономического роста, ростом цен и энергетическим кризисом, вызванным сбоями в поставках газа и нефти из России. К 28 июля фондовый рынок Германии упал на 28% с начала года, Италии — на 25%, Испании — на 13%.

Тогда ситуацию удалось спасти благодаря экстренному выкупу проблемных долгов и снижению процентных ставок. С тех пор Европа так и не смогла решить долговые проблемы, а низкие ставки лишь усугубили ситуацию. Рекордно высокая инфляция требует от ЕЦБ решительных действий, но регулятор загнал себя в цугцванг: любой ход с его стороны приведет к усугублению экономических проблем.

История европейского кризиса 2010-х

Чтобы понять причины кризиса, перенесемся в 1992 год, в город Маастрихт. Здесь был подписан Маастрихтский договор, положивший начало Европейскому союзу. Договор был подписан Бельгией, Великобританией, Грецией, Данией, Ирландией, Испанией, Италией, Люксембургом, Нидерландами, Португалией, Францией и Германией. В числе прочего договор включал так называемые Маастрихтские критерии, которым должны были соответствовать страны Европейского союза:

Дефицит государственного бюджета не должен превышать 3% ВВП.

Государственный долг должен быть менее 60% ВВП.

Уровень инфляции не должен более чем на 1,5 процентного пункта превышать среднее значение в трех странах-участницах с наиболее стабильными ценами.

Долгосрочные процентные ставки по государственным облигациям не должны более чем на 2 процентных пункта превышать среднее значение соответствующих ставок в странах с самой низкой инфляцией.

Однако в соглашении не предусмотрели механизмов контроля за соблюдением этих норм. Например, Греция, вошедшая в состав Евросоюза в 2001 году, имела дефицит государственного бюджета в размере 4,5% ВВП, а госдолг уже тогда превышал 107% ВВП. Тогда Грецию приняли в ЕС под честное слово исправить ситуацию с бюджетным дефицитом и снизить размер государственного долга. Да и сейчас 14 из 27 стран ЕС не соответствуют требованию о максимальном размере государственного долга, а в семи из них долг превышает ВВП.

Греция была не единственной страной с долговыми и бюджетными проблемами. Кроме нее в похожей ситуации к долговому кризису Европы подошли Италия, Испания и Португалия. Эти страны сформировали группу, которой дали название PIGS — Portugal, Italy, Greece, Spain. Из этой группы Греция выглядела наиболее слабой: дефицит государственного бюджета в 2009 достиг 15,1% ВВП, а средний размер дефицита с 2000 по 2009 держался на уровне 7,9% ВВП.

Денежно-кредитная политика Евросоюза

Европейский союз — это валютный союз, в котором действует единая денежно-кредитная политика, управляемая Европейским центробанком, ЕЦБ. В состав Европейского союза входит 27 стран, из которых 19 используют евро в качестве национальной валюты, а курсы валют оставшихся восьми стран привязаны к евро.

ЕЦБ устанавливает размер ключевой ставки, печатает евро и контролирует эмиссию национальных валют в странах, которые евро не используют. При этом в каждой стране действуют свои налоговые системы и льготы, у них отдельные бюджеты и пенсионные системы. До 2014 года в странах ЕС не существовало единой системы банковского страхования и банковского надзора — каждая страна управляла банковским сектором по своему усмотрению.

Эти разграничения между валютной и налогово-бюджетной политикой создали предпосылки развития долгового кризиса в 2010-х и будут создавать аналогичные проблемы дальше. В своих решениях ЕЦБ опирается на средние значения по союзу, но внутри ЕС показатели могут сильно разниться.

Например, в июне 2022 инфляция в еврозоне достигла 8,6%, но при этом на Мальте она была на уровне 6,1%, а в Эстонии — 22%. И это при целевом уровне инфляции Европейского союза в 2%. Страны ЕС не могут проводить самостоятельную денежно-кредитную политику и вынуждены опираться на решения ЕС, которые основаны на «средней температуре по больнице».

Кризис Греции как отражение проблем еврозоны

В нулевые годы проблемы еврозоны стали явными. Их усугубила ситуация на фондовых рынках. Вот что произошло.

Рост ВВП южных стран происходил за счет заимствований. С 2003 по 2007 фондовые рынки европейских стран росли, и это стимулировало рост заимствований — как на уровне бизнеса, так и на уровне населения. Средняя ключевая ставка в Европе с 2003 по 2007 год держалась на уровне 2,5%, и было выгодно инвестировать заемный капитал в растущий фондовый рынок. Инвесторы, вложившиеся в греческие акции в 2003 году, до 2007 получали доходность в среднем 75% годовых.

ВВП южных стран с 2003 по 2007 рос более быстрыми темпами. Например, средний темп роста ВВП Греции в этот период держался на уровне 4%, а Германии — чуть менее 2%. Это обусловлено ростом экономики после вступления в ЕС, но преимущественно он обеспечивался за счет заемного капитала — как на государственном, так и на корпоративном уровне.

Рост фондовых индексов с 2003 по 2007 год

Рост ВВП разгонял инфляцию, а ЕЦБ удерживал ставки на низком уровне. Это порождало еще одну проблему: при одинаковом уровне процентных ставок для всех стран еврозоны инфляция в каждой стране отличалась. Из-за более быстрого роста южных стран их инфляция оказалась выше в сравнении с более крупными экономиками. Например, средняя инфляция в Греции с 2003 по 2007 составляла 3,5%, а в Германии за этот же период — 1,5%.

В результате в Греции, Испании, Италии и Португалии сформировались отрицательные реальные процентные ставки: сложилась ситуация, когда ставка по кредиту ниже уровня инфляции. В таких условиях формируется долговой пузырь: низкие ставки при быстром росте активов стимулируют брать еще больше кредитов и вкладывать полученные деньги в растущие активы, тем самым еще сильнее разгоняя их цену.

Кроме того, выпуская облигации, европейские страны должны делать это в евро — общей валюте ЕС. Однако контролировать ее они не в состоянии. Например, Греция не может поднять или опустить ключевую ставку, чтобы отрегулировать инфляцию или стимулировать экономический рост, что и вызвало формирование пузыря и последующие проблемы.

Когда ЕЦБ все-таки поднял ставки, закредитованным странам стало слишком трудно обслуживать долг. В 2007 году из-за замедления мировой экономики и надвигающегося ипотечного кризиса в США ЕЦБ начал поднимать ставку — и к концу года она достигла 4%. Длительный период низких ставок привел к росту долговой нагрузки преимущественно в частном секторе. Например, в Греции долг частного сектора вырос с 83,2% ВВП в 2003 до 115% в 2007, а в Испании — с 202,8 до 276,1%.

Государственный долг, в процентах от ВВП

Частный долг, в процентах от ВВП

Растущая ставка делала рефинансирование этого долга дороже, а замедление мировой экономики ограничивало возможности для погашения: денег страна зарабатывала меньше, а обслуживать долги становилось дороже. В результате меньше денег оставалось на выполнение бюджета — и стране снова приходилось брать в долг. В разгар глобального финансового кризиса, к январю 2009, фондовый рынок Греции с пиков 2007 упал на 71%, а ВВП — на 6,8% в годовом исчислении.

В результате бюджетный дефицит Греции к 2009 году достиг 15% ВВП, а в 2010 страна оказалась на грани дефолта: собственных денег для погашения облигаций не хватало, а рефинансировать долг Греция самостоятельно не смогла. На помощь пришли Международный валютный фонд и Европейский центробанк.

Хронология активной фазы греческого кризиса

Почему нельзя было просто исключить Грецию из Евросоюза и при чем тут TARGET

Страны Евросоюза связаны TARGET2 — межбанковской платежной системой, которая позволяет в режиме реального времени проводить любые расчеты между странами и их гражданами: банковские переводы, оплату товаров и услуг. Система построена на основе SWIFT и дает возможность странам получить ликвидность для проведения платежей. Через TARGET2 проходят все расчеты между центральными банками стран ЕС.

Вот пример того, как работает эта система. Строительная компания из Греции покупает башенный кран у компании в Германии. Для этого греческая компания подает поручение в свой коммерческий банк в Греции, который «дебетует» счет своего клиента и передает транзакцию в систему TARGET2. Далее банк передает транзакцию на исполнение в Центральный банк Греции, чтобы тот передал информацию о платеже в Бундесбанк, а он, в свою очередь, сообщил коммерческому банку своего клиента — продавца крана о поступлении денег.

В конце дня ЕЦБ регистрирует все транзакции как обязательства у центробанков покупателей и как требования у центробанков продавцов. В идеальной системе со временем обязательства и требования должны уравновешивать друг друга, как это и было до 2008 года.

Однако после 2008 года в ранее растущих южных странах начались проблемы, а инвесторы стали забирать капитал и переводить деньги в более надежные места вроде Германии. Так начал расти дисбаланс в системе: все больше денег уходило в Германию и все меньше инвестиций приходило в страны PIGS.

В 2008 ЕЦБ запустил программу выкупа проблемных долгов — Quantitative Easing, QE, по которой эти долги выкупались национальными центробанками у коммерческих банков. Благодаря ей европейским банкам удалось избежать банкротства, а странам Южной Европы — дефолта.

Вот как это работало. Коммерческий банк в Греции, использующий сомнительные кредиты в качестве залога, берет взаймы у центрального банка Греции. Тот, в свою очередь, берет взаймы у ЕЦБ для покрытия выданного кредита, создавая обязательство в системе TARGET2. Так неплатежеспособные кредиты удаляются из национальных банковских систем PIGS и теряются в системе евро.

В результате такой практики сформировался сильный дисбаланс в системе: проблемные страны получали деньги от ЕЦБ под залог заведомо проблемных кредитов и на эти деньги продолжали покупать реальные товары в более развитых странах Европы. Сложилась ситуация, когда Германия имеет требования по отношению к другим странам Европы почти на 1,2 трлн евро от продажи товаров, притока инвестиций в страну и покупки облигаций проблемных стран. А Италия и Испания — обязательства перед ЕЦБ и другими европейскими странами, в первую очередь перед Германией, на общую сумму почти в триллион евро. При этом обязательства Италии и Испании обеспечены проблемными кредитами, долги по которым коммерческие банки их стран не в состоянии взыскать.

До 2008 года коммерческие банки справлялись с долговыми проблемами самостоятельно — на уровне национальных центробанков. Но в кризис это перестало работать из-за более низкого доверия к долгам южных стран: получить рефинансирование стало невозможно, пришлось задействовать ЕЦБ.

Подобная ситуация создавала опасное напряжение: если бы по облигациям Греции был допущен полноценный дефолт, это стало бы проблемой не только Греции, но и Германии — как ее основного кредитора.

Греция хотела, чтобы ЕС простил часть долга, но главными кредиторами и держателями греческих облигаций были Германия и европейские банки. Списание греческого долга привело бы к банковскому кризису в Европе.

Поэтому в феврале 2012 года ЕЦБ расширил программу QE, влив в систему дополнительные 529,5 млрд евро для рефинансирования долгов южноевропейских стран. После этого система начала возвращаться к балансу, но проблемы никуда не ушли.

Почему после кризиса 2012 года все стало еще хуже

После того, как удалось потушить долговой пожар деньгами и вернуть доверие инвесторов, казалось, что проблема решена. Но обратите внимание на график выше, где мы разбирали баланс TARGET2: к 2020 году Европа подошла с еще большим разрывом балансов, чем в пик долгового кризиса в 2012 году. Пандемия и закрытие экономик на карантин снова вскрыли долговые проблемы Европы.

После 2012 года программа количественного смягчения не остановилась, а требования к залогам так и остались мягкими. С 2014 по 2020 баланс ЕЦБ вырос с 19 до 39% ВВП, то есть было выкуплено еще больше плохих долгов, а ФРС США за тот же период сократила этот показатель с 26 до 20% ВВП. Пока в ФРС избавлялись от проблемных долгов, в ЕЦБ, наоборот, их наращивали.

Низкие ставки и мягкая политика Европейского центробанка не помогли странам Южной Европы стать эффективнее. Отрицательные балансы в TARGET2 не только сохранились, но и увеличились с мая 2012 по июнь 2022:

Италия — с 274,6 до 596,9 млрд евро;

Испания — с 345,1 до 525,9 млрд евро;

Греция — с 101,5 до 106,8 млрд евро;

Португалия — с 62,7 до 68,9 млрд евро.

Это означает, что капитал убегал из стран PIGS в более развитые и надежные страны Европы, а их центробанки передавали плохие долги на баланс ЕЦБ. Государственный долг стран PIGS также рос с 2008 года.

Самый резкий рост произошел в Испании, где госдолг вырос втрое — с 39,7 до 118,4% ВВП. Это происходило по причине замедления экономики и дефицита государственного бюджета. С 2012 года в Испании бюджет ни разу не был профицитным, а лучший показатель за 10 лет — дефицит в 2,6% в 2018 году. Средний размер бюджетного дефицита Испании с 2012 по 2022 — 6% ВВП, что в два раза превышает нормы Маастрихтского договора.

Экономическая модель ЕЦБ, который планировал за счет низких ставок стимулировать рост отстающих экономик, провалилась. Уровень жизни в Греции, Испании и Италии снизился. А вот Германия, наоборот, стала жить лучше: ВВП на душу населения по паритету покупательной способности с 2007 года вырос на 12,38%.

Никаких значимых структурных изменений в экономике Европы с 2012 года не произошло. ЕЦБ продолжал печатать деньги и кредитовать бедные страны за счет более богатых. С 2020 года для преодоления последствий пандемии европейский регулятор нарастил баланс на сумму, эквивалентную 4,6 трлн долларов. Попросту говоря, напечатал денег. В результате баланс вырос почти вдвое, с 5,2 до 9,8 трлн.

ВВП на душу населения по паритету покупательной способности

Что в итоге

Если коротко — перспективы нерадужные. За десять лет после греческого кризиса Европа так и не создала механизма, который решал бы долговые проблемы, а не тушил их новыми деньгами.

Европейские лидеры настаивают на том, что экономика Европы сегодня находится «в отличной форме». Паскаль Донохью, лидер группы министров финансов еврозоны, заявил, что нынешние обстоятельства полностью отличаются от той кризисной среды, в которой Европа находилась в начале 2010-х. Все это выглядит как попытка заглушить опасения рынка словесными интервенциями.

В 2012 году инфляция в Европе была на уровне 2,5%, а сейчас — 8,6%. В 2012 году баланс ЕЦБ был 3 трлн евро, а сейчас — 9,8 трлн. В 2012 году долг Италии составлял 106% ВВП, а сегодня — 150%. Поэтому нынешние условия действительно сильно отличаются от прошлого кризиса, но не в лучшую сторону. И у европейского регулятора нет такого пространства для маневра, как в 2012.

Свободных денег на погашение проблем у Евросоюза нет. Созданный в 2012 Европейский механизм стабильности, ESM, предполагает мобилизацию до 700 млрд евро на экстренную помощь странам-должникам. Однако государственный долг Италии — 2,75 трлн евро, Испании — 1,45 трлн, Греции — 394 млрд, Португалии — 275 млрд евро. В совокупности долг PIGS превышает размеры возможной поддержки в рамках ESM почти в семь раз.

Печатать деньги в таком объеме больше нельзя из-за инфляции. Из-за массивной печати денег инфляция в Европе обновляет исторические максимумы: в среднем по ЕС этот показатель вырос до 8,6% по итогам июня. Такого уровня инфляции Европейский союз не видел со времен своего образования. В Греции и Испании ситуация хуже, чем в целом по региону: инфляция поднялась до 12,1 и 10,2% соответственно.

Растущая инфляция и замедление экономического роста будут усугублять проблемы. Если раньше для стимулирования экономики ЕЦБ мог использовать количественное смягчение и скупать проблемные долги у центробанков стран Европы, то сейчас у него связаны руки: новая печать денег приведет к росту инфляции, которая и так в четыре раза превышает целевые показатели ЕЦБ.

В результате долг станет дороже вслед за ростом ставки, а падающая экономика будет создавать все меньший денежный поток для обслуживания долга. Новые кредиты на открытом рынке получить будет сложно из-за растущего кризиса доверия, а бесконечно раздувать долговой пузырь внутри ЕЦБ за счет Германии — опасно для самой Германии.

В европейском обществе становятся все популярнее идеи бывшего главы немецкого Бундесбанка Йенса Вайдмана. Он выступал за жесткую политику в отношении проблемных стран еврозоны и против безудержной печати денег. Будучи президентом Бундесбанка, он неоднократно высказывал опасения по поводу расхождения балансов в TARGET2. Марио Драги, глава ЕЦБ в тот период, убеждал критиков и экономистов, что в скором времени балансы сойдутся и ситуация в системе вернется к докризисным уровням. Но стало только хуже.

В какой-то момент оппозиционные лидеры могут прийти к власти в любой стране PIGS — и вывести ее из Евросоюза. Такой сценарий не только приведет к дефолту в этой стране, но и поставит под удар всю европейскую экономику.

ЕЦБ хочет выкупать облигации проблемных стран, но неясно, надолго ли его хватит. В середине июня ЕЦБ провел экстренное заседание, на котором обсудил новый план покупки облигаций проблемных стран Европы с учетом растущей стоимости заимствования. Согласно этому плану, ЕЦБ сможет влиять на стоимость облигаций для предотвращения их обвала.

Например, если доходность облигаций Италии продолжит расти, ЕЦБ активизирует покупки, чтобы удержать цены от дальнейшего падения. По сути, это манипулирование рынком на условиях ЕЦБ. Подобная практика может привести к тому, что желающих продать облигации Италии или другой проблемной страны еврозоны станет слишком много: почему бы нет, если ЕЦБ гарантирует высокую цену? Но как долго продержится ЕЦБ под натиском продавцов — вопрос открытый.

Евро продолжит слабеть. Из-за слабости экономики евро уже опустился до паритета с долларом, и эта динамика, скорее всего, продолжится. Чем больше денег будет печатать ЕЦБ, тем слабее будет евро в сравнении с долларом и другими мировыми валютами.

Ставка в Европе растет медленнее, чем в США, и, вероятно, так будет и дальше: к концу 2023 в ЕС ожидается рост ставки до 1%, а в США — до 3,2%. Долговые проблемы не позволяют ЕЦБ действовать решительно, а значит, евро продолжит слабеть по отношению к доллару.

Скорее всего, европейский фондовый рынок продолжит падать. Из-за замедления экономики ожидаемый рост фондовых рынков Европы также под вопросом. В июне Bridgewater Associates Рэя Далио, крупнейший хедж-фонд в мире, удвоил короткие позиции на европейский фондовый рынок в ожидании дальнейшего падения.

Представители фонда обосновали такое решение замедлением экономического роста, ростом цен и энергетическим кризисом, вызванным сбоями в поставках газа и нефти из России. К 28 июля фондовый рынок Германии упал на 28% с начала года, Италии — на 25%, Испании — на 13%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба