Bank of New York Mellon (NYSE: BK) — крупный американский банк. Конечно, этот бизнес звезд с неба не хватает и связан множеством регуляций. Но есть мнение, что в текущих обстоятельствах как раз этот эмитент может принести немало блага своим акционерам.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

BK — это колоссальная финансовая организация, обслуживающая 72% компаний из списка Fortune 500. Согласно подробной презентации компании, ее выручка делится на следующие сегменты:

Услуги на рынке ценных бумаг — 45%. Это в основном техническое обслуживание активов и всякие услуги типа эскроу-счетов. Маржа доналоговой прибыли сегмента — 20,83% от его выручки.

Услуги на рынке и в сфере благосостояния — 30%. Это клиринговые операции, казначейские услуги. Маржа доналоговой прибыли сегмента — 44,68% от его выручки.

Инвестиции и управление благосостоянием — 25%. Название исчерпывающе объясняет, чем занимаются в сегменте. Маржа доналоговой прибыли сегмента — 30% от его выручки.

По названию компании так и не скажешь, но работает она не только в Нью-Йорке. Согласно годовому отчету компании, по регионам ее выручка делится так:

США — 62,29%. Итоговая маржа сегмента — 19,88% от его выручки.

Европа, Ближний Восток и Африка — 25,85%. Итоговая маржа сегмента — 24,39% от его выручки.

Азиатско-Тихоокеанский регион — 7,18%. Итоговая маржа сегмента — 38,89% от его выручки.

Другие, неназванные регионы — 4,68%. Итоговая маржа сегмента — 46,77% от его выручки.

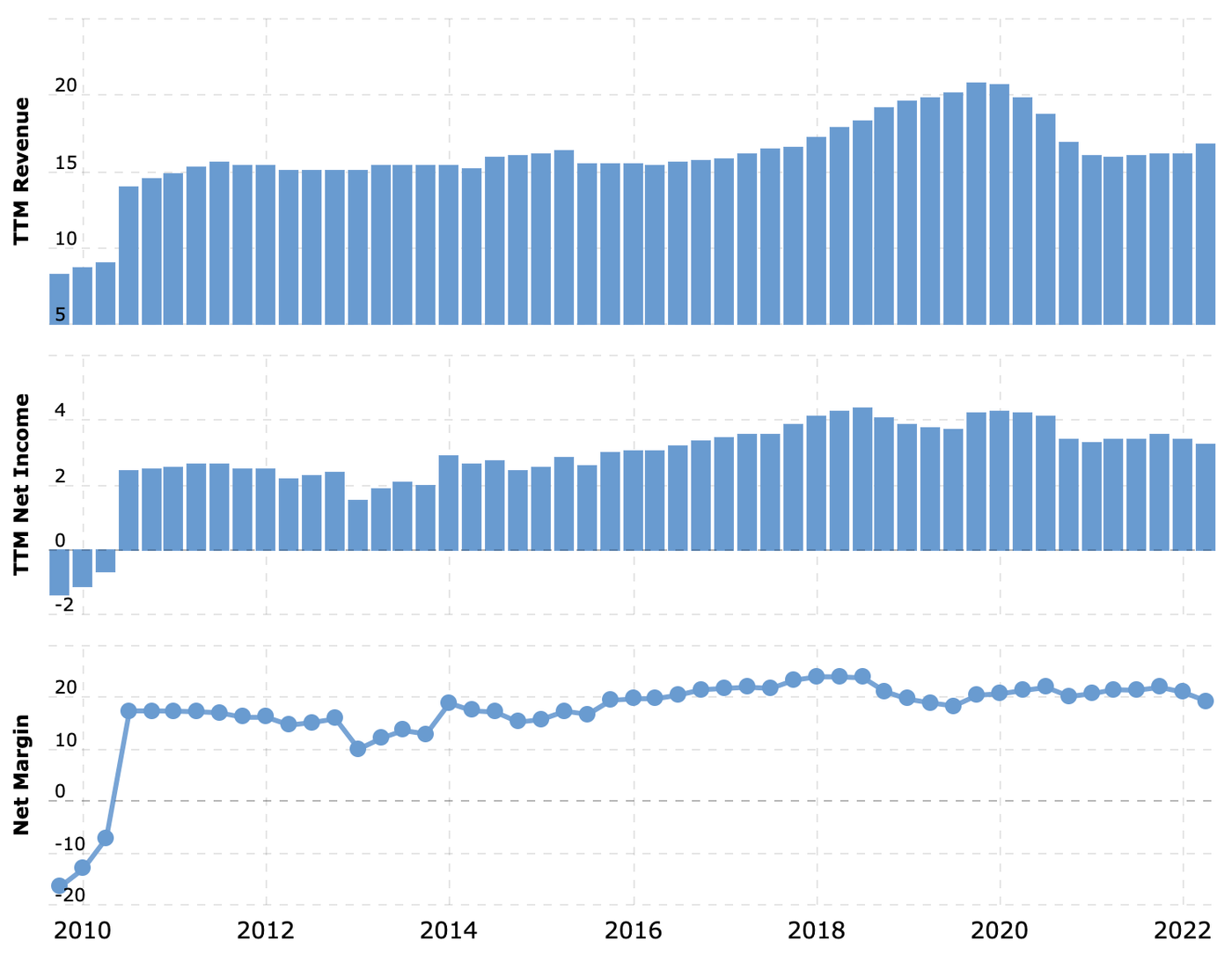

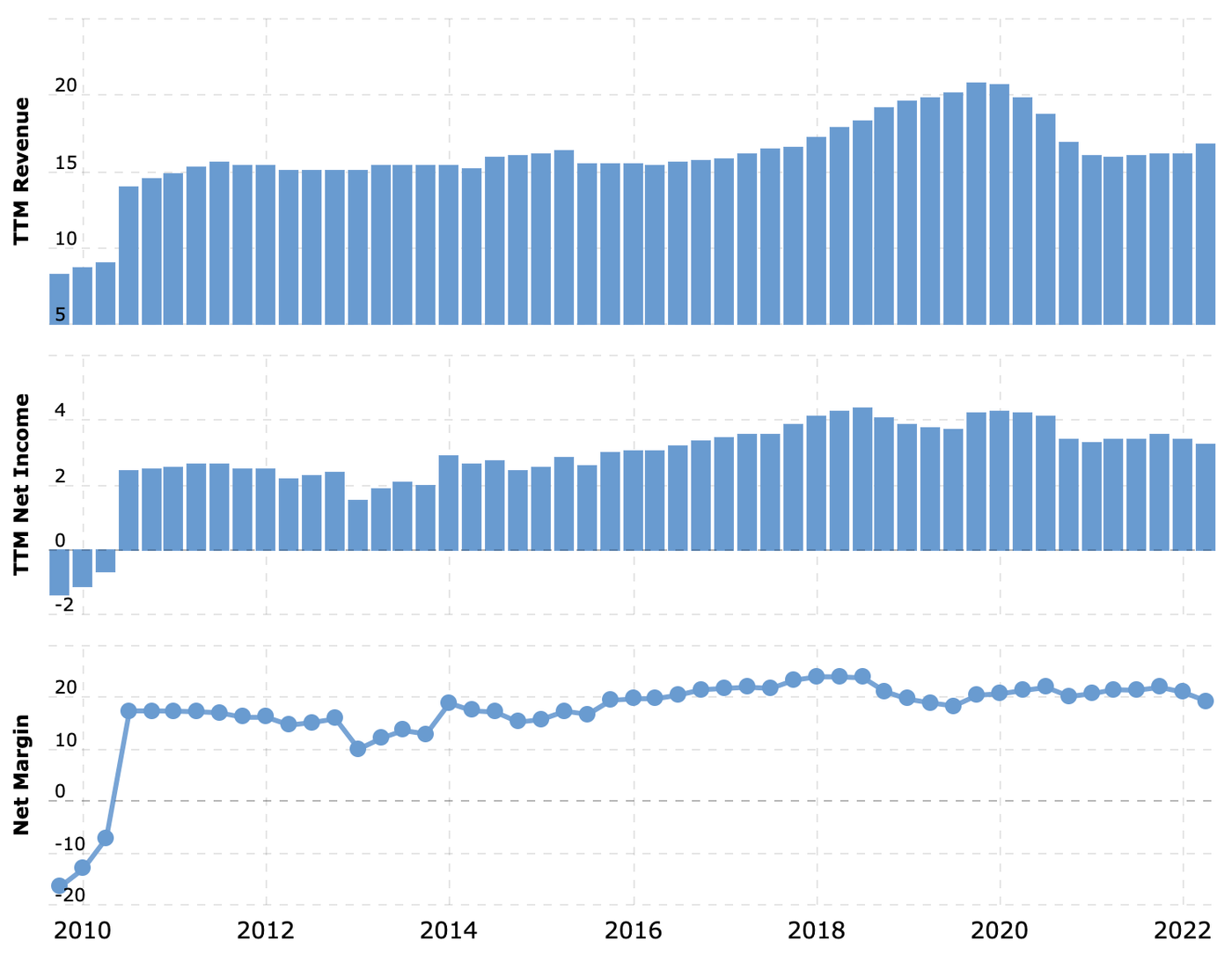

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Дивиденды. Компания платит 1,36 $ на акцию в год, что дает 3,04% годовых. Учитывая ее стабильность, склонность радовать акционеров и в целом соответствие требованиям регуляторов по капиталу, я бы ожидал, что на ее акции скоро налетят инвесторы, любящие пассивную доходность. Ибо, с учетом всех этих моментов, дивиденды у компании очень большие.

Как компания тратит деньги на акционеров

Цена. Если сравнивать BK с другими похожими организациями, она не выглядит переоцененной. По каким-то параметрам она даже выглядит более интересным вложением.

Как мне кажется, этот момент тоже будет способствовать росту привлекательности акций компании в глазах инвесторов.

Более того, ее вполне может попытаться купить кто-то покрупнее. Маловероятно, что сделка эта состоится, — скорее, монопольные регуляторы зарубят ее. Но в любом случае этот актив выглядит очень интересно на общем фоне.

Пока нормально. Чтобы в бизнесе компании все было более-менее ровно, крайне желательно, чтобы уровень корпоративных дефолтов оставался достаточно низким. И судя по прогнозам, он таким и останется. Конечно, все может измениться, но пока что прогнозы в этой сфере позитивные для BK.

Что может помешать

ESG. Недавно компанию в США оштрафовали на 1,5 млн долларов за то, что она вводила клиентов в заблуждение относительно наличия ESG-сертификации части своих вложений.

Надеюсь ошибиться, но боюсь, как бы эту историю не раздули леволиберальные активисты, что может значительно осложнить BK жизнь и привести к его масштабному бойкоту. Это чисто теоретическая угроза, но в современных США возможно гораздо больше, чем большинству инвесторов хотелось бы думать.

Порегулируй вот это. Ситуация в мире меняется очень быстро, так что дивиденды в случае необходимости компания порежет быстро и безжалостно, «не дожидаясь перитонита».

Что в итоге

BK — это хороший актив, который стоит взять на заметку дивидендным инвесторам.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

BK — это колоссальная финансовая организация, обслуживающая 72% компаний из списка Fortune 500. Согласно подробной презентации компании, ее выручка делится на следующие сегменты:

Услуги на рынке ценных бумаг — 45%. Это в основном техническое обслуживание активов и всякие услуги типа эскроу-счетов. Маржа доналоговой прибыли сегмента — 20,83% от его выручки.

Услуги на рынке и в сфере благосостояния — 30%. Это клиринговые операции, казначейские услуги. Маржа доналоговой прибыли сегмента — 44,68% от его выручки.

Инвестиции и управление благосостоянием — 25%. Название исчерпывающе объясняет, чем занимаются в сегменте. Маржа доналоговой прибыли сегмента — 30% от его выручки.

По названию компании так и не скажешь, но работает она не только в Нью-Йорке. Согласно годовому отчету компании, по регионам ее выручка делится так:

США — 62,29%. Итоговая маржа сегмента — 19,88% от его выручки.

Европа, Ближний Восток и Африка — 25,85%. Итоговая маржа сегмента — 24,39% от его выручки.

Азиатско-Тихоокеанский регион — 7,18%. Итоговая маржа сегмента — 38,89% от его выручки.

Другие, неназванные регионы — 4,68%. Итоговая маржа сегмента — 46,77% от его выручки.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Дивиденды. Компания платит 1,36 $ на акцию в год, что дает 3,04% годовых. Учитывая ее стабильность, склонность радовать акционеров и в целом соответствие требованиям регуляторов по капиталу, я бы ожидал, что на ее акции скоро налетят инвесторы, любящие пассивную доходность. Ибо, с учетом всех этих моментов, дивиденды у компании очень большие.

Как компания тратит деньги на акционеров

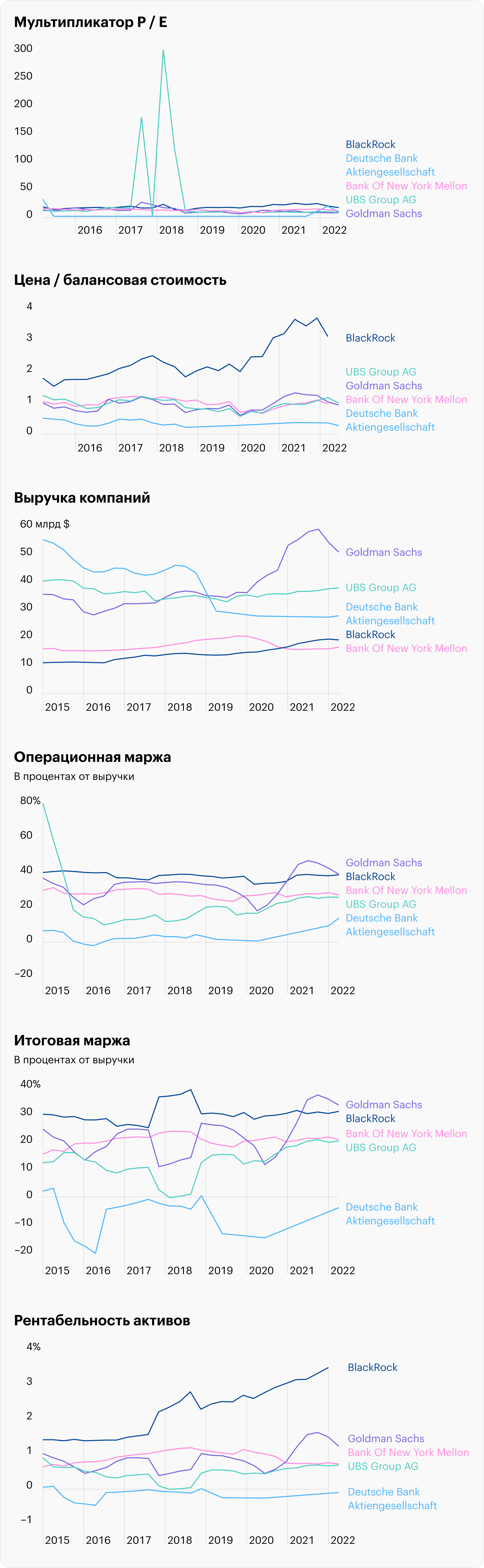

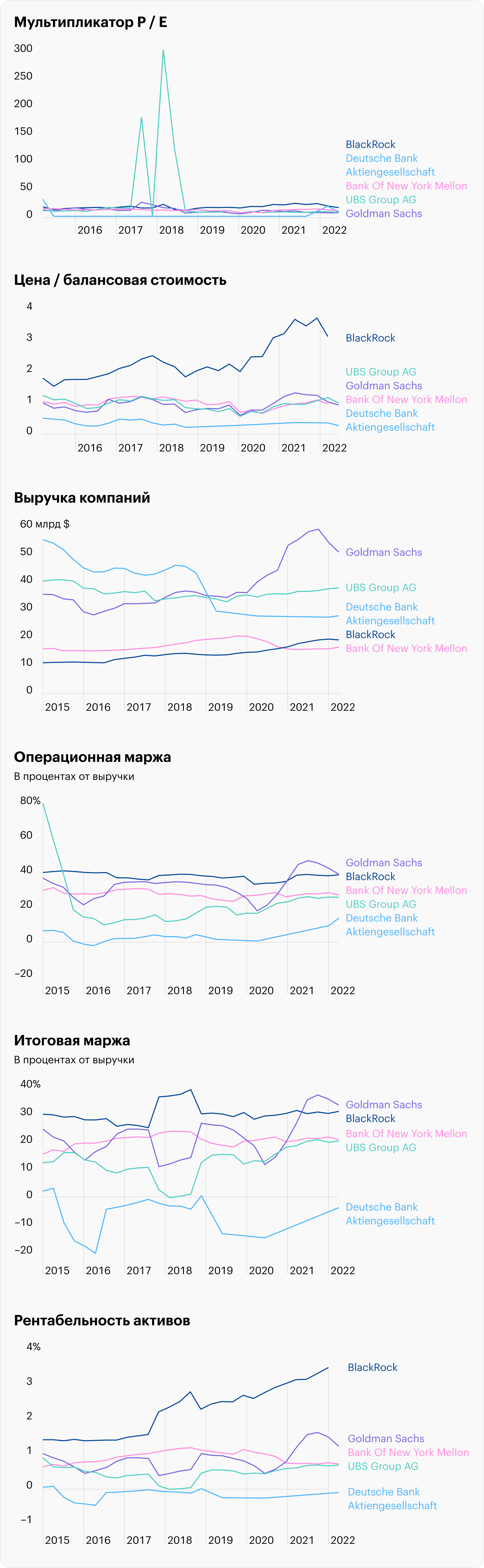

Цена. Если сравнивать BK с другими похожими организациями, она не выглядит переоцененной. По каким-то параметрам она даже выглядит более интересным вложением.

Как мне кажется, этот момент тоже будет способствовать росту привлекательности акций компании в глазах инвесторов.

Более того, ее вполне может попытаться купить кто-то покрупнее. Маловероятно, что сделка эта состоится, — скорее, монопольные регуляторы зарубят ее. Но в любом случае этот актив выглядит очень интересно на общем фоне.

Пока нормально. Чтобы в бизнесе компании все было более-менее ровно, крайне желательно, чтобы уровень корпоративных дефолтов оставался достаточно низким. И судя по прогнозам, он таким и останется. Конечно, все может измениться, но пока что прогнозы в этой сфере позитивные для BK.

Что может помешать

ESG. Недавно компанию в США оштрафовали на 1,5 млн долларов за то, что она вводила клиентов в заблуждение относительно наличия ESG-сертификации части своих вложений.

Надеюсь ошибиться, но боюсь, как бы эту историю не раздули леволиберальные активисты, что может значительно осложнить BK жизнь и привести к его масштабному бойкоту. Это чисто теоретическая угроза, но в современных США возможно гораздо больше, чем большинству инвесторов хотелось бы думать.

Порегулируй вот это. Ситуация в мире меняется очень быстро, так что дивиденды в случае необходимости компания порежет быстро и безжалостно, «не дожидаясь перитонита».

Что в итоге

BK — это хороший актив, который стоит взять на заметку дивидендным инвесторам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба