• Август прошел крайне неудачно для рынков.

• Все внимание направлено на данные по инфляции и заседание ФРС.

• Инвесторам следует быть готовыми к проверке на прочность минимума 16 июня.

После худшего августа с 2015 года сентябрь начался для Уолл-стрит под знаком повышенной волатильности. Инвесторы обеспокоены агрессивными планами ФРС по повышению процентных ставок для борьбы с зашкаливающей инфляцией.

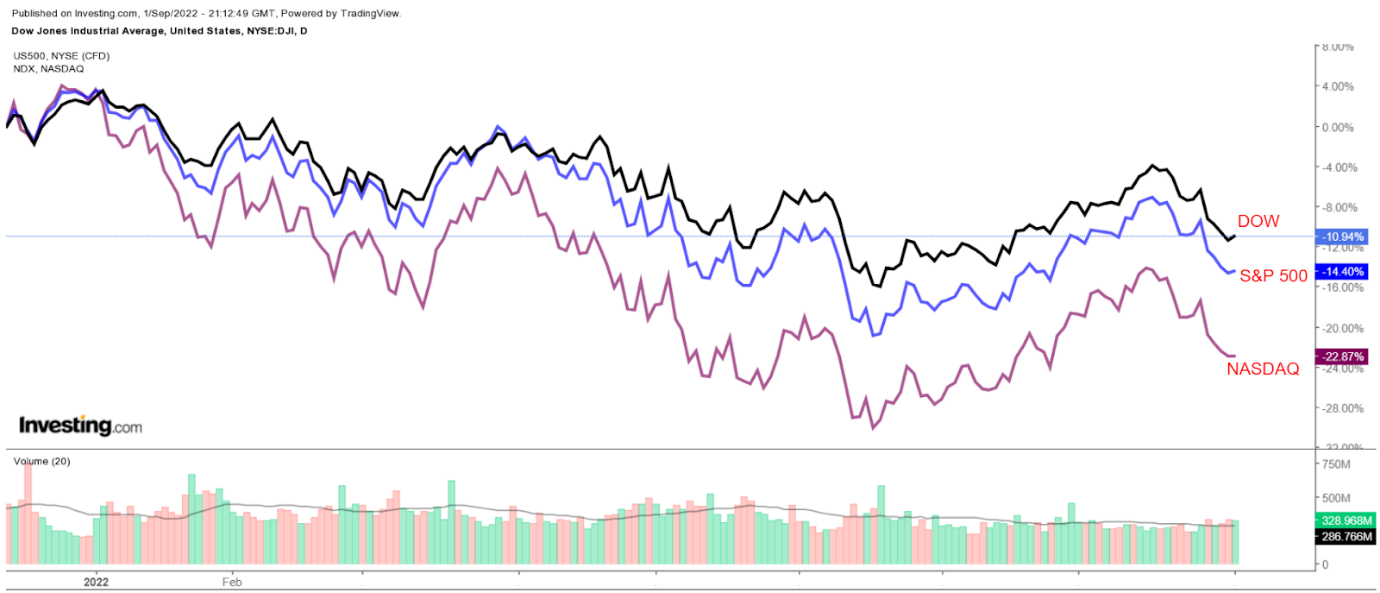

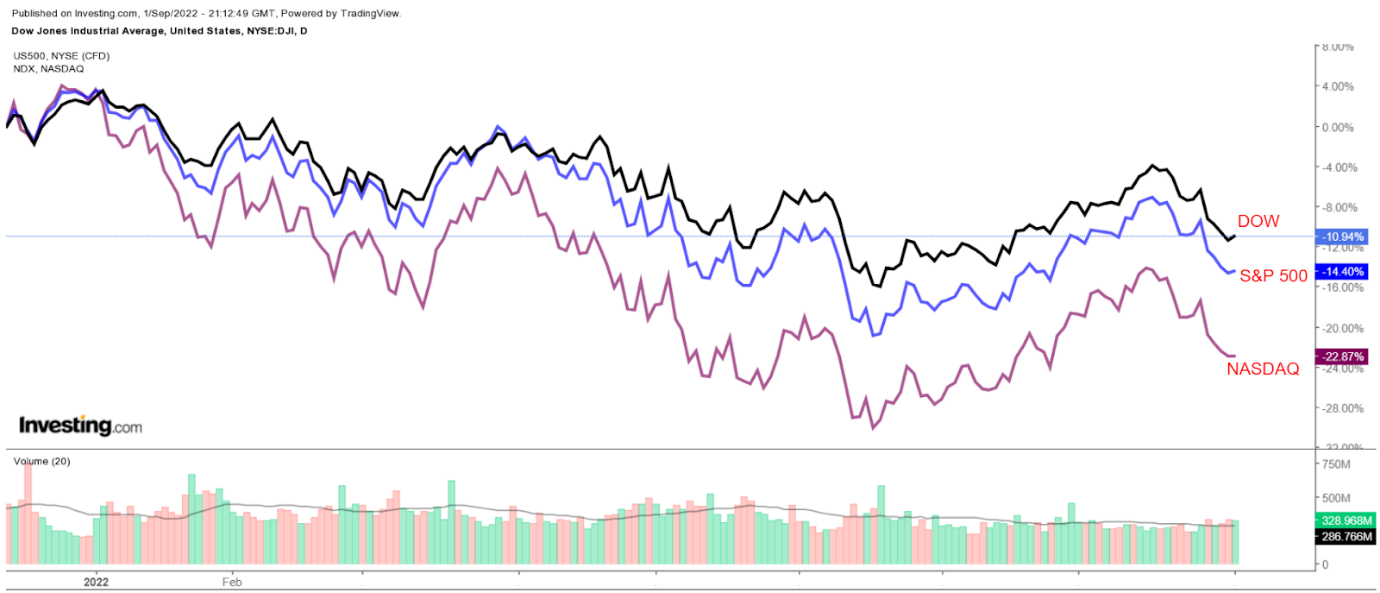

Индекс S&P 500 с начала текущего года потерял 16,5%, Dow опустился на 12,7%, а Nasdaq упал на 24,8%.

Dow Jones – дневной таймфрейм

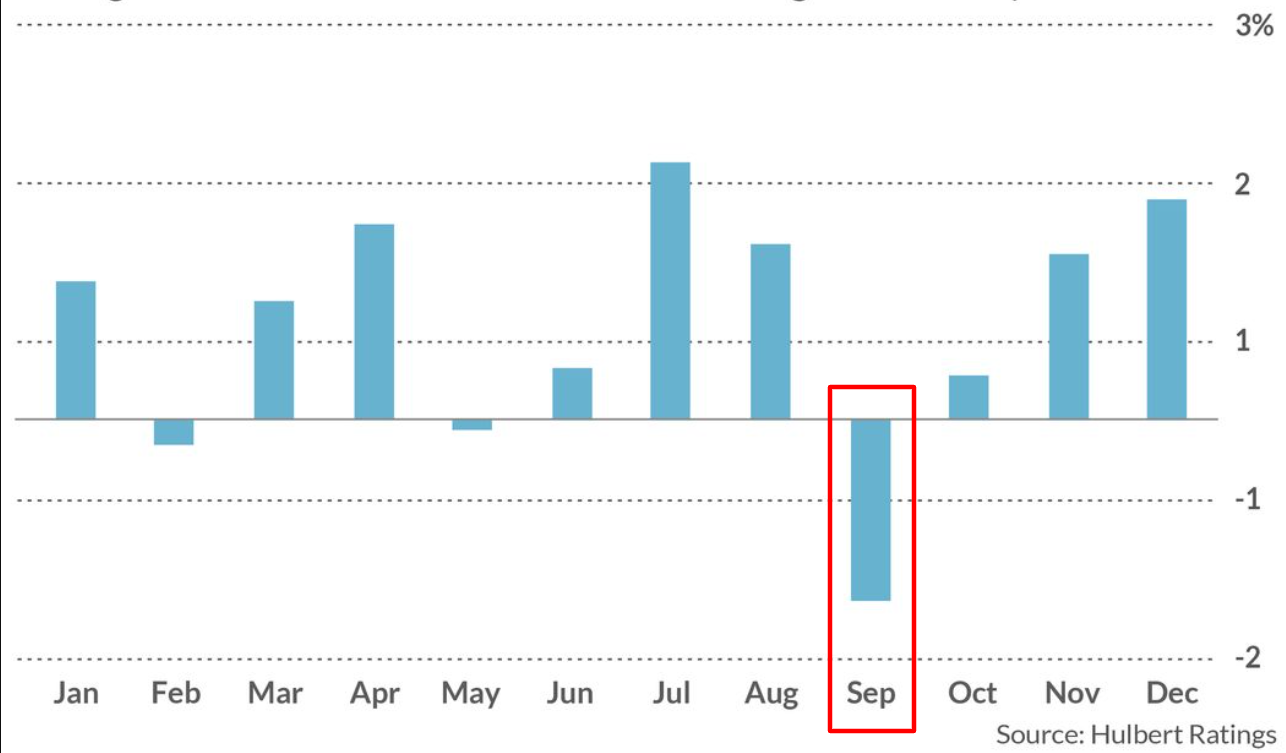

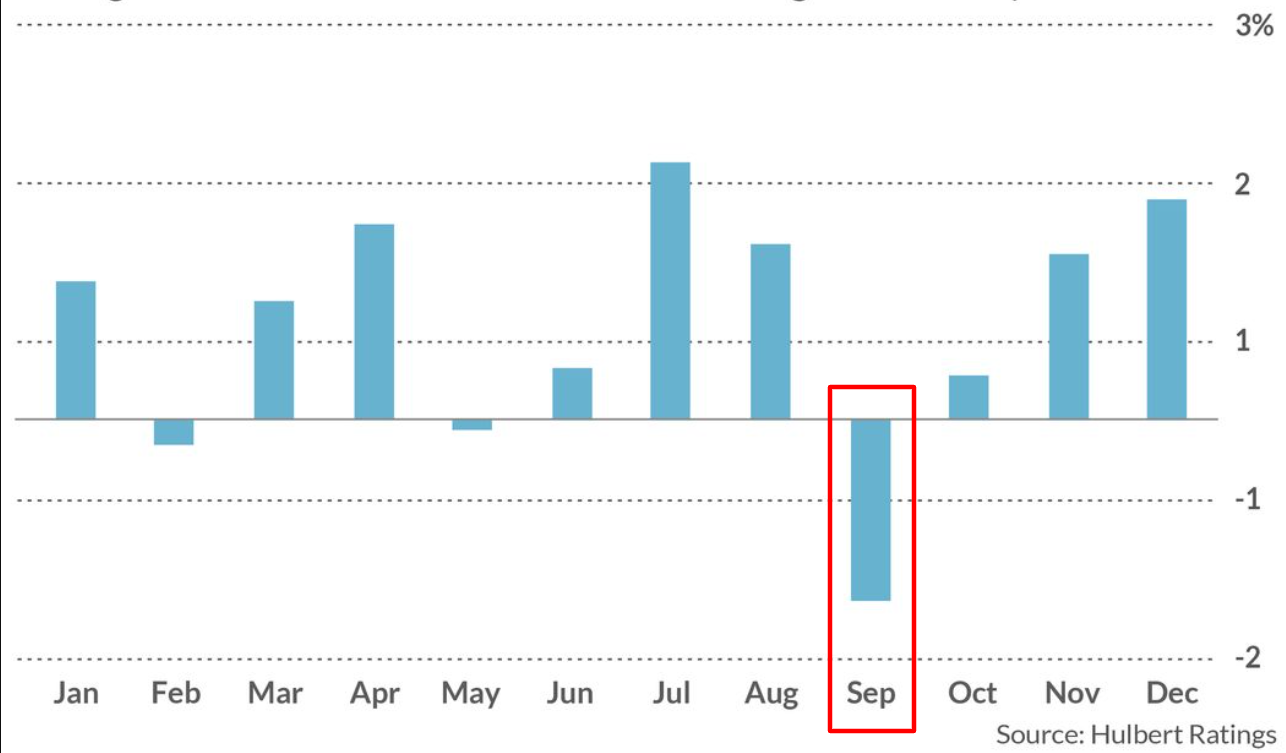

Судя по прошлому опыту, инвесторам следует быть готовыми к продолжению турбулентности, поскольку исторически сентябрь — самый неудачный для рынков месяц. Индекс Dow Jones Industrial Average в сентябре в среднем терял по 1,13%, если брать данные за период с 1897 года, когда этот индекс «голубых фишек» появился на свет. Для сравнения, в остальные месяцы года индекс в среднем прибавлял 0,77%.

Dow Jones: месячная доходность

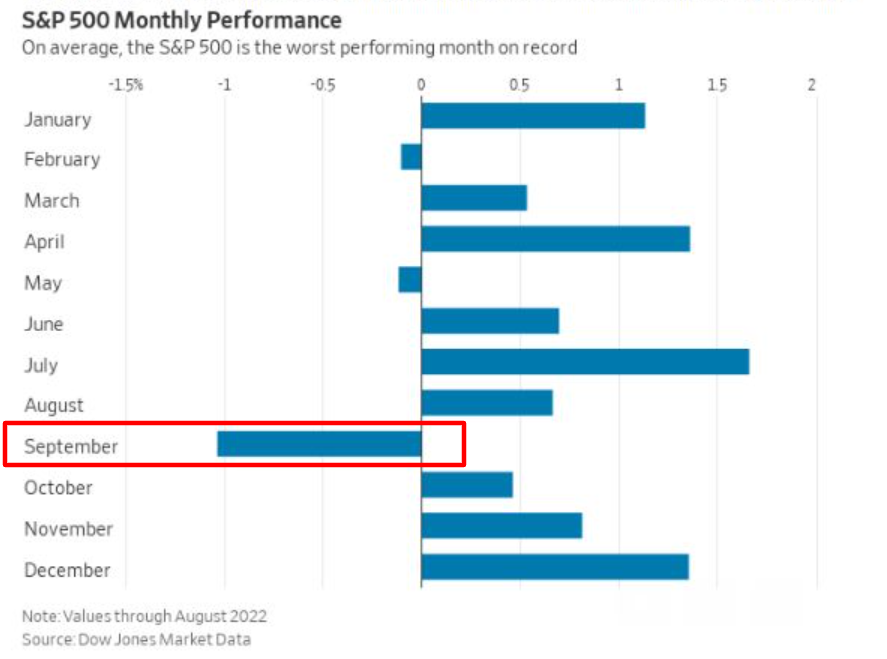

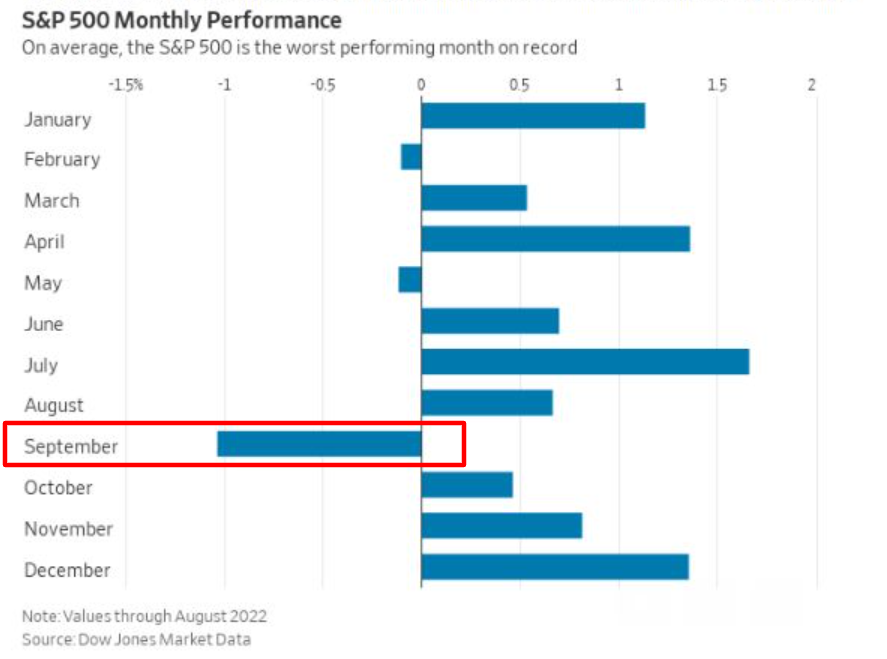

То же самое касается S&P 500. Средняя доходность этого индекса в сентябре за период с 1928 года составляет -1,03%.

S&P 500: месячная доходность

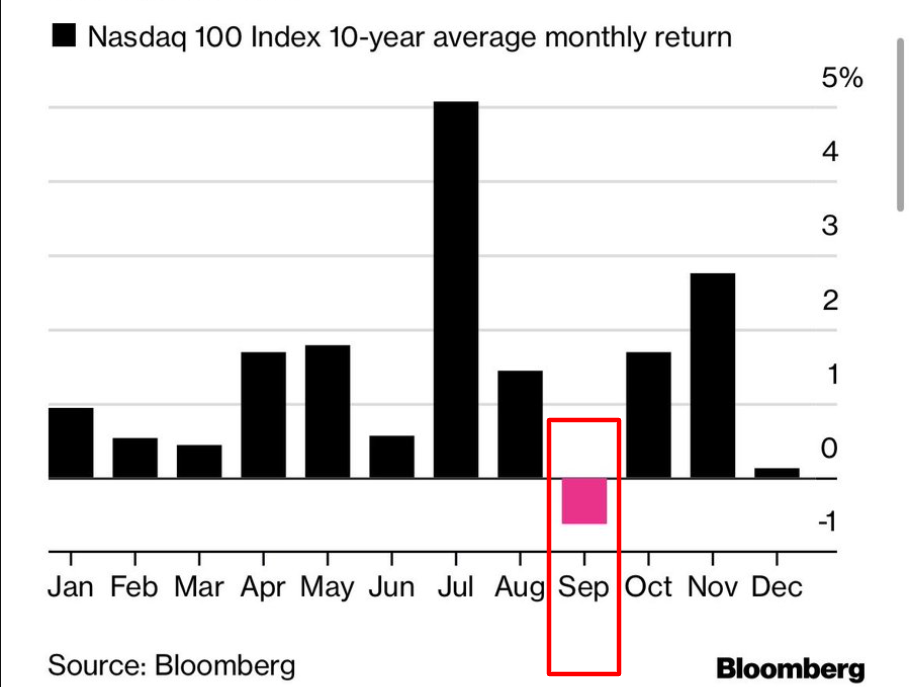

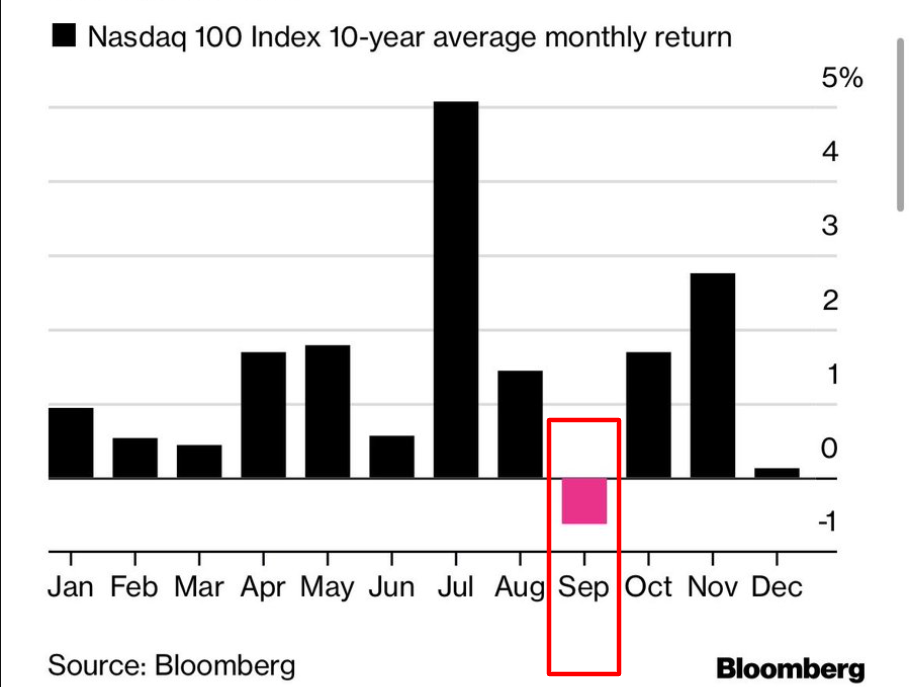

Технологически ориентированный индекс Nasdaq 100 за последнее десятилетие в среднем показывал в сентябре доходность -0,6%, причем сентябрь был единственным месяцем в году с отрицательной доходностью.

Nasdaq 100: средняя доходность

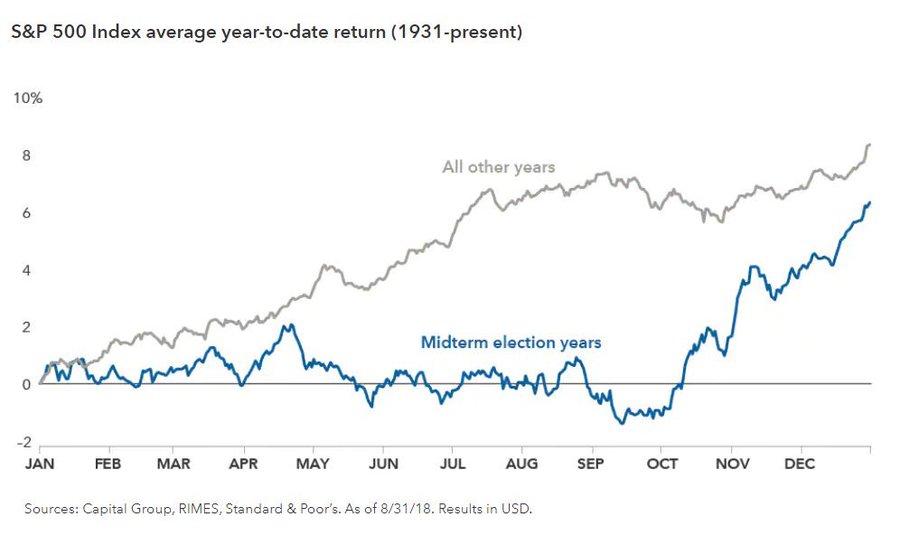

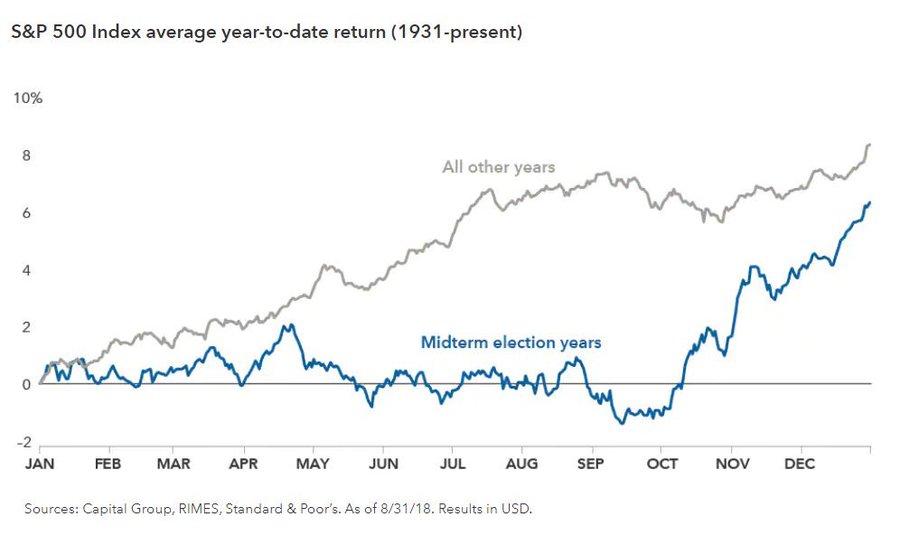

Еще больше отрицательный сезонный эффект в сентябре проявляется в те годы, на которые выпадают промежуточные выборы. Согласно данным Stock Trader's Almanac, за период с 1950 года Dow падал 11 раз из 18 за сентябрь перед промежуточными выборами.

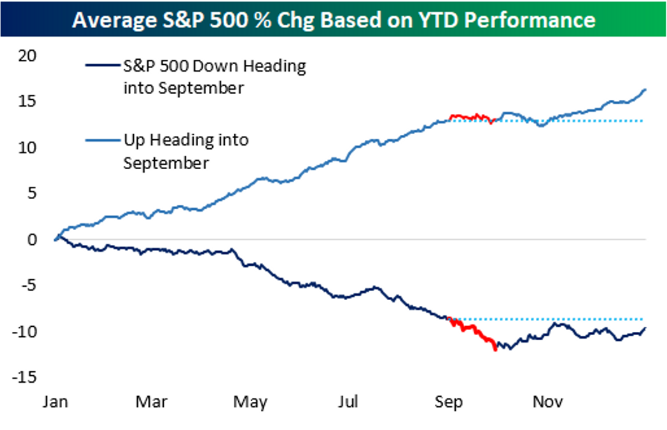

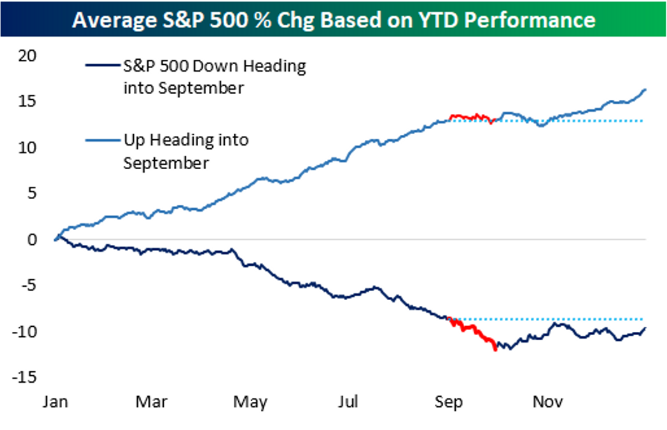

Средняя динамика S&P 500 с начала года

Между тем, S&P 500 в среднем падал за сентябрь на 3,4% в тех случаях, когда перед началом месяца он демонстрировал снижение за истекший период года. В тех же случаях, когда S&P 500 показывал к началу сентября повышение за истекший период года, он оставался примерно неизменным по итогам месяца, отмечают аналитики Bespoke Investment Group, ссылающиеся на данные за период с 1928 года. Они добавляют:

«В течение оставшейся части года индекс в среднем показывал снижение на 1,2% в тех случаях, когда к началу сентября фиксировались потери за истекший период года, и прирост на 3,3%, когда к сентябрю фиксировался рост».

Среднее изменение S&P 500 в процентах

Динамика рынка опционов тоже не сулит ничего хорошего. Количество открытых «медвежьих» опционов по биржевому фонду QQQ, отслеживающему Nasdaq 100, находится вблизи максимумов с 2000 года, когда лопнул «пузырь доткомов».

До тех пор, пока не прояснится траектория процентных ставок, а также планы ФРС по сокращению баланса, достигающего $9 миллиардов, рисковым активам, как мне кажется, будет трудно показать устойчивое ралли.

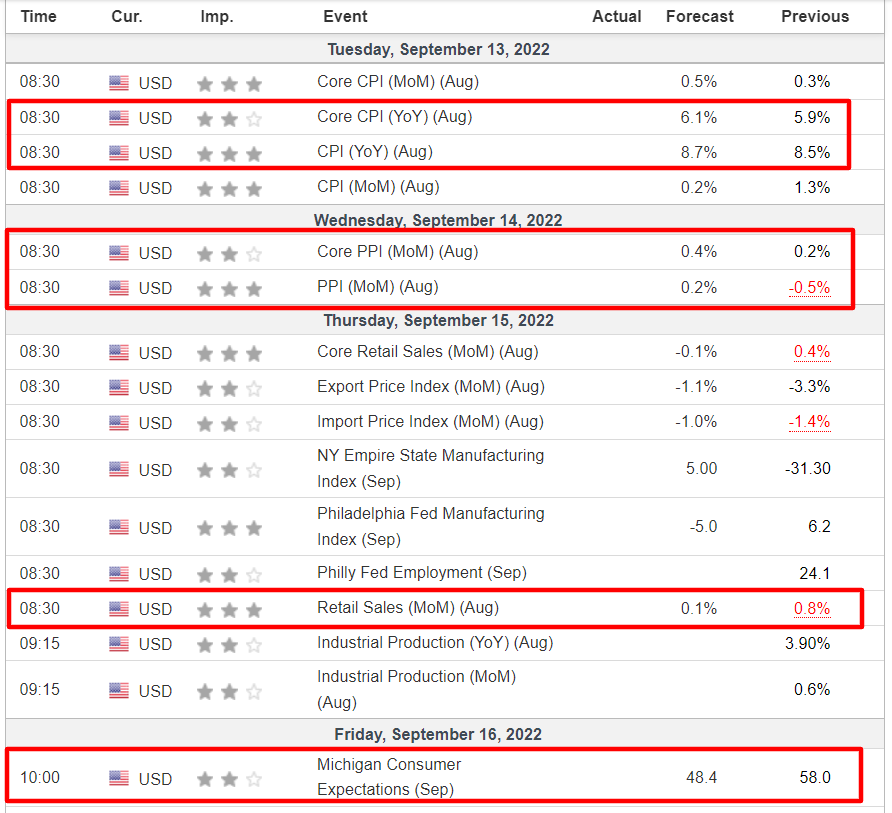

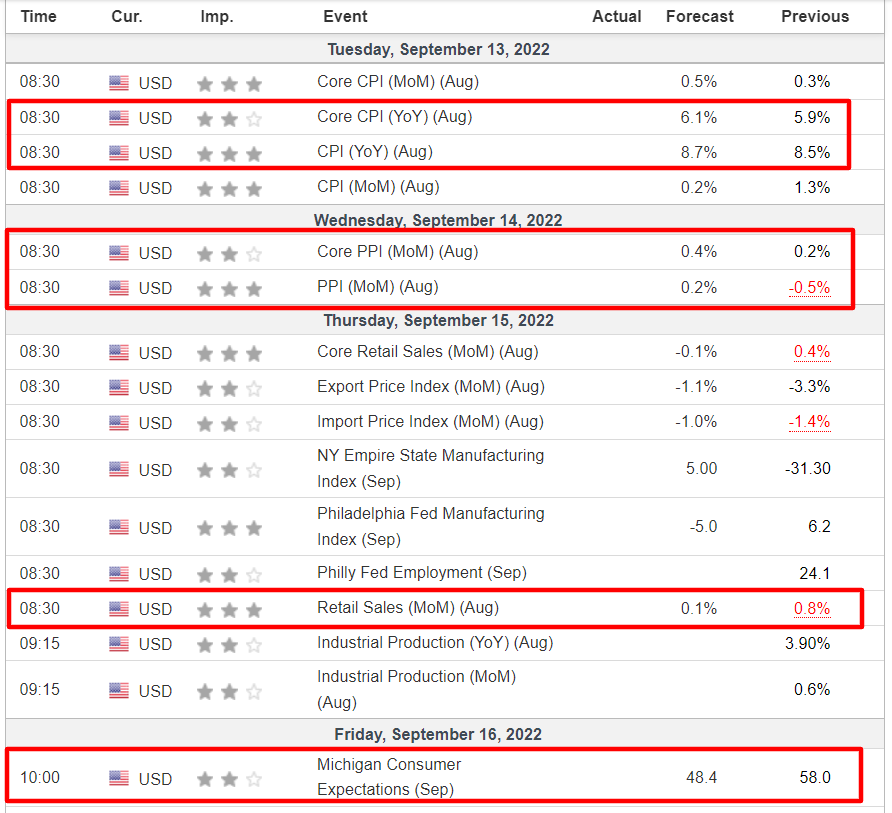

В этом месяце ожидается целая череда событий, способных повлиять на рынки. Главными из них станут публикация индекса потребительских цен (ИПЦ) за август и, конечно же, заседание ФРС. По прогнозу аналитиков, ИПЦ может превысить июльское значение 8,5% г/г.

Готовящиеся к публикации макроданные США

Председатель ФРС Джером Пауэлл просигнализировал в своем выступлении в Джексон-Хоул в конце месяца, что сдвига в сторону менее агрессивного подхода в денежно-кредитной политике не будет до тех пор, пока ФРС не обуздает инфляцию.

Оценка вероятности повышения ставки на 75 базисных пунктов за последнюю неделю подскочила с 64% до 75%, а повышение на половину процентного пункта теперь считается менее вероятным. В этом году американский центробанк повысил ключевую ставку уже на 225 б.п.

Мне думается, что Пауэлл будет, как и в Джексон-Хоул, говорить о «боли», так что инвесторам следует быть готовыми к тому, что S&P 500 повторно проверит на прочность минимум 16 июня, что означает снижение примерно на 8% с текущих уровней.

S&P 500 — дневной таймфрейм

Как принято говорить на Уолл-стрит, с ФРС бороться не стоит.

• Все внимание направлено на данные по инфляции и заседание ФРС.

• Инвесторам следует быть готовыми к проверке на прочность минимума 16 июня.

После худшего августа с 2015 года сентябрь начался для Уолл-стрит под знаком повышенной волатильности. Инвесторы обеспокоены агрессивными планами ФРС по повышению процентных ставок для борьбы с зашкаливающей инфляцией.

Индекс S&P 500 с начала текущего года потерял 16,5%, Dow опустился на 12,7%, а Nasdaq упал на 24,8%.

Dow Jones – дневной таймфрейм

Судя по прошлому опыту, инвесторам следует быть готовыми к продолжению турбулентности, поскольку исторически сентябрь — самый неудачный для рынков месяц. Индекс Dow Jones Industrial Average в сентябре в среднем терял по 1,13%, если брать данные за период с 1897 года, когда этот индекс «голубых фишек» появился на свет. Для сравнения, в остальные месяцы года индекс в среднем прибавлял 0,77%.

Dow Jones: месячная доходность

То же самое касается S&P 500. Средняя доходность этого индекса в сентябре за период с 1928 года составляет -1,03%.

S&P 500: месячная доходность

Технологически ориентированный индекс Nasdaq 100 за последнее десятилетие в среднем показывал в сентябре доходность -0,6%, причем сентябрь был единственным месяцем в году с отрицательной доходностью.

Nasdaq 100: средняя доходность

Еще больше отрицательный сезонный эффект в сентябре проявляется в те годы, на которые выпадают промежуточные выборы. Согласно данным Stock Trader's Almanac, за период с 1950 года Dow падал 11 раз из 18 за сентябрь перед промежуточными выборами.

Средняя динамика S&P 500 с начала года

Между тем, S&P 500 в среднем падал за сентябрь на 3,4% в тех случаях, когда перед началом месяца он демонстрировал снижение за истекший период года. В тех же случаях, когда S&P 500 показывал к началу сентября повышение за истекший период года, он оставался примерно неизменным по итогам месяца, отмечают аналитики Bespoke Investment Group, ссылающиеся на данные за период с 1928 года. Они добавляют:

«В течение оставшейся части года индекс в среднем показывал снижение на 1,2% в тех случаях, когда к началу сентября фиксировались потери за истекший период года, и прирост на 3,3%, когда к сентябрю фиксировался рост».

Среднее изменение S&P 500 в процентах

Динамика рынка опционов тоже не сулит ничего хорошего. Количество открытых «медвежьих» опционов по биржевому фонду QQQ, отслеживающему Nasdaq 100, находится вблизи максимумов с 2000 года, когда лопнул «пузырь доткомов».

До тех пор, пока не прояснится траектория процентных ставок, а также планы ФРС по сокращению баланса, достигающего $9 миллиардов, рисковым активам, как мне кажется, будет трудно показать устойчивое ралли.

В этом месяце ожидается целая череда событий, способных повлиять на рынки. Главными из них станут публикация индекса потребительских цен (ИПЦ) за август и, конечно же, заседание ФРС. По прогнозу аналитиков, ИПЦ может превысить июльское значение 8,5% г/г.

Готовящиеся к публикации макроданные США

Председатель ФРС Джером Пауэлл просигнализировал в своем выступлении в Джексон-Хоул в конце месяца, что сдвига в сторону менее агрессивного подхода в денежно-кредитной политике не будет до тех пор, пока ФРС не обуздает инфляцию.

Оценка вероятности повышения ставки на 75 базисных пунктов за последнюю неделю подскочила с 64% до 75%, а повышение на половину процентного пункта теперь считается менее вероятным. В этом году американский центробанк повысил ключевую ставку уже на 225 б.п.

Мне думается, что Пауэлл будет, как и в Джексон-Хоул, говорить о «боли», так что инвесторам следует быть готовыми к тому, что S&P 500 повторно проверит на прочность минимум 16 июня, что означает снижение примерно на 8% с текущих уровней.

S&P 500 — дневной таймфрейм

Как принято говорить на Уолл-стрит, с ФРС бороться не стоит.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба