9 сентября 2022 T-Investments

Массовые санкции, ограничения импорта и экспорта, проблемы с логистикой и расчетами — это новые реалии, с которыми сейчас сталкивается экономика России. На адаптацию нужно время. И пока этот процесс идет, динамика финансового и валютного рынков может напоминать американские горки. Но если до сих пор движение было преимущественно вниз, то теперь, кажется, российский рынок готов к росту.

Как будет развиваться экономика России?

Последнюю рублевую стратегию мы выпускали в начале апреля. В базовом сценарии мы прогнозировали, что действия Банка России и правительства РФ помогут стабилизировать инфляцию и со временем инфляционные ожидания начнут снижаться. Напомним, что сначала Банк России резко повысил ставку до 20% годовых и тем самым приостановил кредитную активность. А затем правительство приняло меры контроля за движением капитала и отменило бюджетное правило — это позволило рублю существенно укрепиться.

Что произошло с тех пор?

В течение последних пяти месяцев наш прогноз реализовывается. Если в апреле цены все еще довольно активно росли (+1,56%, по данным Росстата за апрель), то в мае рост уже существенно замедлился (до +0,12%), а в июне, июле и августе вовсе стал отрицательным (-0,35%, -0,39%, и -0,5% соответственно). Недельная статистика начала сентября также говорит о том, что падение цен продолжается (с 30 августа по 5 сентября падение еще на -0,13%).

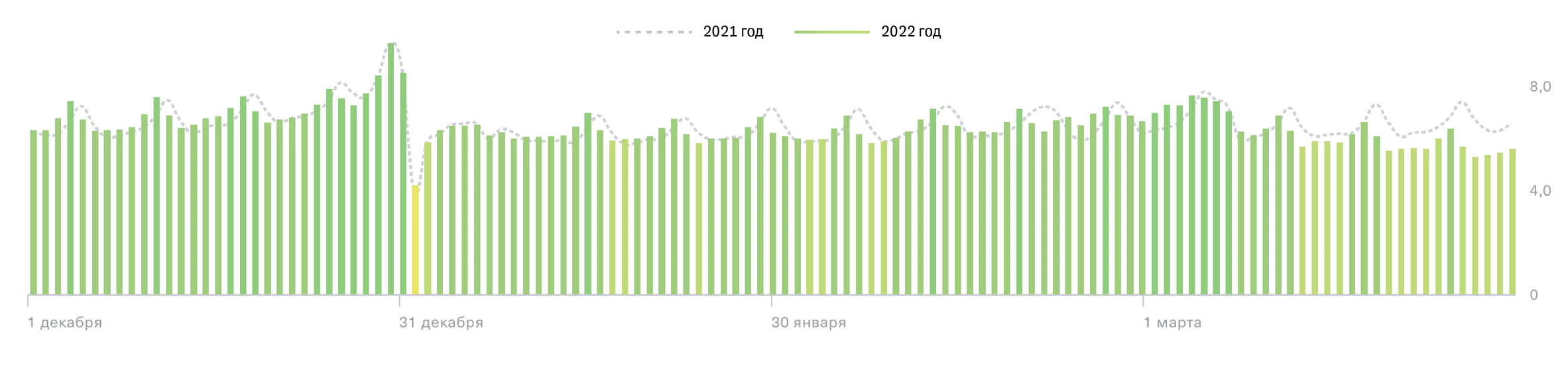

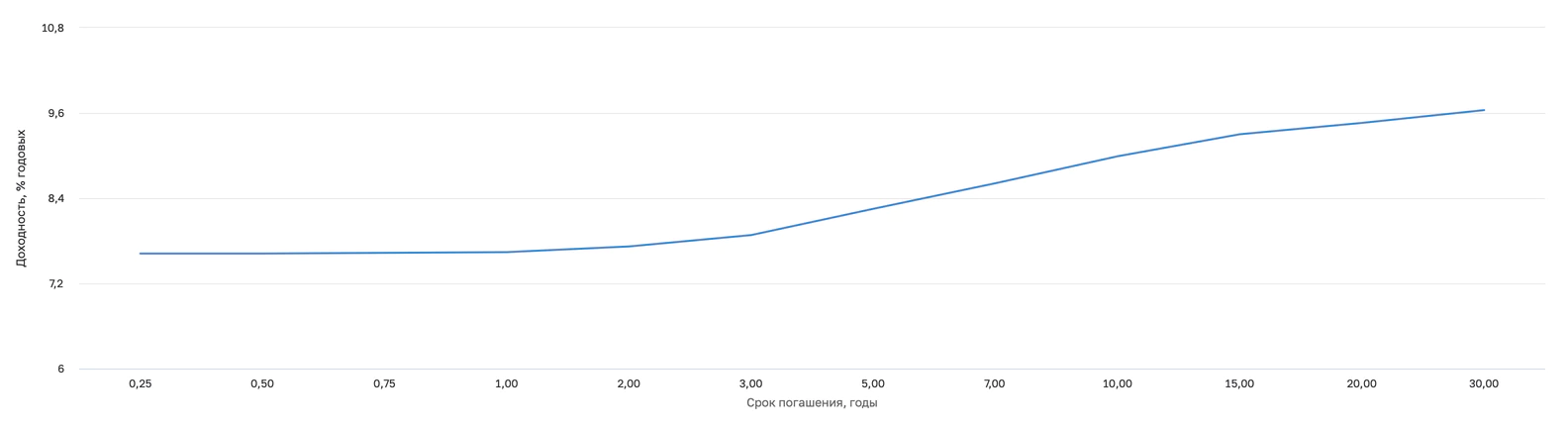

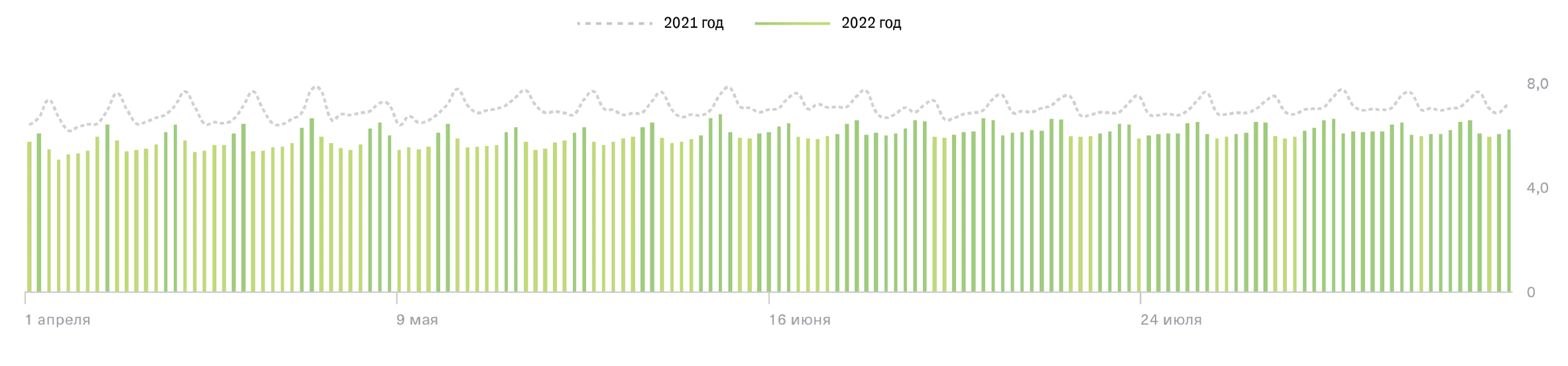

Недельный прирост цен

Замедление инфляции связано в первую очередь с укреплением рубля и коррекцией цен после резкого скачка в марте. Если в начале апреля курс USD/RUB был выше 83 рублей за доллар, то уже в конце июня достигал отметки около 51, а сейчас закрепился на уровне около 60. Повторим, что такое укрепление рубля стало возможным на фоне:

отмены бюджетного правила;

рекордного профицита текущего счета во втором квартале (экспорт намного больше импорта);

ограничений движения капитала.

На фоне роста рубля россияне перестали ждать роста цен и бояться, что их средства обесценятся и их необходимо срочно тратить. Более того, они стали ждать снижения цен, что привело к снижению потребительской активности и инфляционных ожиданий. В подтверждение тому динамика Tinkoff Index, который отражает объем потребительских расходов и оборотов бизнеса в разных отраслях России. Индекс измеряется по шкале от 0 до 10, где 0 означает, что россияне ничего не тратят и движения по счетам бизнеса нет, а 10 — это пик потребительской активности (обычно приходится на 30 декабря).

В этом году пик потребительской активности пришелся на конец февраля — начало марта. Тогда курс рубля резко обвалился и предсказать его дальнейшую динамику было невозможно. Опасаясь резкой девальвации и дефицита товаров, население стало массово закупаться. В итоге с 23 февраля по 8 марта Tinkoff Index держался в рекордном диапазоне 7,2—8,6. Затем активность начала ослабевать и достигла минимума 4 апреля (индекс опустился ниже 5). Для сравнения: среднее значение индекса в феврале–апреле 2021-го было на уровне 6,7.

Начиная с мая индекс немного восстановился и стабильно держится в диапазоне 6—6,5 (хотя прошлым летом он держался на пункт выше, в диапазоне 7—8). Сильнее всего упали расходы на кино, спортивные товары, отели, автоуслуги и рестораны. Видно, что население начало экономить и откладывать, что приводит к снижению инфляции.

Это позволило Банку России снизить ключевую ставку с 20% в феврале до 8% в июле этого года. Скорее всего, ставку будут снижать и дальше. Таким образом регулятор хочет смягчить условия кредитования и улучшить инвестиционный спрос.

Динамика ключевой ставки Центрального банка РФ

Что дальше?

Прогноз аналитиков Тинькофф Инвестиций

Инфляция

Мы считаем, что инфляция в России на конец 2022 года составит около 12,5%. Это в пределах нового прогноза от Банка России (на последнем заседании снизил прогноз до 12—15%). Потребительская активность до конца года останется сдержанной по двум причинам: макроэкономические условия все еще носят неопределенный характер, а резкая девальвация рубля маловероятна. Если рубль не падает, то потребители продолжают сберегать и ждать снижения цен на товары.

В следующем году мы ждем замедления инфляции, но не полного ее охлаждения — примерно до 7%. Это верхняя граница прогноза регулятора (5—7%). Инфляция может оказаться и чуть выше прогноза — из-за умеренной девальвации рубля. Отечественная валюта может ослабнуть до 70—75 рублей за доллар (о причинах — расскажем далее), что может подстегнуть потребительскую активность. Ее также могут подстегнуть сбережения, накопленные населением в нынешнем году. «Текущее накопление сбережений — это сжатая пружина в экономике, которая при определенных обстоятельствах может дать резкий рост потребления», — говорила глава Банка России Эльвира Набиуллина.

Помимо девальвации, усиливается дефицит товаров из-за санкций и логистических проблем. Исчерпание запасов неминуемо ведет к росту цен. Влияние этого фактора на инфляцию мы можем увидеть уже в конце 2022 — начале 2023 года.

Кроме того, риски стагфляции (высокая инфляция + падение ВВП) в США и еврозоне высоки. Стагфляция может привести к удорожанию конечных товаров, которые импортирует Россия. Последняя статистика из США, Европы и Китая не обнадеживает — везде наблюдается замедление экономического роста. К тому же в США и еврозоне еще и инфляция гораздо выше таргета.

Курс USD/RUB

До конца 2022 года резкая девальвация рубля маловероятна. Мы ждем сохранения курса USD/RUB в умеренном диапазоне 60—65 рублей за доллар. Самое большое влияние на курс будет по-прежнему оказывать торговый баланс (пока нет нового бюджетного правила). А именно — баланс спроса на валюту со стороны импортеров и предложения валюты со стороны экспортеров. До конца года предложение останется выше спроса. Ведь импорт по-прежнему крайне медленно восстанавливается, а поступления от экспорта все еще на высоком уровне (российские компании находят новые рынки сбыта и модифицируют логистические цепочки). В результате образуется профицит торгового баланса, который способствует укреплению рубля. Предпосылок для разворота этого тренда до конца года мы не видим.

А вот уже в 2023 году мы ждем умеренной девальвации российской валюты до 70—75 рублей за доллар. Во-первых, импорт будет постепенно восстанавливаться. Да, его объемы не будут прежними, как до геополитического кризиса. Но поставки от новых партнеров и в рамках параллельного импорта приведут к частичному восстановлению.

Во-вторых, государство заинтересовано в более высоком курсе. Текущий курс около 60 рублей за доллар негативно влияет на госбюджет и создает риски для российской экономики (подробно рассказываем о них тут). По последней статистике, нефтегазовые и ненефтегазовые доходы бюджета РФ продолжают сокращаться. Дефицит бюджета в июле составил уже 892 млрд рублей. Да, по итогам первых семи месяцев 2022-го бюджет все еще в плюсе (профицит в 482 млрд рублей). Но текущие тренды и традиционно крупные расходы бюджета в конце года не оставляют сомнений в том, что бюджет РФ по итогам года все-таки уйдет в минус. Об этом предупреждает и министр финансов Антон Силуанов. По его оценке, дефицит бюджета по итогам 2022 года может составить до 2% ВВП. Но он может быть еще выше из-за негативного влияния санкций на объемы экспорта. К слову, одно только увеличение расходов бюджета РФ в конце года уже может спровоцировать девальвацию рубля и рост инфляции.

При дефицитном бюджете Минфин РФ заинтересован в стабилизации курса на более высоких уровнях, чем сейчас. Ведь каждый дополнительный рубль за доллар приносит бюджету примерно 130 млрд рублей доходов, по словам Антона Силуанова. Министр финансов отмечает, что курс рубля плавающий и у властей остался только один инструмент влияния на него — участвовать в торговле на валютном рынке (либо Банку России, либо Минфину). При этом покупать валюты недружественных стран (доллар, евро и т. д.), как делали в рамках старого бюджетного правила, регуляторы не могут из-за их токсичности (резервы в них замораживаются, а операции в них блокируются). Поэтому нужно новое бюджетное правило.

Банк России может быть не настолько заинтересован в более высоком курсе, но регулятору важна его стабильность и прозрачная бюджетная политика. Стабильный курс рубля — стабильные долгосрочные процентные ставки в экономике. Поэтому регулятор также выступает за создание нового бюджетного правила.

В июле Минфин предложил правительству заложить в основу нового бюджетного правила куплю-продажу валют дружественных стран (юаней, рупий и других). То есть регулятор сможет влиять на курс рубля к доллару и евро через кросс-курсы. А еще он предлагал ориентироваться на цену российской нефти Urals на уровне $60 за баррель при расчете нефтегазовых доходов и зафиксировать объем в 9,5 млн баррелей в сутки. К слову, Банк России раскритиковал подобные параметры нового бюджетного правила, выступив против повышения цены отсечки нефти Urals. Поэтому консенсуса по новому бюджетному правилу пока нет, а значит, оно вряд ли заработает в октябре (Минфин говорил, что может согласовать его до 1 октября, а уже в сентябре начать валютные интервенции в тестовом режиме).

Все дело в том, что для валютных интервенций нужны средства. Ранее регуляторы использовали резервы ФНБ, которые формировались из сверхдоходов государства. Но сейчас эти деньги идут на стабилизацию экономики, а других денег для валютных интервенций нет. Как вариант, можно сократить госрасходы и сэкономленные деньги направить на интервенции. А еще можно увеличить заимствования через механизм новых аукционов по размещению ОФЗ. Но в текущих условиях интервенции неоправданны — они могут только ухудшить ситуацию в экономике, считает министр экономического развития Максим Решетников. Он не поддерживает новое бюджетное правило, предложенное Минфином. По его мнению, валюты на рынке сейчас слишком много и государство все равно не сможет сократить расходы настолько, чтобы создать ощутимый спрос на нее. Поэтому нет смысла тратить деньги, которые сейчас идут на поддержку экономики.

Ключевая ставка Банка России

Банк России прогнозирует, что средняя ставка за 2022 год составит 10,5—10,8% годовых. Значит, до конца года она может находиться в диапазоне 7,4—8%. Сейчас ставка составляет 8%. То есть регулятор допускает возможность дальнейшего снижения, но незначительного. Среднюю ставку за 2023 год он ожидает в диапазоне 6,5—8,5%.

Мы считаем, что до конца 2022 года ставка может опуститься до 7—7,5%. Причем последнее в этом году снижение может произойти уже на ближайшем заседании Банка России в сентябре. А вот в 2023 году снижения ставки мы не ждем. Более того, видим предпосылки для ее повышения. Банк России может ужесточить денежно-кредитную политику, немного повысив ставку, на фоне увеличения бюджетного дефицита, девальвации рубля и высоких рисков стагфляции в ведущих экономиках мира.

Поэтому ждем, что в 2023 году ставка будет в среднем на уровне около 8%.

ВВП

Банк России прогнозирует падение ВВП по итогам 2022 года на 4—6%, а по итогам 2023-го — на 1—4%. Наш базовый прогноз чуть более пессимистичный: минус 5—5,5% и минус 3—3,5% соответственно. Пока нет серьезных оснований думать, что российская экономика вернется к росту в следующем году. Как минимум первое полугодие уйдет на то, чтобы адаптироваться к новым реалиям.

Позитивный импульс для восстановления экономики в 2023 году даст потребительская активность, которая должна возрасти на фоне:

Снижения ставки до 7—7,5% (кредиты станут доступнее, а сбережения на депозитах — менее выгодными)

Стабилизации реальных заработных плат

Реализации отложенного спроса на товары, который сейчас формируется

Однако негативных факторов явно больше. Бизнес продолжит сдерживать инвестиции в развитие до тех пор, пока геополитическая и валютная ситуация не прояснится. По данным Банка России, около 40% компаний в России в 2022 году сократили инвестиционные планы.

Сейчас компании не готовы расширять производство, потому что нет позитивных сигналов со стороны потребительского рынка, но при этом есть проблемы с логистикой. Производители автомобилей, электроники и одежды страдают от того, что не могут импортировать необходимое оборудование и компоненты. Металлурги, производители химических продуктов и лесопромышленные компании, которые ориентированы на экспорт, страдают от крепкого рубля и потери части рынков сбыта. Нефтегазовые компании тоже сокращают добычу в преддверии вступления в силу эмбарго со стороны ЕС. Резкое сокращение экспорта нефти и газа в Европу — один из ключевых рисков для экономики России в 2023 году.

Также неизбежен рост уровня безработицы. Сейчас он рекордно низкий — всего 3,9%, по данным на конец июля. Но этот процент явно будет расти. Ведь многие иностранные компании сворачивают бизнес в России. Уходят с рынка и отечественные компании, которые не справляются с текущим кризисом. Открытых вакансий все меньше, а резюме все больше — это показывает статистика сервиса по поиску работы HeadHunter.

Помесячная динамика вакансий и резюме год к году

Рынок ОФЗ и корпоративных облигаций

Последние пять месяцев на рынке облигаций преобладают позитивные настроения, которые продиктованы снижением инфляционных ожиданий и ключевой ставки. Индексы RGBITR (отражает полную доходность рынка ОФЗ) и Cbonds-CBI RU (отражает полную доходность российского рынка корпоративных облигаций) уже восстановились после мартовского обвала и даже находятся в плюсе по отношению к уровням начала года — на 5,2% и 9,1% соответственно.

Динамика полной доходности рынка ОФЗ и корпоративных облигаций

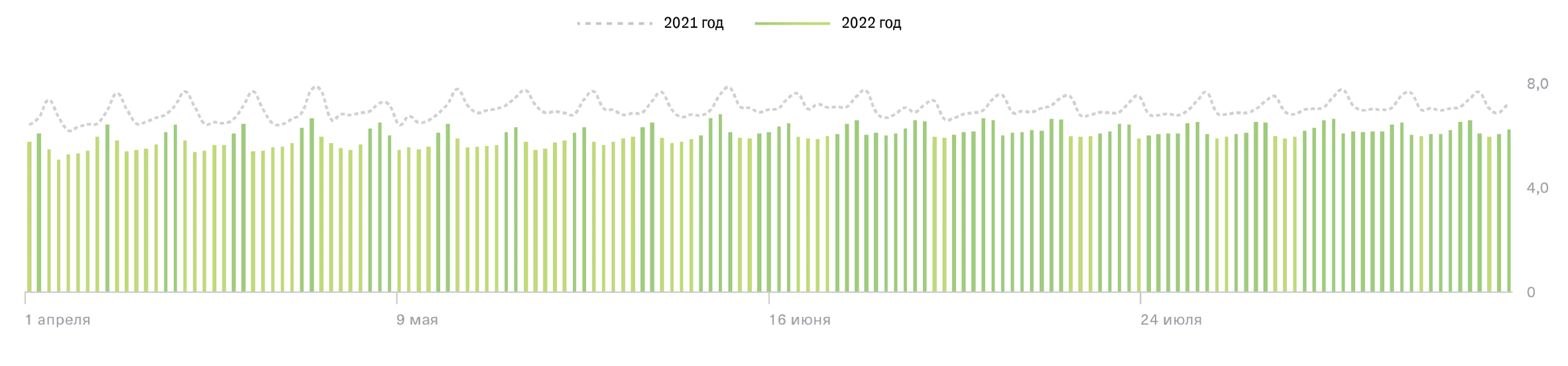

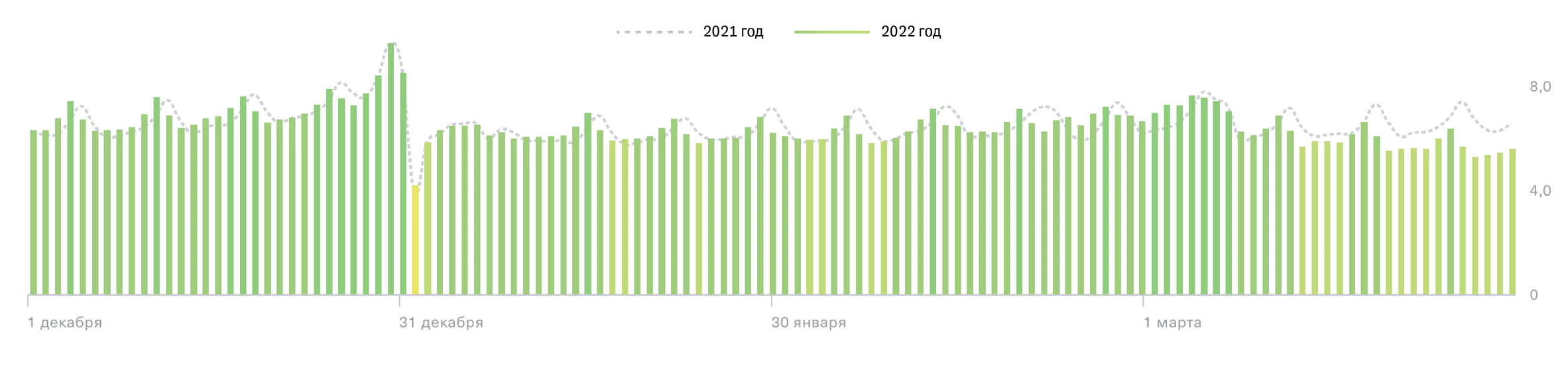

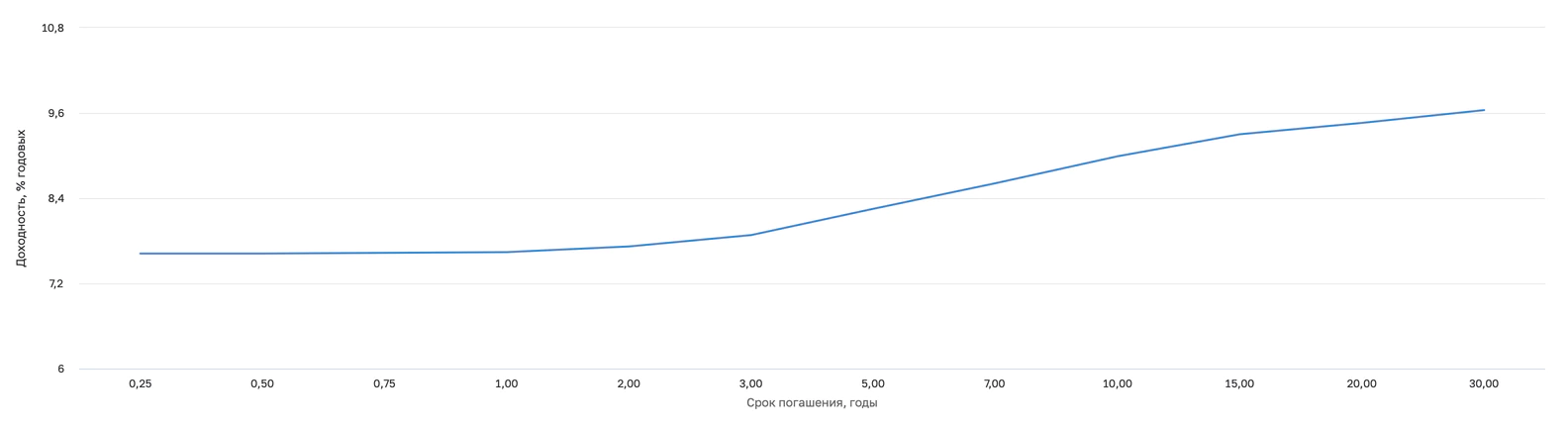

Форма кривой бескупонной доходности ОФЗ нормализовалась. До июля кривая была инвертирована, так как доходности краткосрочных бумаг превышали доходности долгосрочных. Но с июля ситуация изменилась. Сейчас доходности краткосрочных ОФЗ (до трех лет) не превышают 7,8%, среднесрочные ОФЗ (3-6 лет) торгуются около 8-8,5%, а доходности долгосрочных ОФЗ (более десяти лет) закрепились на уровнях около 9%. Последний раз о привлекательности рублевых облигаций мы писали в июне. С тех пор полная доходность индексов ОФЗ и корпоративных облигаций составила 4,3% и 6,2% соответственно.

Кривая бескупонной доходности

Что будет с рынком ОФЗ?

Мы считаем, что потенциал дальнейшего роста цен на рынке ОФЗ уже ограничен. Такого же взрывного роста, как в апреле–мае, ждать больше не стоит. Он случается крайне редко и связан с панической распродажей других активов на фоне непредвиденных событий.

Поэтому ждем, что к концу года доходности лишь немного снизятся:

До 7,5% по двухлетним ОФЗ

До 8,8% по десятилетним ОФЗ

Падения доходности гособлигаций (и роста их стоимости) может и не случиться вовсе, если инфляция окажется все-таки выше прогнозов Банка России. Выход государства на рынок первичных размещений также может оказать негативное влияние на рынок ОФЗ. В начале сентября пошли слухи, что уже в ближайшее время Минфин РФ может выйти на рынок ОФЗ с небольшими объемами.

Но это не значит, что нужно забыть про рынок облигаций. ОФЗ всегда следует рассматривать как альтернативу банковским вкладам. По данным Банка России, в июле средняя максимальная ставка по вкладам в десяти лидирующих банках России опустилась до 6,83% (с 9,85% в мае). ОФЗ предлагают более высокую доходность, какой срок погашения ни возьми. А еще их не обязательно держать до погашения — продать можно в любой момент по рыночной цене, которая зависит от инфляционной динамики и ожиданий по ключевой ставке. Закрывая вклад заранее, инвесторы практически полностью теряют накопленные проценты. Поэтому ОФЗ — более выгодная инвестиция, чем депозит в банке.

Ближе к концу 2022 — началу 2023 года мы рекомендуем обратить внимание на ОФЗ с плавающей ставкой как на защиту от роста инфляции в 2023 году. Купон таких ОФЗ привязан к ставке RUONIA, которая близка к уровню ключевой ставки. Это могут быть бумаги ОФЗ-24021 или ОФЗ-29014 (доходность этих бумаг в приложении не является репрезентативной, так как неизвестны реальные будущие купоны).

А еще можно рассмотреть ОФЗ-ИН (линкеры). Номинал этих облигаций индексируется на размер инфляции с трехмесячным лагом, а купон выплачивается в размере 2,5% от номинала. Получается, что эти бумаги также защищают капитал инвестора от обесценения при росте инфляции.

Выбор аналитиков Тинькофф Инвестиций

Что выбрать на рынке корпоративных облигаций?

Корпоративные облигации, как правило, предлагают более высокую доходность, чем ОФЗ. Это обусловлено тем, что кредитный риск у компаний выше, чем у государства (эмитента ОФЗ). Чем выше риск, тем больше кредитный спред — разница между доходностью корпоративной облигации и доходностью гособлигации. Бумаги самых крупных компаний, например Газпрома, предлагают доходность на 0,3% выше, чем ОФЗ. Более рискованные эмитенты, в числе которых ПИК, HeadHunter и АФК Система, предлагают доходность на 2—3% выше. В кризисные периоды кредитный спред существенно увеличивается. Так произошло в феврале–марте 2022-го, когда доходности корпоративных облигаций кратно возросли.

G-спред ликвидных корпоративных облигаций РФ с кредитным рейтингом эмитентов от BB+ до AAA (нац. шкала)

На графике выше видно, что кредитный спред корпоративных облигаций постепенно сужается после мартовского всплеска. Лучше всего восстановились бумаги с наименьшим кредитным риском — квазисуверенные и муниципальные облигации. Их кредитный спред уже близок к средним историческим уровням. А вот бумаги с умеренным кредитным риском все еще выглядят привлекательно — их кредитный спред пока далек от исторических значений. Именно эти бумаги могут показать опережающую динамику в среднесрочной перспективе. Спреды будут сужаться, что приведет к снижению доходности и вместе с тем к росту стоимости этих бумаг.

Отметим, что на рынке до сих пор есть бумаги, которые предлагают доходности выше 15% годовых. Однако высокие доходности обычно сопряжены с высокими рисками, и эмитенты таких высокодоходных бумаг могут испытывать трудности в обслуживании долгов, особенно в кризисные периоды. Посмотрим на статистику. По данным Мосбиржи, дефолт по облигациям за весь 2021 год объявили 28 компаний, а за первое полугодие 2022-го — 51 компания. Очевидно, что в этом году кредитные риски многих эмитентов сильно выросли, и некоторые из них больше не могли выплачивать проценты по облигациям. В их числе: Обувь России, ОВК Финанс, Калита. Поэтому призываем не гнаться за высокими доходностями и с осторожностью подходить к выбору бумаг.

Если не хочется тратить время на анализ отдельных выпусков и компаний, то можно рассмотреть фонды на рублевые облигации. За счет диверсифицированного портфеля фонды могут предлагать хорошую доходность и более низкий кредитный риск. Например, Тинькофф Bonds RUB (TBRU) торгуется со средней доходностью к погашению в 12% при дюрации 1,7 года. Хорошая диверсификация по компаниям и отраслям минимизирует кредитные риски, а короткая дюрация существенно снижает процентный риск.

Что выбрать из еврооблигаций российских эмитентов?

Российские инвесторы на время потеряли возможность вкладывать в валютные облигации российских эмитентов. Сейчас доступ к некоторым из них вновь открыт. Такие бумаги подойдут любителям консервативных валютных вложений. Они могут стать альтернативой наличным средствам в валюте.

Долларовые еврооблигации России

Согласно постановлению Минфина РФ, выплаты купонов по этим бумагам осуществляются в рублях по курсу Банка России на дату выплаты. То есть инвестиции в такие бумаги по-прежнему связаны с долларом, но это безопаснее, чем держать американскую валюту на счету, и выгоднее, чем просто конвертировать доллары в рубли в банке по текущему курсу. Риск блокировки этих бумаг ограничен, потому что они хранятся в российских депозитариях. Дополнительный плюс — отсутствие валютной переоценки при подсчете налога на прибыль.

Привлекательность этих бумаг можно оценить по динамике с момента возобновления торгов на Мосбирже в середине июля. Самые ликвидные еврооблигации России (с погашением в 2028 году) сразу же подорожали более чем на 20%, а затем еще на 7% в течение месяца, а их доходность упала до уровня около 2,6%. Сейчас доходность стабилизировалась около 3,3%. Но это все еще больше, чем предлагает другой выпуск с погашением в 2030 году. Только эти два выпуска из всех долларовых гособлигаций России стоят менее $100 тысяч и доступны массовому частному инвестору на Мосбирже. Поэтому наш выбор — выпуск с погашением в 2028 году.

Режим переговорных сделок (РПС)

Речь идет о внебиржевых сделках на большие суммы, для реализации которых брокер ищет контрагента, готового продать или купить бумаги в крупном объеме. Сейчас переговорные сделки внутри Национального расчетного депозитария (НРД) можно совершать практически по всем еврооблигациям российских эмитентов (и компаний, и государства).

Напомним, что с марта многие держатели таких бумаг не могли получить купоны из-за блокировки счета НРД в международном депозитарии Евроклир.

Еврооблигации в юанях

Купля-продажа этих бумаг сейчас намного доступнее массовому частному инвестору из России. Торги идут на бирже, и сделки могут быть небольшого объема. Пока выпусков всего два — еврооблигации Русала и Полюса, но со временем мы ждем больше размещений, потому что спрос на них есть, и большой. Так, Русалу пришлось делать два выпуска на фоне ажиотажа. Благодаря высокому спросу компании удалось снизить ставку купона с планируемых 5% до 3,9%.

Инвестиции в еврооблигации в юанях подойдут тем инвесторам, которые ждут девальвации рубля и опасаются инвестировать в доллары и евро. Если говорить о процентном риске таких вложений, то его практически нет. Мы ждем, что до конца года доходности китайских облигаций могут немного вырасти, а их цены — упасть, но это не окажет существенного влияния на юаньские облигации Русала и Полюса. С точки зрения валютного риска мы ждем небольшой девальвации юаня до 7,0-7,2 юаня за доллар до конца 2022-го. Но уже в следующем году китайская валюта может укрепиться до 6,5-6,7 юаня за доллар, а международный спрос на китайские облигации — возрасти (на фоне возможного падения доходностей на американском рынке). Это может оказать позитивное влияние на еврооблигации в юанях от российских эмитентов.

Российский рынок акций

Сейчас российский фондовый рынок переживает очень непростой период консолидации. На смену всеобщему разочарованию от кризиса и убытков приходит осознание привлекательности российских акций как инструмента для сбережений. Мы видим минимум шесть драйверов, которые будут подталкивать рынок к росту в среднесрочной перспективе.

1. Доля частных инвесторов на рынке растет

В начале года доля частных инвесторов в объеме торгов акциями составляла 41%, облигациями — 18%, на спот-рынке валюты — 12%, на срочном рынке — 43%. С тех пор роль физических лиц на рынке возросла. По итогам августа на них приходилось 76% объема торгов акциями и 26% — облигациями.

Динамика роста доли частных инвесторов

Получается, что сейчас частный инвестор — доминирующий игрок на российском рынке акций и в целом на фондовом рынке.

Как так получилось?

1. Банк России запретил нерезидентам принимать участие в торгах

До запрета на них приходилась половина оборота на российском рынке акций (49% на начало февраля).

2. Объемы торгов существенно упали

Если в январе и феврале объемы торгов фондового рынка (акции + облигации) достигали 5 трлн рублей и 5,6 трлн рублей соответственно, то к августу они сократились практически в три раза, до 1,9 трлн рублей.

3. Число россиян, у которых есть доступ к рынку, возросло более чем на 20%

В начале года их было 17,4 млн человек (>10% населения России), а в августе — уже 21,2 млн человек (более 27% экономически активного населения России, по данным Росстата).

При этом активных частных инвесторов с начала года стало меньше на 32% — около 2,1 млн физических лиц против рекордных 2,8 млн в начале 2022-го. Банк России связывает это с обвалом рынка и нежеланием инвесторов фиксировать убытки. Трехнедельная приостановка торгов на Мосбирже и частичная заморозка иностранных бумаг из-за санкций также способствовали снижению активности. В целом россияне стали с недоверием относиться к фондовому рынку. По данным Банка России, средний размер брокерского счета у частных инвесторов в первом квартале сократился на 30% (с 409 тысяч рублей до 290 тысяч рублей).

2. У российских бумаг нет инфраструктурных рисков

Под инфраструктурными рисками мы подразумеваем ту самую заморозку иностранных акций на СПБ Бирже, которая произошла из-за блокировки счета Национального расчетного депозитария в международном Евроклире. Биржа сообщала, что под заморозку попало около 14% активов, но доля в каждом конкретном инвестпортфеле могла быть и выше. По подсчетам Банка России, от блокировок иностранных активов уже пострадали более 5 млн инвесторов.

Чтобы избежать повторения этой ситуации, Банк России в конце июля рекомендовал брокерам не продавать ценные бумаги иностранных эмитентов неквалифицированным инвесторам. Регулятор также думает над тем, чтобы повысить минимальный размер счета, который необходим для получения статуса квалифицированного инвестора. В начале сентября Банк России выпустил предписание о запрете брокерам продавать ценные бумаги эмитентов из недружественных стран неквалифицированным инвесторам. Он будет действовать с 1 октября, если в результате сделки доля таких бумаг в портфеле инвестора превысит 15%. Далее допустимый порог постепенно снизят до 0% уже к 2023 году. Все эти меры, по мнению регулятора, должны защитить российского инвестора от рисков владения зарубежными активами. Но вместе с тем они лишают его возможности инвестировать в иностранные бумаги.

В связи с этими событиями инвестиционные предпочтения частных инвесторов в России стали меняться. Теперь они сокращают вложения в токсичные иностранные активы. Освобожденные средства они либо выводят со счета, либо вкладывают в российские акции и облигации, у которых инфраструктурных рисков нет (все бумаги хранятся в российских депозитариях без привлечения иностранных). В обозримом будущем этот тренд продолжится, даже несмотря на запуск торгов ценными бумагами эмитентов из дружественных стран. В подтверждение тезисов приведем статистику.

Как в среднем изменился портфель инвестора в приложении Тинькофф Инвестиций с конца января по конец августа 2022 года

Доля иностранных акций упала с 35,5% до 23,9%

Доля российских акций выросла с 30% до 39,0%

Доля российских облигаций выросла с 8% до 11%

C начала февраля наши клиенты провели существенную реаллокацию средств: более 65 млрд рублей чистого оттока из акций иностранных компаний и более 70 млрд рублей чистого притока в российские бумаги.

Приток и отток

Пара слов о гонконгских акциях. Они входят в список иностранных бумаг из дружественных стран и пока не попадают под новый запрет Банка России. Объемы торгов ими на СПБ Бирже быстро растут. В августе они увеличились в три раза по сравнению с июлем. Но их доля в обороте СПБ Биржи все еще крайне мала — всего 5% (около 0,47 млрд HK$). Во-первых, российские инвесторы получили доступ пока только к 12 гонконгским бумагам. До конца года СПБ Биржа планирует расширить список гонконгских акций до 200, а в 2023-м — до 1 000. Во-вторых, гонконгский рынок все еще в новинку для российского инвестора (торги начались в июле).Пока слишком рано говорить о том, сможет ли он полностью заменить американский и европейский. Ему нужно время, чтобы завоевать доверие российского инвестора.

3. Ставки по депозитам падают

Это классический драйвер притока инвестиций в акции и облигации. Он начал действовать еще в июне. Тогда истекли первые краткосрочные вклады с двузначными ставками, которые банки предложили в марте под влиянием резкого повышения ключевой ставки до 20%.

Сильнее всего выросли объемы вкладов от трех месяцев до полугода (>90 дней) — почти в тринадцать раз с января по март 2022 года, до 10 млрд рублей. При этом объем средств на долгосрочных вкладах (>1 года) снизился более чем вдвое. Очевидно, что россияне хотели получить более высокий процент, при этом были не готовы отдавать средства на хранение на длительный срок в условиях быстро меняющейся геополитической и экономической ситуации. Девалютизация тоже имела место: средства с валютных депозитов перетекали в рублевые.

Во втором квартале Банк России успел снизить ключевую ставку с 20% до 8%. Вслед за ней вниз пошли и ставки по депозитам. На конец квартала максимальная ставка по депозиту составила 8,1% против 20,5% на начало марта. В этой связи доля краткосрочных вкладов (до 90 дней) в структуре новых вкладов снизилась до 8% с рекордных 20% в марте. Это также отчасти связано с истечением срока депозитов, открытых в марте.

В июле и августе снижение ставок по депозитам продолжилось. Максимальная ставка опустилась уже до 6,8%. Скоро закончатся полугодовые вклады, которые открывали весной под высокие проценты.

4. Компании справляются с кризисом

Весной информация о новых санкциях против России и об очередной иностранной компании, которая уходит из России, появлялась буквально каждый день. Возникало ощущение, что российскую экономику и бизнес ждет глубокий кризис, из которого невозможно будет выбраться. Но с тех пор прошло время, и теперь кажется, что первоначальное впечатление и негативные прогнозы были ошибочными.

После шокового падения российская экономика начала постепенно стабилизироваться. Это видно и по изменению прогнозов аналитиков. Если в марте консенсус Bloomberg прогнозировал падение ВВП России на 10,5% год к году в 2022-м, то теперь он ожидает снижения на 8%, а в 2023-м — на 2,7%. Банк России дает еще более позитивные прогнозы. Регулятор ожидает снижения на 4—6% в этом году и на 1—4% в следующем (среднее диапазона -2,5% год к году).

Если говорить о компаниях, от текущего кризиса серьезно пострадали экспортеры только тех товаров, от которых западные страны могли с легкостью отказаться, а также импортозависимые отрасли. При этом многие российские компании функционируют в рамках внутренней экономики и не так сильно зависят от внешней торговли. Уверенно выглядят также и те экспортеры, которые не попали под санкции. Цены на их товары в большинстве своем подскочили до локальных максимумов и довольно долго держались на высоких уровнях. Разберем более детально.

Кто тяжело переживает кризис

Наибольшие потери несет автопром. Это отрасль с большим использованием технологий, и ей нужна высокая международная интеграция. Поэтому с потерей доступа к импортным деталям и уходом иностранных компаний производство в мае упало на 97% год к году.

Металлурги тоже массово сокращают производство. Виной тому не только санкции ЕС (эмбарго на сталь, уголь и золото), но и ослабление спроса после бума прошлых двух лет. Причем спрос падает как внутри страны, так и за ее пределами.

Авиаотрасль, которая несла потери еще до геополитического кризиса из-за ковида, сейчас страдает от закрытия воздушного пространства над Европой и Северной Америкой. Под ударом и финансовая отрасль. Два самых крупных банка страны под самыми суровыми санкциями США и Европы (Сбер и ВТБ находятся в SDN-листе, что подразумевает заморозку активов в долларах, блокировку операций в американской валюте). Другие банки также вынуждены проводить девалютизацию своих резервов, чтобы избежать рисков их заморозки.

Кто справляется с кризисом

Потребительский сектор, конечно, пострадал от скачка инфляции и роста неопределенности. Но потребительский спрос упал не так сильно, как предложение товаров (из-за ухода крупных зарубежных производителей одежды, техники, предметов быта, продуктов питания и т. д.). Есть и бенефициары сложившейся ситуации, например онлайн-магазины, к которым обратились потребители, потеряв физический доступ к ряду товаров.

Ozon

Один из лидеров электронной коммерции в России. Последние годы не без помощи пандемии и локдаунов компания интенсивно наращивает количество активных покупателей. Отметим, что на своей платформе она размещает не только продукцию под собственным брендом, но и товары сторонних продавцов, число которых также активно растет. Они, как и сама компания, заинтересованы в росте товарооборота, поэтому анализируют потребности покупателей и ищут востребованные товары, в том числе на зарубежных рынках.

Ozon ведет широкую экспансию на внутреннем рынке: число активных пользователей растет по 60 — 80% г/г

Отметим, что Ozon во многом ориентируется на непродовольственную продукцию. Но ритейлеры продуктов питания тоже уверенно себя чувствуют. Спрос на еду будет всегда, даже в кризис. Поэтому те, кто ее продает, могут перекладывать инфляцию на потребителей и продолжать генерировать стабильные денежные потоки.

Динамика оборота розничной торговли: рост по продовольственным товарам и стагнация по непродовольственным

X5 Retail Group

Управляет сетями магазинов Пятерочка, Перекресток и Карусель, а также дискаунтером Чижик. Компания смогла успешно завершить первое полугодие 2022 года, показав рекордную прибыль во втором квартале. Она отмечает стабильный и даже немного растущий спрос на продовольствие и увеличение среднего чека на фоне инфляции. Дела идут настолько хорошо, что компания продолжает расширять торговые площади, что приводит к еще большему росту доходов.

X5 Retail Group — одна из наиболее успешно адаптировавшихся к кризису компаний, показавшая рекорд по прибыли

Русагро

Агрохолдинг стал бенефициаром резкого роста цен на продовольственные товары, который произошел из-за угрозы санкций и логистических проблем. Во втором квартале ему удалось показать рост скорректированной EBITDA на 25% год к году. Такая динамика — верный признак того, что продовольственный сектор успешно справляется с кризисом.

Русагро продолжает зарабатывать на производстве и продаже продовольствия. Скорректированная EBITDA на 25% выше, чем в 2021-м

Мать и дитя

Массовым спросом даже в кризис пользуются не только продукты питания, но и медицинские услуги и лекарства. Так, сеть клиник показала стабильные операционные результаты во втором квартале, если принять во внимание большое число госпитализаций из-за ковида в прошлом году.

Количество амбулаторных посещений и койко-дней стационарного лечения в клиниках Мать и дитя

А спрос на некоторые услуги, например на ЭКО, даже вырос. В целом стабильность сектора здравоохранения не вызывает вопросов, тем более что многие иностранные фармкомпании и производители медоборудования решили остаться на российском рынке.

Количество циклов ЭКО и родов в клиниках Мать и дитя

Российская экономика переживает кризис. Но многие компании, в первую очередь ориентированные на внутренний рынок, проявляют стойкость, и некоторые из них даже выигрывают в сложившейся ситуации. При этом их акции стоят все еще на десятки процентов дешевле, чем до начала геополитического кризиса. Идеи для долгосрочных инвестиций на российском рынке определенно есть.

5. Акции по-прежнему стоят дешево

С конца февраля дать справедливую оценку российскому рынку акций довольно сложно. Слишком много неизвестных.

Во-первых, инвесторы-нерезиденты, на которых в начале года приходилась половина оборота торгов российскими акциями, сейчас торговать не могут. К тому же часть бумаг российских эмитентов заблокирована за рубежом. Поэтому непонятно, сколько стоили бы российские бумаги на самом деле, не будь этих ограничений.

Во-вторых, российские компании сейчас воздерживаются от прогнозов финансовых показателей (не все делятся даже текущими результатами). Их можно понять. Геополитическая и экономическая ситуация по-прежнему может резко измениться. То же самое может произойти и с финансовыми показателями компаний. Прогнозы перестали делать и многие инвестдома. Поэтому консенсусных ориентиров сейчас тоже нет.

Но, даже принимая во внимание всю эту неопределенность, мы с уверенностью можем сказать: российский рынок акций оценен крайне дешево. Мультипликатор P/E составляет 2,7x. Это минимум за всю историю. Ниже было только 24 февраля 2022 года, когда мультипликатор рухнул до 2,5х на панических распродажах.

Российский рынок всегда оценивали с дисконтом по отношению к индексу развивающихся рынков. Но в августе этот дисконт вернулся к максимуму (впервые зафиксирован в марте 2022 года). И это при том, что развивающиеся рынки тоже пережили довольно существенное падение в этом году (более чем на 25%).

Дисконт российского рынка к остальным развивающимся вернулся к максимумам

По мультипликатору P/E практически все отраслевые индексы стоят дешевле, чем в марте 2020 года. Но это связано прежде всего с тем, что многие компании воздержались от публикации свежих квартальных отчетов. Поэтому при расчете мультипликаторов используют прибыль 2021 года. В этом году у некоторых компаний прибыль будет явно меньше. Поэтому мультипликатор должен быть выше.

P/E для разных секторов российской экономики

В первую очередь это касается финансового сектора. Сейчас индекс акций финансового сектора Мосбиржи торгуется с P/E, равным 1,9x. Это в четыре раза ниже прошлогоднего уровня. В 2021-м самые крупные компании сектора, Сбер и ВТБ, показали рекордную прибыль, а в этом году, скорее всего, будут убытки (регуляторы разрешили им не публиковать отчетность). Поэтому расчет текущего P/E с использованием данных за 2021 год просто бесполезен.

Но в отраслях, в которых возможно сохранить прибыль или даже ее увеличить, мультипликаторы все же могут быть некоторым ориентиром для инвесторов. Например, потребительский сектор. Здесь сильного падения прибыли не предвидится из-за его защитной природы (спрос на товары первой необходимости есть всегда). Ритейлеры могут даже нарастить доходы, если успешно переложат инфляцию издержек на потребителя. Поэтому падение мультипликатора в этой отрасли в два раза означает высокий потенциал роста.

Российские акции сейчас выглядят дешево как никогда. Поэтому у инвесторов есть отличный шанс вложиться в хорошие бизнесы на выгодных условиях. Но призываем не рисковать и не инвестировать вслепую (в компании, которые попали под санкции и не публикуют отчетов).

6. Поддержка государства

Правительство старается смягчить последствия беспрецедентных санкций, с которыми столкнулась российская экономика в этом году, и принимает меры поддержки.

Легализация параллельного импорта

Иностранные производители многих товаров, в том числе жизненно необходимых и высоко востребованных, отказались от поставок в Россию. Правительство утвердило список таких товаров и разрешило ввозить их в Россию без согласия правообладателя. Теперь эти товары закупаются не напрямую у производителей или официальных дистрибьюторов, а через параллельные каналы в других странах. К таким товарам относятся:

автомобили и автозапчасти;

промышленное оборудование;

материалы и детали;

фармацевтическая продукция;

бытовая техника и прочее.

Эта мера направлена также и на сдерживание инфляции (дефицит товаров может спровоцировать всплеск цен).

Докапитализация РЖД, Аэрофлота и региональных фондов развития промышленности, а также субсидии авиакомпаниям

Таким образом правительство пытается помочь самым пострадавшим отраслям — транспортной и промышленной. Оно выкупит привилегированные акции РЖД на 250 млрд рублей. На эти деньги компания закупит оборудование и сможет модернизировать и развивать инфраструктуру.

Аэрофлот совершил допвыпуск 1,5 млн обыкновенных акций, которые государство купило за 52,5 млрд рублей. Это поможет компании снизить большую долговую нагрузку (чистый долг/EBITDA выше 6х). Еще авиакомпании получили субсидии примерно на 19 млрд рублей в качестве компенсации за вынужденные возвраты билетов.

Региональные фонды развития промышленности получили 4,5 млрд рублей для выдачи дешевых кредитов региональным компаниям, которые пострадали от кризиса.

Поддержка сталелитейщиков

Металлурги страдают не только от западных санкций, но и от глобального снижения промышленного спроса. Их необходимо поддержать, считает вице-премьер и министр промышленности и торговли Денис Мантуров. Он предлагает:

снизить фискальную нагрузку (после сверхуспешного прошлого года ввели акциз на сталь и привязали НДПИ к мировым ценам, но в этом году металлурги вынуждены реализовывать продукцию по скидочным ценам, поэтому необходимо скорректировать акциз и НДПИ);

закупить металлы в государственный резерв;

поддержать внутренний спрос на стальную продукцию (господдержка строительства жилья из металлокаркаса, программа модернизации ЖКХ, строительство крупных инфраструктурных проектов);

развивать экспортные направления (уже ведется работа по упрощению поставок российской стали через Турцию).

Финансирование и льготы для IT-компаний

В июле президент РФ Владимир Путин предложил поддержать быстрорастущие российские IT-компании, которые оказались отрезаны от зарубежных рынков капитала (иностранные биржи остановили торги их бумагами). В качестве примеров президент привел Ozon и Яндекс. Эти компании продолжают показывать сильные финансовые результаты и во время кризиса, но для их дальнейшего роста нужны механизмы привлечения капитала со стороны отечественных частных инвесторов. Разработать механизмы должны Минфин и Банк России. Президент также поручил увеличить финансирование подготовки IT-специалистов, поскольку в дальнейшем ожидается дефицит квалифицированных IT-сотрудников.

Теперь что касается налоговых льгот.

Операции по передаче исключительных прав на ПО и базы данных, включенные в специальный реестр, освобождены от начисления НДС.

Страховые взносы за сотрудников действуют по сниженным тарифам (для IT-компаний — 7,6% от фонда оплаты труда вместо 30%, которые платят другие работодатели).

С этого года и до конца 2024-го налог на прибыль для IT-компаний снизили до 0%.

IT-компании могут получать кредиты по льготной ставке не выше 3% годовых (срок получения — до 2025 года), а также гранты на безвозмездной основе на разработку и развитие IT-продуктов.

Процедуру госзакупок для отрасли тоже упростили.

Напомним также, что все российские компании обязаны отказаться от использования ПО от разработчиков из недружественных стран до 1 января 2025 года, из-за чего они начали переходить на российский софт.

Льготная ипотека

Программу льготной ипотеки продлили до конца 2022 года, а ставку по ней снизили с 9% до 7%. Эта программа распространяется на новостройки и тем самым оказывает поддержку девелоперам и производителям материалов.

Курс на восстановление

С начала геополитического кризиса прошло уже полгода. За это время российский фондовый рынок успел нащупать дно и, кажется, теперь постепенно восстанавливает позиции. Безусловно, до максимумов 2021 года еще очень далеко, ликвидность и объемы торгов существенно ниже, но позитивные импульсы уже есть.

Как мы писали выше, сейчас ключевые игроки на российском рынке — это отечественные частные инвесторы. С середины апреля до середины июня они в большинстве своем наблюдали за развитием событий и не решались на активные действия. Это видно по динамике Tinkoff InvestIndex, который отслеживает настроения российских инвесторов на Мосбирже и показывает, насколько они увеличивают или сокращают свои позиции. В этот период он находился в зоне умеренного оптимизма (от 50 до 60). Но с конца июля покупки стали все чаще преобладать над продажами, а индекс — превышать отметку 60. В августе российские инвесторы уже перешли к активным покупкам, объем которых теперь стабильно выше объема продаж.

Индекс торговой активности тоже говорит о росте уверенности инвесторов. В последние месяцы торговая активность на рынке российских акций вернулась к своим средним историческим значениям.

Еще стоит обратить внимание на динамику наиболее рискованного сегмента российского рынка — убыточных IT-компаний. Эти компании наиболее чувствительны к динамике потребительского спроса внутри страны, обладают самым долгосрочным потенциалом роста и лучше всего знакомы массовому потребителю. Падение их акций сигнализирует о неуверенности инвесторов в завтрашнем дне. Но в последнее время их котировки показывают устойчивый рост. А значит, инвесторы все больше верят в восстановление российской экономики после кризиса и готовы рисковать, чтобы заработать на этом.

Акции убыточных IT-компаний с высокой бетой восстанавливаются с начала июня

Индекс Мосбиржи такой уверенной динамики пока не показывает. Но это потому, что большую долю в нем занимают голубые фишки вроде Сбера, Газпрома и Лукойла, которые приостановили выплату дивидендов и уже полгода не публикуют финансовых отчетов. Да, Газпром опять недавно взволновал инвесторов очередным анонсом дивидендов в объеме, практически равным тому, что обещал за 2021 год. Но это пока рекомендация совета директоров. Ее еще должны утвердить на собрании акционеров, которое пройдет 30 сентября. В прошлый раз рекомендацию не утвердили. Что будет в этот раз, пока никто не знает.

После месяцев неуверенности инвесторы начали возвращаться на российский рынок и активно покупать российские бумаги. Причем предпочтение они отдают рискованным IT-компаниям, делая ставку на восстановление российской экономики. Все это дает основания полагать, что дно рынка позади. Дальнейшее развитие позитивных настроений приведет к росту котировок многих компаний.

Какие риски остаются?

С самого возобновления торгов на Мосбирже российские инвесторы опасались выхода нерезидентов на рынок. Они могут запустить новую волну распродаж. Банк России сразу заявлял, что собирается действовать аккуратно: сначала допустить к торгам инвесторов из дружественных стран, а затем уже всех остальных. Первые до геополитического кризиса играли несущественную роль на российском рынке — около 1% объема торгов. Но даже их допуск вызывал опасения. Российские инвесторы переживали, что через них начнут продавать крупные игроки из недружественных стран. Поэтому по мере приближения даты запланированного допуска (8 августа) российский рынок начал падать. Наблюдая это, Банк России ввел новые ограничения: нерезиденты не могут продавать российские бумаги в течение шести месяцев. Более того, 8 августа регулятор открыл доступ только к торгам на российском рынке облигаций. Тогда существенной просадки рынка не последовало. Теперь Банк России намерен запустить нерезидентов из дружественных стран и к торгам акциями — уже с 12 сентября. В качестве дополнительной страховки от вновь нависшего страха распродаж регулятор вводит новое ограничение: нерезиденты не смогут продавать акции стратегических и ряда других компаний. Речь пока идет об акциях Аэрофлота, Алросы, ФСК ЕЭС, Совкомфлота, Газпрома, Роснефти, ВТБ и префами Транснефти. Это лишь предварительный список. Его формирование продолжается в соответствии с указом №520.

Получается, что допуск иностранных инвесторов будет максимально медленным и мягким, чтобы избежать давления на российский фондовый рынок. Мы считаем, что этот риск под контролем.

Еще один фактор давления — процесс конвертации глобальных и американских депозитарных расписок в обыкновенные акции. Он стартовал в середине августа. В результате конвертации появится много бумаг, доступных для продажи, и их владельцы получат возможность высвободить средства. Это может привести к избыточному предложению акций на рынке и давлению на котировки. Но и тут Банк России предусмотрел риск распродаж. Он ввел лимит на продажу: 5% расконвертированных ценных бумаг в портфеле в день. Поэтому этот риск тоже под контролем.

К тому же инвесторы, которые снова получили возможность торговать бумагами, ранее заблокированными, вряд ли захотят выходить из активов по текущим ценам и фиксировать убытки. Тем более когда наметился тренд на восстановление российского рынка, а прогнозы по российской экономике стали улучшаться.

Какие акции выбрать?

Здравоохранение

«Покупать немного»

Это традиционно защитная индустрия, чьи товары и услуги пользуются стабильным спросом вне зависимости от экономических условий. Хорошая новость еще и в том, что многие иностранные производители препаратов и медоборудования решили остаться на российском рынке и вероятность санкций на их поставки крайне мала. Однако отметим, что задержки в поставках все же могут иметь место из-за ограниченного авиасообщения для России. Поэтому стоимость препаратов и себестоимость медицинских услуг могут расти.

Публичных игроков в этом секторе российского рынка всего два:

Европейский медицинский центр EMC (сеть частных клиник премиум-класса);

Мать и дитя (тоже сеть клиник).

Их бумаги не могут похвастаться высокой ликвидностью, но они могут привлечь низкими мультипликаторами и защитным характером бизнеса. Более того, обе компании могут выиграть от снижения спроса на услуги медицинского и оздоровительного туризма за рубежом (на 80% в этом году, по некоторым оценкам). Спрос будет падать опять же из-за ограниченного авиасообщения и более высоких цен.

Но в отношении ЕМС есть много вопросов. Ее доходы номинированы в евро, а значит, колебания курсов валют напрямую оказывают влияние на ее показатели. В первом полугодии 2022-го выручка выросла на 3,4% год к году (до 140 млн евро), но скорректированная EBITDA упала на 8% (до 52 млн евро). Вместо чистой прибыли, которая год назад была выше 38 млн евро, образовался чистый убыток в размере 4 млн евро. Снижение прибыльности связано как раз с укреплением рубля. Расстраивает также и рост долговой нагрузки (коэффициент чистый долг/скорр. EBITDA вырос до 2,3х с 1,5х год назад). Более того, компания зарегистрирована в иностранной юрисдикции (на Кипре), из-за чего у нее возникли проблемы с выплатами дивидендов (перенесла выплаты акционерам даже за вторую половину 2021 года). Поэтому рекомендовать акции EMC к покупке мы не можем. А вот у сети Мать и дитя таких проблем нет.

Мать и дитя

Сеть клиник с фокусом на женском и детском здоровье. Более 75% выручки приходится на Москву и Московскую область. Около 80% плательщиков — физические лица

Отчет об операционных результатах за первое полугодие 2022-го подтверждает стабильность бизнеса. Увеличение среднего чека полностью компенсировало небольшое снижение числа амбулаторных посещений в годовом выражении (оно произошло из-за сокращения числа госпитализаций с ковидом). В итоге выручка компании смогла показать даже небольшой рост (на 1,3% год к году). Некоторые услуги пользовались даже повышенным спросом (он был отложен из-за разгара пандемии). Например, доходы от процедуры ЭКО в Москве и МО выросли более чем на 20%. Более того, компания продолжает диверсифицировать свой портфель услуг, предоставляя лечение уже в таких сферах, как кардиология, травматология и онкология. Доля таких неосновных для компании услуг уже достигла 49% в выручке по итогам первых шести месяцев 2022-го. Сеть также продолжает расширяться (ожидается запуск новых амбулаторных клиник в Екатеринбурге и Москве, а также строится новый центр ядерной медицины). И при всем этом развитии компания умудрилась впервые добиться отрицательного чистого долга, то есть свободных денежных средств у нее сейчас больше, чем долговых обязательств. Она даже думает над тем, чтобы выплатить дивиденды до конца года.

Поэтому мы по-прежнему рекомендуем покупать акции компании Мать и дитя. Потенциал роста на горизонте 12 месяцев — 15—20%.

Финансы

«Частично продавать»

Очевидно, что финансовому сектору приходится ой как непросто в этом году. Но оценить всю степень тяжести вреда, нанесенного кризисом, и перспективы восстановления бизнеса — сложно. Ведь компании сектора не раскрывают результатов своей деятельности в этом году (им разрешили регуляторы). Поэтому при анализе мы можем ориентироваться только на общую информацию.

Традиционно банки относят к проциклическим компаниям: их доходы растут в период экономического роста и падают, когда экономика несет потери. В ближайшие два года российская экономика, как ожидается, будет снижаться, поэтому финансовые показатели российских банков будут слабыми. Такая высокая зависимость от состояния экономики связана с тем, что у большинства банков есть корпоративные клиенты из самых разных сфер экономики и многие из них сейчас переживают тяжелый кризис.

В таких условиях первоочередная задача для банков — сохранить достаточность капитала. Это более важный вопрос, чем выплата дивидендов. Сейчас дивидендов, которые ранее привлекали инвесторов и оказывали поддержку акциям банков, нет, поэтому мультипликаторы на исторических минимумах. Стоит ли этим воспользоваться сейчас? Думаем, что нет.

Да, в долгосрочной перспективе экономика должна стабилизироваться, а банки — освободить средства из резервов, которые сейчас, вероятно, наращиваются на случай кредитных потерь в кризис. Это приведет к взрывному росту прибыли, которую затем банки могут направить в том числе и на дивиденды. Но в ближайшее время возобновления выплат ждать точно не стоит. В этом году банки покажут низкую прибыль или ее отсутствие. При самом позитивном сценарии развития событий банки, которые смогут остаться в плюсе, возобновят выплаты не ранее середины 2023 года, когда острая фаза кризиса останется позади.

Если говорить о госбанках, таких как Сбер и ВТБ, то они обязаны платить 50% от чистой прибыли по МСФО. Но это правило не работает, когда наступает такой серьезный кризис, как сейчас. Именно госбанки попали под самые жесткие санкции, в том числе в SDN-список США (блокировка активов в долларах и возможности проводить операции с американской валютой). Поэтому даже Сбер, который сохранял дивиденды в ковидном 2020 году, сейчас вынужден отказаться от выплат, в том числе и за сверхуспешный прошлый год. Возобновления дивидендов можно ждать не ранее середины 2024 года, если Сбер сможет показать прибыль по итогам 2023-го. Аналогичная ситуация может произойти и с выплатами ВТБ. Однако отметим, что он всегда уступал по финансовым показателям Сберу, поэтому его акционерам, возможно, придется дольше ждать.

Теперь о TCS Group. В апреле мы позитивно оценивали перспективы компании и ее акций, прогнозируя рост клиентской базы. Рост действительно произошел: в августе число клиентов перевалило за 25 млн человек (то есть каждый четвертый россиянин старше 16 лет пользуется услугами банка). Тем временем чистая прибыль по итогам первого полугодия 2022-го опустилась до минимального уровня за последние пять лет. Это произошло по причине наращивания резервов на возможные потери, а также из-за роста стоимости фондирования (в результате повышения ключевой ставки Банком России в начале года). Высокие проценты по депозитам стали ключевым драйвером роста процентных расходов более чем в три раза в годовом выражении во втором квартале. Для сравнения: процентные доходы увеличились лишь на 31% год к году. Дополнительное давление на котировки компании оказала смена самого крупного акционера и неопределенность относительно дальнейшего развития компании. Сейчас бумаги постепенно восстанавливаются и возвращаются к апрельским уровням, но включать их в список рекомендаций для покупки мы пока не можем.

В финансовом секторе, помимо банков, есть и другие публичные игроки. Например, Московская биржа.

Московская биржа

Самый крупный биржевой холдинг в России, в состав которого входит одноименная биржа, а также Национальный расчетный депозитарий (НРД) и Национальный клиринговый центр (НКЦ)

Пока объемы торгов на рынке акций оставляют желать лучшего, а низкие объемы торгов — это и низкие комиссионные доходы Мосбиржи. Так, во втором квартале на рынке акций они сократились на 61% год к году. Чтобы компенсировать эти текущие слабости, компания повысила тарифы на ряд своих услуг. В итоге она смогла не только удержаться на плаву, но и даже показать рост прибыли практически на 20% по итогам первого полугодия 2022-го. Сейчас ее бумаги торгуются довольно дешево по мультипликатору P/E (6,2х). Рост активности инвесторов на российском рынке может привести к росту котировок самой биржи.

Мы считаем, что по текущим ценам акции Мосбиржи заслуживают внимания долгосрочных инвесторов. Потенциал роста котировок на горизонте 12 месяцев составляет 20—25%.

Коммунальные услуги

«Держать»

Производство, транспортировка и потребление электроэнергии происходят в основном в России. Поэтому геополитический кризис не нанес прямого серьезного удара по этому сектору. Однако косвенный негативный эффект уже ощущается в некоторых регионах. Например, в первой ценовой зоне (в основном в Центральном федеральном округе и Поволжье) спрос на электроэнергию с июня снижается из-за экономического спада и замедления промышленной активности. Снижение спроса ведет и к снижению цен на электроэнергию, а значит, и к падению доходов компаний. Поэтому не советуем спешить и вкладываться в этот сектор. Тем более что в нем много публичных компаний малой капитализации, чьи акции обладают низкой ликвидностью. Бумаги сейчас могут быть крайне волатильны и рискованны, учитывая возросшую роль частных инвесторов на российском рынке акций.

Теперь проанализируем конкретные компании, благо многие из них продолжают публиковать финансовые отчеты.

Русгидро уже порадовал инвесторов выплатой дивидендов на сумму более 23 млрд рублей за 2021 год. Но вот сокращенный отчет по МСФО за первое полугодие 2022-го вряд ли можно назвать позитивным (аудиторскую проверку он не прошел). Выручка выросла на 5% год к году, но EBITDA и чистая прибыль упали — на 8% и на 24% соответственно. Причем во втором квартале прибыль сократилась практически вдвое в годовом выражении. Поэтому следующая выплата дивидендов может быть под вопросом, хотя, конечно, до нее еще далеко (не ранее середины 2023-го). Долговая нагрузка пока на приемлемом уровне (чистый долг/EBITDA = 1,1х).

Отчет Юнипро тоже неоднозначный. За первые полгода выручка выросла на 22% год к году благодаря восстановлению работы третьего энергоблока Березовской ГРЭС. Чистая прибыль могла бы показать рост вдвое и составить 18 млрд рублей, но компания учла текущие макроэкономические риски и отчиталась об убытке из-за обесценения активов практически на 20 млрд рублей (из них большая часть связана как раз с Березовской ГРЭС). В итоге компания зафиксировала чистый убыток в размере почти 2 млрд рублей и рискует оставить акционеров без дивидендов за первое полугодие 2022-го. За прошлый год она их выплачивать не стала. Как итог — акции уже потеряли половину своей стоимости.

То же самое произошло и с бумагами Энел Россия. Компания еще в прошлом году приостановила выплаты, перенеся их на этот год. Заплатит ли она в 2022-м? Сильно сомневаемся. А вот дочернее предприятие Газпрома, ОГК-2, продолжает платить дивиденды. В июле она утвердила выплаты за 2021 год в размере 50% чистой прибыли по МСФО, как и полагается госкомпаниям. Из отчетов есть пока только отчет за первый квартал этого года. Выручка выросла на 7%, а чистая прибыль осталась практически неизменной в годовом выражении (+1%).

Интер РАО тоже выплатила дивиденды за 2021 год. Но вот отчетами никакими пока не делилась, поэтому оценивать перспективы компании сложно.

Что касается сетевого сегмента сектора, то он может консолидироваться. ФСК и Россети планируют объединиться на базе ФСК. Голосование акционеров ФСК намечено на 14 сентября, а акционеров Россетей — на 16 сентября. Целесообразность слияния с экономической точки зрения выглядит сомнительной: крупной государственной компании придется управлять и магистральными, и распределительными сетями. Несогласные со сделкой акционеры смогут продать свои акции в рамках организованного выкупа.

Телеком

«Держать»

Эту отрасль отличают стабильность и хорошие дивиденды. Вложения в нее подойдут консервативным инвесторам, которым важны эти характеристики. А вот тем, кто хочет сделать ставку на восстановление российской экономики, бумаги сектора вряд ли будут интересны, потому что потенциала для взрывного роста у них нет. Достаточно сравнить динамику акций телеком-сектора и российского рынка в целом за последние месяцы. Если индекс Мосбиржи с начала года потерял более 40%, то акции МТС и Таттелеком — всего 10%. То есть им, по сравнению с рынком, отыгрывать практически нечего.

МТС и Таттелеком в лидерах после выплат дивидендов

МТС

Средняя дивидендная доходность акций компании за последние пять лет выше 10% годовых. В мае компания определилась с выплатами за 2021 год, и их размер удивил рынок — 33,85 рубля на акцию, что по цене закрытия в дату анонса предполагало доходность более 15%. Однако насчет следующих дивидендов обольщаться не стоит. Компания пока не приняла новую дивидендную политику на 2022–2024 годы. Она все еще откладывает решение в связи с макроэкономической неопределенностью. У нее есть слабое место — это МТС Банк, который сейчас активно наращивает резервы на случай кредитных потерь. По данным отчета за второй квартал, финтех-сегмент помог остаться выручке на уровне прошлого года благодаря расширению кредитного портфеля, но вместе с тем он стал главной причиной падения скорректированной OIBDA и чистой прибыли в годовом выражении на 9% и 36% соответственно.

Ростелеком

Компания тоже одобрила выплату дивидендов за 2021 год в размере 4,56 рубля на акцию — это 50% прибыли по МСФО. Согласно дивидендной политике 2021–2023 годов, размер дивидендной выплаты должен быть не ниже 5 рублей, при этом должен повышаться каждый год на 5% и составлять не менее 50% от чистой прибыли по МСФО. Компания выполнила только последний пункт, первые два нарушила (за 2020 год она выплатила 5 рублей на акцию). Она объяснила это тем, что на фоне текущей сложной экономической ситуации предложенные выплаты и так очень серьезная поддержка акционеров.

Пока телекомы поддерживают инвесторов, государство поддерживает их. Еще в марте были приняты следующие послабления:

Льготное кредитование

Кредиты по ставке не выше 3%

Снижение ставки налога на прибыль

С 20% до 3% до конца 2024 года

Приостановка исполнения «закона Яровой» на год

Что позволит компаниям высвободить 15% мощностей для хранения данных и тем самым сократить расходы

Предложение по «справедливой индексации тарифов»

Операторы смогут повышать тарифы на сотовую связь и интернет пропорционально инфляции, снизятся риски претензий антимонопольных регуляторов

Естественно, эти меры позитивно отразятся на доходах телеком-операторов. Но не все так безоблачно. Им придется увеличивать капитальные затраты из-за ограничений поставок оборудования. Логистические проблемы затрагивают МТС еще и в другом аспекте — продажах смартфонов и аксессуаров (во втором квартале они сократились практически вдвое из-за ограничений их поставок в Россию).

В этом секторе мы рассмотрим еще и инвесткомпанию.

АФК Система

Которая является главным акционером МТС (49,94% в капитале). Во втором квартале компания показала впечатляющий рост выручки и OIBDA в годовом выражении на 20% и 47% соответственно. Драйверами роста стали успехи агрохолдинга Степь и сети клиник Медси, а также консолидация результатов Биннофарм Групп и девелопера Эталон (инвесткомпания теперь учитывает доходы от этих вложений в своих показателях). На OIBDA положительное влияние оказало еще и то, что инвесткомпания перестала учитывать финансовые результаты Ozon в своей отчетности (в первой половине прошлого года операционный убыток от ритейлера был выше 7 млрд рублей). В конце января АФК Система продала свою долю в Ozon дочернему венчурному фонду. Инвесткомпания также существенно сократила капитальные расходы во втором квартале (на 19% год к году) благодаря переносу сроков реализации инвестпроектов подконтрольными ей компаниями на фоне макроэкономической неопределенности. Однако этого оказалось недостаточно, чтобы избежать убытков. Скорректированный чистый убыток достиг почти 11 млрд рублей (в три раза больше, чем год назад). Большая часть убытка — это финансовые расходы подконтрольного лесопромышленного холдинга Сегежа Групп, связанные с переоценкой валютно-процентных свопов. Поэтому отчет инвесткомпании получился весьма неоднозначным. Драйверов для опережающего роста акций АФК Система мы сейчас не видим. Ими могли бы стать IPO непубличных игроков в портфеле инвесткомпании, но в текущих реалиях вряд ли кто-то соберется выходить на биржу.

Материалы

«Частично продавать»

На этот сектор давят риски рецессии в ведущих экономиках мира и повышение процентных ставок там. Исключения — рынки золота, продовольствия и удобрений.

Для примера возьмем рынок металлов. В начале года цены на рынке активно росли, ведь поставки от двух крупных поставщиков — России и Украины — оказались под угрозой срыва. Однако затем цены пошли вниз вслед за снижением спроса — на его объемы стали давить высокие инфляция и цена на нефть. В итоге с января по август индекс цветных металлов на Лондонской бирже прибавил всего 14%. При этом некоторые металлы сейчас торгуются даже дешевле, чем в начале года. Например, палладий, большая часть которого (40%) производится в России, потерял практически 20% в стоимости. А вот золото проявляет свои защитные свойства и весь год стабильно торгуется в диапазоне $1 750—1 900.

Индекс цветных металлов

Российские металлурги страдают не только от снижения глобального промышленного спроса и цен. После введения эмбарго они больше не могут поставлять уголь и сталь на европейский рынок. Полностью переключиться на внутренний рынок тоже не вариант, ведь промышленный спрос падает и в России на фоне экономического спада. Поэтому в первом полугодии 2022-го НЛМК, Северсталь, ММК, Русал, Полиметалл и Норильский никель показали самые слабые результаты отгрузки за последние годы, и многие из них даже не стали раскрывать финансовые показатели. При этом дали прогнозы по массовому сокращению производства в отрасли. Государство хочет поддержать металлургов и уже разрабатывает меры поддержки (предложения министра промышленности и торговли Дениса Мантурова). Но позитивный эффект от них отложен во времени и станет заметен только в долгосрочной перспективе.

В прошлой стратегии мы рекомендовали к покупке акции лесопромышленной компании Сегежа. За первое полугодие 2022-го она сумела переориентировать свои поставки. Например, практически 90% бумаги компания теперь поставляет на российский рынок, в Турцию, Южную Африку и Сербию, а 73% пиломатериалов отправляет в Китай. В итоге выручка выросла на 48% год к году, OIBDA — на 34%, а чистая прибыль — на 58%. Все вроде бы хорошо, но это не совсем так. Выручка и OIBDA во втором квартале упали по сравнению с первым кварталом, а OIBDA сократилась еще и в годовом выражении (маржа по этому показателю тоже снижается). На фоне M&A-активности сильно растут не только доходы, но и капитальные расходы (на 83% год к году, до 27,5 млрд рублей, за первое полугодие) и долговая нагрузка (чистый долг/OIBDA уже 2,8х). А еще и свободный денежный поток продолжает оставаться в отрицательной зоне. Рост бизнеса компании в среднесрочной перспективе может быть ограничен санкциями и укреплением рубля (все-таки экспорт приносит 70% выручки).

Поэтому из российских производителей материалов сейчас мы можем выделить только золотодобытчика Полюс и производителя удобрений ФосАгро. Их акции мы по-прежнему рекомендуем к покупке.

Полюс

Самый крупный золотодобытчик в России

Спрос на золото остается высоким. Драгоценный металл покупают мировые центробанки для диверсификации своих резервов и снижения зависимости от доллара, опасаясь повторения российского сценария (заморозки резервов в американской валюте). Инвесторы вкладывают в золото, чтобы защитить свои средства в случае рецессий в западных экономиках. В России спрос на защитные активы тоже сохраняется. Главным бенефициаром этого тренда на российском рынке акций может стать самый крупный золотодобытчик — Полюс. Его бумаги сейчас торгуются с рекордно низким мультипликатором P/E, что также может привлечь инвесторов.

Мы рекомендуем акции Полюса консервативным инвесторам. Таргет на горизонте 12 месяцев — 9 000 рублей за акцию, что предполагает рост на 12%.

Акции Полюса на минимальных уровнях по мультипликатору P/E за последние годы

ФосАгро

№1 производитель фосфорных удобрений в России и Европе, входит в топ-5 производителей мира

ФосАгро остается одним из лидеров российского рынка акций. Российский производитель по-прежнему выигрывает от дефицита удобрений на глобальном рынке. Спрос на удобрения продолжает расти на фоне продовольственного кризиса. При этом объемы мировых поставок падают из-за логистических сбоев и экспортных ограничений со стороны крупных поставщиков, в том числе России. Дополнительное давление оказывают растущие цены на газ, который используют при производстве азотных удобрений. Если у российских производителей есть доступ к более дешевому сырью и производство удобрений остается рентабельным, то в Европе высокие цены на газ заставляют даже крупных игроков сокращать объемы производства. Все это приводит к мировому росту цен на удобрения. Так, цены на приллированный карбамид (азотное удобрение) и моноаммонийфосфат (MAP), которые производит ФосАгро, подскочили более чем на 70% в этом году.

MAP и карбамид

Благодаря такому взрывному росту спроса и цен ФосАгро смогла добиться впечатляющих результатов за первое полугодие 2022-го. Выручка подскочила на 91% год к году, а скорректированная EBITDA и чистая прибыль увеличились более чем в два раза.

А еще компания порадовала инвесторов планами по выплате дивидендов в размере 780 рублей на акцию за 2021 год и первое полугодие 2022-го. Доходность выплаты с учетом цены закрытия в день анонса — 10% годовых. Окончательное решение по выплате компания примет 21 сентября. Чтобы получить дивиденды, надо купить акции до 29 сентября. Сейчас они торгуются по привлекательной оценке с мультипликатором P/E около 7х. Это практически в три раза меньше, чем в начале года, и в два раза меньше, чем до разгара пандемии в начале 2020-го.

Мы верим, что на горизонте года акции ФосАгро могут прибавить еще примерно 10—15%. Это не так много, но в совокупности с дивидендами доходность может быть хорошей. Поэтому мы по-прежнему рекомендуем покупать акции ФосАгро.

Потребительские товары первой необходимости

«Покупать немного»

Спрос на товары данной категории стабилен и не снижается даже в кризис. Благодаря этому ритейлеры могут перекладывать возросшие расходы (в том числе из-за инфляции) на потребителя и продолжать генерировать мощные денежные потоки. Серьезных причин для сокращения объемов предложения мы пока тоже не видим. Зависимость от иностранной продукции есть, но она не такая большая. Тем более многие иностранные производители сохранили предприятия в России. Среди продуктовых ритейлеров мы отдаем предпочтение двум главным мейджорам — X5 и Магниту.

X5 Retail Group

Управляет сетью из 19 779 продуктовых магазинов (Пятерочка, Перекресток, Карусель и дискаунтер Чижик). Владеет сервисом доставки готовой еды (Много лосося) и сервисами экспресс-доставки (Пятерочки и Перекрестка), а также сетью из более 5 тысяч постаматов и пунктов выдачи 5post. Самый крупный ритейлер на рынке продуктовой розницы в России с долей 12,6%. А на онлайн-рынке продуктов питания занимает 12,8%

Магнит

Управляет сетью из 19 570 продуктовых магазинов (Магнит, Дикси, дискаунтер Моя цена) и сетью из 7 156 магазинов косметики, парфюмерии и бытовой химии (Магнит Косметик). Владеет сервисом экспресс-доставки (Магнит). Второй самый крупный ритейлер на рынке продуктовой розницы в России с долей 11,5%

Результаты X5 Retail Group и Магнита за первое полугодие 2022-го оказались куда более впечатляющими, чем у Ленты и Окей.

Потребительский сектор

Трафик в сопоставимых торговых точках остался практически на прошлогоднем уровне, при этом средний чек увеличился на фоне инфляции. Это привело к росту LFL-продаж. А еще компании продолжили наращивать торговые площади (у Магнита +19,5% год к году, у X5 +7%), открывая новые магазины. Это также способствовало росту выручки. Вместе с тем компании оптимизировали расходы на фоне ухудшающихся макроэкономических условий. Это помогло X5 и Магниту показать рекордные прибыли: 29 млрд рублей и 32 млрд рублей за первое полугодие. Чистая маржа у Магнита чуть больше, чем у X5: 2,8% против 2,3%. Долговая нагрузка (чистый долг/EBITDA) у обоих ритейлеров на приемлемом уровне: у Магнита — 1,2х, у X5 — 2,6х.

X5 намерен расширять сеть дискаунтеров Чижик, спрос на товары которых сейчас активно растет в связи со сложной экономической ситуацией в стране (выручка дискаунтера взлетела в 30 раз по итогам первого полугодия 2022-го). Также компания не исключает возможности проведения M&A-сделок, которые могут привести к росту бизнеса. Магнит тоже допускает возможность новых поглощений. В данный момент он делает упор на формат магазинов у дома и занимается реализацией синергии с Дикси.

Мы по-прежнему рекомендуем акции X5 и Магнита к покупке. Потенциал роста на горизонте 12 месяцев — 20—25%. Временно сдерживать рост котировок может неопределенность относительно дивидендов. Пока ритейлеры не сообщили, когда вернутся к выплатам.

Ключевые статьи расходов посетителей Пятерочки или Магнита — это расходы на базовые продукты, такие как мясо, хлеб, сахар, масло и т. д. Большую часть такой продукции производят в России, и самый крупный производитель — агрохолдинг РусАгро.

РусАгро

Работает в мясном, сахарном и масложировом сегментах. Реализует продукцию под 24 брендами, включая Слово Мясника, Русский сахар, Московский Провансаль. №1 в производстве подсолнечного масла (13% рынка) и потребительского маргарина (52% рынка) в России. №3 в производстве сахара в России (15% рынка). №4 в производстве товарной свинины в России (6% рынка)

Промышленные масштабы производства позволяют оптимизировать структуру расходов и показывать сильные финансовые результаты. Так, в первом полугодии 2022-го выручка выросла на 22% год к году, а скорректированная EBITDA — на 36%. Но есть и слабые места. Сейчас это экспорт. На его объемы действуют ограничения. По этой причине сельскохозяйственный и масложировой сегменты во втором квартале показали слабые результаты. Но их неудачи смогли компенсировать успехи мясного и сахарного сегментов. Правда, на уровне чистой прибыли возникла еще одна проблема во втором квартале. Компании пришлось признать убытки от обесценения иностранной валюты на балансе из-за сильного укрепления рубля. В итоге компания зафиксировала чистый убыток в размере 1,8 млрд рублей во втором квартале (против 11 млрд рублей прибыли год назад). В дальнейшем мы ждем умеренной девальвации рубля, что позитивно отразится на показателях компании.

РусАгро — очевидный бенефициар сложившейся ситуации. Цены на его продукцию растут из-за серьезной угрозы продовольственного кризиса в мире. Предложение продуктов питания уже ограничено из-за геополитического кризиса, логистических ограничений и засухи. Ситуация станет еще хуже, когда урожайность упадет из-за нехватки удобрений. Поэтому цены на продовольствие могут расти на горизонте еще двух-трех лет. То есть у доходов РусАгро и у его котировок есть потенциал для дальнейшего роста.

На горизонте ближайших 12 месяцев акции РусАгро могут прибавить 15—20%.

Потребительские товары второй необходимости

«Покупать немного»

Сектор довольно диверсифицированный. Среди публичных игроков есть продавцы детских игрушек (Детский мир), электронной техники (М.Видео-Эльдорадо), дешевых товаров (Fix Price). А еще тот, кто продает все описанное выше и даже больше, — оператор маркетплейса Ozon. К слову, именно он наш главный фаворит в секторе.

Западные санкции и уход зарубежных компаний с российского рынка ударили по сектору, но не так сильно, как многие опасались. Во-первых, многие поставщики из дружественных стран (Турция, Китай, Казахстан и др.) продолжают работать с российскими ритейлерами. Во-вторых, в России легализовали параллельный импорт. Это частично компенсирует уход иностранных компаний.

Детский мир

Управляет сетью одноименных магазинов по продаже детских товаров и зоомагазинов (Зоозавр), а также маркетплейсом (detmir.ru). Сеть насчитывает 1 123 магазина в России, Казахстане и Беларуси. В России бесспорный лидер на рынке детских товаров с долей 24%

В целом Детский мир работает в защитной отрасли, потому что спрос на детские товары и товары для животных отличается стабильностью. Поэтому неудивительно, что компания смогла показать рост выручки и в первом, и во втором кварталах 2022-го. Однако в первом квартале настораживало, что доходы росли только за счет расширения сети магазинов. При этом продажи в сопоставимых торговых точках (like-for-like) даже немного снизились (на 2,1% год к году). То есть органического роста не было. Но во втором квартале ситуация изменилась: сопоставимые продажи вернулись к росту (+3,6% год к году). Помогло увеличение среднего чека на 18% на фоне инфляции. К позитивным моментам также стоит отнести то, что компания успешно замещает товары западных брендов. Доля продаж собственных торговых марок и прямого импорта в России занимает уже 57% (по итогам второго квартала). А еще компания активно развивает онлайн-направления. Доля онлайн-продаж достигла уже 30% в выручке российского подразделения (по итогам второго квартала). Такой же рост показывает и число активных пользователей маркетплейса в месяц. Заметим, что финансового отчета за второй квартал не было (только отчет об операционных результатах с показателями выручки).

Акции Детского мира тоже могут показать рост. По мультипликаторам они стоят сейчас крайне дешево: P/E — всего 6,7х. Для сравнения: в начале года мультипликатор находился на уровне 19х, а в начале 2020-го (до пандемии) — около 13х.

Мы рекомендуем акции ритейлера к покупке с целевой доходностью 15—20% на горизонте 12 месяцев.

Ozon

Один из лидеров рынка электронной коммерции в России. Управляет одноименным маркетплейсом. Ассортимент включает более 130 млн торговых позиций из 20 категорий товаров. Число активных продавцов на маркетплейсе уже более 150 тысяч, а активных покупателей — практически 31 млн. Проводит географическую экспансию в Казахстан и Беларусь

По итогам первого полугодия объем товарооборота (GMV) на Ozon подскочил на 113% год к году, а выручка — на 73%. Драйверами роста стали расширение клиентской базы, увеличение частоты заказов и повышение комиссий. Продавцов становится все больше, потому что они переходят в онлайн вслед за покупателями. А еще их привлекают удобные услуги от Ozon по хранению товаров на его складах, фулфилменту заказов (оформление + доставка) и проведению платежных операций. Чем больше продавцов, тем:

больше товаров, что, в свою очередь, привлекает все большее число покупателей;

больше комиссий, которые Ozon взимает за размещение товаров на своей платформе.

Во втором квартале 2022-го доля сторонних продавцов в товарообороте Ozon достигла уже 76% (против 62% год назад). А выручка от продаж услуг (в основном это комиссии за размещение) впервые превысила выручку от прямых продаж (собственных товаров Ozon на своей площадке). Все это ведет к росту рентабельности бизнеса Ozon. Так, во втором квартале компания впервые вышла в плюс по скорректированной EBITDA, заработав 188 млн рублей. Такими темпами она может скоро выйти на уровень безубыточности и по чистой прибыли.