14 сентября 2022 T-Investments Романович Роман

С конца 70-х годов прошлого века Китай строит коммунизм с капиталистическим лицом, а банковская система вынуждена подстраиваться и лавировать между законами рынка и государственным контролем.

Как Китай развивает коммерческий банкинг в условиях плановой экономики и какие эксперименты отличают китайскую систему от остального мира — во второй части нашего цикла статей о Китае.

История

После революции в Китае в 1949 году был создан Народный банк Китая (НБК), который к середине 1950-х годов поглотил или вытеснил за пределы страны все коммерческие банки. До конца 1970-х годов он сохранял монополию на банковскую деятельность, совмещая функции коммерческого и центрального банка.

Когда в 1979 году Пол Волкер начал повышать процентные ставки, чтобы победить инфляцию в США, Китай начал другой эксперимент: он создал систему коммерческих банков в плановой экономике.

К 1984 году деятельность НБК была распределена между пятью коммерческими банками, которые контролировало государство: Промышленно-коммерческим (Industrial & Commercial Bank of China — ICBC), Строительным (China Construction Bank — CCB), Сельскохозяйственным (Agricultural Bank of China — ABC), Банком связи (Bank of Communications — BoCom) и Банком Китая (Bank of China — BoC). Народный банк Китая сохранил за собой функции центрального банка.

Позже Китай разрешил работать в стране и другим коммерческим банкам, а также иностранным банкам открывать филиалы в Китае. Совокупные активы китайской банковской системы к концу 2021 года составили 288,6 трлн юаней или 42,7 трлн долларов, увеличившись на 8,6% в годовом исчислении. В списке десяти крупнейших коммерческих банков мира первые четыре позиции занимают китайские банки, а всего в первой десятке их пять.

10 крупнейших банков мира по размеру активов в 2021 году, млрд долларов

Крупнейшие банки Китая

Промышленно-коммерческий банк (ICBC). Крупнейший банк Китая и мира с активами более 5 трлн долларов. Банк был основан в 1984 году и специализируется на обслуживании индустриальных и энергетических компаний, а также розничном кредитовании.

В общей сложности банк обслуживает 8,6 млн корпоративных и 680 млн частных клиентов. 90% выручки банк получает в Китае.

В 2006 году банк провел крупнейшее на тот момент китайское IPO на сумму 21 млрд долларов. Это стало первым размещением с двойным листингом в Китае — акции банка одновременно стали доступны на Шанхайской и Гонконгской биржах.

В банке работает 440 тысяч человек, а число зарубежных филиалов и дочерних подразделений достигло 426 в 49 странах по итогам 2021 года. В 2008 банк открыл филиал в Нью-Йорке. В 2014 ICBC открыл филиал в Кувейте и стал первым китайским банком в этой стране. Всего на Ближнем Востоке у банка пять филиалов — в Абу-Даби, Дохе, Дубае, Эр-Рияде и Кувейте. С 2016 года банк работает в России.

Строительный банк (CCB). Второй по величине банк Китая и мира с активами более 4 трлн долларов. Был основан в 1954 году под названием «Народный строительный банк Китая». Банк специализируется на кредитовании строительной отрасли и ипотечных кредитах. Также банк оказывает услуги управления частным капиталом.

Филиальная сеть CCB насчитывает 15 тысяч филиалов в Китае, а также представительства в Сингапуре, Германии, Люксембурге, Японии, Южной Корее, Австралии и США. Через дочерние банки CCB оказывает услуги в Великобритании, ОАЭ, Новой Зеландии, Бразилии и России.

В 2005 году банк провел IPO на бирже Гонконга и привлек 9 млрд долларов. В 2007 акции были размещены на бирже в Шанхае. В 2005 году 9% акций банка приобрел американский Bank of America, а в 2013 американцы полностью вышли из капитала CCB.

Сельскохозяйственный банк (ABC). Один из старейших банков Китая, основанный Мао Цзэдуном в 1951 году. Активы банка превышают 4 трлн долларов. Банк работает с компаниями сельскохозяйственного сектора, а также оказывает услуги частным клиентам.

Филиальная сеть ABC насчитывает 23 тысячи отделений в Китае, а также 13 зарубежных филиалов в Сингапуре, США, Японии, Германии, Лондоне и других странах. Банк владеет шестью зарубежными дочерними банками — в том числе и в России.

В 2010 году банк провел IPO на биржах Гонконга и Шанхая, в ходе которого привлек 19 млрд долларов. В ходе IPO акционерами банка стали инвестиционные фонды Кувейта и Катара, а также британский банк Standard Chartered.

Банк Китая (BoC). Старейший банк Китая из действующих сегодня был основан в 1912 году. Активы банка превышают 3,7 трлн долларов. После революции специализировался на внешнеэкономической деятельности и сохранил этот фокус до сих пор. Банк оказывает услуги корпоративным и частным клиентам, а также специализируется на инвестиционном банкинге и страховании. BoC имеет лицензию на печать и выпуск гонконгских долларов.

Филиалы банка открыты в 61 стране мира, и это самый «международный» китайский банк. В 2010 филиал банка был открыт в США, и BoC стал первым китайским банком, предложившим американцам инвестиционные и банковские продукты в юанях. Филиал в России открылся в 1993 и стал первым филиалом иностранного банка на территории страны.

В 2006 году банк провел IPO на биржах Гонконга и Шанхая, собрав 13,7 млрд долларов. В числе инвесторов, ставших акционерами в ходе IPO, были швейцарский UBS и британский Royal Bank of Scotland.

Регулирование банковского сектора

Надзорные функции за банковской системой Китая осуществляет Комиссия по регулированию банковской деятельности Китая — China Banking Insurance Regulatory Commission (CBIRC). Комиссия проверяет и контролирует китайские банки и страховые компании, а также собирает и публикует статистические данные по банковской системе Китая, утверждает создание банков и сделки слияний и поглощений между банками.

Народный банк Китая отвечает за денежно-кредитную политику, обращение валюты в стране и регулирует кредитование коммерческих банков. Также Народный банк Китая следит за валютным курсом юаня. Китай — экспортная экономика: продает миру больше, чем покупает. Поэтому НБК стремится поддерживать курс юаня к доллару в прогнозируемом диапазоне. Например, с 2008 по 2022 курс колебался в интервале от 6,1 до 7,1 юаня за доллар.

С 2015 года в Китае действует система страхования вкладов, а сумма страхового покрытия составляет 500 тысяч юаней — это 4,3 млн рублей по курсу на 8 сентября 2022 года. Как и в случае с российским АСВ, фонд страхования вкладов в Китае наполняется за счет взносов участников. По итогам 2020 года участниками системы были 4024 банка, а размер страховых премий за год составил 42,38 млрд юаней.

Путаница с ключевыми ставками

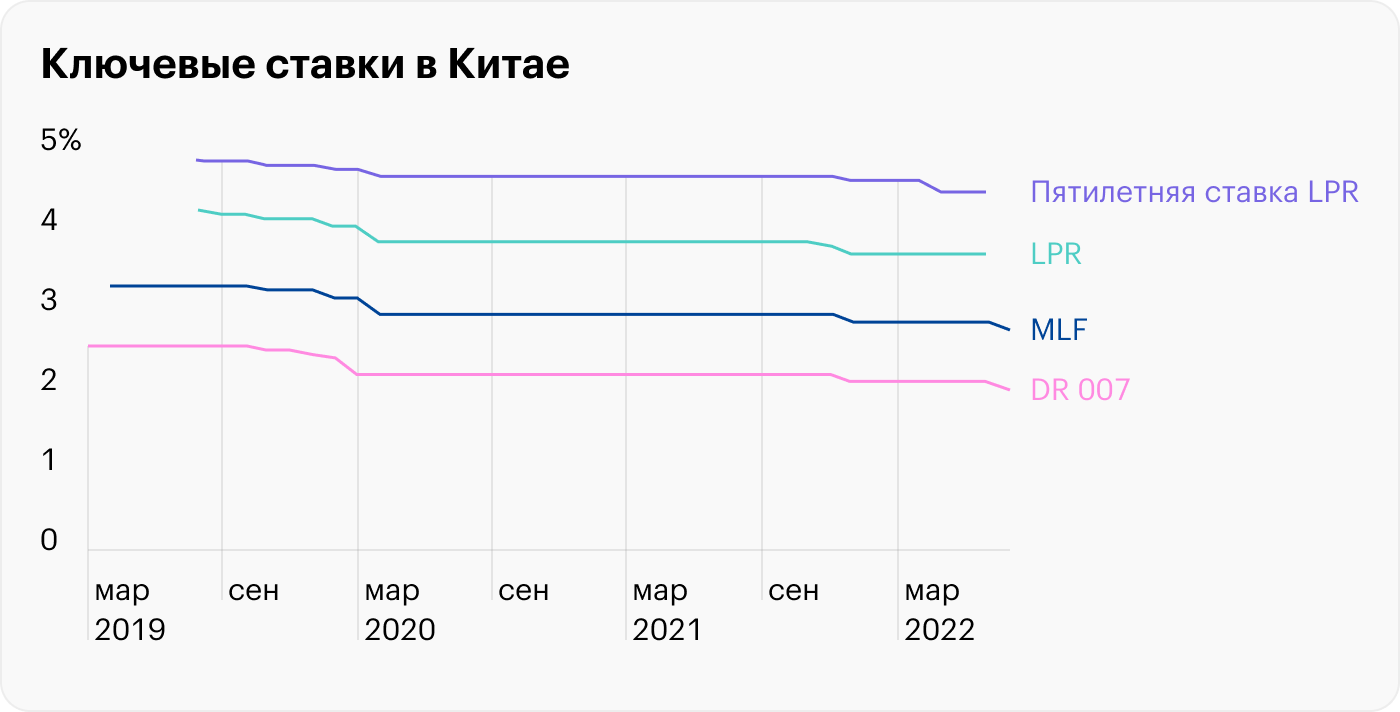

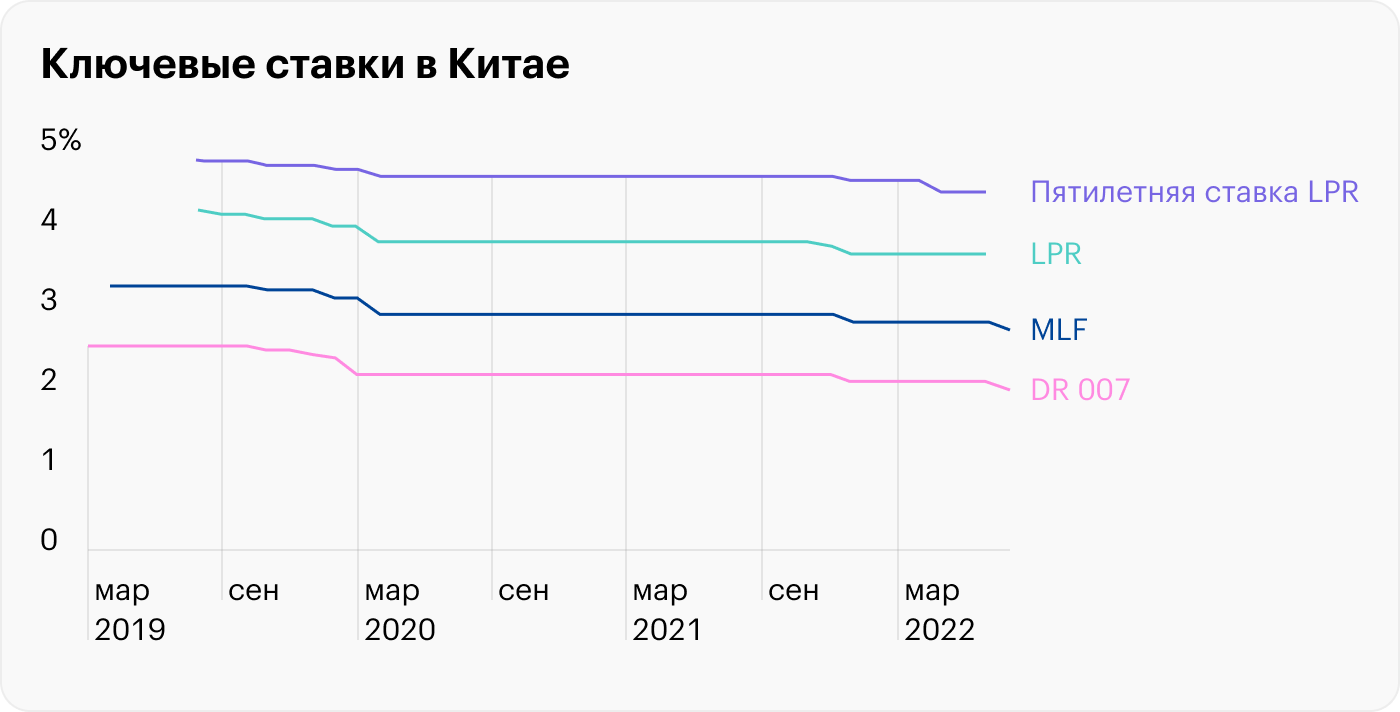

В большинстве стран мира у экономистов есть однозначный ответ на вопрос о размере ключевой ставки, но только не в Китае. Вот четыре ставки, которые определяют стоимость капитала в Китае и считаются ключевыми:

The one-year deposit rate — годовая ставка по депозиту. С 2015 года держится на уровне 1,5%, и на нее ориентируются банки Китая при установлении ставок по депозитам для физических лиц.

The seven-day reverse-repurchase rate (DR 007) — ставка недельного репо, по которой банки в Китае кредитуют друг друга. Ставку ежемесячно устанавливает НБК и с ее помощью регулирует ликвидность в банковской системе. В августе 2022 ставка была понижена до 2%.

The medium-term lending facility (MLF) — учетная ставка, которая ежемесячно устанавливается Народным банком Китая. Именно ее можно было бы считать ключевой ставкой в Китае, потому что на ее основе банки устанавливают ставки среднесрочного кредита для своих клиентов. Эта ставка также определяет стоимость займов коммерческих банков в центральном банке. В августе была понижена до 2,75%.

The loan prime rate (LPR) — процентная ставка по кредиту для «первоклассных» заемщиков. Ежемесячно устанавливается Народным банком Китая на основании кредитных ставок 18 крупнейших коммерческих банков для своих самых надежных заемщиков. На годовой LPR ориентируются при установлении ставок по кредитам, а на пятилетний LPR — при установлении ставок по ипотеке. В августе ставку однолетнего LPR снизили до 3,7%, а ставку пятилетнего LPR — до 4,45%.

Такое обилие ставок создает иллюзию либерализации банковского рынка, но по факту контроль государства остается высоким. Изменяя нужные ставки, НБК направляет ликвидность в нужное ему русло. Например, весной 2022 года Народный банк Китая начал более быстрыми темпами снижать пятилетнюю ставку LPR для стимулирования ипотечного кредитования, пытаясь поддержать сектор недвижимости. Если НБК потребуется поддержать общую ликвидность банковского сектора и перераспределить деньги внутри системы, он будет снижать ставку семидневного репо — DR 007.

Скандалы, интриги, расследования

Китайские банки часто попадают в неприятные истории, которые портят репутацию банковской системы и стоят больших денег. Вот некоторые из них.

Ипотечный бойкот. В конце июля в Китае начал разгораться «ипотечный бойкот» — движение дольщиков, которые отказываются платить по ипотеке из-за задержек в сдаче домов. Это началось как небольшая акция протеста покупателей квартир крупнейшего застройщика Китая — Evergrande, а к началу августа под угрозой оказалось 7% ипотечного портфеля в Китае на сумму 350 млрд долларов.

Сумма выданных китайскими банками ипотечных кредитов и кредитов застройщикам — 5,5 трлн долларов. За 10 лет эта сумма выросла почти в 10 раз. В период быстрого экономического роста рынок недвижимости рос и приносил хорошую прибыль: с 2012 стоимость квартиры в Китае в среднем выросла на 150%, а в крупных городах — на 200%.

Недвижимость — основа благосостояния в Китае. Около 78% активов домохозяйств сосредоточено в недвижимости, а размер рынка превышает 50 трлн долларов, что в 2 раза больше, чем рынок недвижимости в США. Поэтому китайская экономика болезненно переживает проблемы в этом секторе.

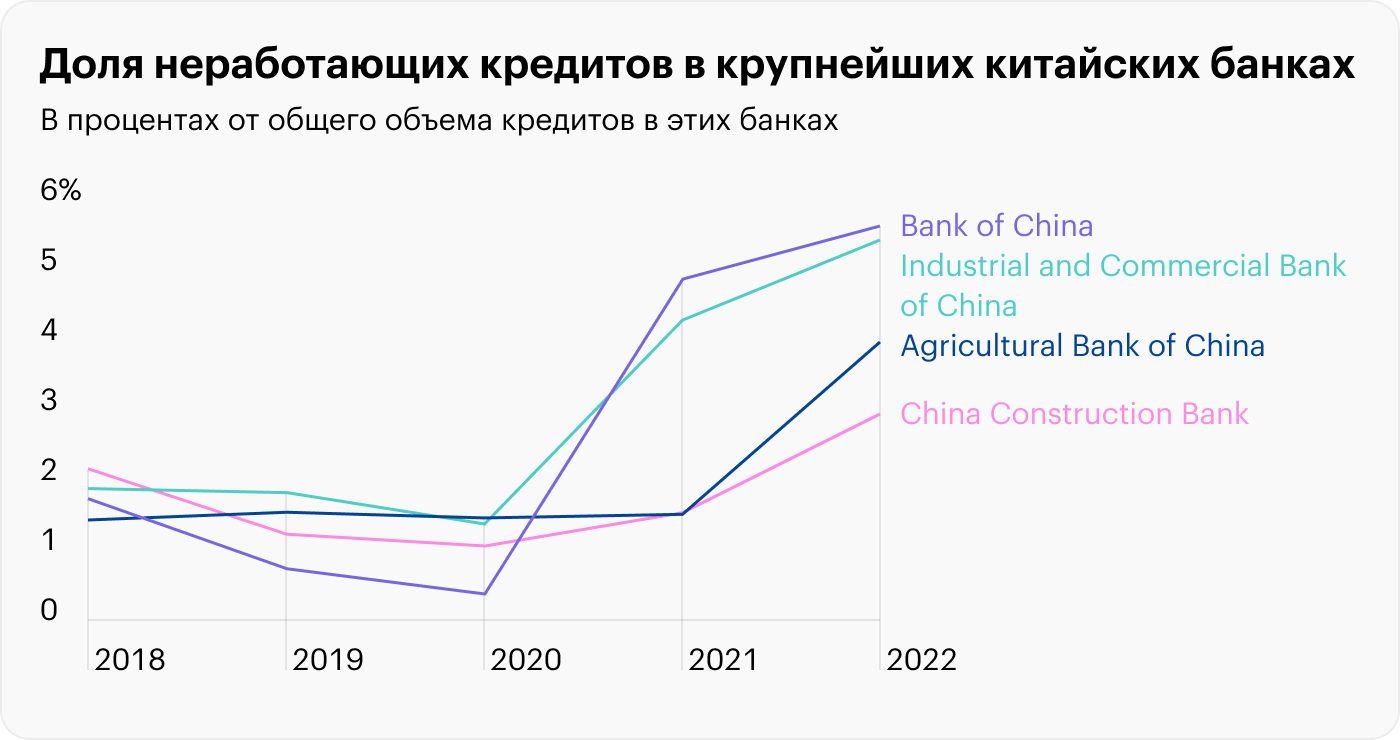

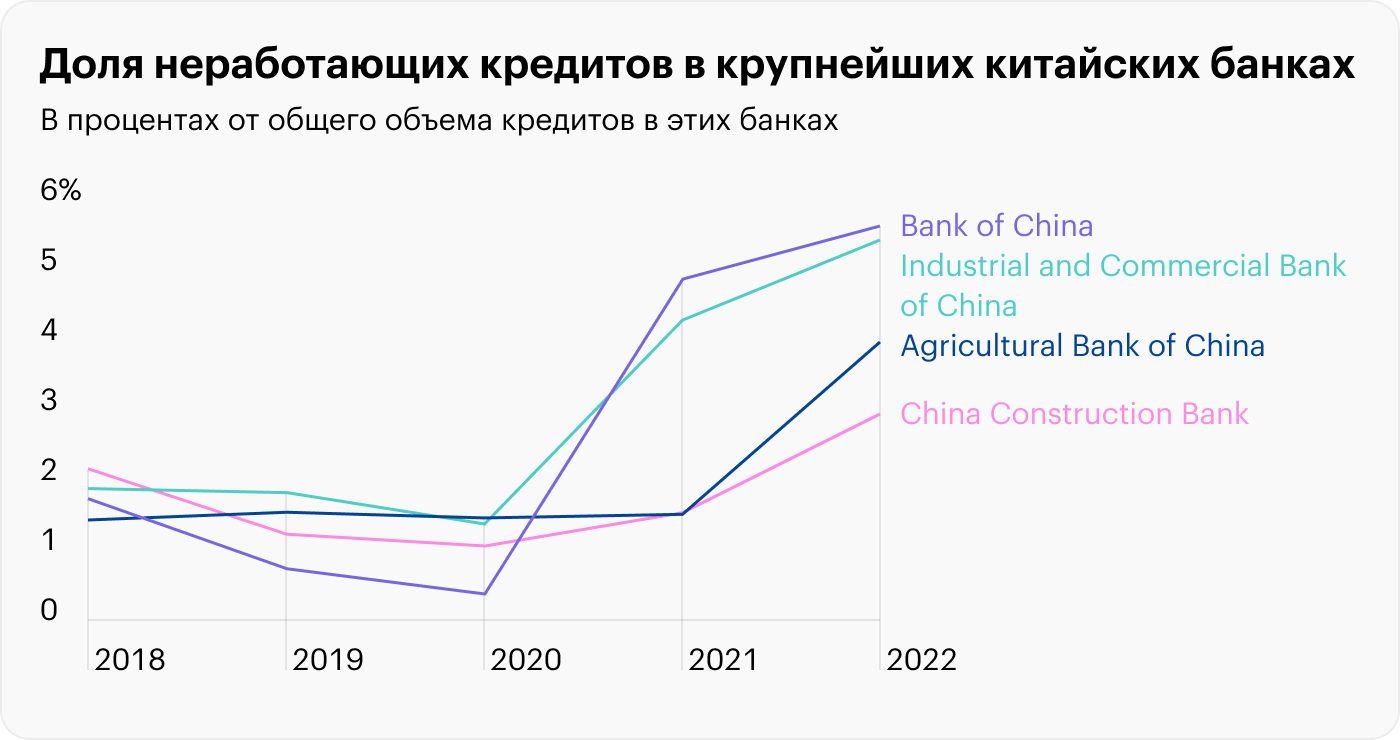

По оценкам Nomura, китайские застройщики сдали около 60% домов, которые они продавали в период с 2013 по 2020 год. Все это привело к резкому росту «плохих кредитов» в портфелях крупнейших китайских банков.

Украденные депозиты. В мае 2022 сотни людей вышли на улицы крупнейшего города провинции Хэнань с требованием вернуть их депозиты. Как оказалось, Henan Xincaifu Group Investment Holding Co контролировала четыре мелких банка, которые привлекали вкладчиков более высокими ставками и предлагали оформить банковские вклады через онлайн-приложения.

Такой способ оформления банковских вкладов был запрещен в Китае в 2021 году, но вкладчиков заверяли, что все законно. В итоге около 40 млрд юаней (5,9 млрд долларов) оказались украденными через кредиты подставным фирмам.

В результате расследования руководителей фирмы арестовали и приговорили к пожизненному заключению. Обманутые вкладчики с депозитами менее 100 тысяч юаней получили возмещения благодаря системе страхования вкладов.

В Китае насчитывается около 4 тысяч мелких и средних банков, которые в совокупности контролируют активы на сумму почти 14 трлн долларов, и такие истории подрывают доверие к системе.

Мутные делишки. Американская компания Global Financial Integrity подсчитала, что с 2004 по 2013 год китайские банки были крупнейшими в мире операторами незаконных транзакций — 28% или более 4,8 трлн долларов. В 2016 году США оштрафовали Сельскохозяйственный банк Китая на 215 млн долларов за подозрительные транзакции. До этого шесть банкиров Промышленно-индустриального банка были арестованы в Испании по подозрению в содействии отмыванию денег и финансовом мошенничестве.

НБК старается соответствовать международным стандартам и пресекать подобные инциденты. Например, 1 марта 2022 были внесены изменения в правила борьбы с отмыванием денег. Новые правила контроля за действиями клиентов распространяются не только на банки, но и на страховые, брокерские и нефинансовые платежные компании.

Что в итоге

Китайская банковская система — крупнейшая в мире как по объему активов, так и по количеству участников. Благодаря растущей экономике и растущему объему кредитования китайские банки зарабатывали миллиарды долларов прибыли.

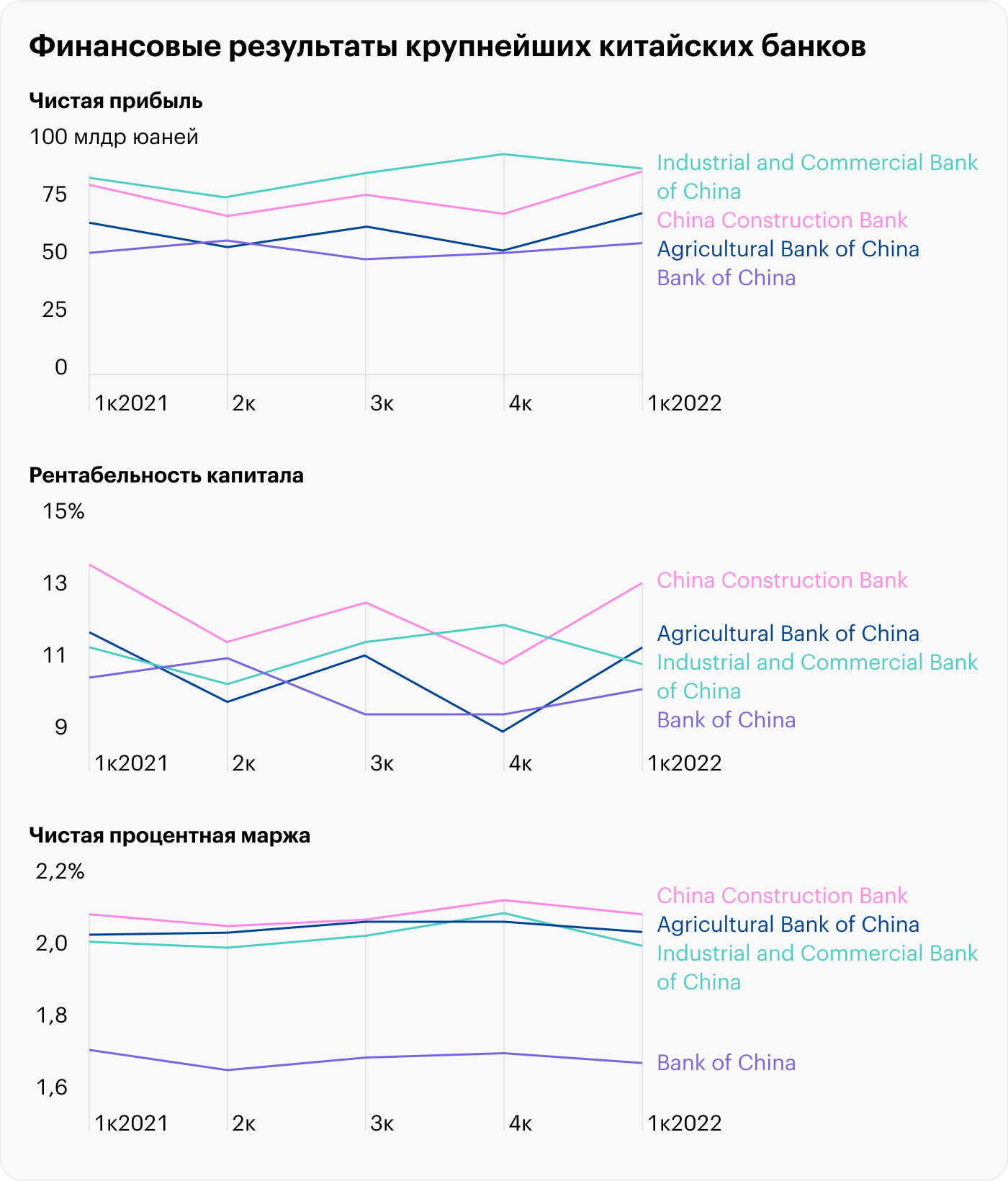

Несмотря на замедление экономики и проблемы в секторе недвижимости итоги первого квартала 2022 оказались позитивными: чистая прибыль выросла в трех банках из «большой четверки», рентабельность капитала осталась стабильно выше 10%, чистая процентная маржа также не показала изменений. К концу года показатели ухудшатся, но запас прочности у китайских банков достаточный, чтобы остаться прибыльными.

Кроме того, китайские банки платят щедрые дивиденды своим акционерам и это будет поддерживать интерес к ним со стороны любителей пассивного дохода.

Дивидендная доходность китайских банков

Как Китай развивает коммерческий банкинг в условиях плановой экономики и какие эксперименты отличают китайскую систему от остального мира — во второй части нашего цикла статей о Китае.

История

После революции в Китае в 1949 году был создан Народный банк Китая (НБК), который к середине 1950-х годов поглотил или вытеснил за пределы страны все коммерческие банки. До конца 1970-х годов он сохранял монополию на банковскую деятельность, совмещая функции коммерческого и центрального банка.

Когда в 1979 году Пол Волкер начал повышать процентные ставки, чтобы победить инфляцию в США, Китай начал другой эксперимент: он создал систему коммерческих банков в плановой экономике.

К 1984 году деятельность НБК была распределена между пятью коммерческими банками, которые контролировало государство: Промышленно-коммерческим (Industrial & Commercial Bank of China — ICBC), Строительным (China Construction Bank — CCB), Сельскохозяйственным (Agricultural Bank of China — ABC), Банком связи (Bank of Communications — BoCom) и Банком Китая (Bank of China — BoC). Народный банк Китая сохранил за собой функции центрального банка.

Позже Китай разрешил работать в стране и другим коммерческим банкам, а также иностранным банкам открывать филиалы в Китае. Совокупные активы китайской банковской системы к концу 2021 года составили 288,6 трлн юаней или 42,7 трлн долларов, увеличившись на 8,6% в годовом исчислении. В списке десяти крупнейших коммерческих банков мира первые четыре позиции занимают китайские банки, а всего в первой десятке их пять.

10 крупнейших банков мира по размеру активов в 2021 году, млрд долларов

Крупнейшие банки Китая

Промышленно-коммерческий банк (ICBC). Крупнейший банк Китая и мира с активами более 5 трлн долларов. Банк был основан в 1984 году и специализируется на обслуживании индустриальных и энергетических компаний, а также розничном кредитовании.

В общей сложности банк обслуживает 8,6 млн корпоративных и 680 млн частных клиентов. 90% выручки банк получает в Китае.

В 2006 году банк провел крупнейшее на тот момент китайское IPO на сумму 21 млрд долларов. Это стало первым размещением с двойным листингом в Китае — акции банка одновременно стали доступны на Шанхайской и Гонконгской биржах.

В банке работает 440 тысяч человек, а число зарубежных филиалов и дочерних подразделений достигло 426 в 49 странах по итогам 2021 года. В 2008 банк открыл филиал в Нью-Йорке. В 2014 ICBC открыл филиал в Кувейте и стал первым китайским банком в этой стране. Всего на Ближнем Востоке у банка пять филиалов — в Абу-Даби, Дохе, Дубае, Эр-Рияде и Кувейте. С 2016 года банк работает в России.

Строительный банк (CCB). Второй по величине банк Китая и мира с активами более 4 трлн долларов. Был основан в 1954 году под названием «Народный строительный банк Китая». Банк специализируется на кредитовании строительной отрасли и ипотечных кредитах. Также банк оказывает услуги управления частным капиталом.

Филиальная сеть CCB насчитывает 15 тысяч филиалов в Китае, а также представительства в Сингапуре, Германии, Люксембурге, Японии, Южной Корее, Австралии и США. Через дочерние банки CCB оказывает услуги в Великобритании, ОАЭ, Новой Зеландии, Бразилии и России.

В 2005 году банк провел IPO на бирже Гонконга и привлек 9 млрд долларов. В 2007 акции были размещены на бирже в Шанхае. В 2005 году 9% акций банка приобрел американский Bank of America, а в 2013 американцы полностью вышли из капитала CCB.

Сельскохозяйственный банк (ABC). Один из старейших банков Китая, основанный Мао Цзэдуном в 1951 году. Активы банка превышают 4 трлн долларов. Банк работает с компаниями сельскохозяйственного сектора, а также оказывает услуги частным клиентам.

Филиальная сеть ABC насчитывает 23 тысячи отделений в Китае, а также 13 зарубежных филиалов в Сингапуре, США, Японии, Германии, Лондоне и других странах. Банк владеет шестью зарубежными дочерними банками — в том числе и в России.

В 2010 году банк провел IPO на биржах Гонконга и Шанхая, в ходе которого привлек 19 млрд долларов. В ходе IPO акционерами банка стали инвестиционные фонды Кувейта и Катара, а также британский банк Standard Chartered.

Банк Китая (BoC). Старейший банк Китая из действующих сегодня был основан в 1912 году. Активы банка превышают 3,7 трлн долларов. После революции специализировался на внешнеэкономической деятельности и сохранил этот фокус до сих пор. Банк оказывает услуги корпоративным и частным клиентам, а также специализируется на инвестиционном банкинге и страховании. BoC имеет лицензию на печать и выпуск гонконгских долларов.

Филиалы банка открыты в 61 стране мира, и это самый «международный» китайский банк. В 2010 филиал банка был открыт в США, и BoC стал первым китайским банком, предложившим американцам инвестиционные и банковские продукты в юанях. Филиал в России открылся в 1993 и стал первым филиалом иностранного банка на территории страны.

В 2006 году банк провел IPO на биржах Гонконга и Шанхая, собрав 13,7 млрд долларов. В числе инвесторов, ставших акционерами в ходе IPO, были швейцарский UBS и британский Royal Bank of Scotland.

Регулирование банковского сектора

Надзорные функции за банковской системой Китая осуществляет Комиссия по регулированию банковской деятельности Китая — China Banking Insurance Regulatory Commission (CBIRC). Комиссия проверяет и контролирует китайские банки и страховые компании, а также собирает и публикует статистические данные по банковской системе Китая, утверждает создание банков и сделки слияний и поглощений между банками.

Народный банк Китая отвечает за денежно-кредитную политику, обращение валюты в стране и регулирует кредитование коммерческих банков. Также Народный банк Китая следит за валютным курсом юаня. Китай — экспортная экономика: продает миру больше, чем покупает. Поэтому НБК стремится поддерживать курс юаня к доллару в прогнозируемом диапазоне. Например, с 2008 по 2022 курс колебался в интервале от 6,1 до 7,1 юаня за доллар.

С 2015 года в Китае действует система страхования вкладов, а сумма страхового покрытия составляет 500 тысяч юаней — это 4,3 млн рублей по курсу на 8 сентября 2022 года. Как и в случае с российским АСВ, фонд страхования вкладов в Китае наполняется за счет взносов участников. По итогам 2020 года участниками системы были 4024 банка, а размер страховых премий за год составил 42,38 млрд юаней.

Путаница с ключевыми ставками

В большинстве стран мира у экономистов есть однозначный ответ на вопрос о размере ключевой ставки, но только не в Китае. Вот четыре ставки, которые определяют стоимость капитала в Китае и считаются ключевыми:

The one-year deposit rate — годовая ставка по депозиту. С 2015 года держится на уровне 1,5%, и на нее ориентируются банки Китая при установлении ставок по депозитам для физических лиц.

The seven-day reverse-repurchase rate (DR 007) — ставка недельного репо, по которой банки в Китае кредитуют друг друга. Ставку ежемесячно устанавливает НБК и с ее помощью регулирует ликвидность в банковской системе. В августе 2022 ставка была понижена до 2%.

The medium-term lending facility (MLF) — учетная ставка, которая ежемесячно устанавливается Народным банком Китая. Именно ее можно было бы считать ключевой ставкой в Китае, потому что на ее основе банки устанавливают ставки среднесрочного кредита для своих клиентов. Эта ставка также определяет стоимость займов коммерческих банков в центральном банке. В августе была понижена до 2,75%.

The loan prime rate (LPR) — процентная ставка по кредиту для «первоклассных» заемщиков. Ежемесячно устанавливается Народным банком Китая на основании кредитных ставок 18 крупнейших коммерческих банков для своих самых надежных заемщиков. На годовой LPR ориентируются при установлении ставок по кредитам, а на пятилетний LPR — при установлении ставок по ипотеке. В августе ставку однолетнего LPR снизили до 3,7%, а ставку пятилетнего LPR — до 4,45%.

Такое обилие ставок создает иллюзию либерализации банковского рынка, но по факту контроль государства остается высоким. Изменяя нужные ставки, НБК направляет ликвидность в нужное ему русло. Например, весной 2022 года Народный банк Китая начал более быстрыми темпами снижать пятилетнюю ставку LPR для стимулирования ипотечного кредитования, пытаясь поддержать сектор недвижимости. Если НБК потребуется поддержать общую ликвидность банковского сектора и перераспределить деньги внутри системы, он будет снижать ставку семидневного репо — DR 007.

Скандалы, интриги, расследования

Китайские банки часто попадают в неприятные истории, которые портят репутацию банковской системы и стоят больших денег. Вот некоторые из них.

Ипотечный бойкот. В конце июля в Китае начал разгораться «ипотечный бойкот» — движение дольщиков, которые отказываются платить по ипотеке из-за задержек в сдаче домов. Это началось как небольшая акция протеста покупателей квартир крупнейшего застройщика Китая — Evergrande, а к началу августа под угрозой оказалось 7% ипотечного портфеля в Китае на сумму 350 млрд долларов.

Сумма выданных китайскими банками ипотечных кредитов и кредитов застройщикам — 5,5 трлн долларов. За 10 лет эта сумма выросла почти в 10 раз. В период быстрого экономического роста рынок недвижимости рос и приносил хорошую прибыль: с 2012 стоимость квартиры в Китае в среднем выросла на 150%, а в крупных городах — на 200%.

Недвижимость — основа благосостояния в Китае. Около 78% активов домохозяйств сосредоточено в недвижимости, а размер рынка превышает 50 трлн долларов, что в 2 раза больше, чем рынок недвижимости в США. Поэтому китайская экономика болезненно переживает проблемы в этом секторе.

По оценкам Nomura, китайские застройщики сдали около 60% домов, которые они продавали в период с 2013 по 2020 год. Все это привело к резкому росту «плохих кредитов» в портфелях крупнейших китайских банков.

Украденные депозиты. В мае 2022 сотни людей вышли на улицы крупнейшего города провинции Хэнань с требованием вернуть их депозиты. Как оказалось, Henan Xincaifu Group Investment Holding Co контролировала четыре мелких банка, которые привлекали вкладчиков более высокими ставками и предлагали оформить банковские вклады через онлайн-приложения.

Такой способ оформления банковских вкладов был запрещен в Китае в 2021 году, но вкладчиков заверяли, что все законно. В итоге около 40 млрд юаней (5,9 млрд долларов) оказались украденными через кредиты подставным фирмам.

В результате расследования руководителей фирмы арестовали и приговорили к пожизненному заключению. Обманутые вкладчики с депозитами менее 100 тысяч юаней получили возмещения благодаря системе страхования вкладов.

В Китае насчитывается около 4 тысяч мелких и средних банков, которые в совокупности контролируют активы на сумму почти 14 трлн долларов, и такие истории подрывают доверие к системе.

Мутные делишки. Американская компания Global Financial Integrity подсчитала, что с 2004 по 2013 год китайские банки были крупнейшими в мире операторами незаконных транзакций — 28% или более 4,8 трлн долларов. В 2016 году США оштрафовали Сельскохозяйственный банк Китая на 215 млн долларов за подозрительные транзакции. До этого шесть банкиров Промышленно-индустриального банка были арестованы в Испании по подозрению в содействии отмыванию денег и финансовом мошенничестве.

НБК старается соответствовать международным стандартам и пресекать подобные инциденты. Например, 1 марта 2022 были внесены изменения в правила борьбы с отмыванием денег. Новые правила контроля за действиями клиентов распространяются не только на банки, но и на страховые, брокерские и нефинансовые платежные компании.

Что в итоге

Китайская банковская система — крупнейшая в мире как по объему активов, так и по количеству участников. Благодаря растущей экономике и растущему объему кредитования китайские банки зарабатывали миллиарды долларов прибыли.

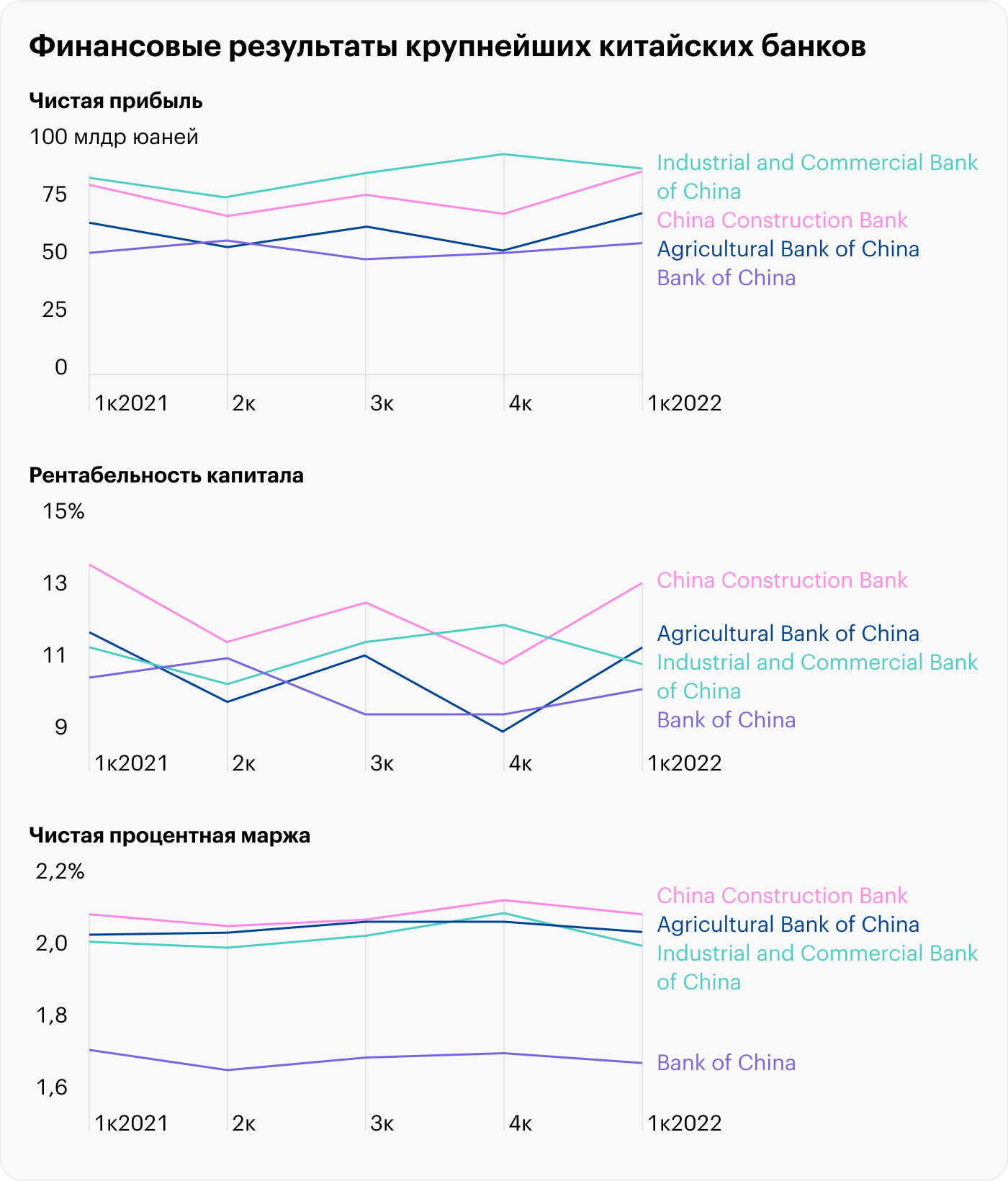

Несмотря на замедление экономики и проблемы в секторе недвижимости итоги первого квартала 2022 оказались позитивными: чистая прибыль выросла в трех банках из «большой четверки», рентабельность капитала осталась стабильно выше 10%, чистая процентная маржа также не показала изменений. К концу года показатели ухудшатся, но запас прочности у китайских банков достаточный, чтобы остаться прибыльными.

Кроме того, китайские банки платят щедрые дивиденды своим акционерам и это будет поддерживать интерес к ним со стороны любителей пассивного дохода.

Дивидендная доходность китайских банков

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба