15 октября 2022 Открытие Сыроваткин Олег

Европа

Вечером пятницы Stoxx Europe 600 продолжал начатый в четверг рост, и на этом фоне индекс имеет шанс закрыть в плюсе вторую неделю подряд. Похоже, что весь возможный негатив уже учтен в ценах, и медведям приходится закрывать накопленные короткие позиции.

По состоянию на 17:30 мск плюсовали все сектора Stoxx Europe 600, за исключением двух. Наилучшую динамику показывали недвижимость, ЖКХ и здравоохранение. Отставали энергетика, ИТ и производство материалов.

Рынок акций Великобритании показывал более слабую динамику, чем индексы Франции и Германии. Министр финансов Великобритании Квази Квартенг покинул свой пост после соответствующей просьбы премьер-министра Лизы Трасс. Квартенг считается автором плана по снижению налогов, который спровоцировал распродажу британских активов.

По сообщению Bank of America, который ссылается на данные EPFR Global, европейские фонды акций зафиксировали 35-й недельный отток капитала подряд.

На 17:30 мск:

Индекс MSCI EM -854,53 п. (-1,25%), с нач. года -30,6%

Stoxx Europe 600 -392,19 п. (+0,78%), с нач. года -19,6%

DAX -12 479,68 п. (+1,00%) с нач. года -21,4%

FTSE 100 — 6 884,63 п. (+0,50%), с нач. года -7,0%

США

На старте торгов S&P 500 попытался продолжить начатый вчера рост и достиг нового семидневного максимума, но затем медведи перехватили инициативу. Коррекция выглядит вполне закономерным явлением, учитывая, что вчерашний внутридневный рост индекса составил почти 200 пунктов.

По состоянию на 17:30 мск снижались все основные сектора S&P 500. Наибольшую устойчивость показывали здравоохранение, финансы и ЖКХ. Главными аутсайдерами выступали энергетика, производство материалов и производство товаров длительного пользования.

Акции финансовых компаний пользовались спросом после неплохих квартальных отчетов JPMorgan Chase и Wells Fargo, которые перевесили слабые результаты Morgan Stanley. По прогнозу Bloomberg, финансовый сектор покажет максимальное снижение прибыли среди всех секторов S&P 500. По подсчетам агентства, без финансового сектора прогнозные темпы роста прибыли компаний из S&P 500 в третьем квартале увеличились бы с текущих 2,6% до 5,8%.

Фактором давления на рынок акций США выступают ожидания более масштабного повышения ставок со стороны ФРС, нежели ожидалось до вчерашних высоких цифр по потребительской инфляции за сентябрь. Факторами поддержки выступают сильная перепроданность, медвежье позиционирование инвесторов и общее господство негативных настроений.

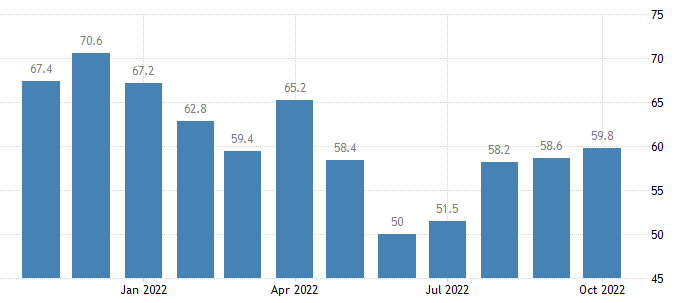

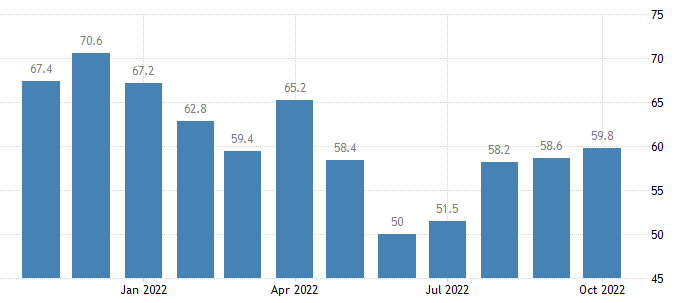

По предварительным оценкам, Индекс настроения потребителей от Мичиганского университета вырос в октябре до 59,8 п. с 58,6 п., превысив консенсус на уровне 59,0 п. Это — шестимесячный максимум и четвертый месяц роста подряд, однако сегодня рыночную динамику определяют совсем другие факторы: инфляция и ожидания по дальнейшим действиям ФРС, которые, по сути, и являются производными от инфляции.

Также из опубликованных сегодня данных выяснилось, что темпы роста розничных продаж в США опустились в сентябре до 0,0% м/м, тогда как рынок ждал цифр на уровне +0,2% м/м.

На 17:30 мск:

S&P 500 — 3 634,67 п. (-0,96%), с нач. года -23,7%

VIX — 32,40 пт (+0.46 пт), с нач. года +15.18 пт

MSCI World — 2 411,69 п. (+1,86%), с нач. года -25,4%

Нефть и другие сырьевые активы

Вечером пятницы декабрьский фьючерс на нефть Brent заметно снижался, имея все шансы закрыть в минусе четвертую сессию из последних пяти. На рынок давят перспективы дальнейшего масштабного повышения ставок ведущими центробанками мира, которое может столкнуть мировую экономику в рецессию, и слабый спрос со стороны Китая.

Объемы пассажирских авиаперевозок в стране в первую неделю октября оказались на 42% ниже аналогичного показателя прошлого года, пишет Bloomberg со ссылкой на China Aviation Daily. Автомобильные путешествия также сократились на 30% г/г, и все это — следствие проводимой Пекином политики нулевой терпимости к Covid (на долю транспорта приходится около половины всего потребления нефти в Китае). Несмотря на это Пекин недавно дал понять, что не планирует отказываться от данной политики.

Цены на алюминий на LME снижались впервые за последние три сессии, однако они оставались примерно на 4,5% выше уровней, на которых они находились в среду перед сообщением Bloomberg о том, что администрация США подумывает о запрете импорта алюминия из России. Вероятно, на металл давит рост запасов на LME, которые все же остаются низкими по историческим меркам, а также снижение спроса.

Напомним, что биржа запустила трехнедельный процесс обсуждения на тему того, стоит ли запретить новые поставки алюминия из России. Мнения участников рынка по этому вопросу принимаются до 28 октября.

Вечером пятницы золото дешевело вместе с остальными товарными активами, закрывая снижением вторую неделю подряд. Рынок фьючерсов на ставку по федеральным фондам оценивает вероятность ее очередного повышения на 0,75% на заседании FOMC 2 ноября в 96,6%. Кроме того, они впервые начали закладывать в цены вероятность повышения и на 1,00%, правда она пока оценивается всего в 3,4%. Подобная ситуация- не лучший фон для драгметаллов.

На 17:30 мск:

Brent, $/бар. — 92,17 (-2,54%) с нач. года +18,5%

WTI, $/бар. — 86,42 (-3,02%) с нач. года +14,9%

Urals, $/бар. — 70,31 (-3,65%) с нач. года -8,4%

Золото, $/тр. унц. — 1 651,11 (-0,92%) с нач. года -9,7%

Серебро, $/тр. унц. — 18,51 (-2,01%) с нач. года -19,7%

Алюминий, $/т — 2 312,50 (-1,99%) с нач. года -17,6%

Медь, $/т — 7 556,50 (-0,22%) с нач. года -22,3%

Никель, $/т — 22 045,00 (-1,70%) с нач. года +6,2%

Вечером пятницы Stoxx Europe 600 продолжал начатый в четверг рост, и на этом фоне индекс имеет шанс закрыть в плюсе вторую неделю подряд. Похоже, что весь возможный негатив уже учтен в ценах, и медведям приходится закрывать накопленные короткие позиции.

По состоянию на 17:30 мск плюсовали все сектора Stoxx Europe 600, за исключением двух. Наилучшую динамику показывали недвижимость, ЖКХ и здравоохранение. Отставали энергетика, ИТ и производство материалов.

Рынок акций Великобритании показывал более слабую динамику, чем индексы Франции и Германии. Министр финансов Великобритании Квази Квартенг покинул свой пост после соответствующей просьбы премьер-министра Лизы Трасс. Квартенг считается автором плана по снижению налогов, который спровоцировал распродажу британских активов.

По сообщению Bank of America, который ссылается на данные EPFR Global, европейские фонды акций зафиксировали 35-й недельный отток капитала подряд.

На 17:30 мск:

Индекс MSCI EM -854,53 п. (-1,25%), с нач. года -30,6%

Stoxx Europe 600 -392,19 п. (+0,78%), с нач. года -19,6%

DAX -12 479,68 п. (+1,00%) с нач. года -21,4%

FTSE 100 — 6 884,63 п. (+0,50%), с нач. года -7,0%

США

На старте торгов S&P 500 попытался продолжить начатый вчера рост и достиг нового семидневного максимума, но затем медведи перехватили инициативу. Коррекция выглядит вполне закономерным явлением, учитывая, что вчерашний внутридневный рост индекса составил почти 200 пунктов.

По состоянию на 17:30 мск снижались все основные сектора S&P 500. Наибольшую устойчивость показывали здравоохранение, финансы и ЖКХ. Главными аутсайдерами выступали энергетика, производство материалов и производство товаров длительного пользования.

Акции финансовых компаний пользовались спросом после неплохих квартальных отчетов JPMorgan Chase и Wells Fargo, которые перевесили слабые результаты Morgan Stanley. По прогнозу Bloomberg, финансовый сектор покажет максимальное снижение прибыли среди всех секторов S&P 500. По подсчетам агентства, без финансового сектора прогнозные темпы роста прибыли компаний из S&P 500 в третьем квартале увеличились бы с текущих 2,6% до 5,8%.

Фактором давления на рынок акций США выступают ожидания более масштабного повышения ставок со стороны ФРС, нежели ожидалось до вчерашних высоких цифр по потребительской инфляции за сентябрь. Факторами поддержки выступают сильная перепроданность, медвежье позиционирование инвесторов и общее господство негативных настроений.

По предварительным оценкам, Индекс настроения потребителей от Мичиганского университета вырос в октябре до 59,8 п. с 58,6 п., превысив консенсус на уровне 59,0 п. Это — шестимесячный максимум и четвертый месяц роста подряд, однако сегодня рыночную динамику определяют совсем другие факторы: инфляция и ожидания по дальнейшим действиям ФРС, которые, по сути, и являются производными от инфляции.

Также из опубликованных сегодня данных выяснилось, что темпы роста розничных продаж в США опустились в сентябре до 0,0% м/м, тогда как рынок ждал цифр на уровне +0,2% м/м.

На 17:30 мск:

S&P 500 — 3 634,67 п. (-0,96%), с нач. года -23,7%

VIX — 32,40 пт (+0.46 пт), с нач. года +15.18 пт

MSCI World — 2 411,69 п. (+1,86%), с нач. года -25,4%

Нефть и другие сырьевые активы

Вечером пятницы декабрьский фьючерс на нефть Brent заметно снижался, имея все шансы закрыть в минусе четвертую сессию из последних пяти. На рынок давят перспективы дальнейшего масштабного повышения ставок ведущими центробанками мира, которое может столкнуть мировую экономику в рецессию, и слабый спрос со стороны Китая.

Объемы пассажирских авиаперевозок в стране в первую неделю октября оказались на 42% ниже аналогичного показателя прошлого года, пишет Bloomberg со ссылкой на China Aviation Daily. Автомобильные путешествия также сократились на 30% г/г, и все это — следствие проводимой Пекином политики нулевой терпимости к Covid (на долю транспорта приходится около половины всего потребления нефти в Китае). Несмотря на это Пекин недавно дал понять, что не планирует отказываться от данной политики.

Цены на алюминий на LME снижались впервые за последние три сессии, однако они оставались примерно на 4,5% выше уровней, на которых они находились в среду перед сообщением Bloomberg о том, что администрация США подумывает о запрете импорта алюминия из России. Вероятно, на металл давит рост запасов на LME, которые все же остаются низкими по историческим меркам, а также снижение спроса.

Напомним, что биржа запустила трехнедельный процесс обсуждения на тему того, стоит ли запретить новые поставки алюминия из России. Мнения участников рынка по этому вопросу принимаются до 28 октября.

Вечером пятницы золото дешевело вместе с остальными товарными активами, закрывая снижением вторую неделю подряд. Рынок фьючерсов на ставку по федеральным фондам оценивает вероятность ее очередного повышения на 0,75% на заседании FOMC 2 ноября в 96,6%. Кроме того, они впервые начали закладывать в цены вероятность повышения и на 1,00%, правда она пока оценивается всего в 3,4%. Подобная ситуация- не лучший фон для драгметаллов.

На 17:30 мск:

Brent, $/бар. — 92,17 (-2,54%) с нач. года +18,5%

WTI, $/бар. — 86,42 (-3,02%) с нач. года +14,9%

Urals, $/бар. — 70,31 (-3,65%) с нач. года -8,4%

Золото, $/тр. унц. — 1 651,11 (-0,92%) с нач. года -9,7%

Серебро, $/тр. унц. — 18,51 (-2,01%) с нач. года -19,7%

Алюминий, $/т — 2 312,50 (-1,99%) с нач. года -17,6%

Медь, $/т — 7 556,50 (-0,22%) с нач. года -22,3%

Никель, $/т — 22 045,00 (-1,70%) с нач. года +6,2%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба