С февраля из России ушло много иностранных IT-компаний и сервисов, что положительно повлияло на отечественные аналоги. В статье разберем Яндекс и его перспективы на ближайшие два года.

О компании

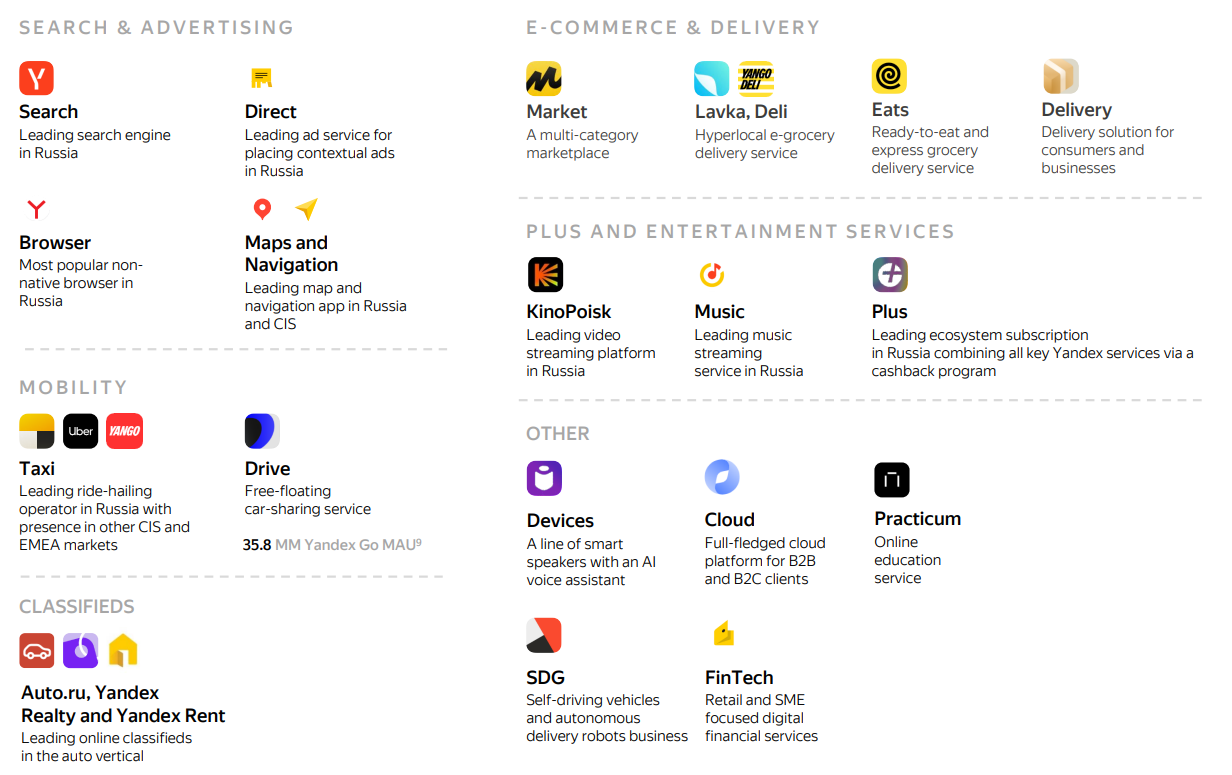

Яндекс — российская IT-компания занимающаяся разработкой высокотехнологичных решений в пяти направлениях:

Поиск и реклама.

Электронная коммерция и мобильность.

Развлечения.

Доски объявлений.

Прочие направления (Облако, Образовательные сервисы и т.п.).

Основные сервисы представлены ниже.

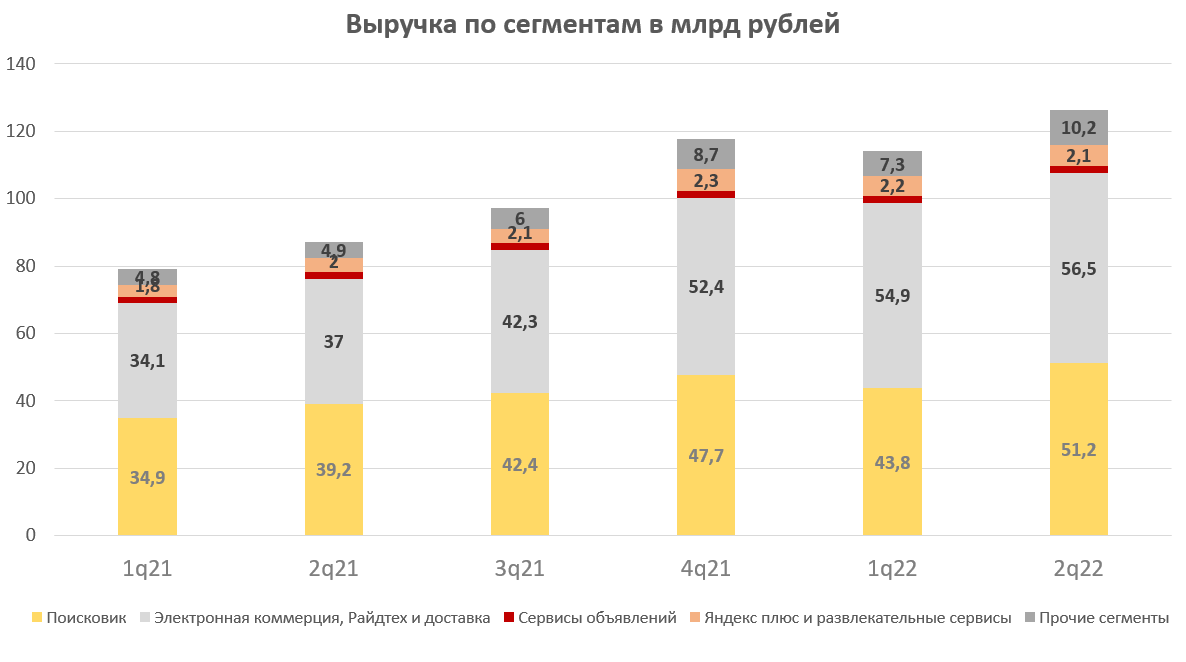

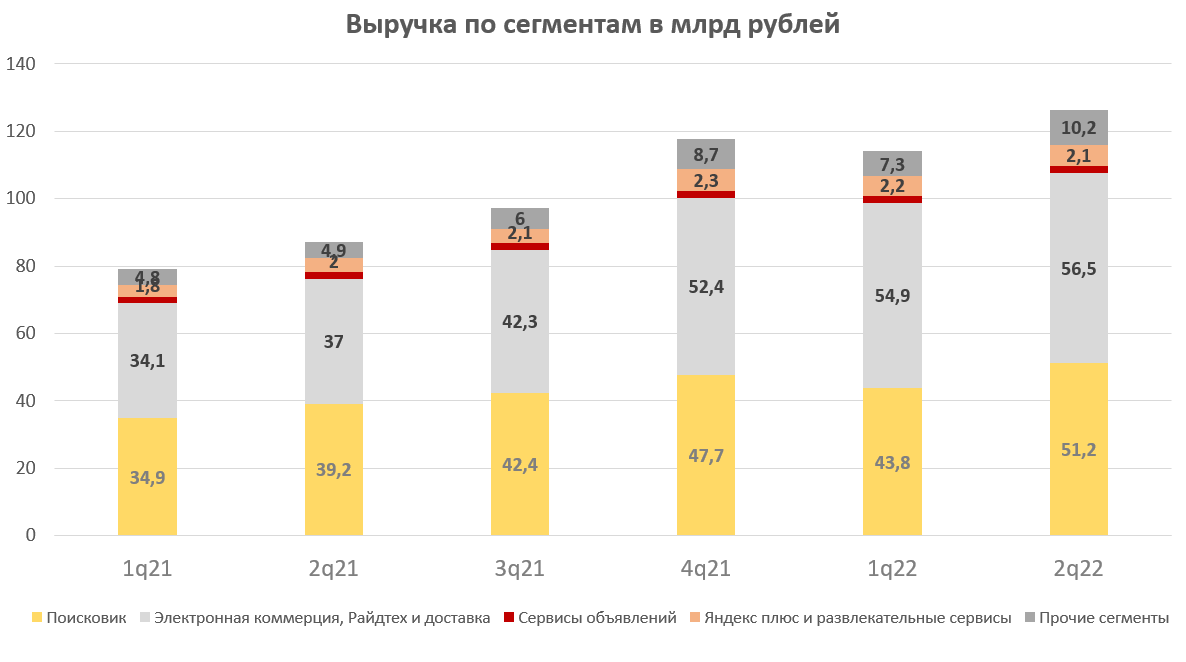

Большую часть выручки Яндексу раньше приносили поисковик и реклама, но начиная с четвертого квартала 2021 года электронная коммерция и мобильность их превзошли. На конец второго квартала 2022 года доли каждого направления в выручке следующие:

Электронная коммерция и мобильность — 44,8%.

Поиск и реклама — 40,6%.

Развлечения — 4,9%.

Доски объявлений — 1,7%.

Прочие направления — 8,1%.

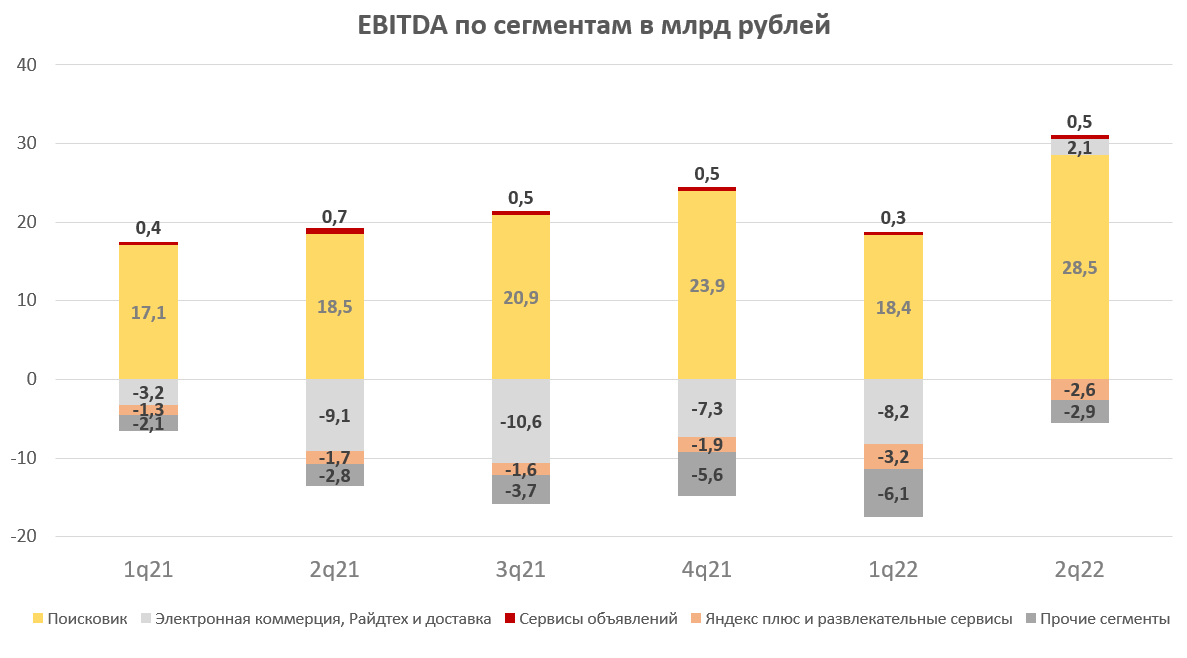

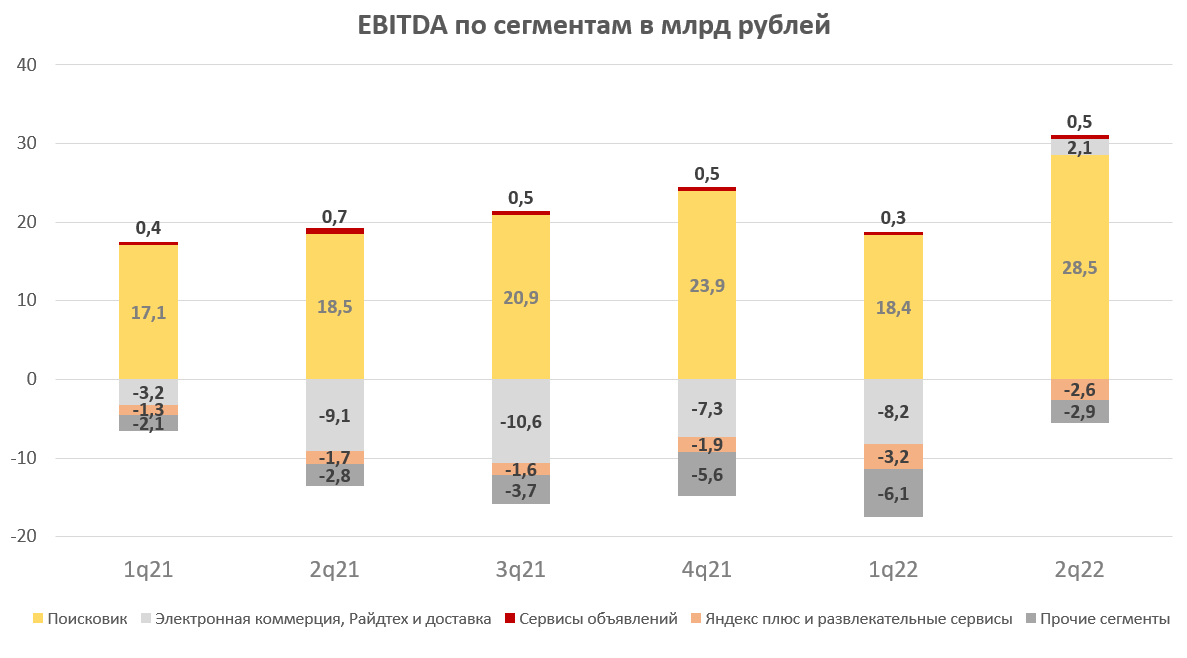

Реклама и поисковик остаются основными генераторами кэша. Это можно увидеть из структуры EBITDA, во втором квартале поисковик принес 28,5 млрд рублей, когда электронная коммерция и мобильность всего 2,1 млрд.

Выкачивание денег из поисковика с последующим распределением в новые направления — бизнес-модель Яндекса. Так в свое время развивалось такси, и так сейчас продолжает развиваться Яндекс Маркет, ФудТех и прочие. Можно сказать, что поисковик это локомотив, который тащит на себе весь бизнес.

Разбор направлений

С уходом иностранных компаний доля поисковика в РФ начала расти и на 30 июня составила 62,1% — рекорд за последние 10 лет. Такая динамика обещает хорошие результаты даже в случае замедления экономической активности.

По результатам последнего квартала выручка поисковика составила 51,2 млрд рублей, +30,6% год к году. Маржинальность по EBITDA улучшилась до 56% после 47% годом ранее. На мой взгляд, такой рост маржи явление временное, но ее последующее закрепление на 50% вполне реально.

Поисковик — самое стабильное направления Яндекса, его маржа по EBITDA держится в районе 48% уже долгие годы, а выручка растет в среднем на 20%. Да, бывают исключения, вроде 2020 года, но они не делают правила. Рынок интернет рекламы в России молодой, учитывая что Американский рынок продолжает расти на 20-30% в год и многие иностранные компании покинули РФ, поисковику Яндекса вполне под силу продолжать развиваться в таком же темпе. По этой причине в финансовом прогнозе по нему настроен оптимистично.

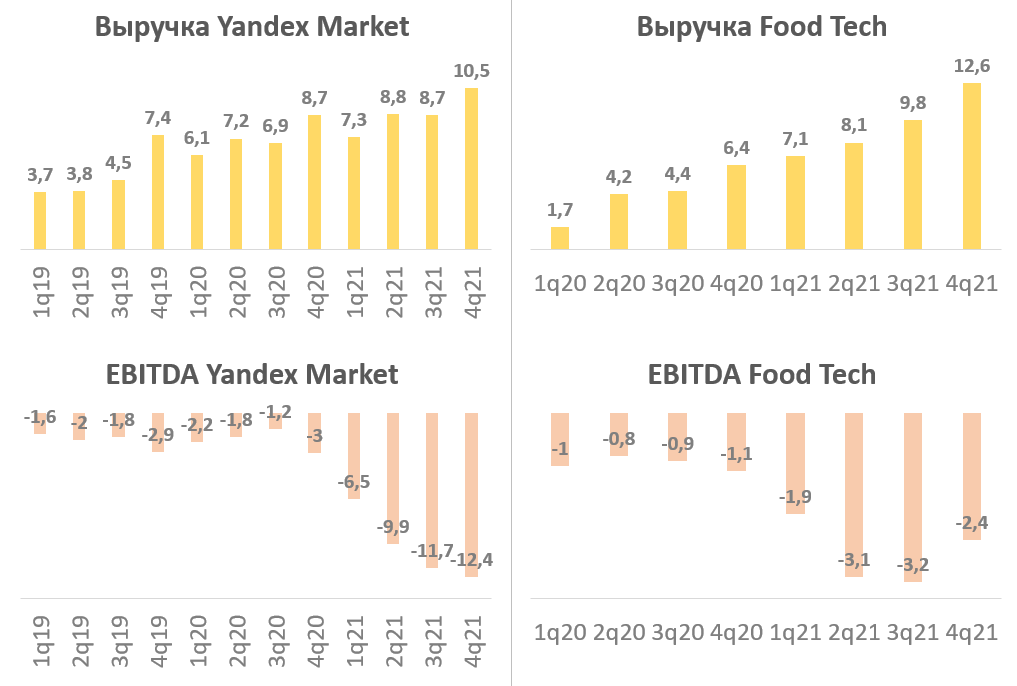

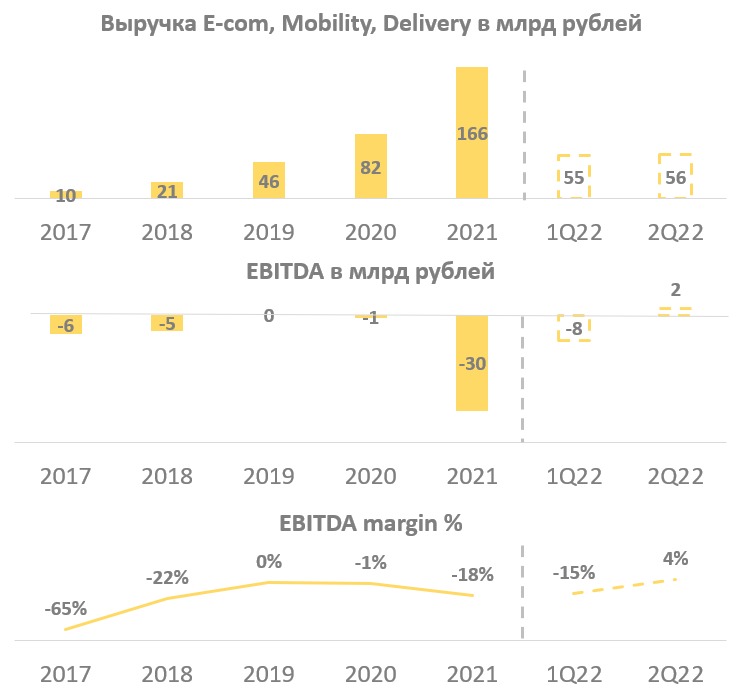

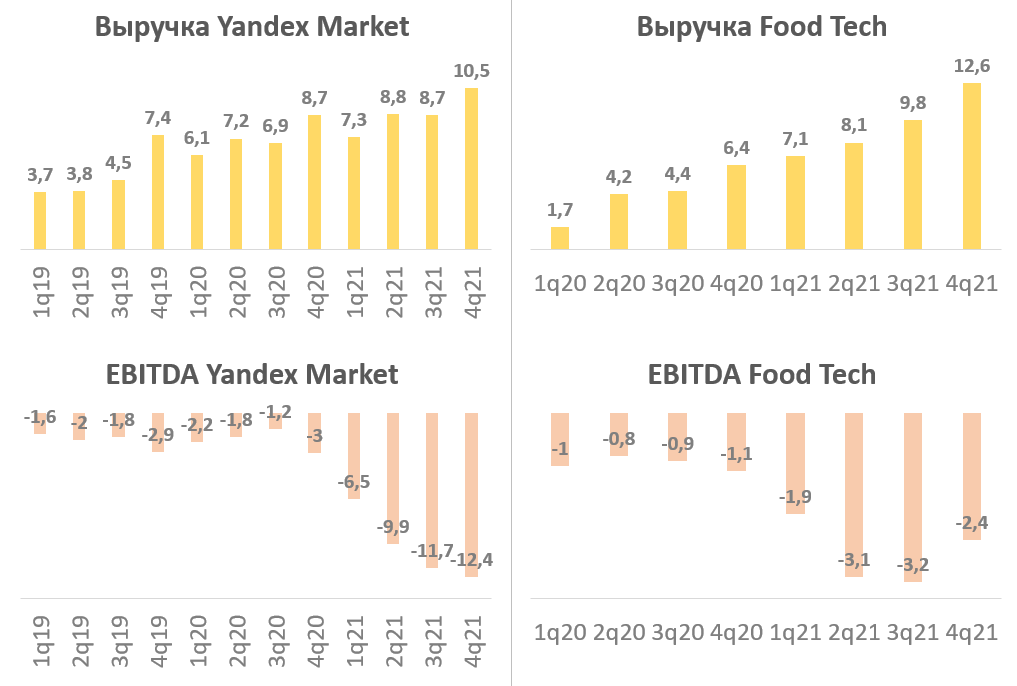

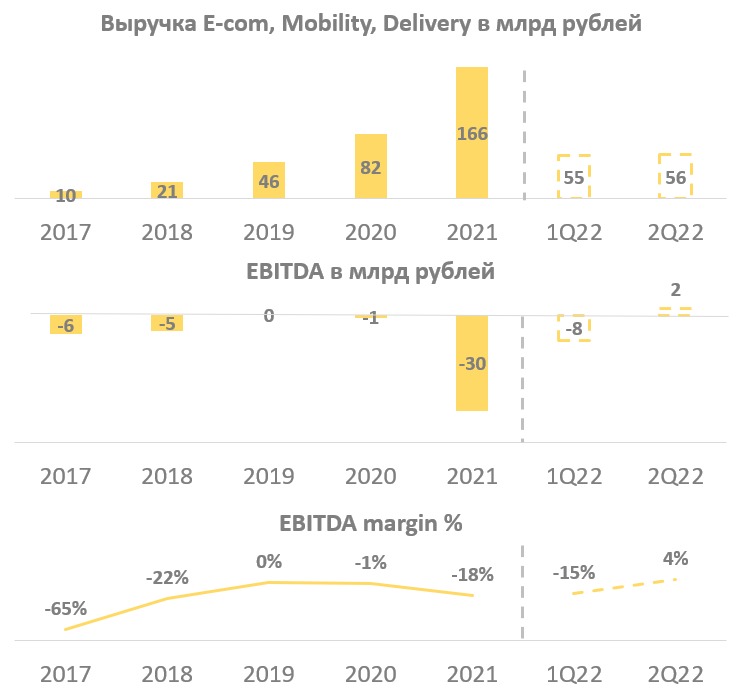

Что касается второго направления — электронной коммерции и мобильности, то тут не все так просто. Дело в том, что у руководства Яндекса есть очень дурная привычка — пытаться казаться лучше, чем есть на самом деле. Сейчас поясню. Если вы посмотрите на графики ниже, то увидите результаты Яндекс Маркета и ФудТеха за последние годы. Можно заметить, что с ростом выручки у Маркета безумно быстро начали расти убытки. Маржинальность по EBITDA упала до отрицательных 120%! Похожая ситуация и с ФудТехом, но там было не все так критично. Смотря на все это, руководство пришло к гениальному решению — скрыть убытки. Ой, в смысле, объединить убыточные направления с Такси и другими, чтобы «лучше отображать положение дел в компании». Только кому от этого действительно лучше? Инвесторам, которые теперь не могут здраво оценить риски или построить прогноз? Или руководству, которому теперь не придется отчитываться об убытках?

Думаю на этом моменте проблема направления стала ясна, поэтому давайте разберем его результаты.

Выручка во втором квартале составила 56 млрд рублей, +52% год к году. Темпы роста стали замедляться, до этого были трехзначные. Маржинальность же наоборот стала значительно лучше, 4% против -15% кварталом ранее — сильный результат, но стабильный ли? В прогнозе закладываю продолжение текущей динамики, но так как данных по направлению недостаточно, то его можно считать самым непредсказуемым.

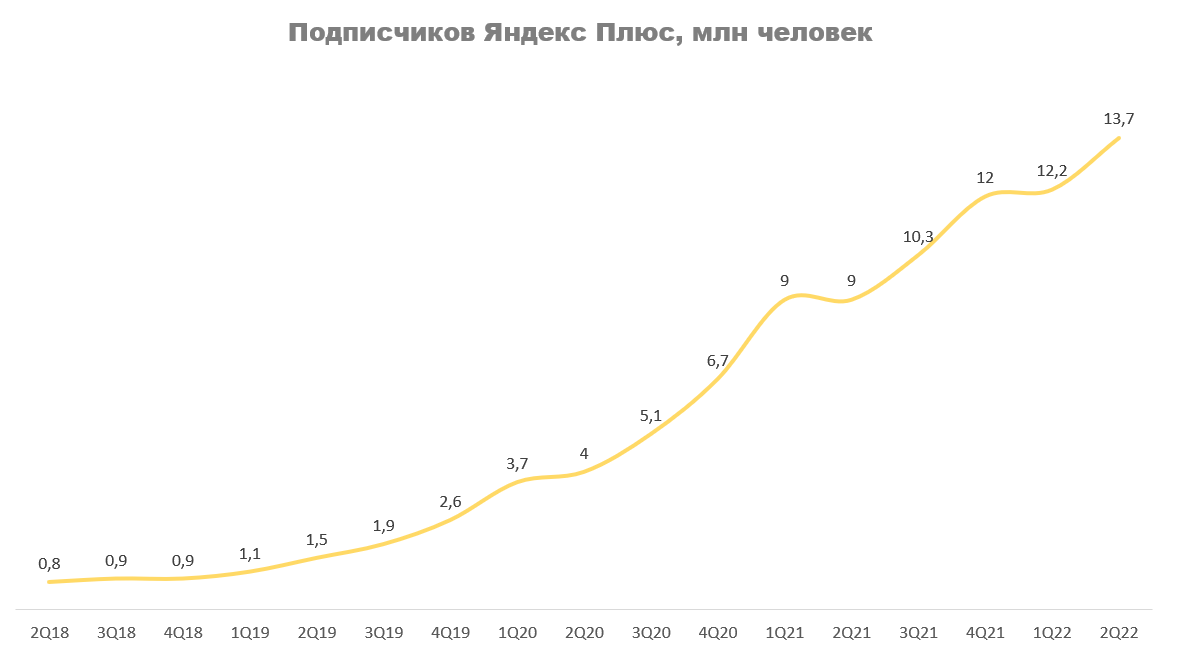

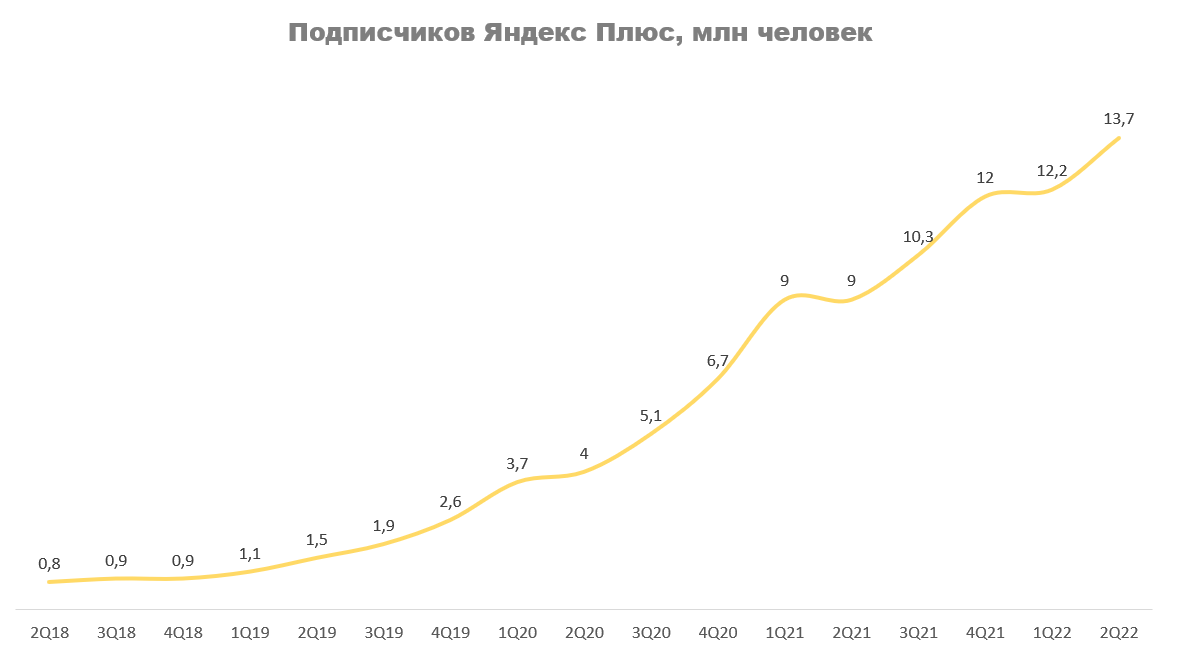

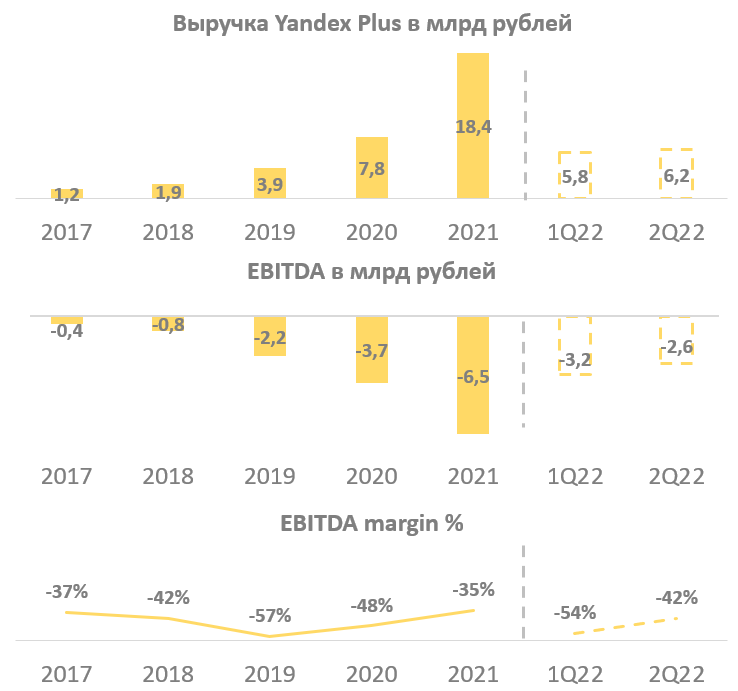

Количество подписчиков Яндекс.Плюса сейчас составляет 13,7 млн человек, что на 52% больше, чем годом ранее. Динамика сильная и думаю она продолжится до 30 млн. Исхожу из аналогии с Тинькофф и Озон.

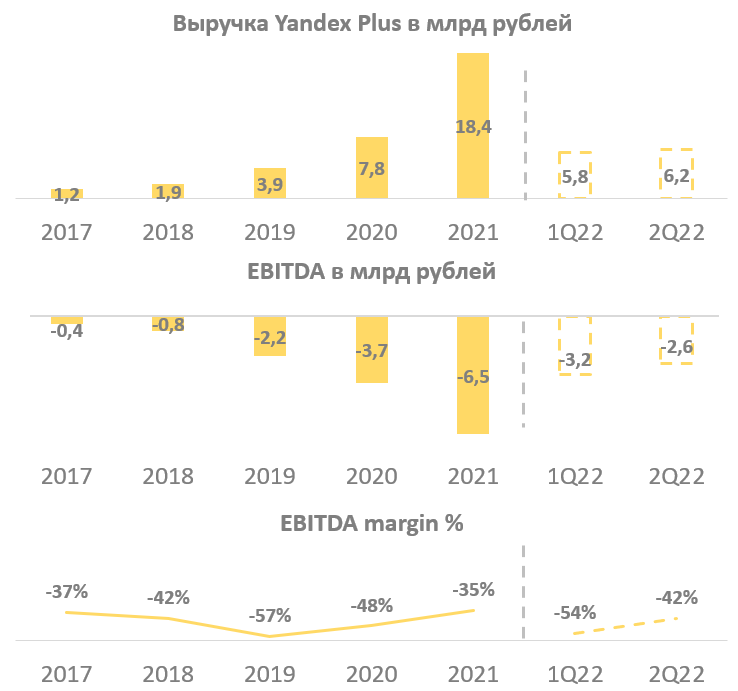

По этой причине на рост выручки направления Яндекс.Плюс смотрю оптимистично, но вот с маржинальностью не все так гладко. По последним данным она вроде бы начала улучшаться, но этого пока недостаточно, чтобы сделать однозначные выводы, поэтому в прогнозе она у меня будет отрицательной еще долгое время.

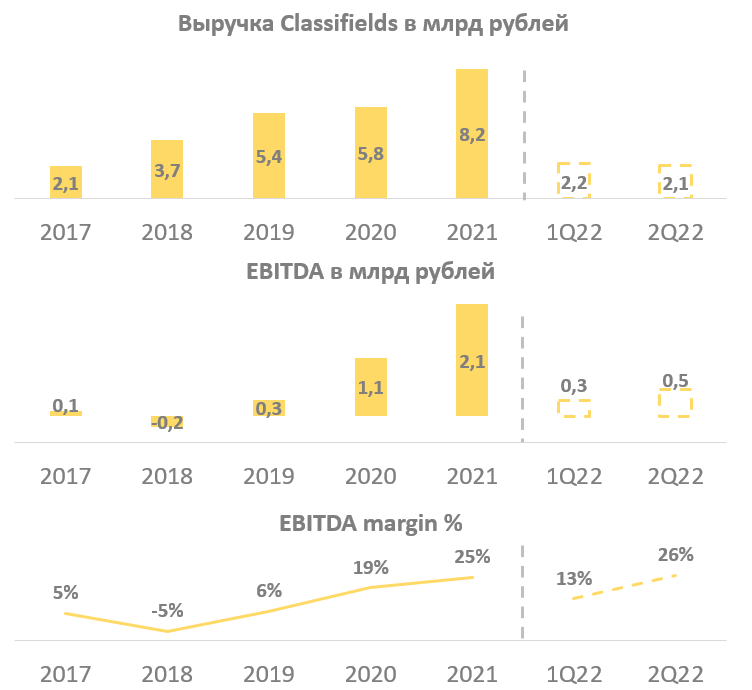

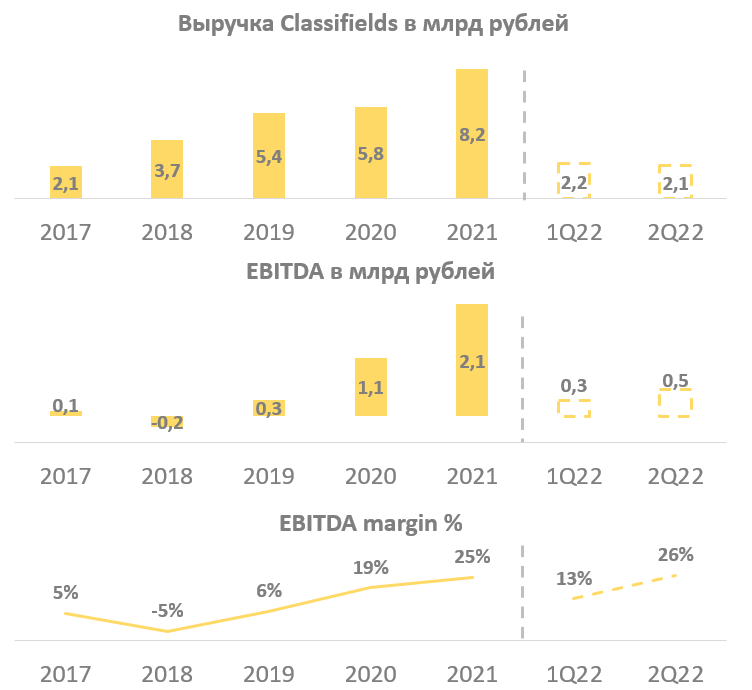

Выручка Classifield (объявления) во втором квартале составила 2,1 млрд рублей, +4,5% год к году. Результат слабый. В среднем выручка по этому направлению росла на 43% в год, но сейчас стала замедляться. Маржа стабильно держится в районе 20%. В прогнозе беру средние темпы роста в 13% и маржинальность по EBITDA в районе 20%. Сверхрезультатов от направления не жду.

Что касается прочих направлений бизнеса, то в этом году выручка по ним должна упасть где-то на 40% из-за продажи Дзена, но долгосрочно будет расти за счет развития облачного сервиса. Его годовая выручка на июнь составила 8,1 млрд рублей, рост в три раза год к году. Маржу в прогнозе закладывают отрицательную, все-таки не понятно сколько еще новых убыточных направлений появится.

Прогноз и оценка

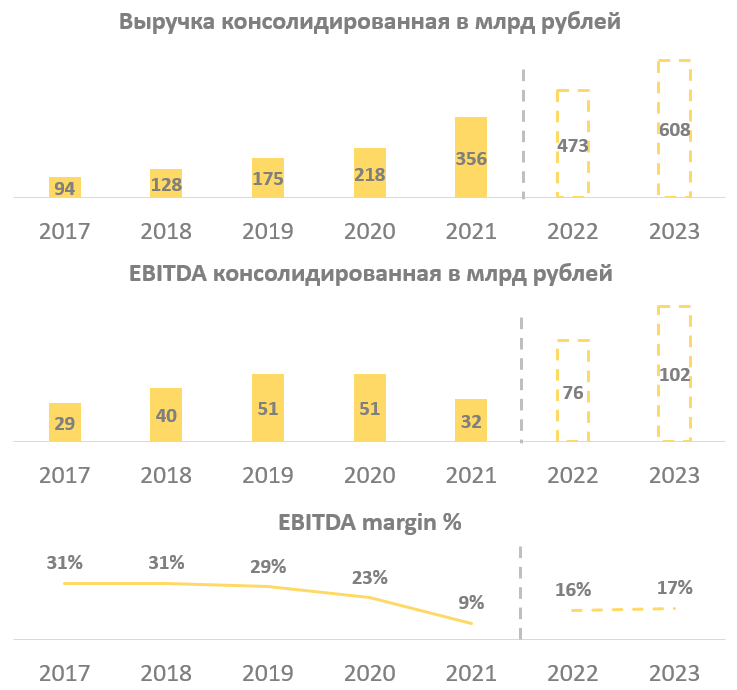

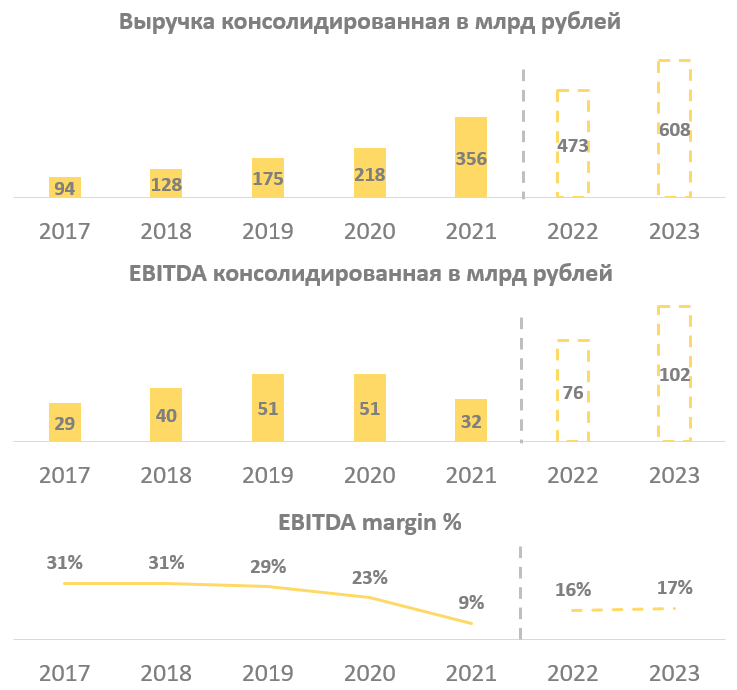

Консолидировано прогноз выглядит следующим образом: выручка в 2022 году вырастет на 33% и составит 473 млрд рублей, в 2023 году - на 28,5%, 608 млрд рублей. Маржинальность по EBITDA улучшится до 17% — не самый высокий показатель по историческим меркам, но и не низкий. Во втором квартале 2022 года маржинальность Яндекса по EBITDA составила 21%, поэтому можно сказать, что в прогнозе заложено закрепление результата. Не жду роста маржи до 30% из-за неопределенности с электронной коммерцией и экономической обстановки в целом.

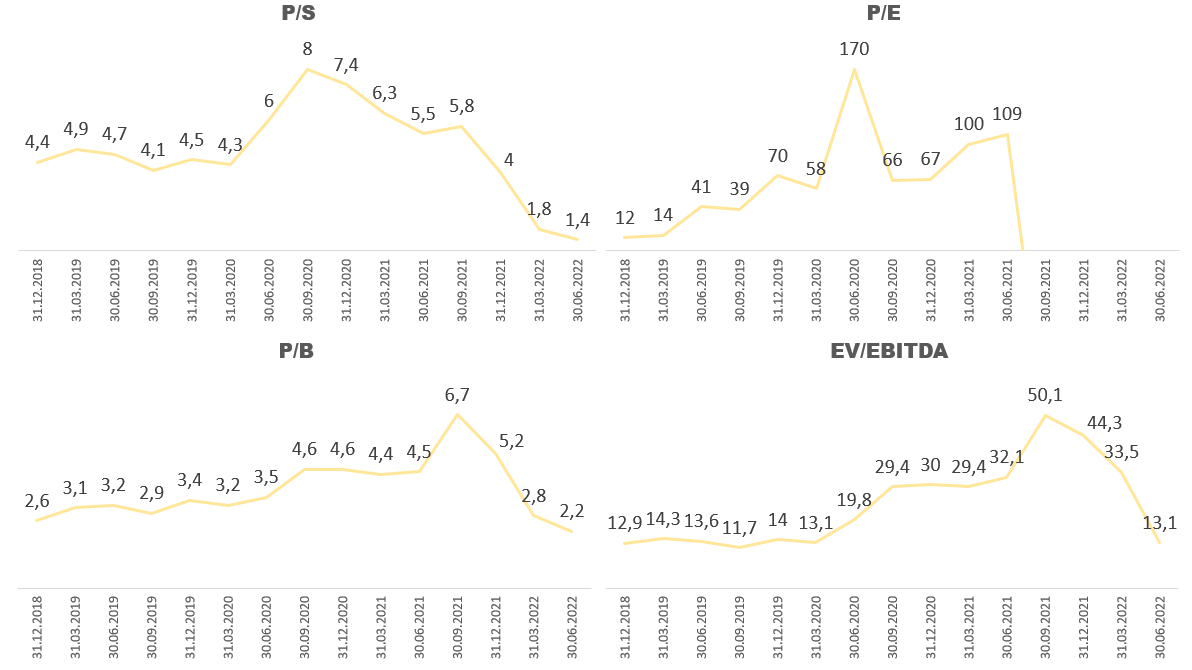

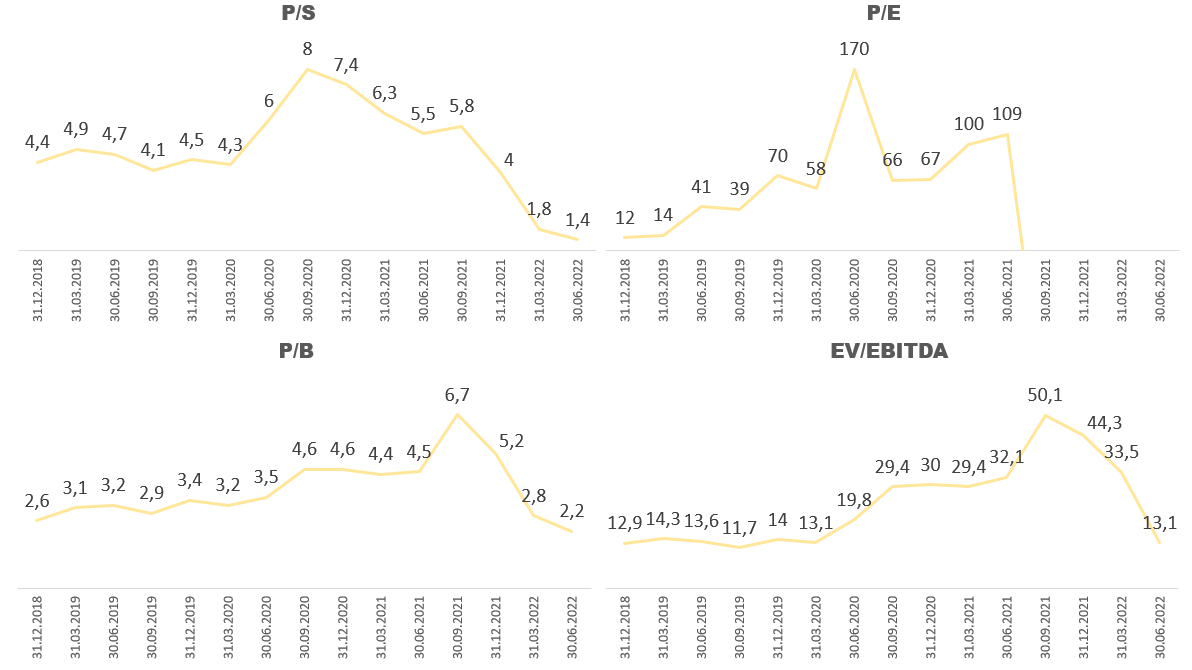

В прогнозе стоимости акций исхожу из справедливого значения EV/EBITDA в районе 12. Из графика ниже можно увидеть, что это сильный уровень, котировки ниже него надолго не опускаются. Прогнозная EBITDA за 2023 года - 102 млрд рублей, с таким показателем можно ожидать роста котировок до 3 500 рублей за акцию, +71%.

Риски

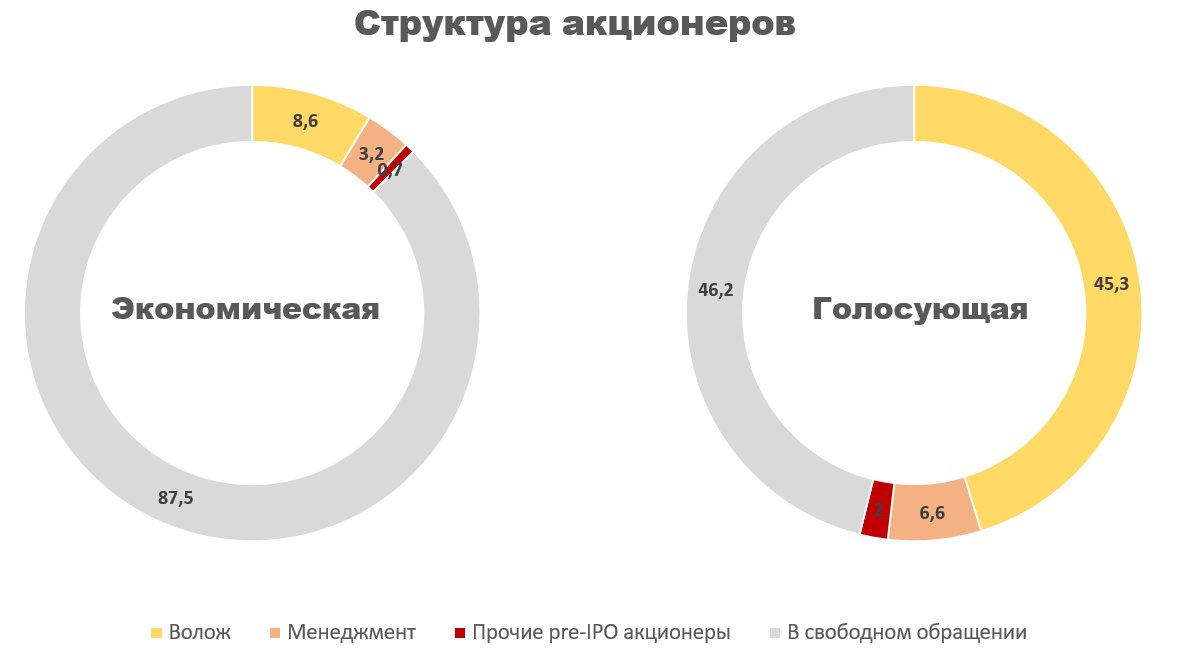

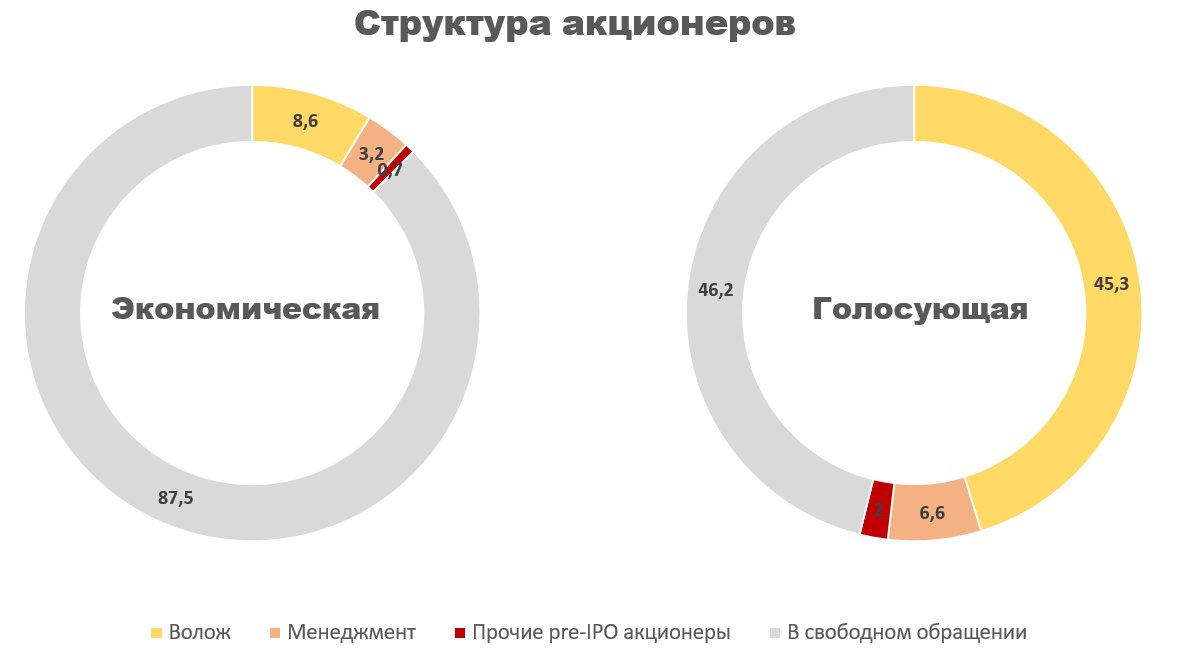

Аркадий Волож является главным акционером компании. Ему принадлежит 8,6% всех акций, но при этом его голосующая доля составляет 45,3%. После СВО было много разговоров о продаже его доли или выделении зарубежных структур Яндекса под его контроль. Конкретного решения по этому вопросу пока нет и неясно, будет ли оно нести негативный характер для инвесторов компании, но внутренние разногласия как риск стоит учитывать.

*Количество акций: 358 940 491 (323 241 816 класса А, 35 698 674 класса Б)

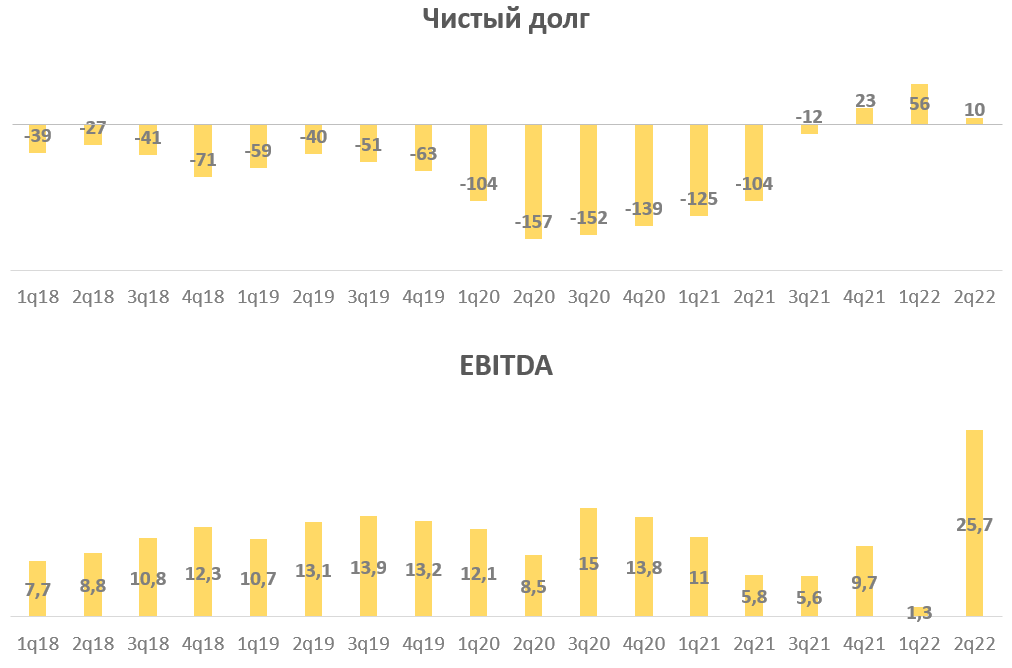

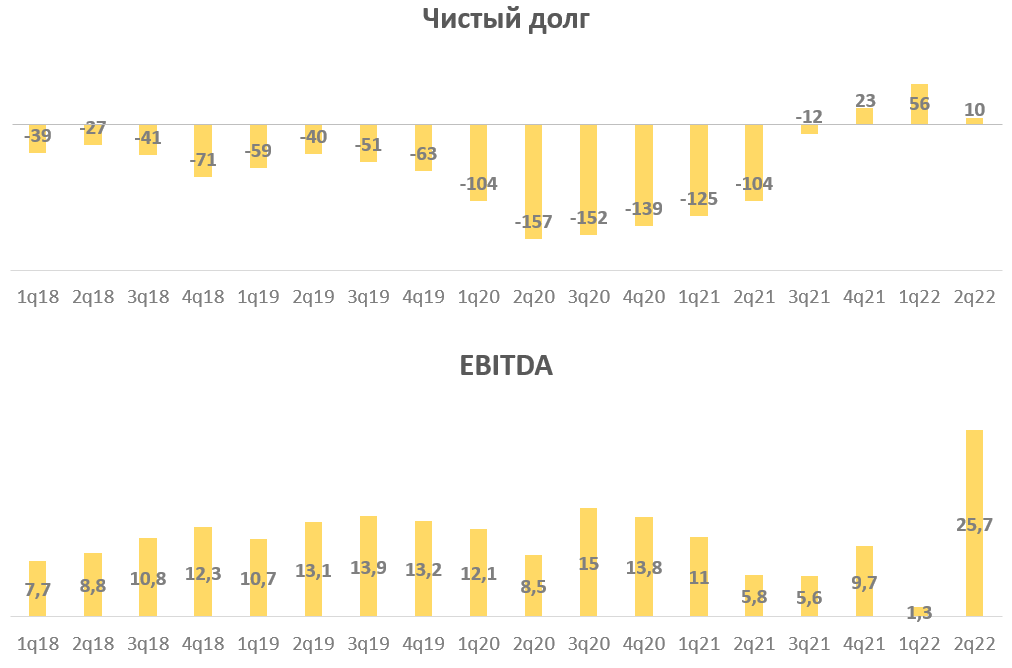

Проблема с долгом себя исчерпала. Все претензии по техническому дефолту были урегулированы. На конец второго квартала чистый долг Яндекса составлял 10 млрд рублей, что есть 40% от EBITDA за этот же период.

Заключение

Во втором квартале Яндекс показал хорошие результаты, несмотря на общее ухудшение экономической обстановки. Выручка продолжила расти, а маржинальность по всем направлениям значительно улучшилась. При сохранении текущей динамики EBITDA к 2023 году вырастет до 102 млрд рублей, что при справедливом EV/EBITDA в районе 12 обещает рост котировок до 3 500 рублей за акцию.

Все геополитические риски сохраняются, но риск дефолта исчез. Неопределенность с электронной коммерцией из-за скрытия ее результатов остается. Вполне вероятно, что покупка Delivery маржу подпортит, но это не точно. Про сделку писал здесь.

В целом акции Яндекса по текущей цене выглядят привлекательно. Для диверсификации в портфель добавить стоит. Есть, конечно, пара неприятных моментов, но дисконт в цене их перебивает.

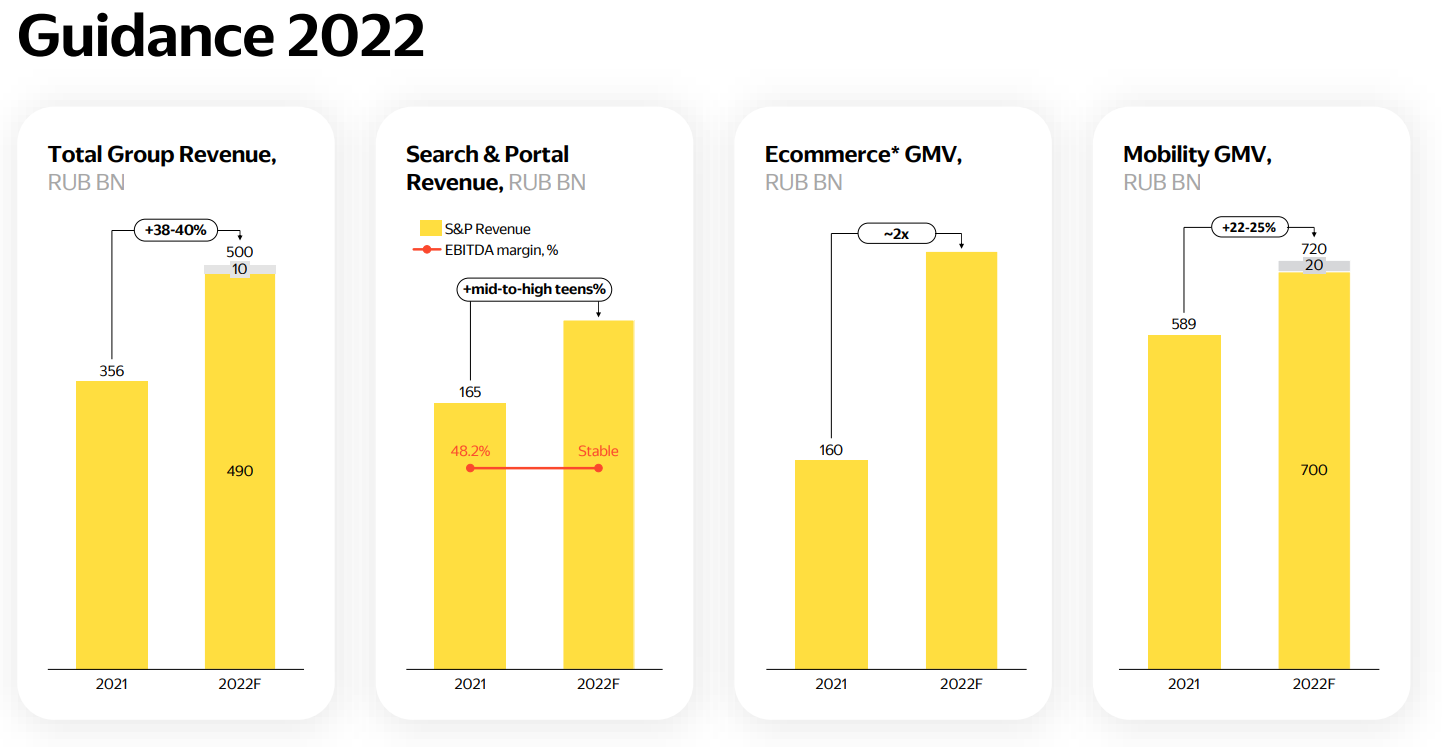

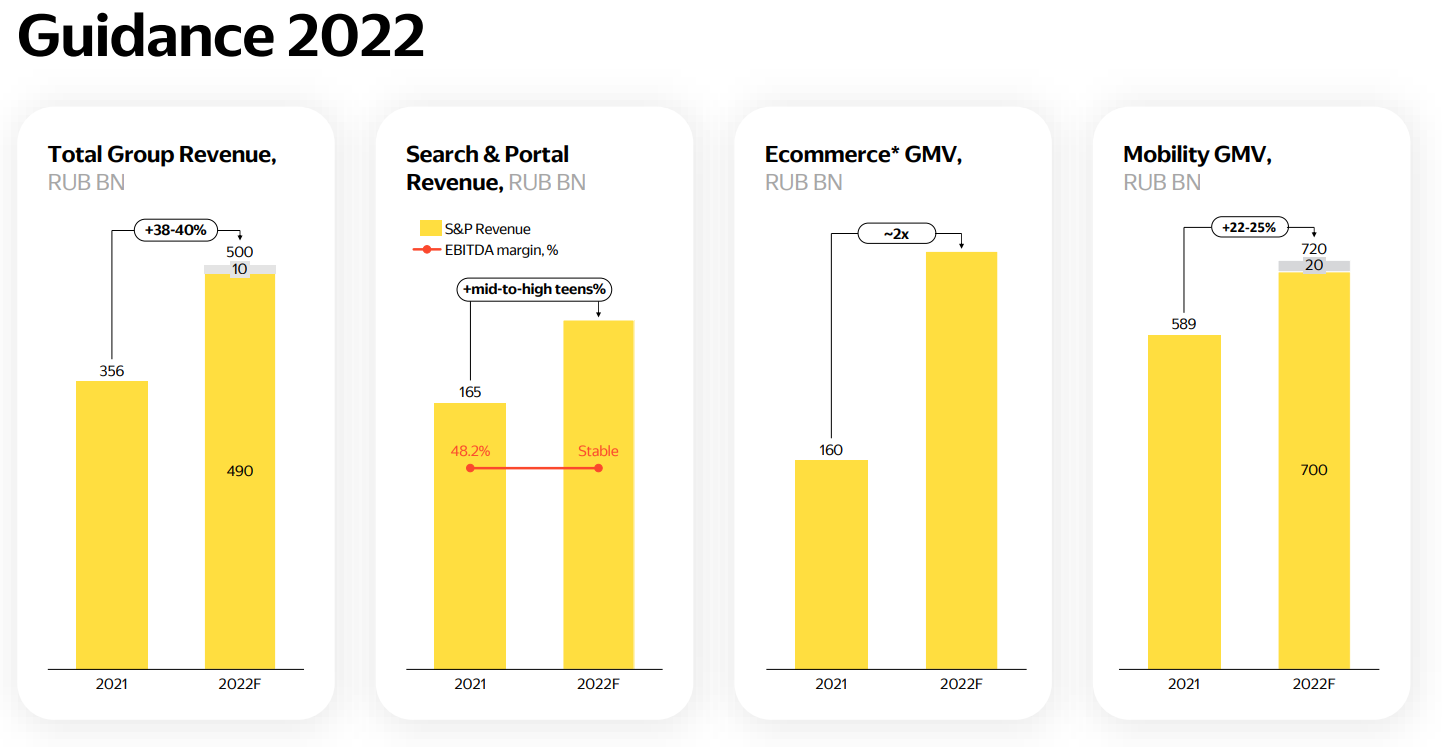

Справочно: прогноз самого Яндекса на 2022 год

О компании

Яндекс — российская IT-компания занимающаяся разработкой высокотехнологичных решений в пяти направлениях:

Поиск и реклама.

Электронная коммерция и мобильность.

Развлечения.

Доски объявлений.

Прочие направления (Облако, Образовательные сервисы и т.п.).

Основные сервисы представлены ниже.

Большую часть выручки Яндексу раньше приносили поисковик и реклама, но начиная с четвертого квартала 2021 года электронная коммерция и мобильность их превзошли. На конец второго квартала 2022 года доли каждого направления в выручке следующие:

Электронная коммерция и мобильность — 44,8%.

Поиск и реклама — 40,6%.

Развлечения — 4,9%.

Доски объявлений — 1,7%.

Прочие направления — 8,1%.

Реклама и поисковик остаются основными генераторами кэша. Это можно увидеть из структуры EBITDA, во втором квартале поисковик принес 28,5 млрд рублей, когда электронная коммерция и мобильность всего 2,1 млрд.

Выкачивание денег из поисковика с последующим распределением в новые направления — бизнес-модель Яндекса. Так в свое время развивалось такси, и так сейчас продолжает развиваться Яндекс Маркет, ФудТех и прочие. Можно сказать, что поисковик это локомотив, который тащит на себе весь бизнес.

Разбор направлений

С уходом иностранных компаний доля поисковика в РФ начала расти и на 30 июня составила 62,1% — рекорд за последние 10 лет. Такая динамика обещает хорошие результаты даже в случае замедления экономической активности.

По результатам последнего квартала выручка поисковика составила 51,2 млрд рублей, +30,6% год к году. Маржинальность по EBITDA улучшилась до 56% после 47% годом ранее. На мой взгляд, такой рост маржи явление временное, но ее последующее закрепление на 50% вполне реально.

Поисковик — самое стабильное направления Яндекса, его маржа по EBITDA держится в районе 48% уже долгие годы, а выручка растет в среднем на 20%. Да, бывают исключения, вроде 2020 года, но они не делают правила. Рынок интернет рекламы в России молодой, учитывая что Американский рынок продолжает расти на 20-30% в год и многие иностранные компании покинули РФ, поисковику Яндекса вполне под силу продолжать развиваться в таком же темпе. По этой причине в финансовом прогнозе по нему настроен оптимистично.

Что касается второго направления — электронной коммерции и мобильности, то тут не все так просто. Дело в том, что у руководства Яндекса есть очень дурная привычка — пытаться казаться лучше, чем есть на самом деле. Сейчас поясню. Если вы посмотрите на графики ниже, то увидите результаты Яндекс Маркета и ФудТеха за последние годы. Можно заметить, что с ростом выручки у Маркета безумно быстро начали расти убытки. Маржинальность по EBITDA упала до отрицательных 120%! Похожая ситуация и с ФудТехом, но там было не все так критично. Смотря на все это, руководство пришло к гениальному решению — скрыть убытки. Ой, в смысле, объединить убыточные направления с Такси и другими, чтобы «лучше отображать положение дел в компании». Только кому от этого действительно лучше? Инвесторам, которые теперь не могут здраво оценить риски или построить прогноз? Или руководству, которому теперь не придется отчитываться об убытках?

Думаю на этом моменте проблема направления стала ясна, поэтому давайте разберем его результаты.

Выручка во втором квартале составила 56 млрд рублей, +52% год к году. Темпы роста стали замедляться, до этого были трехзначные. Маржинальность же наоборот стала значительно лучше, 4% против -15% кварталом ранее — сильный результат, но стабильный ли? В прогнозе закладываю продолжение текущей динамики, но так как данных по направлению недостаточно, то его можно считать самым непредсказуемым.

Количество подписчиков Яндекс.Плюса сейчас составляет 13,7 млн человек, что на 52% больше, чем годом ранее. Динамика сильная и думаю она продолжится до 30 млн. Исхожу из аналогии с Тинькофф и Озон.

По этой причине на рост выручки направления Яндекс.Плюс смотрю оптимистично, но вот с маржинальностью не все так гладко. По последним данным она вроде бы начала улучшаться, но этого пока недостаточно, чтобы сделать однозначные выводы, поэтому в прогнозе она у меня будет отрицательной еще долгое время.

Выручка Classifield (объявления) во втором квартале составила 2,1 млрд рублей, +4,5% год к году. Результат слабый. В среднем выручка по этому направлению росла на 43% в год, но сейчас стала замедляться. Маржа стабильно держится в районе 20%. В прогнозе беру средние темпы роста в 13% и маржинальность по EBITDA в районе 20%. Сверхрезультатов от направления не жду.

Что касается прочих направлений бизнеса, то в этом году выручка по ним должна упасть где-то на 40% из-за продажи Дзена, но долгосрочно будет расти за счет развития облачного сервиса. Его годовая выручка на июнь составила 8,1 млрд рублей, рост в три раза год к году. Маржу в прогнозе закладывают отрицательную, все-таки не понятно сколько еще новых убыточных направлений появится.

Прогноз и оценка

Консолидировано прогноз выглядит следующим образом: выручка в 2022 году вырастет на 33% и составит 473 млрд рублей, в 2023 году - на 28,5%, 608 млрд рублей. Маржинальность по EBITDA улучшится до 17% — не самый высокий показатель по историческим меркам, но и не низкий. Во втором квартале 2022 года маржинальность Яндекса по EBITDA составила 21%, поэтому можно сказать, что в прогнозе заложено закрепление результата. Не жду роста маржи до 30% из-за неопределенности с электронной коммерцией и экономической обстановки в целом.

В прогнозе стоимости акций исхожу из справедливого значения EV/EBITDA в районе 12. Из графика ниже можно увидеть, что это сильный уровень, котировки ниже него надолго не опускаются. Прогнозная EBITDA за 2023 года - 102 млрд рублей, с таким показателем можно ожидать роста котировок до 3 500 рублей за акцию, +71%.

Риски

Аркадий Волож является главным акционером компании. Ему принадлежит 8,6% всех акций, но при этом его голосующая доля составляет 45,3%. После СВО было много разговоров о продаже его доли или выделении зарубежных структур Яндекса под его контроль. Конкретного решения по этому вопросу пока нет и неясно, будет ли оно нести негативный характер для инвесторов компании, но внутренние разногласия как риск стоит учитывать.

*Количество акций: 358 940 491 (323 241 816 класса А, 35 698 674 класса Б)

Проблема с долгом себя исчерпала. Все претензии по техническому дефолту были урегулированы. На конец второго квартала чистый долг Яндекса составлял 10 млрд рублей, что есть 40% от EBITDA за этот же период.

Заключение

Во втором квартале Яндекс показал хорошие результаты, несмотря на общее ухудшение экономической обстановки. Выручка продолжила расти, а маржинальность по всем направлениям значительно улучшилась. При сохранении текущей динамики EBITDA к 2023 году вырастет до 102 млрд рублей, что при справедливом EV/EBITDA в районе 12 обещает рост котировок до 3 500 рублей за акцию.

Все геополитические риски сохраняются, но риск дефолта исчез. Неопределенность с электронной коммерцией из-за скрытия ее результатов остается. Вполне вероятно, что покупка Delivery маржу подпортит, но это не точно. Про сделку писал здесь.

В целом акции Яндекса по текущей цене выглядят привлекательно. Для диверсификации в портфель добавить стоит. Есть, конечно, пара неприятных моментов, но дисконт в цене их перебивает.

Справочно: прогноз самого Яндекса на 2022 год

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба