Тинькофф отчитался за 3 квартал 2022 года. Несмотря на улучшение по многим показателям, чистая прибыль сократилась на 64% год году.

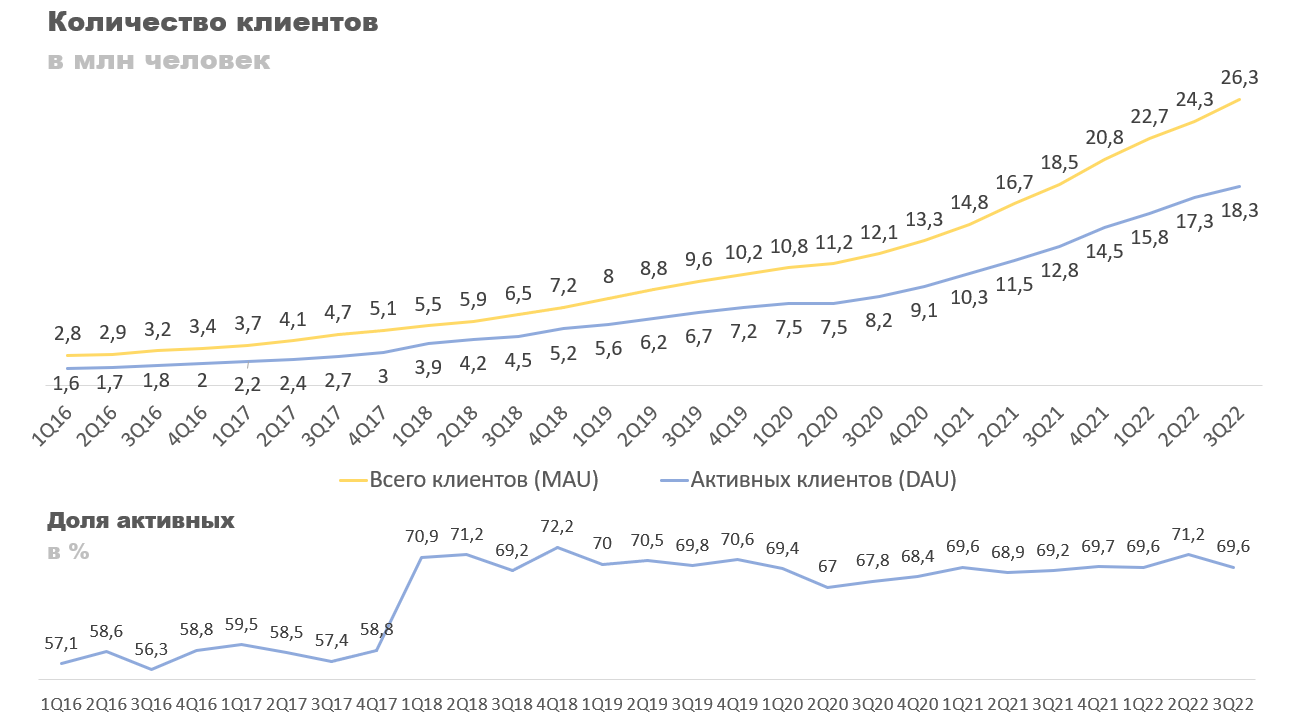

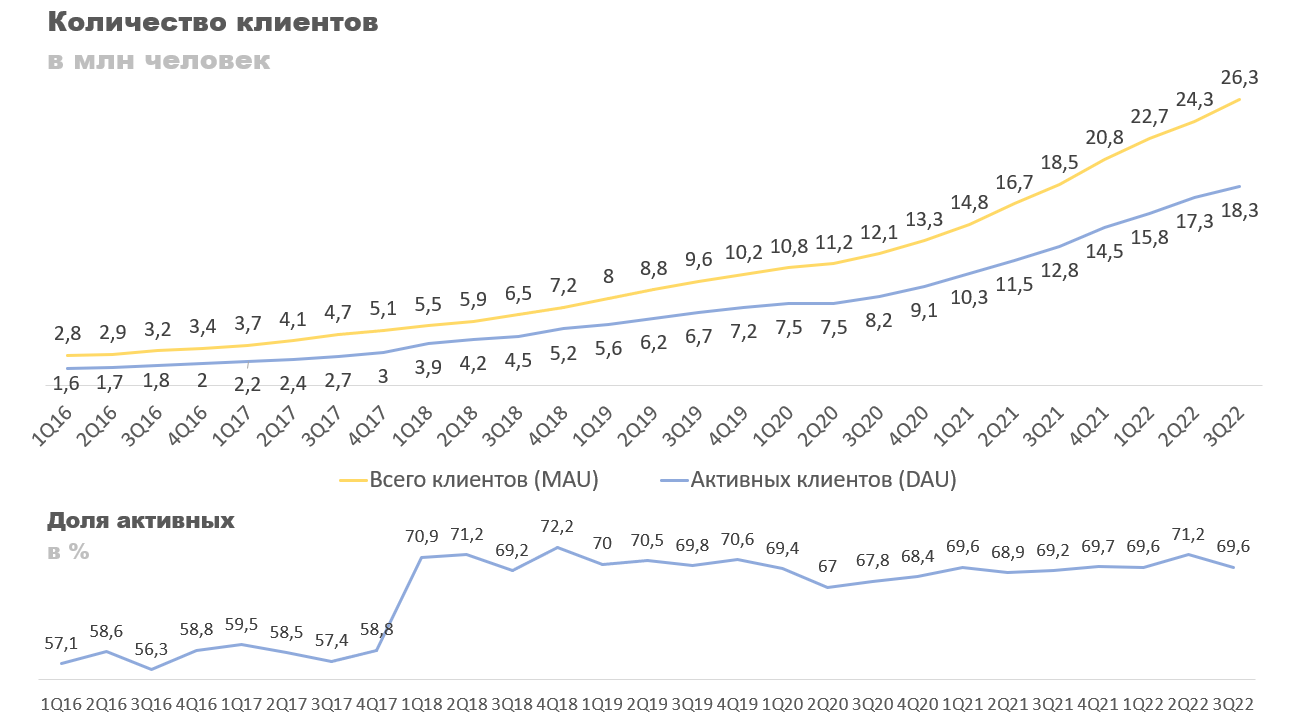

База клиентов выросла на 2 млн человек, до 26,3 млн. Темпы роста остаются высокими, хоть и понемногу замедляются. Доля активных пользователей (DAU) снизилась до 69,6%, но все еще держится в районе 70%. Каких-то проблем с привлечением и удержанием клиентов у банка нет, поэтому идем дальше.

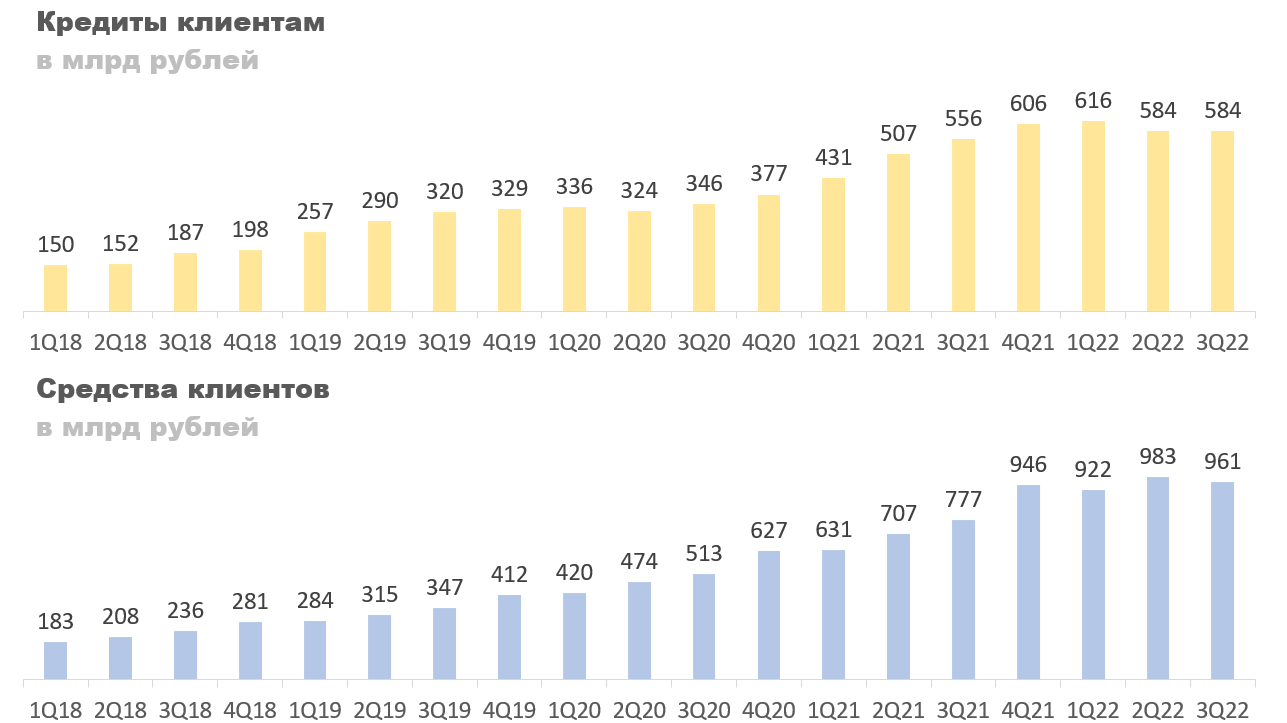

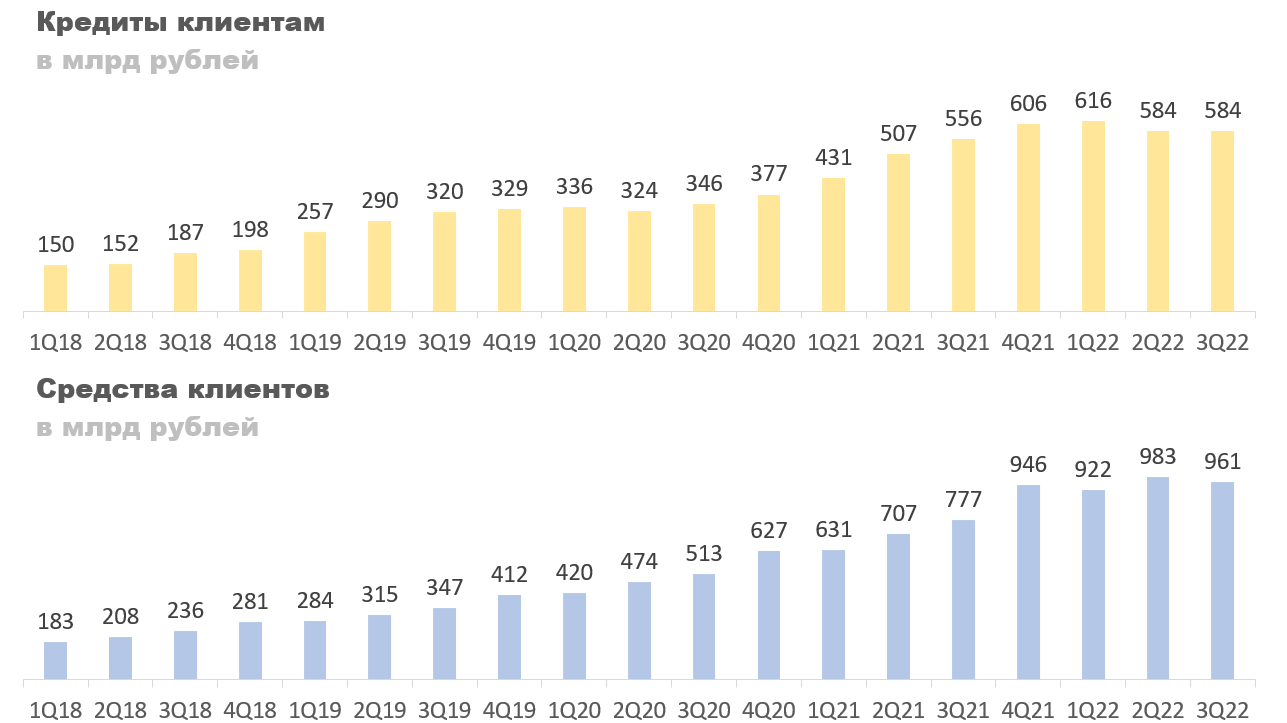

Несмотря на активный прирост базы клиентов, ни кредитный портфель, ни средства клиентов особо не меняются уже третий квартал подряд. Первое связано с тем, что потребительские кредиты в условиях экономической неопределенности никому не нужны. А вот насчет второго на 100% ничего сказать не могу, но скорее всего проблема в инфляции. Люди стали больше тратить, поэтому денег на счету остается меньше.

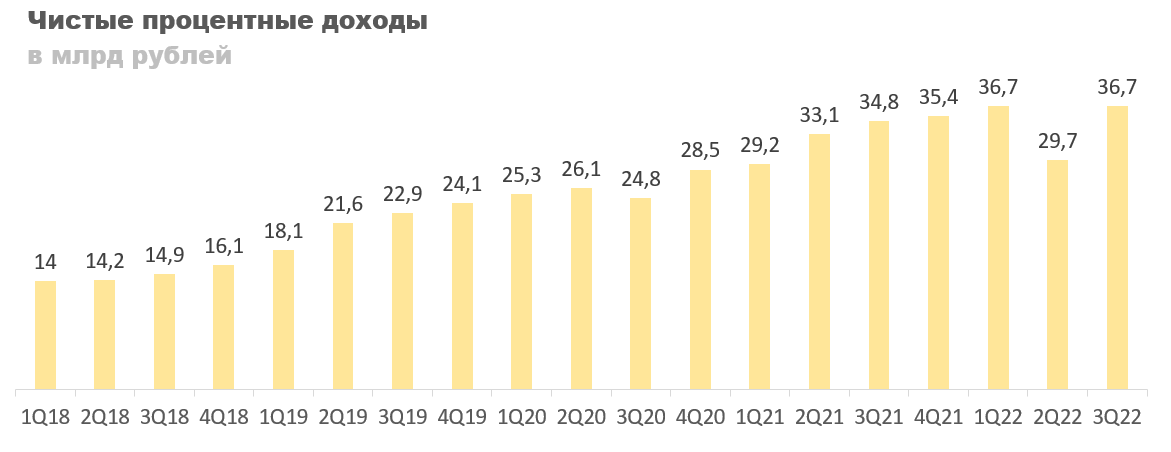

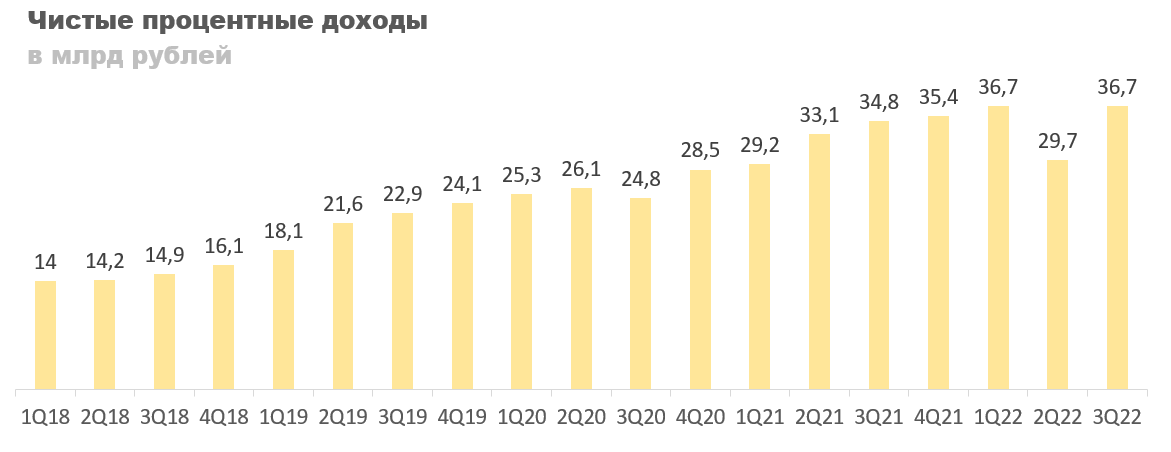

Процентные доходы в третьем квартале немного снизились из-за понижения ключевой ставки, но самое главное сильно сократились процентные расходы. После их безумного роста во втором квартале они почти вернулись к норме. Доля процентных расходов от процентных доходов составила 25,9% против 41,2% кварталом ранее.

Как следствие чистые процентные доходы (ЧПД) восстановились до докризисных уровней и составили 36,7 млрд рублей — отличный результат.

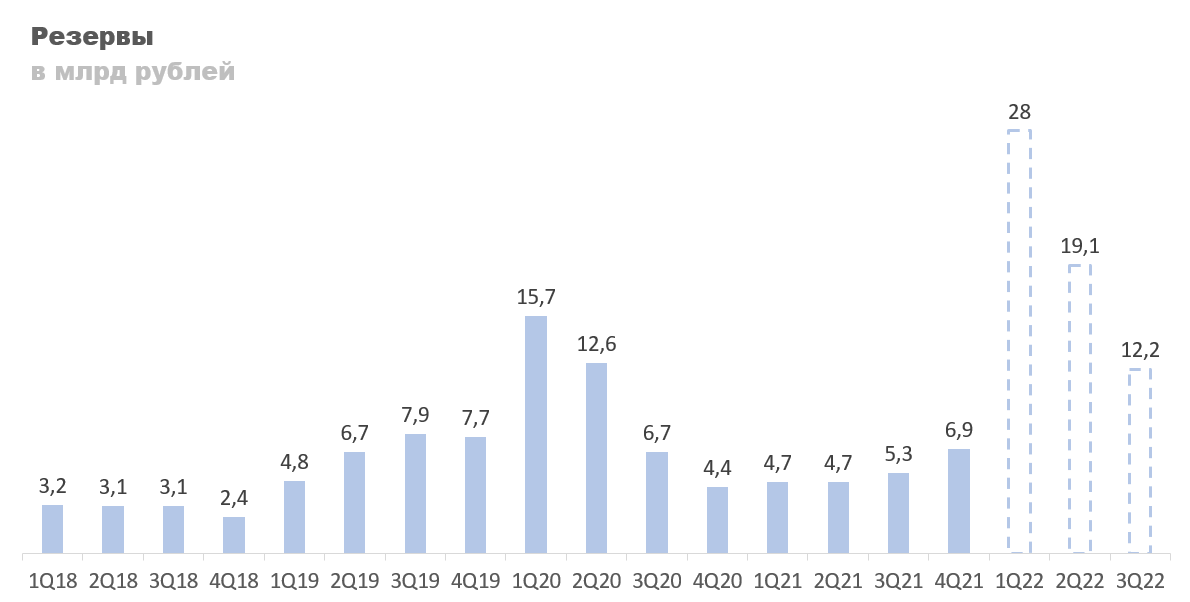

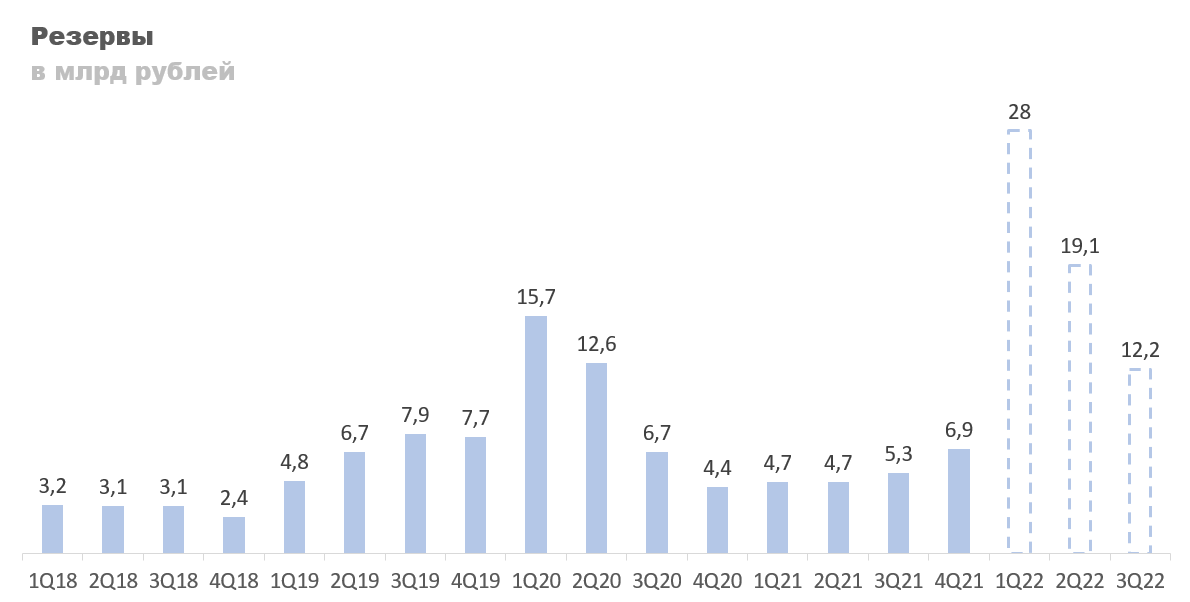

К сожалению банк не стал раскрывать объемы выделяемых резервов, дали только значение стоимости риска (CoR), оно составило 10% за 9 месяцев 2022 года. Если считать резервы исходы из CoR и среднего размера кредитного портфеля, то совокупно за этот год было выделено около 60 млрд рублей, но это примерное значение, оригинальная методика банка отличается.

Мое предположение о том, как выделялись резервы в этом году изображено на картинке ниже, но помните, что это не точные данные. В третьем квартале из-за частичной мобилизации, по моему мнению, они оставались на повышенном уровне, что подпортило отчет.

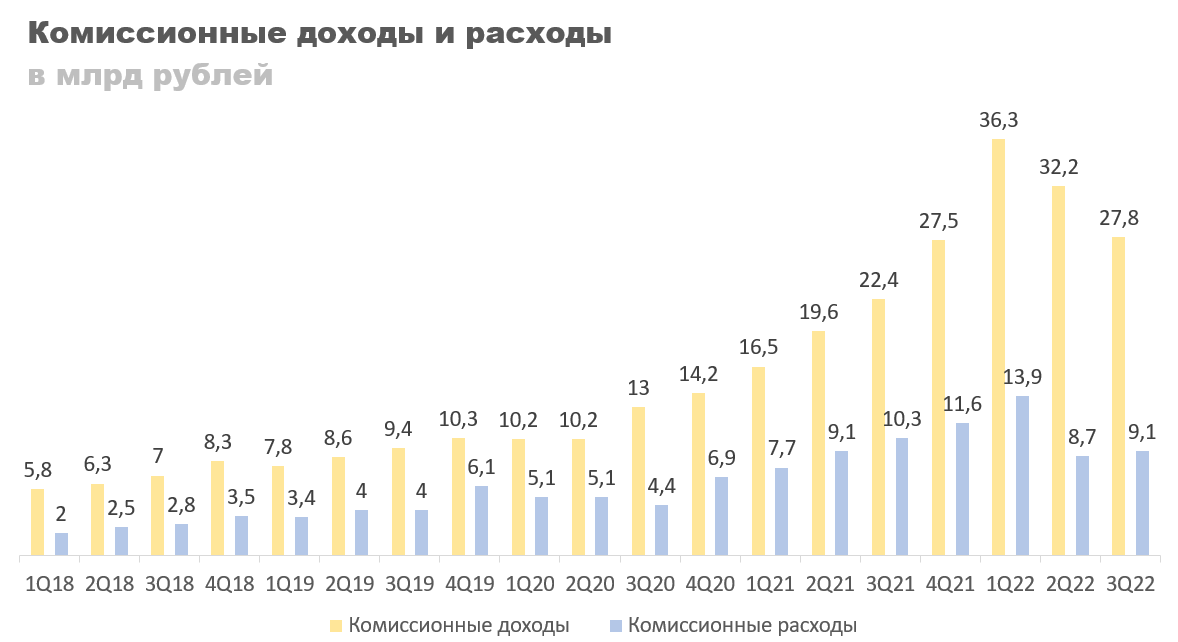

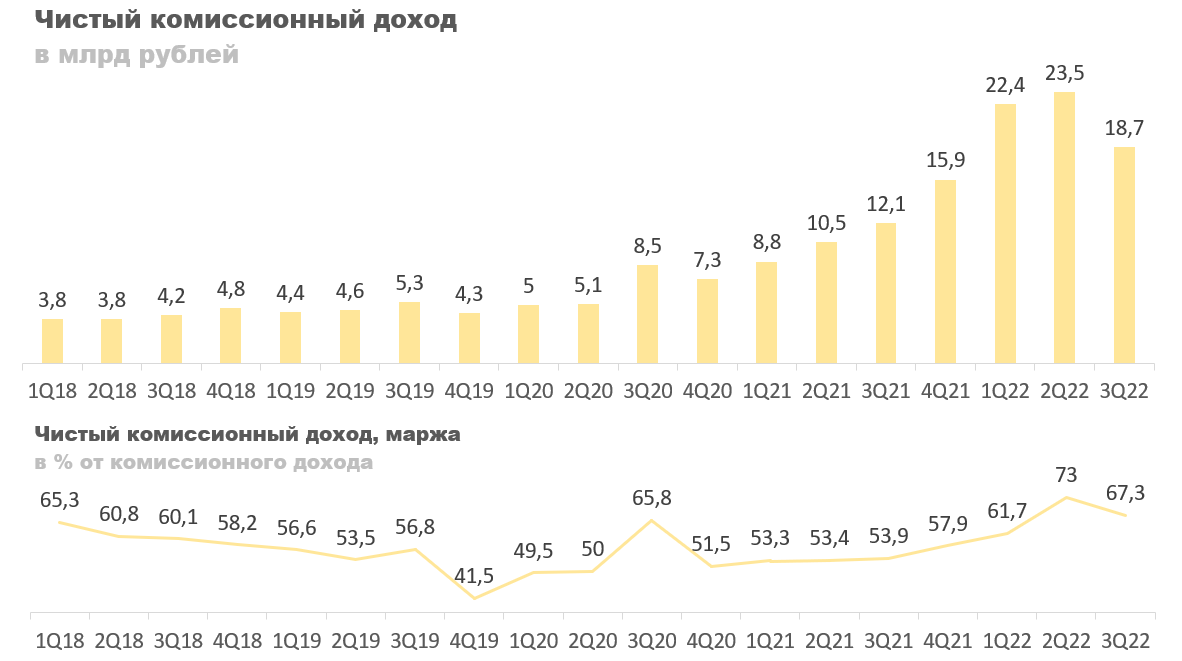

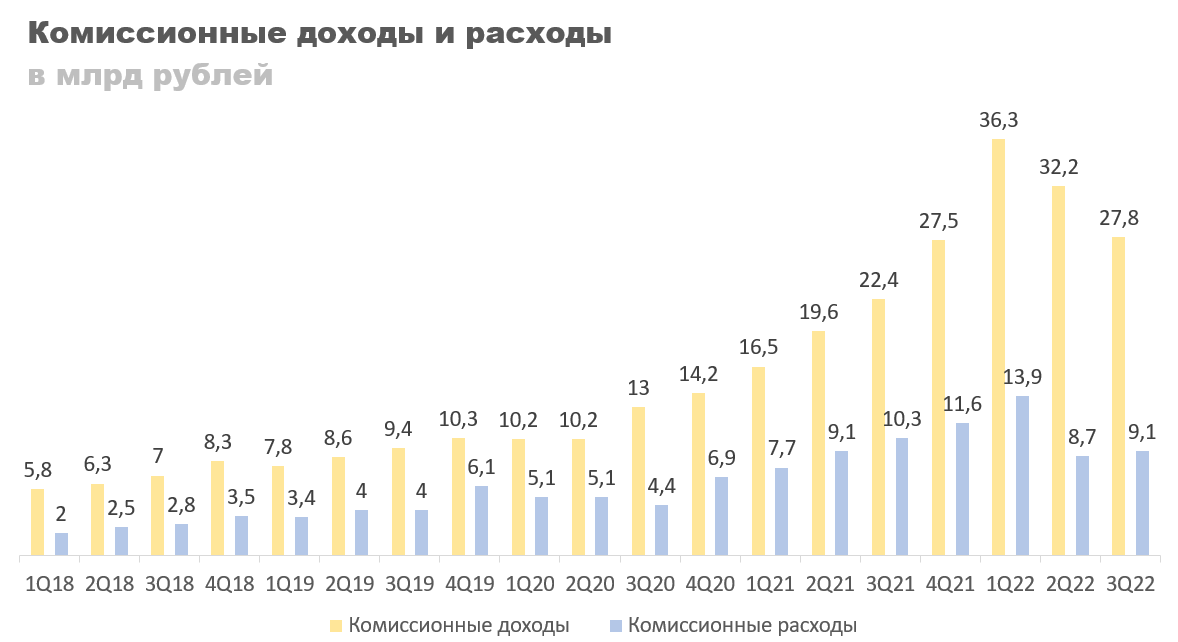

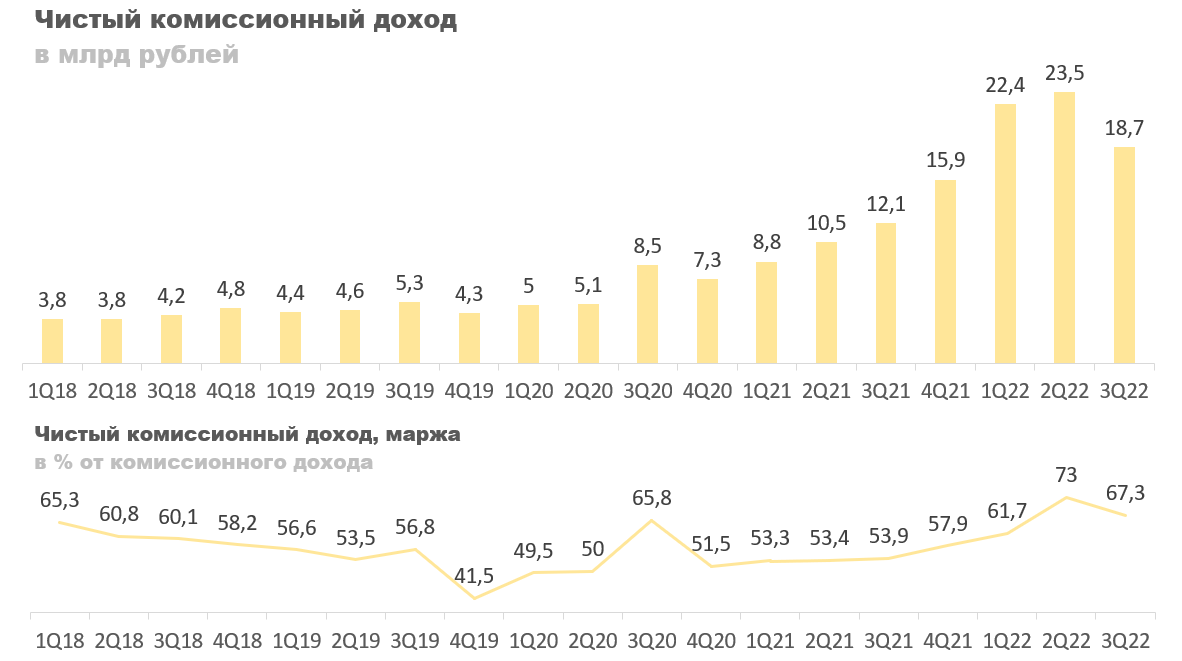

Совершенно неожиданным оказалось снижение комиссионных доходов до 27,8 млрд рублей. Конечно, если смотреть год к году, то все хорошо, но база клиентов сейчас на 8 млн человек больше, чем прошлом году, и потребительские расходы гораздо выше, поэтому такой результат мне кажется странным. Предположу, что дело в уменьшении объемов операций с валютой и, возможно, уменьшении брокерских комиссий. Больше ничего на ум не приходит. Благо комиссионные расходы тоже сократились, что слегка улучшило ситуацию.

Чистые комиссионные доходы (ЧКД) составили 18,7 млрд рублей, что на 51% больше, чем годом ранее, но на 20% меньше, чем кварталом ранее. Маржа снизилась, но остается на достаточно высоком уровне. В целом приемлемый результат.

В этом квартале банк дополнительно раскрыл операционные расходы, к ним относятся расходы на рекламу + административные. Если смотреть на динамику, то с конца года они немного выросли, но незначительно.

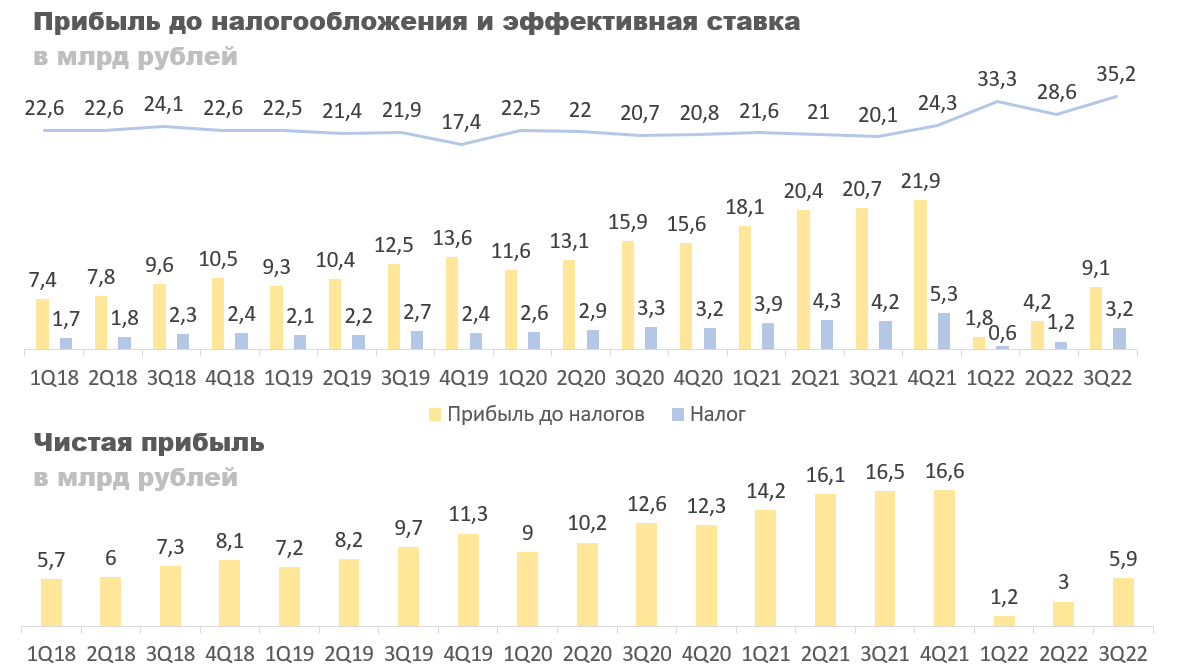

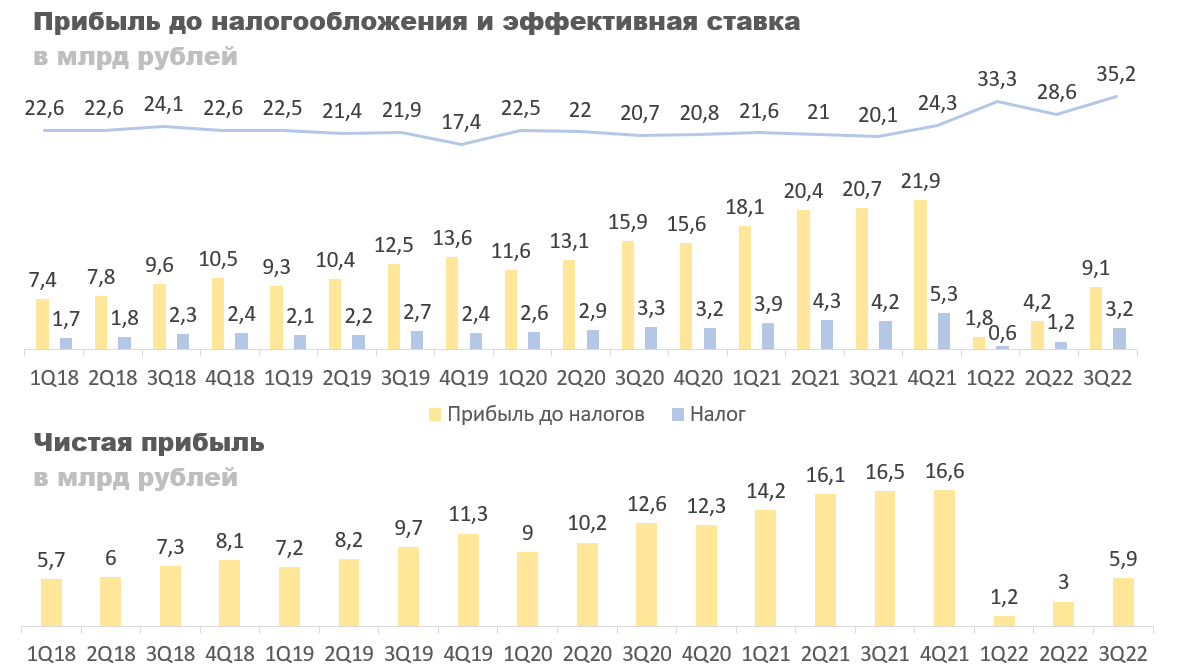

Теперь перейдем к самому главному — прибыли. В третьем квартале она составила всего 5,9 млрд, что на 64% меньше, чем в прошлом году, и на 2,9 млрд больше, чем в прошлом квартале. Основных причин почему прибыль остается на низком уровне несколько:

Налоги. Если посмотрите на график ниже, то увидите синюю линию, которая показывает эффективную налоговую ставку. В третьем квартале она составила 35,2%, что значительно выше среднего значения за последние пять лет (22%).

Резервирование. Оно все еще остается на повышенном уровне, хоть и сократилось.

Нераскрытые статьи. Здесь остается только гадать. Возможно, переоценка портфеля ценных бумаг. В конце сентябре все падало, что могло ухудшить результат. Могут быть какие-то проблемы в страховом бизнесе.

Если бы резервы были на уровне прошлого года, и налоговая ставка 20%, то вполне могли увидеть 12 млрд в этом отчете, но пока все не очень.

Резюме

Отчет неоднозначный. С одной стороны восстановились чистые процентные доходы, с другой упали чистые комиссионные. Резервы снизились, но остаются высокими. Непонятно, что по другим статьям бизнеса и как падение рынка повлияло на прибыль. В общем, ожидал лучшего, а получилось как всегда. От четвертого квартала чудес не жду. Динамика потребительского кредитования по последним данным слабая. Если восстановят прибыль до уровней прошлого года — будет замечательно, а так хотя бы 12-14 млрд рублей.

Отчет

База клиентов выросла на 2 млн человек, до 26,3 млн. Темпы роста остаются высокими, хоть и понемногу замедляются. Доля активных пользователей (DAU) снизилась до 69,6%, но все еще держится в районе 70%. Каких-то проблем с привлечением и удержанием клиентов у банка нет, поэтому идем дальше.

Несмотря на активный прирост базы клиентов, ни кредитный портфель, ни средства клиентов особо не меняются уже третий квартал подряд. Первое связано с тем, что потребительские кредиты в условиях экономической неопределенности никому не нужны. А вот насчет второго на 100% ничего сказать не могу, но скорее всего проблема в инфляции. Люди стали больше тратить, поэтому денег на счету остается меньше.

Процентные доходы в третьем квартале немного снизились из-за понижения ключевой ставки, но самое главное сильно сократились процентные расходы. После их безумного роста во втором квартале они почти вернулись к норме. Доля процентных расходов от процентных доходов составила 25,9% против 41,2% кварталом ранее.

Как следствие чистые процентные доходы (ЧПД) восстановились до докризисных уровней и составили 36,7 млрд рублей — отличный результат.

К сожалению банк не стал раскрывать объемы выделяемых резервов, дали только значение стоимости риска (CoR), оно составило 10% за 9 месяцев 2022 года. Если считать резервы исходы из CoR и среднего размера кредитного портфеля, то совокупно за этот год было выделено около 60 млрд рублей, но это примерное значение, оригинальная методика банка отличается.

Мое предположение о том, как выделялись резервы в этом году изображено на картинке ниже, но помните, что это не точные данные. В третьем квартале из-за частичной мобилизации, по моему мнению, они оставались на повышенном уровне, что подпортило отчет.

Совершенно неожиданным оказалось снижение комиссионных доходов до 27,8 млрд рублей. Конечно, если смотреть год к году, то все хорошо, но база клиентов сейчас на 8 млн человек больше, чем прошлом году, и потребительские расходы гораздо выше, поэтому такой результат мне кажется странным. Предположу, что дело в уменьшении объемов операций с валютой и, возможно, уменьшении брокерских комиссий. Больше ничего на ум не приходит. Благо комиссионные расходы тоже сократились, что слегка улучшило ситуацию.

Чистые комиссионные доходы (ЧКД) составили 18,7 млрд рублей, что на 51% больше, чем годом ранее, но на 20% меньше, чем кварталом ранее. Маржа снизилась, но остается на достаточно высоком уровне. В целом приемлемый результат.

В этом квартале банк дополнительно раскрыл операционные расходы, к ним относятся расходы на рекламу + административные. Если смотреть на динамику, то с конца года они немного выросли, но незначительно.

Теперь перейдем к самому главному — прибыли. В третьем квартале она составила всего 5,9 млрд, что на 64% меньше, чем в прошлом году, и на 2,9 млрд больше, чем в прошлом квартале. Основных причин почему прибыль остается на низком уровне несколько:

Налоги. Если посмотрите на график ниже, то увидите синюю линию, которая показывает эффективную налоговую ставку. В третьем квартале она составила 35,2%, что значительно выше среднего значения за последние пять лет (22%).

Резервирование. Оно все еще остается на повышенном уровне, хоть и сократилось.

Нераскрытые статьи. Здесь остается только гадать. Возможно, переоценка портфеля ценных бумаг. В конце сентябре все падало, что могло ухудшить результат. Могут быть какие-то проблемы в страховом бизнесе.

Если бы резервы были на уровне прошлого года, и налоговая ставка 20%, то вполне могли увидеть 12 млрд в этом отчете, но пока все не очень.

Резюме

Отчет неоднозначный. С одной стороны восстановились чистые процентные доходы, с другой упали чистые комиссионные. Резервы снизились, но остаются высокими. Непонятно, что по другим статьям бизнеса и как падение рынка повлияло на прибыль. В общем, ожидал лучшего, а получилось как всегда. От четвертого квартала чудес не жду. Динамика потребительского кредитования по последним данным слабая. Если восстановят прибыль до уровней прошлого года — будет замечательно, а так хотя бы 12-14 млрд рублей.

Отчет

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба