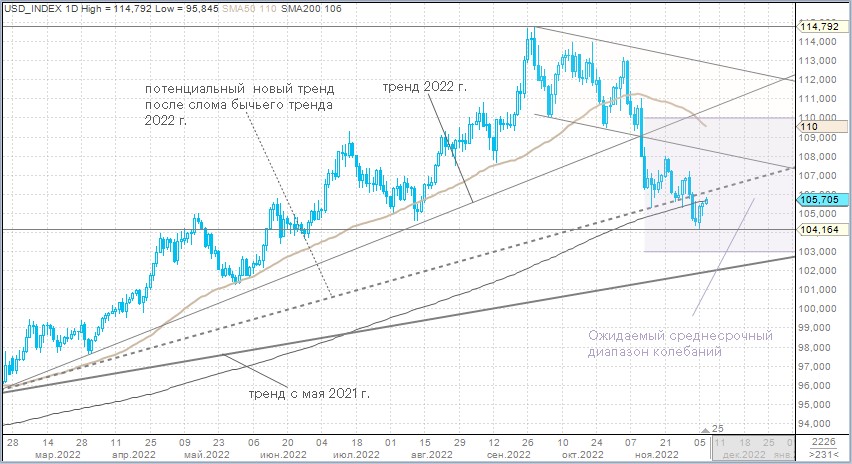

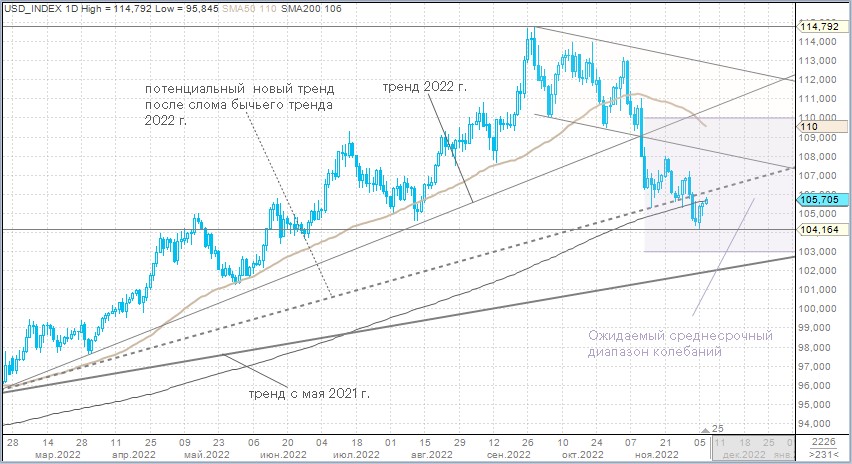

Доллар третий день подряд укрепляется против большинства основных конкурентов. Индекс доллара, после падения в начале недели до минимума с 28 июня на уровне 104,16 п., отскочил до 105,70 п. и вернулся к текущему значению 200-дневной скользящей средней линии.

Коррекционное укрепление доллара на этой неделе является отражением некоторого роста доходностей казначейских облигаций в США, а также снижения аппетита инвесторов к риску. Вероятность рецессии в 2023 году повысилась, так как экономические данные показывают, что ФРС рано отказываться от жёсткой денежно-кредитной политики.

Недавно опубликованная китайская статистика также снизила аппетит к риску. Активное сальдо внешней торговли в ноябре сократилось до $69,84 млрд — минимальное значение с апреля. При этом в ноябре как экспорт, так и импорт снижались более быстрыми темпами, поскольку внешний спрос начала ослабевать, а новая вспышка COVID-19 негативно сказывается и на производстве, и на спросе внутри Китая.

С другой стороны, от 20-летних максимумов на уровне 114,79 п., которые индекс доллар сформировал в сентябре, DXY к началу этой недели падал на 9,3%, а впереди публикация данных по потребительской инфляции в США (13 декабря) и решение по ставкам ФРС (14 декабря) вместе с публикацией обновлённых собственных прогнозов Федрезерва (dot plot). Считаем, что укрепление доллара на этой неделе — это комбинация двух факторов: разочарования в потенциале предрождественского ралли акций в США и фиксации прибыли по коротким позициям в долларе перед решением ФРС на следующей неделе.

Этой осенью глобальная тенденция, на наш взгляд, изменилась. Теперь на укрепление доллара правильнее смотреть, как на возможность продать валюту США на более выгодных уровнях. Однако мы неоднократно подчёркивали, что темпы снижения доллара в ноябре и начале декабря были слишком экстремальными. Поэтому вовсе не будем удивлены, если доллар завершит этот год в диапазоне 107–108 п. по DXY.

На рубль давят нефть, геополитика и снижение активности экспортёров

Доллар 6 декабря достигал максимума к рублю с 14 октября на уровне 63,29. Евро при этом сформировал внутри сессии пик на уровне 66,485 руб. Это максимум с 6 июля (5-месячный максимум). Меж тем юань впервые с 17 августа поднимался выше 9 руб. и достиг локального пика 9,04 рубля за единицу китайской валюты. Это самая высокая точка для CNY/RUB с 16 августа.

Во вторник:

Торговый объём в паре USD/RUB составил 78,6 млрд руб. по сравнению с 69,5 млрд руб. в предыдущий торговый день.

Торговый объём в паре EUR/RUB составил 40,5 млрд руб. против 45,3 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB составил 95 млрд руб. против 51,6 млрд руб. в предыдущий день.

Отметим, что рубль последние 4 торговых дня также слабеет против казахстанского тенге. Правда, на росте курса KZT/RUB объёмы снижаются. Также рубль в декабре слабел и к турецкой лире. Однако, судя по мизерным объёмам, это скорее кросс-эффект слабости рубля против его основных конкурентов. При этом торговые объёмы в паре армянский драм / российский рубль с конца ноября заметно возросли. Пара торгуется с июня. Объёмы мизерные, если сравнивать с тенге, юанем, евро, долларом, лирой. Тем не менее 6 декабря суточный объём впервые превысил 15 млн руб. Однако курс AMD/RUB продолжает держаться в диапазоне.

Если говорить о том ослаблении рубля к основным конкурентам, которое мы наблюдаем в декабре, можно отметить несколько факторов давления на российскую валюту. Цены на нефть снизились. Возросла геополитическая напряжённость. Слухи предполагают с нового года обострение внутренней политической обстановки. Также активизировалась тема обсуждаемого в ЕС нового, девятого пакета санкций против России: новые рестрикции могут коснуться финансового и технологического сектора. Отсюда мы получаем дополнительный спрос на валюту. Сейчас налоговое межсезонье, когда давление продаж валютной выручки экспортёров не так заметно, и у импортёров появляются шансы повлиять своим спросом на динамику валютных курсов.

Прогнозы «Открытие Research» предполагают, что рубль ослабнет к доллару к концу 2023 г. до 74,00. В середине следующего года котировки в паре USD/RUB могут превысить 72–73 руб. за доллар. Также наши прогнозы подразумевают ослабление рубля до 75–76 за евро к середине 2023 г. и до 78 за евро к концу декабря следующего года.

Сохраняем в перспективе 2023 года ожидания сокращения профицита торгового баланса РФ, играющего ключевую роль в динамике курса рубля в условиях сохраняющихся ограничений на движение капитала. По оценкам «Открытие Research», профицит торгового баланса в середине лета превышал $25 млрд, но в октябре показатель уже порядка $19,3 млрд. Если темпы сокращения профицита торгового баланса сохранятся, рубль может ослабнуть к концу года до 64–66 за доллар. В базовом сценарии — ближе к верхней границе этого диапазона. Основное ослабление рубля в 2023 г. будет приходиться на I полугодие, когда к причинам сокращения профицита торгового баланса добавятся сезонные факторы.

Мы не можем исключать возвращение бюджетного правила в перспективе 2023 г., поскольку, исходя из заявлений представителей ЦБ и Минфина, этот вариант по-прежнему лежит на столе. Его реализация будет зависеть от мировой конъюнктуры, уровня цен на энергоносители и объёмов поступления экспортной выручки, а также от валютной структуры поступающей валютной выручки. Высокие цены на нефть и большой объём предложения китайского юаня со стороны российских экспортёров позволит вернуть реализацию бюджетного правила, в рамках которого ЦБ для Минфина сможет покупать юани, а не доллары и евро, как это было ранее. Пока же в уравнении, которое даёт ответ на возможность скорого возвращения бюджетного правила, ещё слишком много неизвестных.

Коррекционное укрепление доллара на этой неделе является отражением некоторого роста доходностей казначейских облигаций в США, а также снижения аппетита инвесторов к риску. Вероятность рецессии в 2023 году повысилась, так как экономические данные показывают, что ФРС рано отказываться от жёсткой денежно-кредитной политики.

Недавно опубликованная китайская статистика также снизила аппетит к риску. Активное сальдо внешней торговли в ноябре сократилось до $69,84 млрд — минимальное значение с апреля. При этом в ноябре как экспорт, так и импорт снижались более быстрыми темпами, поскольку внешний спрос начала ослабевать, а новая вспышка COVID-19 негативно сказывается и на производстве, и на спросе внутри Китая.

С другой стороны, от 20-летних максимумов на уровне 114,79 п., которые индекс доллар сформировал в сентябре, DXY к началу этой недели падал на 9,3%, а впереди публикация данных по потребительской инфляции в США (13 декабря) и решение по ставкам ФРС (14 декабря) вместе с публикацией обновлённых собственных прогнозов Федрезерва (dot plot). Считаем, что укрепление доллара на этой неделе — это комбинация двух факторов: разочарования в потенциале предрождественского ралли акций в США и фиксации прибыли по коротким позициям в долларе перед решением ФРС на следующей неделе.

Этой осенью глобальная тенденция, на наш взгляд, изменилась. Теперь на укрепление доллара правильнее смотреть, как на возможность продать валюту США на более выгодных уровнях. Однако мы неоднократно подчёркивали, что темпы снижения доллара в ноябре и начале декабря были слишком экстремальными. Поэтому вовсе не будем удивлены, если доллар завершит этот год в диапазоне 107–108 п. по DXY.

На рубль давят нефть, геополитика и снижение активности экспортёров

Доллар 6 декабря достигал максимума к рублю с 14 октября на уровне 63,29. Евро при этом сформировал внутри сессии пик на уровне 66,485 руб. Это максимум с 6 июля (5-месячный максимум). Меж тем юань впервые с 17 августа поднимался выше 9 руб. и достиг локального пика 9,04 рубля за единицу китайской валюты. Это самая высокая точка для CNY/RUB с 16 августа.

Во вторник:

Торговый объём в паре USD/RUB составил 78,6 млрд руб. по сравнению с 69,5 млрд руб. в предыдущий торговый день.

Торговый объём в паре EUR/RUB составил 40,5 млрд руб. против 45,3 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB составил 95 млрд руб. против 51,6 млрд руб. в предыдущий день.

Отметим, что рубль последние 4 торговых дня также слабеет против казахстанского тенге. Правда, на росте курса KZT/RUB объёмы снижаются. Также рубль в декабре слабел и к турецкой лире. Однако, судя по мизерным объёмам, это скорее кросс-эффект слабости рубля против его основных конкурентов. При этом торговые объёмы в паре армянский драм / российский рубль с конца ноября заметно возросли. Пара торгуется с июня. Объёмы мизерные, если сравнивать с тенге, юанем, евро, долларом, лирой. Тем не менее 6 декабря суточный объём впервые превысил 15 млн руб. Однако курс AMD/RUB продолжает держаться в диапазоне.

Если говорить о том ослаблении рубля к основным конкурентам, которое мы наблюдаем в декабре, можно отметить несколько факторов давления на российскую валюту. Цены на нефть снизились. Возросла геополитическая напряжённость. Слухи предполагают с нового года обострение внутренней политической обстановки. Также активизировалась тема обсуждаемого в ЕС нового, девятого пакета санкций против России: новые рестрикции могут коснуться финансового и технологического сектора. Отсюда мы получаем дополнительный спрос на валюту. Сейчас налоговое межсезонье, когда давление продаж валютной выручки экспортёров не так заметно, и у импортёров появляются шансы повлиять своим спросом на динамику валютных курсов.

Прогнозы «Открытие Research» предполагают, что рубль ослабнет к доллару к концу 2023 г. до 74,00. В середине следующего года котировки в паре USD/RUB могут превысить 72–73 руб. за доллар. Также наши прогнозы подразумевают ослабление рубля до 75–76 за евро к середине 2023 г. и до 78 за евро к концу декабря следующего года.

Сохраняем в перспективе 2023 года ожидания сокращения профицита торгового баланса РФ, играющего ключевую роль в динамике курса рубля в условиях сохраняющихся ограничений на движение капитала. По оценкам «Открытие Research», профицит торгового баланса в середине лета превышал $25 млрд, но в октябре показатель уже порядка $19,3 млрд. Если темпы сокращения профицита торгового баланса сохранятся, рубль может ослабнуть к концу года до 64–66 за доллар. В базовом сценарии — ближе к верхней границе этого диапазона. Основное ослабление рубля в 2023 г. будет приходиться на I полугодие, когда к причинам сокращения профицита торгового баланса добавятся сезонные факторы.

Мы не можем исключать возвращение бюджетного правила в перспективе 2023 г., поскольку, исходя из заявлений представителей ЦБ и Минфина, этот вариант по-прежнему лежит на столе. Его реализация будет зависеть от мировой конъюнктуры, уровня цен на энергоносители и объёмов поступления экспортной выручки, а также от валютной структуры поступающей валютной выручки. Высокие цены на нефть и большой объём предложения китайского юаня со стороны российских экспортёров позволит вернуть реализацию бюджетного правила, в рамках которого ЦБ для Минфина сможет покупать юани, а не доллары и евро, как это было ранее. Пока же в уравнении, которое даёт ответ на возможность скорого возвращения бюджетного правила, ещё слишком много неизвестных.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба