8 декабря 2022 investing.com Заккарди Майк

Профессиональные стратеги-аналитики опубликовали свои таргеты для S&P 500 на конец 2023 года, и их консенсус не внушает оптимизма.

С учетом того, что S&P 500 торгуется с мультипликатором 18 к прогнозируемой на будущий год прибыли на акцию, оценку акций крупнейших американских компаний сейчас вряд ли можно назвать привлекательной.

Несмотря на положительную корреляцию с акциями, облигации все-таки, возможно, помогут справиться с предстоящей волатильностью на фондовом рынке.

И вот настала та самая пора года на Уолл-стрит, когда наши папки с входящими письмами наполняются макропрогнозами от брокеров и инвестиционных банков. Согласно моему циничному мнению, эти рекомендации о распределении активов по секторам и ценовые таргеты для S&P 500 на конец года обладают ограниченной ценностью. Хотя подобная аналитика очень полезна для графиков и выявления важных рисков, в каком направлении будут двигаться рынки в ближайшие месяцы, брокерам и инвестбанкам известно ничуть не лучше, чем любому из нас. Мы можем только догадываться.

Правда в этот раз необычный момент заключается в том, что усредненный прогноз для S&P 500 сейчас отрицателен впервые по меньшей мере с 1999 года. Подобный пессимизм встречается на Уолл-стрит довольно редко. Нам, естественно, следует попытаться понять, почему же самые светлые умы индустрии прогнозируют снижение цен, а не стандартную годовую доходность в районе 8–10%.

Пессимистично настроенные аналитики ждут падения рынка акций в 2023 году

Источник: Bloomberg

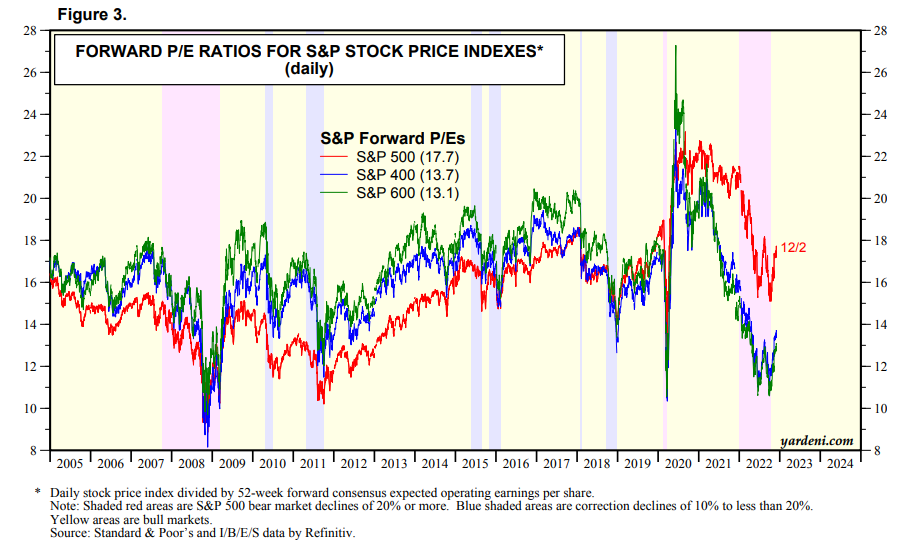

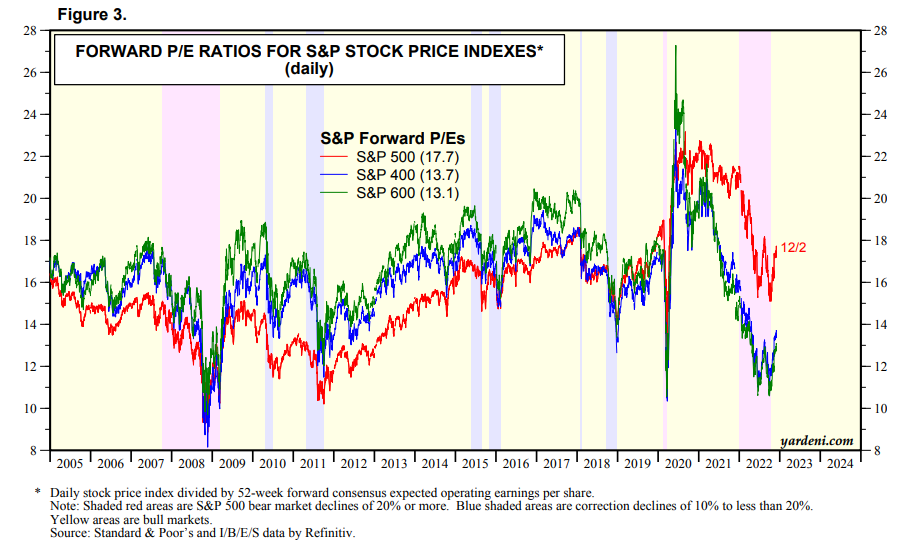

Индекс S&P 500 сейчас торгуется с мультипликатором 18 к прогнозируемой на 2023 год прибыли на акцию, и лично мне эта оценка кажется завышенной с учетом ожидаемого в первом полугодии сокращения экономической активности. Тут стоит признать, что на минимумах 13 октября форвардный мультипликатор 16, пожалуй, казался более оправданным.

«Голубые фишки» дороги, акции малых и средних компаний по-прежнему дешевы

И все же с учетом того, что доходность высококлассных корпоративных облигаций сейчас превышает 5,8% после роста более чем на 350 базисных пунктов по сравнению с предыдущим годом, мультипликатор P/E на уровне 16 не выглядит таким уж дешевым. Здесь важно понимать, что применяемая к будущим корпоративным прибылям ставка дисконтирования часто представляет собой взвешенную среднюю стоимость капитала с учетом долга, акционерного капитала и (в меньшей степени) доходности привилегированных акций.

Доходность корпоративных облигаций инвестиционного класса во многих случаях можно удачно использовать как прокси долговой составляющей. Итак, если произвести незамысловатые расчеты, то получится, что P/E 18 для акций крупнейших американских компаний при среднесрочной доходности по корпоративному долгу выше 5% не так уж привлекателен. Таково мое мнение.

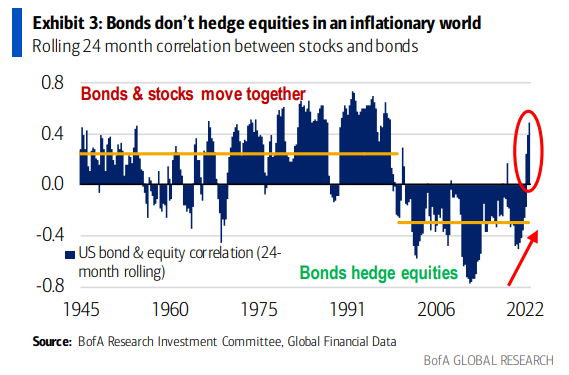

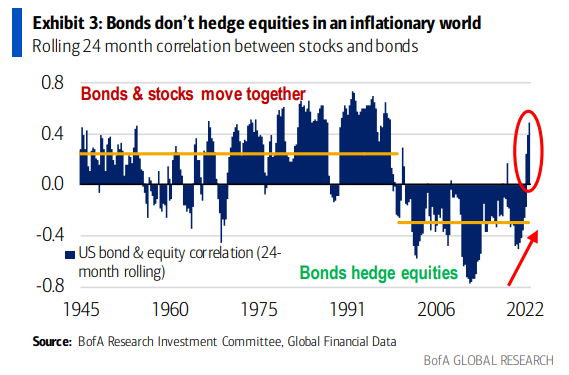

Если говорить об инвестиционных портфелях, то на пороге 2023 года мы сталкиваемся с тем, что облигации больше не позволяют хеджировать риски по акциям. На протяжении примерно 25 лет облигации «подстраховывали» акции, позволяя уменьшать общую волатильность классического портфеля с 60%-ной долей в акциях и 40%-ной долей в облигациях. Однако за последние несколько кварталов корреляция между ними стала положительной.

И здесь у меня есть для вас одна хорошая новость, если говорить об оценке доходности. Хотя между акциями и облигациями сейчас действует положительная корреляция, это вовсе не означает, что вам стоит пренебрегать бондами. Представьте себе следующее: если ваши потери по акциям в следующем году составят 20%, а по инструментам с фиксированной доходностью — 1%, то положительная техническая корреляция сохранится, но при этом облигации все же помогут вам пережить бурю на рынке акций. Поскольку реальная доходность трежерис остается положительной по всей длине кривой, я считаю, что заботящимся о сокращении рисков инвесторам не стоит сбрасывать их со счетов.

Акции и облигации двигались в унисон в 2022 году

Подводя итоги

Хотя им известно ненамного больше, чем любому из нас, я все-таки соглашусь с мрачным прогнозом аналитиков Уолл-стрит относительно того, на каком уровне будет торговаться индекс S&P 500 в конце 2023 года. И все же возможности заработать на рынках сохраняются. Мы можем рассчитывать на неплохую реальную доходность по облигациям, и, если в 2024 году прибыль, как это обычно бывает, восстановится, то в следующие 12 месяцев у инвесторов в акции могут появиться очень привлекательные точки для входа на рынок

С учетом того, что S&P 500 торгуется с мультипликатором 18 к прогнозируемой на будущий год прибыли на акцию, оценку акций крупнейших американских компаний сейчас вряд ли можно назвать привлекательной.

Несмотря на положительную корреляцию с акциями, облигации все-таки, возможно, помогут справиться с предстоящей волатильностью на фондовом рынке.

И вот настала та самая пора года на Уолл-стрит, когда наши папки с входящими письмами наполняются макропрогнозами от брокеров и инвестиционных банков. Согласно моему циничному мнению, эти рекомендации о распределении активов по секторам и ценовые таргеты для S&P 500 на конец года обладают ограниченной ценностью. Хотя подобная аналитика очень полезна для графиков и выявления важных рисков, в каком направлении будут двигаться рынки в ближайшие месяцы, брокерам и инвестбанкам известно ничуть не лучше, чем любому из нас. Мы можем только догадываться.

Правда в этот раз необычный момент заключается в том, что усредненный прогноз для S&P 500 сейчас отрицателен впервые по меньшей мере с 1999 года. Подобный пессимизм встречается на Уолл-стрит довольно редко. Нам, естественно, следует попытаться понять, почему же самые светлые умы индустрии прогнозируют снижение цен, а не стандартную годовую доходность в районе 8–10%.

Пессимистично настроенные аналитики ждут падения рынка акций в 2023 году

Источник: Bloomberg

Индекс S&P 500 сейчас торгуется с мультипликатором 18 к прогнозируемой на 2023 год прибыли на акцию, и лично мне эта оценка кажется завышенной с учетом ожидаемого в первом полугодии сокращения экономической активности. Тут стоит признать, что на минимумах 13 октября форвардный мультипликатор 16, пожалуй, казался более оправданным.

«Голубые фишки» дороги, акции малых и средних компаний по-прежнему дешевы

И все же с учетом того, что доходность высококлассных корпоративных облигаций сейчас превышает 5,8% после роста более чем на 350 базисных пунктов по сравнению с предыдущим годом, мультипликатор P/E на уровне 16 не выглядит таким уж дешевым. Здесь важно понимать, что применяемая к будущим корпоративным прибылям ставка дисконтирования часто представляет собой взвешенную среднюю стоимость капитала с учетом долга, акционерного капитала и (в меньшей степени) доходности привилегированных акций.

Доходность корпоративных облигаций инвестиционного класса во многих случаях можно удачно использовать как прокси долговой составляющей. Итак, если произвести незамысловатые расчеты, то получится, что P/E 18 для акций крупнейших американских компаний при среднесрочной доходности по корпоративному долгу выше 5% не так уж привлекателен. Таково мое мнение.

Если говорить об инвестиционных портфелях, то на пороге 2023 года мы сталкиваемся с тем, что облигации больше не позволяют хеджировать риски по акциям. На протяжении примерно 25 лет облигации «подстраховывали» акции, позволяя уменьшать общую волатильность классического портфеля с 60%-ной долей в акциях и 40%-ной долей в облигациях. Однако за последние несколько кварталов корреляция между ними стала положительной.

И здесь у меня есть для вас одна хорошая новость, если говорить об оценке доходности. Хотя между акциями и облигациями сейчас действует положительная корреляция, это вовсе не означает, что вам стоит пренебрегать бондами. Представьте себе следующее: если ваши потери по акциям в следующем году составят 20%, а по инструментам с фиксированной доходностью — 1%, то положительная техническая корреляция сохранится, но при этом облигации все же помогут вам пережить бурю на рынке акций. Поскольку реальная доходность трежерис остается положительной по всей длине кривой, я считаю, что заботящимся о сокращении рисков инвесторам не стоит сбрасывать их со счетов.

Акции и облигации двигались в унисон в 2022 году

Подводя итоги

Хотя им известно ненамного больше, чем любому из нас, я все-таки соглашусь с мрачным прогнозом аналитиков Уолл-стрит относительно того, на каком уровне будет торговаться индекс S&P 500 в конце 2023 года. И все же возможности заработать на рынках сохраняются. Мы можем рассчитывать на неплохую реальную доходность по облигациям, и, если в 2024 году прибыль, как это обычно бывает, восстановится, то в следующие 12 месяцев у инвесторов в акции могут появиться очень привлекательные точки для входа на рынок

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба