9 января 2023 | Система Шадрин Александр

Чтобы делать деньги на акциях, нужно иметь «видение, чтобы увидеть их, смелость, чтобы купить их, и терпение, чтобы удержать их», Джордж Ф. Бейкер (1840-1931)

Второй сезон про Систему я попробую уместить лишь в две части. Пятая часть первого сезона завершилась на итоговой оценке Системы.

Кто еще не читал – советую полный обзор обо всех активах Системы на данный момент.

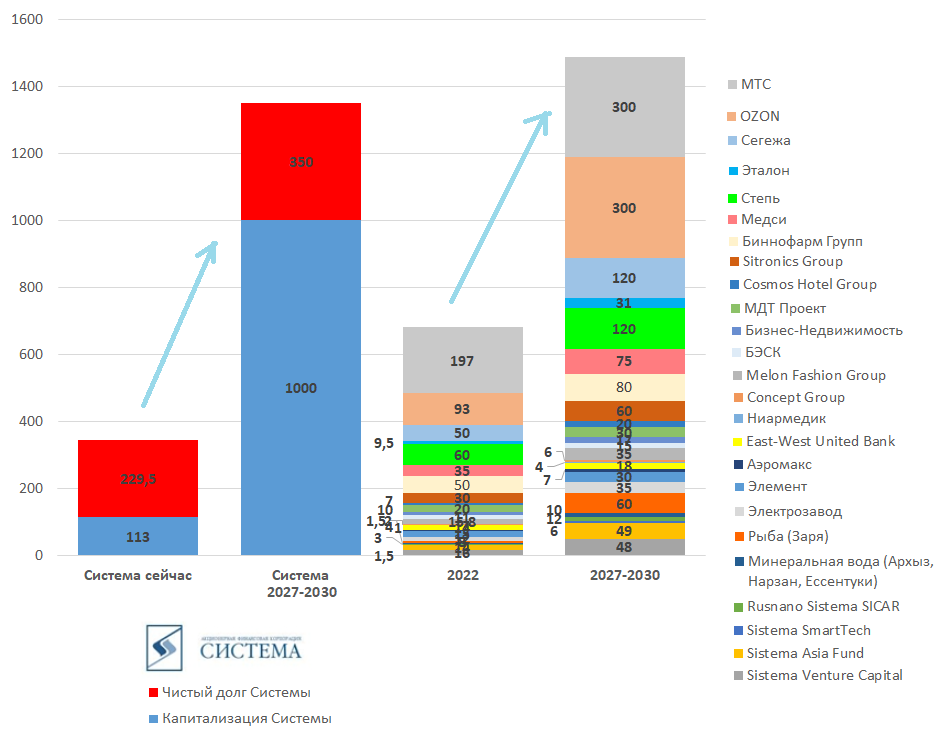

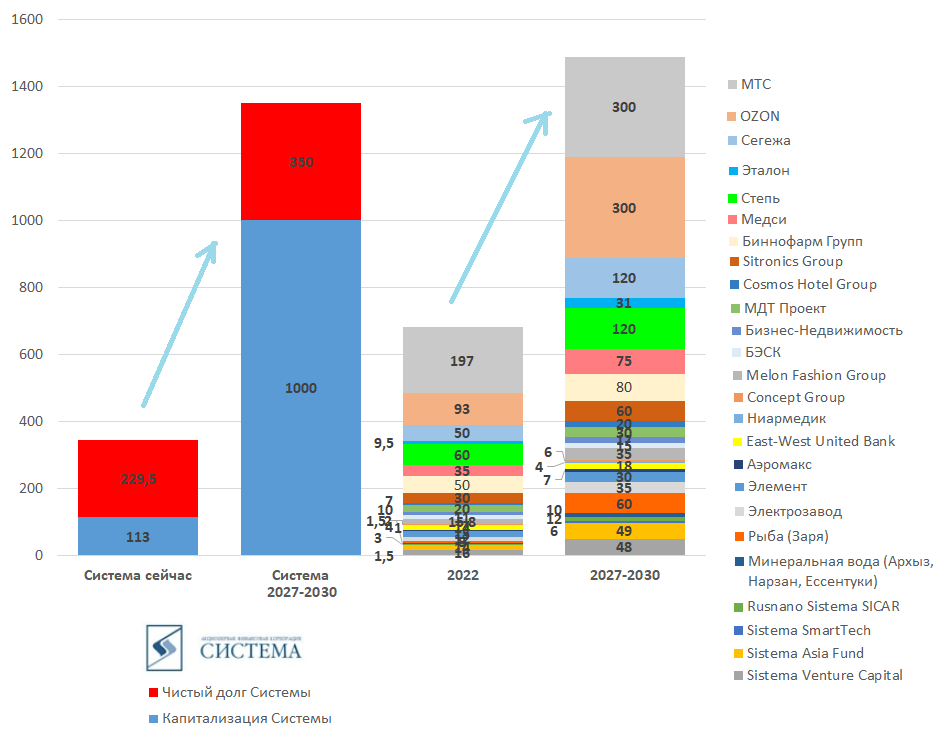

У меня получилось, что на данный момент справедливая оценка акций АФК Система равна 46,72 руб., к 2027-2030 гг. – 117,93 руб.

Долг может вырасти до 350 млрд руб., капитализация будет равна 1 трлн руб. Часто пишут, что выгоднее купить публичных дочек Системы, чем саму Систему, но по моим расчетам это не так.

Потенциальные доходности до 2027-2030 гг., %

Инвестируя в Систему, мы можем получить двойной эффект – рост и развитие активов плюс сокращение дисконта. Вот почему Система интереснее её дочек, как объект инвестиций.

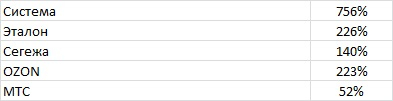

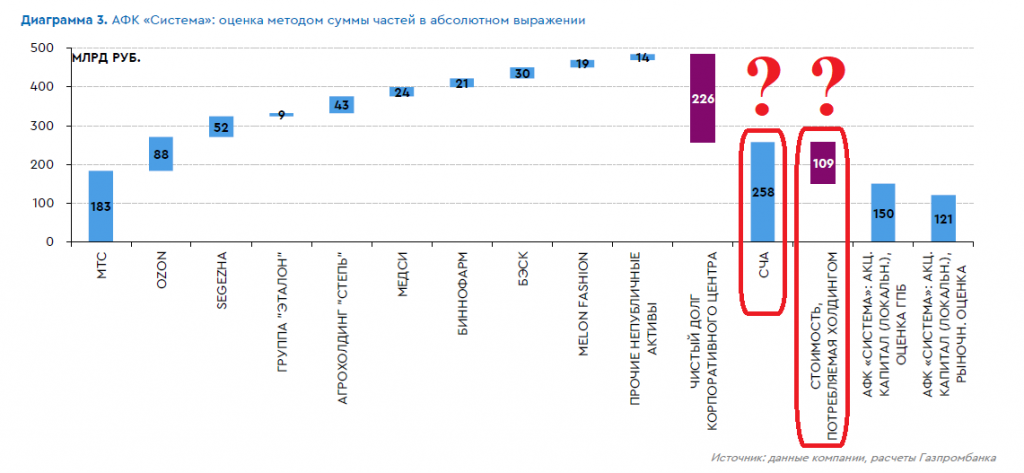

Сейчас мало того, что рынок видит не все непубличные активы Системы, так и еще применяется дисконт (пример – недавний отчет от ГПБ по оценке Системы). Двойная недооценка.

Этот дисконт часто называют – «дисконтом за холдинг» и тому подобное. Я в корне не согласен, что у Системы должен быть данный дисконт, думаю, что скорее может быть паритет или даже премия к портфелю активов.

Во-первых, Корпоративный центр – это не какой-то прожорливый и бесполезный субъект, на который просто уходят деньги, и он не приносит никакой ценности. Корпоративный центр – это мозг и сердце компании, за счет него и происходит рост акционерной стоимости активов Системы. На картинке выше был приведен прогноз роста стоимости активов к 2027-2030 гг. За такие компетенции нужно достойно платить. Фактически расходы Корпоративного центра – это как расходы УК по управлению фондом активов.

И во-вторых, Система – это не холдинг, а фонд. В конечном счете, Система может иметь даже премию к цене суммы активов, потому что скорость роста стоимости активов будет опережать рынок, и за это полагается премия.

Фонд

Почему Система фонд, а не холдинг?

Основное и главное отличие холдинга от фонда – это характер и цель владения. Холдинг покупает активы и выстраивает между ними интеграцию. Либо это синергия, либо это вертикальный передел продукта. Например, Газпром, имеет нефтегазовые добывающие компании – они добывают нефть и газ, НПЗ — перерабатывают, АЗС — продают, и еще есть энергокомпании, которые потребляют газ и производят тепло и электроэнергию. Или Мечел, где есть добыча угля, обогащение кокса, ГОКи, производящие железную руду и металлургическое производство, плюс порты и транспортные компании. Получается все активы нужны в цепочке, и они никогда не уйдут из холдинга. И головной компании нет дела до рыночной оценки своих дочек. И цели развить и продать дороже тоже нет.

С фондом всё иначе. Головная компания, в нашем примере, это АФК Система, покупает активы, развивает их, консолидирует отрасли, и потом монетизирует их – через выплату дивидендов и продажу на рынке. Это своего рода фонд прямых инвестиций, где Система является по сути управляющей компанией.

Многих пугают проекты Системы в части электроники, но Система – не госкорпорация, а частная компания с собственниками. Для нее важна прибыль и эффективность. Это не Роснано или Ростех.

АФК Система является частично аналогом американской Berkshire Hathaway, правда, зачастую из BH Баффетт уже не продает ничего. Система в этом плане даже интереснее Berkshire Hathaway. У Баффетта, конечно, есть портфель публичных активов, где происходят продажи и покупки акций, но в общем составе активов этот портфель занимает примерно 25-30% от всей компании.

Berkshire Hathaway не платит дивидендов, но производит выкуп акций, если видит, что рыночная оценка ниже справедливой оценки ее суммы активов (до 1.2х оценки чистого капитала, вот вам и холдинг с премией, а не дисконтом!). Отлично бы если Система делала также.

И еще, что важно, это прозрачность в части активов. Хорошо бы сама компания показывала состав активов и их оценку и перспективы, а не редкие энтузиасты копались в отчетностях и презентациях компаний Системы.

Учет

Требуется особый учет для Системы, это не РСБУ и не МСФО. Баланс, как РСБУ, так и МСФО не отражает полной картины. Приходится их совмещать, плюс смотреть движение денежных средств корпоративного центра, этот отчет наиболее близок к реальной картине результатов работы Системы, как фонда.

Например, МСФО – отражает выручку и долг МТС в 100% виде, хотя МТС принадлежит Системе лишь на 42%, или 49,9% с учетом казначейских бумаг, и тот же МСФО не отражает в выручке показатели Озона, потому что не консолидирует, и т.д.

По РСБУ аналогичные нюансы. Например, есть переоценка по публичным активам, но и она не вся отражается по РСБУ, так как Система владеет не всеми активами напрямую, а есть еще ОООшки: Система Телеком активы (владеет часть пакета в МТС и Эталон, и Сегежа), Система Инвест (БЭСК), Система-Финанс (часть пакета Эталона), а также часть пакета Озона через венчурный фонд.

Всё весьма запутанно, если смотреть в лоб РСБУ или МСФО – то не увидишь реальной картины.

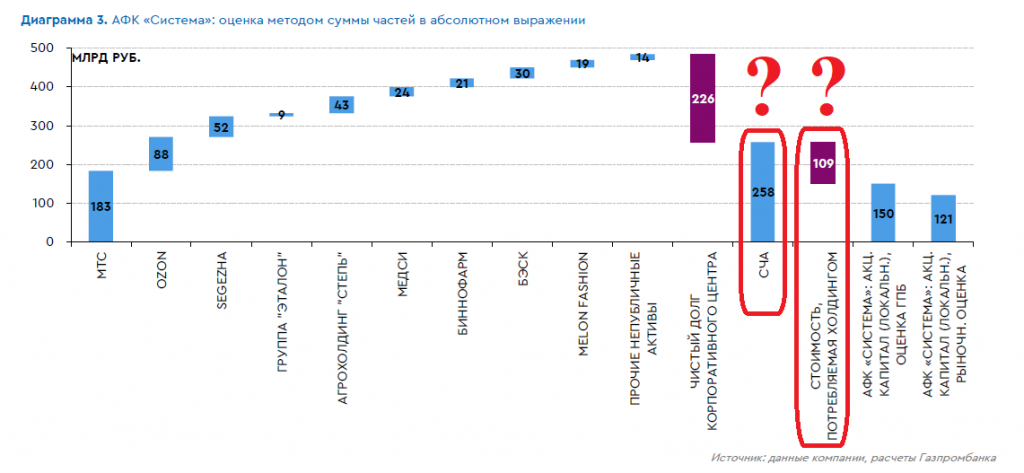

Я бы предложил отчетность Системы представлять в виде отчетности АИФ или УК и ЗПИФ для непубличных активов и ПИФа с публичными активами. Где было бы видно состояние активов по оценке оценщиков и/или рыночным котировкам. Получилось бы примерно вот так.

Можно вспомнить как ведет учет своих активов обычный инвестор, такой как я или вы. Мы имеем перечень активов и их оценку, возможно, кто-то взял плечо у своего брокера, то есть деньги в долг, чтобы купить еще активы. Так и Система делает. Имеет активы и плечо.

Исходя из моей оценке – плечо у Системы примерно 50% к своим 100%. Не сказать, что очень большое. Долг для бизнеса — это нормально. Стоит учесть, что цена долга в 2 раза ниже, чем мне обходится плечо – 7,95% годовых. У меня плечо стоит 15,9% годовых. К долгу Систему я вернусь в следующей части.

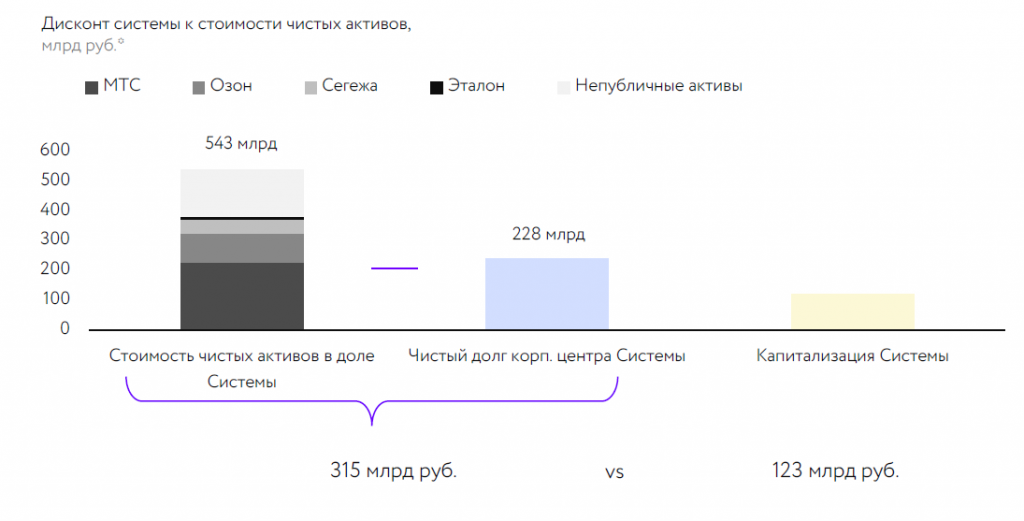

Особое внимание уделю, реальному «собственному капиталу» Системы (46,72 руб. на акцию), это СЧА, если справедливо оценить все её активы. Конечно, можно поспорить по текущей оценке всех активов. Например, Атон оценивает пул активов Системы уже в 543 млрд руб. (я в 680 млрд руб., а ГПБ 484 млрд руб.), и уже не отнимает «дисконт».

Сама суть оценки Системы должна быть именно такой:

есть справедливая оценка активов, есть долг, и компания должна стремиться к тому, чтобы её рыночная стоимость соответствовала справедливой оценки её частей. И те, кто хотел бы войти или выйти из акций Системы имели возможность сделать это по справедливой цене, и их результат инвестиций зависел бы только от результатов работы активов фонда, а не причуд рынка.

И компания может это сделать.

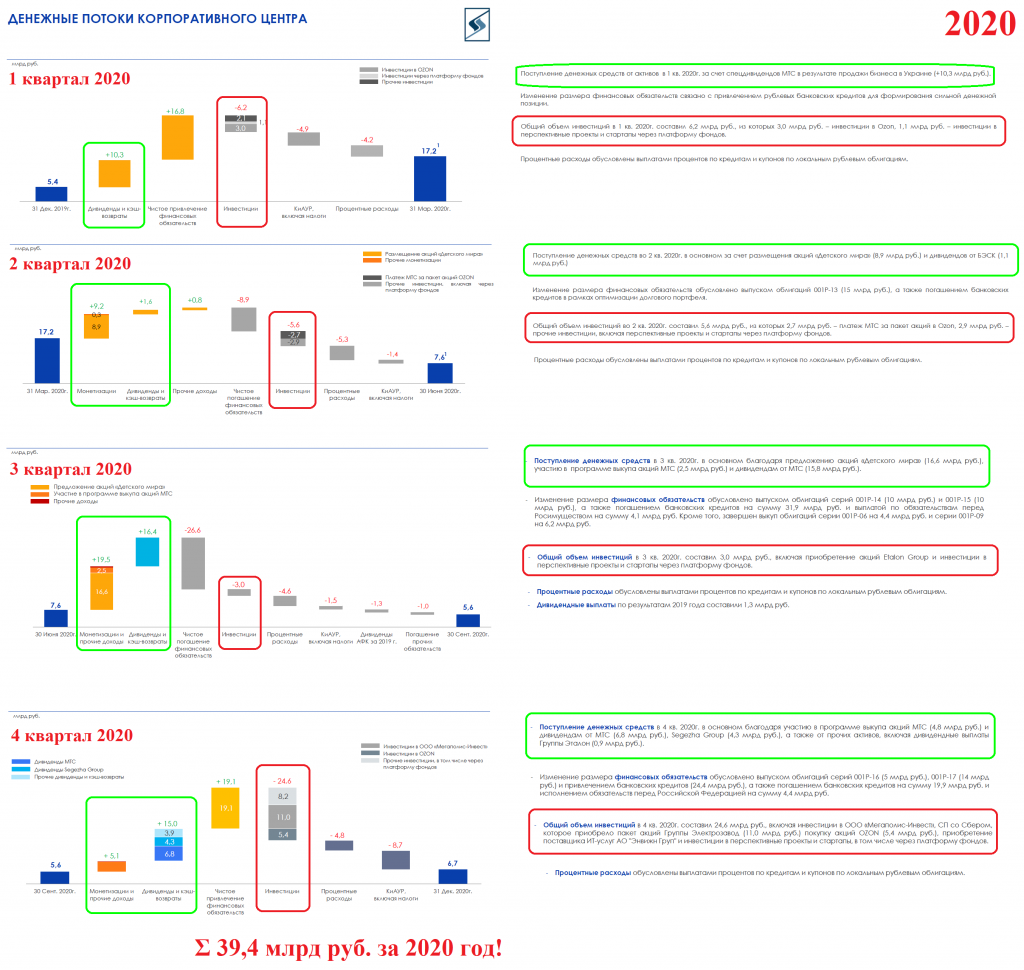

Кроме того, особое внимание я уделяю движению денежных средств корпоративного центра. Очень интересно смотреть за инвестициями и возвратом инвестиций (продажей активов и дивидендами)

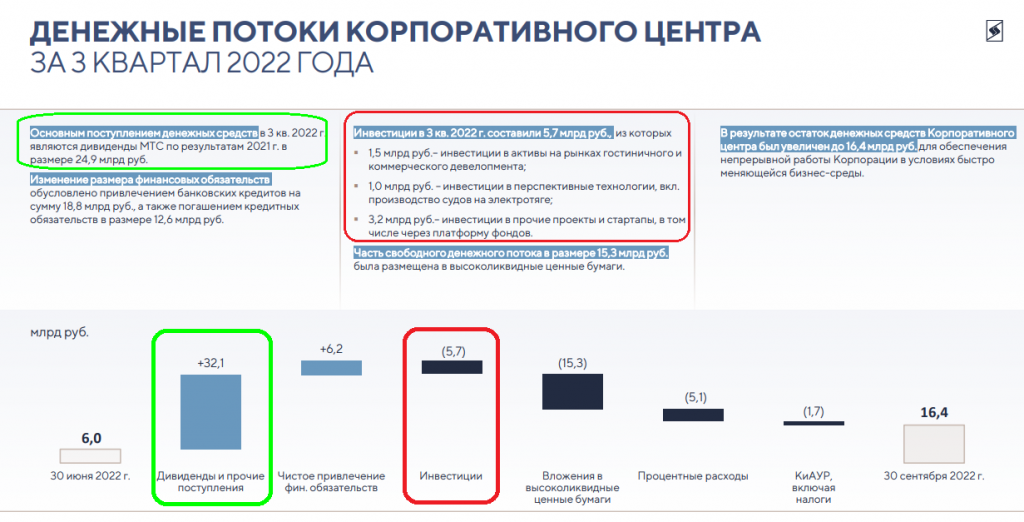

Видно, как с 4 квартала 2020 года фокус с возврата долга перешел в сторону инвестиций.

и в 2021 году этот процесс усилился еще и наращиванием долговой нагрузки. В 2022 году этот процесс видимо не остановился, но притормозил.

В 1 кв. – 9,1 млрд руб., а в 3 кв. – 5,7 млрд руб. в инвестиции. Интересно, что в 3 кв. компания направила 15,3 млрд руб. в заначку (скорее всего это деньги для приобретения Melon Fashion Group).

Но по отчетам движения денежных средств корпоративного центра прошлых лет видно, что Система умеет и пожинать плоды (в 2019-20 гг.). Надеюсь, что и инвестиции, заложенные с конца 2020 года, также принесут обильный урожай в будущем.

Дивиденды или выкуп акций?

Исходя из оценки суммы активов, которой владеет Система в данный момент, наиболее выгоден именно выкуп акций, а не дивиденды.

Цену выкупа обыкновенных акций рекомендовал бы определить в размере 32,50 руб., что на 168% превышает текущую рыночную цену, а размер обратного выкупа – в количестве 3,0% от уставного капитала. 3% акций – это 9% фри-флоата. Таким образом, в денежном выражении объем выкупа составит – до 9,4 млрд руб.

Скорее всего компания сможет выкупить большее количество акций до достижения уровня 32,50 руб. за акцию. Сейчас рыночная цена равна лишь 12,11 руб.

От операции выкупа акционеры ПАО АФК «Система» и сама компания получат гораздо больший экономический эффект, связанный с повышением показателей эффективности бизнеса компании и приведением стоимости компании на вторичном рынке в соответствие с ее реальной стоимостью.

Думаю, всем очевидно, что или 0,98 руб. дивидендами или рост бумаги с 12,11 до 32,50 руб. – выбор очевиден!

Несмотря на то, что в рассматриваемом примере размер выкупа составляет 3,0% уставного капитала, хочу подчеркнуть, что такие операции будут всегда выгодны для компании в любом объеме (как в меньшем, так и в большем) до тех пор, пока у него есть возможность приобретать свои акции ниже реальной балансовой цены.

Кроме того, после проведения обратного выкупа акций с их последующим погашением вырастут все основные показатели эффективности деятельности компании в расчете на одну акцию, а финансовое положение ПАО АФК «Система» по-прежнему останется комфортным.

Дальше можно продолжать проводит выкупы акций пока цена не достигнет справедливого уровня, равного оценки суммы активов Системы. И далее уже осуществлять выплату дивидендов.

По сути, Система, выкупая собственные акции – инвестирует в свои же активы, только с дисконтом. Сейчас это можно сделать лишь за 1/4 цены от их реальной оценки. Выгодная сделка!

Если вы спросите меня, как купить «один рубль за 25 копеек, ответ очень простой – купите акции АФК Система?!

В декабре 2020 года основатель компании Владимир Евтушенков говорил: «Мы должны дорастикак минимум до 40–42 рублей за акцию, а уж когда это произойдет, тогда и произойдет. Я к этому так отношусь: Бог дал, Бог взял».

В декабре 2020 года акции Системы стоили 30 руб., и по итогам 2020 года Форбс Владимира Евтушенкова назвал «Бизнесменом года» по выбору читателей, а по выбору редакции «Бизнесменом года» тогда был Олег Тиньков.

Часть 2

Теперь самые интересные вопросы – долгии расходы корпоративного центра, это топ-2 темы, почему инвесторы отказываются от покупки акций АФК Система.

Долги

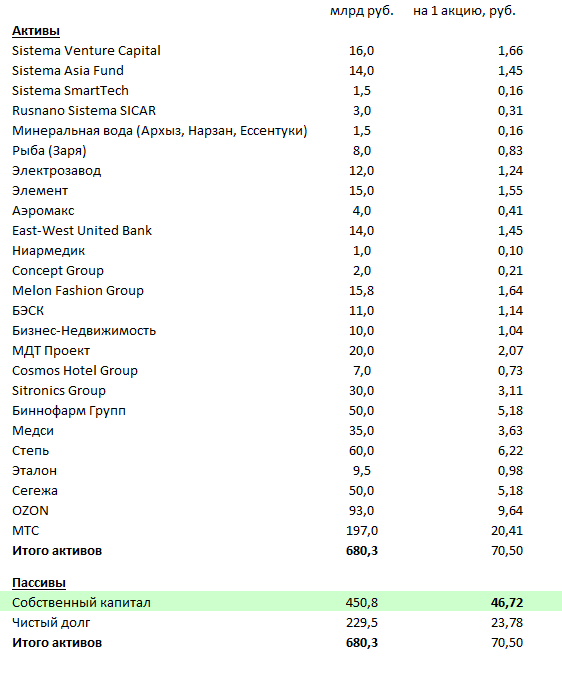

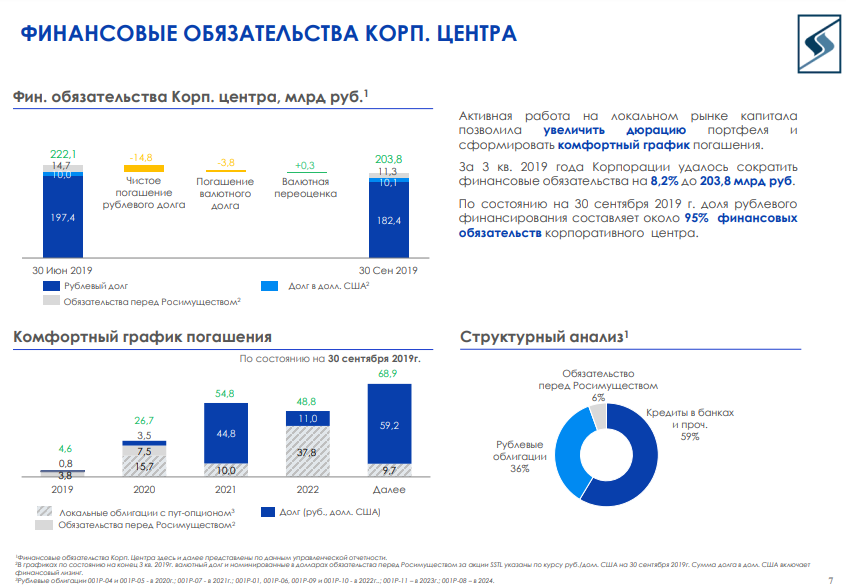

Начнем с корпоративного центра. Размер чистого долга по итогам 3 квартала 2022 г. равен 229,5 млрд руб., на 99% в рублях, 72% — это облигации. Средневзвешенная ставка по облигационному портфелю 7,95%.

Кстати, чистый долг на корпоративном центра немного снизился из роста денежных остатков и притормаживания инвестиций в 2022 году. Остаток денежных средств Корпоративного центра составил 16,4 млрд руб. Часть свободного денежного потока в размере 15,3 млрд руб. была размещена в высоколиквидные ценные бумаги (скорее всего это деньги на покупку Melon Fashion Group). Такая заначка Системы. А вдруг для дивидендов?

Системе в 2023 году предстоит вернуть 73,5 млрд руб., и в 2024-2025 гг. еще 66,9 и 50,6 млрд руб. соответственно. Кажется, что это сложная задача, но компания успешно рефинансирует свой кредитный портфель. Кроме того, в случае форс-мажора она сможет заморозить новые инвестиции и больше использовать потока от основной «дойной коровы» (МТС) на погашение долга.

В начале декабря 2022 года АФК Система уже разместила облигации на 10 млрд руб.:

АФК «Система» успешно закрыла книгу заявок в рамках размещения облигаций серии 001P-24 на 10 млрд руб. со ставкой купона в 10,0% годовых. Срок обращения – 10 лет, предусмотрена оферта через 3 года. Компания направит поступления от размещения облигаций на общекорпоративные цели, включая рефинансирование долгового портфеля.

В предыдущий раз компания выходила на публичный долговой рынок в декабре 2021 года, разместив выпуск 10-летних облигаций с офертой через 4 года объемом 5 млрд руб. по ставке 9,95% годовых.

Кроме того, АФК Система зарегистрировала проспект ценных бумаг на биржевые облигации до 400 млрд руб. с возможностью размещения в ближайшие 15 лет. Так что Система планирует полностью рефинансировать свой долг. Я не вижу особых проблем с этим, как и с обслуживанием долга (5 млрд руб. в квартал).

Если посмотреть на картину по долгу три года назад, она была такой же, то есть компания отлично справляется с рефинансированием своего долга.

Только за три года банковские займы были замещены облигациями.

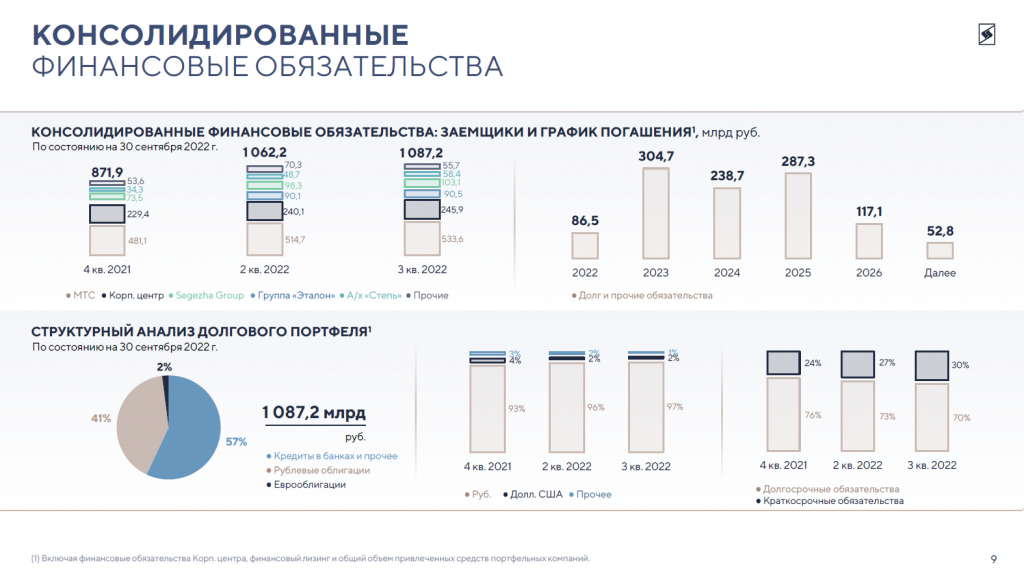

И вот ситуация по консолидированным финансовым обязательствам АФК Система.

Совокупный долг перевалил за 1 000 000 000 000 рублей (ОДИН ТРИЛЛИОН РУБЛЕЙ!!!). Этим триллионом теперь пугают при каждом удобном случае, не вдаваясь в подробности. Пусть это делают поверхностные аналитики. Львиную долю нужно вернуть или рефинансировать также в ближайшие 3 года – 2023-2025 гг. по 240-305 млрд руб. в год.

Начнем с того, что чистые финансовые обязательства Группы на конец 3 квартала 2022 года равны 935,4 млрд руб. И, во-вторых, половина долга – это долг МТС. Повторюсь, что Система консолидирует долг в полном объеме, но владеет долей МТС лишь 49,9%. Такая же история и с другими крупными должниками Группы – Сегежа, Эталон и Степь.

Получается долг в целом «висит» на Системе, а вот из чистой прибыли миноритарную долю отнимают в итоге. Возвращаюсь к предыдущей части.

Правильнее вести учет без учета долгов дочек Системы. Вы же когда покупаете акции компаний, вы же не минусуете их долг из своего портфеля?

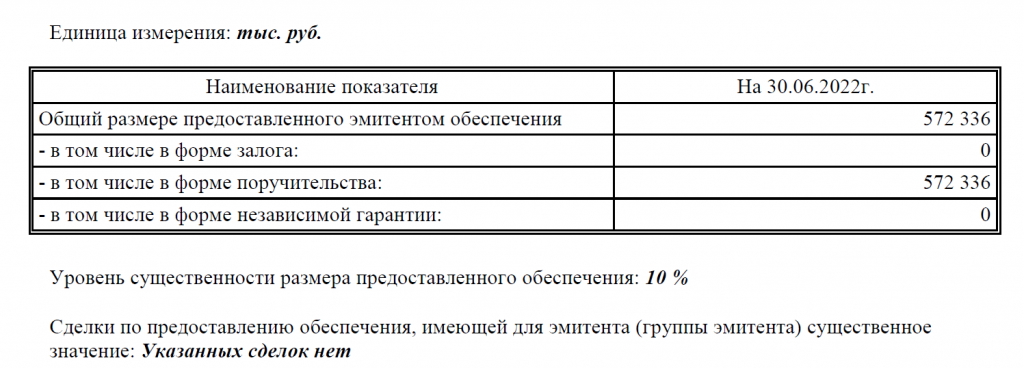

Совокупная сумма поручительств у АФК Система лишь 572 млн руб.

Юридически АФК «Система» не несет за весь триллион рублей долга никакой ответственности. В этом и есть преимущество юридических лиц. Ограничение ответственности по долгу акционерного общества.

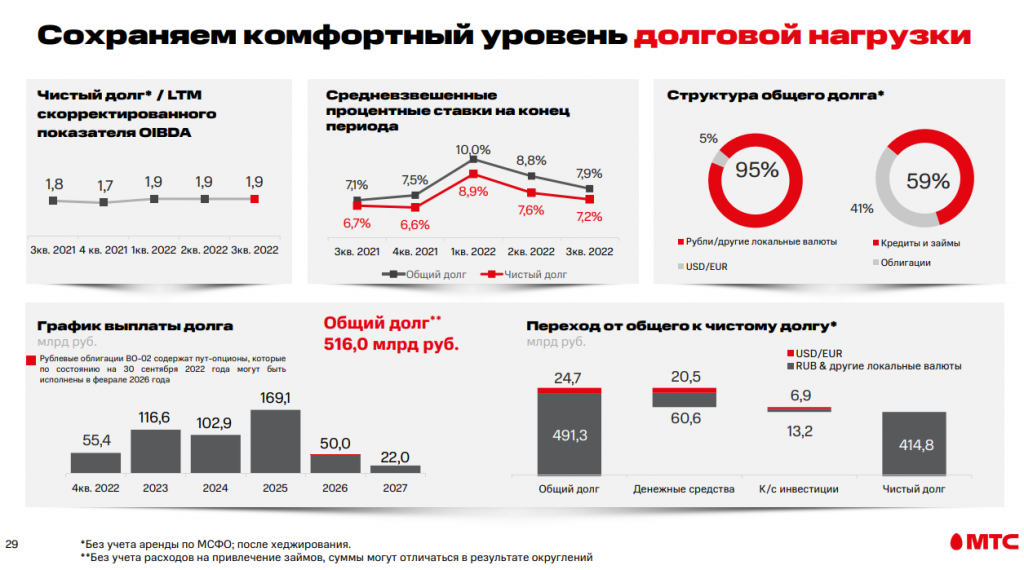

Конечно, МТС имеет важное значение для Системы. Ведь именно поступления от МТС позволяют Системе комфортно обслуживать свои долги и вести бизнес.

Если посмотреть на долги самой МТС там также нет никакой критической ситуации, о которой все так беспокоятся.

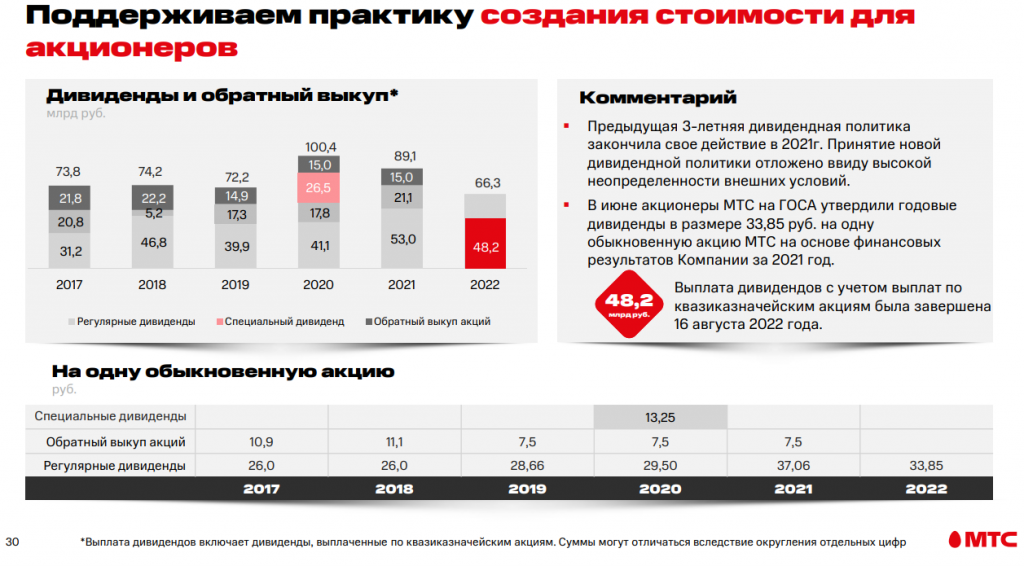

Долг рублевый, средняя ставка по чистому долгу 7,2% годовых на конец 3 квартала 2022 г., а LTMчистый долг / скорр. OIBDA= 1,9. Нужно также рефинансировать в 2023 г. – 116,6 млрд руб., в 2024 г. – 102,9 млрд руб., в 2025 г. – 169,1 млрд руб. Но это реализуемая задача.

Ждем новую дивидендную политику. Продажу башен, ЦОДов и IPO МТС-Банка и компаний из финтеха.

Кстати, у МТС есть УК «Система Капитал» с СЧА под управлением в 191,8 млрд руб. на конец 3 квартала 2022 г. Осенью 2021 года МТС консолидировала 100% УК «Система Капитал», купив за 3,5 млрд руб. 70% долю УК. Мне кажется, Система еще дешево продала УК своей дочке – её можно оценить в 2-3 раза выше. Но потенциал огромен, и компания все равно в контуре АФК Система.

В ближайшие годы розничный рынок инвестиционных услуг в России будет расти намного быстрее рынка банковских депозитов. Используя потенциал экосистемы МТС, с этой сделкой планируется существенно нарастить рыночные позиции в цифровых инвестиционных сервисах. Есть возможность дальнейшей интеграции платформы «МТС Инвестиции» в экосистему сервисов группы МТС — в приложение мобильного банкинга, программу лояльности и другие.

Когда позволит капитал, МТС сможет наконец погасить казначейский пакет акций, сейчас это 13,5% капитала.

Вывод такой. Во времена сильной инфляции (12-17% годовых) большой дешевый долг (7-8% годовых) с наличием базы для обслуживания её – это козырь Системы, она может покупать на «низком» рынке интересные активы с дисконтом. Кризис – это время возможностей.

Долги сгорят в огне девальвации (рубль может обесцениться вплоть до 80-120 руб. за доллар, и сам доллар сейчас горит в агонии инфляции), а активы останутся! Система, верно, нажимает на газ при заносе, когда купленные активы «подрастут и начнут давать отдачу», мы увидим совсем другую картину и по движению денежных средств корпоративного центра, и по дивидендам.

Надо подождать, когда активы подрастут…

Расходы корпоративного центра

И вот подошли к еще одному острому вопросу по Системе, а именно к расходам корпоративного центра (главным образом, это зарплата топам и спецам компании).

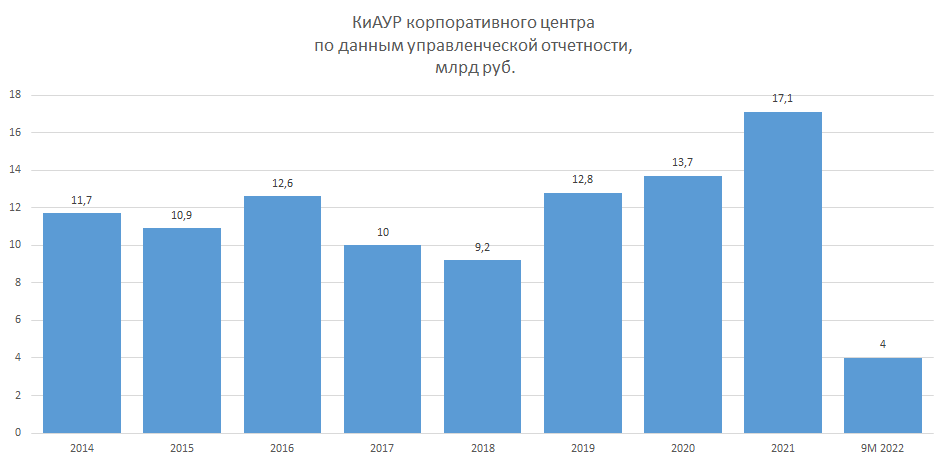

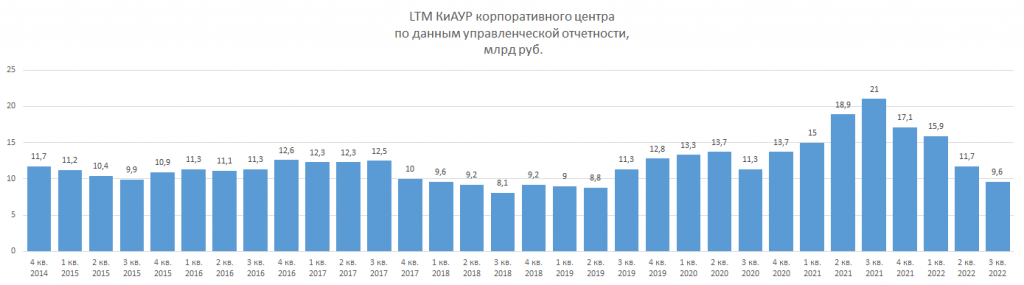

Система в презентациях приводит данные КиАУР корпоративного центра по данным управленческой отчетности

Какой провал в 2022 году, далее будет понятно почему.

Поквартально

Ранее наибольшая часть расходов приходилось на 4 квартал – это годовые бонусы. Об этом ниже про систему вознаграждения.

и данные LTM

Видно, что пик бонусов пришелся на 2021 год – это плата за успех, тогда и капитализация компании достигла пиков, и недавно вышли на биржу OZON и Сегежа.

Кроме того, в отчетности по РСБУ есть Управленческие расходы. Они повторяют тренд КиАУР корпоративного центра, но несколько меньше.

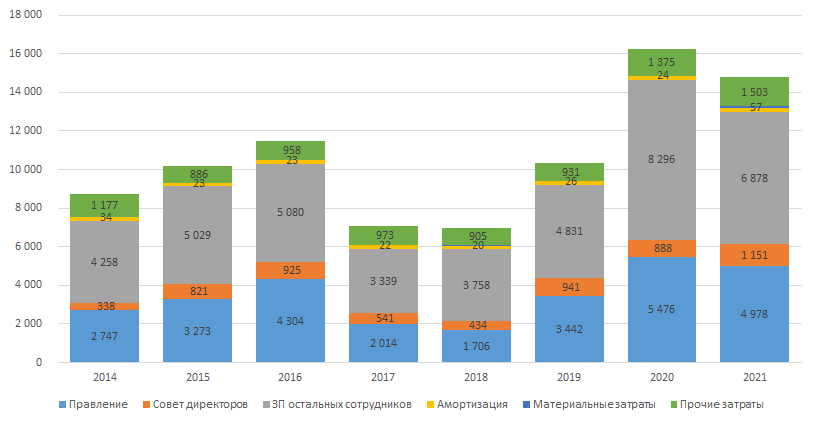

По ним есть более подробная разбивка. Спускаемся дальше.

Информацию из отчетности по РСБУ и годового отчета я использовал, чтобы провести анализ по статье«Управленческие расходы», расходы на ЗП (включая бонусы Правлению и СД) в них составляют 85-90%.

У топов Системы годовое вознаграждение с налогами в среднем на человека равняется 150-400 млн руб. Меня несколько удивили средние значения ЗП сотрудников, без Правления и СД, получается в среднем на человека 15-25 млн руб. в год с налогами, что очень много, так как это средняя ЗП. Либо я что-то неверно посчитал (Система приводит в ЕЖО число сотрудников 250-300 чел.). Скорее всего, это связано с довольно высокими бонусами у среднего уровня руководителей.

Дальше стоит посмотреть какая система вознаграждения у топов. Вот что нашел в годовых отчетах.

Основное вознаграждение за работу в Совете директоров

В течение 2021 года размер основного вознаграждения за работу в Совете директоров составлял 13,7 млн руб. или 17,8 млн руб. в год в зависимости от статуса налогового резидентства. Основное вознаграждение выплачивалось членам Совета директоров в денежной форме ежеквартально равными долями.

Дополнительное вознаграждение за работу в Совете директоров

Согласно действовавшей в течение 2021 года редакции Положения, дополнительное вознаграждение в форме обыкновенных акций АФК «Система» выплачивается членам Совета директоров при условии роста капитализации в отчетном году.

Для наличия роста капитализации для целей Положения необходимо, чтобы средняя взвешенная цена одной обыкновенной акции АФК «Система» на Московской бирже по состоянию на конец отчетного года (за предшествующие 60 торговых дней) превышала ее среднюю взвешенную цену по состоянию на начало отчетного года (за предшествующие 60 торговых дней).

Размер дополнительного вознаграждения устанавливается как переменная сумма, равная доле от суммы прироста капитализации за финансовый год. 0,1% или 0,125% от суммы прироста капитализации за финансовый год (в зависимости от статуса налогового резидентства).

Размер дополнительного вознаграждения в любом случае ограничен суммой основного вознаграждения (то есть не более 17,8 млн руб. в год).

Вознаграждение за исполнение дополнительных обязанностей

Членам Совета директоров, выполняющим дополнительные обязанности, а именно Председателю Совета директоров, заместителю Председателя Совета директоров и Председателям Комитетов Совета директоров, ежеквартально выплачивается вознаграждение в размере, установленном Положением.

Компенсации и прочие условия

Членам Совета директоров ПАО АФК «Система» компенсируются расходы, связанные с исполнением ими своих функций, в том числе связанные с участием в заседаниях Совета директоров и Комитетов Совета директоров Корпорации.

АФК «Система» страхует ответственность членов Совета директоров Корпорации.

АФК «Система» не предоставляет займы членам Совета директоров Корпорации.

Ранее в соответствии с действовавшей до 28 июня 2019 года редакцией Положения, дополнительное вознаграждение за работу в Совете директоров подлежало выплате единовременно один раз в год в форме обыкновенных акций АФК «Система» при условии достижения инвестиционных показателей Корпорации в отчетном году: (i) среднее арифметическое показателей TSR и iTSR не ниже значения CoE или (ii) показатель TSR не ниже уровня изменения индекса MSCI (ΔMSCI), притом что показатель iTSR превышает или равен показателю CoE. Вот почему, ранее был скачок выплат в 4 квартале.

Более важнее «Политика в области вознаграждения менеджмента АФК «Система», так как львиная доля выплат приходится именно на них.

Система материальной мотивации высших должностных лиц АФК «Система» в 2021 году состояла из следующих элементов:

▪ ежемесячный должностной оклад, устанавливаемый в соответствии с внутренней системой должностей;

▪ премиальное вознаграждение, выплачиваемое за реализацию проектов, создание денежной прибыли, достижение заданных КПЭ и выполнение утвержденных задач. Выплата вознаграждения осуществляется исходя из результатов индивидуальной деятельности работников с учетом наличия положительного денежного потока, сгенерированного проектами, реализованными командами Управляющих партнеров и функциональными департаментами АФК «Система». Выплаты составляют а) до 20% от реализованной денежной прибыли — за реализацию проектов, б) установленный процент от годового дохода – за выполнение установленных КПЭ.

Для целей расчета премиального вознаграждения под реализованной денежной прибылью понимается:

▪ созданная стоимость в отношении актива (в случае продажи актива или IPO), за вычетом (i) обязательной доходности, определяемой Комитетом по финансам и инвестициям при Президенте Корпорации до начала проекта или приобретения актива, (ii) инвестиций в актив и расходов на проект;

▪ процент от годового дохода проектной команды.

В АФК «Система» не предусмотрены выплаты повышенных компенсаций Президенту или прочим высшим должностным лицам в случае прекращения трудовых отношений сверх уровня, установленного трудовым законодательством Российской Федерации.

В АФК «Система» не предусмотрена выплата вознаграждения за работу членов исполнительного руководства в составе Правления.

Корпорация не предоставляет займы высшим должностным лицам ПАО АФК «Система».

Кроме членов СД и Правления, другие сотрудники также привязаны к результатам и капитализации компании. В начале 2020 года Совет директоров утвердил принципы акционерного вознаграждения сотрудников, направленные на построение долгосрочных отношений с ключевыми менеджерами и объединение их единой целью, направленной на рост капитализации Корпорации (далее — Акционерная программа). Выбор участников Акционерной программы базируется на результативности и оценке личного вклада в развитие Корпорации или портфельных компаний. Финальный список участников утверждается Советом директоров. Каждый участник наделяется существенным пакетом обыкновенных акций ПАО АФК «Система» (более 0,1% от уставного капитала).

Еще ранее, в 2016 году существовала программа соинвестирования. Получается, что руководство и сотрудники АФК Система большую часть вознаграждения получают в виде акций. Это сделано для того, чтобы интересы акционеров и сотрудников были максимально близки.

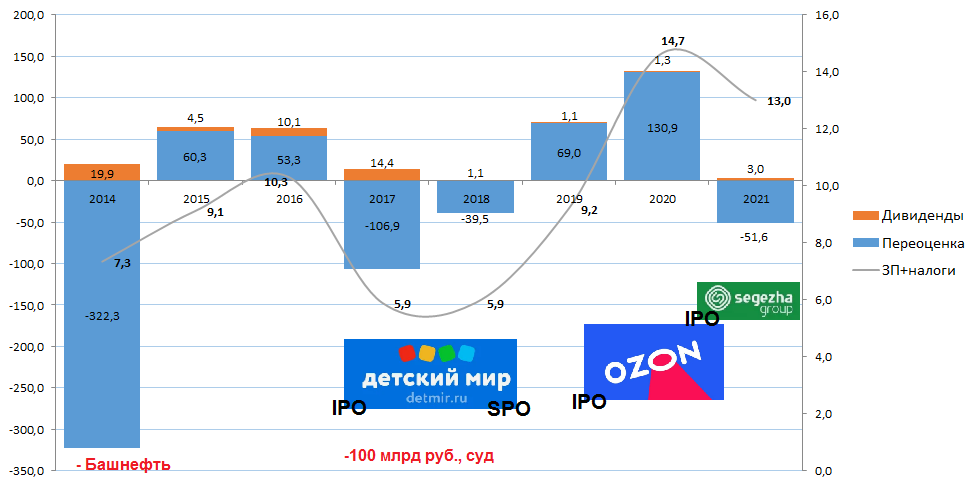

Сделал сопоставление ЗП+налоги по РСБУ и переоценки акций с дивидендами.

Можно точно сказать, что топы и сотрудники Системы заинтересованы в росте капитализации и доходов компании.

Сотрудники и акционеры в одной лодке!

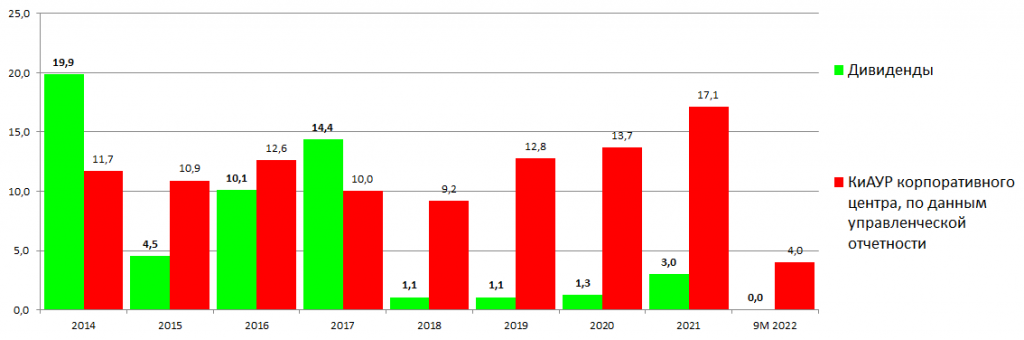

Правда, менеджмент в более уютной каюте. Если сопоставить КиАУР корпоративного центра, по данным управленческой отчетности и дивиденды, то с 2018 года наблюдается «черная полоса» для акционеров.

Думаю, понятно, почему так произошло (дело Башнефти в 2017 году). Надеюсь, что скоро вернутся хорошие времена и для акционеров Системы.

На этом у меня всё про АФК Система, держим.

Живи. Люби. Получай дивиденды!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба