10 января 2023 goldenfront.ru Фельдер Джесси

2022 год стал трудным годом для финансовых активов и традиционный портфель 60/40 показал один из худших годовых результатов. Что заставляет многих инвесторов задать вопрос – а не дают ли убытки на фондовом и долговом рынках привлекательную возможность для покупки. Возможно, им следует спросить, не наблюдаем ли мы настоящую смену режима на рынках.

Конечно, это очень сложный вопрос с макроэкономической точки зрения, но он становится намного проще, если использовать технический анализ и исследования тенденций. Я недавно писал о кривой Коппока (Coppock Curve), но на эту проблему можно посмотреть под еще одним углом и мне кажется, что это даже более интересно.

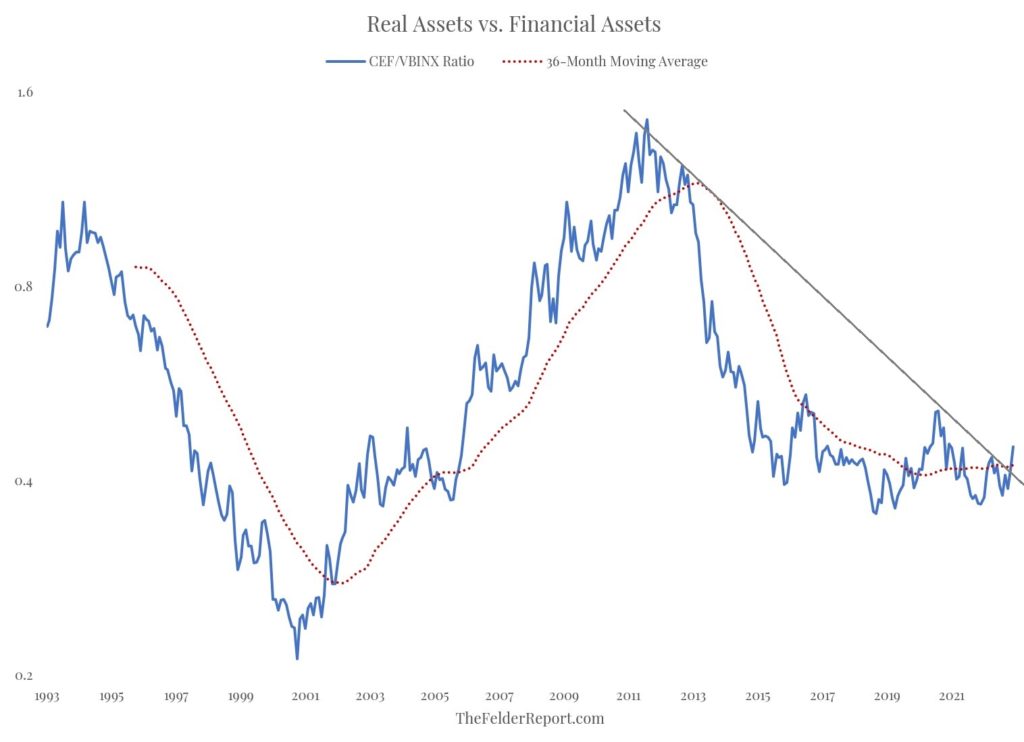

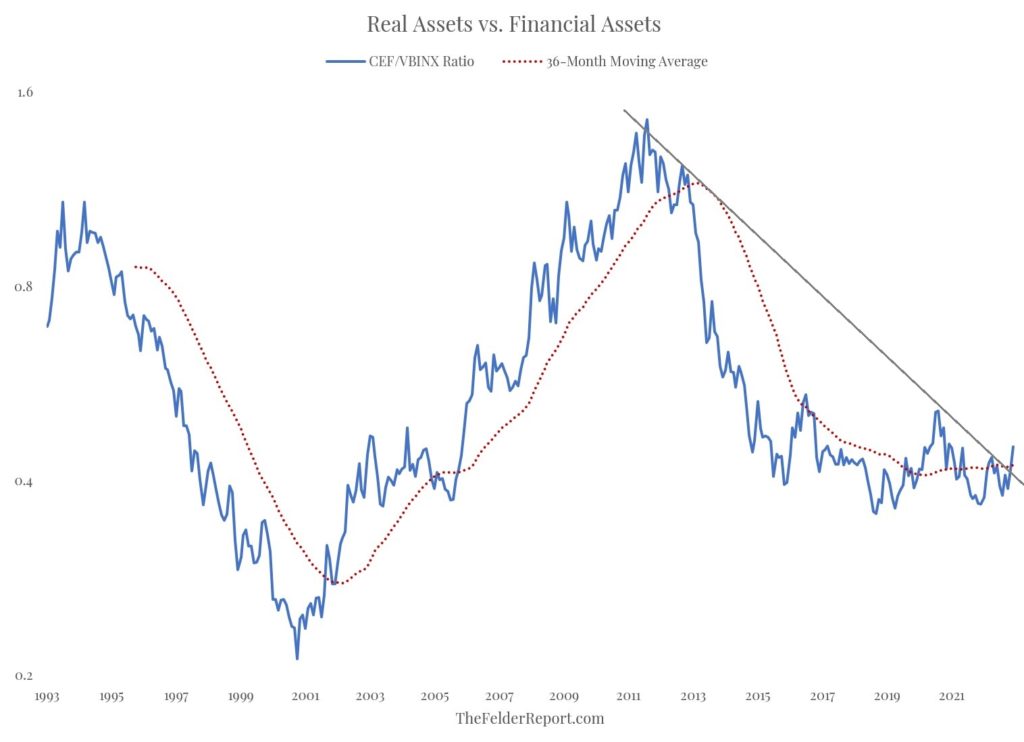

30-летняя история отношения Треста физического золота и серебра Спротта (Sprott Physical Gold and Silver Trust (CEF)) к Фонду сбалансированного индекса Vanguard (Vanguard Balanced Index Fund (VBINX – традиционный портфель 60/40) ясно показывают, что бывают времена, когда стоит владеть драгоценными металлами, а бывают времена, когда стоит владеть акциями и облигациями. Более того такие периоды обычно длятся годами, прежде чем развернуться в противоположном направлении.

Реальные против финансовых активов: отношение CEF/VBINX– синим, 36-месячное скользящее среднее - пунктиром

За последнее десятилетие эта тенденция работала в пользу финансовых активов, но в нулевые драгоценные металлы показали куда более впечатляющие результаты. Сегодня все выглядит так, как будто тенденция может снова измениться в пользу драгоценных металлов. Отношение недавно поднялось выше своего 36-месячного скользящего среднего и одновременно вырвалось выше своей десятилетней линии нисходящего тренда.

Если налицо еще одно серьезное изменение режима, то стоит ожидать, что драгоценные металлы будут показывать лучшие результаты, чем акции и облигации очень долгое время, возможно, в течение следующего десятилетия или около того. Таким образом, настоящие возможности сегодня могут быть в реальных, а не в финансовых активах.

Конечно, это очень сложный вопрос с макроэкономической точки зрения, но он становится намного проще, если использовать технический анализ и исследования тенденций. Я недавно писал о кривой Коппока (Coppock Curve), но на эту проблему можно посмотреть под еще одним углом и мне кажется, что это даже более интересно.

30-летняя история отношения Треста физического золота и серебра Спротта (Sprott Physical Gold and Silver Trust (CEF)) к Фонду сбалансированного индекса Vanguard (Vanguard Balanced Index Fund (VBINX – традиционный портфель 60/40) ясно показывают, что бывают времена, когда стоит владеть драгоценными металлами, а бывают времена, когда стоит владеть акциями и облигациями. Более того такие периоды обычно длятся годами, прежде чем развернуться в противоположном направлении.

Реальные против финансовых активов: отношение CEF/VBINX– синим, 36-месячное скользящее среднее - пунктиром

За последнее десятилетие эта тенденция работала в пользу финансовых активов, но в нулевые драгоценные металлы показали куда более впечатляющие результаты. Сегодня все выглядит так, как будто тенденция может снова измениться в пользу драгоценных металлов. Отношение недавно поднялось выше своего 36-месячного скользящего среднего и одновременно вырвалось выше своей десятилетней линии нисходящего тренда.

Если налицо еще одно серьезное изменение режима, то стоит ожидать, что драгоценные металлы будут показывать лучшие результаты, чем акции и облигации очень долгое время, возможно, в течение следующего десятилетия или около того. Таким образом, настоящие возможности сегодня могут быть в реальных, а не в финансовых активах.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба