Февраль 2023 года оказался не очень богат на корпоративные события: российские инвесторы получили первые ответы от бельгийского Минфина относительно разблокировки своих зарубежных активов, а Мосбиржа представила новые финансовые продукты. Кроме этого, на российском рынке вышел оптимистичный дивидендный прогноз. Разбираем новости по порядку.

Разблокировка активов

Национальный расчетный депозитарий (НРД) — центральный депозитарий России, который ведет учет прав собственности на российские ценные бумаги и является промежуточным звеном хранения некоторых иностранных ценных бумаг, которые торгуются на СПб-бирже и Мосбирже. Кроме этого, НРД еще считается платежным агентом по еврооблигациям России.

В марте 2022 года крупнейшие европейские депозитарии — бельгийский Euroclear и люксембургский Clearstream — отказались от сотрудничества с НРД, фактически заморозив все его счета и активы, в том числе были заблокированы все дивидендные переводы по российским депозитарным распискам. В общей сложности Euroclear ограничил доступ к 124 млрд евро, которые ранее принадлежали российским инвесторам.

3 июня Еврокомиссия это решение своих депозитариев официально закрепила в шестом пакете ограничительных мер против России, введя прямой запрет на сотрудничество с НРД.

Но уже в восьмом пакете ЕС предоставил возможность российским инвесторам, которые не подпали под европейские санкции, разблокировать свои замороженные активы. Для этого физлицам необходимо было подать заявления до 7 января 2023 года в бельгийский и люксембургский Минфины.

В конце 2022 года крупнейшие российские брокерские компании подали совместные прошения от своих инвесторов на разблокировку активов. 9 января 2023 года бельгийский Минфин начал рассматривать полученные заявки от российских профучастников рынка, а уже 17 февраля зарубежный регулятор отправил первые ответы.

Трем российским юридическим фирмам, которые представляли интересы инвесторов, было отказано в разблокировке активов на основании статьи 6 b (5) постановления 269/2014. В качестве основных причин отказа бельгийский финансовый регулятор привел два аргумента:

«Ваш запрос не касается продажи позиций на замороженных счетах НРД в бельгийском финансовом учреждении, а является запросом на перевод денежных средств за пределы ЕС».

«Клиент юридической фирмы не продемонстрировал, что операции, контракты и другие соглашения, заключенные с НРД или каким-либо образом связанные с НРД, были прекращены».

Что это значит. Несмотря на первые отказы, у российских инвесторов все еще есть шансы на разблокировку активов в бельгийской юрисдикции, так как некоторые профучастники в своей заявке напрямую указывали возможность продажи замороженных активов. В текущей ситуации физлицам остается только ждать ответа от зарубежного регулятора.

Что касается заблокированных активов в люксембургском Clearstream, то 20 декабря 2022 года Минфин Люксембурга выдал лицензию НРД на разблокировку активов, однако процесс не сдвинулся с мертвой точки из-за новых невыполнимых условий. На текущий момент НРД пока не смог найти выход из данной ситуации, поиски оптимального решения продолжаются.

Новая линейка инструментов на Мосбирже

За последний месяц Мосбиржа добавила множество новых финансовых продуктов: три валютные пары, производные на китайский юань, индекс цен на золото и линейку индексов корпоративных облигаций. Последние впервые будут использовать кредитные рейтинги, присвоенные российскими рейтинговыми агентствами.

Исходя из рекомендации Комитета по индикаторам долгового рынка, торговая площадка решила добавить пять групп индексов, включающие выпуски корпоративных облигаций с максимальным присвоенным рейтингом от B− до BB, от B− до BBB+, от BB+ до BBB+, от A− до AA+ и от AA− до AAA. Дополнительно новые индексы должны быть сегментированы по дюрации на срок 1—3 года и 3—5 лет.

Что касается золотого индекса, то 6 февраля 2023 года компания начала расчеты новым бенчмарком на рынке драгоценных металлов — индексом аффинированного золота (MOEX: RUGOLD), который необходим российскому профессиональному сообществу для создания новых инвестиционных продуктов. Индекс рассчитывается ежедневно в российских рублях на основании биржевых сделок с золотом, которые заключаются в России.

Кроме этого, Московская биржа еще объявила о запуске торгов тремя новыми валютными парами: «гонконгский доллар — российский рубль» (MOEX: HKDFIXME), «турецкая лира — российский рубль» (MOEX: TRYFIXME) и «доллар США — китайский юань» (MOEX: USDCNYFIXME).

После запуска торгов биржа также расширила свою линейку производных на китайский юань, добавив в нее торги расчетными фьючерсными контрактами на новую валютную пару «доллар США — китайский юань» (MOEX: UCNY) и опционами на них. Этот инструмент, по задумке менеджмента, должен предоставить дополнительные способы хеджирования валютных рисков.

Основные параметры:

лот нового контракта — 1000 $;

минимальный шаг цены — 0,001 пункта;

стоимость шага цены — 1 китайский юань;

срок исполнения — клиентам будут доступны мартовские, июньские, сентябрьские и декабрьские фьючерсы;

ориентировочный размер гарантийного обеспечения — 8%, или порядка 6000 Р.

Кроме этого, площадка еще решила прекратить торги с 22 мая 2023 года пятью бумагами из сектора повышенного инвестиционного риска: «Меридиан» (MOEX: MERF), «Инвест-Девелопмент» (MOEX: IDVP), «Городские Инновационные Технологии» (MOEX: GRNT), «ОР групп» (MOEX: ORUP) и «Медиахолдинг» (MOEX: ODVA). Возможная причина — биржевые манипуляции в этих бумагах.

Дивидендный прогноз

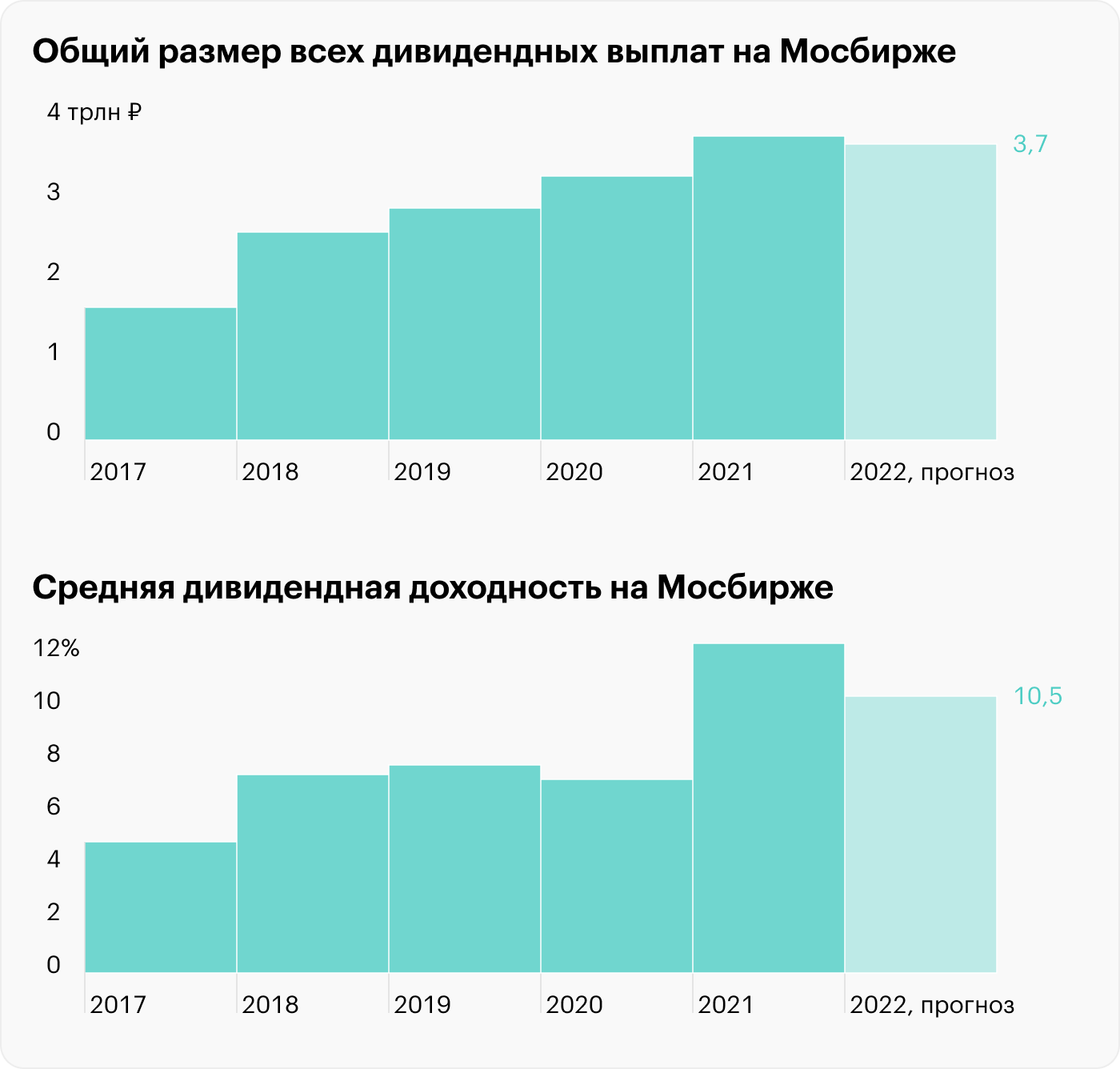

В феврале 2023 года аналитики «Газпромбанка» представили позитивный дивидендный прогноз, в рамках которого многие российские компании должны вернуться к распределению прибыли своим акционерам. Общий размер дивидендов будет близок к рекордному показателю прошлого года — 3,7 трлн рублей могут выплатить эмитенты по итогам 2022 года против 3,8 трлн рублей в 2021 году.

Лидером российского фондового рынка, как и прежде, будет нефтегазовая отрасль, которая распределит 2,4 трлн рублей, или около 65% от общей суммы. Далее за ней почти с равным результатом 12% идут металлургический и финансовый сектор. Замыкает данный список потребительская и строительная отрасль, но только в случае, если компании «Магнит», «Эталон», ЛСР и ПИК вернутся к дивидендным выплатам.

Среди эмитентов наибольшую дивидендную доходность, по мнению «Газпромбанка», покажут «Лукойл», «Татнефть» и «Газпром» — около 17—19% по итогам 2022 года, далее следуют МТС и ОГК-2 — в районе 14%. Кроме вышепредставленной пятерки удивить способны компании, которые в прошлом году отказались от выплат, — «Эталон», «Глобалтранс» и «Русагро». Их дивидендная доходность может достигнуть 15—17%.

Что в итоге

Первые ответы от бельгийского Минфина относительно разблокировки зарубежных активов отечественных инвесторов — умеренно негативная новость, которая в краткосрочной перспективе не позволит российскому рынку сильно вырасти, так как заблокированные средства останутся за рубежом.

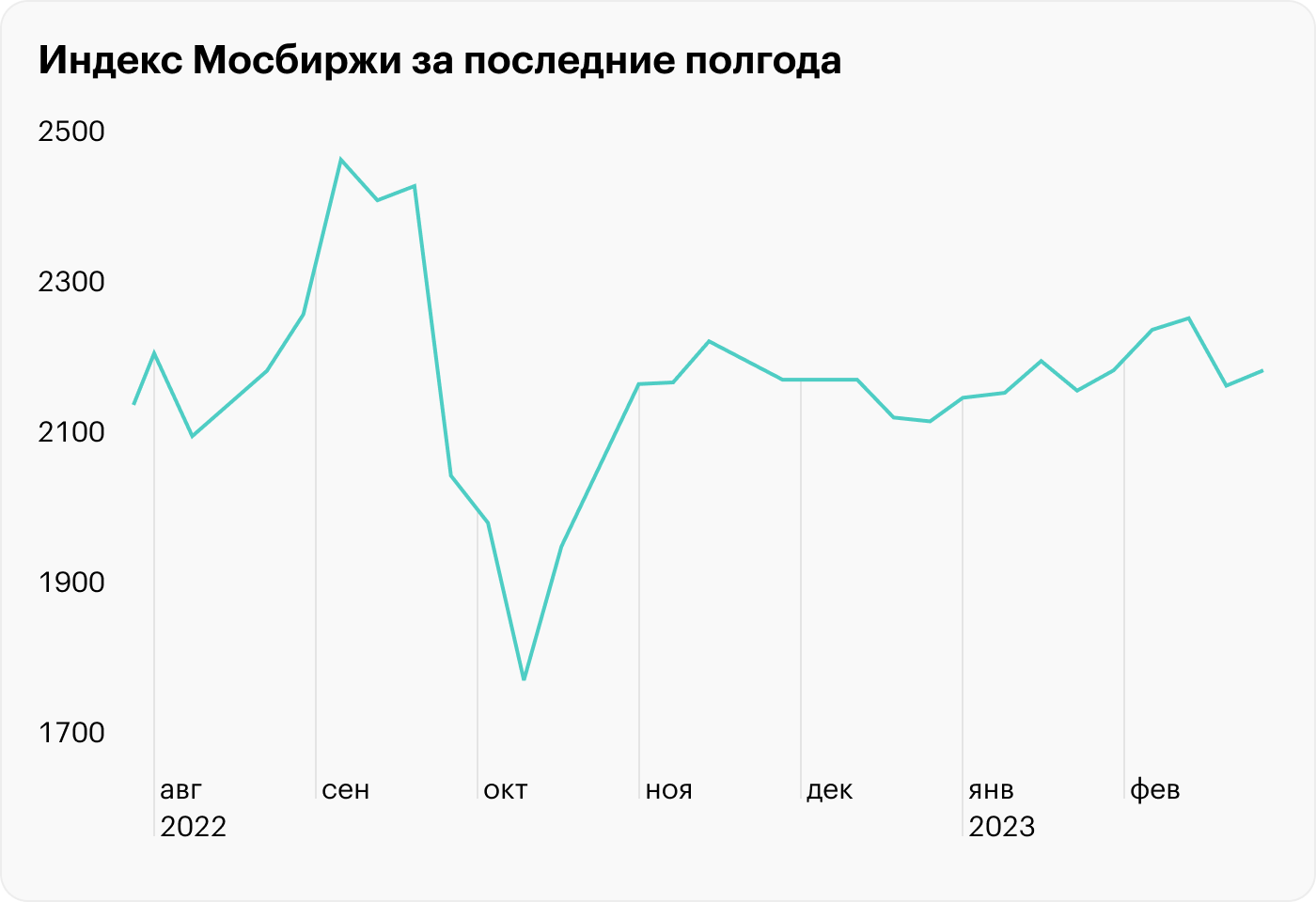

Однако по мере приближения нового дивидендного сезона капитализация ведущих компаний должна хотя бы частично восстановиться, а общий индекс Мосбиржи на этом фоне к лету может обновить свои сентябрьские максимумы 2022 года. Основным драйвером роста будут высокие дивидендные ожидания российских инвесторов.

Разблокировка активов

Национальный расчетный депозитарий (НРД) — центральный депозитарий России, который ведет учет прав собственности на российские ценные бумаги и является промежуточным звеном хранения некоторых иностранных ценных бумаг, которые торгуются на СПб-бирже и Мосбирже. Кроме этого, НРД еще считается платежным агентом по еврооблигациям России.

В марте 2022 года крупнейшие европейские депозитарии — бельгийский Euroclear и люксембургский Clearstream — отказались от сотрудничества с НРД, фактически заморозив все его счета и активы, в том числе были заблокированы все дивидендные переводы по российским депозитарным распискам. В общей сложности Euroclear ограничил доступ к 124 млрд евро, которые ранее принадлежали российским инвесторам.

3 июня Еврокомиссия это решение своих депозитариев официально закрепила в шестом пакете ограничительных мер против России, введя прямой запрет на сотрудничество с НРД.

Но уже в восьмом пакете ЕС предоставил возможность российским инвесторам, которые не подпали под европейские санкции, разблокировать свои замороженные активы. Для этого физлицам необходимо было подать заявления до 7 января 2023 года в бельгийский и люксембургский Минфины.

В конце 2022 года крупнейшие российские брокерские компании подали совместные прошения от своих инвесторов на разблокировку активов. 9 января 2023 года бельгийский Минфин начал рассматривать полученные заявки от российских профучастников рынка, а уже 17 февраля зарубежный регулятор отправил первые ответы.

Трем российским юридическим фирмам, которые представляли интересы инвесторов, было отказано в разблокировке активов на основании статьи 6 b (5) постановления 269/2014. В качестве основных причин отказа бельгийский финансовый регулятор привел два аргумента:

«Ваш запрос не касается продажи позиций на замороженных счетах НРД в бельгийском финансовом учреждении, а является запросом на перевод денежных средств за пределы ЕС».

«Клиент юридической фирмы не продемонстрировал, что операции, контракты и другие соглашения, заключенные с НРД или каким-либо образом связанные с НРД, были прекращены».

Что это значит. Несмотря на первые отказы, у российских инвесторов все еще есть шансы на разблокировку активов в бельгийской юрисдикции, так как некоторые профучастники в своей заявке напрямую указывали возможность продажи замороженных активов. В текущей ситуации физлицам остается только ждать ответа от зарубежного регулятора.

Что касается заблокированных активов в люксембургском Clearstream, то 20 декабря 2022 года Минфин Люксембурга выдал лицензию НРД на разблокировку активов, однако процесс не сдвинулся с мертвой точки из-за новых невыполнимых условий. На текущий момент НРД пока не смог найти выход из данной ситуации, поиски оптимального решения продолжаются.

Новая линейка инструментов на Мосбирже

За последний месяц Мосбиржа добавила множество новых финансовых продуктов: три валютные пары, производные на китайский юань, индекс цен на золото и линейку индексов корпоративных облигаций. Последние впервые будут использовать кредитные рейтинги, присвоенные российскими рейтинговыми агентствами.

Исходя из рекомендации Комитета по индикаторам долгового рынка, торговая площадка решила добавить пять групп индексов, включающие выпуски корпоративных облигаций с максимальным присвоенным рейтингом от B− до BB, от B− до BBB+, от BB+ до BBB+, от A− до AA+ и от AA− до AAA. Дополнительно новые индексы должны быть сегментированы по дюрации на срок 1—3 года и 3—5 лет.

Что касается золотого индекса, то 6 февраля 2023 года компания начала расчеты новым бенчмарком на рынке драгоценных металлов — индексом аффинированного золота (MOEX: RUGOLD), который необходим российскому профессиональному сообществу для создания новых инвестиционных продуктов. Индекс рассчитывается ежедневно в российских рублях на основании биржевых сделок с золотом, которые заключаются в России.

Кроме этого, Московская биржа еще объявила о запуске торгов тремя новыми валютными парами: «гонконгский доллар — российский рубль» (MOEX: HKDFIXME), «турецкая лира — российский рубль» (MOEX: TRYFIXME) и «доллар США — китайский юань» (MOEX: USDCNYFIXME).

После запуска торгов биржа также расширила свою линейку производных на китайский юань, добавив в нее торги расчетными фьючерсными контрактами на новую валютную пару «доллар США — китайский юань» (MOEX: UCNY) и опционами на них. Этот инструмент, по задумке менеджмента, должен предоставить дополнительные способы хеджирования валютных рисков.

Основные параметры:

лот нового контракта — 1000 $;

минимальный шаг цены — 0,001 пункта;

стоимость шага цены — 1 китайский юань;

срок исполнения — клиентам будут доступны мартовские, июньские, сентябрьские и декабрьские фьючерсы;

ориентировочный размер гарантийного обеспечения — 8%, или порядка 6000 Р.

Кроме этого, площадка еще решила прекратить торги с 22 мая 2023 года пятью бумагами из сектора повышенного инвестиционного риска: «Меридиан» (MOEX: MERF), «Инвест-Девелопмент» (MOEX: IDVP), «Городские Инновационные Технологии» (MOEX: GRNT), «ОР групп» (MOEX: ORUP) и «Медиахолдинг» (MOEX: ODVA). Возможная причина — биржевые манипуляции в этих бумагах.

Дивидендный прогноз

В феврале 2023 года аналитики «Газпромбанка» представили позитивный дивидендный прогноз, в рамках которого многие российские компании должны вернуться к распределению прибыли своим акционерам. Общий размер дивидендов будет близок к рекордному показателю прошлого года — 3,7 трлн рублей могут выплатить эмитенты по итогам 2022 года против 3,8 трлн рублей в 2021 году.

Лидером российского фондового рынка, как и прежде, будет нефтегазовая отрасль, которая распределит 2,4 трлн рублей, или около 65% от общей суммы. Далее за ней почти с равным результатом 12% идут металлургический и финансовый сектор. Замыкает данный список потребительская и строительная отрасль, но только в случае, если компании «Магнит», «Эталон», ЛСР и ПИК вернутся к дивидендным выплатам.

Среди эмитентов наибольшую дивидендную доходность, по мнению «Газпромбанка», покажут «Лукойл», «Татнефть» и «Газпром» — около 17—19% по итогам 2022 года, далее следуют МТС и ОГК-2 — в районе 14%. Кроме вышепредставленной пятерки удивить способны компании, которые в прошлом году отказались от выплат, — «Эталон», «Глобалтранс» и «Русагро». Их дивидендная доходность может достигнуть 15—17%.

Что в итоге

Первые ответы от бельгийского Минфина относительно разблокировки зарубежных активов отечественных инвесторов — умеренно негативная новость, которая в краткосрочной перспективе не позволит российскому рынку сильно вырасти, так как заблокированные средства останутся за рубежом.

Однако по мере приближения нового дивидендного сезона капитализация ведущих компаний должна хотя бы частично восстановиться, а общий индекс Мосбиржи на этом фоне к лету может обновить свои сентябрьские максимумы 2022 года. Основным драйвером роста будут высокие дивидендные ожидания российских инвесторов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба