2 марта 2023 T-Investments | Нефть

Россия наращивает поставки сырой нефти, и это при том, что с марта она сокращает добычу на 500 тысяч баррелей в сутки в ответ на западные санкции. На прошлой неделе объем российских поставок сырой нефти морем достиг 3,63 млн баррелей в сутки — это на 64% больше, чем за первую неделю 2022 года, и в целом пятый результат за неделю с начала прошлого года, по данным Bloomberg.

Примечательно, что экспорт через Черное море (порт Новороссийск) на прошлой неделе существенно сократился из-за штормов, поставки из Мурманска — тоже (по обоим направлениям менее 300 тысяч баррелей в сутки). Но вот объем экспорта из дальневосточных портов достиг рекордных значений — на прошлой неделе 1,45 млн баррелей в сутки. Это почти на 40% больше, чем неделей ранее, и на 56% больше, чем в начале 2022-го. Более того, российская нефть из дальневосточных портов (сорт ESPO) стоит почти на 40% дороже, чем Urals, которая экспортируется через Балтийское море.

Как изменились направления поставок?

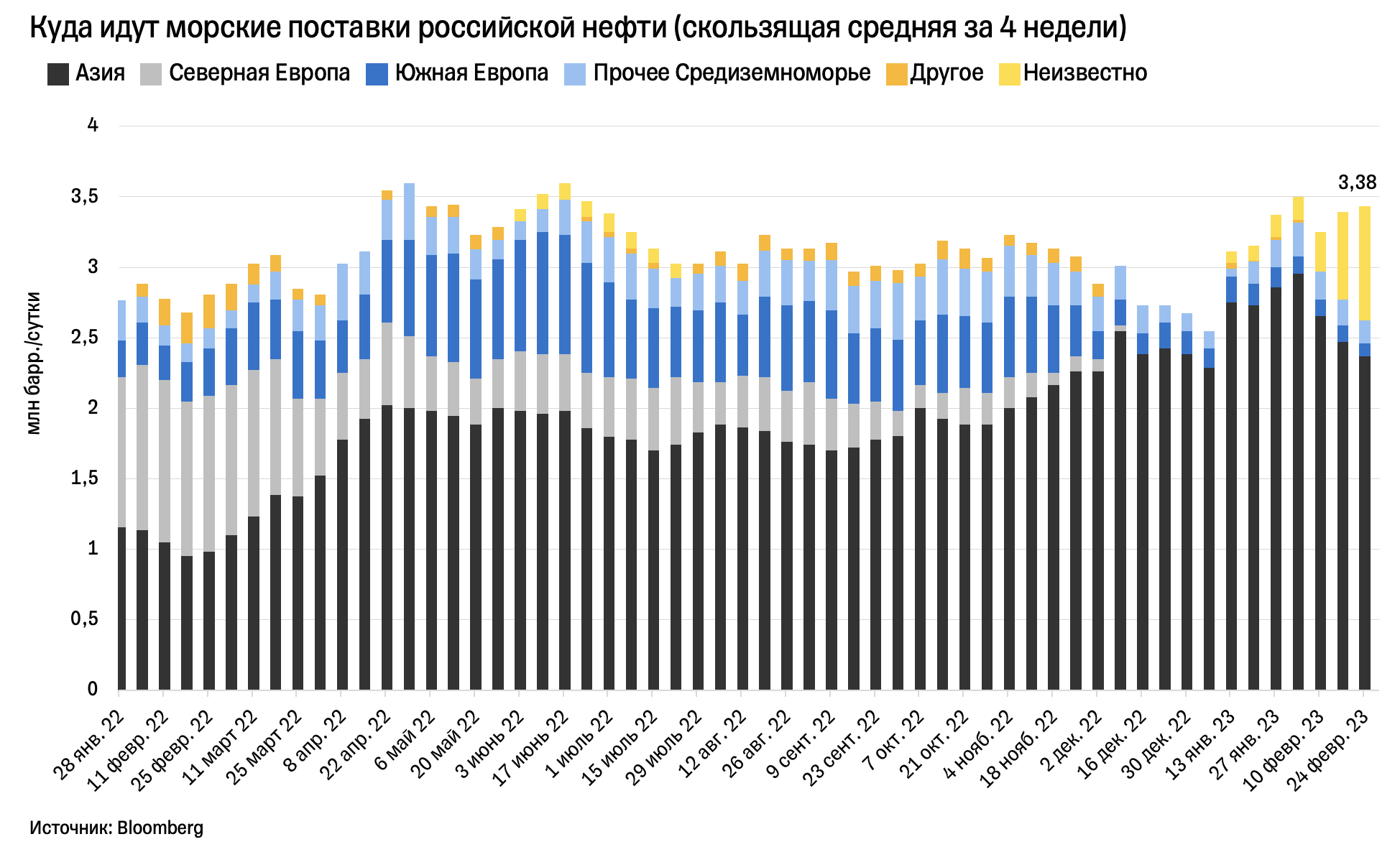

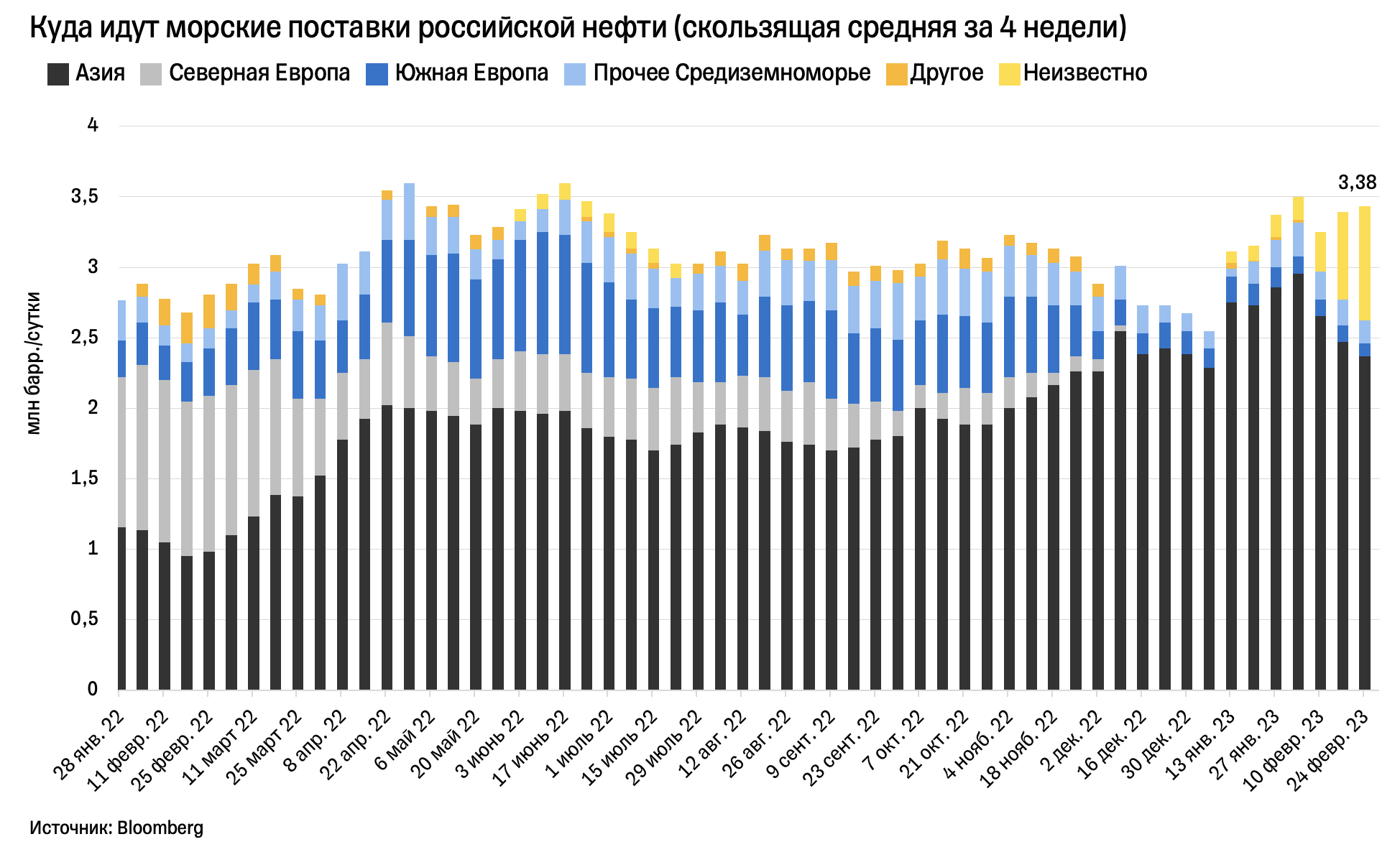

Здесь будем рассматривать средний объем морских поставок российской сырой нефти за четыре недели, потому что он менее волатильный, чем еженедельные данные. Этот показатель в сумме по всем направлениям вырос на 26% с января 2022 года — до 3,38 млн баррелей в сутки.

Тут важно отметить, что эти цифры не включают казахстанскую нефть сорта KEBCO, которую КазТрансОйл экспортирует транзитом через российские порты Усть-Луга и Новороссийск. С начала геополитического конфликта казахстанские компании провели ребрендинг нефтяных грузов, чтобы их можно было отличить от российских и продолжить поставлять в Европу. Эта транзитная нефть освобождена от санкций ЕС, но Bloomberg предполагает, что ее могут смешивать с российской.

Азия

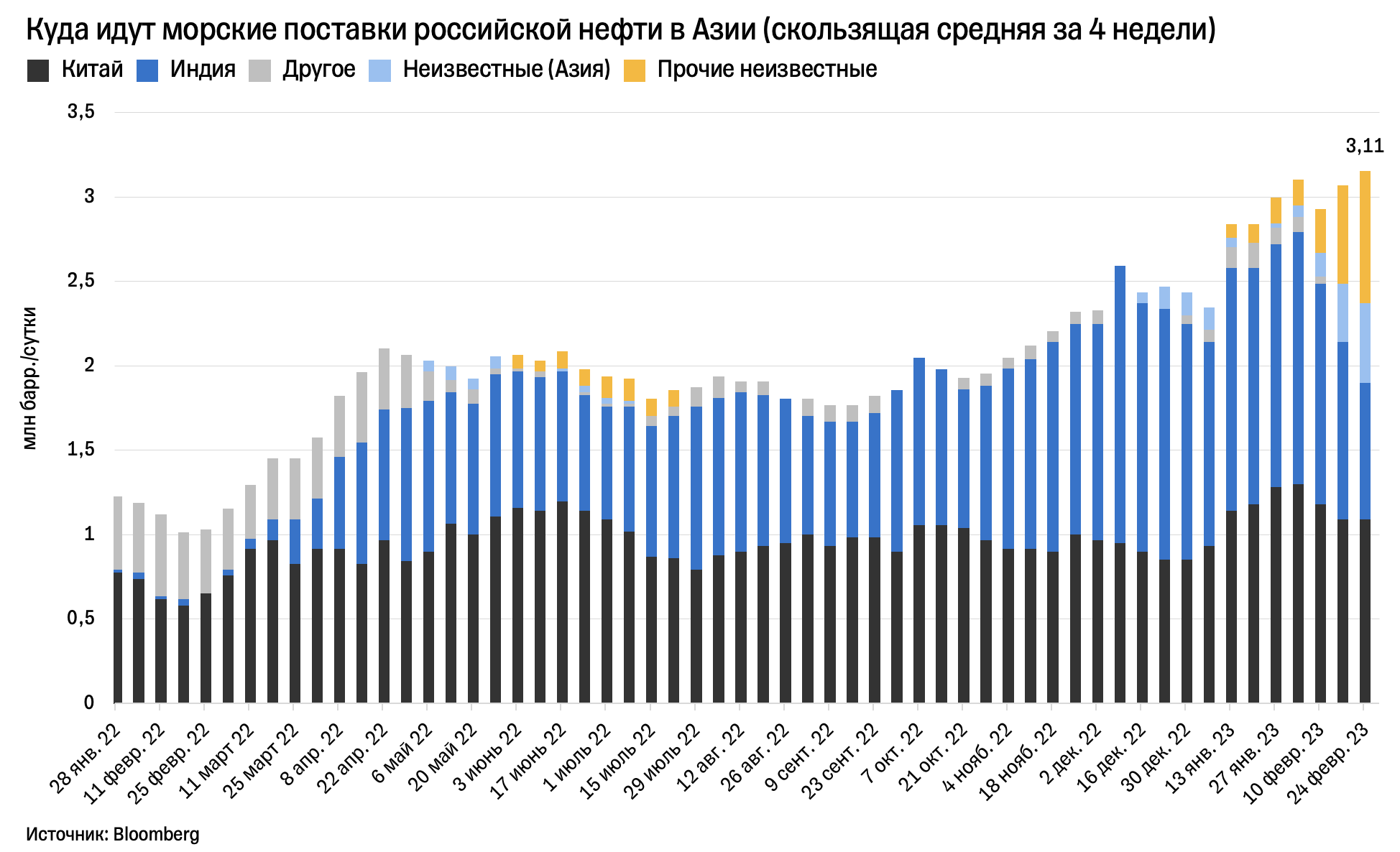

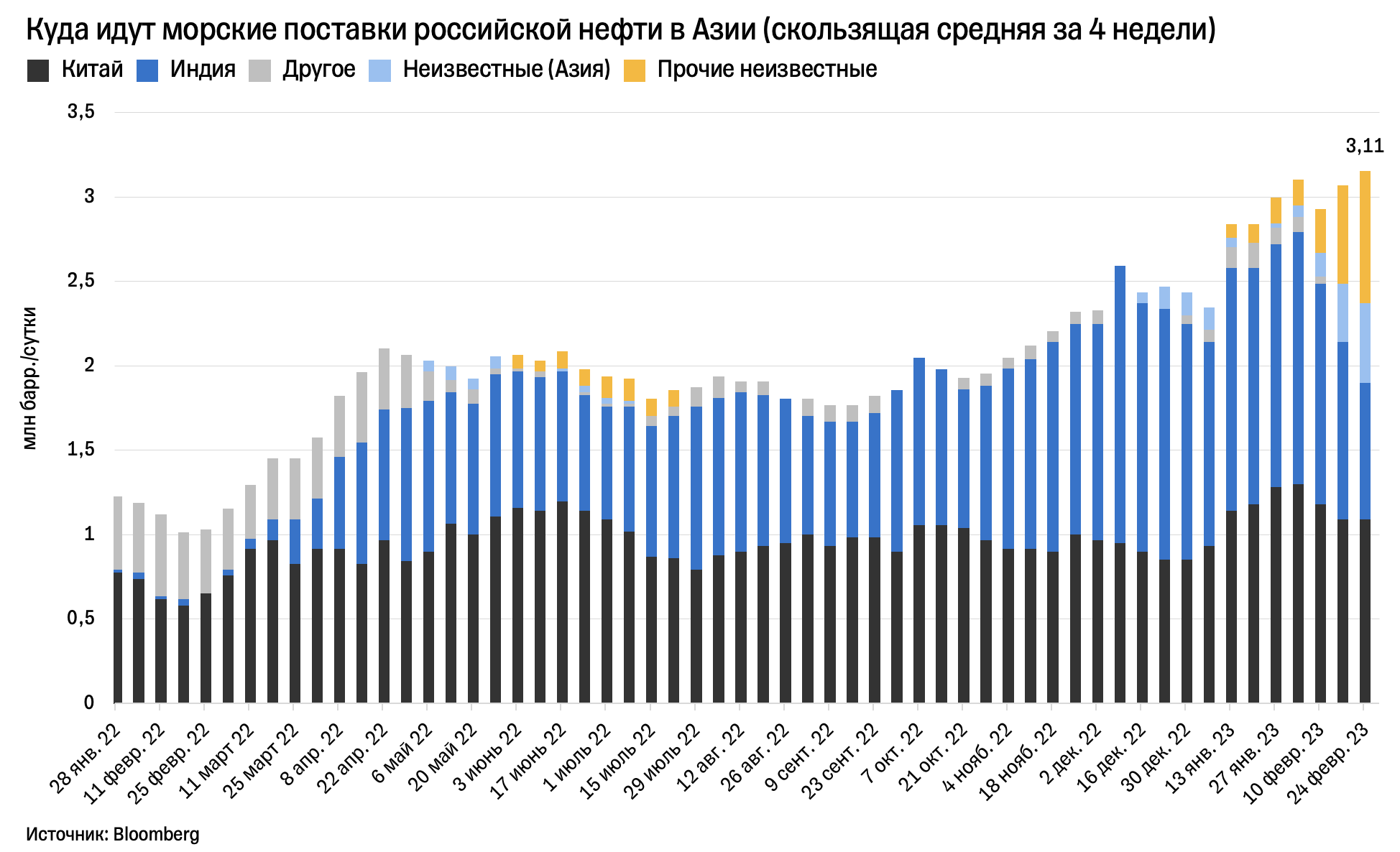

Средний объем поставок российской нефти азиатским покупателям вырос более чем в два с половиной раза с января 2022-го — до 3,11 млн баррелей в сутки (более 90% всех текущих поставок). Около 60% из них идут в Китай и Индию, остальное поставляется на судах, на которых еще не указан конечный пункт назначения. Но история показывает, что эти суда могут оказаться в итоге в Индии.

Так, более 400 тысяч баррелей в сутки было отправлено на судах в египетские порты и/или было переброшено с одного танкера на другой у южнокорейского порта Йосу. Далее эти рейсы, как правило, отправляются в Индию. На графике выше они отмечены как «Неизвестные (Азия)». Прочие неизвестные поставки объемом более 700 тысяч баррелей в сутки относятся к танкерам с пунктом назначения Гибралтар, Мальта или вообще без пункта назначения. Большая часть из этих рейсов проходит транзитом через Суэцкий канал (Египет). Некоторые могут оказаться в Турции. В целом отследить направления поставок в Средиземном море довольно сложно, потому что все больше грузов перебрасывают с одного судна на другое для поставок в Азию.

Европа

Средний объем поставок российской нефти европейским покупателям (за исключением Турции) рухнул почти в 14 раз с января 2022-го — до 104 тысяч баррелей в сутки. Единственный пункт назначения, который остался, — Болгария. Она смогла добиться освобождения от европейского эмбарго на морские поставки российской нефти, которое вступило в силу 5 декабря 2022-го, и сможет сохранить покупки до конца 2024 года. Несмотря на это, нефтеперерабатывающий завод Лукойла в Бургасе (Болгария) может в марте начать использовать не только российскую нефть, допускает Bloomberg.

Морских поставок в северную часть Европы с момента введения эмбарго ЕС не было. Получается, что быстрые и более дешевые поставки российской нефти европейским клиентам практически полностью сменились на длинные и более дорогие поставки в Азию.

Из средиземноморских покупателей осталась одна Турция. Пик поставок туда пришелся на осень 2022 года. Сейчас Турция закупает примерно столько же нефти, сколько и в начале прошлого года, — в среднем около 200 тысяч баррелей в сутки (примерно 5% всех российских морских поставок).

Изменения в работе российских портов

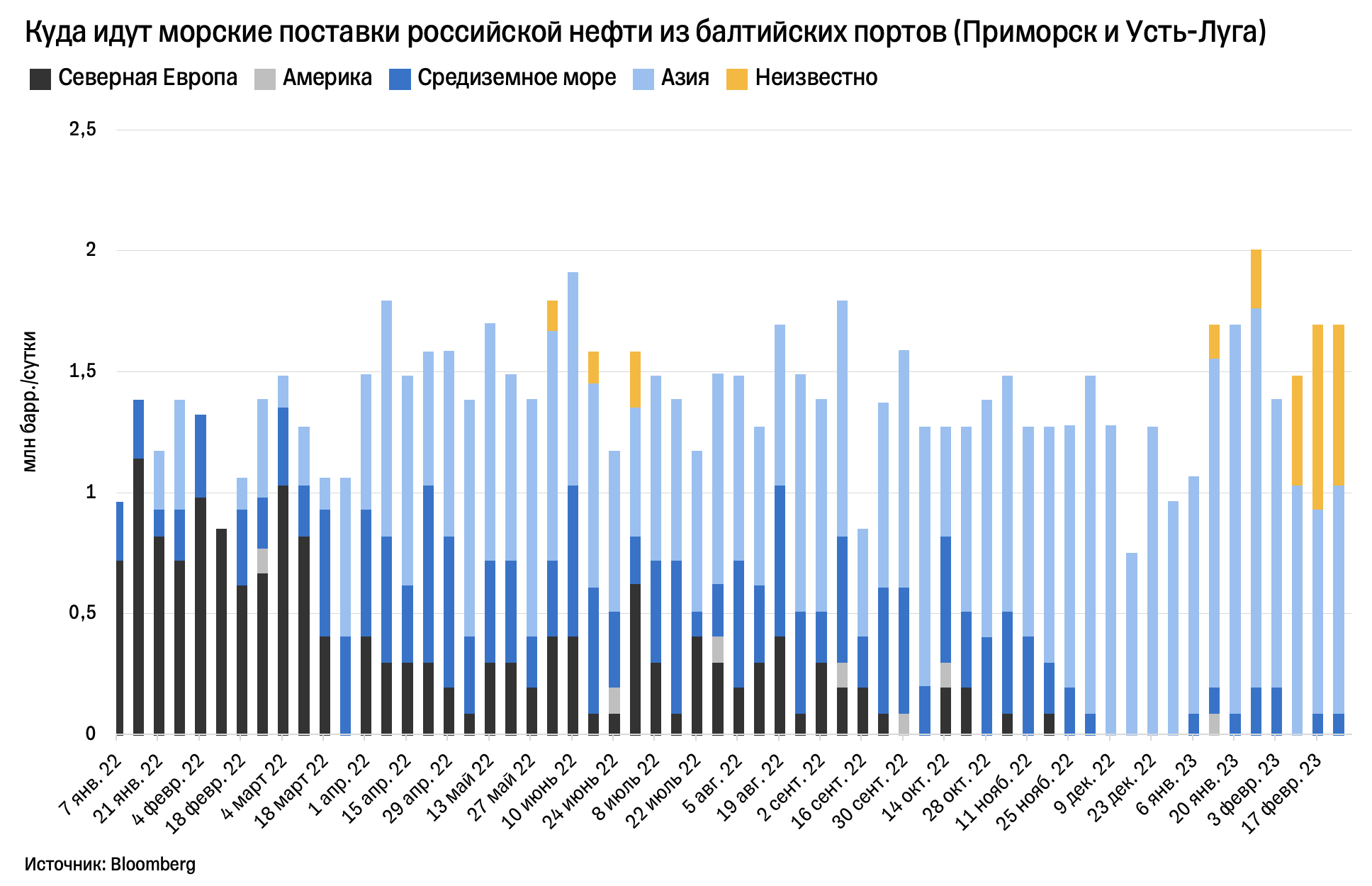

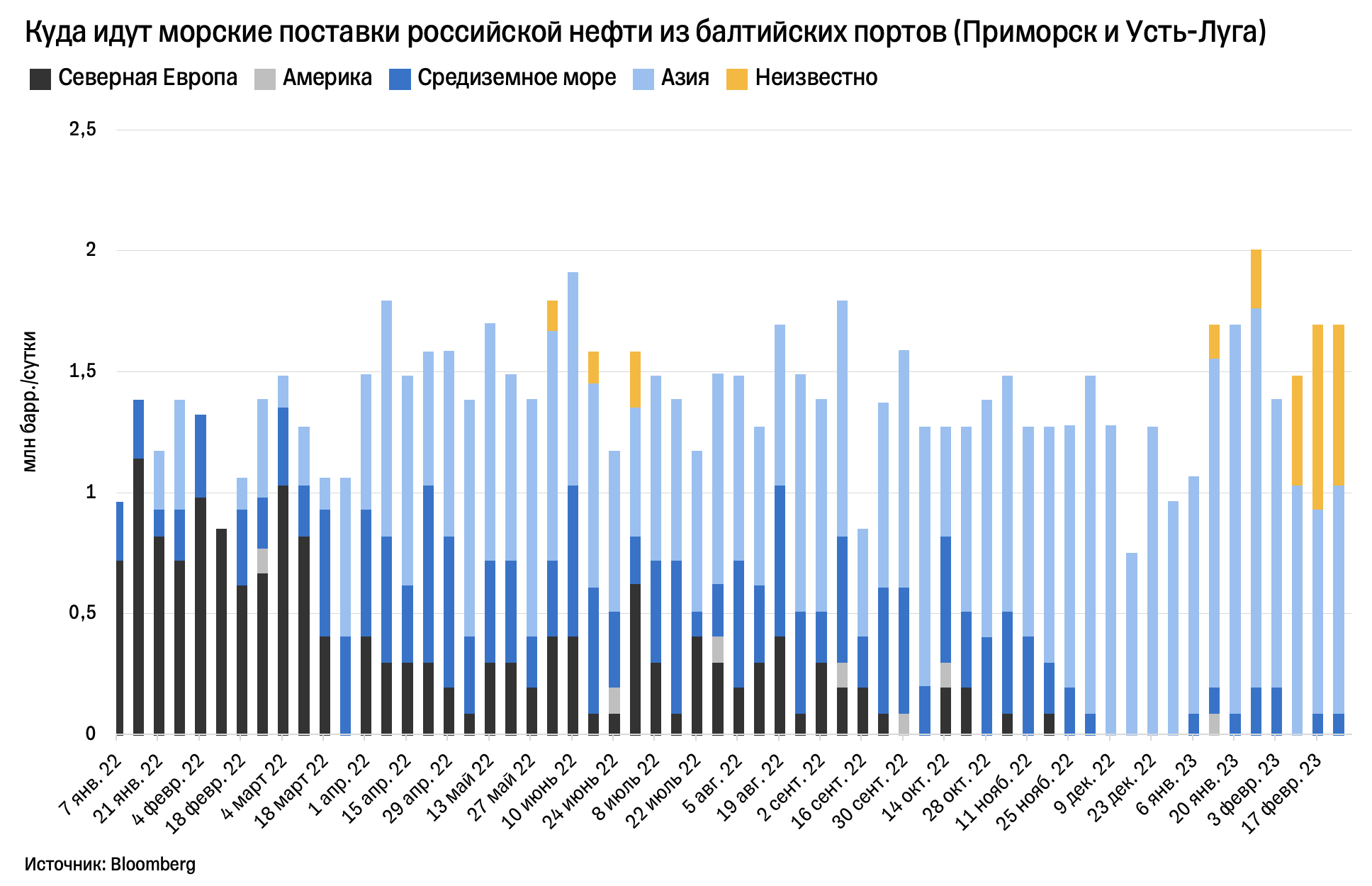

С портов Балтийского моря, Черного моря и Мурманска поставки теперь тоже идут преимущественно в Азию и/или в неизвестный пункт назначения.

Рекордные поставки из дальневосточных портов направляются в основном в Китай.

Что с госдоходами от экспорта сырой нефти?

Одна из статей этих госдоходов — это доходы от экспортных пошлин. В среднем они сократились почти втрое с января 2022 года из-за дисконта, с которым продается российская нефть по отношению к мировым ценам, а также в связи с изменением формулы расчета с 1 января 2023-го. В феврале экспортная пошлина составила $1,75/баррель, исходя из среднего уровня цены Urals $46,82/баррель с середины декабря по середину января (примерно на 43% дешевле международной Brent). Это минимальный размер пошлины с июня 2020 года (в разгар пандемии). В марте пошлина увеличится на 11% — до $1,94/баррель, исходя из среднего уровня цены Urals $50,51/баррель с середины января по середину февраля.

Компенсировать снижение доходов от экспортных пошлин правительство РФ будет с помощью наращивания доходов от НДПИ и налога на прибыль нефтяных компаний. С апреля расчет этих налогов изменится: вместо привязки к цене Urals начнут использовать дисконт Urals к Brent, который будут постепенно сокращать (с $34/баррель в апреле до $25/баррель к июлю).

Ну и что?

В связи с западными санкциями Россия перенаправила морские поставки нефти в Азию. С одной стороны, это помогает сохранить объем поставок и даже наращивать его, с другой — маршруты стали сложнее и длиннее, из-за чего расходы увеличились.

При этом российская нефть торгуется с дисконтом. Даже более дорогая нефть сорта ESPO может не компенсировать дисконт из-за более высоких логистических расходов.

По данным Международного энергетического агентства (МЭА), в январе доходы России от экспорта нефти и газа упали на 38% год к году (до $18,5 млрд) в связи с западными санкциями на нефть и снижением поставок газа и цен на него.

Частично компенсировать падение госдоходов удастся с помощью изменения налоговых расчетов для нефтяной отрасли. Привязка к установленному дисконту Urals к Brent должна увеличить поступления в госбюджет. Что касается финансового состояния нефтяных компаний, тут возможно два сценария. Первый — установленный дисконт побудит российские компании предлагать более высокие цены, а покупателей российской нефти — соглашаться на них (ограничение добычи Россией на 500 тысяч баррелей в сутки может поддержать повышение цены). Если это произойдет, то финансовое состояние российских нефтяников может остаться на текущем уровне. Второй сценарий предполагает обратное: российские компании не смогут продавать по более высоким ценам, которые позволили бы компенсировать повышение налогов, и тогда их финансовое положение станет ухудшаться. Какой из этих сценариев реализуется, пока сказать сложно.

Примечательно, что экспорт через Черное море (порт Новороссийск) на прошлой неделе существенно сократился из-за штормов, поставки из Мурманска — тоже (по обоим направлениям менее 300 тысяч баррелей в сутки). Но вот объем экспорта из дальневосточных портов достиг рекордных значений — на прошлой неделе 1,45 млн баррелей в сутки. Это почти на 40% больше, чем неделей ранее, и на 56% больше, чем в начале 2022-го. Более того, российская нефть из дальневосточных портов (сорт ESPO) стоит почти на 40% дороже, чем Urals, которая экспортируется через Балтийское море.

Как изменились направления поставок?

Здесь будем рассматривать средний объем морских поставок российской сырой нефти за четыре недели, потому что он менее волатильный, чем еженедельные данные. Этот показатель в сумме по всем направлениям вырос на 26% с января 2022 года — до 3,38 млн баррелей в сутки.

Тут важно отметить, что эти цифры не включают казахстанскую нефть сорта KEBCO, которую КазТрансОйл экспортирует транзитом через российские порты Усть-Луга и Новороссийск. С начала геополитического конфликта казахстанские компании провели ребрендинг нефтяных грузов, чтобы их можно было отличить от российских и продолжить поставлять в Европу. Эта транзитная нефть освобождена от санкций ЕС, но Bloomberg предполагает, что ее могут смешивать с российской.

Азия

Средний объем поставок российской нефти азиатским покупателям вырос более чем в два с половиной раза с января 2022-го — до 3,11 млн баррелей в сутки (более 90% всех текущих поставок). Около 60% из них идут в Китай и Индию, остальное поставляется на судах, на которых еще не указан конечный пункт назначения. Но история показывает, что эти суда могут оказаться в итоге в Индии.

Так, более 400 тысяч баррелей в сутки было отправлено на судах в египетские порты и/или было переброшено с одного танкера на другой у южнокорейского порта Йосу. Далее эти рейсы, как правило, отправляются в Индию. На графике выше они отмечены как «Неизвестные (Азия)». Прочие неизвестные поставки объемом более 700 тысяч баррелей в сутки относятся к танкерам с пунктом назначения Гибралтар, Мальта или вообще без пункта назначения. Большая часть из этих рейсов проходит транзитом через Суэцкий канал (Египет). Некоторые могут оказаться в Турции. В целом отследить направления поставок в Средиземном море довольно сложно, потому что все больше грузов перебрасывают с одного судна на другое для поставок в Азию.

Европа

Средний объем поставок российской нефти европейским покупателям (за исключением Турции) рухнул почти в 14 раз с января 2022-го — до 104 тысяч баррелей в сутки. Единственный пункт назначения, который остался, — Болгария. Она смогла добиться освобождения от европейского эмбарго на морские поставки российской нефти, которое вступило в силу 5 декабря 2022-го, и сможет сохранить покупки до конца 2024 года. Несмотря на это, нефтеперерабатывающий завод Лукойла в Бургасе (Болгария) может в марте начать использовать не только российскую нефть, допускает Bloomberg.

Морских поставок в северную часть Европы с момента введения эмбарго ЕС не было. Получается, что быстрые и более дешевые поставки российской нефти европейским клиентам практически полностью сменились на длинные и более дорогие поставки в Азию.

Из средиземноморских покупателей осталась одна Турция. Пик поставок туда пришелся на осень 2022 года. Сейчас Турция закупает примерно столько же нефти, сколько и в начале прошлого года, — в среднем около 200 тысяч баррелей в сутки (примерно 5% всех российских морских поставок).

Изменения в работе российских портов

С портов Балтийского моря, Черного моря и Мурманска поставки теперь тоже идут преимущественно в Азию и/или в неизвестный пункт назначения.

Рекордные поставки из дальневосточных портов направляются в основном в Китай.

Что с госдоходами от экспорта сырой нефти?

Одна из статей этих госдоходов — это доходы от экспортных пошлин. В среднем они сократились почти втрое с января 2022 года из-за дисконта, с которым продается российская нефть по отношению к мировым ценам, а также в связи с изменением формулы расчета с 1 января 2023-го. В феврале экспортная пошлина составила $1,75/баррель, исходя из среднего уровня цены Urals $46,82/баррель с середины декабря по середину января (примерно на 43% дешевле международной Brent). Это минимальный размер пошлины с июня 2020 года (в разгар пандемии). В марте пошлина увеличится на 11% — до $1,94/баррель, исходя из среднего уровня цены Urals $50,51/баррель с середины января по середину февраля.

Компенсировать снижение доходов от экспортных пошлин правительство РФ будет с помощью наращивания доходов от НДПИ и налога на прибыль нефтяных компаний. С апреля расчет этих налогов изменится: вместо привязки к цене Urals начнут использовать дисконт Urals к Brent, который будут постепенно сокращать (с $34/баррель в апреле до $25/баррель к июлю).

Ну и что?

В связи с западными санкциями Россия перенаправила морские поставки нефти в Азию. С одной стороны, это помогает сохранить объем поставок и даже наращивать его, с другой — маршруты стали сложнее и длиннее, из-за чего расходы увеличились.

При этом российская нефть торгуется с дисконтом. Даже более дорогая нефть сорта ESPO может не компенсировать дисконт из-за более высоких логистических расходов.

По данным Международного энергетического агентства (МЭА), в январе доходы России от экспорта нефти и газа упали на 38% год к году (до $18,5 млрд) в связи с западными санкциями на нефть и снижением поставок газа и цен на него.

Частично компенсировать падение госдоходов удастся с помощью изменения налоговых расчетов для нефтяной отрасли. Привязка к установленному дисконту Urals к Brent должна увеличить поступления в госбюджет. Что касается финансового состояния нефтяных компаний, тут возможно два сценария. Первый — установленный дисконт побудит российские компании предлагать более высокие цены, а покупателей российской нефти — соглашаться на них (ограничение добычи Россией на 500 тысяч баррелей в сутки может поддержать повышение цены). Если это произойдет, то финансовое состояние российских нефтяников может остаться на текущем уровне. Второй сценарий предполагает обратное: российские компании не смогут продавать по более высоким ценам, которые позволили бы компенсировать повышение налогов, и тогда их финансовое положение станет ухудшаться. Какой из этих сценариев реализуется, пока сказать сложно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба