3 марта 2023 T-Investments Валюх Николай

При помощи ключевой ставки ЦБ управляет инфляцией. Когда требуется укротить рост цен, ставку поднимают. Это стимулирует людей снижать траты из-за более дорогих кредитов и более привлекательных вкладов. Спрос на товары и услуги падает, а за ним и инфляция.

В России годовая инфляция опускается уже 10 месяцев подряд. Но ЦБ держит ключевую ставку на уровне 7,5% с сентября и, судя по риторике, снижать ее не планирует, а скорее наоборот. В последнем прогнозе регулятор повысил планку ожидаемой средней ставки на этот год.

Снижения ключевой ставки ждет российский бизнес, которому нужны более дешевые корпоративные кредиты и высокий потребительский спрос. Правительство, заинтересованное в экономическом росте, тоже хотело бы ставку пониже. Если верить сообщениям СМИ, кабинет министров даже пытался давить на Центробанк, чтобы повлиять на его решение.

Но ЦБ пока непреклонен. У него есть целый набор причин, почему низкая инфляция продержится в России недолго. Рассказываем и показываем на графиках, что происходит с ценами и при чем здесь уровень безработицы и сбережения россиян.

Месячная инфляция ускорилась

Месячная инфляция в России с поправкой на сезонность выросла с 0,29% в декабре до 0,39% в январе. Прежде всего рост цен ускорился за счет непродовольственных товаров и плодоовощей. Последние в январе подорожали на космические 4,42%.

Во многом это из-за ослабления рубля: фрукты, овощи и бытовая техника быстро реагируют на изменения валютного курса. Но если исключить волатильные цены на овощи и нефтепродукты, а еще на ЖКХ, то инфляция составит всего 0,2%.

Весенний эффект высокой базы

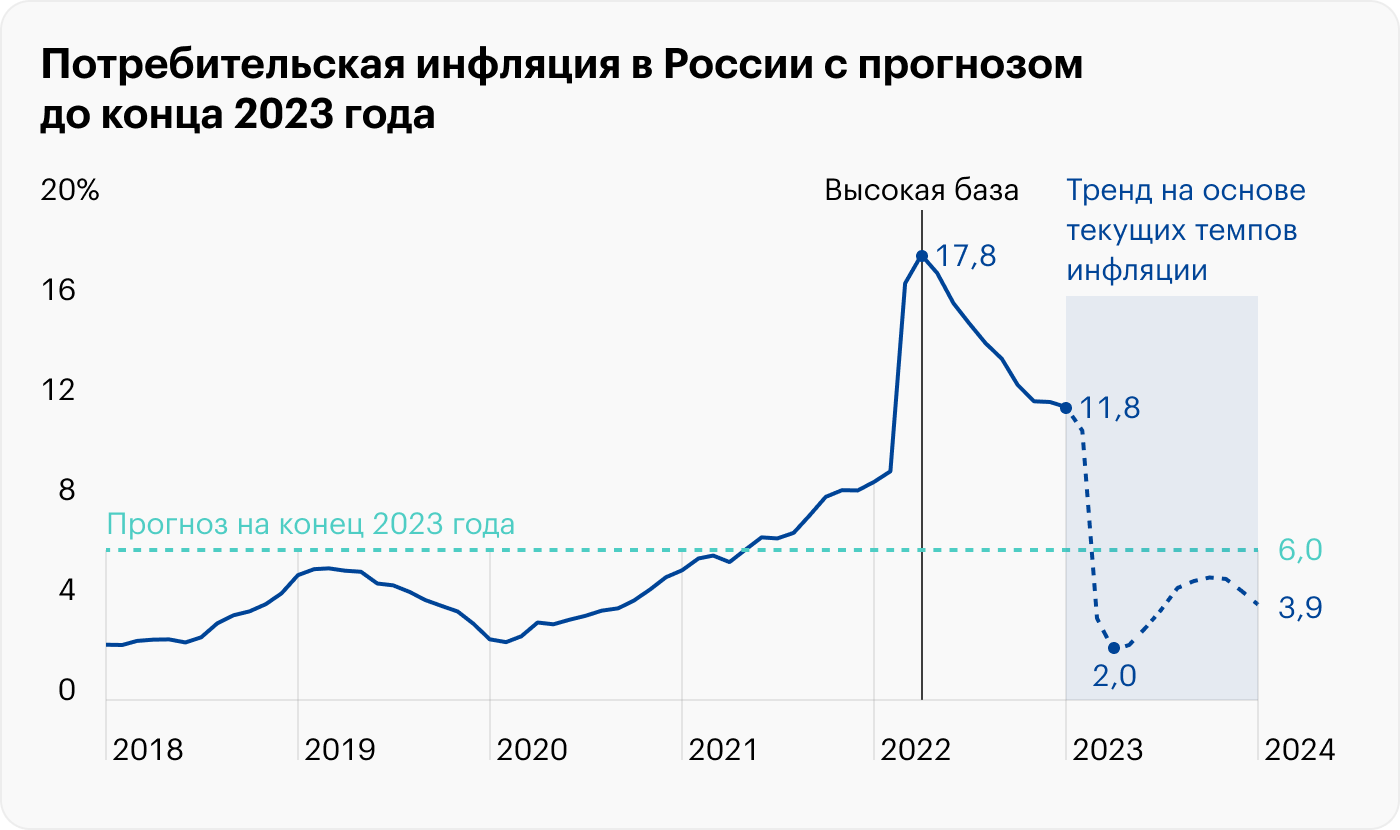

В ноябре — январе цены с поправкой на сезонность росли в среднем на 0,3%. Если так будет и дальше, то годовая инфляция упадет с 11,8% в январе до 3,3% в марте и 2% в апреле. Все благодаря высокой базе: прошлой весной цены резко выросли.

Текущий темп роста указывает, что к концу 2023 года инфляция составит около 4%. Но вот Банк России считает, что этот темп ускорится, поэтому инфляция окажется в диапазоне от 5 до 7%.

Дефицитный российский бюджет

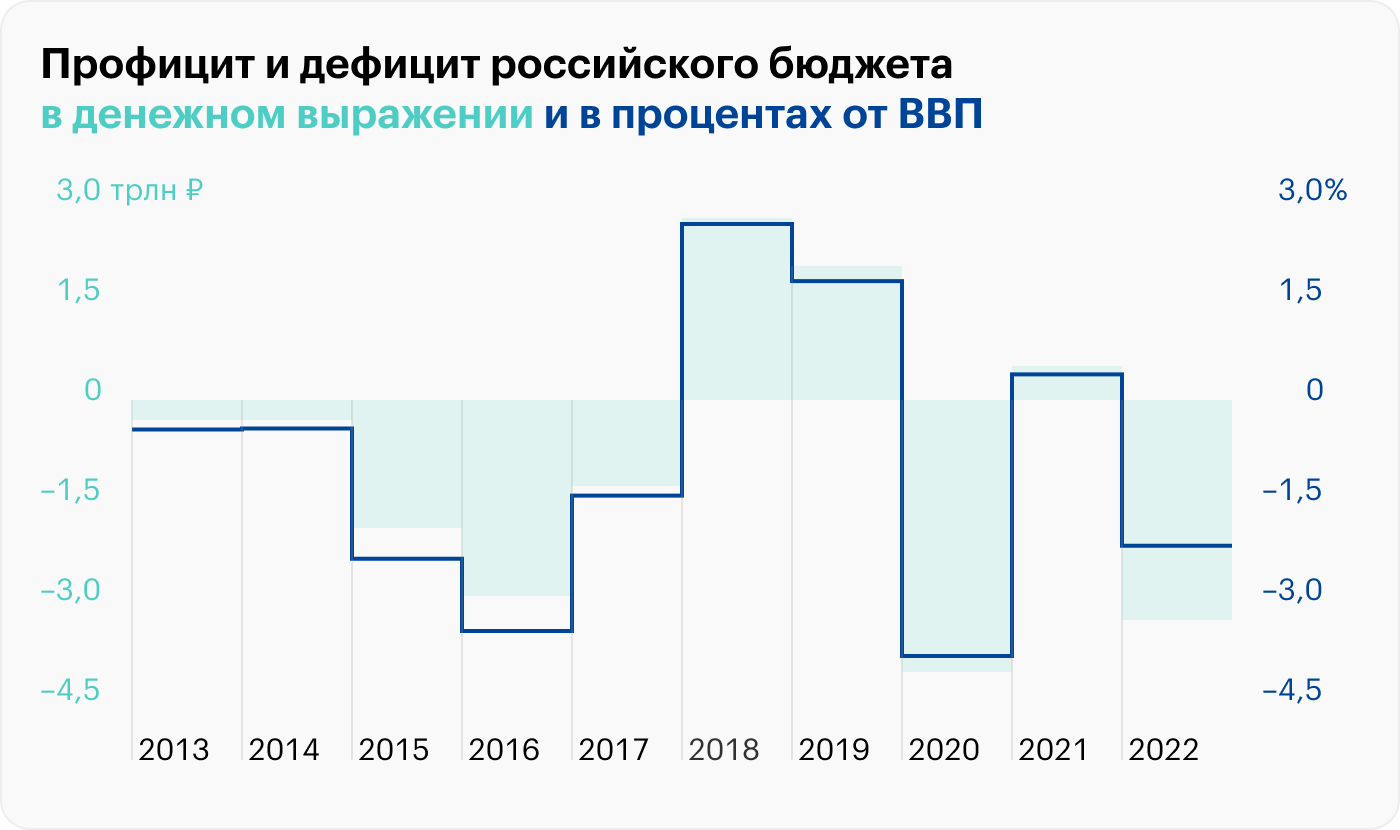

Риск увеличения дефицита российского бюджета — это один из тех инфляционных факторов, которые не дают Центробанку опустить ставку. В 2022 году дефицит составил примерно 2% от ВВП, или 3 трлн рублей. Похожие значения Минфин пообещал и в 2023 году. При этом уже в январе расходы превысили доходы на 1,76 трлн рублей, а это 60% годового дефицита.

Баланс бюджета определяют его расходы и доходы. Значительный рост расходов может спровоцировать увеличение инфляции. Чем больше денег вливают в экономику, тем сложнее их переварить, не нарушив баланс спроса и предложения. Так, для России характерен существенный рост социальных расходов, которые увеличивают достаток людей и их возможность тратить деньги.

Снижение доходов тоже увеличивает дефицит бюджета. В 2023 году доходы могут пострадать не только из-за санкций, но и от глобального экономического кризиса. В кризис спрос и цены на сырье падают, а следом за ними и рубль. Этот сценарий Банк России тоже учитывает.

Ослабление рубля

С июня 2022 года доллар вырос к рублю почти на 50%. Из-за санкций российские экспортеры стали меньше зарабатывать и продавать меньше валюты на рынке. В итоге рубль ослаб, поэтому цены на некоторые товары так сильно выросли в январе.

Обычно такое сильное укрепление поднимает инфляционные ожидания россиян: они думают, что валюта продолжит дорожать, поэтому цены на импортные товары будут расти быстрее. К концу февраля доллар вернулся на докризисный уровень в 75 Р, но ожидания почти не изменились: в дальнейший рост валюты сейчас верит только каждый четвертый россиянин, хотя до кризиса на доллар ставил каждый второй.

Высокие инфляционные ожидания

Инфляционные ожидания — это важный показатель, на который ориентируется Банк России во время решения по ставке. Ожидания хорошо коррелируют с фактической инфляцией, поэтому весной они могут заметно снизиться.

Но пока ожидания по-прежнему высокие: россияне считают, что через год инфляция будет на уровне 12,2%. И это еще одна причина, почему Центробанк не уверен в окончательной победе над инфляцией.

Рекордно низкая безработица

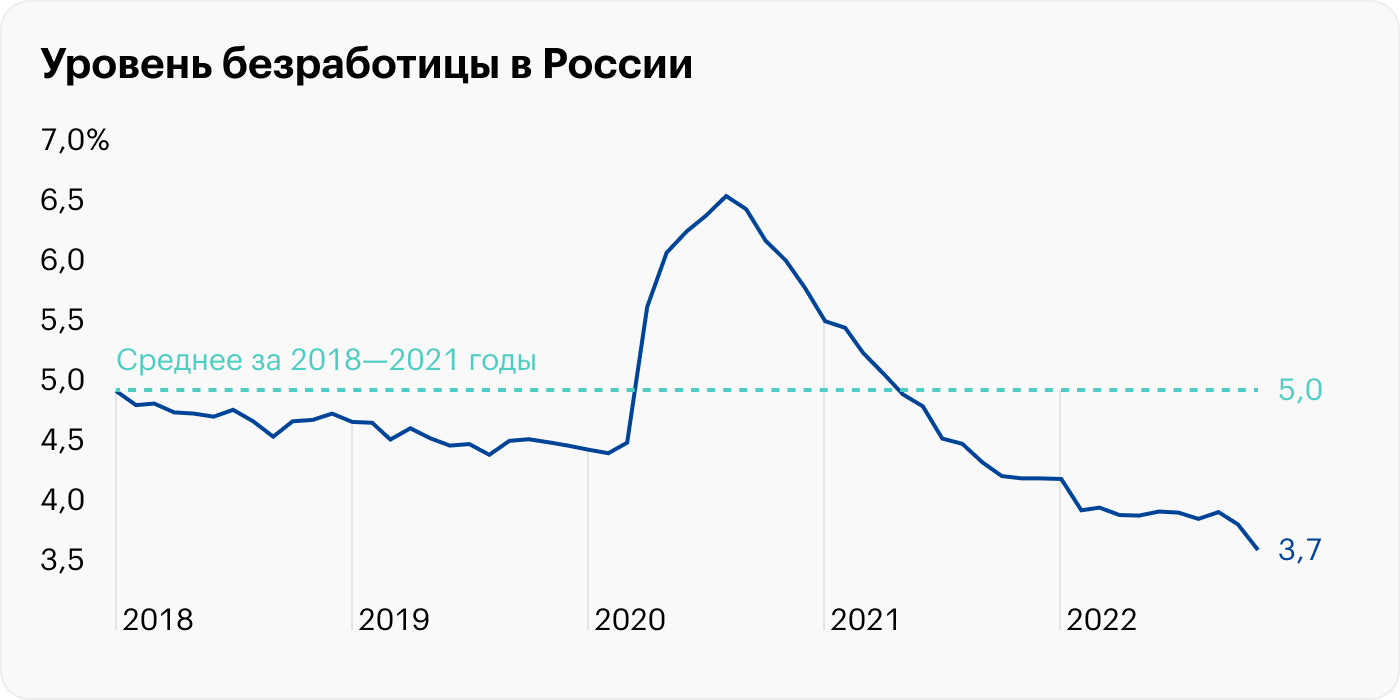

По мнению Банка России, инфляция может разогнаться из-за дефицита работников: больше 300 тысяч мобилизовали, еще больше людей уехало путешествовать в другие страны.

Низкая безработица влияет на инфляцию через зарплату: работодатели вынуждены поднимать ее быстрее обычного, чтобы привлечь соискателей. Сейчас безработица с поправкой на сезонность составляет 3,7% — минимум за всю историю страны.

Быстрый рост зарплат

В последние месяцы номинальная среднемесячная зарплата росла примерно на 12% в год, и это быстрее обычного. В то же время рост реальной зарплаты с поправкой на инфляцию вышел в символический плюс только под конец 2022 года.

Большая доля сбережений

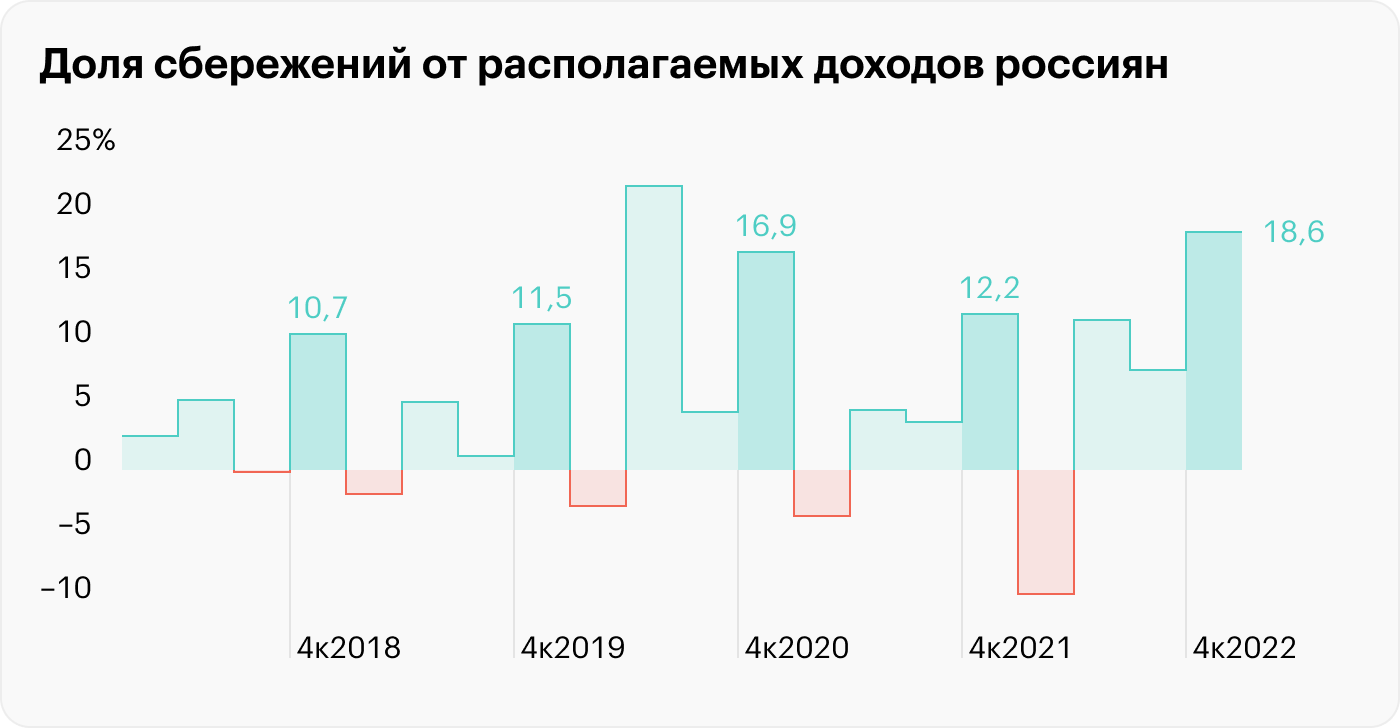

Из-за снижения реальных доходов и постоянной неопределенности люди начали больше сберегать: в четвертом квартале 2022 года они отложили пятую часть от своих располагаемых доходов.

Большая доля сбережений — один из немногих дезинфляционных факторов, так как низкий спрос тормозит инфляцию. Но если обстановка стабилизируется, траты сильно возрастут, и запас денег станет проинфляционным фактором. Экономисты называют это эффектом отложенного спроса.

Вклады против инфляции

Из-за инфляционных рисков Центробанк не спешит опускать ключевую ставку. И если эти риски вырастут, то он готов ставку поднять. По прогнозу ЦБ, в 2023 году ставка в среднем будет в районе от 7 до 9%. С сентября ее держат на уровне в 7,5%.

Под похожий процент банки открывают депозиты. Люди часто сравнивают процент по вкладу с текущей инфляцией, чтобы оценить его доходность. Но это неверно: вклад даст доход через год, поэтому и инфляцию нужно брать ту, которая будет через год.

Если Банк России окажется прав и инфляция к концу 2023 года будет в районе 5—7%, то сегодняшние депозиты хоть и не дадут много заработать, но помогут компенсировать рост цен.

Проблемы ретейлеров

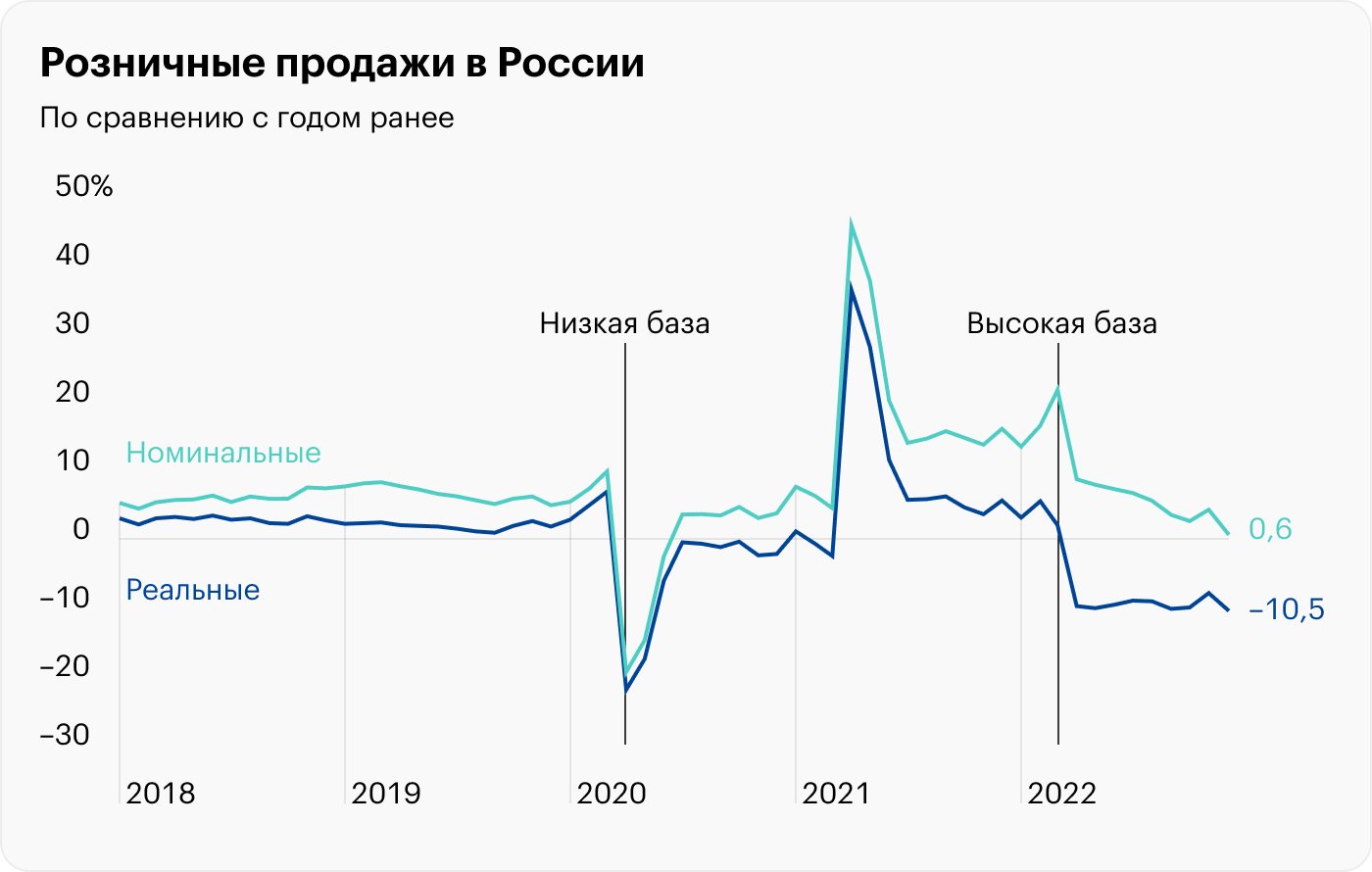

Низкая инфляция — это хорошая новость не для всех. С апреля 2022 года розничные продажи с поправкой на инфляцию стабильно падают на 10% год к году. Это значит, что россияне стали покупать меньше товаров.

Но вот номинальные продажи все это время росли, потому что росла инфляция: люди покупали меньше, но платили больше. И если инфляция продолжит падать, то продажи последуют за ней. Под конец 2022 года их номинальный рост уже замедлился до нуля.

Все это предвосхищает плохие финансовые результаты ретейлеров. В основном это касается продавцов товаров второй необходимости: машин, одежды и электроники. Но и продуктовые сети вроде «Магнита» и «Пятерочки» вряд ли покажут рост.

Особенно слабым будет март из-за уже знакомого эффекта высокой базы.

Все вместе

С апреля 2022 года инфляция в России замедлилась уже в полтора раза, или с 18 до 12%. Все благодаря временным дезинфляционным факторам. Например, это летний обвал доллара до непривычных 50 Р.

Весной рост цен замедлится еще больше, потому что заработает эффект высокой базы: царица наук математика опустит инфляцию до 4% или еще ниже. Какое-то время годовая инфляция в России будет меньше, чем в развитых регионах вроде США и ЕС.

В то же время есть множество причин, почему инфляция в стране может снова разогнаться в течение 2023 года. Это валютные скачки, дефицитный бюджет и быстрый рост зарплат.

А еще регулярные санкции. Например, в феврале западные страны запретили экспорт некоторых товаров в Россию — это может удлинить цепочки поставок и сделать импорт дороже для покупателей.

Все это пока не позволяет Банку России объявить о победе над инфляцией, опустить ставку и этим поддержать экономику. Следующее решение по ставке регулятор сообщит 17 марта.

В России годовая инфляция опускается уже 10 месяцев подряд. Но ЦБ держит ключевую ставку на уровне 7,5% с сентября и, судя по риторике, снижать ее не планирует, а скорее наоборот. В последнем прогнозе регулятор повысил планку ожидаемой средней ставки на этот год.

Снижения ключевой ставки ждет российский бизнес, которому нужны более дешевые корпоративные кредиты и высокий потребительский спрос. Правительство, заинтересованное в экономическом росте, тоже хотело бы ставку пониже. Если верить сообщениям СМИ, кабинет министров даже пытался давить на Центробанк, чтобы повлиять на его решение.

Но ЦБ пока непреклонен. У него есть целый набор причин, почему низкая инфляция продержится в России недолго. Рассказываем и показываем на графиках, что происходит с ценами и при чем здесь уровень безработицы и сбережения россиян.

Месячная инфляция ускорилась

Месячная инфляция в России с поправкой на сезонность выросла с 0,29% в декабре до 0,39% в январе. Прежде всего рост цен ускорился за счет непродовольственных товаров и плодоовощей. Последние в январе подорожали на космические 4,42%.

Во многом это из-за ослабления рубля: фрукты, овощи и бытовая техника быстро реагируют на изменения валютного курса. Но если исключить волатильные цены на овощи и нефтепродукты, а еще на ЖКХ, то инфляция составит всего 0,2%.

Весенний эффект высокой базы

В ноябре — январе цены с поправкой на сезонность росли в среднем на 0,3%. Если так будет и дальше, то годовая инфляция упадет с 11,8% в январе до 3,3% в марте и 2% в апреле. Все благодаря высокой базе: прошлой весной цены резко выросли.

Текущий темп роста указывает, что к концу 2023 года инфляция составит около 4%. Но вот Банк России считает, что этот темп ускорится, поэтому инфляция окажется в диапазоне от 5 до 7%.

Дефицитный российский бюджет

Риск увеличения дефицита российского бюджета — это один из тех инфляционных факторов, которые не дают Центробанку опустить ставку. В 2022 году дефицит составил примерно 2% от ВВП, или 3 трлн рублей. Похожие значения Минфин пообещал и в 2023 году. При этом уже в январе расходы превысили доходы на 1,76 трлн рублей, а это 60% годового дефицита.

Баланс бюджета определяют его расходы и доходы. Значительный рост расходов может спровоцировать увеличение инфляции. Чем больше денег вливают в экономику, тем сложнее их переварить, не нарушив баланс спроса и предложения. Так, для России характерен существенный рост социальных расходов, которые увеличивают достаток людей и их возможность тратить деньги.

Снижение доходов тоже увеличивает дефицит бюджета. В 2023 году доходы могут пострадать не только из-за санкций, но и от глобального экономического кризиса. В кризис спрос и цены на сырье падают, а следом за ними и рубль. Этот сценарий Банк России тоже учитывает.

Ослабление рубля

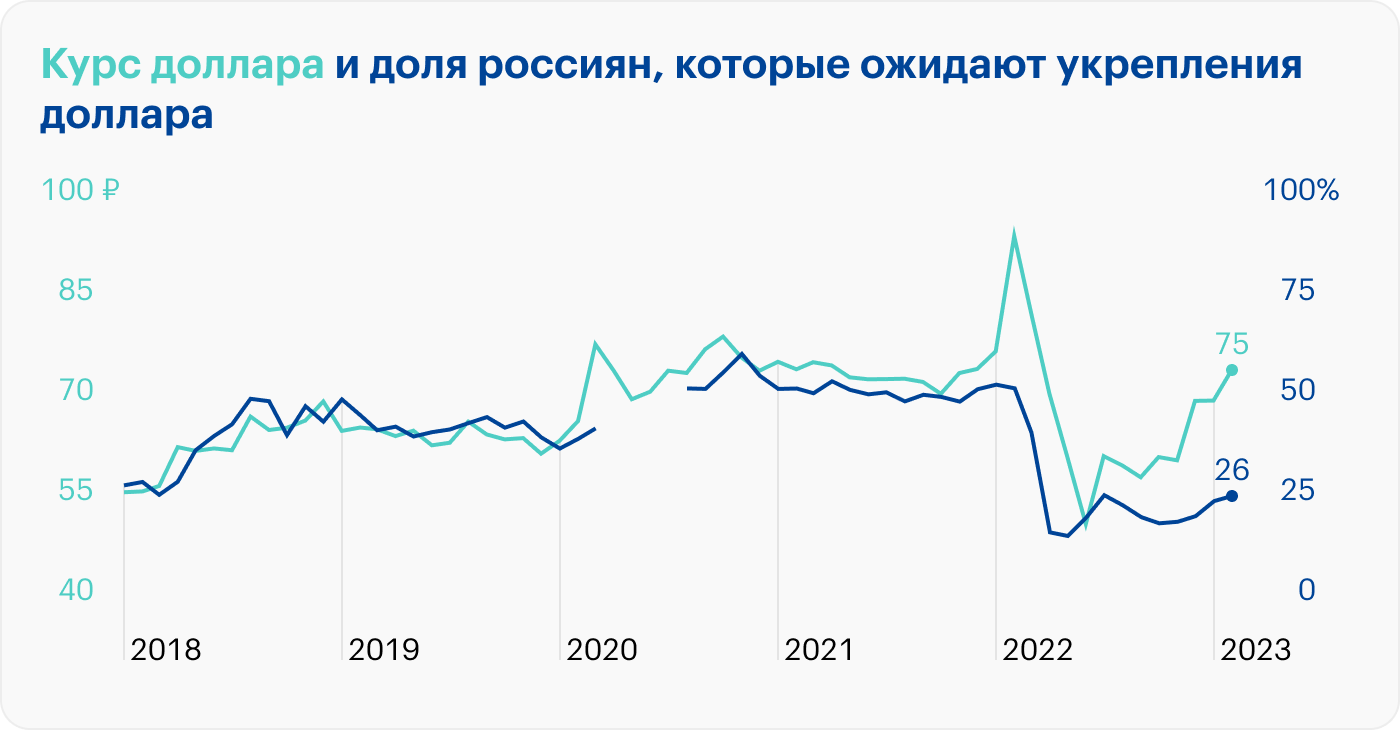

С июня 2022 года доллар вырос к рублю почти на 50%. Из-за санкций российские экспортеры стали меньше зарабатывать и продавать меньше валюты на рынке. В итоге рубль ослаб, поэтому цены на некоторые товары так сильно выросли в январе.

Обычно такое сильное укрепление поднимает инфляционные ожидания россиян: они думают, что валюта продолжит дорожать, поэтому цены на импортные товары будут расти быстрее. К концу февраля доллар вернулся на докризисный уровень в 75 Р, но ожидания почти не изменились: в дальнейший рост валюты сейчас верит только каждый четвертый россиянин, хотя до кризиса на доллар ставил каждый второй.

Высокие инфляционные ожидания

Инфляционные ожидания — это важный показатель, на который ориентируется Банк России во время решения по ставке. Ожидания хорошо коррелируют с фактической инфляцией, поэтому весной они могут заметно снизиться.

Но пока ожидания по-прежнему высокие: россияне считают, что через год инфляция будет на уровне 12,2%. И это еще одна причина, почему Центробанк не уверен в окончательной победе над инфляцией.

Рекордно низкая безработица

По мнению Банка России, инфляция может разогнаться из-за дефицита работников: больше 300 тысяч мобилизовали, еще больше людей уехало путешествовать в другие страны.

Низкая безработица влияет на инфляцию через зарплату: работодатели вынуждены поднимать ее быстрее обычного, чтобы привлечь соискателей. Сейчас безработица с поправкой на сезонность составляет 3,7% — минимум за всю историю страны.

Быстрый рост зарплат

В последние месяцы номинальная среднемесячная зарплата росла примерно на 12% в год, и это быстрее обычного. В то же время рост реальной зарплаты с поправкой на инфляцию вышел в символический плюс только под конец 2022 года.

Большая доля сбережений

Из-за снижения реальных доходов и постоянной неопределенности люди начали больше сберегать: в четвертом квартале 2022 года они отложили пятую часть от своих располагаемых доходов.

Большая доля сбережений — один из немногих дезинфляционных факторов, так как низкий спрос тормозит инфляцию. Но если обстановка стабилизируется, траты сильно возрастут, и запас денег станет проинфляционным фактором. Экономисты называют это эффектом отложенного спроса.

Вклады против инфляции

Из-за инфляционных рисков Центробанк не спешит опускать ключевую ставку. И если эти риски вырастут, то он готов ставку поднять. По прогнозу ЦБ, в 2023 году ставка в среднем будет в районе от 7 до 9%. С сентября ее держат на уровне в 7,5%.

Под похожий процент банки открывают депозиты. Люди часто сравнивают процент по вкладу с текущей инфляцией, чтобы оценить его доходность. Но это неверно: вклад даст доход через год, поэтому и инфляцию нужно брать ту, которая будет через год.

Если Банк России окажется прав и инфляция к концу 2023 года будет в районе 5—7%, то сегодняшние депозиты хоть и не дадут много заработать, но помогут компенсировать рост цен.

Проблемы ретейлеров

Низкая инфляция — это хорошая новость не для всех. С апреля 2022 года розничные продажи с поправкой на инфляцию стабильно падают на 10% год к году. Это значит, что россияне стали покупать меньше товаров.

Но вот номинальные продажи все это время росли, потому что росла инфляция: люди покупали меньше, но платили больше. И если инфляция продолжит падать, то продажи последуют за ней. Под конец 2022 года их номинальный рост уже замедлился до нуля.

Все это предвосхищает плохие финансовые результаты ретейлеров. В основном это касается продавцов товаров второй необходимости: машин, одежды и электроники. Но и продуктовые сети вроде «Магнита» и «Пятерочки» вряд ли покажут рост.

Особенно слабым будет март из-за уже знакомого эффекта высокой базы.

Все вместе

С апреля 2022 года инфляция в России замедлилась уже в полтора раза, или с 18 до 12%. Все благодаря временным дезинфляционным факторам. Например, это летний обвал доллара до непривычных 50 Р.

Весной рост цен замедлится еще больше, потому что заработает эффект высокой базы: царица наук математика опустит инфляцию до 4% или еще ниже. Какое-то время годовая инфляция в России будет меньше, чем в развитых регионах вроде США и ЕС.

В то же время есть множество причин, почему инфляция в стране может снова разогнаться в течение 2023 года. Это валютные скачки, дефицитный бюджет и быстрый рост зарплат.

А еще регулярные санкции. Например, в феврале западные страны запретили экспорт некоторых товаров в Россию — это может удлинить цепочки поставок и сделать импорт дороже для покупателей.

Все это пока не позволяет Банку России объявить о победе над инфляцией, опустить ставку и этим поддержать экономику. Следующее решение по ставке регулятор сообщит 17 марта.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба