Рынок акций: период адаптации пройден

Нестабильный внешний фон нормализуется по мере постепенного восстановления экономики Китая. Это поддержит цены на энергоресурсы и окажет позитивное влияние на российские индексы.

Индекс Мосбиржи вернулся на докризисные уровни к маю 2023 г. главным образом за счет высоких дивидендов госкомпаний и ослабления рубля, что позитивно сказалось на доходах экспортеров.

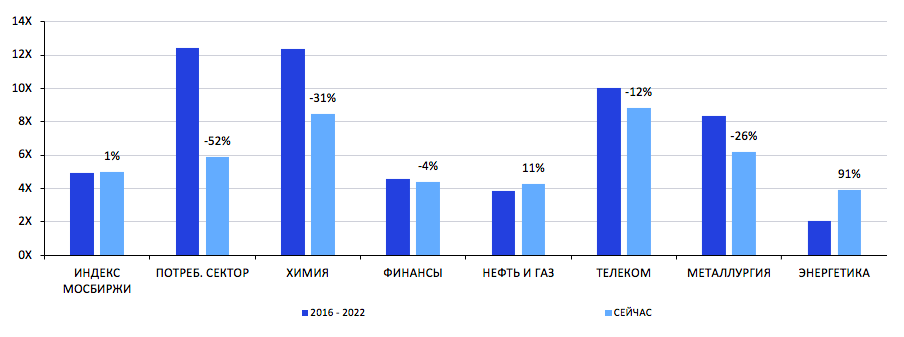

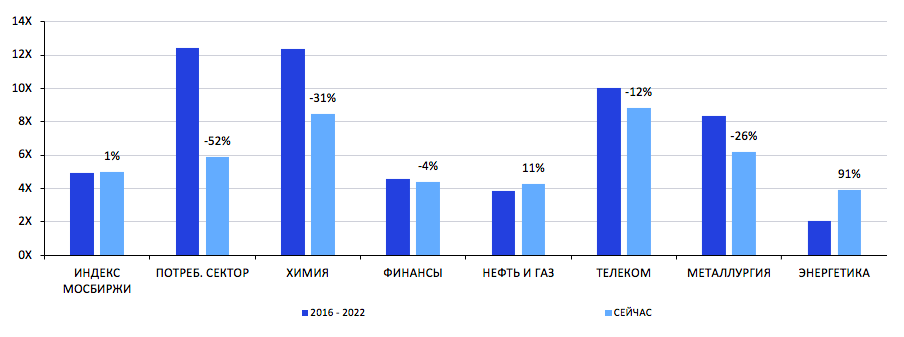

Сейчас российский рынок оценивается с 1%-й премией к среднему уровню PE за 6 лет. При стабилизации внешних факторов это говорит в пользу консолидации рынка вблизи текущих уровней. Крупнейший на рынке нефтегазовый сектор торгуется с премией в 11% благодаря высокой рублевой цене нефти и большой дивидендной доходности.

Дисконт/премия по PE к историческим значениям

В ближайшие месяцы основными катализаторами послужат:

· рост мировых цен на сырье вследствие восстановления Китая,

· ослабление рубля (экспортеры),

· повышение дивидендов (госкомпании).

Мы ожидаем смены макроцикла в третьем квартале: цены на энергоресурсы достигнут пика, ослабление рубля прекратится, основная часть дивидендных выплат будет осуществлена в июле–августе.

Мы считаем, что инвесторам стоит:

1) Сосредоточиться на экспортерах, способных платить значительные промежуточные дивиденды.

2) Постепенно увеличивать долю акций компаний внутреннего спроса в портфелях с предпочтением компаний роста компаниям стоимости.

Мы ожидаем сохранения двузначной дивидендной доходности в традиционных дивидендных историях. После выплаты финального дивиденда по итогам 2022 г. рекомендуем сфокусироваться на промежуточных выплатах ЛУКОЙЛа, Газпром нефти, Татнефти и Роснефти.

Предпочитаемые акции

ЛУКОЙЛ: «ПОКУПАТЬ», 6 367 руб.

· Доступ к премиальным каналам позволяет ЛУКОЙЛу ослабить негативный эффект от дисконта Urals к Brent.

· Мы полагаем, что финансовые результаты позволят компании направить на дивиденды более 738 руб./акц. по итогам 2023 г.

· Дивидендная доходность – 14% – одна из самых высоких в секторе.

ТАТНЕФТЬ: «ПОКУПАТЬ», 532 руб.

• Модернизация ТАНЕКО позволяет увеличить долю маржинальных

продуктов в корзине продаж.

• Мы ожидаем снижения капитальных вложений в 2023 г., что может стать поводом для увеличения отчислений на дивиденды.

• При уровне выплат в 50% от прибыли дивиденды составят 51 руб./акц. с доходностью 11%.

ЦИАН: «ПОКУПАТЬ», 750 руб.

• Долгосрочный потенциал рынка благодаря низкой обеспеченности населения жильем.

• Привлекательный профиль роста и доходности: прогнозный среднегодовой темп роста денежного потока до 2028 г. – 40%, доходность денежного потока в 2028 г. – 20%.

• Ожидаем дивиденды после редомициляции, объем накопленных денежных средств – 13%капитализации.

РУСАГРО: «ПОКУПАТЬ», 1 600 руб.

• Восстановление сельскохозяйственных цен окажет поддержку EBITDA.

• Катализатором послужит открытие китайского рынка для российских производителей свинины.

• Восстановление выплаты дивидендов является одним из основных приоритетов. Объявление о редомициляции ожидается в ближайшие месяцы.

Нефть и газ: ориентир на дивиденды

Компании сектора отлично справились с перенаправлением потоков нефти на азиатские рынки, и риски потерь части продаж существенно снизились. Наиболее надежными представляются компании с большой долей продаж по трубопроводу ВСТО (Роснефть) и с собственной инфраструктурой для поставок нефти (Газпром нефть и ЛУКОЙЛ).

Существенно ослабли риски и для Татнефти за счет увеличения переработки. Компания не испытывает проблем с поставкой нефтепродуктов и может снизить капитальные вложения в 2023 г., высвободив денежный поток для дополнительных дивидендных выплат.

Наши фавориты – компании с наиболее высокой дивидендной доходностью: ЛУКОЙЛ (14%) и Татнефть (11%). Наша оценка учитывает ожидаемые налоговые изменения.

Технологии: ускорение роста

В первом квартале большинство компаний технологического сектора продемонстрировали ускорение роста выручки и улучшение динамики рентабельности по EBITDA.

Снизились риски зарубежной регистрации: Яндекс проходит процесс реорганизации, VK объявил о начале редомициляции. Последняя снимет препятствия для дивидендов, что актуально для Циана и HeadHunter, которые готовы платить дивиденды и, по нашим оценкам, к концу 2023 г. накопят суммы, эквивалентные 16% и 15% капитализации соответственно.

Наши фавориты в секторе – VK (недооцененная история роста) и Циан (флагман цифровизации рынка недвижимости с высоким потенциалом дивидендных выплат).

Ускорение роста в 1К23 (выручка, % г/г)

Цветные и драгоценные металлы: восстановление прибыльности

Мы прогнозируем восстановление EBITDA золотодобывающих компаний (Полюс, Полиметалл, Селигдар) в 2023 г. благодаря:

· восстановлению объемов производства,

· новым каналам сбыта,

· снижению инфляционного давления на затраты,

· ослаблению рубля.

Золотодобытчики с российской регистрацией – наши фавориты в секторе (Полюс, Селигдар) за счет краткосрочного (2023) и среднесрочного (2028) роста денежного потока и дивидендов по мере реализации существенных инвестиционных проектов. Норникель – ставка на принятие новой дивидендной политики и возобновление выплат.

Недвижимость: рост объемов строительства

Наши фавориты – истории роста Самолет и Эталон, которые показывают увеличение объемов строительства: Самолет – на 29%, Эталон – на 23% в кв. м на фоне расширения портфеля проектов. Эти компании будут демонстрировать высокий рост прибыли в ближайшей перспективе.

Темпы текущего строительства, май 23/май 22

Розничная торговля и агросектор: ускоренная консолидация в ретейле

Из крупнейших ретейлеров только Магнит (26,5%) и Х5 (18,3%) показывают темпы роста выручки, опережающие рынок (13,4%).

Лидеры сектора активно консолидируют рынок за счет расширения сети (органических открытий новых магазинов и сделок M&A) и увеличения трафика (привлечения покупателей из конкурирующих сетей/розничных форматов).

Русагро покажет хорошую динамику прибыли за счет восстановления цен на сахар (+20% с начала года) и открытия китайского рынка свинины.

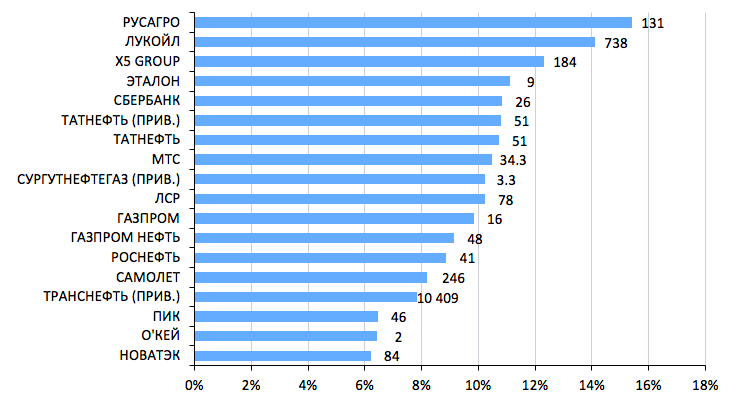

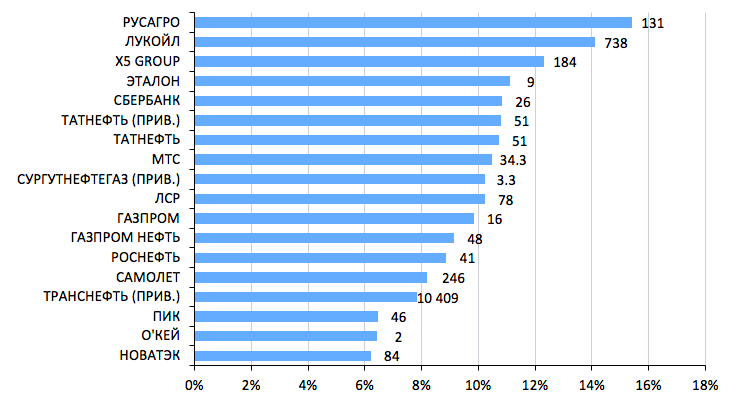

Дивиденды: двузначная доходность в традиционных дивидендных историях

По итогам 2023 г. мы ожидаем сохранения высоких дивидендных выплат у большинства российских компаний.

Из экспортеров мы выделяем ЛУКОЙЛ и Татнефть с доходностями 14% и 11% соответственно.

Русагро с большой вероятностью вернется к выплате дивидендов уже в этом году и предложит доходность в 15%.

Согласно консенсус-прогнозу СПбМТСБ, высокий дивиденд выплатит и Сбербанк (26 руб./акц., доходность 11%).

После выплаты финальных дивидендов по итогам 2022 г., закрытия реестров по которым пройдут в июне–августе, мы ожидаем, что инвесторы сфокусируются на промежуточных и отложенных дивидендах.

Мы полагаем, что значимые промежуточные дивиденды будут платить Роснефть (реестр в августе), ЛУКОЙЛ (октябрь), Газпром нефть (ноябрь), Татнефть (август и ноябрь).

Компании, которые могут заплатить дивиденды после процедуры редомициляции: Русагро, HeadHunter, Циан.

Лидеры по ожидаемой дивидендной доходности, 2023 г.

Нестабильный внешний фон нормализуется по мере постепенного восстановления экономики Китая. Это поддержит цены на энергоресурсы и окажет позитивное влияние на российские индексы.

Индекс Мосбиржи вернулся на докризисные уровни к маю 2023 г. главным образом за счет высоких дивидендов госкомпаний и ослабления рубля, что позитивно сказалось на доходах экспортеров.

Сейчас российский рынок оценивается с 1%-й премией к среднему уровню PE за 6 лет. При стабилизации внешних факторов это говорит в пользу консолидации рынка вблизи текущих уровней. Крупнейший на рынке нефтегазовый сектор торгуется с премией в 11% благодаря высокой рублевой цене нефти и большой дивидендной доходности.

Дисконт/премия по PE к историческим значениям

В ближайшие месяцы основными катализаторами послужат:

· рост мировых цен на сырье вследствие восстановления Китая,

· ослабление рубля (экспортеры),

· повышение дивидендов (госкомпании).

Мы ожидаем смены макроцикла в третьем квартале: цены на энергоресурсы достигнут пика, ослабление рубля прекратится, основная часть дивидендных выплат будет осуществлена в июле–августе.

Мы считаем, что инвесторам стоит:

1) Сосредоточиться на экспортерах, способных платить значительные промежуточные дивиденды.

2) Постепенно увеличивать долю акций компаний внутреннего спроса в портфелях с предпочтением компаний роста компаниям стоимости.

Мы ожидаем сохранения двузначной дивидендной доходности в традиционных дивидендных историях. После выплаты финального дивиденда по итогам 2022 г. рекомендуем сфокусироваться на промежуточных выплатах ЛУКОЙЛа, Газпром нефти, Татнефти и Роснефти.

Предпочитаемые акции

ЛУКОЙЛ: «ПОКУПАТЬ», 6 367 руб.

· Доступ к премиальным каналам позволяет ЛУКОЙЛу ослабить негативный эффект от дисконта Urals к Brent.

· Мы полагаем, что финансовые результаты позволят компании направить на дивиденды более 738 руб./акц. по итогам 2023 г.

· Дивидендная доходность – 14% – одна из самых высоких в секторе.

ТАТНЕФТЬ: «ПОКУПАТЬ», 532 руб.

• Модернизация ТАНЕКО позволяет увеличить долю маржинальных

продуктов в корзине продаж.

• Мы ожидаем снижения капитальных вложений в 2023 г., что может стать поводом для увеличения отчислений на дивиденды.

• При уровне выплат в 50% от прибыли дивиденды составят 51 руб./акц. с доходностью 11%.

ЦИАН: «ПОКУПАТЬ», 750 руб.

• Долгосрочный потенциал рынка благодаря низкой обеспеченности населения жильем.

• Привлекательный профиль роста и доходности: прогнозный среднегодовой темп роста денежного потока до 2028 г. – 40%, доходность денежного потока в 2028 г. – 20%.

• Ожидаем дивиденды после редомициляции, объем накопленных денежных средств – 13%капитализации.

РУСАГРО: «ПОКУПАТЬ», 1 600 руб.

• Восстановление сельскохозяйственных цен окажет поддержку EBITDA.

• Катализатором послужит открытие китайского рынка для российских производителей свинины.

• Восстановление выплаты дивидендов является одним из основных приоритетов. Объявление о редомициляции ожидается в ближайшие месяцы.

Нефть и газ: ориентир на дивиденды

Компании сектора отлично справились с перенаправлением потоков нефти на азиатские рынки, и риски потерь части продаж существенно снизились. Наиболее надежными представляются компании с большой долей продаж по трубопроводу ВСТО (Роснефть) и с собственной инфраструктурой для поставок нефти (Газпром нефть и ЛУКОЙЛ).

Существенно ослабли риски и для Татнефти за счет увеличения переработки. Компания не испытывает проблем с поставкой нефтепродуктов и может снизить капитальные вложения в 2023 г., высвободив денежный поток для дополнительных дивидендных выплат.

Наши фавориты – компании с наиболее высокой дивидендной доходностью: ЛУКОЙЛ (14%) и Татнефть (11%). Наша оценка учитывает ожидаемые налоговые изменения.

Технологии: ускорение роста

В первом квартале большинство компаний технологического сектора продемонстрировали ускорение роста выручки и улучшение динамики рентабельности по EBITDA.

Снизились риски зарубежной регистрации: Яндекс проходит процесс реорганизации, VK объявил о начале редомициляции. Последняя снимет препятствия для дивидендов, что актуально для Циана и HeadHunter, которые готовы платить дивиденды и, по нашим оценкам, к концу 2023 г. накопят суммы, эквивалентные 16% и 15% капитализации соответственно.

Наши фавориты в секторе – VK (недооцененная история роста) и Циан (флагман цифровизации рынка недвижимости с высоким потенциалом дивидендных выплат).

Ускорение роста в 1К23 (выручка, % г/г)

Цветные и драгоценные металлы: восстановление прибыльности

Мы прогнозируем восстановление EBITDA золотодобывающих компаний (Полюс, Полиметалл, Селигдар) в 2023 г. благодаря:

· восстановлению объемов производства,

· новым каналам сбыта,

· снижению инфляционного давления на затраты,

· ослаблению рубля.

Золотодобытчики с российской регистрацией – наши фавориты в секторе (Полюс, Селигдар) за счет краткосрочного (2023) и среднесрочного (2028) роста денежного потока и дивидендов по мере реализации существенных инвестиционных проектов. Норникель – ставка на принятие новой дивидендной политики и возобновление выплат.

Недвижимость: рост объемов строительства

Наши фавориты – истории роста Самолет и Эталон, которые показывают увеличение объемов строительства: Самолет – на 29%, Эталон – на 23% в кв. м на фоне расширения портфеля проектов. Эти компании будут демонстрировать высокий рост прибыли в ближайшей перспективе.

Темпы текущего строительства, май 23/май 22

Розничная торговля и агросектор: ускоренная консолидация в ретейле

Из крупнейших ретейлеров только Магнит (26,5%) и Х5 (18,3%) показывают темпы роста выручки, опережающие рынок (13,4%).

Лидеры сектора активно консолидируют рынок за счет расширения сети (органических открытий новых магазинов и сделок M&A) и увеличения трафика (привлечения покупателей из конкурирующих сетей/розничных форматов).

Русагро покажет хорошую динамику прибыли за счет восстановления цен на сахар (+20% с начала года) и открытия китайского рынка свинины.

Дивиденды: двузначная доходность в традиционных дивидендных историях

По итогам 2023 г. мы ожидаем сохранения высоких дивидендных выплат у большинства российских компаний.

Из экспортеров мы выделяем ЛУКОЙЛ и Татнефть с доходностями 14% и 11% соответственно.

Русагро с большой вероятностью вернется к выплате дивидендов уже в этом году и предложит доходность в 15%.

Согласно консенсус-прогнозу СПбМТСБ, высокий дивиденд выплатит и Сбербанк (26 руб./акц., доходность 11%).

После выплаты финальных дивидендов по итогам 2022 г., закрытия реестров по которым пройдут в июне–августе, мы ожидаем, что инвесторы сфокусируются на промежуточных и отложенных дивидендах.

Мы полагаем, что значимые промежуточные дивиденды будут платить Роснефть (реестр в августе), ЛУКОЙЛ (октябрь), Газпром нефть (ноябрь), Татнефть (август и ноябрь).

Компании, которые могут заплатить дивиденды после процедуры редомициляции: Русагро, HeadHunter, Циан.

Лидеры по ожидаемой дивидендной доходности, 2023 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба