28 июня 2023 Альфа-Капитал

Глобальные акции в плюсе, несмотря на жесткую политику ФРС

Рынок недвижимости США – снижение цен и спроса на ипотеку

Банк Англии повышает ставку быстрее всех

Китай планирует новые экономические стимулы

Акции Сургутнефтегаза торгуются лучше рынка

Рынок стали – прогноз по дивидендам металлургов

Новатэк – менеджмент поделился прогнозами

Минфин разместил новый выпуск ОФЗ-ПД

Реакция долгового рынка на попытку мятежа оказалась незначительной

Совкомфлот продолжает решать проблемы с еврооблигациями

Заполненность ПХГ Европы ограничивает потенциал роста цен на газ

В июле на рынке возможен дефицит нефти

Про курс рубля

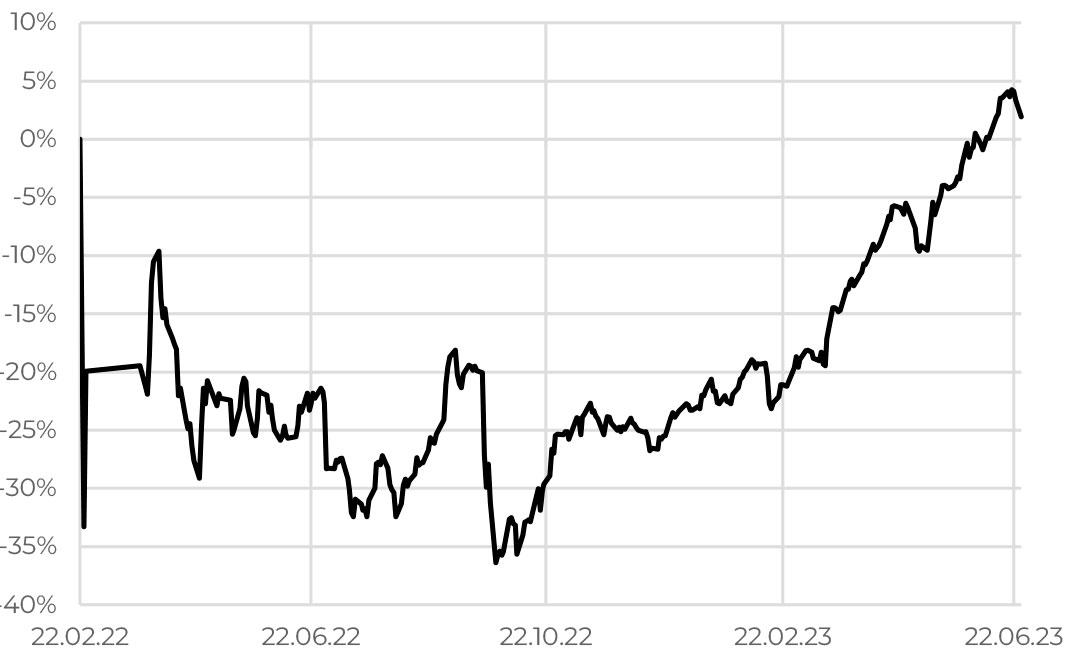

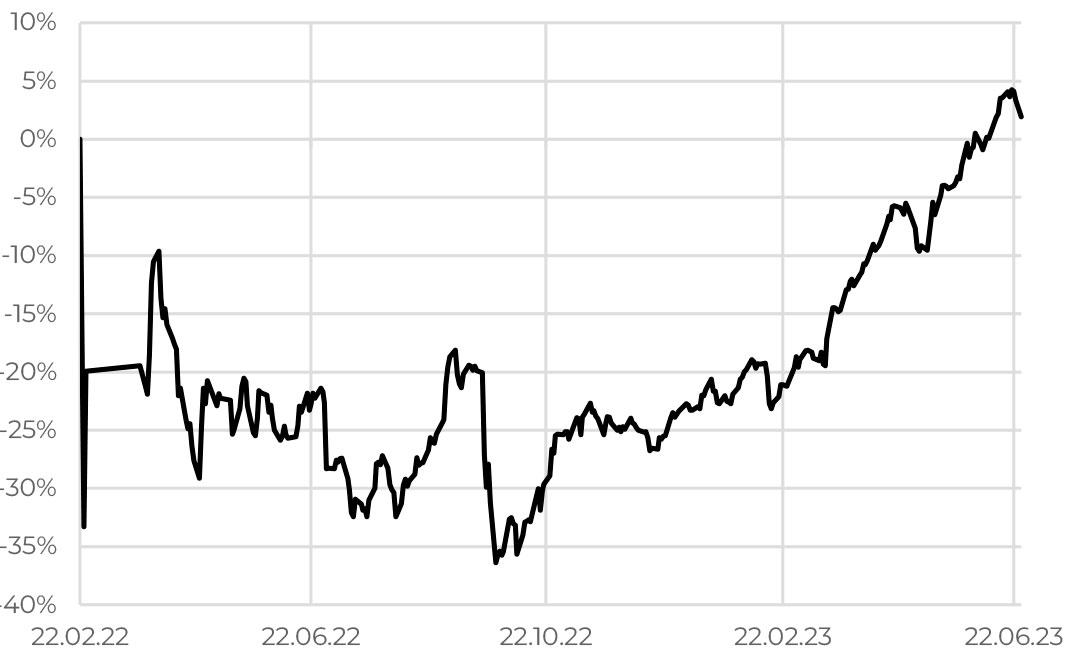

Динамика индекса Мосбиржи полной доходности

Индекс Мосбиржи полной доходности (с учетом дивидендов) вышел в плюс, отыграв потери с начала СВО. С февральских событий индекс снижался более чем на 35%, но уверенный рост с начала 2023 г. привел к тому, что на конец июня российский рынок акций демонстрирует положительную доходность. С другой стороны, из-за ослабления национальной валюты долларовая доходность российского рынка с начала года составляет около 6%, что тем не менее выше показателей других развивающихся рынков.

Росту индекса Мосбиржи способствовал ряд факторов, включая приток розничных инвесторов, ограниченную ликвидность, дивиденды российских публичных компаний, улучшение прозрачности рынка, снижение восприимчивости к геополитическим событиям.

АКЦИИ

Глобальные рынки

Глобальные акции в плюсе, несмотря на жесткую политику ФРС

Похоже, что у S&P 500 есть все шансы, чтобы закрыть июнь в плюсе. За последний месяц индекс прибавил 2,7%, лучше рынка торговались бумаги потребительского сектора (+7,5%) и акции промышленных компаний (+5,9%). Nasdaq зафиксировал первое недельное снижение за два месяца. В ходе выступления перед конгрессом глава ФРС Дж. Пауэлл вновь подтвердил прогноз по двум повышениям до конца года, при этом рынок все еще не закладывает такие решения регулятора. Если рынку придется корректировать ожидания по ставкам до конца, это может оказывать давление на акции.

В пятницу выйдут данные по инфляции в США за май, ожидается снижение до 3,8%. Предыдущая статистика указывала на рост индекса PCE с 4,2% в марте до 4,4% в апреле.

Рынок недвижимости США – снижение цен и спроса на ипотеку

В США корректируются цены на недвижимость. В мае цены на вторичном рынке снизились на 3,1%, до 396,1 тыс. долл. – это самое сильное снижение с декабря 2011 г. Также на 20% г/г снизились продажи домов. На рынок недвижимости оказывает прямое влияние динамика процентных ставок в США, так как в первую очередь ставки влияют на ипотечное кредитование, которое становится более дорогим.

Причем около 40% ипотечных кредитов были выданы в 2020–2021 гг., в период пандемии, когда ставки упали до минимума. И большая часть кредитов выдана под ставку ниже 4%. В тот же период резкий рост спроса привел к удорожанию жилья. А уже практически год средняя ставка по 30-летней ипотеке удерживается на уровне 6–7%. Таким образом, повышение ставки сильно ударило по спросу на американскую недвижимость. С другой стороны, для ФРС есть очевидный плюс – охлаждение рынка недвижимости способствует снижению инфляции.

Банк Англии повышает ставку быстрее всех

Банк Англии поднял ключевую ставку на 50 б.п. – до 5%, до уровня 2008 г. В Англии наблюдается довольно высокая инфляция, что вынуждает регулятора принимать более жесткие шаги, нежели ЕЦБ, который придерживается шага в 25 б.п. при пересмотре ключевой ставки. В мае инфляция в Великобритании составила 8,7%, не изменившись относительно предыдущего месяца, причем премьер-министр Риши Сунак ожидает сократить инфляцию до 5% до конца года. Для сравнения, в США и Европе потребительская инфляция, по последним данным, составляет 4% и 7,1% соответственно.

Китай планирует новые экономические стимулы

Китайские индексы закрыли укороченную торговую неделю в минусе, индексы Shanghai Stock Exchange и CSI 300 потеряли более 2%, Hang Seng – более 5%, несмотря на отсутствие значимых макроэкономических публикаций. Основная причина распродажи на китайском рынке – сомнения в скором восстановлении экономики из-за подавленного спроса. Агентство S&P Global пересмотрело вниз прогноз по росту ВВП Китая в 2023 г. с 5,5 до 5,2% из-за рисков медленного восстановления. Власти КНР понизили ставки по однолетним и трехлетним кредитам на 10 б.п. Такой шаг был ожидаемым после пересмотров ставок РЕПО и MLF.

Настроения на китайском рынке изменились на этой неделе, во вторник основные индексы прибавляют 2%. Премьер госсовета Ли Цян прокомментировал, что ожидает более сильного роста китайской экономики во второй половине года, чем в первой. Также власти будут вводить дополнительные стимулы для поддержки экономики и спроса.

Российский рынок акций

Акции Сургутнефтегаза торгуются лучше рынка

Индекс Мосбиржи за неделю снизился на 2%, что отражает геополитические риски, снижение нефтяных котировок. Наилучшую динамику демонстрируют привилегированные акции Сургутнефтегаза на фоне ослабления национальной валюты.

Рынок стали – прогноз по дивидендам металлургов

Акции крупных сталелитейных компаний в один день выросли на 5–7% после выхода интервью гендиректора Северстали. Он рассказал, что Северсталь ожидает сильных операционных результатов по итогам II квартала 2023 г. благодаря высокому спросу на металлопродукцию и завершению плановых ремонтов, а также тому, что компания продолжит придерживаться принципа создания стоимости для акционеров и не планирует затягивать «дивидендную передышку». Это позволяет рассчитывать на возвращение Северстали (а в перспективе и других крупных компаний сектора: ММК, НЛМК) к выплате дивидендов.

Мы не исключаем, что если ситуация в секторе останется стабильной, то сталевары смогут вернуться к выплатам уже осенью, распределив промежуточные дивиденды за начало этого года. К тому же выпуск стали в РФ вырос в мае на 3% м/м и 9% г/г. По нашим оценкам, если компании возобновят выплаты, то общая дивидендная доходность по итогам 2023 г. может составить более 10% (если исходить из того, что компании, как и прежде, будут направлять на дивиденды 100% свободного денежного потока).

Новатэк – менеджмент поделился прогнозами

Председатель правления Новатэка Л. Михельсон рассказал о прогнозах результатов компании и поделился планами по реализации новых проектов. Во-первых, он ожидает снижения чистой прибыли на 30%, а показателя EBITDA – на 25%. Это в целом совпадает с нашими ожиданиями: цены в контрактах на СПГ в большей степени привязаны к динамике цен на нефть, которые в этом году находятся на более низких по сравнению с 2022 г. уровнях, что будет оказывать давление на результаты Новатэка. Михельсон также предупредил о том, что инвестиции в проект компании «Арктик СПГ – 2» превысят ожидавшиеся ранее 22 млрд долл. из-за изменений в схеме его энергообеспечения. Не думаем, что это критично для дивидендов: компания рассчитывает их на основе чистой прибыли, а на нее капзатраты влияют не так сильно. В начале июня также стало известно, что Новатэк начал разработку нового СПГ-завода в Мурманской области мощностью 20,4 млн т. Сейчас Михельсон рассказал, что Мурманский СПГ будет работать на базе собственного сырья Новатэка. Это в перспективе увеличит рентабельность проекта, так как он не будет зависеть от поставок Газпрома. Но пока это вопрос отдаленного будущего: насколько мы понимаем, проект еще не в стадии технико-экономического обоснования.

ОБЛИГАЦИИ

Рублевые облигации

Минфин разместил новый выпуск ОФЗ-ПД

Минфин на аукционах ОФЗ в прошлую среду разместил бумаги на 75 млрд руб. по номиналу. Из них почти 17 млрд руб. было привлечено с помощью классического выпуска с погашением в 2029 году, премия к рынку составила порядка 30 базисных пунктов. Почти половина заимствований – 36,4 млрд руб. – пришлась на новый выпуск ОФЗ-ПД 26243 с погашением в 2038 г. Доходность по средневзвешенной цене размещения составила 10,94% – аналогичный выпуск ОФЗ с погашением в 2039 г. торговался с YTM 10,89%, то есть премия составила порядка 5 б.п. Оставшийся объем размещения пришелся на линкер с погашением в 2033 г.

Реакция долгового рынка на попытку мятежа оказалась незначительной

Рынок облигаций в понедельник сдержанно отреагировал на попытку мятежа в выходные. По итогам торгов доходности ОФЗ незначительно увеличились в коротком конце кривой (от 2 б.п. до 6 б.п.), при этом средне- и долгосрочные доходности остались на уровнях пятницы. Индекс полной доходности государственных облигаций Мосбиржи (RGBITR) упал лишь на 0,1%, при этом индекс корпоративных облигаций Мосбиржи (RUCBTRNS) и вовсе не отреагировал на произошедшее. Таким образом, благодаря быстрому разрешению ситуации до открытия биржи в понедельник увеличившийся политический риск не успел отразиться ни на котировках ОФЗ, ни на корпоративных облигациях.

Еврооблигации

Совкомфлот продолжает решать проблемы с еврооблигациями

23 июня Совкомфлот в рамках погашения выпуска еврооблигации серии SCF-23 XS1433454243 осуществил прямые выплаты на сумму 70 млн долл. держателям, чьи права учитывались в российских депозитариях. Таким образом, после данной выплаты и ранее погашенного замещающего выпуска на сумму 377 млн долл. в международной инфраструктуре остаются еврооблигации SCF-23 на сумму 51 млн долл.

Так как компании находится под санкциями ЕС и Великобритании, то платежный агент компании – Citibank – и международные центральные депозитарии отказываются принимать от нее денежные средства для дальнейшего распределения среди держателей облигаций. В этой связи компания обратилась в регулирующие органы Ирландии и Великобритании для получения необходимых разрешений на осуществление оставшихся выплат держателям, чьи права учитываются в иностранной инфраструктуре, и ожидает, что сможет осуществить выплаты после получения этих разрешений при надлежащем сотрудничестве со стороны всех контрагентов.

Помимо этого, Совкомфлот в четвертый раз продлил срок размещения дополнительного выпуска замещающих облигаций SCF-28. На этот раз заявки принимаются до 28.07.2023, а срок поставки замещающих бумаг продлен до 07.08.2023 включительно. Инвесторы, которые отправили заявки на обмен бумаг до 15.06.2023, уже должны были получить замещенные облигации. Компания впервые начала доразмещение этого выпуска 11 апреля, максимальный объем, который она сможет заместить, – 112,187 млн долл.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Заполненность ПХГ Европы ограничивает потенциал роста цен на газ

Этот летний сезон Европа встретила с внушительными запасами голубого топлива: если ранее в среднем подземные хранилища в июне были заполнены на 55%, то в этом году отметка значительно выше – 73%. Вполне возможно, что ЕС полностью заполнит свои хранилища к зиме гораздо раньше. Это способно серьезно ограничить потенциал рост цен на газ. Кроме того, уровень потребления газа в Европе за последние полгода значительно снизился. Граждан активно призывали к экономии энергоресурсов, были введены замещающие механизмы для отопления помещений. Все это сказывается на текущих ценах на газ.

В июле на рынке возможен дефицит нефти

Решение ОПЕК+ и отдельно Саудовской Аравии о сокращении в июле объема добычи на 1 млн баррелей в сутки способствовало восстановлению (росту) цен на нефть в момент объявления этого решения. Но надолго ли – вопрос пока открыт, поскольку помимо рисков экономического плана (рецессия в США и ЕС, медленное восстановление экономики КНР) появилась еще опасность возобновления «иранской сделки». Некоторые СМИ опубликовали новость о переговорах Ирана с США по возможному временному снятию ограничений на экспорт нефти из Исламской Республики, что, с одной стороны, привело к 3%-ному падению цены на нефть. С другой стороны, Саудовская Аравия еще не перешла к добровольному сокращению, объем которого довольно значителен. Если спрос на нефть не упадет, то в июле на мировом рынке может возникнуть если не реальный дефицит нефти, то реальный намек на его появление.

Валюты

Про курс рубля

Один из главных вопросов среди участников рынка и СМИ сейчас – почему слабеет рубль и как долго это будет продолжаться. Так, сегодня курс доллара превысил 85 руб., евро приближался к 93 руб. Здесь хочется обратить внимание на два момента. Во-первых, надо все же смотреть на динамику курса на длинном горизонте. За последние полтора-два года мы наблюдали сначала период ослабления курса, потом его укрепление, а сейчас рубль находится в поисках нового равновесия.

Во-вторых, хотя в целом счет текущих операций вернулся к своим нормальным значениям, часть валюты от экспорта просто не доходит в Россию, оставаясь на внешних счетах (например, какое-то время назад отмечался большой объем рупий, скопившийся на счетах российских экспортеров в индийских банках).

Еще один вопрос – с чем сравнивать. Мы привыкли определять курс рубля относительно доллара США. Но если поменять точку отсчета на юань (обороты торгов юанем сейчас находятся на первом месте среди валют на Московской бирже), то становится понятно, что курс рубля просто вернулся к уровню 2021 г. Тогда курс юаня колебался в коридоре 11–12 руб., сейчас мы находимся в том же диапазоне.

Рынок недвижимости США – снижение цен и спроса на ипотеку

Банк Англии повышает ставку быстрее всех

Китай планирует новые экономические стимулы

Акции Сургутнефтегаза торгуются лучше рынка

Рынок стали – прогноз по дивидендам металлургов

Новатэк – менеджмент поделился прогнозами

Минфин разместил новый выпуск ОФЗ-ПД

Реакция долгового рынка на попытку мятежа оказалась незначительной

Совкомфлот продолжает решать проблемы с еврооблигациями

Заполненность ПХГ Европы ограничивает потенциал роста цен на газ

В июле на рынке возможен дефицит нефти

Про курс рубля

Динамика индекса Мосбиржи полной доходности

Индекс Мосбиржи полной доходности (с учетом дивидендов) вышел в плюс, отыграв потери с начала СВО. С февральских событий индекс снижался более чем на 35%, но уверенный рост с начала 2023 г. привел к тому, что на конец июня российский рынок акций демонстрирует положительную доходность. С другой стороны, из-за ослабления национальной валюты долларовая доходность российского рынка с начала года составляет около 6%, что тем не менее выше показателей других развивающихся рынков.

Росту индекса Мосбиржи способствовал ряд факторов, включая приток розничных инвесторов, ограниченную ликвидность, дивиденды российских публичных компаний, улучшение прозрачности рынка, снижение восприимчивости к геополитическим событиям.

АКЦИИ

Глобальные рынки

Глобальные акции в плюсе, несмотря на жесткую политику ФРС

Похоже, что у S&P 500 есть все шансы, чтобы закрыть июнь в плюсе. За последний месяц индекс прибавил 2,7%, лучше рынка торговались бумаги потребительского сектора (+7,5%) и акции промышленных компаний (+5,9%). Nasdaq зафиксировал первое недельное снижение за два месяца. В ходе выступления перед конгрессом глава ФРС Дж. Пауэлл вновь подтвердил прогноз по двум повышениям до конца года, при этом рынок все еще не закладывает такие решения регулятора. Если рынку придется корректировать ожидания по ставкам до конца, это может оказывать давление на акции.

В пятницу выйдут данные по инфляции в США за май, ожидается снижение до 3,8%. Предыдущая статистика указывала на рост индекса PCE с 4,2% в марте до 4,4% в апреле.

Рынок недвижимости США – снижение цен и спроса на ипотеку

В США корректируются цены на недвижимость. В мае цены на вторичном рынке снизились на 3,1%, до 396,1 тыс. долл. – это самое сильное снижение с декабря 2011 г. Также на 20% г/г снизились продажи домов. На рынок недвижимости оказывает прямое влияние динамика процентных ставок в США, так как в первую очередь ставки влияют на ипотечное кредитование, которое становится более дорогим.

Причем около 40% ипотечных кредитов были выданы в 2020–2021 гг., в период пандемии, когда ставки упали до минимума. И большая часть кредитов выдана под ставку ниже 4%. В тот же период резкий рост спроса привел к удорожанию жилья. А уже практически год средняя ставка по 30-летней ипотеке удерживается на уровне 6–7%. Таким образом, повышение ставки сильно ударило по спросу на американскую недвижимость. С другой стороны, для ФРС есть очевидный плюс – охлаждение рынка недвижимости способствует снижению инфляции.

Банк Англии повышает ставку быстрее всех

Банк Англии поднял ключевую ставку на 50 б.п. – до 5%, до уровня 2008 г. В Англии наблюдается довольно высокая инфляция, что вынуждает регулятора принимать более жесткие шаги, нежели ЕЦБ, который придерживается шага в 25 б.п. при пересмотре ключевой ставки. В мае инфляция в Великобритании составила 8,7%, не изменившись относительно предыдущего месяца, причем премьер-министр Риши Сунак ожидает сократить инфляцию до 5% до конца года. Для сравнения, в США и Европе потребительская инфляция, по последним данным, составляет 4% и 7,1% соответственно.

Китай планирует новые экономические стимулы

Китайские индексы закрыли укороченную торговую неделю в минусе, индексы Shanghai Stock Exchange и CSI 300 потеряли более 2%, Hang Seng – более 5%, несмотря на отсутствие значимых макроэкономических публикаций. Основная причина распродажи на китайском рынке – сомнения в скором восстановлении экономики из-за подавленного спроса. Агентство S&P Global пересмотрело вниз прогноз по росту ВВП Китая в 2023 г. с 5,5 до 5,2% из-за рисков медленного восстановления. Власти КНР понизили ставки по однолетним и трехлетним кредитам на 10 б.п. Такой шаг был ожидаемым после пересмотров ставок РЕПО и MLF.

Настроения на китайском рынке изменились на этой неделе, во вторник основные индексы прибавляют 2%. Премьер госсовета Ли Цян прокомментировал, что ожидает более сильного роста китайской экономики во второй половине года, чем в первой. Также власти будут вводить дополнительные стимулы для поддержки экономики и спроса.

Российский рынок акций

Акции Сургутнефтегаза торгуются лучше рынка

Индекс Мосбиржи за неделю снизился на 2%, что отражает геополитические риски, снижение нефтяных котировок. Наилучшую динамику демонстрируют привилегированные акции Сургутнефтегаза на фоне ослабления национальной валюты.

Рынок стали – прогноз по дивидендам металлургов

Акции крупных сталелитейных компаний в один день выросли на 5–7% после выхода интервью гендиректора Северстали. Он рассказал, что Северсталь ожидает сильных операционных результатов по итогам II квартала 2023 г. благодаря высокому спросу на металлопродукцию и завершению плановых ремонтов, а также тому, что компания продолжит придерживаться принципа создания стоимости для акционеров и не планирует затягивать «дивидендную передышку». Это позволяет рассчитывать на возвращение Северстали (а в перспективе и других крупных компаний сектора: ММК, НЛМК) к выплате дивидендов.

Мы не исключаем, что если ситуация в секторе останется стабильной, то сталевары смогут вернуться к выплатам уже осенью, распределив промежуточные дивиденды за начало этого года. К тому же выпуск стали в РФ вырос в мае на 3% м/м и 9% г/г. По нашим оценкам, если компании возобновят выплаты, то общая дивидендная доходность по итогам 2023 г. может составить более 10% (если исходить из того, что компании, как и прежде, будут направлять на дивиденды 100% свободного денежного потока).

Новатэк – менеджмент поделился прогнозами

Председатель правления Новатэка Л. Михельсон рассказал о прогнозах результатов компании и поделился планами по реализации новых проектов. Во-первых, он ожидает снижения чистой прибыли на 30%, а показателя EBITDA – на 25%. Это в целом совпадает с нашими ожиданиями: цены в контрактах на СПГ в большей степени привязаны к динамике цен на нефть, которые в этом году находятся на более низких по сравнению с 2022 г. уровнях, что будет оказывать давление на результаты Новатэка. Михельсон также предупредил о том, что инвестиции в проект компании «Арктик СПГ – 2» превысят ожидавшиеся ранее 22 млрд долл. из-за изменений в схеме его энергообеспечения. Не думаем, что это критично для дивидендов: компания рассчитывает их на основе чистой прибыли, а на нее капзатраты влияют не так сильно. В начале июня также стало известно, что Новатэк начал разработку нового СПГ-завода в Мурманской области мощностью 20,4 млн т. Сейчас Михельсон рассказал, что Мурманский СПГ будет работать на базе собственного сырья Новатэка. Это в перспективе увеличит рентабельность проекта, так как он не будет зависеть от поставок Газпрома. Но пока это вопрос отдаленного будущего: насколько мы понимаем, проект еще не в стадии технико-экономического обоснования.

ОБЛИГАЦИИ

Рублевые облигации

Минфин разместил новый выпуск ОФЗ-ПД

Минфин на аукционах ОФЗ в прошлую среду разместил бумаги на 75 млрд руб. по номиналу. Из них почти 17 млрд руб. было привлечено с помощью классического выпуска с погашением в 2029 году, премия к рынку составила порядка 30 базисных пунктов. Почти половина заимствований – 36,4 млрд руб. – пришлась на новый выпуск ОФЗ-ПД 26243 с погашением в 2038 г. Доходность по средневзвешенной цене размещения составила 10,94% – аналогичный выпуск ОФЗ с погашением в 2039 г. торговался с YTM 10,89%, то есть премия составила порядка 5 б.п. Оставшийся объем размещения пришелся на линкер с погашением в 2033 г.

Реакция долгового рынка на попытку мятежа оказалась незначительной

Рынок облигаций в понедельник сдержанно отреагировал на попытку мятежа в выходные. По итогам торгов доходности ОФЗ незначительно увеличились в коротком конце кривой (от 2 б.п. до 6 б.п.), при этом средне- и долгосрочные доходности остались на уровнях пятницы. Индекс полной доходности государственных облигаций Мосбиржи (RGBITR) упал лишь на 0,1%, при этом индекс корпоративных облигаций Мосбиржи (RUCBTRNS) и вовсе не отреагировал на произошедшее. Таким образом, благодаря быстрому разрешению ситуации до открытия биржи в понедельник увеличившийся политический риск не успел отразиться ни на котировках ОФЗ, ни на корпоративных облигациях.

Еврооблигации

Совкомфлот продолжает решать проблемы с еврооблигациями

23 июня Совкомфлот в рамках погашения выпуска еврооблигации серии SCF-23 XS1433454243 осуществил прямые выплаты на сумму 70 млн долл. держателям, чьи права учитывались в российских депозитариях. Таким образом, после данной выплаты и ранее погашенного замещающего выпуска на сумму 377 млн долл. в международной инфраструктуре остаются еврооблигации SCF-23 на сумму 51 млн долл.

Так как компании находится под санкциями ЕС и Великобритании, то платежный агент компании – Citibank – и международные центральные депозитарии отказываются принимать от нее денежные средства для дальнейшего распределения среди держателей облигаций. В этой связи компания обратилась в регулирующие органы Ирландии и Великобритании для получения необходимых разрешений на осуществление оставшихся выплат держателям, чьи права учитываются в иностранной инфраструктуре, и ожидает, что сможет осуществить выплаты после получения этих разрешений при надлежащем сотрудничестве со стороны всех контрагентов.

Помимо этого, Совкомфлот в четвертый раз продлил срок размещения дополнительного выпуска замещающих облигаций SCF-28. На этот раз заявки принимаются до 28.07.2023, а срок поставки замещающих бумаг продлен до 07.08.2023 включительно. Инвесторы, которые отправили заявки на обмен бумаг до 15.06.2023, уже должны были получить замещенные облигации. Компания впервые начала доразмещение этого выпуска 11 апреля, максимальный объем, который она сможет заместить, – 112,187 млн долл.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Заполненность ПХГ Европы ограничивает потенциал роста цен на газ

Этот летний сезон Европа встретила с внушительными запасами голубого топлива: если ранее в среднем подземные хранилища в июне были заполнены на 55%, то в этом году отметка значительно выше – 73%. Вполне возможно, что ЕС полностью заполнит свои хранилища к зиме гораздо раньше. Это способно серьезно ограничить потенциал рост цен на газ. Кроме того, уровень потребления газа в Европе за последние полгода значительно снизился. Граждан активно призывали к экономии энергоресурсов, были введены замещающие механизмы для отопления помещений. Все это сказывается на текущих ценах на газ.

В июле на рынке возможен дефицит нефти

Решение ОПЕК+ и отдельно Саудовской Аравии о сокращении в июле объема добычи на 1 млн баррелей в сутки способствовало восстановлению (росту) цен на нефть в момент объявления этого решения. Но надолго ли – вопрос пока открыт, поскольку помимо рисков экономического плана (рецессия в США и ЕС, медленное восстановление экономики КНР) появилась еще опасность возобновления «иранской сделки». Некоторые СМИ опубликовали новость о переговорах Ирана с США по возможному временному снятию ограничений на экспорт нефти из Исламской Республики, что, с одной стороны, привело к 3%-ному падению цены на нефть. С другой стороны, Саудовская Аравия еще не перешла к добровольному сокращению, объем которого довольно значителен. Если спрос на нефть не упадет, то в июле на мировом рынке может возникнуть если не реальный дефицит нефти, то реальный намек на его появление.

Валюты

Про курс рубля

Один из главных вопросов среди участников рынка и СМИ сейчас – почему слабеет рубль и как долго это будет продолжаться. Так, сегодня курс доллара превысил 85 руб., евро приближался к 93 руб. Здесь хочется обратить внимание на два момента. Во-первых, надо все же смотреть на динамику курса на длинном горизонте. За последние полтора-два года мы наблюдали сначала период ослабления курса, потом его укрепление, а сейчас рубль находится в поисках нового равновесия.

Во-вторых, хотя в целом счет текущих операций вернулся к своим нормальным значениям, часть валюты от экспорта просто не доходит в Россию, оставаясь на внешних счетах (например, какое-то время назад отмечался большой объем рупий, скопившийся на счетах российских экспортеров в индийских банках).

Еще один вопрос – с чем сравнивать. Мы привыкли определять курс рубля относительно доллара США. Но если поменять точку отсчета на юань (обороты торгов юанем сейчас находятся на первом месте среди валют на Московской бирже), то становится понятно, что курс рубля просто вернулся к уровню 2021 г. Тогда курс юаня колебался в коридоре 11–12 руб., сейчас мы находимся в том же диапазоне.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба