После слабой 1-й половины года коммунальный сектор может начать отыгрывать отставание от S&P 500 в ближайшие месяцы, способствовать чему будут падение инфляции, вероятное окончание цикла повышения ставок со стороны ФРС, а также благоприятные для роста спроса на э/э погодные режимы в США. Дополнительным фактором поддержки станет низкая база 2022 года, когда инфляция была на пике: за счет этого на горизонте NTM отрасль должна обходить S&P 500 по темпам роста EPS.

Мы присваиваем акциям XLU рейтинг «Покупать» с целевой ценой $ 75,0. Потенциал — 11,9%, полная ожидаемая доходность с учетом дивидендов NTM составляет 15,3%.

The Utilities Select Sector SPDR Fund — инвестиционный фонд открытого типа, отслеживающий индекс Utilities Select Sector Index, который, в свою очередь, преимущественно включает ведущие американские коммунальные компании, занимающиеся поставками электроэнергии, газа, воды и пара.

В 2023 году сектор заметно отстает от широкого американского рынка: котировки XLU снизились на 5% при росте S&P 500 на 18%. Главная причина этого — теплая зима и слабые отчеты коммуналок за 1-й квартал 2023 года. В то же самое время июньская экстремально жаркая погода в США может сохраниться в течение всего лета, что благоприятно скажется на энергопотреблении и выручке представителей сектора во 2-м и 3-м кварталах.

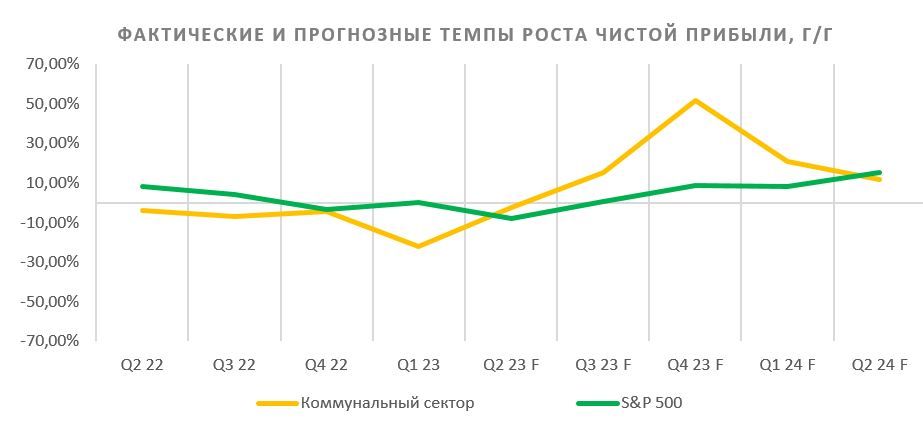

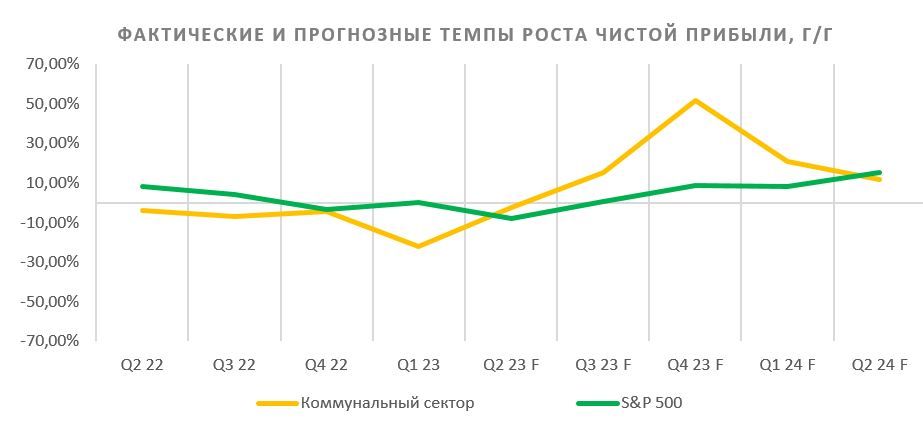

Низкая база второй половины 2022 года благоволит высоким темпам роста EPS-сектора в ближайшие кварталы. Эффект инфляции, достигшей своего пика в июне 2022 года, постепенно угасает по мере непосредственного снижения ценового давления и новых тарифных заявок. Согласно консенсусу Refinitiv, в 4 ближайшие квартала (3К23 — 2К24) темпы увеличения чистой прибыли коммунального сектора будут опережать темпы роста чистой прибыли S&P 500 в среднем на 16,5%.

Вероятное скорое окончание цикла повышения ставок в США позитивно для сектора. Многие представители отрасли работают в условиях высокой инвестиционной нагрузки в рамках обеспечения энергоперехода, в связи с чем нормализация процентных ставок по долговым обязательствам и более дешевое «зеленое» финансирование должны снизить давление на рентабельность чистой прибыли.

The Utilities Select Sector SPDR Fund предлагает неплохую дивидендную доходность: за последние 5 лет показатель в среднем составил 3%, и на горизонте NTM инвесторы могут рассчитывать на доходность около 3,5%.

При оценке потенциала The Utilities Select Sector SPDR Fund мы воспользовались средневзвешенными целевыми ценами компаний — представителей ETF по выборке аналитиков за последние 6 месяцев.

Среди рисков для сектора мы отмечаем политику ФРС, торговые отношения США и Китая, а также природные катаклизмы. В случае, если Федрезерв продолжит ужесточение денежно-кредитной политики, компании отрасли почувствуют негативный эффект сильнее остальных за счет высокой долговой нагрузки. Многие ВИЭ-проекты зависят от поставок комплектующих из КНР, в связи с чем эскалация геополитической напряженности может привести к перебоям в поставках. Наконец, летний сезон в США часто характеризуется большим количеством природных стихийных явлений (пожары, ураганы, штормы), в связи с чем расходная часть годовых бюджетов может вырасти на фоне аварийно-восстановительных работ.

Описание ETF

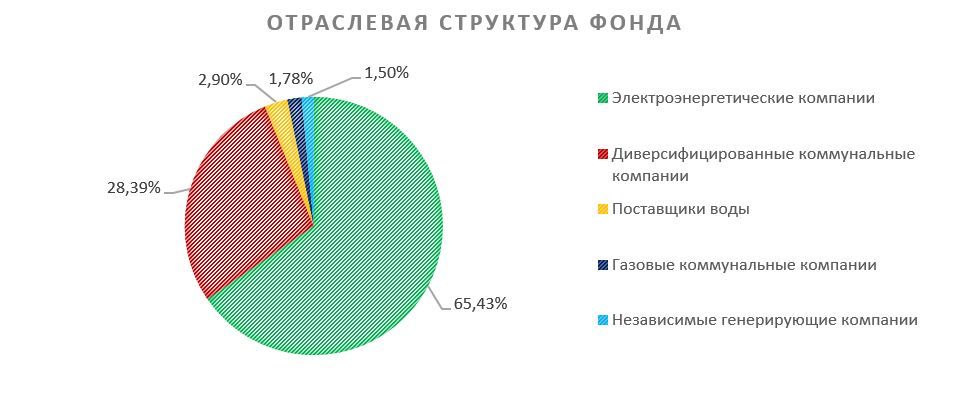

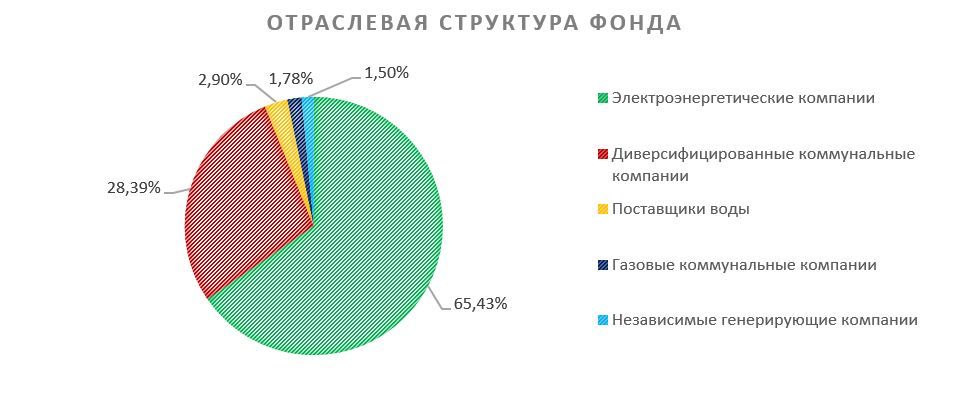

The Utilities Select Sector SPDR Fund — инвестиционный фонд открытого типа, отслеживающий индекс Utilities Select Sector Index (тикер — .IXUTR), который, в свою очередь, преимущественно включает ведущие американские коммунальные компании, занимающиеся поставками электроэнергии, газа, воды и пара. Фонд запущен 16 декабря 1998 года. В состав портфеля ETF входят 30 акций компаний из США. Фонд находится под управлением холдинга SSGA Funds Management, текущая комиссия за управление — 0,1%. Стоимость чистых активов на 28.07.2023 — около $ 15,8 млрд, количество акций в обращении — 234,57 млн. Пятерку компаний с наибольшими долями в ETF составляют NextEra Energy (15,3%), Southern (8,0%), Duke Energy (7,3%), Sempra Energy (4,8%) и Dominion Energy (4,5%). Отраслевая структура фонда представлена ниже.

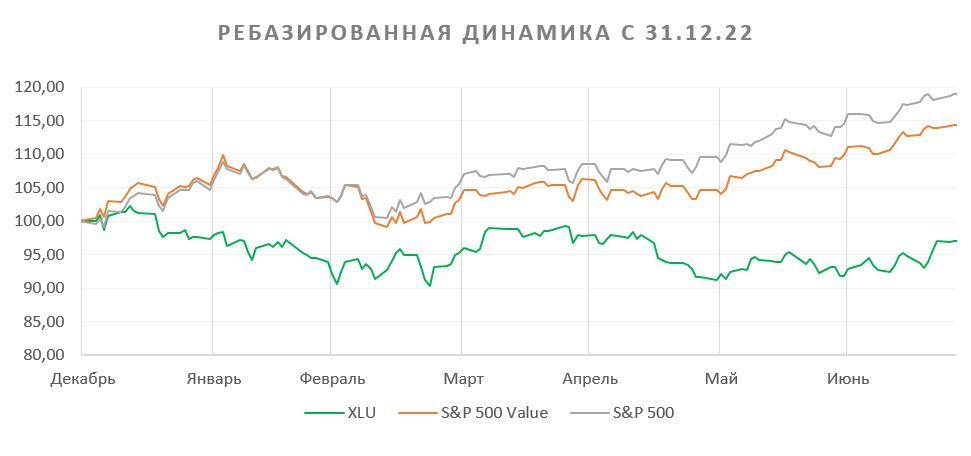

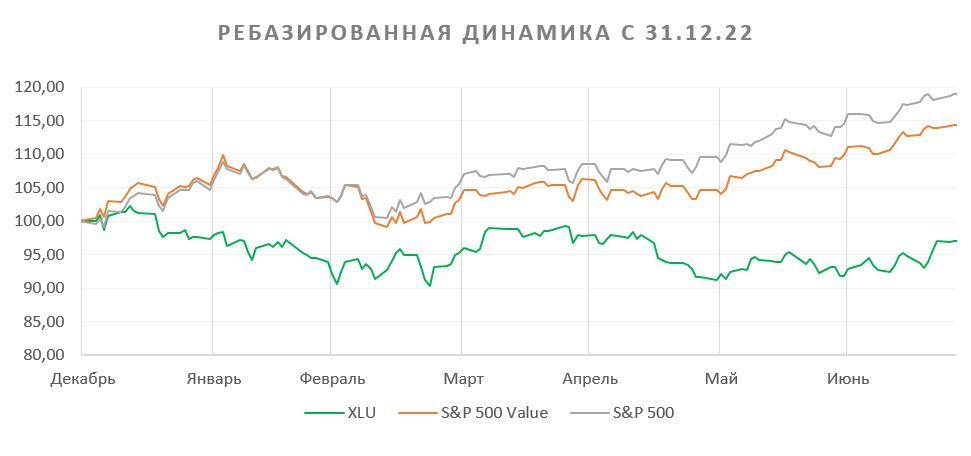

C начала 2023 года ETF потерял 5%, заметно отстав как от широкого рынка в лице S&P 500, который подрос на 18%, так и от его «стоимостной» версии S&P 500 Value, потяжелевшей на 14%.

Дивидендная политика

The Utilities Select Sector SPDR Fund предлагает неплохую дивидендную доходность: за последние 5 лет показатель в среднем составил 3%. По нашей оценке, на горизонте NTM фонд может принести доходность около 3,5%.

Перспективы отрасли

Коммунальный сектор было сложно назвать фаворитом на американском рынке в 1-й половине 2023 года, что по большей части связано с теплой зимой и слабой динамикой энергопотребления в стране. По итогам 1-го квартала спрос на электроэнергию снизился на 3% (г/г), причем эффект теплых погодных режимов в осенне-зимний период сильнее всего сказался на потреблении э/э населением, упавшим на 6% (г/г). Только благодаря росту тарифов выручка поставщиков э/э увеличилась на 7% (г/г) по итогам 1-го квартала. Ситуация фундаментально не изменилась в апреле и мае, но погодные тренды начала лета дают надежду на более позитивные результаты сектора до конца 2023 года.

Национальное управление океанических и атмосферных исследований США сообщило, что июнь 2023 года стал наиболее жарким с 1850 года. Агентство прогнозирует, что в июле и августе на большей части территории США (кроме северной части Великих равнин) также будут наблюдаться необычно высокие температуры. Такие тренды могут положительно сказаться на динамике потребления э/э, используемой в целях охлаждения помещений.

Кроме того, рост чистой прибыли электроэнергетических компаний, начиная с 3-го квартала текущего года, будет поддерживаться крайне низкой базой 2022 года, когда сектор оказался под сильным давлением высокой инфляции. Большинство компаний отрасли работают в рамках жесткого тарифного регулирования, в связи с чем для переноса резко подскочивших операционных расходов в цены на э/э требуется около 1 года. Конфигурация, отвечающая росту чистой прибыли сектора во 2-й половине 2023 года на базе данного фактора, отражается в прогнозах аналитиков. Согласно консенсусу Refinitiv, в 4 ближайшие квартала (3К23 — 2К24) темпы увеличения чистой прибыли коммунального сектора будут опережать темпы роста чистой прибыли S&P 500 в среднем на 16,5%. При этом, по нашим оценкам, такие прогнозы в полной мере не учитывают эффект погодного фактора, описанный выше.

Нормализации в отрасли благоприятствует и снижение годовой инфляции с пиковых 9,1% до 3% в июне 2023 года и вероятное скорое окончание цикла ужесточения денежно-кредитной политики ФРС. Для регулируемого бизнеса коммунальных компаний, многие из которых находятся в активной стадии инвестиционного цикла в связи с энергопереходом, два данных макротренда должны устранить давление на чистую прибыль в текущем и последующих тарифных периодах.

Риски отрасли

Среди рисков для сектора мы отмечаем политику ФРС, торговые отношения США и Китая, а также природные катаклизмы. В случае, если Федрезерв продолжит ужесточение денежно-кредитной политики, компании отрасли почувствуют негативный эффект сильнее остальных за счет высокой долговой нагрузки. Многие ВИЭ-проекты зависят от поставок комплектующих из КНР, в связи с чем эскалация геополитической напряженности может привести к перебоям в поставках. Наконец, летний сезон в США часто характеризуется большим количеством природных стихийных явлений (пожары, ураганы, штормы), в связи с чем расходная часть годовых бюджетов может вырасти на фоне аварийно-восстановительных работ.

Оценка

При оценке потенциала The Utilities Select Sector SPDR Fund на ближайшие 12 мес. (июль 2024 года) мы воспользовались средневзвешенными целевыми ценами представителей ETF. Исходя из них, целевая цена XLU на июль 2023 года составляет $ 75,0, что соответствует потенциалу 11,9%. Вместе с прогнозными дивидендами NTM доходность ETF — 15,3%, в связи с чем мы присваиваем инструменту рейтинг «Покупать».

Показатели для оценки

Технический анализ

На дневном графике акции XLU торгуются в боковике $ 64-70 с поддержкой долгосрочного восходящего тренда. Ближайшие важные уровни сопротивления для ETF расположены на уровнях $ 70, $ 73,5 и $ 78.

Мы присваиваем акциям XLU рейтинг «Покупать» с целевой ценой $ 75,0. Потенциал — 11,9%, полная ожидаемая доходность с учетом дивидендов NTM составляет 15,3%.

The Utilities Select Sector SPDR Fund — инвестиционный фонд открытого типа, отслеживающий индекс Utilities Select Sector Index, который, в свою очередь, преимущественно включает ведущие американские коммунальные компании, занимающиеся поставками электроэнергии, газа, воды и пара.

В 2023 году сектор заметно отстает от широкого американского рынка: котировки XLU снизились на 5% при росте S&P 500 на 18%. Главная причина этого — теплая зима и слабые отчеты коммуналок за 1-й квартал 2023 года. В то же самое время июньская экстремально жаркая погода в США может сохраниться в течение всего лета, что благоприятно скажется на энергопотреблении и выручке представителей сектора во 2-м и 3-м кварталах.

Низкая база второй половины 2022 года благоволит высоким темпам роста EPS-сектора в ближайшие кварталы. Эффект инфляции, достигшей своего пика в июне 2022 года, постепенно угасает по мере непосредственного снижения ценового давления и новых тарифных заявок. Согласно консенсусу Refinitiv, в 4 ближайшие квартала (3К23 — 2К24) темпы увеличения чистой прибыли коммунального сектора будут опережать темпы роста чистой прибыли S&P 500 в среднем на 16,5%.

Вероятное скорое окончание цикла повышения ставок в США позитивно для сектора. Многие представители отрасли работают в условиях высокой инвестиционной нагрузки в рамках обеспечения энергоперехода, в связи с чем нормализация процентных ставок по долговым обязательствам и более дешевое «зеленое» финансирование должны снизить давление на рентабельность чистой прибыли.

The Utilities Select Sector SPDR Fund предлагает неплохую дивидендную доходность: за последние 5 лет показатель в среднем составил 3%, и на горизонте NTM инвесторы могут рассчитывать на доходность около 3,5%.

При оценке потенциала The Utilities Select Sector SPDR Fund мы воспользовались средневзвешенными целевыми ценами компаний — представителей ETF по выборке аналитиков за последние 6 месяцев.

Среди рисков для сектора мы отмечаем политику ФРС, торговые отношения США и Китая, а также природные катаклизмы. В случае, если Федрезерв продолжит ужесточение денежно-кредитной политики, компании отрасли почувствуют негативный эффект сильнее остальных за счет высокой долговой нагрузки. Многие ВИЭ-проекты зависят от поставок комплектующих из КНР, в связи с чем эскалация геополитической напряженности может привести к перебоям в поставках. Наконец, летний сезон в США часто характеризуется большим количеством природных стихийных явлений (пожары, ураганы, штормы), в связи с чем расходная часть годовых бюджетов может вырасти на фоне аварийно-восстановительных работ.

Описание ETF

The Utilities Select Sector SPDR Fund — инвестиционный фонд открытого типа, отслеживающий индекс Utilities Select Sector Index (тикер — .IXUTR), который, в свою очередь, преимущественно включает ведущие американские коммунальные компании, занимающиеся поставками электроэнергии, газа, воды и пара. Фонд запущен 16 декабря 1998 года. В состав портфеля ETF входят 30 акций компаний из США. Фонд находится под управлением холдинга SSGA Funds Management, текущая комиссия за управление — 0,1%. Стоимость чистых активов на 28.07.2023 — около $ 15,8 млрд, количество акций в обращении — 234,57 млн. Пятерку компаний с наибольшими долями в ETF составляют NextEra Energy (15,3%), Southern (8,0%), Duke Energy (7,3%), Sempra Energy (4,8%) и Dominion Energy (4,5%). Отраслевая структура фонда представлена ниже.

C начала 2023 года ETF потерял 5%, заметно отстав как от широкого рынка в лице S&P 500, который подрос на 18%, так и от его «стоимостной» версии S&P 500 Value, потяжелевшей на 14%.

Дивидендная политика

The Utilities Select Sector SPDR Fund предлагает неплохую дивидендную доходность: за последние 5 лет показатель в среднем составил 3%. По нашей оценке, на горизонте NTM фонд может принести доходность около 3,5%.

Перспективы отрасли

Коммунальный сектор было сложно назвать фаворитом на американском рынке в 1-й половине 2023 года, что по большей части связано с теплой зимой и слабой динамикой энергопотребления в стране. По итогам 1-го квартала спрос на электроэнергию снизился на 3% (г/г), причем эффект теплых погодных режимов в осенне-зимний период сильнее всего сказался на потреблении э/э населением, упавшим на 6% (г/г). Только благодаря росту тарифов выручка поставщиков э/э увеличилась на 7% (г/г) по итогам 1-го квартала. Ситуация фундаментально не изменилась в апреле и мае, но погодные тренды начала лета дают надежду на более позитивные результаты сектора до конца 2023 года.

Национальное управление океанических и атмосферных исследований США сообщило, что июнь 2023 года стал наиболее жарким с 1850 года. Агентство прогнозирует, что в июле и августе на большей части территории США (кроме северной части Великих равнин) также будут наблюдаться необычно высокие температуры. Такие тренды могут положительно сказаться на динамике потребления э/э, используемой в целях охлаждения помещений.

Кроме того, рост чистой прибыли электроэнергетических компаний, начиная с 3-го квартала текущего года, будет поддерживаться крайне низкой базой 2022 года, когда сектор оказался под сильным давлением высокой инфляции. Большинство компаний отрасли работают в рамках жесткого тарифного регулирования, в связи с чем для переноса резко подскочивших операционных расходов в цены на э/э требуется около 1 года. Конфигурация, отвечающая росту чистой прибыли сектора во 2-й половине 2023 года на базе данного фактора, отражается в прогнозах аналитиков. Согласно консенсусу Refinitiv, в 4 ближайшие квартала (3К23 — 2К24) темпы увеличения чистой прибыли коммунального сектора будут опережать темпы роста чистой прибыли S&P 500 в среднем на 16,5%. При этом, по нашим оценкам, такие прогнозы в полной мере не учитывают эффект погодного фактора, описанный выше.

Нормализации в отрасли благоприятствует и снижение годовой инфляции с пиковых 9,1% до 3% в июне 2023 года и вероятное скорое окончание цикла ужесточения денежно-кредитной политики ФРС. Для регулируемого бизнеса коммунальных компаний, многие из которых находятся в активной стадии инвестиционного цикла в связи с энергопереходом, два данных макротренда должны устранить давление на чистую прибыль в текущем и последующих тарифных периодах.

Риски отрасли

Среди рисков для сектора мы отмечаем политику ФРС, торговые отношения США и Китая, а также природные катаклизмы. В случае, если Федрезерв продолжит ужесточение денежно-кредитной политики, компании отрасли почувствуют негативный эффект сильнее остальных за счет высокой долговой нагрузки. Многие ВИЭ-проекты зависят от поставок комплектующих из КНР, в связи с чем эскалация геополитической напряженности может привести к перебоям в поставках. Наконец, летний сезон в США часто характеризуется большим количеством природных стихийных явлений (пожары, ураганы, штормы), в связи с чем расходная часть годовых бюджетов может вырасти на фоне аварийно-восстановительных работ.

Оценка

При оценке потенциала The Utilities Select Sector SPDR Fund на ближайшие 12 мес. (июль 2024 года) мы воспользовались средневзвешенными целевыми ценами представителей ETF. Исходя из них, целевая цена XLU на июль 2023 года составляет $ 75,0, что соответствует потенциалу 11,9%. Вместе с прогнозными дивидендами NTM доходность ETF — 15,3%, в связи с чем мы присваиваем инструменту рейтинг «Покупать».

Показатели для оценки

Технический анализ

На дневном графике акции XLU торгуются в боковике $ 64-70 с поддержкой долгосрочного восходящего тренда. Ближайшие важные уровни сопротивления для ETF расположены на уровнях $ 70, $ 73,5 и $ 78.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба