16 августа 2023 T-Investments

12% — это много или мало?

Теперь ключевая ставка в РФ — 12%. ЦБ резко отреагировал на падение национальной валюты и усиление инфляции, увеличив ставку сразу на 350 базисных пунктов. Аналитики Тинькофф Инвестиций ожидают, что теперь курс рубля укрепится с некоторым лагом до уровней около 88 — 90 рублей за доллар. Этому также будет способствовать и улучшение конъюнктуры на мировом рынке нефти.

Что такое ключевая ставка ЦБ?

Это минимальный процент кредита, под который Центробанк выдает займы. Если ставка становится выше, новые кредиты дорожают, а ставки по депозитам растут. Рост ставки — негатив для держателей облигаций их доходность к погашению растет, а стоимость падает. Исключение —облигации с плавающей ставкой. С помощью увеличения ставки ЦБ может сдерживать инфляцию, «замедляя» экономику.

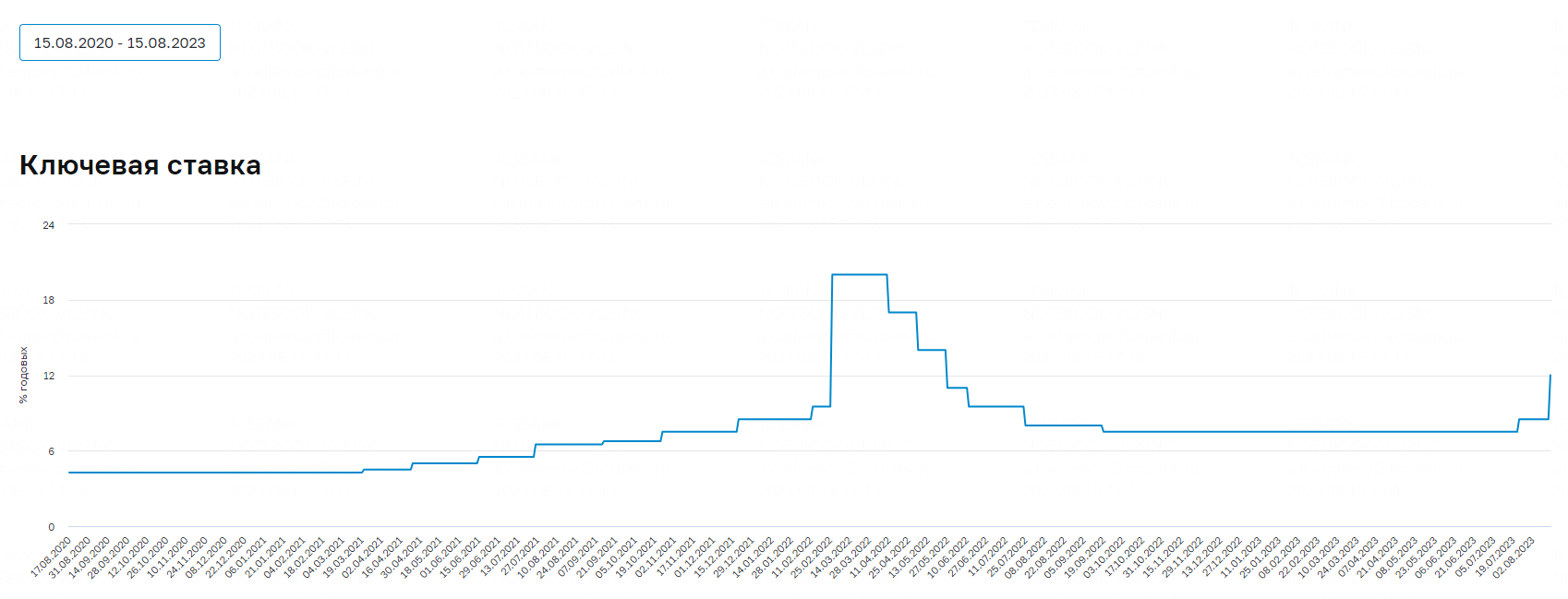

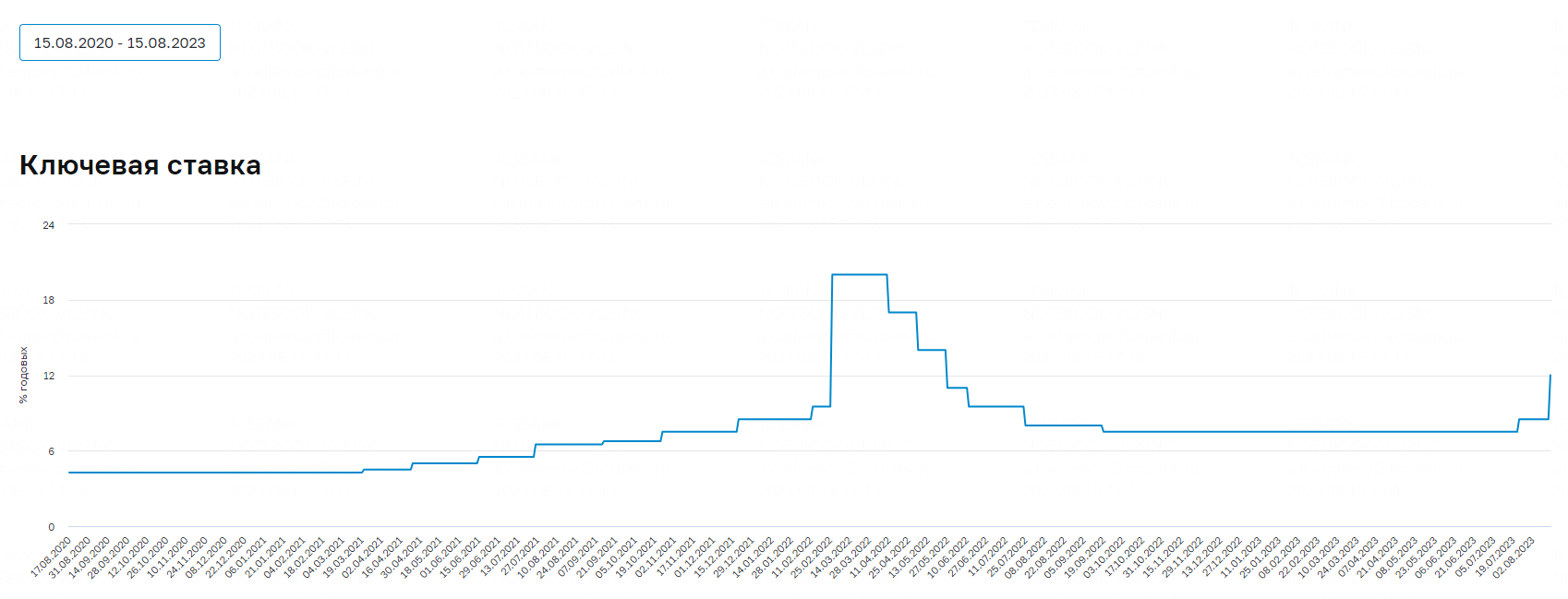

Как менялась ставка в России?

За последние три года ставка изменилась с 4,5% (минимальное значение) в 2020 году до 12% в 2023-м. Пиковых значений в 20% она достигала в феврале 2022 года.

Что происходит за рубежом?

Резкое повышение ставки — типичный ответ центробанков на рост инфляции и девальвацию. В июне инфляция в Аргентине ускорилась до более чем 115% в годовом выражении, а на днях местный ЦБ поднял ставку с 97% до 118%.

Власти Турции в прошлом году пытались действовать от обратного — снижали ставку, несмотря на галопирующую инфляцию. Не помогло. По итогам прошлого года Турция вошла в топ-7 стран с самой высокой инфляцией в мире. На пике в ноябре она превышала 85%. В этом году ЦБ Турции несколько раз повышал ключевую ставку. Сейчас ее уровень — 17,5%.

Когда-то Европа славилась потребительскими кредитами по ставкам, близким к нулевым. Такое явление было возможно, так как около десяти лет ключевая ставка ЕЦБ находилась на уровне 0%. В 2022 году уровень инфляции в еврозоне стал расти, и местный ЦБ начал с этим бороться ужесточением денежно-кредитной политики. Сейчас ставка ЕЦБ — 4,25%.

В США ФРС не устраивает уровень инфляции, из-за чего уровень ключевой ставки в июле 2023-го достиг своего максимума за 22 года (5,5%). Впрочем, многие инвесторы уверены, что это уже предел и вскоре ФРС начнет снижать ставку, чтобы стимулировать экономику.

Совсем другая ситуация в Китае. Сейчас в Поднебесной обратное инфляции явление — дефляция. Цены на товары падают, а не растут. На протяжении двух лет Народный банк Китая повышал ставку, а в июне все-таки снизил ее до уровня 3,55%.

Будет ли российский ЦБ еще повышать ставку?

В базовом сценарии аналитики Тинькофф Инвестиций ожидают сохранения ключевой ставки на уровне 12% годовых до конца 2023-го. Однако в случае сохранения повышенной волатильности на валютном рынке регулятор может вновь повысить ключевую ставку на осенних заседаниях.

Банк России повысил ключевую ставку до 12%

Сегодня, на внеплановом заседании Банк России принял решение повысить ключевую ставку сразу на 350 б. п., до 12%.

Почему?

Инфляционное давление продолжает усиливаться. По расчетам регулятора, в среднем за последние три месяца текущий рост цен с поправкой на сезонность составил 7,6% в пересчете на год, а базовый показатель увеличился до 7,1%. При этом цель Банка России находится вблизи 4%. Ослабление рубля, которое мы наблюдаем, существенно влияет на инфляцию через импорт. Кроме того, ЦБ отмечает, что увеличение внутреннего спроса, превышающее возможности расширения выпуска, усиливает устойчивое инфляционное давление. На этом фоне регулятор принял решение повысить ключевую ставку в целях ограничения рисков для ценовой стабильности.

Как это повлияет на курс?

Повышение ставки в текущих условиях влияет на курс через снижение кредитной активности и, как следствие, замедление импорта, а также через замедление оттока капитала на фоне того, что ставки внутри страны становятся более привлекательными. Ожидаем, что курс укрепится с некоторым лагом до уровней около 88—90 руб./доллар. Этому будет способствовать и улучшение конъюнктуры на мировом рынке нефти, а также текущий узкий дисконт Urals к Brent (в июле сузился до 15,7 долл./барр.).

Будет ли ЦБ еще повышать ставку?

В настоящий момент регулятор не дал жесткого сигнала относительного сентябрьского заседания. Однако, по нашему мнению, в случае сохранения повышенной волатильности на валютном рынке, регулятор может вновь повысить ключевую ставку на осенних заседаниях. Базово ожидаем сохранения ключевой ставки на уровне 12% годовых до конца года.

Что делать с облигациями в портфелях?

Мы рекомендуем клиентам сохранять текущие позиции в облигациях с фиксированным купоном. Не стоит поддаваться паническим распродажам.

Основная переоценка уже произошла и дальнейшее снижение, вероятно, не будет существенным.

Текущее повышение регулятором сразу на 350 б. п. — это в некоторой степени авансирование будущих повышений, которые регулятор намеревался сделать на осенних заседаниях. А это значит, что чем раньше регулятор повысил ставку, тем раньше может случиться переход к смягчению политики.

Облигации — это инструмент с фиксированным доходом. То есть, если клиент досидит до погашения (или оферты), он все равно получит ту ставку, под которую он размещал свои средства. И текущее влияние повышения ставки регулятором на облигации — это лишь «бумажная» переоценка.

Что с фондом TBRU?

Мы активно готовились к повышению ключевой ставки регулятором еще с начала года, планомерно сокращая дюрацию и наращивая долю наиболее привлекательных бумаг с плавающим купоном (последние сделки на покупку по флоатерам прошли вчера на 120 млн руб.). В настоящий момент средневзвешенная дюрация по фонду составляет менее 1,5 лет, что помогает нам пройти текущий период турбулентности с наименьшими потерями.

Что можно покупать сейчас?

До сентябрьского заседания мы не рекомендуем инвесторам облигации с дальними сроками до погашения. Также рекомендуем осторожнее подходить к выбору и более коротких корпоративных бумаг, поскольку кредитные спреды в данном сегменте существенно сузились. Нашими фаворитами в текущих условиях являются бумаги с плавающей ставкой (флоатеры), а также ультракороткие бонды с доходностью до 1 года. Базово мы не ждем, что регулятор может еще раз повысить ключевую ставку в текущем цикле, однако больше ясности мы получим в ближайший месяц. При стабилизации курса ниже 100 руб./доллар до предстоящего заседания (15 сентября) регулятор, вероятно, воздержится от дополнительного повышения. В этом случае можно будет начать присматриваться к более длинным бумагам.

Что с первичными размещения облигаций?

Мы ожидаем, что ряд эмитентов возьмут небольшую паузу в размещении облигаций, чтобы оценить масштаб изменения кредитных условий. Вместе с тем отметим, что ужесточение политики ЦБ уже было в значительной степени заложено в цены облигаций и поэтому не оказывает критического влияния на готовность компаний к выходу на долговой рынок. Активность будет по-прежнему на высоком уровне в ближайшие недели.

Что с акциями?

Последствия ужесточения политики регулятором не должны существенно повлиять на динамику российского рынка. Базово мы ждем, что широкий индекс Московской биржи продолжит свой рост в текущем году, о чем подробно писали в нашей весенней стратегии.

Теперь ключевая ставка в РФ — 12%. ЦБ резко отреагировал на падение национальной валюты и усиление инфляции, увеличив ставку сразу на 350 базисных пунктов. Аналитики Тинькофф Инвестиций ожидают, что теперь курс рубля укрепится с некоторым лагом до уровней около 88 — 90 рублей за доллар. Этому также будет способствовать и улучшение конъюнктуры на мировом рынке нефти.

Что такое ключевая ставка ЦБ?

Это минимальный процент кредита, под который Центробанк выдает займы. Если ставка становится выше, новые кредиты дорожают, а ставки по депозитам растут. Рост ставки — негатив для держателей облигаций их доходность к погашению растет, а стоимость падает. Исключение —облигации с плавающей ставкой. С помощью увеличения ставки ЦБ может сдерживать инфляцию, «замедляя» экономику.

Как менялась ставка в России?

За последние три года ставка изменилась с 4,5% (минимальное значение) в 2020 году до 12% в 2023-м. Пиковых значений в 20% она достигала в феврале 2022 года.

Что происходит за рубежом?

Резкое повышение ставки — типичный ответ центробанков на рост инфляции и девальвацию. В июне инфляция в Аргентине ускорилась до более чем 115% в годовом выражении, а на днях местный ЦБ поднял ставку с 97% до 118%.

Власти Турции в прошлом году пытались действовать от обратного — снижали ставку, несмотря на галопирующую инфляцию. Не помогло. По итогам прошлого года Турция вошла в топ-7 стран с самой высокой инфляцией в мире. На пике в ноябре она превышала 85%. В этом году ЦБ Турции несколько раз повышал ключевую ставку. Сейчас ее уровень — 17,5%.

Когда-то Европа славилась потребительскими кредитами по ставкам, близким к нулевым. Такое явление было возможно, так как около десяти лет ключевая ставка ЕЦБ находилась на уровне 0%. В 2022 году уровень инфляции в еврозоне стал расти, и местный ЦБ начал с этим бороться ужесточением денежно-кредитной политики. Сейчас ставка ЕЦБ — 4,25%.

В США ФРС не устраивает уровень инфляции, из-за чего уровень ключевой ставки в июле 2023-го достиг своего максимума за 22 года (5,5%). Впрочем, многие инвесторы уверены, что это уже предел и вскоре ФРС начнет снижать ставку, чтобы стимулировать экономику.

Совсем другая ситуация в Китае. Сейчас в Поднебесной обратное инфляции явление — дефляция. Цены на товары падают, а не растут. На протяжении двух лет Народный банк Китая повышал ставку, а в июне все-таки снизил ее до уровня 3,55%.

Будет ли российский ЦБ еще повышать ставку?

В базовом сценарии аналитики Тинькофф Инвестиций ожидают сохранения ключевой ставки на уровне 12% годовых до конца 2023-го. Однако в случае сохранения повышенной волатильности на валютном рынке регулятор может вновь повысить ключевую ставку на осенних заседаниях.

Банк России повысил ключевую ставку до 12%

Сегодня, на внеплановом заседании Банк России принял решение повысить ключевую ставку сразу на 350 б. п., до 12%.

Почему?

Инфляционное давление продолжает усиливаться. По расчетам регулятора, в среднем за последние три месяца текущий рост цен с поправкой на сезонность составил 7,6% в пересчете на год, а базовый показатель увеличился до 7,1%. При этом цель Банка России находится вблизи 4%. Ослабление рубля, которое мы наблюдаем, существенно влияет на инфляцию через импорт. Кроме того, ЦБ отмечает, что увеличение внутреннего спроса, превышающее возможности расширения выпуска, усиливает устойчивое инфляционное давление. На этом фоне регулятор принял решение повысить ключевую ставку в целях ограничения рисков для ценовой стабильности.

Как это повлияет на курс?

Повышение ставки в текущих условиях влияет на курс через снижение кредитной активности и, как следствие, замедление импорта, а также через замедление оттока капитала на фоне того, что ставки внутри страны становятся более привлекательными. Ожидаем, что курс укрепится с некоторым лагом до уровней около 88—90 руб./доллар. Этому будет способствовать и улучшение конъюнктуры на мировом рынке нефти, а также текущий узкий дисконт Urals к Brent (в июле сузился до 15,7 долл./барр.).

Будет ли ЦБ еще повышать ставку?

В настоящий момент регулятор не дал жесткого сигнала относительного сентябрьского заседания. Однако, по нашему мнению, в случае сохранения повышенной волатильности на валютном рынке, регулятор может вновь повысить ключевую ставку на осенних заседаниях. Базово ожидаем сохранения ключевой ставки на уровне 12% годовых до конца года.

Что делать с облигациями в портфелях?

Мы рекомендуем клиентам сохранять текущие позиции в облигациях с фиксированным купоном. Не стоит поддаваться паническим распродажам.

Основная переоценка уже произошла и дальнейшее снижение, вероятно, не будет существенным.

Текущее повышение регулятором сразу на 350 б. п. — это в некоторой степени авансирование будущих повышений, которые регулятор намеревался сделать на осенних заседаниях. А это значит, что чем раньше регулятор повысил ставку, тем раньше может случиться переход к смягчению политики.

Облигации — это инструмент с фиксированным доходом. То есть, если клиент досидит до погашения (или оферты), он все равно получит ту ставку, под которую он размещал свои средства. И текущее влияние повышения ставки регулятором на облигации — это лишь «бумажная» переоценка.

Что с фондом TBRU?

Мы активно готовились к повышению ключевой ставки регулятором еще с начала года, планомерно сокращая дюрацию и наращивая долю наиболее привлекательных бумаг с плавающим купоном (последние сделки на покупку по флоатерам прошли вчера на 120 млн руб.). В настоящий момент средневзвешенная дюрация по фонду составляет менее 1,5 лет, что помогает нам пройти текущий период турбулентности с наименьшими потерями.

Что можно покупать сейчас?

До сентябрьского заседания мы не рекомендуем инвесторам облигации с дальними сроками до погашения. Также рекомендуем осторожнее подходить к выбору и более коротких корпоративных бумаг, поскольку кредитные спреды в данном сегменте существенно сузились. Нашими фаворитами в текущих условиях являются бумаги с плавающей ставкой (флоатеры), а также ультракороткие бонды с доходностью до 1 года. Базово мы не ждем, что регулятор может еще раз повысить ключевую ставку в текущем цикле, однако больше ясности мы получим в ближайший месяц. При стабилизации курса ниже 100 руб./доллар до предстоящего заседания (15 сентября) регулятор, вероятно, воздержится от дополнительного повышения. В этом случае можно будет начать присматриваться к более длинным бумагам.

Что с первичными размещения облигаций?

Мы ожидаем, что ряд эмитентов возьмут небольшую паузу в размещении облигаций, чтобы оценить масштаб изменения кредитных условий. Вместе с тем отметим, что ужесточение политики ЦБ уже было в значительной степени заложено в цены облигаций и поэтому не оказывает критического влияния на готовность компаний к выходу на долговой рынок. Активность будет по-прежнему на высоком уровне в ближайшие недели.

Что с акциями?

Последствия ужесточения политики регулятором не должны существенно повлиять на динамику российского рынка. Базово мы ждем, что широкий индекс Московской биржи продолжит свой рост в текущем году, о чем подробно писали в нашей весенней стратегии.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба