14 августа курс доллара на бирже превысил 100 ₽ впервые с марта 2022 года.

С начала месяца падение рубля достигло 10%. Ненадолго затормозить ослабление смогли действия ЦБ: регулятор провел внеплановое заседание и повысил ключевую ставку сразу на 350 базисных пунктов — с 8,5 до 12%, и курс укрепился сначала до 98 ₽ за доллар, затем доллар начал торговаться дешевле 97 ₽.

Также появились разговоры о введении контроля за движением капитала, а это уже тяжелая артиллерия, которая, несомненно, повлияет на курс, но и будет иметь много не самых лучших последствий для экономики.

Разбираемся, что все это значит и какие инструменты есть у государства, чтобы привести рубль в чувство.

Почему нынешний цикл ослабления валюты рекордный

Август исторически считается одним из худших месяцев для российского рубля — как по количеству, так и по глубине падений. Статистика говорит, что в 75% случаев рубль в августе падает к доллару. И текущий месяц пока подтверждает правило.

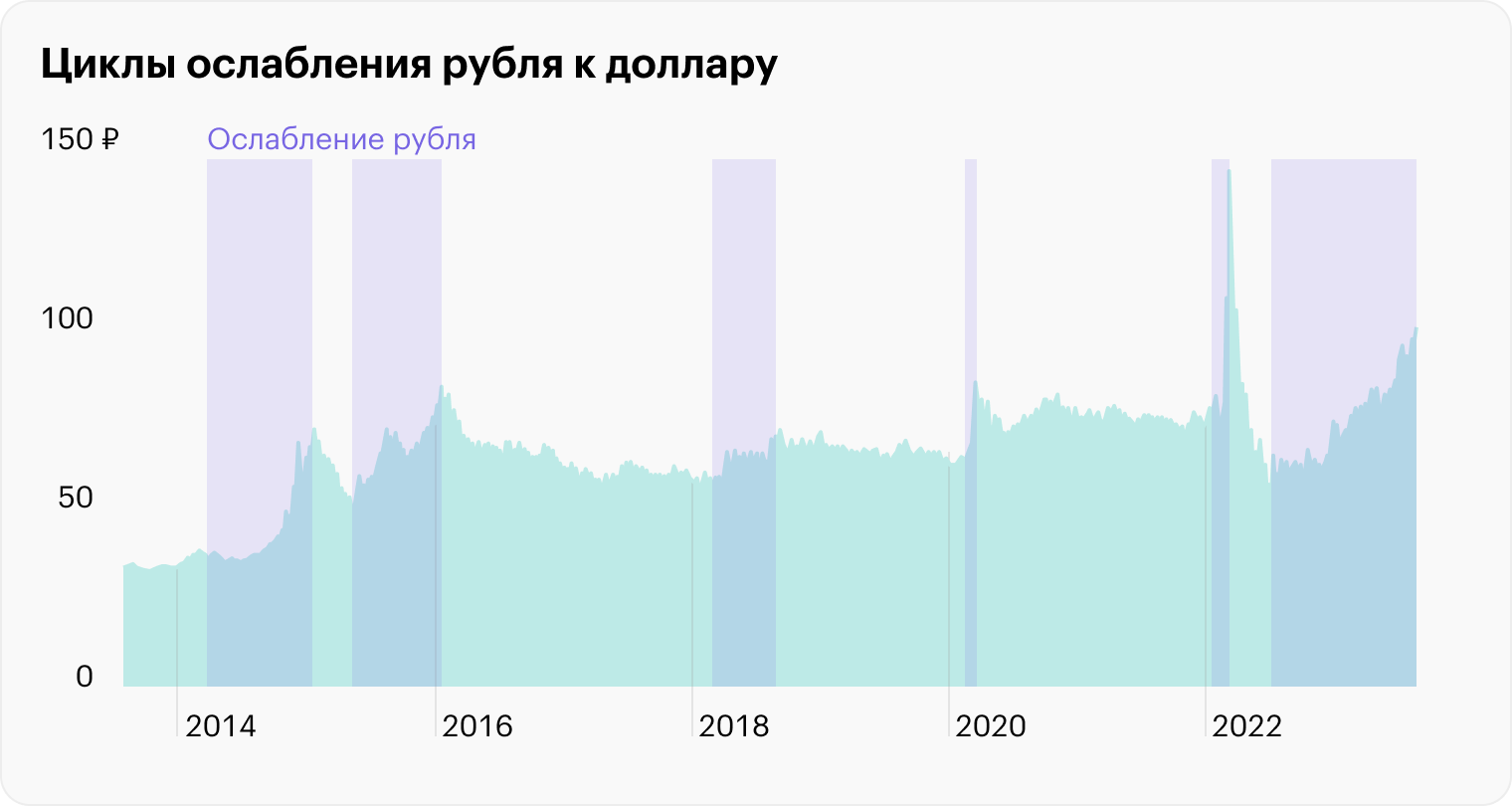

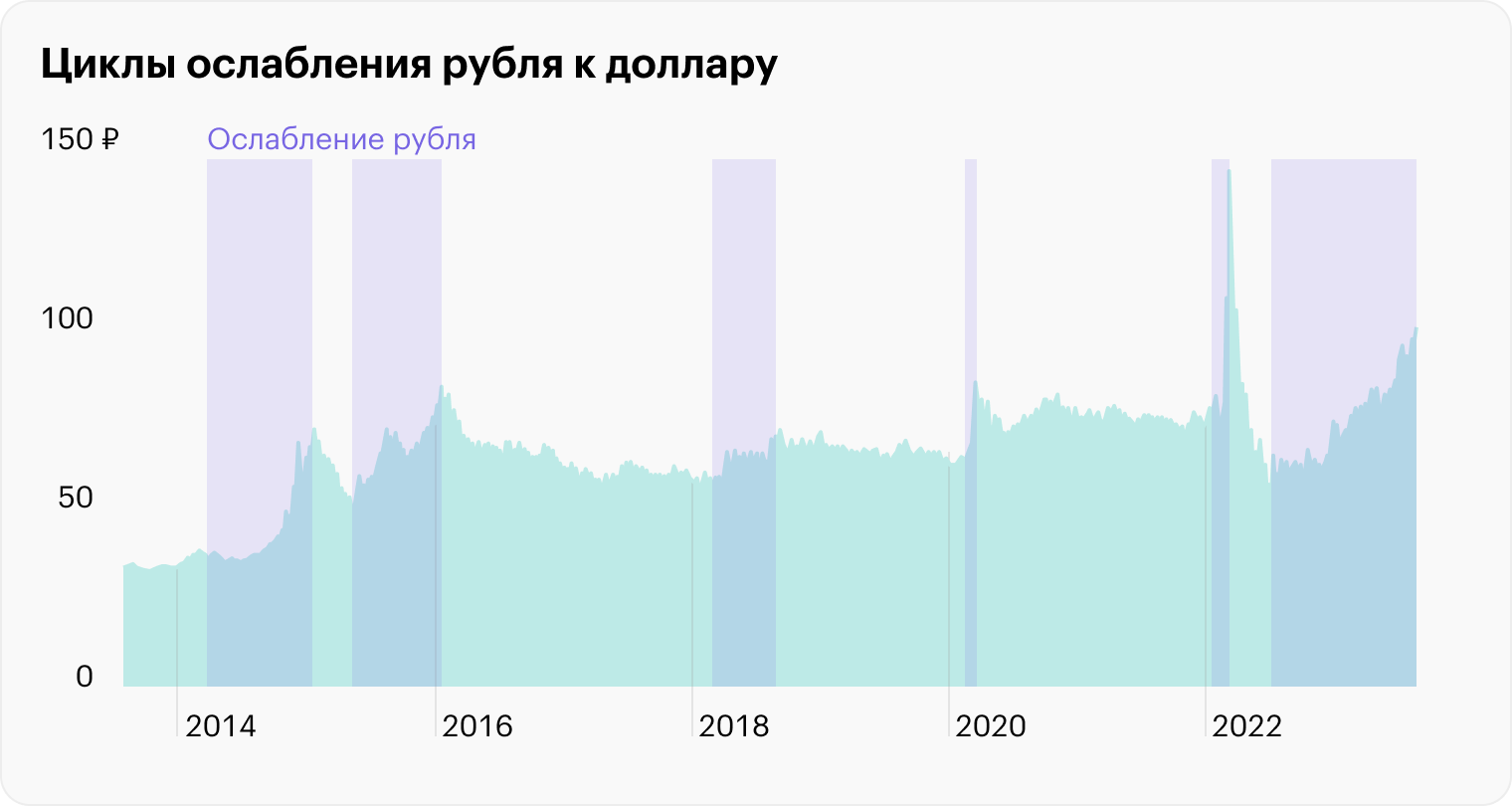

Тренд на падение рубля не ограничивается одним месяцем и длится уже больше года — это рекордный по сроку период обесценения национальной валюты. Только с начала года рубль девальвировался на 40%, а если брать пик укрепления в июне 2022 года, то можно констатировать двукратное обрушение.

Это не первое и даже не самое глубокое падение рубля, но еще никогда тренд на ослабление курса не был таким продолжительным. В прошлом периоды обесценения национальной валюты занимали обычно от нескольких недель до нескольких месяцев, после чего наступал период стабилизации или укрепления.

Например, «коронавирусная» фаза девальвации рубля в 2020 году, когда он опустился на 35%, заняла чуть больше двух месяцев, после чего рубль укрепился на 15%.

А один из самых долгих периодов падения рубля в современной истории начался в мае 2015 года и завершился в январе 2016, то есть длился около 8 месяцев. Тогда глубина падения достигла 70%, но затем доллар скорректировался почти на 30% всего за 4 месяца.

В 2023 году рубль вошел в тройку худших валют развивающихся стран наряду с турецкой лирой и аргентинским песо. А худший результат среди национальных валют показал ливанский фунт, который обесценился за год на 900%: в стране бушует гиперинфляция после объявления дефолта в 2020 году. Другой антигерой — доллар Зимбабве, который потерял к своему американскому аналогу 886%.

Что говорят и делают чиновники

Версии о том, кто же виноват в падении рубля, расходятся даже у чиновников.

Версия ЦБ. Коротко позицию регулятора можно изложить так: рубль слабеет из-за падения доходов экспортеров, роста внутреннего спроса и, соответственно, импорта и сокращения продаж валютной выручки. Но в любом случае курс плавающий, и ЦБ занимается им только в той степени, в какой это влияет на инфляцию.

В июльском обзоре финансовых рынков ЦБ пишет, что давление на курс рубля продолжают оказывать снизившееся сальдо внешней торговли и невысокие объемы продаж валютной выручки экспортерами — в июле они еще сократились с 7 до 6,9 млрд долларов. При этом спрос на валюту со стороны импортеров вырос, так что крупным банкам, которые реализуют выручку экспортеров, пришлось продавать дополнительно свою валюту.

В своем комментарии после планового заседания совета директоров ЦБ 21 июля его глава Эльвира Набиуллина подчеркивала, что свой вклад в ослабление рубля внес и рост внутреннего спроса, вылившийся в рост импорта. Причем рост спроса, по версии Набиуллиной, во многом подогревался госсектором. Потребительский же спрос был сдержанным вплоть до конца прошлого года и начал расти только с начала 2023 года за счет роста зарплат, потребительской уверенности и быстрого расширения кредитования.

В пятницу, 11 августа, зампред ЦБ Алексей Заботкин на пресс-конференции заявил, что не видит рисков финансовой стабильности из-за ослабления рубля. Он в очередной раз напомнил, что ЦБ не устанавливает ориентиров для обменного курса валют, поскольку курс рубля плавающий, а цель денежно-кредитной политики ЦБ — поддержание инфляции на заданном уровне. «В результате действий ЦБ должна быть такая траектория курса, которая в итоге приведет инфляцию к цели», — сказал он.

Тем не менее за несколько дней до этого, когда курс доллара приблизился к 98 ₽, ЦБ все-таки объявил о своем решении не покупать валюту в рамках бюджетного правила. Ранее планировалось, что с 7 августа по 6 сентября на закупку валюты и золота ЦБ пустит 40,5 млрд рублей, или 1,8 млрд рублей в день.

Операции по продаже валюты будут проходить по плану: до конца года каждый день регулятор будет продавать юаней на 2,3 млрд рублей в день в рамках «зеркалирования» инвестиций из ФНБ. Рубль на фоне этого решения незначительно укрепился, а рынок воспринял это как сигнал о том, что ЦБ обеспокоен сложившейся ситуацией.

Версия Минфина. В своем объяснении причин падения рубля министерство в значительной степени согласно с ЦБ.

Министр Антон Силуанов в недавнем интервью говорил, что ослабление курса рубля прежде всего связано с торговым балансом, а еще с сезоном отпусков, когда спрос населения на валюту выше. «В прошлом году экспортные цены на углеводороды были высокие, а импорт сократился. Сейчас импорт восстановился, а цены на экспортируемые товары ниже прошлогоднего уровня. Особенно это видно по ценам на газ: в прошлом году были моменты, когда они в пять раз превышали нынешний уровень», — пояснял министр.

При этом он подчеркивал, что выход иностранцев из активов в России на курс особенно не влияет: по договоренности с ЦБ объем покупки валюты для этих целей ограничен миллиардом долларов в месяц, что «некритично для валютного рынка».

Но если представители ЦБ говорят, что курс национальной валюты волнует их только через призму инфляции, то для Минфина «принципиально, чтобы курс рубля был предсказуемым», а слабый рубль хоть и хорош для бюджета, но разгоняет инфляцию и требует дополнительных трат на индексацию пособий, зарплат и других социальных выплат из бюджета.

Версия помощника президента Максима Орешкина. В понедельник, когда курс доллара вплотную приблизился к 100 ₽, колонку Орешкина опубликовал ТАСС. В ней помощник президента признает, что с торговым балансом действительно есть проблемы и это способствует ослаблению национальной валюты, но уже в «ближайшие месяцы текущий счет восстановится до уровней второго полугодия прошлого года» за счет роста цен на экспортные товары, и на внутреннем рынке будет избыток предложения валюты.

Но основной источник ослабления рубля и ускорения инфляции, по версии Орешкина, — это мягкая денежно-кредитная политика, а у ЦБ есть все инструменты для того, чтобы нормализовать эту ситуацию уже в ближайшее время.

Тогда же, в понедельник, ЦБ сообщил, что уже на следующий день, 15 августа, проведет внеплановое заседание совета директоров. Рубль отреагировал на это практически сразу, укрепившись с уровней выше 100 ₽ за доллар до 98 ₽.

Как можно остановить падение рубля

Первый из доступных рычагов как раз и использовал российский ЦБ, на внеплановом заседании экстренно увеличив ключевую ставку до 12% годовых.

Ужесточение денежно-кредитной политики. Поднимая ставку, регулятор не столько реагирует на само падение рубля, сколько на его последствия — рост инфляции. Перед Центробанком стоит задача привести ее к 4% к концу 2024 года. Сделать это при нынешнем курсе, очевидно, невозможно: перенос ослабления рубля в цены неминуемо приведет к ускорению инфляции.

При этом, если не брать в расчет спекулятивные колебания курса, ключевая ставка не влияет на его уровень напрямую. Она воздействует в первую очередь на совокупный спрос в экономике — через удорожание кредитов заставляет людей и бизнес меньше тратить деньги. Следствие снижения спроса — это, в частности, сокращение импорта, а значит, и внутреннего спроса на валюту.

Кроме того, рост ставки при прочих равных замедляет отток капитала: хранить деньги внутри страны становится выгоднее, чем за ее пределами.

Очевидно, что механизм этот не самый оперативный. Как правило, решения по ставке отражаются на спросе и инфляции только спустя несколько кварталов. Но если ставку поднимают резко, как в этот раз, то реакция рынка может быть и более быстрой.

Ограничившись ростом ставки, ЦБ в очередной раз дал понять, что его волнует исключительно инфляция, но не фактический курс рубля вне этого контекста. Даже при долларе дороже 100 ₽ регулятор заявил, что не видит угроз финансовой стабильности. К ним относятся прежде всего проблемы в банковском секторе, такие как дефицит ликвидности. А пока банки переживают ситуацию без серьезных для себя последствий, ЦБ будет воздерживаться от прочих жестких мер.

Но какими они могут быть? Попробуем предугадать возможные действия финансовых властей, в случае если падение рубля станет угрожать не только валютным, но и банковским кризисом.

Увеличение валютных интервенций. ЦБ начал воздействовать на валютный рынок еще 1 августа, хоть и не объявлял это своей целью. Он ежедневно продает валюту из ФНБ на 2,3 млрд рублей. Формально это делается исключительно для балансировки рублевых инвестиций Минфина. Но по факту приток валюты из резервов — в данном случае речь про китайские юани — это не что иное, как интервенции.

Правда, при среднесуточном объеме биржевых валютных торгов под 400 млрд рублей участие регулятора в нынешнем виде можно считать символическим. Чтобы рынок его ощутил, понадобится кратное увеличение продаж. А это уже чревато оскудением резервов. К началу августа в ФНБ оставалось чуть больше 280 млн китайских юаней, то есть около 3,9 трлн рублей.

Чтобы ощутимо влиять на курс, нужно предложить рынку хотя бы 5% среднедневного объема валюты, то есть продавать ее на 20 млрд рублей в день. В таком темпе юани из ФНБ могут истратить за полгода. Но стоит ли оно того? В «Дом.РФ» подсчитали, что до 2022 года продажа или покупка валюты на дополнительные 10 млрд долларов транслировалась в изменение среднегодового курса на 2%. А значит, чтобы снизить курс с 100 всего до 98 ₽, нужно продать валюты на триллион рублей, то есть четверть всех юаневых запасов страны.

Так что этот инструмент хоть и может быть полезным, но его ресурс всегда ограничен величиной резервов. А еще — их ликвидностью. Влияние на доллар и евро через кросс-курс не столь эффективно, как если бы ЦБ напрямую продавал твердые валюты. Но такой возможности у него теперь нет. С другой стороны, отсутствие игроков-иностранцев снижает ликвидность российского валютного рынка и делает его более податливым для интервенций.

Валютные ограничения на движение капитала. Многие эксперты называют отток капитала одной из основных причин валютного кризиса. Экономист Егор Сусин считает, что отражением этого процесса выступают, в частности, ежемесячное сокращение на 2—3 млрд долларов на корсчетах российских банков в банках-нерезидентах и снижение внутренних депозитов в валюте на 3—4 млрд долларов в месяц. Для устранения дефицита валюты эксперт предлагает установить действенные ограничения на отток капитала. Сейчас они тоже есть, но весьма символические: например, резидентам нельзя переводить со своего счета в российском банке на зарубежные счета более миллиона долларов в течение месяца.

Экономист Павел Рябов считает меры валютного контроля более эффективными, чем рост ключевой ставки. По его словам, сам факт девальвации еще больше ускоряет желание людей и бизнеса выйти из рублевых активов: «Рубль становится токсичной формой концентрации сбережений, так как денежный поток через процентные доходы от депозитов и облигаций уничтожается девальвацией в среднем за месяц».

В качестве конкретного механизма регулирования оттока капитала эксперты предлагают прозрачные ограничения по суммам вывода в любой валюте. Сусин также считает возможным установить требования по выкупу активов только через счета типа С и определить механизм выплат с таких счетов с обязательным размещением на денежном рынке.

Экономист «Ренессанс-капитала» по России и СНГ Софья Донец в комментарии Тинькофф Журналу допустила, что власти могут разрешить покупку валюты только импортерам и только под инвойс — то есть под конкретную внешнеторговую операцию.

При этом противники финансовых ограничений указывают, что они неминуемо приведут к проблемам в расчетах. Экономист Bloomberg Economics Александр Исаков предупреждает, что такие меры могут парализовать внешнюю торговлю и привести к более значительному росту цен на потребительские товары, чем само по себе ослабление курса. «Повышение ключевой ставки и стабилизация расходов федерального бюджета хотя и не идеальные инструменты, но у них лучшее соотношение желаемых эффектов и негативных побочных», — отмечает эксперт.

Ужесточение валютного контроля будет означать переход России к иранскому варианту с внешней изоляцией финансовой системы, считает Донец. Капитальный контроль, по ее словам, с одной стороны, позволяет сохранить стабильность валюты, но с другой — не решает фундаментальных проблем: «Вся тяжелая артиллерия, все, что может помочь в моменте, здесь и сейчас, обычно имеет побочные эффекты. Из-за изменения структуры рынка и структуры валют, отсутствия на нем внешних игроков и ограниченного доступа к внешним операциям механизмов быстрой коррекции рубля без последствий для экономики сейчас нет».

Обязательные продажи валютной выручки. Такую меру уже вводили в феврале прошлого года, когда курс доллара взлетел к 120 ₽. Сначала экспортеров обязали продавать 80% валютной выручки в течение трех рабочих дней со дня ее поступления. Затем в несколько этапов эти требования смягчили, а летом отменили совсем. С июня 2022 года экспортерам снова разрешили зачислять валютную выручку на свои зарубежные счета.

В 2023 году на фоне ослабления рубля они стали придерживать валюту. Так, в июне объем ее продаж снизился на 23% по сравнению с маем. По данным ЦБ, отношение чистых продаж к валютной выручке крупнейших экспортеров составило 84% — против 88% месяцем ранее. Именно нехватка экспортной выручки, по мнению регулятора, приводит к дефициту валюты на бирже.

По данным СМИ, возвращение к принудительной конвертации выручки от экспорта уже обсуждается в правительстве. Так, Reuters пишет о возможном минимальном пороге в 90%.

Административные ограничения кредитования. Рост ключевой ставки призван сбить кредитную активность естественным путем — из-за того, что занимать деньги теперь станет дороже. Но если этого рычага окажется недостаточно или его воздействие на рынок будет слишком медленным, то в арсенале ЦБ есть и меры быстрого реагирования. Например, он может ужесточить требования к банкам по формированию резервов или даже установить количественные ограничения на выдачу тех или иных кредитов.

В этом году ЦБ уже предпринял ряд шагов по охлаждению рынка кредитования, правда не в рамках управления инфляцией, а для предотвращения пузырей. Например, он ограничил долю выдач закредитованным заемщикам, поднял планку первоначального взноса по ипотеке и фактически запретил банкам околонулевые ипотечные ставки, которые приводили к чрезмерному удорожанию жилья. При необходимости любую из этих мер могут пересмотреть в сторону ужесточения.

Ограничение валютных спекуляций. Повышение ставки до 12%, по-видимому, не слишком охладило спрос на валюту. После оглашения решения ЦБ рубль продолжил слабеть. А значит, рынок не считает такой уровень ставки заградительной мерой и не ждет существенного сокращения импорта. И пока естественный спрос со стороны крупных импортеров и государства будет велик, спекулятивный спрос тоже никуда не денется. При этом в условиях узкого валютного рынка, на котором правила сейчас диктуют резиденты, атаку на рубль можно организовать очень небольшими ресурсами.

Трейдер Алексей Кречетов видит, что игру против курса рубля ведут несколько крупных спекулянтов: «На протяжении как минимум месяца почти в ежедневном режиме выставляются заявки на покупку валюты на сумму 5 млрд рублей, что как минимум косвенно свидетельствует о том, что рубль дешевеет не по естественным причинам». Эксперт считает, что ЦБ может вычислить спекулянтов и должен действовать с ними жестко, например заморозить счета крупным покупателям, играющим на ослаблении рубля, и разморозить их при курсе 80 ₽ за доллар.

Что в итоге

Банк России повысил ставку до 12%, но оставил без ответа вопрос о дальнейшей судьбе рубля. Также он не указал на то, что будет делать со ставкой дальше. Реакция рынка вышла соответствующей: после некоторого укрепления, связанного, вероятно, со спекулятивными продажами, рубль снова пополз к отметке 100 ₽ за доллар.

Всплывшая в день решения по ставке новость о том, что в правительстве обсуждается вопрос возобновления валютного контроля, добавила рублю еще немного очков. Сам факт таких переговоров указывает на то, что для решения проблемы с курсом правительство готово действовать и своими силами, автономно от ЦБ. Но отсутствие оперативного решения говорит о его сложности: валютный контроль может ударить по импорту и, как пишет Bloomberg, «нанесет ущерб зарождающимся цепочкам поставок, которые Россия пытается построить, чтобы избежать санкций».

Похоже, что механизмы быстрой и безболезненной корректировки курса рубля у властей сейчас отсутствуют. Скорее всего, ЦБ и правительство предполагают, что коррекция в сторону укрепления неизбежна, но на это требуется время, считает Софья Донец. «Начиная с июля, по нашим оценкам, недооцененность рубля к долгосрочному уровню с учетом внешней конъюнктуры составляет более 20%. Это максимальное значение с марта 2022 года, — говорит она. — Другое дело, что в прошлом году мы имели обратную ситуацию с переоцененностью рубля и для того, чтобы это скорректировалось в новых условиях валютного рынка, потребовалось полгода».

С начала месяца падение рубля достигло 10%. Ненадолго затормозить ослабление смогли действия ЦБ: регулятор провел внеплановое заседание и повысил ключевую ставку сразу на 350 базисных пунктов — с 8,5 до 12%, и курс укрепился сначала до 98 ₽ за доллар, затем доллар начал торговаться дешевле 97 ₽.

Также появились разговоры о введении контроля за движением капитала, а это уже тяжелая артиллерия, которая, несомненно, повлияет на курс, но и будет иметь много не самых лучших последствий для экономики.

Разбираемся, что все это значит и какие инструменты есть у государства, чтобы привести рубль в чувство.

Почему нынешний цикл ослабления валюты рекордный

Август исторически считается одним из худших месяцев для российского рубля — как по количеству, так и по глубине падений. Статистика говорит, что в 75% случаев рубль в августе падает к доллару. И текущий месяц пока подтверждает правило.

Тренд на падение рубля не ограничивается одним месяцем и длится уже больше года — это рекордный по сроку период обесценения национальной валюты. Только с начала года рубль девальвировался на 40%, а если брать пик укрепления в июне 2022 года, то можно констатировать двукратное обрушение.

Это не первое и даже не самое глубокое падение рубля, но еще никогда тренд на ослабление курса не был таким продолжительным. В прошлом периоды обесценения национальной валюты занимали обычно от нескольких недель до нескольких месяцев, после чего наступал период стабилизации или укрепления.

Например, «коронавирусная» фаза девальвации рубля в 2020 году, когда он опустился на 35%, заняла чуть больше двух месяцев, после чего рубль укрепился на 15%.

А один из самых долгих периодов падения рубля в современной истории начался в мае 2015 года и завершился в январе 2016, то есть длился около 8 месяцев. Тогда глубина падения достигла 70%, но затем доллар скорректировался почти на 30% всего за 4 месяца.

В 2023 году рубль вошел в тройку худших валют развивающихся стран наряду с турецкой лирой и аргентинским песо. А худший результат среди национальных валют показал ливанский фунт, который обесценился за год на 900%: в стране бушует гиперинфляция после объявления дефолта в 2020 году. Другой антигерой — доллар Зимбабве, который потерял к своему американскому аналогу 886%.

Что говорят и делают чиновники

Версии о том, кто же виноват в падении рубля, расходятся даже у чиновников.

Версия ЦБ. Коротко позицию регулятора можно изложить так: рубль слабеет из-за падения доходов экспортеров, роста внутреннего спроса и, соответственно, импорта и сокращения продаж валютной выручки. Но в любом случае курс плавающий, и ЦБ занимается им только в той степени, в какой это влияет на инфляцию.

В июльском обзоре финансовых рынков ЦБ пишет, что давление на курс рубля продолжают оказывать снизившееся сальдо внешней торговли и невысокие объемы продаж валютной выручки экспортерами — в июле они еще сократились с 7 до 6,9 млрд долларов. При этом спрос на валюту со стороны импортеров вырос, так что крупным банкам, которые реализуют выручку экспортеров, пришлось продавать дополнительно свою валюту.

В своем комментарии после планового заседания совета директоров ЦБ 21 июля его глава Эльвира Набиуллина подчеркивала, что свой вклад в ослабление рубля внес и рост внутреннего спроса, вылившийся в рост импорта. Причем рост спроса, по версии Набиуллиной, во многом подогревался госсектором. Потребительский же спрос был сдержанным вплоть до конца прошлого года и начал расти только с начала 2023 года за счет роста зарплат, потребительской уверенности и быстрого расширения кредитования.

В пятницу, 11 августа, зампред ЦБ Алексей Заботкин на пресс-конференции заявил, что не видит рисков финансовой стабильности из-за ослабления рубля. Он в очередной раз напомнил, что ЦБ не устанавливает ориентиров для обменного курса валют, поскольку курс рубля плавающий, а цель денежно-кредитной политики ЦБ — поддержание инфляции на заданном уровне. «В результате действий ЦБ должна быть такая траектория курса, которая в итоге приведет инфляцию к цели», — сказал он.

Тем не менее за несколько дней до этого, когда курс доллара приблизился к 98 ₽, ЦБ все-таки объявил о своем решении не покупать валюту в рамках бюджетного правила. Ранее планировалось, что с 7 августа по 6 сентября на закупку валюты и золота ЦБ пустит 40,5 млрд рублей, или 1,8 млрд рублей в день.

Операции по продаже валюты будут проходить по плану: до конца года каждый день регулятор будет продавать юаней на 2,3 млрд рублей в день в рамках «зеркалирования» инвестиций из ФНБ. Рубль на фоне этого решения незначительно укрепился, а рынок воспринял это как сигнал о том, что ЦБ обеспокоен сложившейся ситуацией.

Версия Минфина. В своем объяснении причин падения рубля министерство в значительной степени согласно с ЦБ.

Министр Антон Силуанов в недавнем интервью говорил, что ослабление курса рубля прежде всего связано с торговым балансом, а еще с сезоном отпусков, когда спрос населения на валюту выше. «В прошлом году экспортные цены на углеводороды были высокие, а импорт сократился. Сейчас импорт восстановился, а цены на экспортируемые товары ниже прошлогоднего уровня. Особенно это видно по ценам на газ: в прошлом году были моменты, когда они в пять раз превышали нынешний уровень», — пояснял министр.

При этом он подчеркивал, что выход иностранцев из активов в России на курс особенно не влияет: по договоренности с ЦБ объем покупки валюты для этих целей ограничен миллиардом долларов в месяц, что «некритично для валютного рынка».

Но если представители ЦБ говорят, что курс национальной валюты волнует их только через призму инфляции, то для Минфина «принципиально, чтобы курс рубля был предсказуемым», а слабый рубль хоть и хорош для бюджета, но разгоняет инфляцию и требует дополнительных трат на индексацию пособий, зарплат и других социальных выплат из бюджета.

Версия помощника президента Максима Орешкина. В понедельник, когда курс доллара вплотную приблизился к 100 ₽, колонку Орешкина опубликовал ТАСС. В ней помощник президента признает, что с торговым балансом действительно есть проблемы и это способствует ослаблению национальной валюты, но уже в «ближайшие месяцы текущий счет восстановится до уровней второго полугодия прошлого года» за счет роста цен на экспортные товары, и на внутреннем рынке будет избыток предложения валюты.

Но основной источник ослабления рубля и ускорения инфляции, по версии Орешкина, — это мягкая денежно-кредитная политика, а у ЦБ есть все инструменты для того, чтобы нормализовать эту ситуацию уже в ближайшее время.

Тогда же, в понедельник, ЦБ сообщил, что уже на следующий день, 15 августа, проведет внеплановое заседание совета директоров. Рубль отреагировал на это практически сразу, укрепившись с уровней выше 100 ₽ за доллар до 98 ₽.

Как можно остановить падение рубля

Первый из доступных рычагов как раз и использовал российский ЦБ, на внеплановом заседании экстренно увеличив ключевую ставку до 12% годовых.

Ужесточение денежно-кредитной политики. Поднимая ставку, регулятор не столько реагирует на само падение рубля, сколько на его последствия — рост инфляции. Перед Центробанком стоит задача привести ее к 4% к концу 2024 года. Сделать это при нынешнем курсе, очевидно, невозможно: перенос ослабления рубля в цены неминуемо приведет к ускорению инфляции.

При этом, если не брать в расчет спекулятивные колебания курса, ключевая ставка не влияет на его уровень напрямую. Она воздействует в первую очередь на совокупный спрос в экономике — через удорожание кредитов заставляет людей и бизнес меньше тратить деньги. Следствие снижения спроса — это, в частности, сокращение импорта, а значит, и внутреннего спроса на валюту.

Кроме того, рост ставки при прочих равных замедляет отток капитала: хранить деньги внутри страны становится выгоднее, чем за ее пределами.

Очевидно, что механизм этот не самый оперативный. Как правило, решения по ставке отражаются на спросе и инфляции только спустя несколько кварталов. Но если ставку поднимают резко, как в этот раз, то реакция рынка может быть и более быстрой.

Ограничившись ростом ставки, ЦБ в очередной раз дал понять, что его волнует исключительно инфляция, но не фактический курс рубля вне этого контекста. Даже при долларе дороже 100 ₽ регулятор заявил, что не видит угроз финансовой стабильности. К ним относятся прежде всего проблемы в банковском секторе, такие как дефицит ликвидности. А пока банки переживают ситуацию без серьезных для себя последствий, ЦБ будет воздерживаться от прочих жестких мер.

Но какими они могут быть? Попробуем предугадать возможные действия финансовых властей, в случае если падение рубля станет угрожать не только валютным, но и банковским кризисом.

Увеличение валютных интервенций. ЦБ начал воздействовать на валютный рынок еще 1 августа, хоть и не объявлял это своей целью. Он ежедневно продает валюту из ФНБ на 2,3 млрд рублей. Формально это делается исключительно для балансировки рублевых инвестиций Минфина. Но по факту приток валюты из резервов — в данном случае речь про китайские юани — это не что иное, как интервенции.

Правда, при среднесуточном объеме биржевых валютных торгов под 400 млрд рублей участие регулятора в нынешнем виде можно считать символическим. Чтобы рынок его ощутил, понадобится кратное увеличение продаж. А это уже чревато оскудением резервов. К началу августа в ФНБ оставалось чуть больше 280 млн китайских юаней, то есть около 3,9 трлн рублей.

Чтобы ощутимо влиять на курс, нужно предложить рынку хотя бы 5% среднедневного объема валюты, то есть продавать ее на 20 млрд рублей в день. В таком темпе юани из ФНБ могут истратить за полгода. Но стоит ли оно того? В «Дом.РФ» подсчитали, что до 2022 года продажа или покупка валюты на дополнительные 10 млрд долларов транслировалась в изменение среднегодового курса на 2%. А значит, чтобы снизить курс с 100 всего до 98 ₽, нужно продать валюты на триллион рублей, то есть четверть всех юаневых запасов страны.

Так что этот инструмент хоть и может быть полезным, но его ресурс всегда ограничен величиной резервов. А еще — их ликвидностью. Влияние на доллар и евро через кросс-курс не столь эффективно, как если бы ЦБ напрямую продавал твердые валюты. Но такой возможности у него теперь нет. С другой стороны, отсутствие игроков-иностранцев снижает ликвидность российского валютного рынка и делает его более податливым для интервенций.

Валютные ограничения на движение капитала. Многие эксперты называют отток капитала одной из основных причин валютного кризиса. Экономист Егор Сусин считает, что отражением этого процесса выступают, в частности, ежемесячное сокращение на 2—3 млрд долларов на корсчетах российских банков в банках-нерезидентах и снижение внутренних депозитов в валюте на 3—4 млрд долларов в месяц. Для устранения дефицита валюты эксперт предлагает установить действенные ограничения на отток капитала. Сейчас они тоже есть, но весьма символические: например, резидентам нельзя переводить со своего счета в российском банке на зарубежные счета более миллиона долларов в течение месяца.

Экономист Павел Рябов считает меры валютного контроля более эффективными, чем рост ключевой ставки. По его словам, сам факт девальвации еще больше ускоряет желание людей и бизнеса выйти из рублевых активов: «Рубль становится токсичной формой концентрации сбережений, так как денежный поток через процентные доходы от депозитов и облигаций уничтожается девальвацией в среднем за месяц».

В качестве конкретного механизма регулирования оттока капитала эксперты предлагают прозрачные ограничения по суммам вывода в любой валюте. Сусин также считает возможным установить требования по выкупу активов только через счета типа С и определить механизм выплат с таких счетов с обязательным размещением на денежном рынке.

Экономист «Ренессанс-капитала» по России и СНГ Софья Донец в комментарии Тинькофф Журналу допустила, что власти могут разрешить покупку валюты только импортерам и только под инвойс — то есть под конкретную внешнеторговую операцию.

При этом противники финансовых ограничений указывают, что они неминуемо приведут к проблемам в расчетах. Экономист Bloomberg Economics Александр Исаков предупреждает, что такие меры могут парализовать внешнюю торговлю и привести к более значительному росту цен на потребительские товары, чем само по себе ослабление курса. «Повышение ключевой ставки и стабилизация расходов федерального бюджета хотя и не идеальные инструменты, но у них лучшее соотношение желаемых эффектов и негативных побочных», — отмечает эксперт.

Ужесточение валютного контроля будет означать переход России к иранскому варианту с внешней изоляцией финансовой системы, считает Донец. Капитальный контроль, по ее словам, с одной стороны, позволяет сохранить стабильность валюты, но с другой — не решает фундаментальных проблем: «Вся тяжелая артиллерия, все, что может помочь в моменте, здесь и сейчас, обычно имеет побочные эффекты. Из-за изменения структуры рынка и структуры валют, отсутствия на нем внешних игроков и ограниченного доступа к внешним операциям механизмов быстрой коррекции рубля без последствий для экономики сейчас нет».

Обязательные продажи валютной выручки. Такую меру уже вводили в феврале прошлого года, когда курс доллара взлетел к 120 ₽. Сначала экспортеров обязали продавать 80% валютной выручки в течение трех рабочих дней со дня ее поступления. Затем в несколько этапов эти требования смягчили, а летом отменили совсем. С июня 2022 года экспортерам снова разрешили зачислять валютную выручку на свои зарубежные счета.

В 2023 году на фоне ослабления рубля они стали придерживать валюту. Так, в июне объем ее продаж снизился на 23% по сравнению с маем. По данным ЦБ, отношение чистых продаж к валютной выручке крупнейших экспортеров составило 84% — против 88% месяцем ранее. Именно нехватка экспортной выручки, по мнению регулятора, приводит к дефициту валюты на бирже.

По данным СМИ, возвращение к принудительной конвертации выручки от экспорта уже обсуждается в правительстве. Так, Reuters пишет о возможном минимальном пороге в 90%.

Административные ограничения кредитования. Рост ключевой ставки призван сбить кредитную активность естественным путем — из-за того, что занимать деньги теперь станет дороже. Но если этого рычага окажется недостаточно или его воздействие на рынок будет слишком медленным, то в арсенале ЦБ есть и меры быстрого реагирования. Например, он может ужесточить требования к банкам по формированию резервов или даже установить количественные ограничения на выдачу тех или иных кредитов.

В этом году ЦБ уже предпринял ряд шагов по охлаждению рынка кредитования, правда не в рамках управления инфляцией, а для предотвращения пузырей. Например, он ограничил долю выдач закредитованным заемщикам, поднял планку первоначального взноса по ипотеке и фактически запретил банкам околонулевые ипотечные ставки, которые приводили к чрезмерному удорожанию жилья. При необходимости любую из этих мер могут пересмотреть в сторону ужесточения.

Ограничение валютных спекуляций. Повышение ставки до 12%, по-видимому, не слишком охладило спрос на валюту. После оглашения решения ЦБ рубль продолжил слабеть. А значит, рынок не считает такой уровень ставки заградительной мерой и не ждет существенного сокращения импорта. И пока естественный спрос со стороны крупных импортеров и государства будет велик, спекулятивный спрос тоже никуда не денется. При этом в условиях узкого валютного рынка, на котором правила сейчас диктуют резиденты, атаку на рубль можно организовать очень небольшими ресурсами.

Трейдер Алексей Кречетов видит, что игру против курса рубля ведут несколько крупных спекулянтов: «На протяжении как минимум месяца почти в ежедневном режиме выставляются заявки на покупку валюты на сумму 5 млрд рублей, что как минимум косвенно свидетельствует о том, что рубль дешевеет не по естественным причинам». Эксперт считает, что ЦБ может вычислить спекулянтов и должен действовать с ними жестко, например заморозить счета крупным покупателям, играющим на ослаблении рубля, и разморозить их при курсе 80 ₽ за доллар.

Что в итоге

Банк России повысил ставку до 12%, но оставил без ответа вопрос о дальнейшей судьбе рубля. Также он не указал на то, что будет делать со ставкой дальше. Реакция рынка вышла соответствующей: после некоторого укрепления, связанного, вероятно, со спекулятивными продажами, рубль снова пополз к отметке 100 ₽ за доллар.

Всплывшая в день решения по ставке новость о том, что в правительстве обсуждается вопрос возобновления валютного контроля, добавила рублю еще немного очков. Сам факт таких переговоров указывает на то, что для решения проблемы с курсом правительство готово действовать и своими силами, автономно от ЦБ. Но отсутствие оперативного решения говорит о его сложности: валютный контроль может ударить по импорту и, как пишет Bloomberg, «нанесет ущерб зарождающимся цепочкам поставок, которые Россия пытается построить, чтобы избежать санкций».

Похоже, что механизмы быстрой и безболезненной корректировки курса рубля у властей сейчас отсутствуют. Скорее всего, ЦБ и правительство предполагают, что коррекция в сторону укрепления неизбежна, но на это требуется время, считает Софья Донец. «Начиная с июля, по нашим оценкам, недооцененность рубля к долгосрочному уровню с учетом внешней конъюнктуры составляет более 20%. Это максимальное значение с марта 2022 года, — говорит она. — Другое дело, что в прошлом году мы имели обратную ситуацию с переоцененностью рубля и для того, чтобы это скорректировалось в новых условиях валютного рынка, потребовалось полгода».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба