29 августа 2023 года группа «Северсталь» вернулась к раскрытию финансовых результатов и впервые с начала кризиса 2022 года опубликовала консолидированную финансовую отчетность по итогам 1 полугодия 2023 года.

Главное из отчета:

Выручка в январе — июне сократилась на 10% от высокой базы прошлого года — до 339,4 млрд рублей.

Себестоимость продаж упала на 3% — до 193,5 млрд рублей.

Операционная прибыль снизилась на 14% — до 99,6 млрд рублей.

EBITDA упала на 12% — до 118,5 млрд рублей, а рентабельность показателя снизилась на 1% — до 35%.

Свободный денежный поток вырос на 1% — до 60,1 млрд рублей.

Чистая прибыль сократилась на 11% — до 105,3 млрд рублей.

Общий долг вырос на 43% — до 147,3 млн рублей.

Объем денег и их эквивалентов на счетах холдинга увеличился с начала года на 62% — до 300,7 млрд рублей.

Чистый долг ушел в отрицательную зону и составил −153,4 млн рублей.

Показатель долговой нагрузки «чистый долг/ EBITDA» составил −0,77.

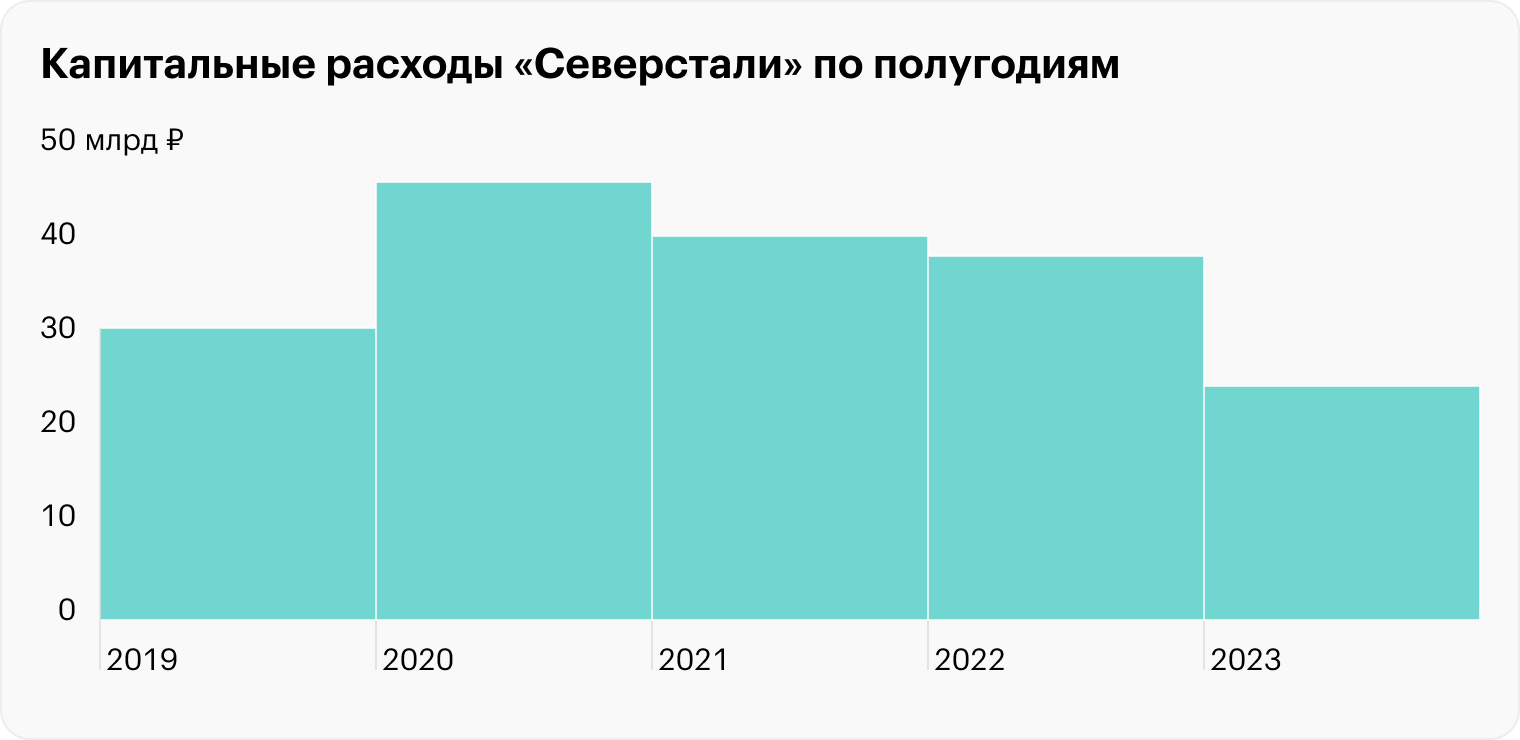

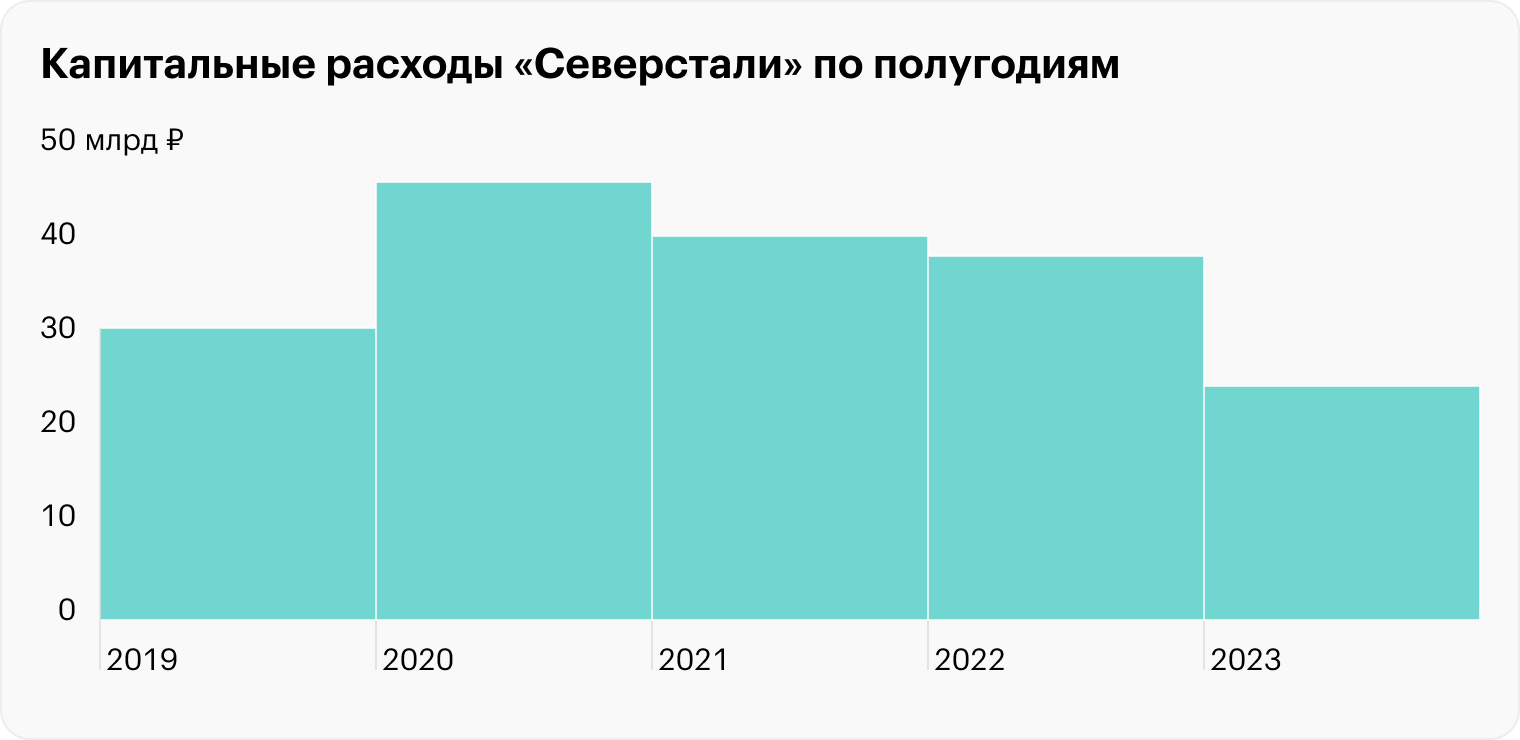

Капитальные расходы снизились на 36% — до 24,9 млрд рублей.

Ранее мы подробно разбирали операционный отчет «Северстали» за 1 полугодие, где отметили сильную динамику натуральных продаж на фоне слабой рыночной конъюнктуры. В этот раз разберемся, почему рост объемов реализации продукции с высокой добавленной стоимостью не привел к росту доходов бизнеса.

Финансовые результаты

Выручка «Северстали» по итогам 1 полугодия сократилась на 10% и составила 339,4 млрд рублей. Отчасти это связано с высокой базой прошлого года, когда средние цены реализации металлургической продукции были выше, а ограничения со стороны «недружественных» стран еще не начали действовать в полную силу.

Валовая прибыль группы упала на 18% — до 145,9 млрд рублей — на фоне сокращения себестоимости продаж на 3% — до 193,5 млрд рублей.

Несмотря на рост натуральных продаж и изменение логистики в связи с санкциями, холдингу удалось сдержать операционные издержки.

Общехозяйственные и административные расходы снизились на 11% — до 12,2 млрд рублей. Расходы на сбыт упали на 24% — до 23,4 млрд рублей, — что отчасти связано с переориентацией продаж на внутренний рынок.

Кроме того, компания отразила в отчете доходы в размере 101 млн рублей от прочей операционной деятельности — против расходов в 7,1 млрд рублей годом ранее. В отчетности не раскрываются подробно причины убытков от прочей операционной деятельности в январе — июне 2022 года, но, вероятно, это может быть связано с переоценкой стоимости производственных активов на фоне введения санкций.

Операционная прибыль в результате сократилась на 14% — до 99,6 млрд рублей.

EBITDA упала на 12% — до 118,5 млрд рублей, — а рентабельность показателя снизилась на 1% — до 35%, — но остается на достаточно высоком уровне, что говорит о высокой эффективности бизнеса в условиях внешних ограничений и неблагоприятной рыночной конъюнктуры.

Чистые финансовые расходы группы сократились на 67% — до 801 млн рублей — как за счет роста финансовых доходов, так и за счет падения финансовых расходов.

Итоговая чистая прибыль упала на 11% — до 105,3 млрд рублей. Прибыль в расчете на акцию сократилась с 140,44 до 125,62 ₽.

Свободный денежный поток незначительно вырос по сравнению с 1 половиной 2022 года — на 1%, до 60,1 млрд рублей. Показатель служил базой для определения размера дивидендов в прошлые годы согласно действующей дивидендной политике. Ниже посчитаем, сколько дивидендов холдинг заработал по итогам 1 полугодия в расчете на акцию.

Финансовые показатели «Северстали», млрд рублей

Инвестиции, долги и дивиденды

Инвестиции. За январь — июнь 2023 года группа потратила на капитальные расходы 24,9 млрд рублей. Это минимум последних лет и на 36% меньше, чем израсходовали в 1 половине 2022 года. Но в пресс-релизе менеджмент заявляет, что текущий объем инвестиций соответствует календарному плану по капитальным затратам. Видимо, руководство решило сократить капитальные затраты в условиях санкций и общей неопределенности, наращивая денежную подушку на счетах.

Долговая нагрузка. Общий долг «Северстали» с начала года вырос на 43% — до 147,3 млн рублей, — что в основном вызвано трехкратным ростом краткосрочных кредитов и займов.

Но денежная подушка компании выросла еще сильнее. Объем денег и их эквивалентов на счетах увеличился за 6 месяцев на 62% — до 300,7 млрд рублей.

Таким образом, чистый долг еще сильнее ушел в отрицательную зону и составил −153,4 млн рублей. Это значит, что на счетах бизнеса больше денег, чем он должен кредиторам. То есть финансовой устойчивости компании ничего не должно угрожать. Уровень долговой нагрузки по коэффициенту «чистый долг / EBITDA» составляет −0,77.

Для инвесторов показатель «чистый долг / EBITDA» важен еще и потому, что к нему привязана норма дивидендных выплат «Северстали».

Долговая нагрузка «Северстали», млрд рублей

Дивиденды. Согласно действующей дивидендной политике «Северстали», базой для расчета дивидендов выступает свободный денежный поток, но доля выплат на дивиденды может меняться в зависимости от уровня долговой нагрузки по коэффициенту «чистый долг / EBITDA».

Дивидендная политика «Северстали»

Свободный денежный поток по итогам 1 полугодия составил 60,1 млрд рублей. Если весь он пойдет на выплату дивидендов, то размер дивидендов составит около 71,68 ₽ на акцию. Это примерно 5,2% дивдоходности к котировкам акций на Московской бирже на 29 августа.

Но компания в последний раз платила дивиденды акционерам по итогам 9 месяцев 2021 года и может выплатить дополнительно то, что не заплатила в условиях кризиса 2022 года. Солидная финансовая подушка и отрицательный чистый долг позволяют это сделать.

Если бы менеджмент решил направить на дивиденды весь кэш, что скопился на счетах, то размер выплаты на акцию мог бы составить 359 ₽ на акцию. Потенциальная дивдоходность — 26,4%.

Скорее всего, реальный размер выплат окажется где-то между двумя этими крайностями, если бизнес вообще решит вернуться к прежней дивидендной политике.

Что в итоге

Сам факт возвращения компании к раскрытию финансовых показателей — позитив для инвесторов. Падение выручки выглядит неприятным, но произошло от высокой базы прошлого года и вызвано независящими от компании причинами — снижением цен на сталь. При этом бизнес сумел нарастить объемы продаж стальной продукции в условиях санкций и эффективно работает с издержками, сохраняя рентабельность по EBITDA на высоком уровне.

Более того, в условиях отсутствия выплат акционерам и низких капитальных затрат на счетах бизнеса скопилась внушительная подушка, а долговая нагрузка ушла в отрицательную зону. Это дает хороший задел для выплат щедрых дивидендов, когда менеджмент решит, что пора вернуться к прежней дивидендной практике. Скорее всего, выход подобной новости приведет к росту котировок на бирже.

Доходы компании в значительной степени зависят от рыночной конъюнктуры и цен на сталь, которые пока остаются низкими, но ослабление рубля должно привести к росту рублевой выручки «Северстали» от экспорта своей продукции в 2 полугодии.

Главное из отчета:

Выручка в январе — июне сократилась на 10% от высокой базы прошлого года — до 339,4 млрд рублей.

Себестоимость продаж упала на 3% — до 193,5 млрд рублей.

Операционная прибыль снизилась на 14% — до 99,6 млрд рублей.

EBITDA упала на 12% — до 118,5 млрд рублей, а рентабельность показателя снизилась на 1% — до 35%.

Свободный денежный поток вырос на 1% — до 60,1 млрд рублей.

Чистая прибыль сократилась на 11% — до 105,3 млрд рублей.

Общий долг вырос на 43% — до 147,3 млн рублей.

Объем денег и их эквивалентов на счетах холдинга увеличился с начала года на 62% — до 300,7 млрд рублей.

Чистый долг ушел в отрицательную зону и составил −153,4 млн рублей.

Показатель долговой нагрузки «чистый долг/ EBITDA» составил −0,77.

Капитальные расходы снизились на 36% — до 24,9 млрд рублей.

Ранее мы подробно разбирали операционный отчет «Северстали» за 1 полугодие, где отметили сильную динамику натуральных продаж на фоне слабой рыночной конъюнктуры. В этот раз разберемся, почему рост объемов реализации продукции с высокой добавленной стоимостью не привел к росту доходов бизнеса.

Финансовые результаты

Выручка «Северстали» по итогам 1 полугодия сократилась на 10% и составила 339,4 млрд рублей. Отчасти это связано с высокой базой прошлого года, когда средние цены реализации металлургической продукции были выше, а ограничения со стороны «недружественных» стран еще не начали действовать в полную силу.

Валовая прибыль группы упала на 18% — до 145,9 млрд рублей — на фоне сокращения себестоимости продаж на 3% — до 193,5 млрд рублей.

Несмотря на рост натуральных продаж и изменение логистики в связи с санкциями, холдингу удалось сдержать операционные издержки.

Общехозяйственные и административные расходы снизились на 11% — до 12,2 млрд рублей. Расходы на сбыт упали на 24% — до 23,4 млрд рублей, — что отчасти связано с переориентацией продаж на внутренний рынок.

Кроме того, компания отразила в отчете доходы в размере 101 млн рублей от прочей операционной деятельности — против расходов в 7,1 млрд рублей годом ранее. В отчетности не раскрываются подробно причины убытков от прочей операционной деятельности в январе — июне 2022 года, но, вероятно, это может быть связано с переоценкой стоимости производственных активов на фоне введения санкций.

Операционная прибыль в результате сократилась на 14% — до 99,6 млрд рублей.

EBITDA упала на 12% — до 118,5 млрд рублей, — а рентабельность показателя снизилась на 1% — до 35%, — но остается на достаточно высоком уровне, что говорит о высокой эффективности бизнеса в условиях внешних ограничений и неблагоприятной рыночной конъюнктуры.

Чистые финансовые расходы группы сократились на 67% — до 801 млн рублей — как за счет роста финансовых доходов, так и за счет падения финансовых расходов.

Итоговая чистая прибыль упала на 11% — до 105,3 млрд рублей. Прибыль в расчете на акцию сократилась с 140,44 до 125,62 ₽.

Свободный денежный поток незначительно вырос по сравнению с 1 половиной 2022 года — на 1%, до 60,1 млрд рублей. Показатель служил базой для определения размера дивидендов в прошлые годы согласно действующей дивидендной политике. Ниже посчитаем, сколько дивидендов холдинг заработал по итогам 1 полугодия в расчете на акцию.

Финансовые показатели «Северстали», млрд рублей

Инвестиции, долги и дивиденды

Инвестиции. За январь — июнь 2023 года группа потратила на капитальные расходы 24,9 млрд рублей. Это минимум последних лет и на 36% меньше, чем израсходовали в 1 половине 2022 года. Но в пресс-релизе менеджмент заявляет, что текущий объем инвестиций соответствует календарному плану по капитальным затратам. Видимо, руководство решило сократить капитальные затраты в условиях санкций и общей неопределенности, наращивая денежную подушку на счетах.

Долговая нагрузка. Общий долг «Северстали» с начала года вырос на 43% — до 147,3 млн рублей, — что в основном вызвано трехкратным ростом краткосрочных кредитов и займов.

Но денежная подушка компании выросла еще сильнее. Объем денег и их эквивалентов на счетах увеличился за 6 месяцев на 62% — до 300,7 млрд рублей.

Таким образом, чистый долг еще сильнее ушел в отрицательную зону и составил −153,4 млн рублей. Это значит, что на счетах бизнеса больше денег, чем он должен кредиторам. То есть финансовой устойчивости компании ничего не должно угрожать. Уровень долговой нагрузки по коэффициенту «чистый долг / EBITDA» составляет −0,77.

Для инвесторов показатель «чистый долг / EBITDA» важен еще и потому, что к нему привязана норма дивидендных выплат «Северстали».

Долговая нагрузка «Северстали», млрд рублей

Дивиденды. Согласно действующей дивидендной политике «Северстали», базой для расчета дивидендов выступает свободный денежный поток, но доля выплат на дивиденды может меняться в зависимости от уровня долговой нагрузки по коэффициенту «чистый долг / EBITDA».

Дивидендная политика «Северстали»

Свободный денежный поток по итогам 1 полугодия составил 60,1 млрд рублей. Если весь он пойдет на выплату дивидендов, то размер дивидендов составит около 71,68 ₽ на акцию. Это примерно 5,2% дивдоходности к котировкам акций на Московской бирже на 29 августа.

Но компания в последний раз платила дивиденды акционерам по итогам 9 месяцев 2021 года и может выплатить дополнительно то, что не заплатила в условиях кризиса 2022 года. Солидная финансовая подушка и отрицательный чистый долг позволяют это сделать.

Если бы менеджмент решил направить на дивиденды весь кэш, что скопился на счетах, то размер выплаты на акцию мог бы составить 359 ₽ на акцию. Потенциальная дивдоходность — 26,4%.

Скорее всего, реальный размер выплат окажется где-то между двумя этими крайностями, если бизнес вообще решит вернуться к прежней дивидендной политике.

Что в итоге

Сам факт возвращения компании к раскрытию финансовых показателей — позитив для инвесторов. Падение выручки выглядит неприятным, но произошло от высокой базы прошлого года и вызвано независящими от компании причинами — снижением цен на сталь. При этом бизнес сумел нарастить объемы продаж стальной продукции в условиях санкций и эффективно работает с издержками, сохраняя рентабельность по EBITDA на высоком уровне.

Более того, в условиях отсутствия выплат акционерам и низких капитальных затрат на счетах бизнеса скопилась внушительная подушка, а долговая нагрузка ушла в отрицательную зону. Это дает хороший задел для выплат щедрых дивидендов, когда менеджмент решит, что пора вернуться к прежней дивидендной практике. Скорее всего, выход подобной новости приведет к росту котировок на бирже.

Доходы компании в значительной степени зависят от рыночной конъюнктуры и цен на сталь, которые пока остаются низкими, но ослабление рубля должно привести к росту рублевой выручки «Северстали» от экспорта своей продукции в 2 полугодии.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба