1 сентября 2023 T-Investments Морошкин Игорь

В конце августа большинство компаний, представляющих нефтяную отрасль, опубликовало сокращенную финансовую отчетность за 1 полугодие 2023 года. Это важно, так как многие из них вообще не отчитывались за 2022 год.

Финансовые результаты

«Роснефть»

. Выручка за 1 полугодие 2023 года снизилась на 25 и 1% к показателям аналогичных периодов 2022 и 2021 годов соответственно и составила 3,9 трлн рублей. Такая динамика — это во многом результат изменения цены на нефть.

Скорректированная EBITDA

снизилась на 5% к показателям 2022 года и продемонстрировала рост на 38% к показателям 2021. Результат — 1,4 трлн рублей. Компания в пресс-релизе поясняет лучшую, чем у выручки, динамику EBITDA увеличением объемов реализации в восточном направлении, ростом прибыльности экспортных операций, а также контролем над расходами.

Операционная прибыль составила триллион рублей — рост на 64% к показателю 2021 года. А лучшая динамика у чистой прибыли: она составила 652 млрд рублей, что на 45 и 71% больше, чем в соответствующие периоды 2022 и 2021 годов. «Роснефть» не раскрывает причин такой отличной динамики. Можно предположить, что дело в переоценках и курсовых разницах.

Также в пресс-релизе компания отметила, что мультипликатор «чистый долг / EBITDA» в долларовом выражении по итогам 1 полугодия 2023 года достиг 1,2×. Можно констатировать, что у «Роснефти» комфортный уровень долговой нагрузки.

Финансовые показатели «Роснефти», млрд рублей

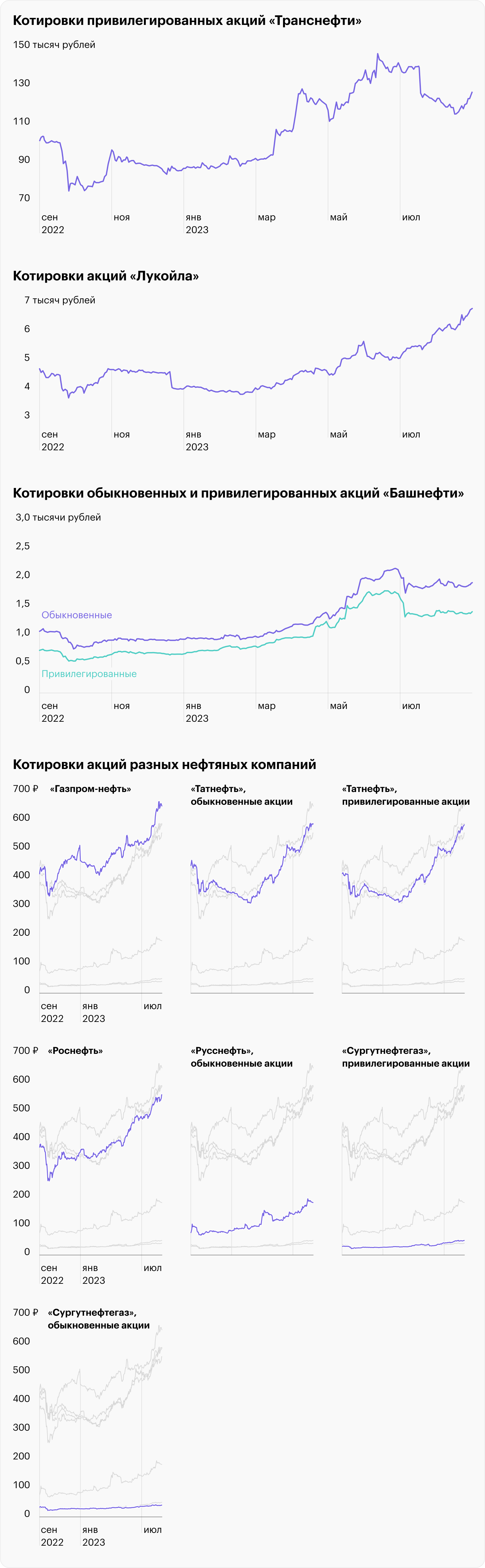

«Лукойл». Компания так и не раскрыла данные за 2022 год по МСФО, даже в отчете за 1 полугодие 2023 года, как сделали некоторые конкуренты «Лукойла».

Выручка составила 3,6 трлн рублей, что на 12% меньше, чем в 1 полугодии 2021 года. На это, кроме прочего, могли повлиять проблемы с поставками и продажа завода на Сицилии.

Несмотря на снижение выручки, остальные финансовые показатели компании выросли на десятки процентов: EBITDA прибавила 33% и составила 871 млрд рублей, операционная прибыль увеличилась до 612 млрд рублей — рост на 41%, а чистая прибыль достигла 564 млрд рублей, что на 63% больше, чем в 1 полугодии 2021 года.

Кроме того, «Лукойл» может похвастаться своим чистым долгом: если два года назад он составлял очень скромные по меркам компании 76 млрд рублей, то по итогам 1 полугодия 2023 года он достиг −632 млрд рублей, то есть стал отрицательным и внушительным по размеру.

Финансовые показатели «Лукойла», млрд рублей

«Газпром-нефть». Все основные финансовые показатели компании за 1 полугодие 2023 года снизились относительно результатов аналогичного периода 2022 года, но выросли относительно результатов 2021.

Выручка составила 1,6 трлн рублей, что на 15% ниже, чем в 2022 году, и на 16% выше, чем в 2021. EBITDA снизилась на 24% и выросла на 39% к 2022 и 2021 годам соответственно и составила 546 млрд рублей.

Операционная прибыль достигла 390 млрд рублей — падение на 34% год к году и рост на весомые 67% к показателю 2021 года. Чистая прибыль снизилась на 40% и прибавила также 40% к 2022 и 2021 годам соответственно. Результат — 304 млрд рублей.

Чистый долг «Газпром-нефти» вырос на 16% к результату 1 полугодия 2021 года — до 487 млрд рублей. У компании довольно низкая долговая нагрузка. К сожалению, мы не знаем финансовых показателей за 2 полугодие 2022 года, но стоит заметить, что отношение чистого долга к полугодовой EBITDA равно 0,9×. Таким образом, очень грубо можно предположить, что долговая нагрузка компании держится не выше 0,5× по мультипликатору «чистый долг / EBITDA».

Финансовые показатели «Газпром-нефти», млрд рублей

«Татнефть». Выручка снизилась на 21% к 1 полугодию 2022 года и выросла на 10% к 1 полугодию 2021. Результат — 624 млрд рублей. EBITDA составила 188 млрд рублей, падение на 32% к результату 2022 года и рост на 31% к результату 2021.

Похожую с EBITDA динамику показала и операционная прибыль: падение на 38% и рост на 31% к результатам 2022 и 2021 годов соответственно. Результат — 157 млрд рублей.

А вот чистая прибыль смогла превзойти показатели как 2022, так и 2021 года: рост на 11 и 61% соответственно — до 148 млрд рублей. Основную роль здесь сыграли курсовые разницы. Кроме того, на результат повлиял признанный в 1 полугодии 2022 года убыток от прекращенной деятельности в размере 15 млрд рублей.

Чистый долг «Татнефти», хотя и сократился на 39% по сравнению с 1 полугодием 2022 года, все равно остался отрицательным — в размере −101 млрд рублей.

Финансовые показатели «Татнефти», млрд рублей

«Башнефть». Как и «Лукойл», компания опубликовала результаты лишь за 1 полугодие 2023 года — без упоминания результатов, показанных годом ранее. По сравнению же с 1 полугодием 2021 года финансовые показатели продемонстрировали хорошую динамику.

Так, выручка прибавила 16% и составила 413 млрд рублей. Что интересно, дальше динамика результатов идет по нарастающей: EBITDA достигла 103 млрд рублей — рост на 63%. Операционная прибыль увеличилась на 79% — до 77 млрд рублей. Ну а лучшая динамика — у чистой прибыли: она прибавила 185% и составила также 77 млрд рублей. Скорее всего, и здесь не обошлось без переоценок и прибыли от курсовых разниц.

Финансовые показатели «Башнефти», млрд рублей

«Русснефть». Показатели компании продемонстрировали падение как по сравнению с результатами за 1 полугодие 2022, так и по сравнению с 2021 годом.

Так, выручка составила 92 млрд рублей — снижение на 49 и 26% к результатам 2022 и 2021 годов. EBITDA обвалилась на 84 и 79% по сравнению с аналогичными периодами и составила 7 млрд рублей. По операционной прибыли «Русснефть» вообще продемонстрировала убыток в размере миллиарда рублей, хотя как в 2021, так и в 2022 году за аналогичные периоды данный показатель был положительным и составлял несколько десятков миллиардов рублей. А чистая прибыль рухнула на 91 и 78% к результатам 2022 и 2021 годов соответственно — до 3 млрд рублей.

Чистый долг компании вырос на 35% по сравнению с 1 полугодием 2021 года — до 89 млрд рублей. Мы не знаем результатов за 2 полугодие 2022 года, но отношение чистого долга к EBITDA «Русснефти» может быть на очень высоком уровне.

Финансовые показатели «Русснефти», млрд рублей

«Транснефть». Показатели компании продемонстрировали рост как к результатам за 1 полугодие 2022 года, так и за аналогичный период 2021.

Выручка составила 637 млрд рублей, рост на 3 и 20% к результатам 2022 и 2021 годов соответственно. EBITDA прибавила 9 и 25% за аналогичные периоды — до 298 млрд рублей.

Операционная прибыль составила 190 млрд рублей, что на 8% выше, чем за аналогичный период 2022 года, и на 46% выше, чем в 2021. Лучшую динамику показала чистая прибыль: рост на 53 и 72% к результатам 2022 и 2021 годов соответственно — до 182 млрд рублей. И здесь немалый вклад внесли доходы от курсовых разниц.

Чистый долг «Транснефти» составил 324 млрд рублей, что на 118% больше, чем по итогам 1 полугодия 2021 года, но долговая нагрузка компании все равно остается на невысоком уровне.

Финансовые показатели «Транснефти», млрд рублей

Сравнение и перспективы

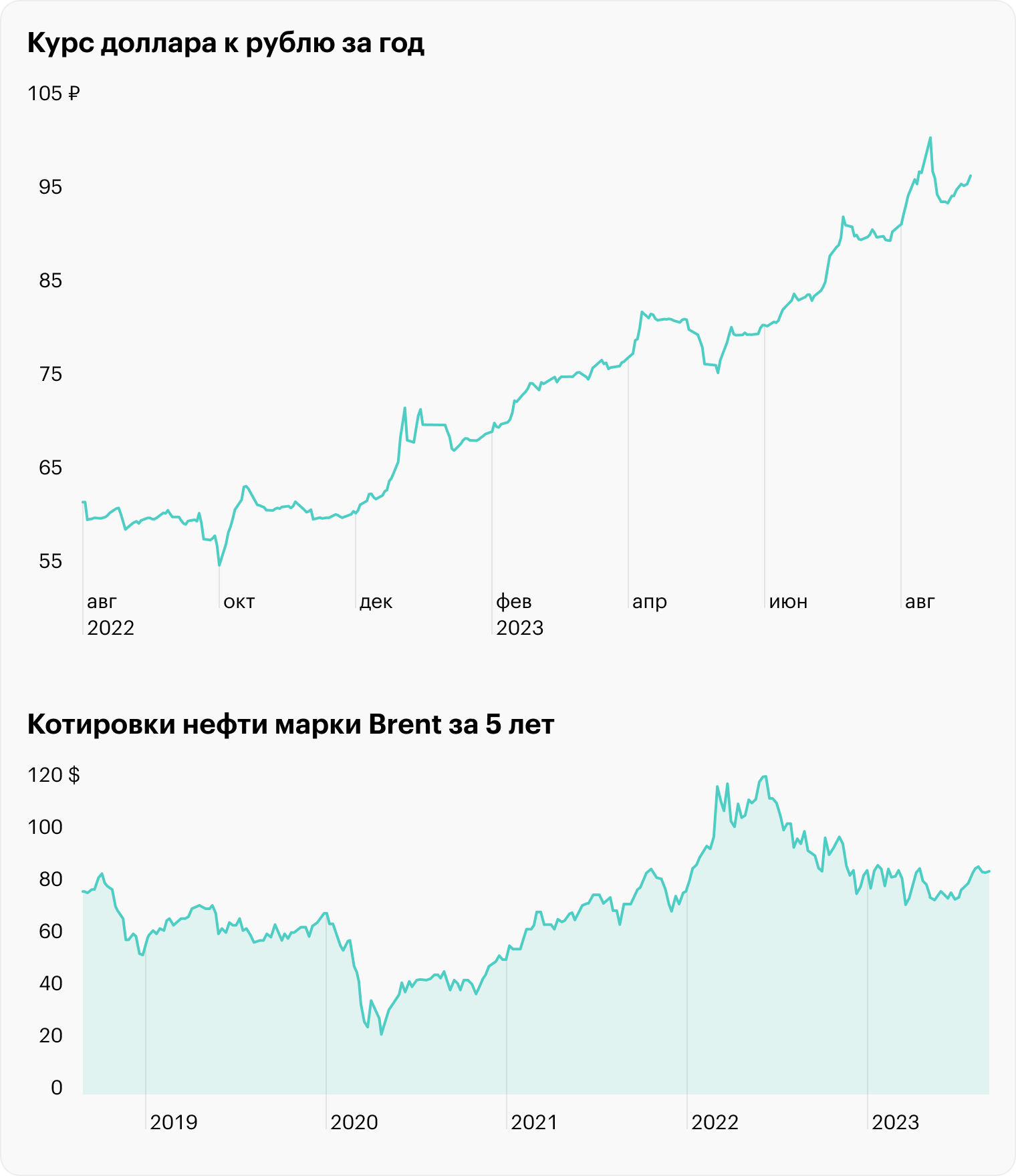

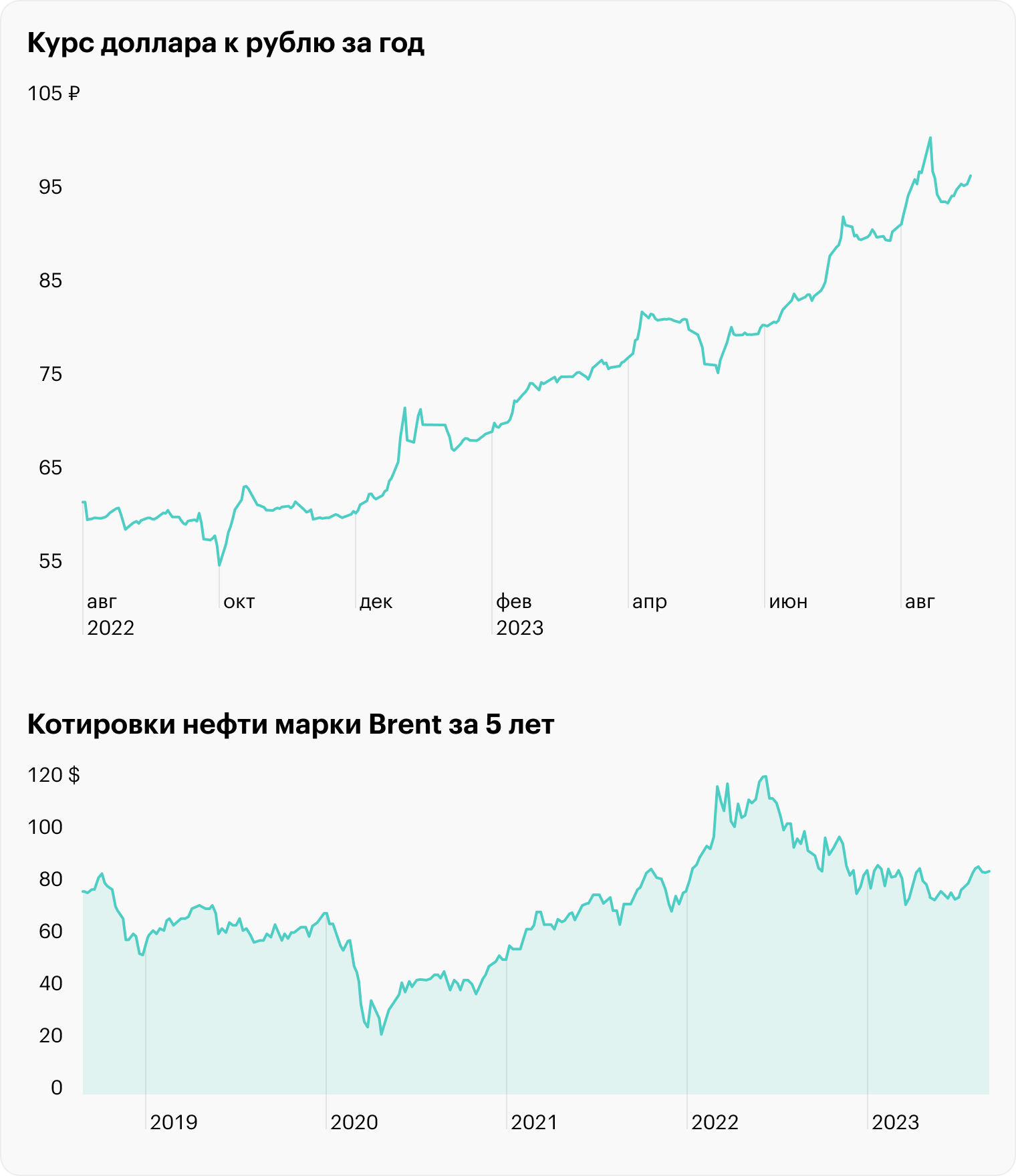

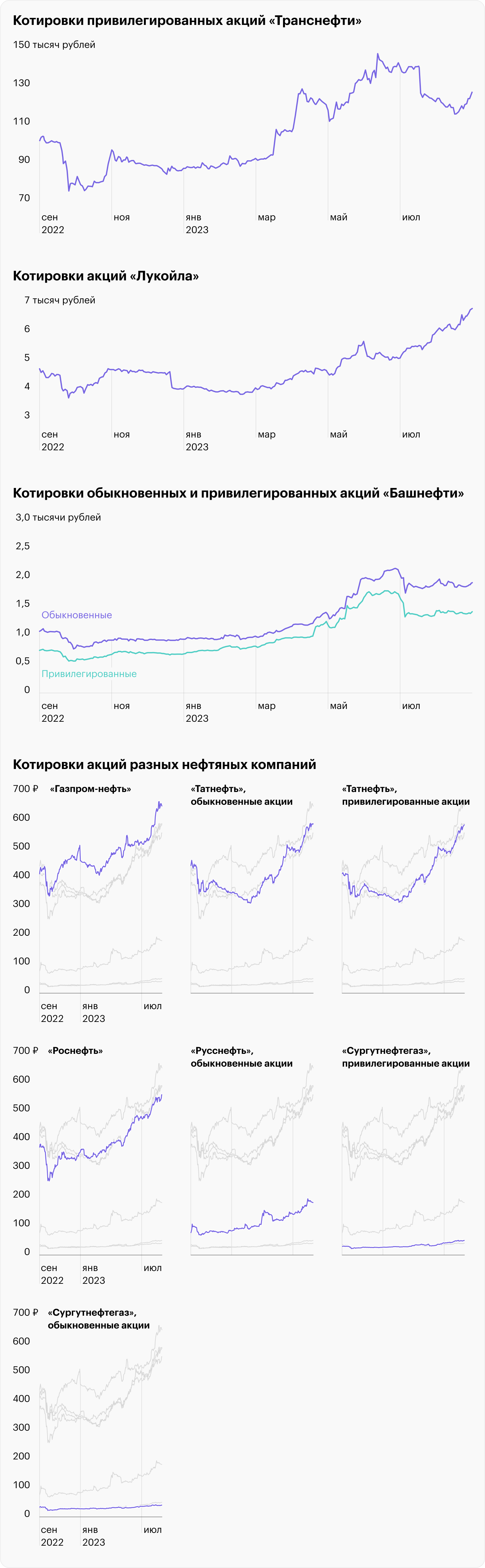

Вертикально интегрированные нефтяные компании (ВИНК). Большинство перечисленных выше компаний — «Роснефть», «Лукойл», «Газпромнефть», «Татнефть» и «Башнефть» — имеет схожий бизнес-профиль: они огромные и вертикально интегрированные, а их финансовые результаты в значительной мере зависят от цены на нефть, дисконта на российскую нефть и курсовых разниц. В 2 полугодии можно ожидать от этих компаний лучших финансовых показателей, чем в 1 полугодии, так как цена на нефть растет, дисконт сокращается, а рубль слабеет.

Кроме того, у всех них довольно комфортная долговая нагрузка или даже отрицательный чистый долг, что позволяет регулярно делиться с акционерами довольно щедрыми дивидендами. А вслед за ожидаемыми высокими дивидендами могут вырасти и котировки акций компаний.

Отдельно стоит упомянуть информацию о том, что «Лукойл» планирует пойти по пути «Магнита» и выкупить до 25% своих акций у нерезидентов. Вопрос сейчас находится на рассмотрении федеральных органов власти. Если выкуп состоится, это может стать серьезным драйвером роста котировок акций компании. По этому же пути может пойти и «Татнефть», у которой также немало акционеров-нерезидентов.

«Русснефть». В данном случае ситуация отличается: компания существенно уступает ВИНК по размерам и, собственно, не имеет вертикальной интеграции, что делает ее бизнес менее устойчивым. Рост цен на нефть и девальвация рубля могут помочь «Русснефти», но ее позиции существенно хуже: околоубыточность и возможная высокая долговая нагрузка делают ее акции довольно рискованными, а перспективы их котировок — довольно туманными. Кстати, проблемы у компании появились не только в этом году: например, в 2020 она была на грани дефолта.

«Транснефть». Бизнес естественной монополии значительно отличается от представленных выше компаний, хотя и она относится к нефтяной отрасли. На ее финансовые показатели также влияет девальвация рубля, а еще — объем добычи нефти и экспорта и тарифы на транспортировку. В целом это стабильный бизнес с хорошими финансовыми показателями.

Кажется, что основной потенциальный драйвер роста котировок акций компании лежит в несколько другой плоскости: сейчас цена ее акции составляет почти 127 тысяч рублей, что делает ее неинтересной или даже недоступной для многих частных инвесторов, коих сейчас на Мосбирже большинство. «Транснефть» уже некоторое время планирует дробление акций, но пока его не случилось.

«Сургутнефтегаз». Это единственная крупная публичная компания из нефтяной отрасли, которая на момент написания статьи так и не опубликовала отчет за 1 полугодие 2023 года по МСФО. И это неудивительно: «Сургутнефтегаз» — традиционно очень закрытая компания.

А на динамику ее акций, по крайней мере привилегированных, в основном влияет курс доллара из-за огромной валютной кубышки и особенностей дивидендной политики.

Что в итоге

Компании нефтяной отрасли показали достойные финансовые результаты за 1 полугодие 2023 года. К сожалению, часть из них опубликовала сокращенные отчетности с небольшим количеством данных, но в целом тенденция такова: чем выше цена на нефть и слабее рубль, тем лучше финансовые показатели нефтяников. Вполне вероятно увидеть результаты еще лучше за 2 полугодие 2023 года, поскольку пока цена на нефть и курс рубля благоволят нефтяным компаниям.

Наиболее интересными среди них кажутся акции «Лукойла» и «Татнефти»: у компаний хорошие финансовые показатели, отрицательный чистый долг, они регулярно выплачивают щедрые дивиденды, а еще могут осуществить выкуп своих акций у нерезидентов. В частности, «Лукойл» уже начал делать реальные шаги в эту сторону.

Акции «Лукойла» и «Татнефти» высоко оцениваются инвесткомпаниями: многие из них включили их в список наиболее перспективных, а также в число потенциальных лидеров следующего дивидендного сезона.

Финансовые результаты

«Роснефть»

. Выручка за 1 полугодие 2023 года снизилась на 25 и 1% к показателям аналогичных периодов 2022 и 2021 годов соответственно и составила 3,9 трлн рублей. Такая динамика — это во многом результат изменения цены на нефть.

Скорректированная EBITDA

снизилась на 5% к показателям 2022 года и продемонстрировала рост на 38% к показателям 2021. Результат — 1,4 трлн рублей. Компания в пресс-релизе поясняет лучшую, чем у выручки, динамику EBITDA увеличением объемов реализации в восточном направлении, ростом прибыльности экспортных операций, а также контролем над расходами.

Операционная прибыль составила триллион рублей — рост на 64% к показателю 2021 года. А лучшая динамика у чистой прибыли: она составила 652 млрд рублей, что на 45 и 71% больше, чем в соответствующие периоды 2022 и 2021 годов. «Роснефть» не раскрывает причин такой отличной динамики. Можно предположить, что дело в переоценках и курсовых разницах.

Также в пресс-релизе компания отметила, что мультипликатор «чистый долг / EBITDA» в долларовом выражении по итогам 1 полугодия 2023 года достиг 1,2×. Можно констатировать, что у «Роснефти» комфортный уровень долговой нагрузки.

Финансовые показатели «Роснефти», млрд рублей

«Лукойл». Компания так и не раскрыла данные за 2022 год по МСФО, даже в отчете за 1 полугодие 2023 года, как сделали некоторые конкуренты «Лукойла».

Выручка составила 3,6 трлн рублей, что на 12% меньше, чем в 1 полугодии 2021 года. На это, кроме прочего, могли повлиять проблемы с поставками и продажа завода на Сицилии.

Несмотря на снижение выручки, остальные финансовые показатели компании выросли на десятки процентов: EBITDA прибавила 33% и составила 871 млрд рублей, операционная прибыль увеличилась до 612 млрд рублей — рост на 41%, а чистая прибыль достигла 564 млрд рублей, что на 63% больше, чем в 1 полугодии 2021 года.

Кроме того, «Лукойл» может похвастаться своим чистым долгом: если два года назад он составлял очень скромные по меркам компании 76 млрд рублей, то по итогам 1 полугодия 2023 года он достиг −632 млрд рублей, то есть стал отрицательным и внушительным по размеру.

Финансовые показатели «Лукойла», млрд рублей

«Газпром-нефть». Все основные финансовые показатели компании за 1 полугодие 2023 года снизились относительно результатов аналогичного периода 2022 года, но выросли относительно результатов 2021.

Выручка составила 1,6 трлн рублей, что на 15% ниже, чем в 2022 году, и на 16% выше, чем в 2021. EBITDA снизилась на 24% и выросла на 39% к 2022 и 2021 годам соответственно и составила 546 млрд рублей.

Операционная прибыль достигла 390 млрд рублей — падение на 34% год к году и рост на весомые 67% к показателю 2021 года. Чистая прибыль снизилась на 40% и прибавила также 40% к 2022 и 2021 годам соответственно. Результат — 304 млрд рублей.

Чистый долг «Газпром-нефти» вырос на 16% к результату 1 полугодия 2021 года — до 487 млрд рублей. У компании довольно низкая долговая нагрузка. К сожалению, мы не знаем финансовых показателей за 2 полугодие 2022 года, но стоит заметить, что отношение чистого долга к полугодовой EBITDA равно 0,9×. Таким образом, очень грубо можно предположить, что долговая нагрузка компании держится не выше 0,5× по мультипликатору «чистый долг / EBITDA».

Финансовые показатели «Газпром-нефти», млрд рублей

«Татнефть». Выручка снизилась на 21% к 1 полугодию 2022 года и выросла на 10% к 1 полугодию 2021. Результат — 624 млрд рублей. EBITDA составила 188 млрд рублей, падение на 32% к результату 2022 года и рост на 31% к результату 2021.

Похожую с EBITDA динамику показала и операционная прибыль: падение на 38% и рост на 31% к результатам 2022 и 2021 годов соответственно. Результат — 157 млрд рублей.

А вот чистая прибыль смогла превзойти показатели как 2022, так и 2021 года: рост на 11 и 61% соответственно — до 148 млрд рублей. Основную роль здесь сыграли курсовые разницы. Кроме того, на результат повлиял признанный в 1 полугодии 2022 года убыток от прекращенной деятельности в размере 15 млрд рублей.

Чистый долг «Татнефти», хотя и сократился на 39% по сравнению с 1 полугодием 2022 года, все равно остался отрицательным — в размере −101 млрд рублей.

Финансовые показатели «Татнефти», млрд рублей

«Башнефть». Как и «Лукойл», компания опубликовала результаты лишь за 1 полугодие 2023 года — без упоминания результатов, показанных годом ранее. По сравнению же с 1 полугодием 2021 года финансовые показатели продемонстрировали хорошую динамику.

Так, выручка прибавила 16% и составила 413 млрд рублей. Что интересно, дальше динамика результатов идет по нарастающей: EBITDA достигла 103 млрд рублей — рост на 63%. Операционная прибыль увеличилась на 79% — до 77 млрд рублей. Ну а лучшая динамика — у чистой прибыли: она прибавила 185% и составила также 77 млрд рублей. Скорее всего, и здесь не обошлось без переоценок и прибыли от курсовых разниц.

Финансовые показатели «Башнефти», млрд рублей

«Русснефть». Показатели компании продемонстрировали падение как по сравнению с результатами за 1 полугодие 2022, так и по сравнению с 2021 годом.

Так, выручка составила 92 млрд рублей — снижение на 49 и 26% к результатам 2022 и 2021 годов. EBITDA обвалилась на 84 и 79% по сравнению с аналогичными периодами и составила 7 млрд рублей. По операционной прибыли «Русснефть» вообще продемонстрировала убыток в размере миллиарда рублей, хотя как в 2021, так и в 2022 году за аналогичные периоды данный показатель был положительным и составлял несколько десятков миллиардов рублей. А чистая прибыль рухнула на 91 и 78% к результатам 2022 и 2021 годов соответственно — до 3 млрд рублей.

Чистый долг компании вырос на 35% по сравнению с 1 полугодием 2021 года — до 89 млрд рублей. Мы не знаем результатов за 2 полугодие 2022 года, но отношение чистого долга к EBITDA «Русснефти» может быть на очень высоком уровне.

Финансовые показатели «Русснефти», млрд рублей

«Транснефть». Показатели компании продемонстрировали рост как к результатам за 1 полугодие 2022 года, так и за аналогичный период 2021.

Выручка составила 637 млрд рублей, рост на 3 и 20% к результатам 2022 и 2021 годов соответственно. EBITDA прибавила 9 и 25% за аналогичные периоды — до 298 млрд рублей.

Операционная прибыль составила 190 млрд рублей, что на 8% выше, чем за аналогичный период 2022 года, и на 46% выше, чем в 2021. Лучшую динамику показала чистая прибыль: рост на 53 и 72% к результатам 2022 и 2021 годов соответственно — до 182 млрд рублей. И здесь немалый вклад внесли доходы от курсовых разниц.

Чистый долг «Транснефти» составил 324 млрд рублей, что на 118% больше, чем по итогам 1 полугодия 2021 года, но долговая нагрузка компании все равно остается на невысоком уровне.

Финансовые показатели «Транснефти», млрд рублей

Сравнение и перспективы

Вертикально интегрированные нефтяные компании (ВИНК). Большинство перечисленных выше компаний — «Роснефть», «Лукойл», «Газпромнефть», «Татнефть» и «Башнефть» — имеет схожий бизнес-профиль: они огромные и вертикально интегрированные, а их финансовые результаты в значительной мере зависят от цены на нефть, дисконта на российскую нефть и курсовых разниц. В 2 полугодии можно ожидать от этих компаний лучших финансовых показателей, чем в 1 полугодии, так как цена на нефть растет, дисконт сокращается, а рубль слабеет.

Кроме того, у всех них довольно комфортная долговая нагрузка или даже отрицательный чистый долг, что позволяет регулярно делиться с акционерами довольно щедрыми дивидендами. А вслед за ожидаемыми высокими дивидендами могут вырасти и котировки акций компаний.

Отдельно стоит упомянуть информацию о том, что «Лукойл» планирует пойти по пути «Магнита» и выкупить до 25% своих акций у нерезидентов. Вопрос сейчас находится на рассмотрении федеральных органов власти. Если выкуп состоится, это может стать серьезным драйвером роста котировок акций компании. По этому же пути может пойти и «Татнефть», у которой также немало акционеров-нерезидентов.

«Русснефть». В данном случае ситуация отличается: компания существенно уступает ВИНК по размерам и, собственно, не имеет вертикальной интеграции, что делает ее бизнес менее устойчивым. Рост цен на нефть и девальвация рубля могут помочь «Русснефти», но ее позиции существенно хуже: околоубыточность и возможная высокая долговая нагрузка делают ее акции довольно рискованными, а перспективы их котировок — довольно туманными. Кстати, проблемы у компании появились не только в этом году: например, в 2020 она была на грани дефолта.

«Транснефть». Бизнес естественной монополии значительно отличается от представленных выше компаний, хотя и она относится к нефтяной отрасли. На ее финансовые показатели также влияет девальвация рубля, а еще — объем добычи нефти и экспорта и тарифы на транспортировку. В целом это стабильный бизнес с хорошими финансовыми показателями.

Кажется, что основной потенциальный драйвер роста котировок акций компании лежит в несколько другой плоскости: сейчас цена ее акции составляет почти 127 тысяч рублей, что делает ее неинтересной или даже недоступной для многих частных инвесторов, коих сейчас на Мосбирже большинство. «Транснефть» уже некоторое время планирует дробление акций, но пока его не случилось.

«Сургутнефтегаз». Это единственная крупная публичная компания из нефтяной отрасли, которая на момент написания статьи так и не опубликовала отчет за 1 полугодие 2023 года по МСФО. И это неудивительно: «Сургутнефтегаз» — традиционно очень закрытая компания.

А на динамику ее акций, по крайней мере привилегированных, в основном влияет курс доллара из-за огромной валютной кубышки и особенностей дивидендной политики.

Что в итоге

Компании нефтяной отрасли показали достойные финансовые результаты за 1 полугодие 2023 года. К сожалению, часть из них опубликовала сокращенные отчетности с небольшим количеством данных, но в целом тенденция такова: чем выше цена на нефть и слабее рубль, тем лучше финансовые показатели нефтяников. Вполне вероятно увидеть результаты еще лучше за 2 полугодие 2023 года, поскольку пока цена на нефть и курс рубля благоволят нефтяным компаниям.

Наиболее интересными среди них кажутся акции «Лукойла» и «Татнефти»: у компаний хорошие финансовые показатели, отрицательный чистый долг, они регулярно выплачивают щедрые дивиденды, а еще могут осуществить выкуп своих акций у нерезидентов. В частности, «Лукойл» уже начал делать реальные шаги в эту сторону.

Акции «Лукойла» и «Татнефти» высоко оцениваются инвесткомпаниями: многие из них включили их в список наиболее перспективных, а также в число потенциальных лидеров следующего дивидендного сезона.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба