5 сентября 2023 T-Investments Морошкин Игорь

В конце августа публичные девелоперы опубликовали финансовую отчетность за 1 полугодие 2023 года. Это важно, так как некоторые из них вообще не отчитывались за 2022 год.

Финансовые результаты

ПИК СЗ

. В отличие от большинства конкурентов, лидер рынка не раскрывал результаты по МСФО за 2022 год и даже в отчетности за 1 полугодие 2023 года не привел данных за аналогичный период прошлого года.

Выручка за 1 полугодие 2023 года выросла на 40% по сравнению с 1 полугодием 2021 года — до 264,9 млрд рублей. EBITDA

составила 54,5 млрд рублей — рост на 52% к аналогичному периоду 2021 года. Операционная прибыль показала схожую динамику: рост на 45% — до 50,8 млрд рублей. А вот чистая прибыль ПИК СЗ снизилась на весомые 60% и составила 27,9 млрд рублей.

Но есть важный нюанс: в 2017 году компания провела делистинг своих депозитарных расписок с Лондонской фондовой биржи, выкупив их, а затем продала пакет в размере 7,6% акционерного капитала банку «ВТБ». Одновременно с банком заключили договор о беспоставочном финансовом инструменте, привязанном к котировкам акций ПИК СЗ. Договор впоследствии продлевался, а в данном контексте важно то, что из-за бурного роста котировок акций компании в 2021 году прибыль от переоценки беспоставочного финансового инструмента составила огромные 55,9 млрд рублей.

Если скорректировать чистую прибыль ПИК СЗ с учетом данной статьи, то по итогам 1 полугодия 2021 года она составила 13,5 млрд рублей. Результат же за 1 полугодие 2023 года в отчетности уже скорректировали: компания при расчете чистой прибыли отразила убыток в 1,4 млрд рублей как корректировку прибыли от переоценки беспоставочных финансовых инструментов и курсовых разниц за вычетом налога.

Скорректированная таким образом чистая прибыль показала совершенно другую динамику: результат за 1 полугодие 2023 года вырос по сравнению с аналогичным периодом 2021 года на 107%.

Чистый долг ПИК СЗ с учетом денег на счетах эскроу составил 199,3 млрд рублей, что на 63% больше, чем в 1 полугодии 2021 года. К сожалению, мы не знаем результатов за 2 полугодие 2022 года, соответственно, не можем оценить EBITDA компании за последний год. Но, опираясь лишь на показатели за 1 полугодие 2023 года, можно предположить, что долговая нагрузка ПИК СЗ по сравнению с аналогичным периодом 2021 года если и возросла, то несильно.

Финансовые показатели ПИК СЗ, млрд рублей

«Самолет». Компания продолжает бурно расти: финансовые показатели за 1 полугодие 2023 года выросли на десятки и сотни процентов к аналогичным периодам 2022 и 2021 годов.

Выручка составила 101,4 млрд рублей. Это на 53 и 205% больше, чем в 1 полугодии 2022 и 2021 годов. Динамика скорректированной EBITDA еще лучше: рост на 81 и 309% к результатам 2022 и 2021 годов — до 33,1 млрд рублей.

Операционная прибыль составила 26,2 млрд рублей. Этот результат превысил показатели 1 полугодия 2022 и 2021 годов на 69 и 309% соответственно. Чистая прибыль прибавила 84% по сравнению с 1 полугодием 2022 года и 162% — по сравнению с аналогичным периодом 2021. Результат — 6,8 млрд рублей.

Чистый долг компании с учетом денег на счетах эскроу прибавил 281% к 1 полугодию 2022 года — до 77,3 млрд рублей. В 1 полугодии 2021 года показатель был вообще отрицательным. Тем не менее долговая нагрузка «Самолета» невысока: мультипликатор «чистый долг / EBITDA» составляет около 1,2×.

Финансовые показатели «Самолета», млрд рублей

ЛСР Выручка за 1 полугодие 2023 года выросла на 14 и 36% к аналогичным периодам 2022 и 2021 годов и составила 74,8 млрд рублей. Скорректированная EBITDA выросла до 19,6 млрд рублей. Это на 7% больше, чем годом ранее, и на 46% превышает показатель за 1 полугодие 2021 года.

А вот операционная прибыль хотя и прибавила 12% по сравнению с 1 полугодием 2021 года, снизилась на 22% относительно аналогичного периода 2022 года. Результат — 12,8 млрд рублей. На это повлиял комплекс причин: рост себестоимости, коммерческих и административных расходов, а также признание убытка в размере 2,7 млрд рублей от деконсолидации дочернего общества. В отчетности ЛСР не раскрывает более подробной информации, но, скорее всего, речь про ООО «Аэрок», владеющую двумя газобетонными заводами на Украине, активы которой арестовали еще прошлым летом, а в августе 2023 года национализировали решением суда.

Чистая прибыль ЛСР снизилась на 73 и 70% к 1 полугодию 2022 и 2021 годов соответственно — до 1,7 млрд рублей. На это повлияло как снижение операционной прибыли, так и рост процентных расходов на обслуживание кредитов.

Чистый долг компании с учетом денег на счетах эскроу составил 109,4 млрд рублей — рост на 47 и 221% к аналогичным периодам 2022 и 2021 годов. Долговая нагрузка ЛСР уже довольно ощутима — 2,8× по мультипликатору «чистый долг / EBITDA».

Финансовые показатели ЛСР, млрд рублей

«Эталон». Выручка за 1 полугодие 2023 года практически не изменилась по сравнению с результатом 1 полугодия 2022 года, но снизилась на 18% к 1 полугодию 2021. Результат — 32,8 млрд рублей. А вот скорректированная EBITDA компании выросла на 27 и 82% к результатам аналогичных периодов 2022 и 2021 годов и составила 17,5 млрд рублей.

А вот операционная прибыль «Эталона» продемонстрировала существенное падение — на 77 и 38% к результатам 2022 и 2021 годов соответственно — до 4 млрд рублей. Но стоит учитывать, что в отчете за 1 полугодие 2022 года компания отразила прибыль в размере 12 млрд рублей от покупки активов «ЮИТ России» дешевле справедливой стоимости. Если скорректировать операционную прибыль с учетом данной величины, то падение показателя к 1 полугодию 2022 года станет меньше — на 26%.

Дела с чистой прибылью у «Эталона» еще хуже: за 1 полугодие 2023 года компания показала убыток в размере 2,1 млрд рублей — против прибыли в размере 1,3 млрд в 1 полугодии 2021 года и рекордного результата за 1 полугодие 2022 года — 11,7 млрд рублей. Правда, если чистую прибыль за прошлый год скорректировать по аналогии с операционной, получится убыток в размере 0,3 млрд рублей. Но этот результат все равно значительно — на 600% — меньше, чем в 1 полугодии 2023 года. Всему виной процентные расходы.

А чистый долг компании с учетом денег на счетах эскроу вышел в положительную зону и составил 25,6 млрд рублей. По итогам аналогичного периода 2022 и 2021 годов показатель был отрицательным.

Финансовые показатели «Эталона», млрд рублей

«Инград». Выручка за 1 полугодие 2023 года составила 32,8 млрд рублей, что на 15% меньше, чем годом ранее, и на 13% больше результата за 1 полугодие 2021 года.

EBITDA снизилась на 5% к результатам 2022 года и выросла на 43% к 2021. Результат — 7,3 млрд рублей. А вот чистая прибыль продемонстрировала бурный рост: она составила 2,1 млрд рублей, что на 425 и 200% больше, чем в соответствующие периоды 2022 и 2021 годов. Такая динамика стала возможна из-за уменьшения процентных расходов по кредитам и займам компании. А это, в свою очередь, произошло потому, что «Инград» получил доступ к 71,4 млрд рублей дольщиков со счетов эскроу по причине завершения строительства объектов. В отчетности компания сообщает, что 52 млрд рублей из них направили на погашение задолженности по кредитам.

Тем не менее чистый долг «Инграда» с учетом счетов эскроу прибавил 138% по сравнению с результатом за 1 полугодие 2021 года — до 79,4 млрд рублей.

Финансовые показатели «Инграда», млрд рублей

Сравнение и перспективы

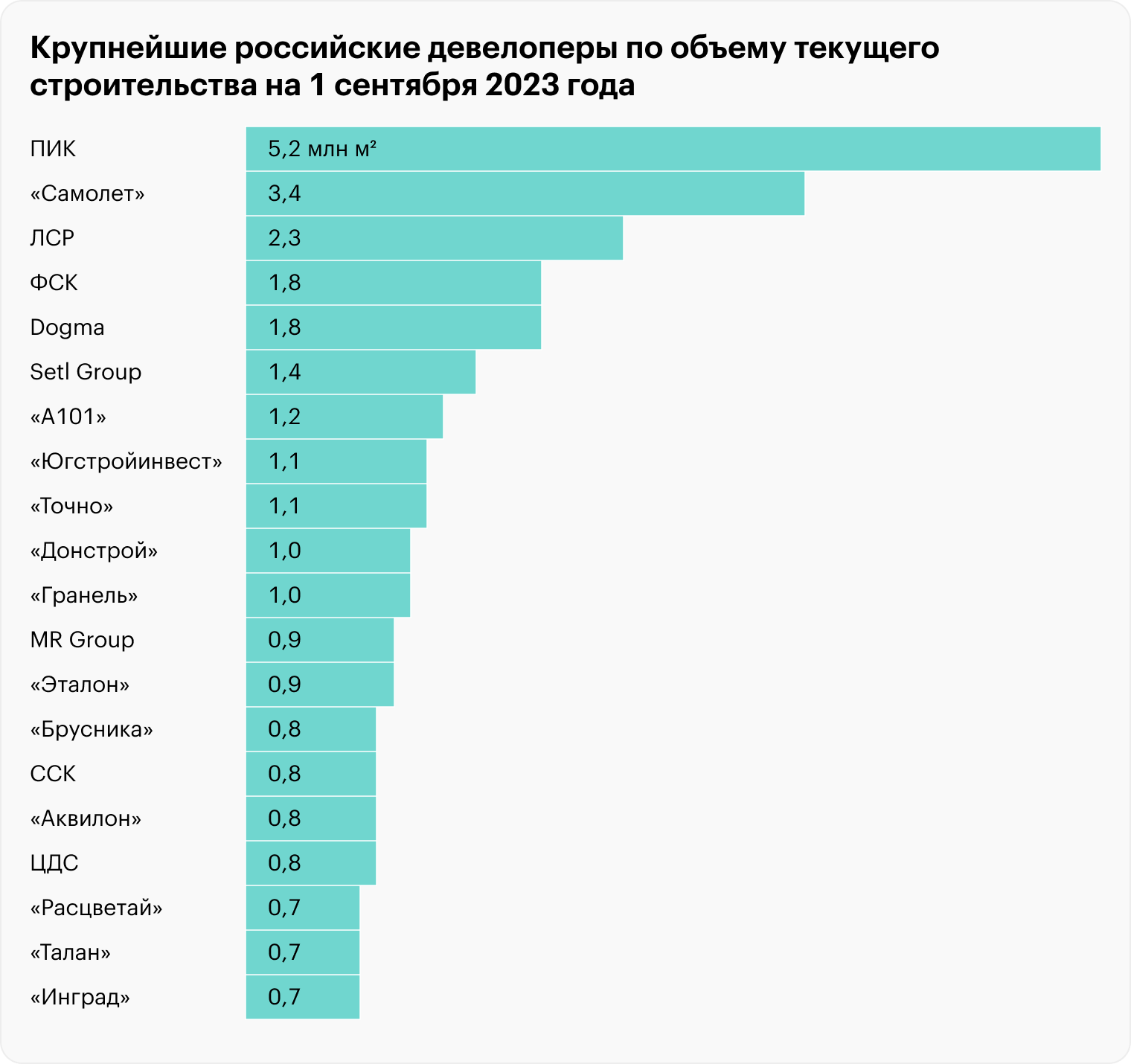

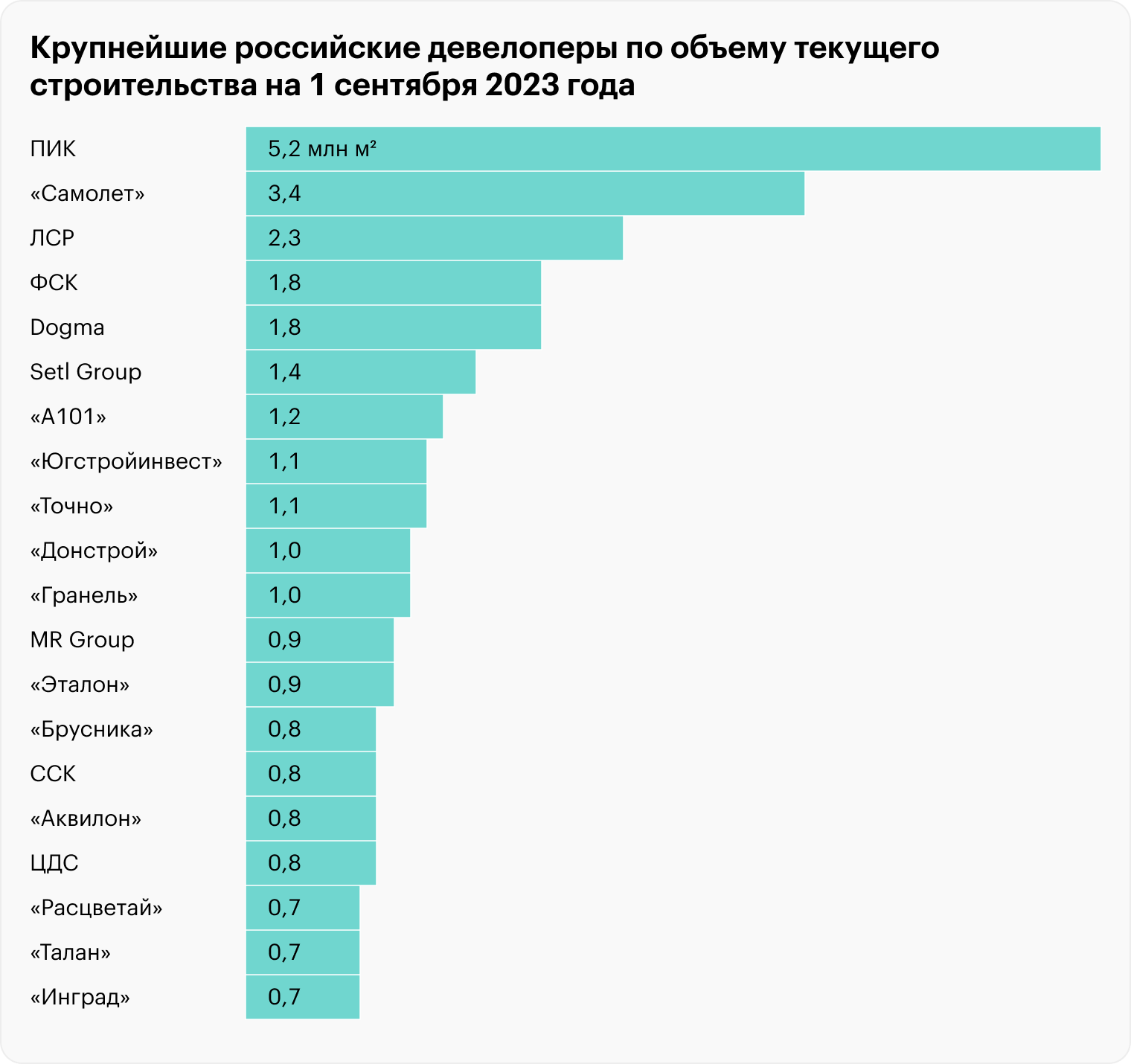

ПИК СЗ. Компания наконец опубликовала финансовую отчетность по МСФО — и результаты стоит оценить скорее позитивно. Бизнес неплохо вырос за последние 2 года, а сама компания продолжает оставаться уверенным лидером как по объему текущего строительства, так и по основным финансовым показателям.

Основным драйвером роста котировок акций ПИК СЗ в среднесрочной перспективе видится возврат компании к открытости перед инвесторами и, конечно, возобновление выплаты дивидендов. Без этих событий существенно расти котировкам будет трудновато.

«Самолет». Компания продолжает быть лидером рынка по темпам роста и уверенно занимает второе место по операционным и финансовым показателям. Более того, «Самолет» явно планирует бороться за лидерство в отрасли: об этом может говорить, в частности, покупка довольно крупного конкурента.

Одним из драйверов роста котировок компании до конца года может стать обратный выкуп акций на 10 млрд рублей. В более долгосрочной же перспективе акции «Самолета» могут включить в индекс Мосбиржи, что также позитивно для их котировок. Один из шагов на этом пути — попадание в лист ожидания на включение в него.

Конечно, акции «Самолета» стоят довольно дорого, но это в порядке вещей для компании роста. С другой стороны, замедление темпов роста в среднесрочной перспективе может разочаровать инвесторов и стать причиной переоценки акций «Самолета» до более низких показателей.

ЛСР. Компания продолжает все дальше отставать от двух лидеров отрасли. Да, у ЛСР получается наращивать выручку, но прибыльность страдает как из-за опережающего роста расходов, так и из-за разовых факторов. Тем не менее масштаб бизнеса и запас прочности дают возможность ЛСР продолжать уверенно занимать третье место в отрасли и оставаться прибыльной.

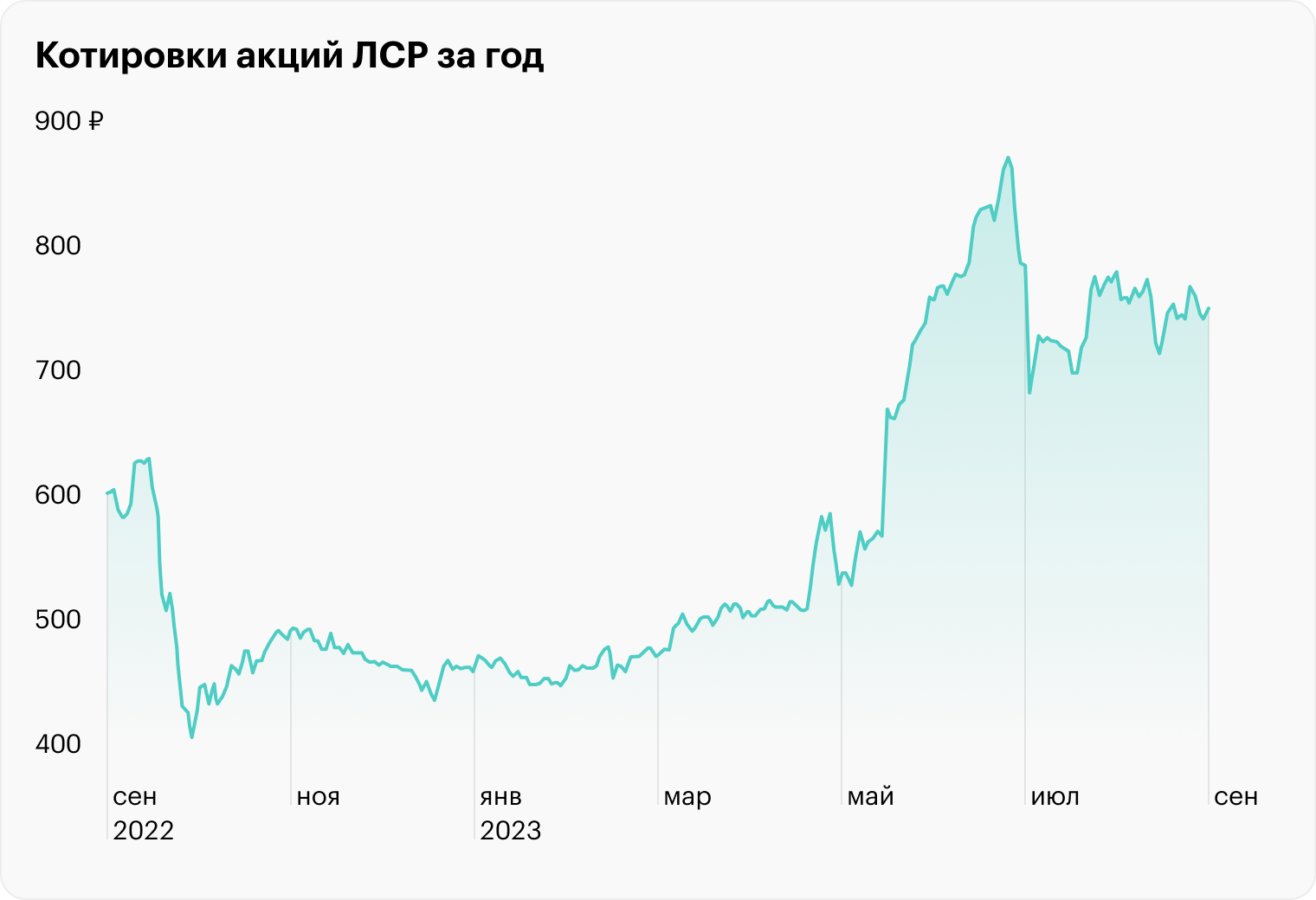

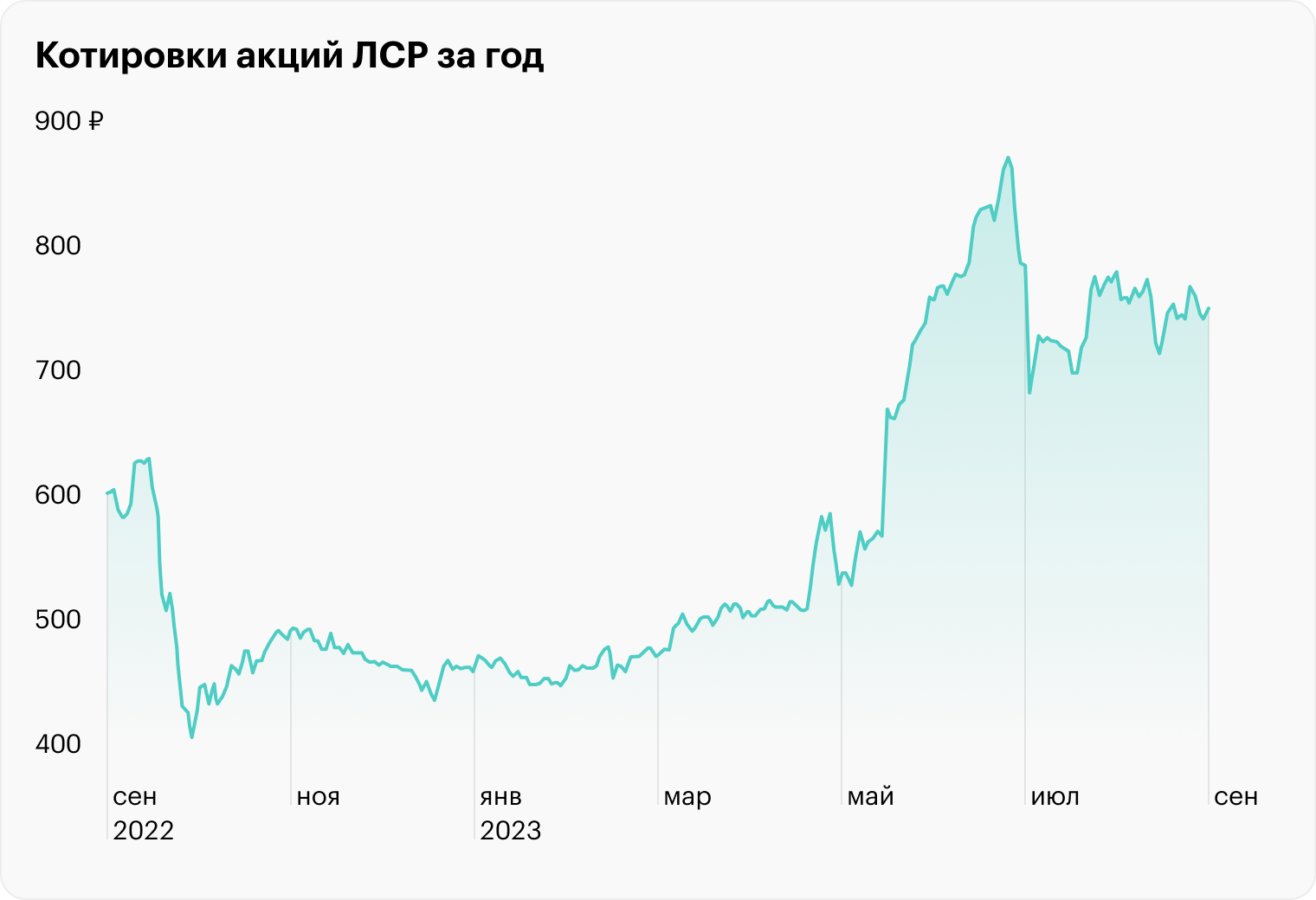

В таких условиях основным драйвером роста котировок акций компании выглядят дивиденды. Мы предполагали это еще в обзоре отчетов девелоперов за 2022 год — и оказались правы: после объявления дивидендной рекомендации с высокой доходностью котировки акций ЛСР продемонстрировали бурный рост.

«Эталон». А вот финансовые результаты данной компании не радуют: выручка не растет и это сопровождается убытками. «Эталон» находится в стадии трансформации — теперь компания развивает бизнес не только в столичных регионах. Посмотрим в следующих отчетах, насколько это поможет ей улучшить финансовые показатели.

Пока же динамика котировок депозитарных расписок в большей степени зависит от новостей о редомициляции и дивидендах. В частности, на фоне новостей о получении первичного листинга на Московской бирже депозитарные расписки «Эталона» подорожали на десятки процентов.

«Инград». Компания продемонстрировала хорошую динамику чистой прибыли, основной причиной которой стало получение доступа к значительной части денег, хранящихся на счета эскроу ввиду завершения строительства объектов.

Но фундаментальные результаты не слишком важны для котировок акций «Инграда»: из-за крайне низкого показателя free float

и, как следствие, довольно низкой ликвидности, они представляют глубокий третий эшелон российского фондового рынка.

Переоценка акций может случиться, если эмитент предпримет шаги для своего развития именно как публичной компании — например, нарастит free float. Пока же кажется, что «Инграду» не особо интересно находиться в данном статусе: на сайте компании нет даже раздела для инвесторов.

Что в итоге

Девелоперы по-разному отчитались за 1 полугодие 2023 года. Так, лидеры отрасли ПИК СЗ и «Самолет» продолжили наращивать финансовые показатели, укрепляя свое лидерство.

ЛСР остался прибыльным, но ему все сложнее справляться с опережающим ростом расходов. В свою очередь, «Эталон» довольно слабо отчитался, продемонстрировав убытки, а «Инград» сумел нарастить прибыль за счет снижения долговой нагрузки.

Наиболее привлекательными кажутся акции ПИК СЗ и «Самолета»: компании не только лидируют в отрасли, но и имеют некоторые драйверы роста котировок в среднесрочной перспективе. Также стоит отметить, что в депозитарных расписках «Эталона» сохраняется потенциал спекулятивного роста на новой порции возможных новостей о редомициляции компании.

Финансовые результаты

ПИК СЗ

. В отличие от большинства конкурентов, лидер рынка не раскрывал результаты по МСФО за 2022 год и даже в отчетности за 1 полугодие 2023 года не привел данных за аналогичный период прошлого года.

Выручка за 1 полугодие 2023 года выросла на 40% по сравнению с 1 полугодием 2021 года — до 264,9 млрд рублей. EBITDA

составила 54,5 млрд рублей — рост на 52% к аналогичному периоду 2021 года. Операционная прибыль показала схожую динамику: рост на 45% — до 50,8 млрд рублей. А вот чистая прибыль ПИК СЗ снизилась на весомые 60% и составила 27,9 млрд рублей.

Но есть важный нюанс: в 2017 году компания провела делистинг своих депозитарных расписок с Лондонской фондовой биржи, выкупив их, а затем продала пакет в размере 7,6% акционерного капитала банку «ВТБ». Одновременно с банком заключили договор о беспоставочном финансовом инструменте, привязанном к котировкам акций ПИК СЗ. Договор впоследствии продлевался, а в данном контексте важно то, что из-за бурного роста котировок акций компании в 2021 году прибыль от переоценки беспоставочного финансового инструмента составила огромные 55,9 млрд рублей.

Если скорректировать чистую прибыль ПИК СЗ с учетом данной статьи, то по итогам 1 полугодия 2021 года она составила 13,5 млрд рублей. Результат же за 1 полугодие 2023 года в отчетности уже скорректировали: компания при расчете чистой прибыли отразила убыток в 1,4 млрд рублей как корректировку прибыли от переоценки беспоставочных финансовых инструментов и курсовых разниц за вычетом налога.

Скорректированная таким образом чистая прибыль показала совершенно другую динамику: результат за 1 полугодие 2023 года вырос по сравнению с аналогичным периодом 2021 года на 107%.

Чистый долг ПИК СЗ с учетом денег на счетах эскроу составил 199,3 млрд рублей, что на 63% больше, чем в 1 полугодии 2021 года. К сожалению, мы не знаем результатов за 2 полугодие 2022 года, соответственно, не можем оценить EBITDA компании за последний год. Но, опираясь лишь на показатели за 1 полугодие 2023 года, можно предположить, что долговая нагрузка ПИК СЗ по сравнению с аналогичным периодом 2021 года если и возросла, то несильно.

Финансовые показатели ПИК СЗ, млрд рублей

«Самолет». Компания продолжает бурно расти: финансовые показатели за 1 полугодие 2023 года выросли на десятки и сотни процентов к аналогичным периодам 2022 и 2021 годов.

Выручка составила 101,4 млрд рублей. Это на 53 и 205% больше, чем в 1 полугодии 2022 и 2021 годов. Динамика скорректированной EBITDA еще лучше: рост на 81 и 309% к результатам 2022 и 2021 годов — до 33,1 млрд рублей.

Операционная прибыль составила 26,2 млрд рублей. Этот результат превысил показатели 1 полугодия 2022 и 2021 годов на 69 и 309% соответственно. Чистая прибыль прибавила 84% по сравнению с 1 полугодием 2022 года и 162% — по сравнению с аналогичным периодом 2021. Результат — 6,8 млрд рублей.

Чистый долг компании с учетом денег на счетах эскроу прибавил 281% к 1 полугодию 2022 года — до 77,3 млрд рублей. В 1 полугодии 2021 года показатель был вообще отрицательным. Тем не менее долговая нагрузка «Самолета» невысока: мультипликатор «чистый долг / EBITDA» составляет около 1,2×.

Финансовые показатели «Самолета», млрд рублей

ЛСР Выручка за 1 полугодие 2023 года выросла на 14 и 36% к аналогичным периодам 2022 и 2021 годов и составила 74,8 млрд рублей. Скорректированная EBITDA выросла до 19,6 млрд рублей. Это на 7% больше, чем годом ранее, и на 46% превышает показатель за 1 полугодие 2021 года.

А вот операционная прибыль хотя и прибавила 12% по сравнению с 1 полугодием 2021 года, снизилась на 22% относительно аналогичного периода 2022 года. Результат — 12,8 млрд рублей. На это повлиял комплекс причин: рост себестоимости, коммерческих и административных расходов, а также признание убытка в размере 2,7 млрд рублей от деконсолидации дочернего общества. В отчетности ЛСР не раскрывает более подробной информации, но, скорее всего, речь про ООО «Аэрок», владеющую двумя газобетонными заводами на Украине, активы которой арестовали еще прошлым летом, а в августе 2023 года национализировали решением суда.

Чистая прибыль ЛСР снизилась на 73 и 70% к 1 полугодию 2022 и 2021 годов соответственно — до 1,7 млрд рублей. На это повлияло как снижение операционной прибыли, так и рост процентных расходов на обслуживание кредитов.

Чистый долг компании с учетом денег на счетах эскроу составил 109,4 млрд рублей — рост на 47 и 221% к аналогичным периодам 2022 и 2021 годов. Долговая нагрузка ЛСР уже довольно ощутима — 2,8× по мультипликатору «чистый долг / EBITDA».

Финансовые показатели ЛСР, млрд рублей

«Эталон». Выручка за 1 полугодие 2023 года практически не изменилась по сравнению с результатом 1 полугодия 2022 года, но снизилась на 18% к 1 полугодию 2021. Результат — 32,8 млрд рублей. А вот скорректированная EBITDA компании выросла на 27 и 82% к результатам аналогичных периодов 2022 и 2021 годов и составила 17,5 млрд рублей.

А вот операционная прибыль «Эталона» продемонстрировала существенное падение — на 77 и 38% к результатам 2022 и 2021 годов соответственно — до 4 млрд рублей. Но стоит учитывать, что в отчете за 1 полугодие 2022 года компания отразила прибыль в размере 12 млрд рублей от покупки активов «ЮИТ России» дешевле справедливой стоимости. Если скорректировать операционную прибыль с учетом данной величины, то падение показателя к 1 полугодию 2022 года станет меньше — на 26%.

Дела с чистой прибылью у «Эталона» еще хуже: за 1 полугодие 2023 года компания показала убыток в размере 2,1 млрд рублей — против прибыли в размере 1,3 млрд в 1 полугодии 2021 года и рекордного результата за 1 полугодие 2022 года — 11,7 млрд рублей. Правда, если чистую прибыль за прошлый год скорректировать по аналогии с операционной, получится убыток в размере 0,3 млрд рублей. Но этот результат все равно значительно — на 600% — меньше, чем в 1 полугодии 2023 года. Всему виной процентные расходы.

А чистый долг компании с учетом денег на счетах эскроу вышел в положительную зону и составил 25,6 млрд рублей. По итогам аналогичного периода 2022 и 2021 годов показатель был отрицательным.

Финансовые показатели «Эталона», млрд рублей

«Инград». Выручка за 1 полугодие 2023 года составила 32,8 млрд рублей, что на 15% меньше, чем годом ранее, и на 13% больше результата за 1 полугодие 2021 года.

EBITDA снизилась на 5% к результатам 2022 года и выросла на 43% к 2021. Результат — 7,3 млрд рублей. А вот чистая прибыль продемонстрировала бурный рост: она составила 2,1 млрд рублей, что на 425 и 200% больше, чем в соответствующие периоды 2022 и 2021 годов. Такая динамика стала возможна из-за уменьшения процентных расходов по кредитам и займам компании. А это, в свою очередь, произошло потому, что «Инград» получил доступ к 71,4 млрд рублей дольщиков со счетов эскроу по причине завершения строительства объектов. В отчетности компания сообщает, что 52 млрд рублей из них направили на погашение задолженности по кредитам.

Тем не менее чистый долг «Инграда» с учетом счетов эскроу прибавил 138% по сравнению с результатом за 1 полугодие 2021 года — до 79,4 млрд рублей.

Финансовые показатели «Инграда», млрд рублей

Сравнение и перспективы

ПИК СЗ. Компания наконец опубликовала финансовую отчетность по МСФО — и результаты стоит оценить скорее позитивно. Бизнес неплохо вырос за последние 2 года, а сама компания продолжает оставаться уверенным лидером как по объему текущего строительства, так и по основным финансовым показателям.

Основным драйвером роста котировок акций ПИК СЗ в среднесрочной перспективе видится возврат компании к открытости перед инвесторами и, конечно, возобновление выплаты дивидендов. Без этих событий существенно расти котировкам будет трудновато.

«Самолет». Компания продолжает быть лидером рынка по темпам роста и уверенно занимает второе место по операционным и финансовым показателям. Более того, «Самолет» явно планирует бороться за лидерство в отрасли: об этом может говорить, в частности, покупка довольно крупного конкурента.

Одним из драйверов роста котировок компании до конца года может стать обратный выкуп акций на 10 млрд рублей. В более долгосрочной же перспективе акции «Самолета» могут включить в индекс Мосбиржи, что также позитивно для их котировок. Один из шагов на этом пути — попадание в лист ожидания на включение в него.

Конечно, акции «Самолета» стоят довольно дорого, но это в порядке вещей для компании роста. С другой стороны, замедление темпов роста в среднесрочной перспективе может разочаровать инвесторов и стать причиной переоценки акций «Самолета» до более низких показателей.

ЛСР. Компания продолжает все дальше отставать от двух лидеров отрасли. Да, у ЛСР получается наращивать выручку, но прибыльность страдает как из-за опережающего роста расходов, так и из-за разовых факторов. Тем не менее масштаб бизнеса и запас прочности дают возможность ЛСР продолжать уверенно занимать третье место в отрасли и оставаться прибыльной.

В таких условиях основным драйвером роста котировок акций компании выглядят дивиденды. Мы предполагали это еще в обзоре отчетов девелоперов за 2022 год — и оказались правы: после объявления дивидендной рекомендации с высокой доходностью котировки акций ЛСР продемонстрировали бурный рост.

«Эталон». А вот финансовые результаты данной компании не радуют: выручка не растет и это сопровождается убытками. «Эталон» находится в стадии трансформации — теперь компания развивает бизнес не только в столичных регионах. Посмотрим в следующих отчетах, насколько это поможет ей улучшить финансовые показатели.

Пока же динамика котировок депозитарных расписок в большей степени зависит от новостей о редомициляции и дивидендах. В частности, на фоне новостей о получении первичного листинга на Московской бирже депозитарные расписки «Эталона» подорожали на десятки процентов.

«Инград». Компания продемонстрировала хорошую динамику чистой прибыли, основной причиной которой стало получение доступа к значительной части денег, хранящихся на счета эскроу ввиду завершения строительства объектов.

Но фундаментальные результаты не слишком важны для котировок акций «Инграда»: из-за крайне низкого показателя free float

и, как следствие, довольно низкой ликвидности, они представляют глубокий третий эшелон российского фондового рынка.

Переоценка акций может случиться, если эмитент предпримет шаги для своего развития именно как публичной компании — например, нарастит free float. Пока же кажется, что «Инграду» не особо интересно находиться в данном статусе: на сайте компании нет даже раздела для инвесторов.

Что в итоге

Девелоперы по-разному отчитались за 1 полугодие 2023 года. Так, лидеры отрасли ПИК СЗ и «Самолет» продолжили наращивать финансовые показатели, укрепляя свое лидерство.

ЛСР остался прибыльным, но ему все сложнее справляться с опережающим ростом расходов. В свою очередь, «Эталон» довольно слабо отчитался, продемонстрировав убытки, а «Инград» сумел нарастить прибыль за счет снижения долговой нагрузки.

Наиболее привлекательными кажутся акции ПИК СЗ и «Самолета»: компании не только лидируют в отрасли, но и имеют некоторые драйверы роста котировок в среднесрочной перспективе. Также стоит отметить, что в депозитарных расписках «Эталона» сохраняется потенциал спекулятивного роста на новой порции возможных новостей о редомициляции компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба