27 сентября 2023 | Система Шадрин Александр

Долг платежом красен

Ставка ЦБ уже 13%. «Высокая ставка будет удерживаться достаточно долгое время, сценарий быстрого возвращения ЦБ к мягкой ДКП сейчас не актуален» – Эльвира Набиуллина, 15.09.2023.

Вопрос долга АФК Система и некоторых её дочек очень важен. В начале 2023 года уже освещал вопрос долга в обзорах про Систему – Почему Система? Эссе о фонде, учете, долге и расходах… Часть 2

Сейчас стоит подробнее посмотреть, а как Система переживет высокие ставки по долгу?

Если размышлять нетривиальной логикой, вот, что выбрать – компанию с кубышкой, которая хранит на депозитах под ставку ниже инфляции или компанию, у которой огромный рублевый долг, также под ставку ниже инфляции и которая покупает в долг активы? Все почему-то склоняются к первой компании, а я выбрал вторую. Долг сгорит в огне инфляции, а активы останутся.

Давайте проанализируем цифры.

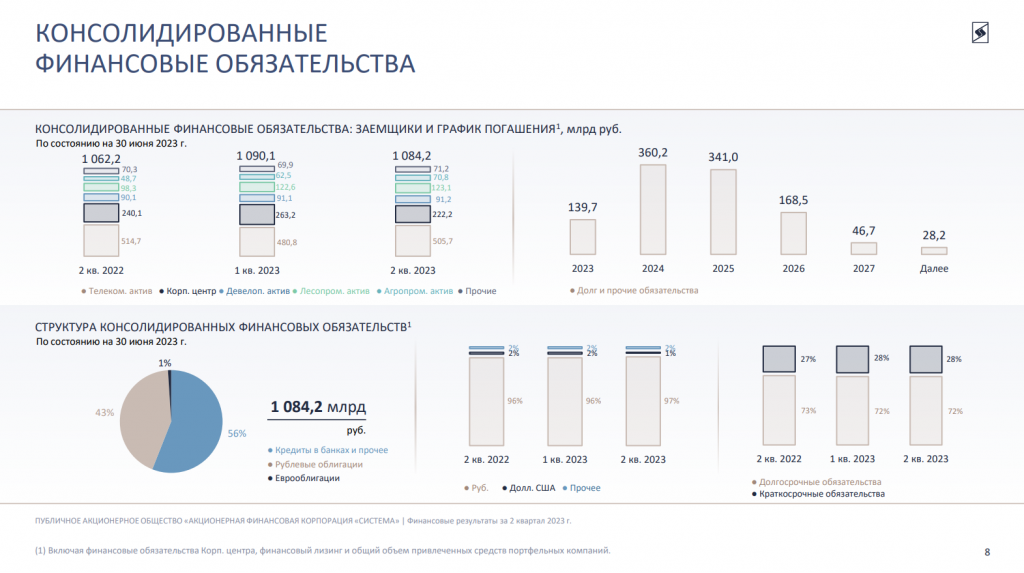

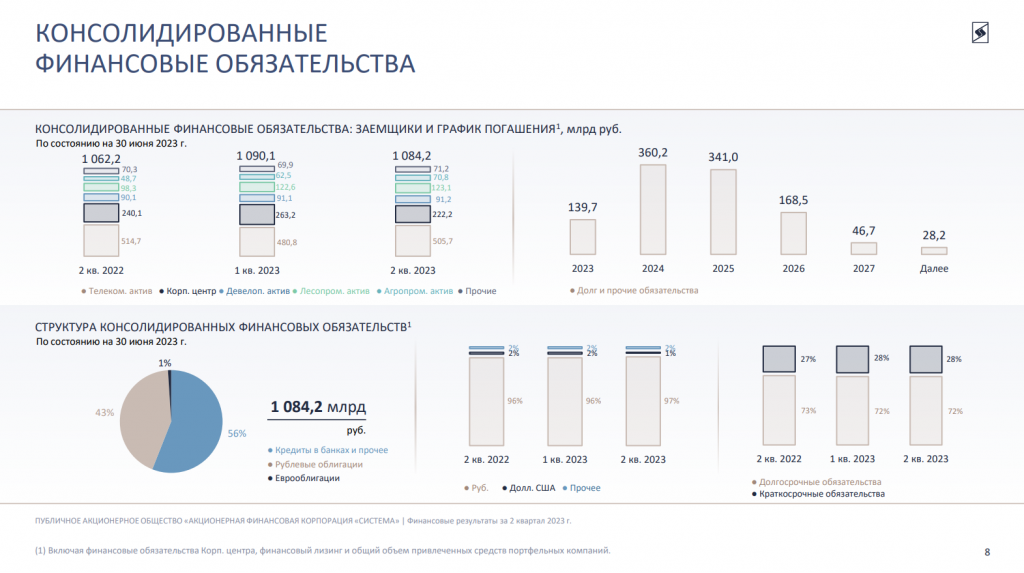

Чаще всего приводят страшный слайд консолидированных финансовых обязательств АФК Система, приговаривая какой огромный долг, триллион рублей. Последние данные на 30 июня 2023 г.

Да, долг большой, хотя такого понятия нет, если бизнес большой, то и долг может быть соответствующим. Честно сказать, в Системе нельзя всё смотреть в общей куче, стоит разобрать все компании отдельно. Нельзя смешать долг Сегежи и Эталона.

Кроме того, долг МТС относят на Систему на 100%, а прибыль лишь 50%. Да и если рассматривать Систему, как фонд с плечом, долги его активов не сильно должны влиять на него. Формально Система не давала гарантий на долг своих активов.

К примеру, Система владеет 42% МТС, завтра МТС продает свой казначейский пакет 12% за 70 млрд руб. институциональному инвестору, и получается сокращает свой долг 70 млрд руб., а Система может не консолидировать чистый долг МТС 416 млрд руб. (общий 505 млрд руб.). Или МТС не сокращает долг, а выплачивает спецдивиденд и Система получает 30 млрд руб. от МТС и также не консолидирует долг МТС. Вы же долги своих акций в портфеле не считаете?

У МТС еще есть ряд козырей – это продажа башен, IPO МТС-Банка, и как написал выше погашение или продажа казначейского пакета. Но я еще жду рост фин.показателей из-за роста тарифов. 50 р. дивидендов через год-два довольно реально, так как рост тарифа на 15-20% для низкомаржинального бизнеса дает значительный рост прибыли, такое мы уже видели в электросетях.

В целом долг у Системы рублевый, что отлично при девальвации, опасность представляют банковские кредиты, так как они привязаны к текущим ставкам (а сейчас при ставке ЦБ в 13% они выросли), но и по облигациям есть оферты.

Посмотрим по очереди Корпоративный центр, МТС, Эталон, Сегежу, Степь и прочее. График платежей, цену долга, оферты, структуру долга – в общем всё.

Корпоративный центр

Текущий крупный долг на корпоративном центре появился в начале 2018 года, АФК Система взяла кредиты на 80 млрд руб., чтобы выплатить штраф Башнефти. До этого Система долгие годы выплачивали в бюджет РФ за акции индийской SSTL, но это другая история. Башнефть и индийский провал Системе, как и крупный долг вспоминают при каждом удобном случае.

Кстати, именно после 2018 года Система перестала платить большие дивиденды. Вот сравнение размера дивидендов и расходов КиАУР, до 2018 года было соотношение 1:1

Можно сказать выплату по Башнефти в 100 млрд руб. «производят» за счет дивидендов. К 2026 г. 100 млрд руб. «истекут», и в 2026 году акционеры дождутся хороших дивидендов. Осталось ждать меньше трех лет.

Взяв столь крупный долг, в планах руководства с 2018 года было сокращение его до 140-150 млрд руб., что и происходило до 3 квартала 2020 года.

В пандемийный год Система увидела возможность к интересным инвестициям (активно инвестировала в развитие и создание новых компаний), кроме того, кредиты были замещены облигациями, что придало стабильности.

В 2022-1 кв. 2023 гг. наблюдается скачок кредитов, но они были погашены уже во 2 квартале 2023 года. Система в 2022 году мастерски провела сделку с «замещайками».

Эти сделки помогли сократить долг. Не знаю, все они продали уже и будет ли еще монетизация.

По итогам 2 квартала 2023 г. – ставка по облигациям около 8,1%, по кредитам 10,5%. Ничего критического нет. Интересно будет узнать, что будет в 3-4 кв. 2023 г. с более высокой ставкой.

Сейчас компания заявила, что будет сокращать свой долг. Основной долг (82%) – это рублевые облигации. Компания имеет возможность рефинансировать свой долг. Довольно комфортные условия, есть возможность для манёвров. Она может гасить часть своего долга, брать кредитные линии в банках, выпускать облигации, поднимать деньги от дочек через дивиденды.

Если посмотреть историю привлечения долга, Система спокойно могла привлекать 15-40 млрд руб. в квартал нового долга.

Давайте посмотрим на график платежей по облигациям с учетом оферт (предположим, что Система не станет предлагать хорошие ставки и инвесторы подадут все на оферту).

Почти совпадает с данными из презентации за 2 квартал 2023 г. Возможно, я не все выкупы ранее учел, кроме того, проводились и вторичных размещений. Жаль, что этой информации нет, но у меня, как и у Системы средневзвешенная ставка по облигациям равна 8,02%.

Система мастерски работает со своим долгом.

Если посмотреть денежные потоки за последние 3,5 года, можно легко заметить, что Система может просто прекратить инвестировать, а направлять эти средства на погашение долга – вопрос будет решен за 3 года. Она просто погасит долг.

За последние 3,5 года сумма инвестиций корпоративным центром равна 142 млрд руб.Пора бы получать отдачу.

Думаю, Система будет использовать и рефинансирование, когда рынок будет давать возможность, и сокращение инвестиций.

Сейчас, кстати, Система размещает новый выпуск облигаций БО 001Р-25, на 15 лет. Сумма неизвестна. Посмотрим, какую ставку ей дадут, существующие выпуски торгуются под 13-14%. И захочет ли брать?

Система будет больше гасить свой долг пока на рынке высокие ставки, то цена долга практически не поднимется, а рефинансировать под более высокие ставки Система не любит. Как только пройдет время высоких ставок, Система сможет вернуться к прежней модели.

Рост процентных платежей на корпоративном центре не приводит к катастрофе. Системе надо примерно 15 млрд руб. в квартал на погашение долга, плюс 5-6 млрд руб. в квартал на проценты. Это выполнимо. Уровень дивидендов от дочек и монетизация позволяет на корпоративном уровне даже не прибегать к полному рефинансировании долга, если поставить на стоп новые инвестиции. Кроме того, Система переживала уже подобное в 2014 и 2020 гг. Посмотрим далее, что у дочек.

МТС. Часть 2

МТС – это база во Вселенной Системы, основа основ, с помощью неё все последние годы головной компании удавалось делать если не все свои инвестиции и обслуживать долг, но добрую половину.

Сейчас МТС на дивиденды направляет 67,2 млрд руб. в год (с учетом казначейского пакета 58 млрд руб.), из них 29 млрд руб. приходят Системе. Значительная и важная сумма для Системы.

Как обстоят дела с долгом, и главный вопрос, сможет ли МТС платить и дальше такие же дивиденды или еще больше? Новая дивидендная политика так и не родилась еще. Это самый главный вопрос.

На конец июня 2023 года чистый долг МТС равен 416 млрд руб., средневзвешенная ставка по чистому долгу лишь 7,6%! Соотношение чистого долга к LTM скорректированного показателя OIBDA МТС равно 1,8х.

Как пишет сама МТС – довольно комфортные условия. Долг, как и у материнской структуры почти весь рублевый (98%), но вот, что удивляет, у МТС 60% долга – банковские кредиты. Как им удается иметь gross ставку 8,3%? Конечно, по отчетности 3 и 4 кварталов 2023 увидим, как изменится цена долга.

У МТС есть поле для манёвра.

Думаю, МТС дальше продолжит рефинансировать свой долг, условия для нее не столь критичные. В 2014 и 2022 гг. компания переживала уже подобные ситуации. Ведь никто не говорит о мгновенном росте цены долга, как для МТС, так и для Система. Хотя некоторые крепкие парни дрогнули и транслируют панические настроения о росте ставки с 8 до 14%. Но этот процесс будет очень растянутым. Цена долга 14% будет только, если следующие 2-3 года будет высокая ставка в России. Конечно, сейчас уже всё возможно, но это маловероятно.

Есть вариант, что останется, как есть, тогда МТС будет и дальше обеспечивать существующий уровень выплат. Но есть и другие варианты.

У МТС есть много козырей, которые она держит в запасе и совсем скоро сможет выложить на стол.

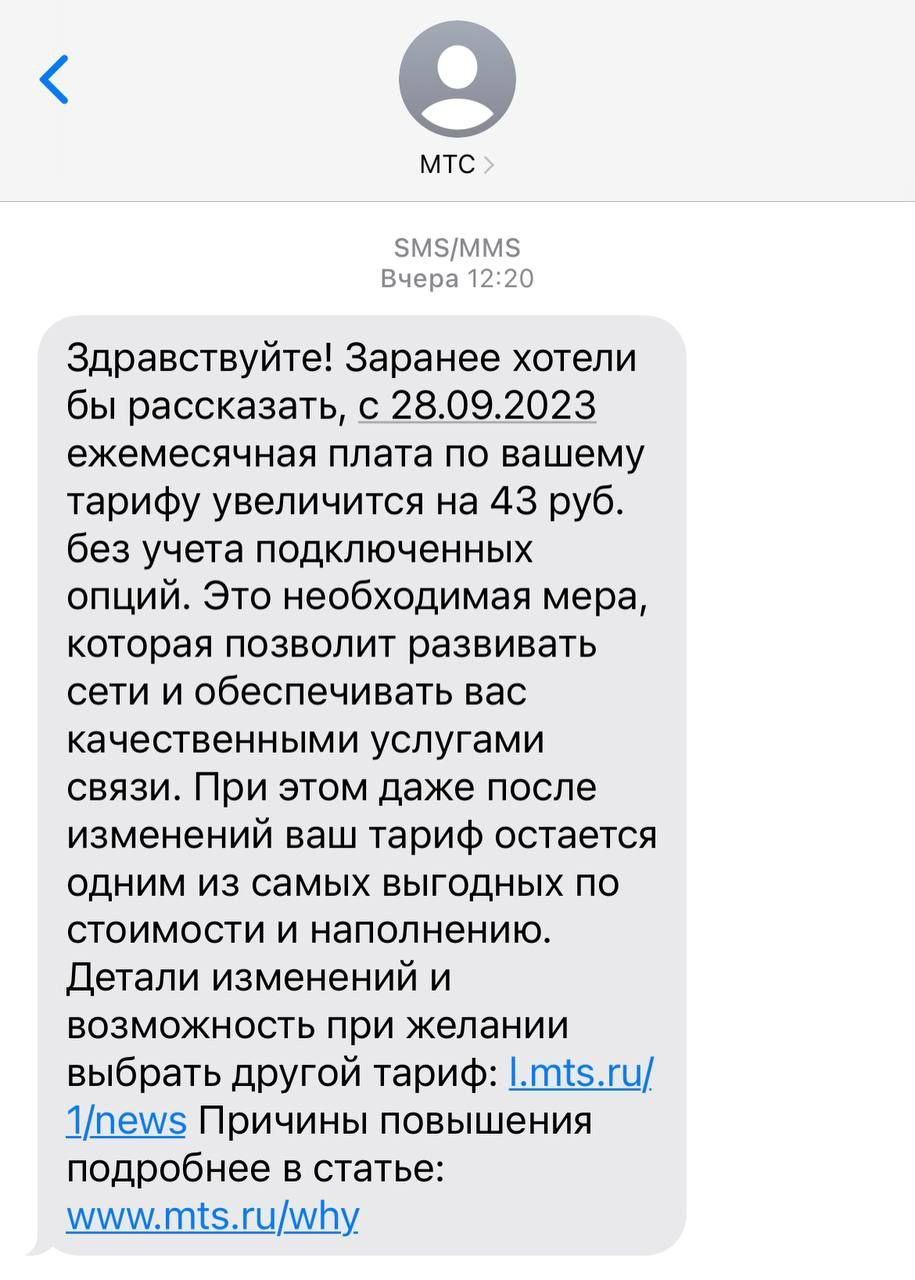

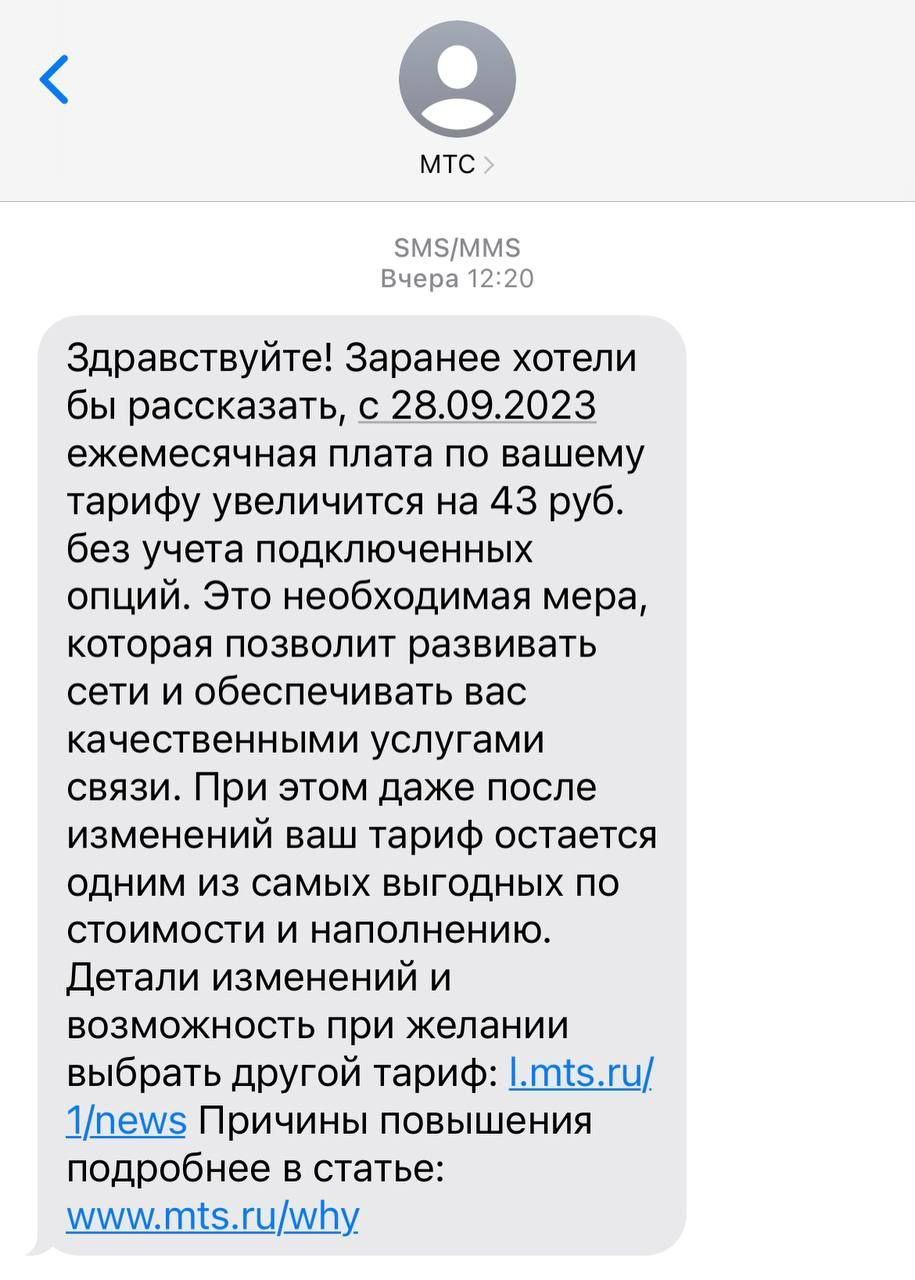

Во-первых, это тарифы! Многие уже, наверное, получили «смски счастья».

Мелочь, но приятно. Если у вас 80 млн абонентов, то прибавка в 40-50 руб. месяц, это к выручке +43,2 млрд руб. И, если делать это пару раз в год, картина станет совсем другой с уровнем прибыли.

Конечно, повышать тарифы приходится, главным образом, по причине роста капзатрат по построению сети 5G и замене подорожавшего оборудования, но сами подвижки по этому вопросу радуют.

Думаю, ФАС для вида до выборов еще по сопротивляется, а вот летом 2024 года – можно повышать тарифы в полную силу. Тем более тарифы на газ, электричество будут поднимать значительнее, чем ожидали ранее.

По соотношению расходы-качество наша сотовая связь, наверное, самая лучшая в мире. Конкуренция сделала свое дело!

Сейчас в России стандартный пакет сотовой связи и мобильного интернета в месяц стоит лишь около 3-5 евро, в США за это придется заплатить 50-100 долл, даже в Сербии это стоит 17 евро.

Честно сказать, я не понимаю возгласы недовольных из-за роста тарифа на 40 р. в месяц. Они могут заплатить за пачку сигарет 200 р. или бокал пива 500 р., а тут крик. Вы всегда можете отказаться от сотовой связи и пользоваться стационарным телефоном или голубями.

Так что догоняющий рост тарифа на 10-15%, который возможен в ближайшие несколько лет, это даже очень мало. Реально нужно удвоить тарифы прямо сейчас.

Посмотрим на инфляцию и рост тарифа сотовой связи с 2010 года.

С 2014 года что-то словно сломалось, тарифы на сотовую связь отставали от инфляции, и были моменты даже снижения. Борьба за клиента аукнулась через 9 лет.

Смело можно заложить средний рост тарифов сотовой связи по +10% в год до 2030 года. Эффект будет похож, как и у электросетей после роста тарифа там. Рост тарифа на 10-15% в низкомаржинальном бизнесе значительно повышает прибыль. Тогда размер дивидендов в 50-70 р. на акцию МТС на окне до 2030 года вполне реален.

И второй момент для МТС. Это что-нибудь продать. Например, продажа башенного бизнеса (компания уже выделена в отдельную структуру), IPO МТС-Банка и продажа казначейского пакета институциональному инвестору. Это всё сейчас не на повестке. Война и санкции помешали, но это может стать актуальным совсем скоро. От продаж активов МТС может сократить долг на треть, а то и на половину: башни могут принести 100-150 млрд руб., 50% МТС-Банка 50 млрд руб., 13,4% акций МТС 75-100 млрд руб.

Кто-то считает МТС сдохшей кобылой, и совсем не видит в ней сочной упитанной коровки. Это возможность для инвестора.

Вывод по МТС, есть возможности, как обслуживать долг, так и выплачивать дивиденды, которые могут еще и подрасти.

Долги Корпоративного центра и МТС занимают долю около 70% (!)в консолидированном долге, и является абсолютно не проблемным, кроме того, довольно дешевым (8-9%). Далее посмотрим, на активы, где могут быть проблемные ситуации с долгом.

Ставка ЦБ уже 13%. «Высокая ставка будет удерживаться достаточно долгое время, сценарий быстрого возвращения ЦБ к мягкой ДКП сейчас не актуален» – Эльвира Набиуллина, 15.09.2023.

Вопрос долга АФК Система и некоторых её дочек очень важен. В начале 2023 года уже освещал вопрос долга в обзорах про Систему – Почему Система? Эссе о фонде, учете, долге и расходах… Часть 2

Сейчас стоит подробнее посмотреть, а как Система переживет высокие ставки по долгу?

Если размышлять нетривиальной логикой, вот, что выбрать – компанию с кубышкой, которая хранит на депозитах под ставку ниже инфляции или компанию, у которой огромный рублевый долг, также под ставку ниже инфляции и которая покупает в долг активы? Все почему-то склоняются к первой компании, а я выбрал вторую. Долг сгорит в огне инфляции, а активы останутся.

Давайте проанализируем цифры.

Чаще всего приводят страшный слайд консолидированных финансовых обязательств АФК Система, приговаривая какой огромный долг, триллион рублей. Последние данные на 30 июня 2023 г.

Да, долг большой, хотя такого понятия нет, если бизнес большой, то и долг может быть соответствующим. Честно сказать, в Системе нельзя всё смотреть в общей куче, стоит разобрать все компании отдельно. Нельзя смешать долг Сегежи и Эталона.

Кроме того, долг МТС относят на Систему на 100%, а прибыль лишь 50%. Да и если рассматривать Систему, как фонд с плечом, долги его активов не сильно должны влиять на него. Формально Система не давала гарантий на долг своих активов.

К примеру, Система владеет 42% МТС, завтра МТС продает свой казначейский пакет 12% за 70 млрд руб. институциональному инвестору, и получается сокращает свой долг 70 млрд руб., а Система может не консолидировать чистый долг МТС 416 млрд руб. (общий 505 млрд руб.). Или МТС не сокращает долг, а выплачивает спецдивиденд и Система получает 30 млрд руб. от МТС и также не консолидирует долг МТС. Вы же долги своих акций в портфеле не считаете?

У МТС еще есть ряд козырей – это продажа башен, IPO МТС-Банка, и как написал выше погашение или продажа казначейского пакета. Но я еще жду рост фин.показателей из-за роста тарифов. 50 р. дивидендов через год-два довольно реально, так как рост тарифа на 15-20% для низкомаржинального бизнеса дает значительный рост прибыли, такое мы уже видели в электросетях.

В целом долг у Системы рублевый, что отлично при девальвации, опасность представляют банковские кредиты, так как они привязаны к текущим ставкам (а сейчас при ставке ЦБ в 13% они выросли), но и по облигациям есть оферты.

Посмотрим по очереди Корпоративный центр, МТС, Эталон, Сегежу, Степь и прочее. График платежей, цену долга, оферты, структуру долга – в общем всё.

Корпоративный центр

Текущий крупный долг на корпоративном центре появился в начале 2018 года, АФК Система взяла кредиты на 80 млрд руб., чтобы выплатить штраф Башнефти. До этого Система долгие годы выплачивали в бюджет РФ за акции индийской SSTL, но это другая история. Башнефть и индийский провал Системе, как и крупный долг вспоминают при каждом удобном случае.

Кстати, именно после 2018 года Система перестала платить большие дивиденды. Вот сравнение размера дивидендов и расходов КиАУР, до 2018 года было соотношение 1:1

Можно сказать выплату по Башнефти в 100 млрд руб. «производят» за счет дивидендов. К 2026 г. 100 млрд руб. «истекут», и в 2026 году акционеры дождутся хороших дивидендов. Осталось ждать меньше трех лет.

Взяв столь крупный долг, в планах руководства с 2018 года было сокращение его до 140-150 млрд руб., что и происходило до 3 квартала 2020 года.

В пандемийный год Система увидела возможность к интересным инвестициям (активно инвестировала в развитие и создание новых компаний), кроме того, кредиты были замещены облигациями, что придало стабильности.

В 2022-1 кв. 2023 гг. наблюдается скачок кредитов, но они были погашены уже во 2 квартале 2023 года. Система в 2022 году мастерски провела сделку с «замещайками».

Эти сделки помогли сократить долг. Не знаю, все они продали уже и будет ли еще монетизация.

По итогам 2 квартала 2023 г. – ставка по облигациям около 8,1%, по кредитам 10,5%. Ничего критического нет. Интересно будет узнать, что будет в 3-4 кв. 2023 г. с более высокой ставкой.

Сейчас компания заявила, что будет сокращать свой долг. Основной долг (82%) – это рублевые облигации. Компания имеет возможность рефинансировать свой долг. Довольно комфортные условия, есть возможность для манёвров. Она может гасить часть своего долга, брать кредитные линии в банках, выпускать облигации, поднимать деньги от дочек через дивиденды.

Если посмотреть историю привлечения долга, Система спокойно могла привлекать 15-40 млрд руб. в квартал нового долга.

Давайте посмотрим на график платежей по облигациям с учетом оферт (предположим, что Система не станет предлагать хорошие ставки и инвесторы подадут все на оферту).

Почти совпадает с данными из презентации за 2 квартал 2023 г. Возможно, я не все выкупы ранее учел, кроме того, проводились и вторичных размещений. Жаль, что этой информации нет, но у меня, как и у Системы средневзвешенная ставка по облигациям равна 8,02%.

Система мастерски работает со своим долгом.

Если посмотреть денежные потоки за последние 3,5 года, можно легко заметить, что Система может просто прекратить инвестировать, а направлять эти средства на погашение долга – вопрос будет решен за 3 года. Она просто погасит долг.

За последние 3,5 года сумма инвестиций корпоративным центром равна 142 млрд руб.Пора бы получать отдачу.

Думаю, Система будет использовать и рефинансирование, когда рынок будет давать возможность, и сокращение инвестиций.

Сейчас, кстати, Система размещает новый выпуск облигаций БО 001Р-25, на 15 лет. Сумма неизвестна. Посмотрим, какую ставку ей дадут, существующие выпуски торгуются под 13-14%. И захочет ли брать?

Система будет больше гасить свой долг пока на рынке высокие ставки, то цена долга практически не поднимется, а рефинансировать под более высокие ставки Система не любит. Как только пройдет время высоких ставок, Система сможет вернуться к прежней модели.

Рост процентных платежей на корпоративном центре не приводит к катастрофе. Системе надо примерно 15 млрд руб. в квартал на погашение долга, плюс 5-6 млрд руб. в квартал на проценты. Это выполнимо. Уровень дивидендов от дочек и монетизация позволяет на корпоративном уровне даже не прибегать к полному рефинансировании долга, если поставить на стоп новые инвестиции. Кроме того, Система переживала уже подобное в 2014 и 2020 гг. Посмотрим далее, что у дочек.

МТС. Часть 2

МТС – это база во Вселенной Системы, основа основ, с помощью неё все последние годы головной компании удавалось делать если не все свои инвестиции и обслуживать долг, но добрую половину.

Сейчас МТС на дивиденды направляет 67,2 млрд руб. в год (с учетом казначейского пакета 58 млрд руб.), из них 29 млрд руб. приходят Системе. Значительная и важная сумма для Системы.

Как обстоят дела с долгом, и главный вопрос, сможет ли МТС платить и дальше такие же дивиденды или еще больше? Новая дивидендная политика так и не родилась еще. Это самый главный вопрос.

На конец июня 2023 года чистый долг МТС равен 416 млрд руб., средневзвешенная ставка по чистому долгу лишь 7,6%! Соотношение чистого долга к LTM скорректированного показателя OIBDA МТС равно 1,8х.

Как пишет сама МТС – довольно комфортные условия. Долг, как и у материнской структуры почти весь рублевый (98%), но вот, что удивляет, у МТС 60% долга – банковские кредиты. Как им удается иметь gross ставку 8,3%? Конечно, по отчетности 3 и 4 кварталов 2023 увидим, как изменится цена долга.

У МТС есть поле для манёвра.

Думаю, МТС дальше продолжит рефинансировать свой долг, условия для нее не столь критичные. В 2014 и 2022 гг. компания переживала уже подобные ситуации. Ведь никто не говорит о мгновенном росте цены долга, как для МТС, так и для Система. Хотя некоторые крепкие парни дрогнули и транслируют панические настроения о росте ставки с 8 до 14%. Но этот процесс будет очень растянутым. Цена долга 14% будет только, если следующие 2-3 года будет высокая ставка в России. Конечно, сейчас уже всё возможно, но это маловероятно.

Есть вариант, что останется, как есть, тогда МТС будет и дальше обеспечивать существующий уровень выплат. Но есть и другие варианты.

У МТС есть много козырей, которые она держит в запасе и совсем скоро сможет выложить на стол.

Во-первых, это тарифы! Многие уже, наверное, получили «смски счастья».

Мелочь, но приятно. Если у вас 80 млн абонентов, то прибавка в 40-50 руб. месяц, это к выручке +43,2 млрд руб. И, если делать это пару раз в год, картина станет совсем другой с уровнем прибыли.

Конечно, повышать тарифы приходится, главным образом, по причине роста капзатрат по построению сети 5G и замене подорожавшего оборудования, но сами подвижки по этому вопросу радуют.

Думаю, ФАС для вида до выборов еще по сопротивляется, а вот летом 2024 года – можно повышать тарифы в полную силу. Тем более тарифы на газ, электричество будут поднимать значительнее, чем ожидали ранее.

По соотношению расходы-качество наша сотовая связь, наверное, самая лучшая в мире. Конкуренция сделала свое дело!

Сейчас в России стандартный пакет сотовой связи и мобильного интернета в месяц стоит лишь около 3-5 евро, в США за это придется заплатить 50-100 долл, даже в Сербии это стоит 17 евро.

Честно сказать, я не понимаю возгласы недовольных из-за роста тарифа на 40 р. в месяц. Они могут заплатить за пачку сигарет 200 р. или бокал пива 500 р., а тут крик. Вы всегда можете отказаться от сотовой связи и пользоваться стационарным телефоном или голубями.

Так что догоняющий рост тарифа на 10-15%, который возможен в ближайшие несколько лет, это даже очень мало. Реально нужно удвоить тарифы прямо сейчас.

Посмотрим на инфляцию и рост тарифа сотовой связи с 2010 года.

С 2014 года что-то словно сломалось, тарифы на сотовую связь отставали от инфляции, и были моменты даже снижения. Борьба за клиента аукнулась через 9 лет.

Смело можно заложить средний рост тарифов сотовой связи по +10% в год до 2030 года. Эффект будет похож, как и у электросетей после роста тарифа там. Рост тарифа на 10-15% в низкомаржинальном бизнесе значительно повышает прибыль. Тогда размер дивидендов в 50-70 р. на акцию МТС на окне до 2030 года вполне реален.

И второй момент для МТС. Это что-нибудь продать. Например, продажа башенного бизнеса (компания уже выделена в отдельную структуру), IPO МТС-Банка и продажа казначейского пакета институциональному инвестору. Это всё сейчас не на повестке. Война и санкции помешали, но это может стать актуальным совсем скоро. От продаж активов МТС может сократить долг на треть, а то и на половину: башни могут принести 100-150 млрд руб., 50% МТС-Банка 50 млрд руб., 13,4% акций МТС 75-100 млрд руб.

Кто-то считает МТС сдохшей кобылой, и совсем не видит в ней сочной упитанной коровки. Это возможность для инвестора.

Вывод по МТС, есть возможности, как обслуживать долг, так и выплачивать дивиденды, которые могут еще и подрасти.

Долги Корпоративного центра и МТС занимают долю около 70% (!)в консолидированном долге, и является абсолютно не проблемным, кроме того, довольно дешевым (8-9%). Далее посмотрим, на активы, где могут быть проблемные ситуации с долгом.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба