2 октября 2023 investing.com Царьков Дмитрий

Сегодня начинается новый месяц торгов, а значит, нужно подвести итоги за прошлый. В сентябре динамика американского фондового рынка не внушала оптимизм. Но, всё ли так плохо на самом деле? Именно в этом я и постарался разобраться сегодня, рассмотрев месячные свечи всех ключевых индексов этого рынка, а также основной срез базовой метрики.

Ключевые индексы

Утро, кофе, графики. Примерно так начинается каждый мой день, за исключением, пожалуй, только кофе — иногда он сменяется чаем... Так о чём это я, ах да — графики.

Увиденная мной картина однозначно говорит нам о том, что сентябрь подтвердил статус слабого месяца для фондового рынка Америки — снизились все индексы, при том, что на приличные проценты. Т.е. коррекция была не "дежурным" снижением, а нормальной коррекцией.

Меньше всех пострадали промышленные компании — они снизились на 3,5%. Больше всех пострадали компании с малой капитализацией — они снизились на 6%. Неужели участники рынка стали предпочитать более серьёзный бизнес хайповым компаниям?

Ну, думаю, дай-ка гляну, что у нас там с шириной рынка. Ведь уже долгое время на рынке её практически не было, а рост продолжался. Может, сейчас происходит обратная ситуация — рост ширины на фоне снижения котировок?

Но, как ни странно, чудес, присущих этому рынку, не произошло. Ширина рынка органично снижается параллельно снижению индексов. Процент компаний выше 50- и 200-дневной скользящей средней находится на очень низких отметках. Для уточнения, решил глянуть на Nasdaq Advance-Decline line, чтобы более подробно оценить ситуацию в технологическом секторе.

Тут мы видим паразительное расхождение — индекс технологических компаний показывал рост, несмотря на всё более уменьшающуюся ширину. Т.е. рост показывали только избранные компании типа того же Apple (NASDAQ:AAPL) и NVIDIA (NASDAQ:NVDA). Остальных этот праздник жизни обошёл стороной.

Базовая метрика рынка

В общем и целом, всё понятно — рынок падает себе потихоньку, и вроде всё очень даже органично происходит, без каких-либо перекосов. Хотел уже закрыть ноутбук, и пойти созерцать движение облаков на небе, как что-то внутри оставновило меня... "Базовая метрика" — подумалось мне. Она должна сказать гораздо больше.

Решил начать по-старинке, с индекса доллара. Он имеет обратную корреляцию к рисковым инструментам и чётко отражает органичность происходящих движений. Тут всё довольно складно — доллар растёт, риск снижается.

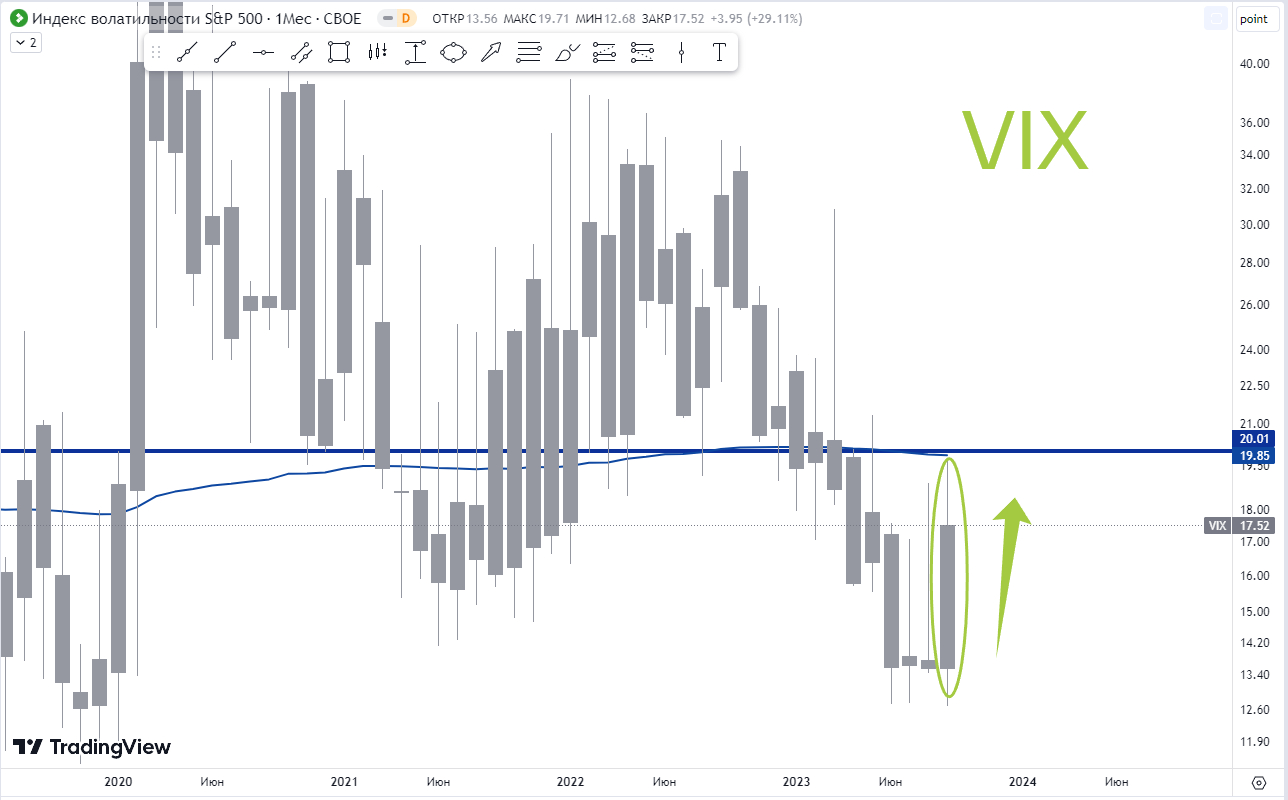

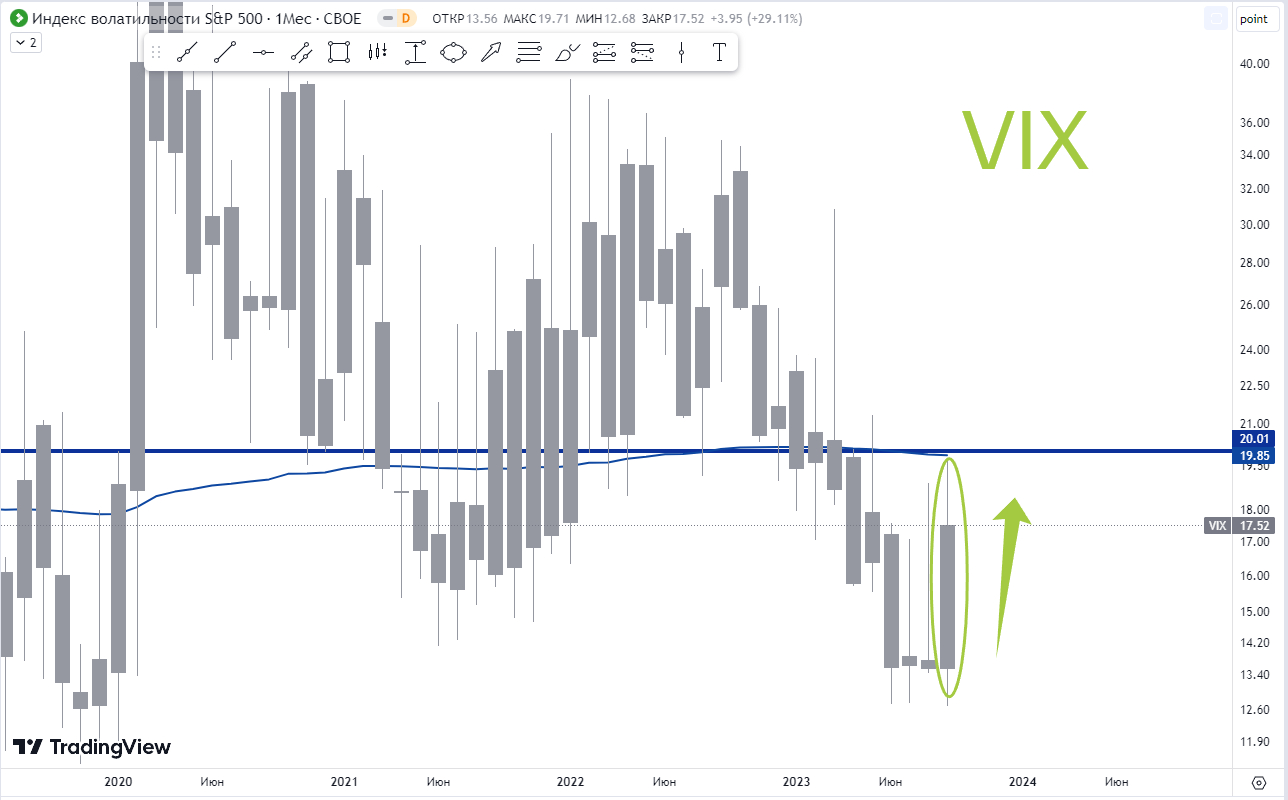

Волатильность также не противоречит происходящему — она показывает приличные проценты роста в сентябре. Да, стоит отметить, что она всё ещё ниже важной психологической отметки в 20 б.п., и это можно трактовать как полный штиль на рынке. Просто небольшой всплеск волатильности во время сильного восходящего тренда, не более.

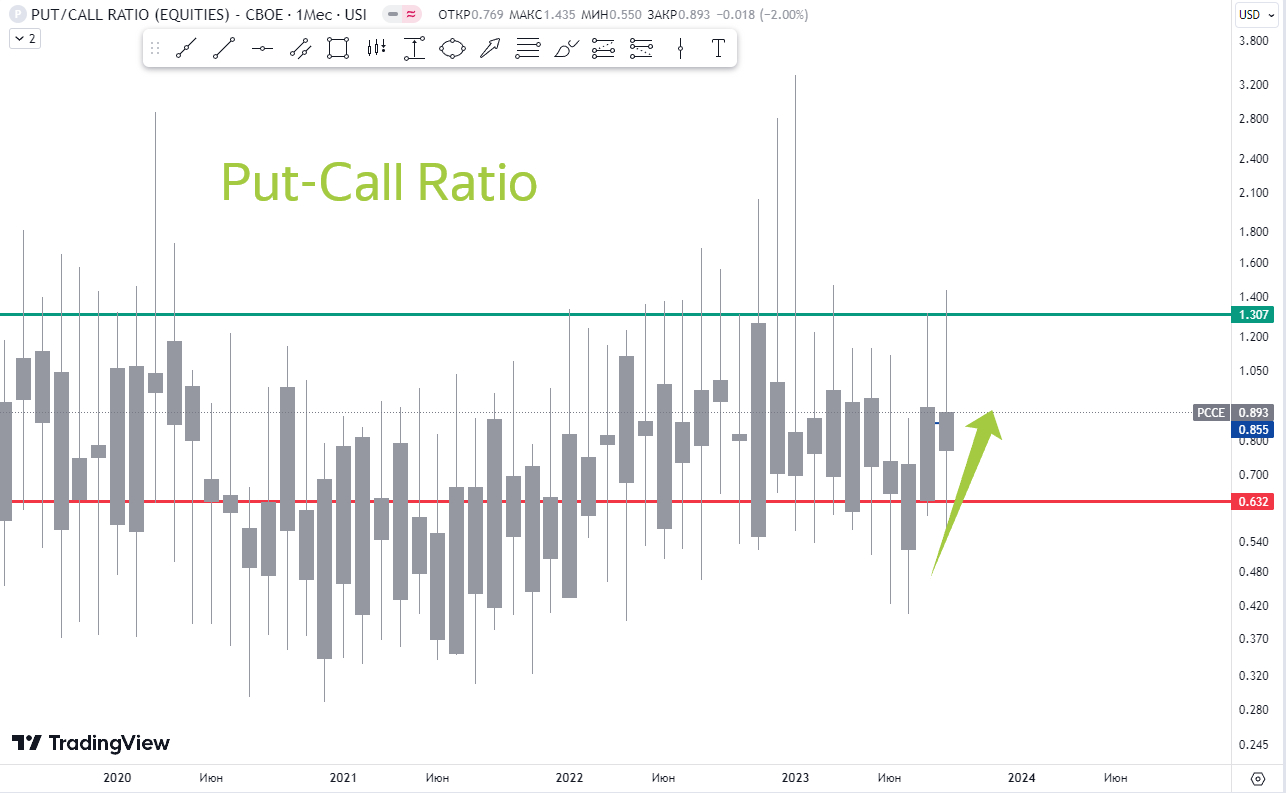

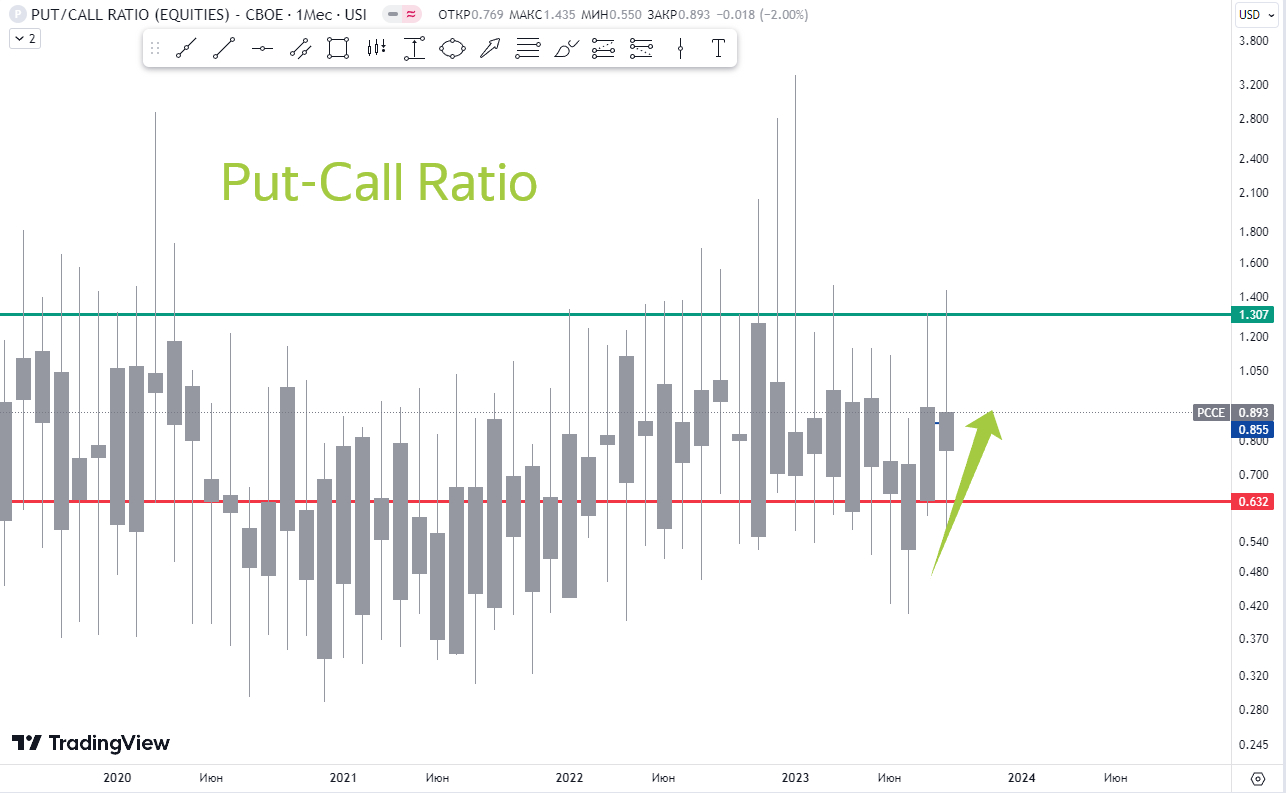

Соотношение опционов на продажу к опционам на покупку говорит нам о смещении настроения участников рынка. Они всё больше продают рисковые инструменты и страхуют свои позиции Call-опционами. Видна устойчивая динамика на протяжении трёх месяцев.

В поиске очередных важных факторов, говорящих о состоянии рынка, я наткнулся на медь. "Доктор медь" всегда верно подскажет нам теущую ситуацию. Но, как показала техническая картина этого металла, тут полная неопределённость. Цена не вышла за пределы этого долгосрочного накопления. Судя по всему, октябрь станет решающим месяцем для данной сиутации.

Ну и напоследок я решил взглянуть на инфляцию, ведь от неё зависит многое, если не всё, в текущей ситуации. Тут у нас полный порядок — инфляционные ожидания участников рынка растут вместе с котировками цен на нефть.

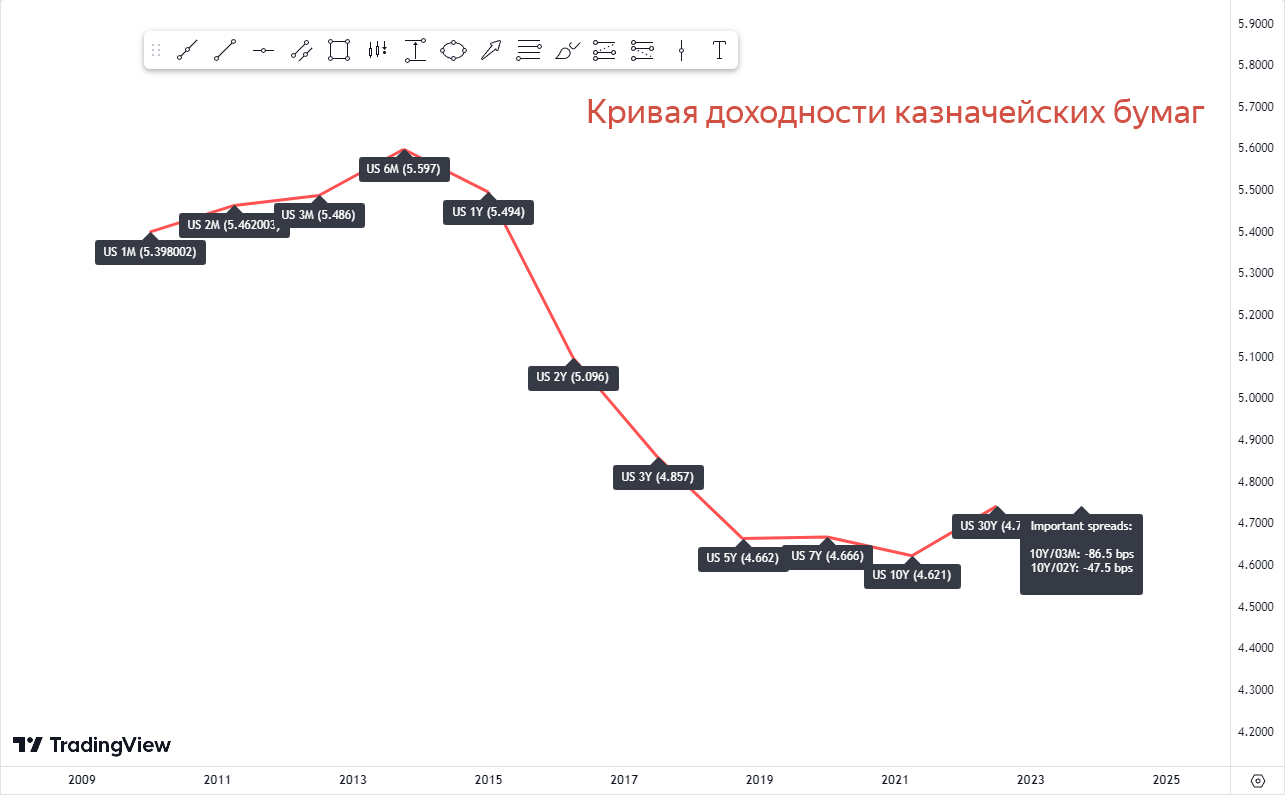

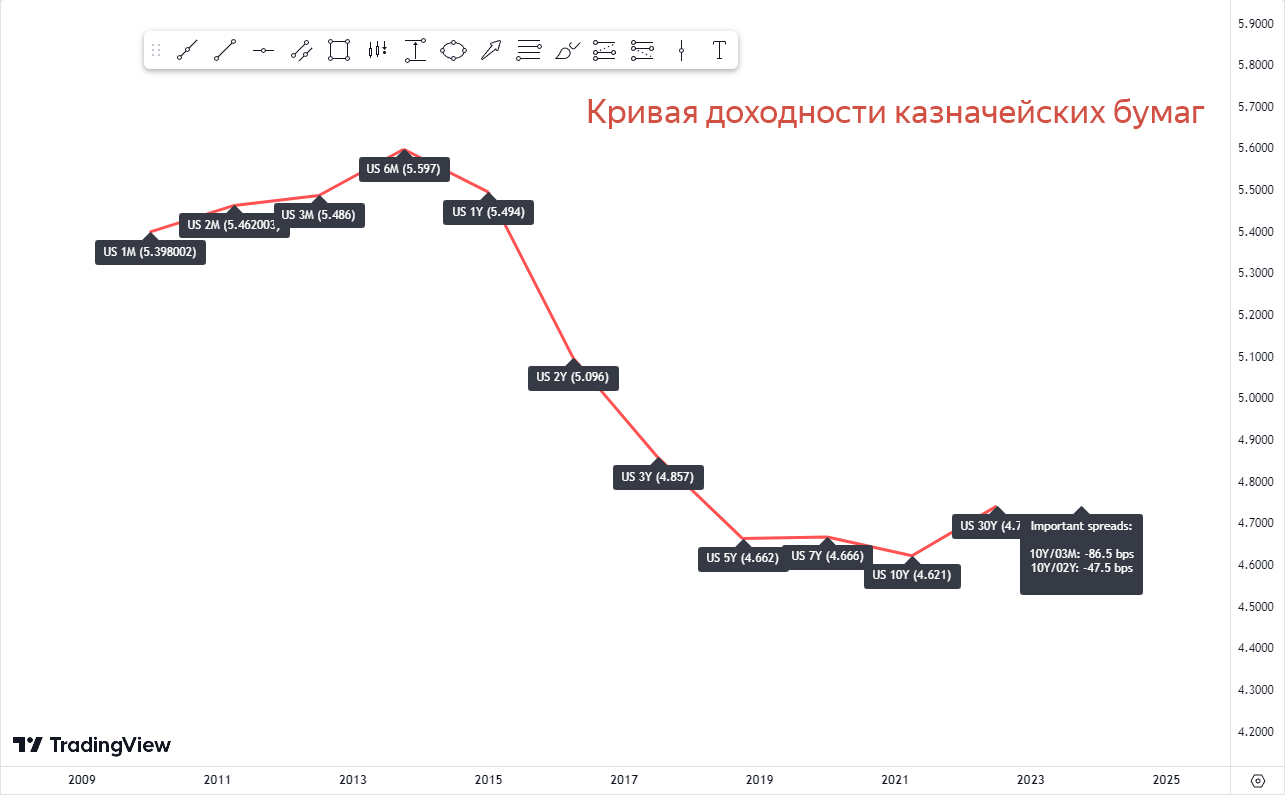

Вишенка на торте — долговой рынок. Тут всё без изменений. Кривая доходности казначейских бумаг показывает нам всё ту же инверсию. Экономика США находится в очень серьёзном перекосе.

Итоги, прогнозы

После увиденного у меня сложилась довольно странная картина происходящего. Даже вторая кружечка кофе не смогла поправить ситуацию. Сомнения одолевали меня всё больше, и я решил подсмотреть разгадку в своём любимом "хрустальном шаре" - сезонной статистике.

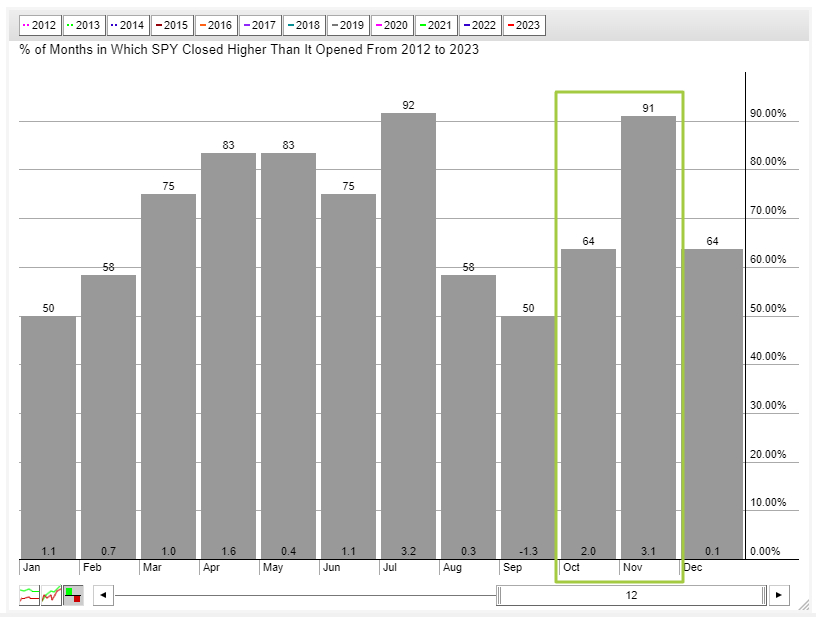

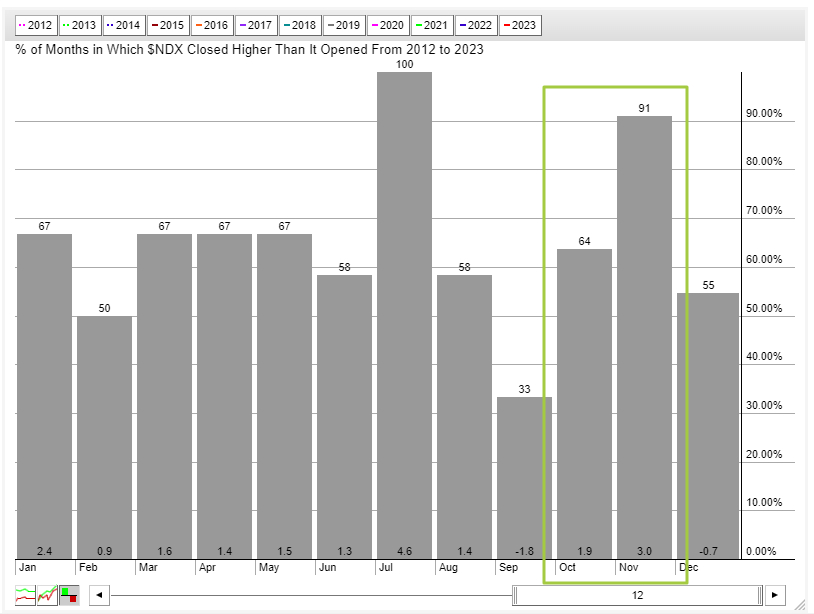

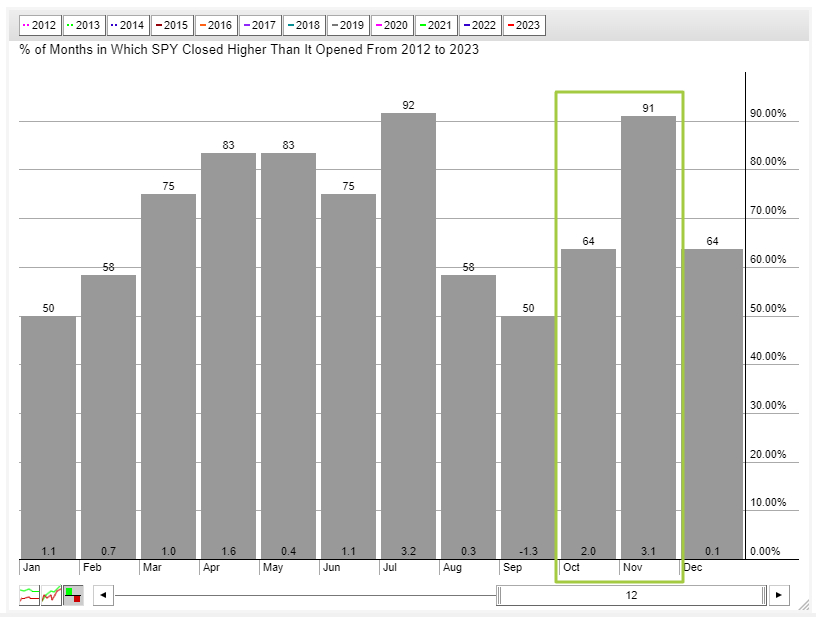

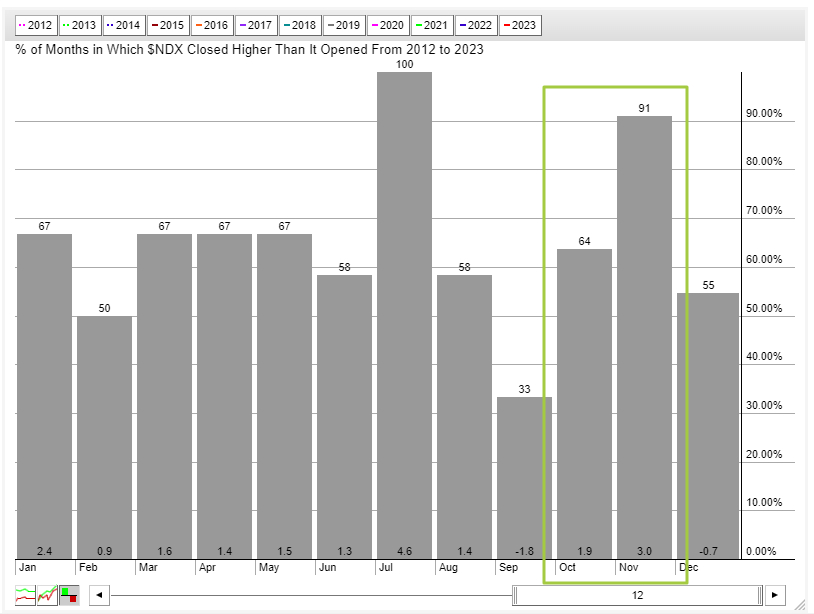

Что ж, конкретного ответа на вопрос я не получил. Да, сезонная статистика говорит нам о том, что впереди у нас два самых сильных месяца для фондового рынка Америки — октябрь и ноябрь. Т.е. ралли от Санты в этом году также стоит ожидать. Ну неужели опять рынок начнёт расти после того, как сломал восходящий тренд, а экономика находится в состоянии рецессии???

И тут у меня в голове всё выстроилось в два возможных варианта развития событий.

В первом варианте всё выглядит довольно пессимистично, т. к. рынок корректируется после очень серьёзного восходящего тренда, ширины в нём нет, экономика поломана, а инфяционное давление может вызвать дополнительное ужесточение монетарной политики со стороны ФРС. Света в конце туннеля в этом варианте просто не видно. Только глухое дно. Но что-то мне подсказывает, что именно такую картинку и хотят нарисовать у нас в головах.

Вариант под номером два очень оптимистичен — рынок произвёл минимально-допустимую коррекцию, снизившись на 5% - 6%, ширина в рынке минимальная, индекс доллара высоко, волатильность ниже отметки в 20 б.п., а сезонка гласит о наступлении сильнейшего периода для рынка. Да и участники рынка сегодня слишком сильно напуганы. Мы стоим на стартовой позиции и имеем приличный потенциал для роста. Вот что гласит нам второй вариант развития событий.

Теперь подытожим.

На мой взгляд второй вариант развития событий имеет более высокую вероятность исполнения, в районе 80%. Т. е. уровень страха на рынке сейчас слишком велик, и, судя по ширине рынка, падать особо больше некому. Да и волатильность нам также намекает на то, что мы находимся на территории покупателя, всё ещё. Ну а вариант с продолжением падения сегодня является слишком ожидаемым среди большинства участников рынка. Как правило, именно это большинство и теряет деньги.

Конечно же, это не значит, что завтра рынок пойдёт ракетой наверх. Но стоит потихоньку подбирать позиции среди интересных вам компаний. Желательно — среди проверенных бизнесов, value-компаний с серьёзным именем.

Как бы оно ни было на самом деле, всегда помните, что описанное заключение является моим субъективным мнением, а не истиной в последней инстанции. Можете использовать предоставленную информацию для своей персональной оценки ситуации. И всегда помните про свой риск- и мани-менеджмент! Желаю всем высоких прибылей!

Ключевые индексы

Утро, кофе, графики. Примерно так начинается каждый мой день, за исключением, пожалуй, только кофе — иногда он сменяется чаем... Так о чём это я, ах да — графики.

Увиденная мной картина однозначно говорит нам о том, что сентябрь подтвердил статус слабого месяца для фондового рынка Америки — снизились все индексы, при том, что на приличные проценты. Т.е. коррекция была не "дежурным" снижением, а нормальной коррекцией.

Меньше всех пострадали промышленные компании — они снизились на 3,5%. Больше всех пострадали компании с малой капитализацией — они снизились на 6%. Неужели участники рынка стали предпочитать более серьёзный бизнес хайповым компаниям?

Ну, думаю, дай-ка гляну, что у нас там с шириной рынка. Ведь уже долгое время на рынке её практически не было, а рост продолжался. Может, сейчас происходит обратная ситуация — рост ширины на фоне снижения котировок?

Но, как ни странно, чудес, присущих этому рынку, не произошло. Ширина рынка органично снижается параллельно снижению индексов. Процент компаний выше 50- и 200-дневной скользящей средней находится на очень низких отметках. Для уточнения, решил глянуть на Nasdaq Advance-Decline line, чтобы более подробно оценить ситуацию в технологическом секторе.

Тут мы видим паразительное расхождение — индекс технологических компаний показывал рост, несмотря на всё более уменьшающуюся ширину. Т.е. рост показывали только избранные компании типа того же Apple (NASDAQ:AAPL) и NVIDIA (NASDAQ:NVDA). Остальных этот праздник жизни обошёл стороной.

Базовая метрика рынка

В общем и целом, всё понятно — рынок падает себе потихоньку, и вроде всё очень даже органично происходит, без каких-либо перекосов. Хотел уже закрыть ноутбук, и пойти созерцать движение облаков на небе, как что-то внутри оставновило меня... "Базовая метрика" — подумалось мне. Она должна сказать гораздо больше.

Решил начать по-старинке, с индекса доллара. Он имеет обратную корреляцию к рисковым инструментам и чётко отражает органичность происходящих движений. Тут всё довольно складно — доллар растёт, риск снижается.

Волатильность также не противоречит происходящему — она показывает приличные проценты роста в сентябре. Да, стоит отметить, что она всё ещё ниже важной психологической отметки в 20 б.п., и это можно трактовать как полный штиль на рынке. Просто небольшой всплеск волатильности во время сильного восходящего тренда, не более.

Соотношение опционов на продажу к опционам на покупку говорит нам о смещении настроения участников рынка. Они всё больше продают рисковые инструменты и страхуют свои позиции Call-опционами. Видна устойчивая динамика на протяжении трёх месяцев.

В поиске очередных важных факторов, говорящих о состоянии рынка, я наткнулся на медь. "Доктор медь" всегда верно подскажет нам теущую ситуацию. Но, как показала техническая картина этого металла, тут полная неопределённость. Цена не вышла за пределы этого долгосрочного накопления. Судя по всему, октябрь станет решающим месяцем для данной сиутации.

Ну и напоследок я решил взглянуть на инфляцию, ведь от неё зависит многое, если не всё, в текущей ситуации. Тут у нас полный порядок — инфляционные ожидания участников рынка растут вместе с котировками цен на нефть.

Вишенка на торте — долговой рынок. Тут всё без изменений. Кривая доходности казначейских бумаг показывает нам всё ту же инверсию. Экономика США находится в очень серьёзном перекосе.

Итоги, прогнозы

После увиденного у меня сложилась довольно странная картина происходящего. Даже вторая кружечка кофе не смогла поправить ситуацию. Сомнения одолевали меня всё больше, и я решил подсмотреть разгадку в своём любимом "хрустальном шаре" - сезонной статистике.

Что ж, конкретного ответа на вопрос я не получил. Да, сезонная статистика говорит нам о том, что впереди у нас два самых сильных месяца для фондового рынка Америки — октябрь и ноябрь. Т.е. ралли от Санты в этом году также стоит ожидать. Ну неужели опять рынок начнёт расти после того, как сломал восходящий тренд, а экономика находится в состоянии рецессии???

И тут у меня в голове всё выстроилось в два возможных варианта развития событий.

В первом варианте всё выглядит довольно пессимистично, т. к. рынок корректируется после очень серьёзного восходящего тренда, ширины в нём нет, экономика поломана, а инфяционное давление может вызвать дополнительное ужесточение монетарной политики со стороны ФРС. Света в конце туннеля в этом варианте просто не видно. Только глухое дно. Но что-то мне подсказывает, что именно такую картинку и хотят нарисовать у нас в головах.

Вариант под номером два очень оптимистичен — рынок произвёл минимально-допустимую коррекцию, снизившись на 5% - 6%, ширина в рынке минимальная, индекс доллара высоко, волатильность ниже отметки в 20 б.п., а сезонка гласит о наступлении сильнейшего периода для рынка. Да и участники рынка сегодня слишком сильно напуганы. Мы стоим на стартовой позиции и имеем приличный потенциал для роста. Вот что гласит нам второй вариант развития событий.

Теперь подытожим.

На мой взгляд второй вариант развития событий имеет более высокую вероятность исполнения, в районе 80%. Т. е. уровень страха на рынке сейчас слишком велик, и, судя по ширине рынка, падать особо больше некому. Да и волатильность нам также намекает на то, что мы находимся на территории покупателя, всё ещё. Ну а вариант с продолжением падения сегодня является слишком ожидаемым среди большинства участников рынка. Как правило, именно это большинство и теряет деньги.

Конечно же, это не значит, что завтра рынок пойдёт ракетой наверх. Но стоит потихоньку подбирать позиции среди интересных вам компаний. Желательно — среди проверенных бизнесов, value-компаний с серьёзным именем.

Как бы оно ни было на самом деле, всегда помните, что описанное заключение является моим субъективным мнением, а не истиной в последней инстанции. Можете использовать предоставленную информацию для своей персональной оценки ситуации. И всегда помните про свой риск- и мани-менеджмент! Желаю всем высоких прибылей!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба