9 октября 2023 T-Investments Городилов Михаил

И почему стабильно прибыльна только Amediateka и Netflix

Сегодня примерно половина жителей РФ смотрит фильмы в онлайн-кинотеатрах, 24 млн человек готовы за это платить. Казалось бы, это впечатляющие показатели. Но на деле прибыль приносит только один российский онлайн-кинотеатр, остальные пока прожигают деньги материнских компаний.

Расскажу, как так вышло и зачем «Яндекс», МТС и «Газпромбанк» спонсируют это.

Как выглядит рынок онлайн-кинотеатров

Выручка всего рынка стримингов

в РФ в 2022 году составила 63,3 млрд рублей — всего на 5% больше, чем в 2021 году. Учитывая, что одни только расходы на производство собственного контента у этих кинотеатров в 2022 году составили около 140 млрд рублей — а еще есть расходы по лицензированию чужого контента, поддержанию цифровой инфраструктуры и прочие, — рынок российских онлайн-кинотеатров выглядит безнадежно убыточным.

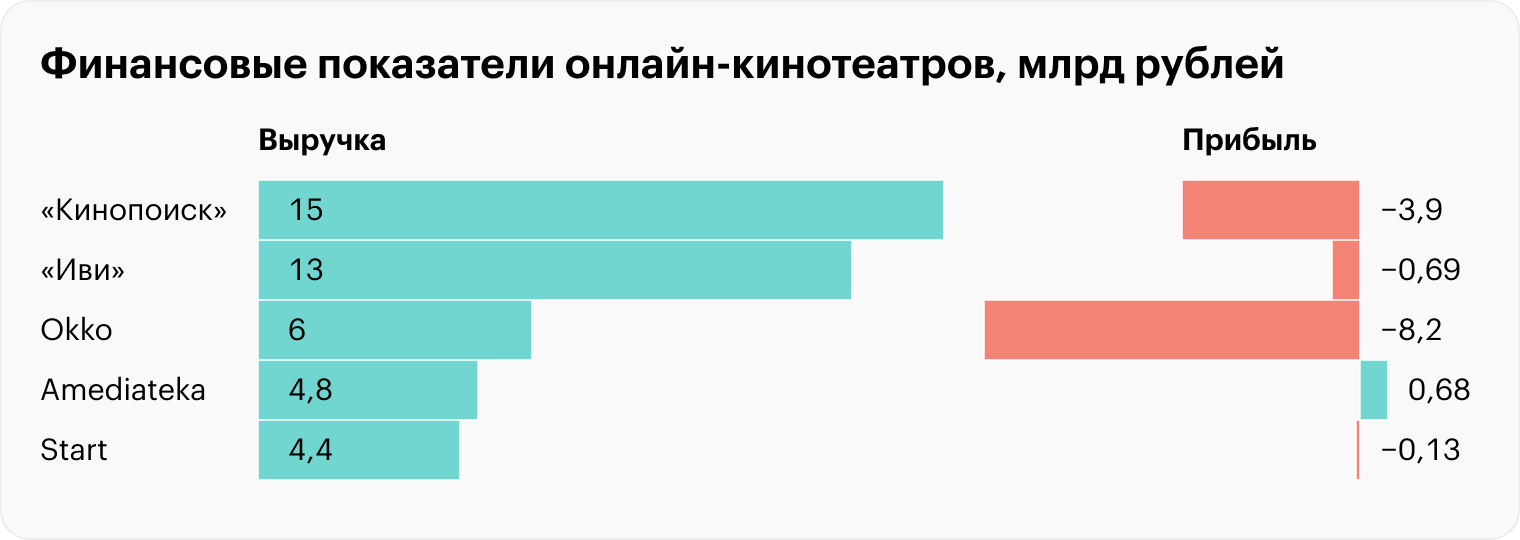

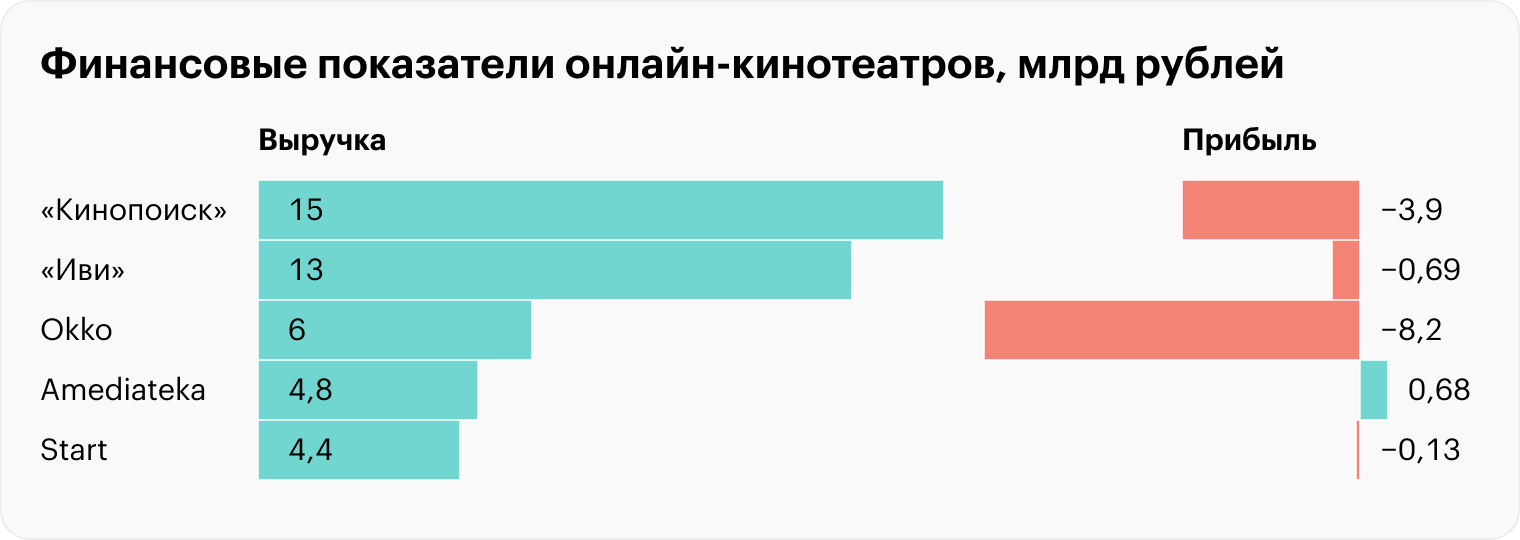

Рентабельность большей части российских стримингов отрицательная — убыток приносят «Иви», Okko, Start и Premier. Многие стриминговые сервисы непубличны и не показывают финансовую отчетность. Но в сервисе проверки юрлиц Rusprofile есть данные по выручке и прибыли многих из них.

Лидер российского стримингового рынка — принадлежащий «Яндексу» онлайн-кинотеатр «Кинопоиск». В отчетности материнской компании он входит в большой сегмент «Подписка „Плюс“ и развлекательные сервисы» и в 2 квартале 2023 года впервые показал прибыль. Но это не говорит о прибыльности самого «Кинопоиска», потому что кроме него в сегменте подсчитаны результаты многих других сервисов — «Плюса», «Музыки», «Афиши» и продюсерского центра «Студия».

По данным Rusprofile, ООО «Кинопоиск» стабильно убыточно уже не один год: в 2022 году его выручка составила 15 млрд рублей, убыток — почти 4 млрд рублей.

Также сложно оценить показатели KION, принадлежащего МТС. Этот онлайн-кинотеатр в отчетности МТС учитывается в сегменте «Медиа», так же как и кабельное и спутниковое ТВ, — то есть абсолютно разные бизнесы в одной категории. Так что маржа сегмента «Медиа» за 2022 год огромная: операционная прибыль сегмента до учета потери стоимости активов и амортизации (OIBDA) составляет аж 54,8% от его выручки. Но сколько приносит сервис KION, неясно: кинотеатр не выделен в отдельное юрлицо.

Однозначно прибыльная среди всех сервисов стриминга РФ только Amediateka. Вероятно, это связано с тем, что компания в основном показывает западные сериалы и сама, насколько можно судить, почти ничего не инвестирует в производство собственного контента. Главное достоинство Amediateka — это ее соглашение об эксклюзивных правах на показ контента американского канала HBO, например сериалы «Сопрано», «Настоящий детектив» и «Игра престолов».

Оно действует даже сейчас: новые сезоны некоторых сериалов вышли в Amediateka уже после 24 февраля 2023 года. Ее библиотека часто входит в библиотеки других сервисов на условиях партнерских соглашений с ними. Пример — подписка «Кинопоиск + Amediateka», включающая библиотеки обоих сервисов.

Но как минимум некоторые онлайн-кинотеатры могут позволить себе быть убыточными за счет того, что они часть крупных холдингов: Premier принадлежит «Газпромбанку», «Кинопоиск» — «Яндексу». До 2022 года Okko принадлежал Сбербанку, а затем перешел в собственность топ-менеджмента, но его пока что можно считать частью экосистемы Сбербанка, потому что подписка на Okko входит в сберовскую подписку «Сберпрайм». KION принадлежит МТС. У Start самый крупный акционер — доля 45% — это оператор сотовой связи «Мегафон», и подписку можно оформить через «Мегафон», так что компанию можно считать частью экосистемы мобильного оператора.

Летом 2023 года появились новости о том, что по итогам 2 квартала 2023 года «Кинопоиск» вышел на окупаемость, и «Иви» в 2023 году стал безубыточным. Это были сообщения источников «Коммерсанта», оставшихся неизвестными, но конкретных чисел не назвали.

Зачем компаниям нужны онлайн-кинотеатры

В случае крупных холдингов владельцы, скорее всего, мирятся с убытками, поскольку эти сервисы — часть экосистемы и в теории должны привязать потребителя покрепче к профильному бизнесу холдинга.

«Оказалось, пользователям нужно иметь в близком доступе видеосервис и музыкальный стриминговый сервис. Об этом говорят опросы. В списке наиболее востребованных сервисов также есть такси, каршеринг, доставка. То есть если вы строите экосистему с широким предложением, без видеосервиса вам не обойтись», — говорил директор департамента ТВ и контента аналитической компании J’son & Partners Consulting Сергей Исаков.

По данным МТС, экосистемные клиенты в среднем приносят ей в 4 раза больше доходов. Но сколько компании приходится тратить на удержание таких клиентов, неизвестно. И главное, будут ли эти расходы снижаться?

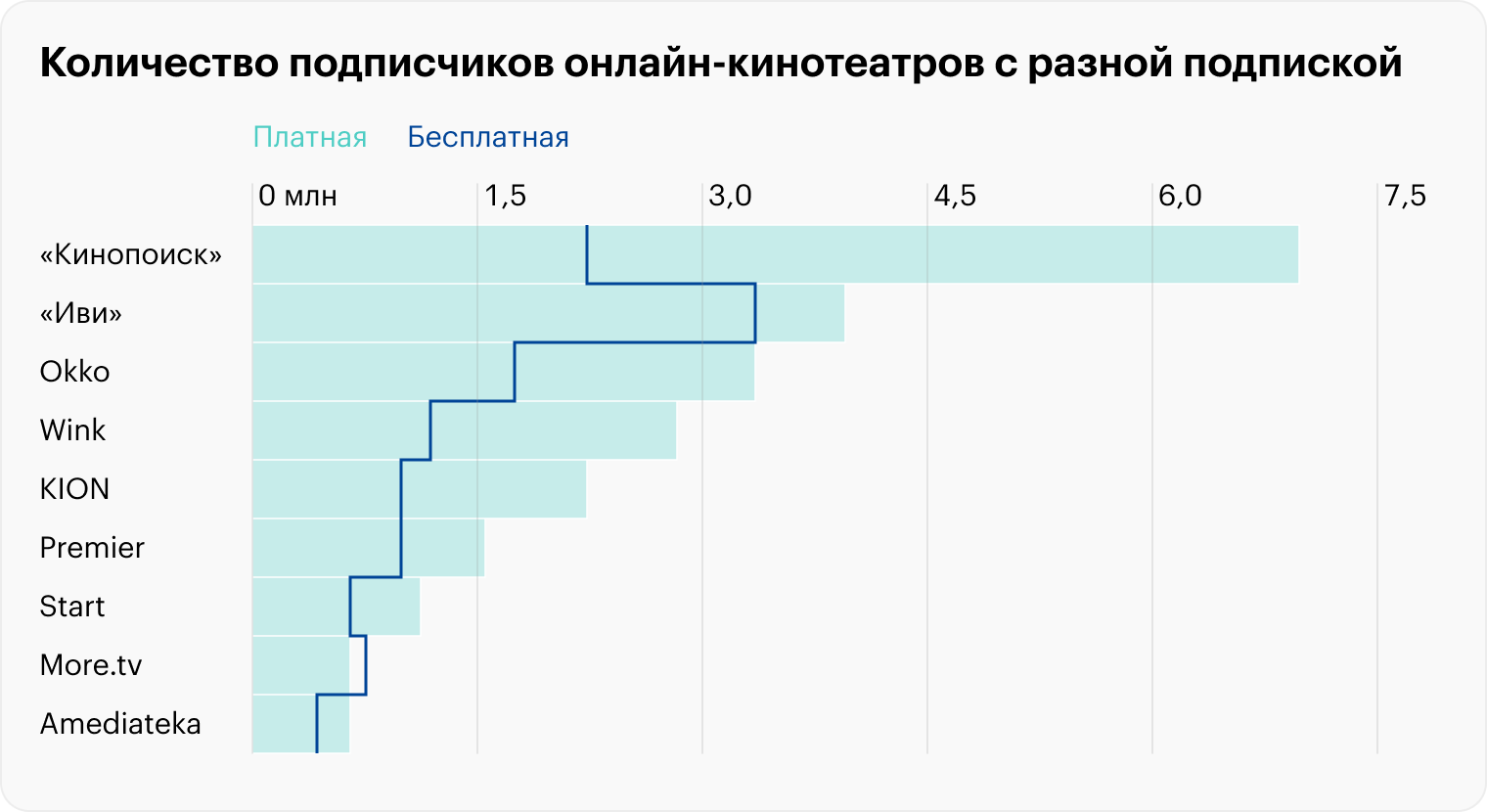

Если руководствоваться экосистемной логикой, то лучшим аргументом убыточных стримингов будет рост количества пользователей. И пока их численность у них действительно увеличивается.

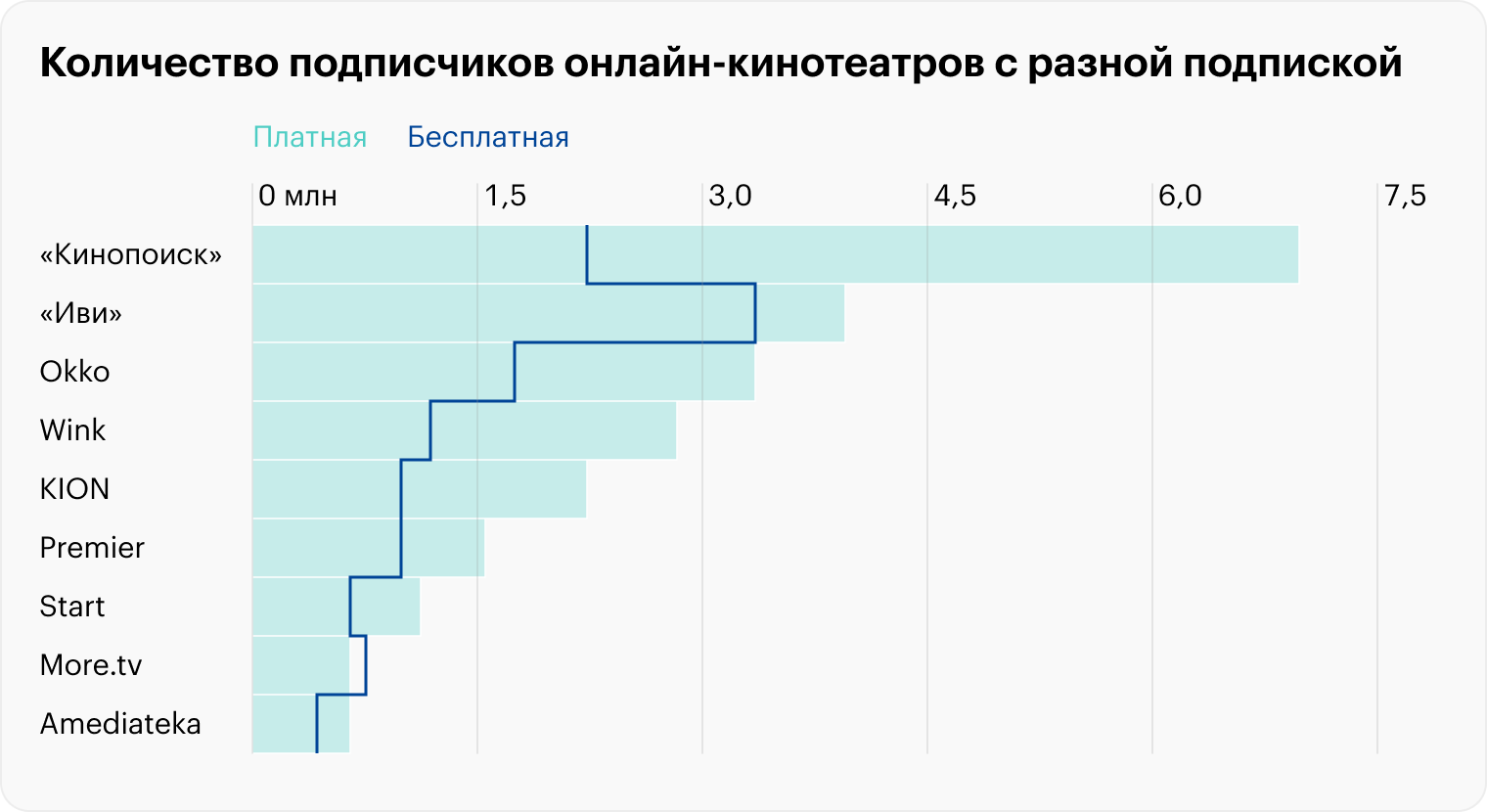

Количество пользователей российских стриминговых платформ в 2 квартале 2023 года выросло до 36,7 млн человек. По сравнению с аналогичным периодом прошлого года рост составил 41%.

Доля платящих пользователей — свыше 2/3 от этого числа, 24,2 млн пользователей. Рост по сравнению с 2 кварталом 2022 года — 46,66%.

«Кинопоиск» — лидер рынка, на него приходится 28,51% от всех платящих пользователей. Дальше с большим отрывом идет «Иви» — 16,11% от всех платящих пользователей. Замыкает тройку лидеров Okko — 13,63% от всех платящих пользователей российской стриминговой ойкумены.

При этом в относительном выражении стриминги в России стоят дороже, чем в США. Подписки на 9 крупнейших стримингов США по состоянию на август стоят в совокупности 104,41 $ в месяц — это 2,25% от средней месячной зарплаты в США.

Подписка на 8 крупнейших стриминговых сервисов в РФ стоит по состоянию на август почти 3 тысячи рублей.

Как я считал стоимость подписки российских онлайн-кинотеатров

Я взял минимальную стоимость подписки каждого российского стриминга и посчитал их вместе:

«Кинопоиск» — 199 ₽.

«Иви» — 399 ₽.

Okko — 399 ₽.

Wink, включая More.tv, — 299 ₽.

KION — 249 ₽.

Premier — 199 ₽.

Start — 399 ₽.

Amediateka — 599 ₽.

Это 4,33% от средней месячной зарплаты в РФ.

Перспективы российского рынка стриминга

С 2018 по 2022 год рынок стриминга рос на 50% ежегодно. В 2022 году он прибавил всего 5%. Вдобавок к общей нестабильности многие западные кинокомпании ушли из России. Больше нигде не посмотреть легально фильмы Disney и Warner Bros, которая ведет дела с Россией — HBO принадлежит ей, — но в очень ограниченной форме. Например, на Amediateka не вышел легально популярный и ожидаемый многими сериал Last of Us по одноименной игре. Но вот третий сезон «Праведных Джемстоунов» и второй сезон «И просто так» вышли в РФ легально летом 2023 года. Хотя есть вероятность, что договоры по их трансляции в РФ заключили до 24 февраля 2022 года.

Правда, нишу западных компаний начали заполнять произведения родом из Турции и Азии, но объективно далеко не весь этот контент по качеству сравним с американским.

В структуре выручки российских стримингов покупка или аренда отдельного фильма в 1 полугодии 2023 года упала до 2% от общей выручки. Для сравнения: за аналогичный период 2022 года показатель составлял 9% от общего, а в 2018 году — аж 38%.

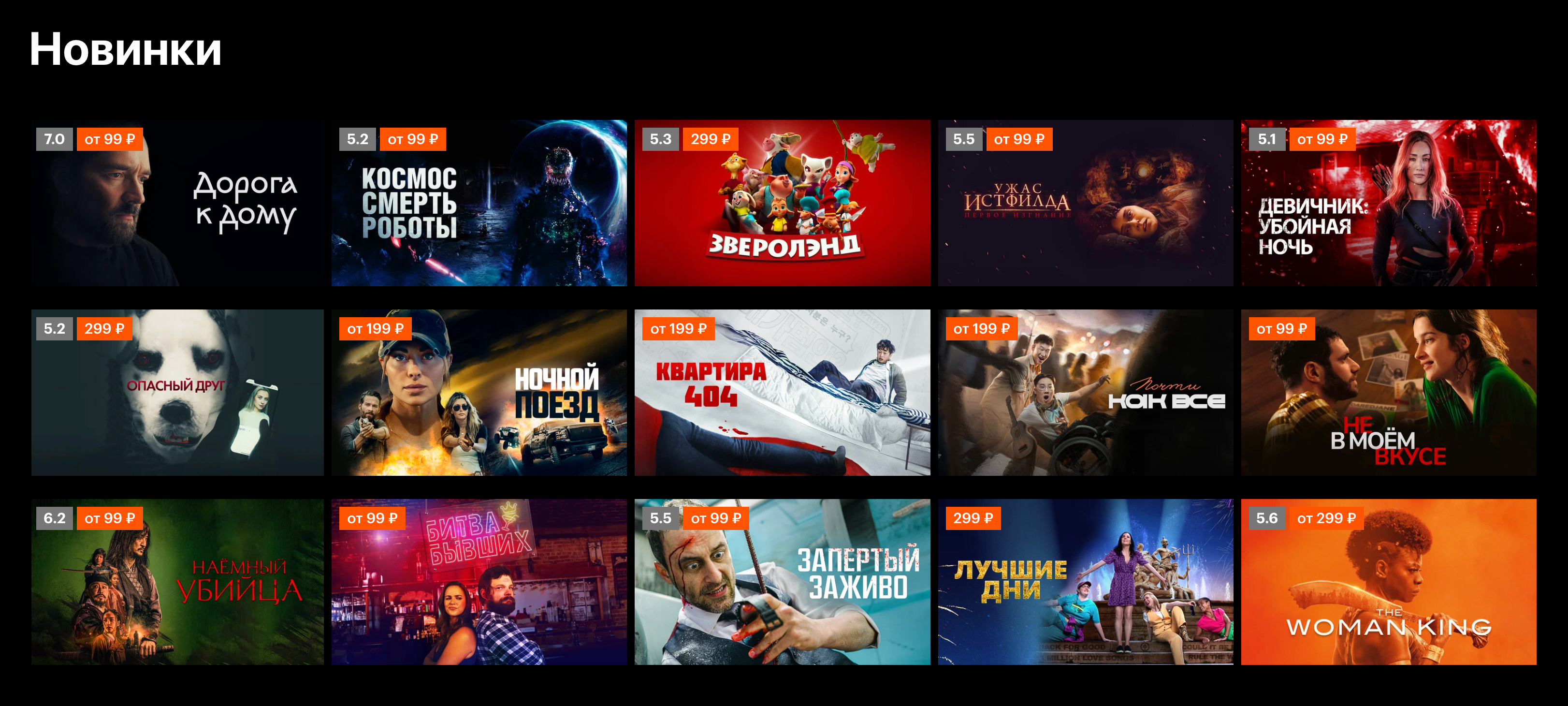

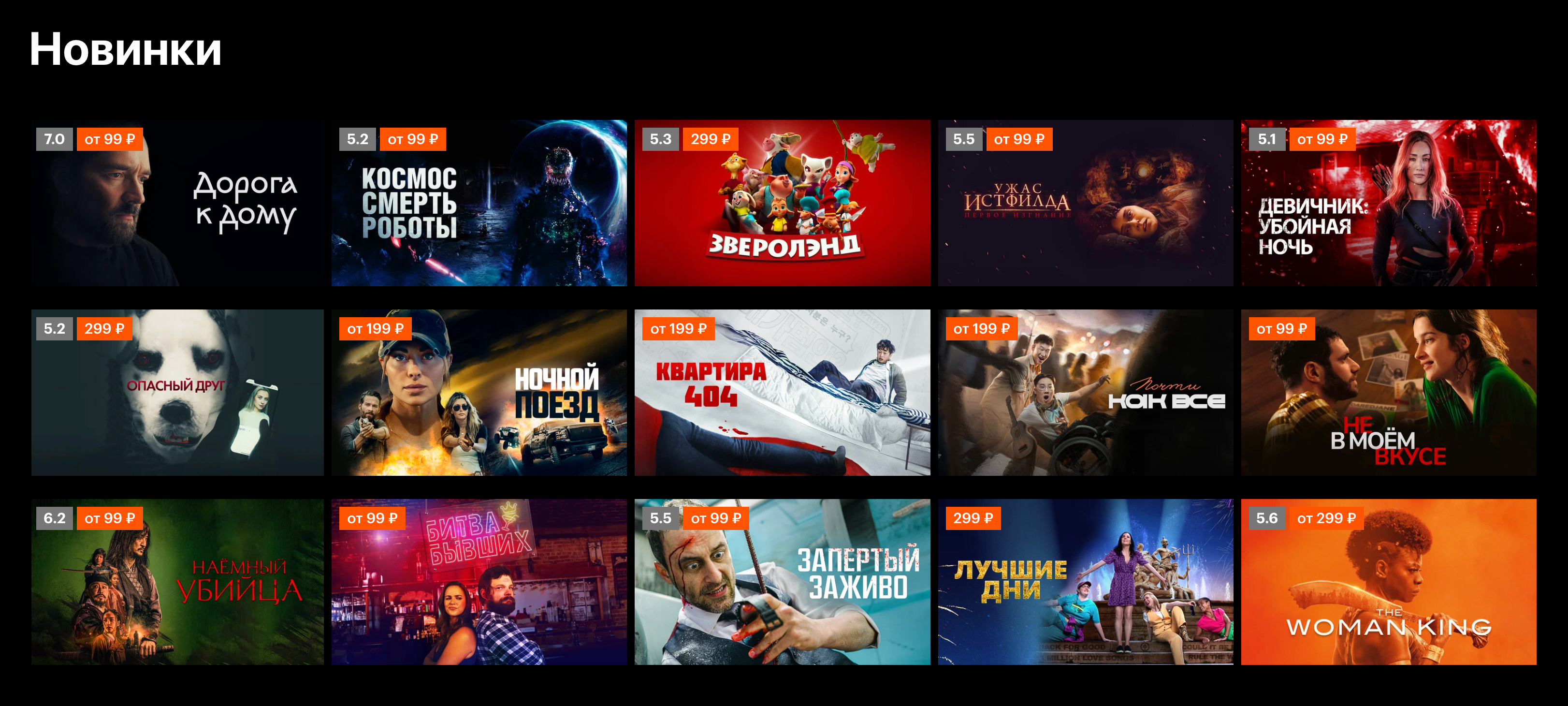

Посмотрите, например, на витрину новинок магазина онлайн-кинотеатра «Кинопоиска» — там очень мало фильмов с высокими рейтингами. То есть, в РФ просто легально не продают права на основную массу хорошего западного кино, поэтому в продажу выставляют то, что есть.

Новинки онлайн-кинотеатра. Источник: «Кинопоиск»

Поэтому российские онлайн-кинотеатры много инвестируют в производство собственных фильмов и сериалов.

Их расходы на производство контента в 1 квартале этого года составили 54 млрд рублей — что на 29% больше, чем за аналогичный период 2022 года. По итогам года совокупные траты могут составить 207 млрд — что почти на треть больше, чем за 2022 год.

В производстве фильмов и сериалов в РФ часто участвуют одни и те же студии и специалисты — это увеличивает цену на их услуги. За последние полгода сильно возросло количество вакансий в киноиндустрии — по сравнению с аналогичным периодом 2022 года их стало больше на 24%: вакансий актеров стало больше на 17%, гримеров — на 33%, специалистов по инсталляции и обслуживанию — на 60%.

Российская киноотрасль сильно зависима и от импортного ПО и оборудования — в случае последнего доля иностранных производителей до сих пор составляет 90%. Так что решение логистических проблем создает дополнительные издержки.

По совокупности указанных причин — проблем с оборудованием и высокой загрузки — участники рынка кинопроизводства увеличили расценки на 30%. В случае сценаристов расценки выросли сильно: пару лет назад стоимость написания сценария одной серии составляла 300—400 тысяч рублей, сейчас расценки поднялись до 500—700 тысяч из-за недостатка специалистов.

Крайне симптоматично, что второй сезон «Черной весны» от Start будут делать в аудиоформате, то есть только с озвучкой, без реальных съемок, — а изображения для иллюстрации происходящего будут рисовать нейросети.

По итогам 2023 года аналитики весной ожидали роста рынка российских онлайн-кинотеатров на 10—15% — но в основном за счет того, что сервисы будут переводить пользователей на более дорогие тарифные планы.

Впрочем, эти прогнозы могут оказаться излишне пессимистичными: по последним данным, за первые полгода 2023 года российский рынок стриминга вырос уже на 37% по сравнению с аналогичным периодом 2022 — в этом полугодии объем рынка стриминга в РФ составил 35,4 млрд рублей против 25,9 млрд в 1 полугодии 2022 года. Так что по итогам 2023 года рынок стриминга в РФ может достигнуть объема 70—80 млрд рублей. Но стоит отметить, что даже в этом случае выручка не будет покрывать и половины расходов на производство оригинального контента сервисов, не говоря об остальных расходах.

Что в итоге

Сейчас российские стриминги тратят на производство своего контента в разы больше денег, чем получают выручки. Это, конечно, вполне понятная стратегия: чем больше библиотека контента, тем больше новых подписчиков.

Но проблема тут в том, что потенциал российского рынка ограничен: население в РФ не богатеет и скорее даже беднеет. Поэтому рано или поздно стриминги упрутся в потолок.

Тренд на повышение ставки ЦБ крайне неблагоприятен для всех убыточных компаний: им приходится рефинансировать старые долги по более высоким ставкам. В перспективе независимым стримингам придется тяжело. Сейчас на рынке осталось два независимых онлайн-кинотеатра: Amediateka и «Иви». «Насчет Amediateka не было слышно интереса со стороны больших игроков. А „Иви“ постоянно продается», — говорит Колесов. Если в России будут появляться новые экосистемы, возможно, эти два кинотеатра будут для них желанным приобретением.

Сегодня примерно половина жителей РФ смотрит фильмы в онлайн-кинотеатрах, 24 млн человек готовы за это платить. Казалось бы, это впечатляющие показатели. Но на деле прибыль приносит только один российский онлайн-кинотеатр, остальные пока прожигают деньги материнских компаний.

Расскажу, как так вышло и зачем «Яндекс», МТС и «Газпромбанк» спонсируют это.

Как выглядит рынок онлайн-кинотеатров

Выручка всего рынка стримингов

в РФ в 2022 году составила 63,3 млрд рублей — всего на 5% больше, чем в 2021 году. Учитывая, что одни только расходы на производство собственного контента у этих кинотеатров в 2022 году составили около 140 млрд рублей — а еще есть расходы по лицензированию чужого контента, поддержанию цифровой инфраструктуры и прочие, — рынок российских онлайн-кинотеатров выглядит безнадежно убыточным.

Рентабельность большей части российских стримингов отрицательная — убыток приносят «Иви», Okko, Start и Premier. Многие стриминговые сервисы непубличны и не показывают финансовую отчетность. Но в сервисе проверки юрлиц Rusprofile есть данные по выручке и прибыли многих из них.

Лидер российского стримингового рынка — принадлежащий «Яндексу» онлайн-кинотеатр «Кинопоиск». В отчетности материнской компании он входит в большой сегмент «Подписка „Плюс“ и развлекательные сервисы» и в 2 квартале 2023 года впервые показал прибыль. Но это не говорит о прибыльности самого «Кинопоиска», потому что кроме него в сегменте подсчитаны результаты многих других сервисов — «Плюса», «Музыки», «Афиши» и продюсерского центра «Студия».

А еще почему?

К тому же «Яндекс» показал прибыль как скорректированную EBITDA, то есть не по бухгалтерским стандартам, а с учетом некой корректировки, которую решила сделать компания, — и без учета утраты стоимости активов, выплат по задолженностям и налогов. По этой метрике маржа прибыли сегмента составила положительные 7% от выручки сегмента.

К тому же «Яндекс» показал прибыль как скорректированную EBITDA, то есть не по бухгалтерским стандартам, а с учетом некой корректировки, которую решила сделать компания, — и без учета утраты стоимости активов, выплат по задолженностям и налогов. По этой метрике маржа прибыли сегмента составила положительные 7% от выручки сегмента.

По данным Rusprofile, ООО «Кинопоиск» стабильно убыточно уже не один год: в 2022 году его выручка составила 15 млрд рублей, убыток — почти 4 млрд рублей.

Также сложно оценить показатели KION, принадлежащего МТС. Этот онлайн-кинотеатр в отчетности МТС учитывается в сегменте «Медиа», так же как и кабельное и спутниковое ТВ, — то есть абсолютно разные бизнесы в одной категории. Так что маржа сегмента «Медиа» за 2022 год огромная: операционная прибыль сегмента до учета потери стоимости активов и амортизации (OIBDA) составляет аж 54,8% от его выручки. Но сколько приносит сервис KION, неясно: кинотеатр не выделен в отдельное юрлицо.

Однозначно прибыльная среди всех сервисов стриминга РФ только Amediateka. Вероятно, это связано с тем, что компания в основном показывает западные сериалы и сама, насколько можно судить, почти ничего не инвестирует в производство собственного контента. Главное достоинство Amediateka — это ее соглашение об эксклюзивных правах на показ контента американского канала HBO, например сериалы «Сопрано», «Настоящий детектив» и «Игра престолов».

Оно действует даже сейчас: новые сезоны некоторых сериалов вышли в Amediateka уже после 24 февраля 2023 года. Ее библиотека часто входит в библиотеки других сервисов на условиях партнерских соглашений с ними. Пример — подписка «Кинопоиск + Amediateka», включающая библиотеки обоих сервисов.

Но как минимум некоторые онлайн-кинотеатры могут позволить себе быть убыточными за счет того, что они часть крупных холдингов: Premier принадлежит «Газпромбанку», «Кинопоиск» — «Яндексу». До 2022 года Okko принадлежал Сбербанку, а затем перешел в собственность топ-менеджмента, но его пока что можно считать частью экосистемы Сбербанка, потому что подписка на Okko входит в сберовскую подписку «Сберпрайм». KION принадлежит МТС. У Start самый крупный акционер — доля 45% — это оператор сотовой связи «Мегафон», и подписку можно оформить через «Мегафон», так что компанию можно считать частью экосистемы мобильного оператора.

Летом 2023 года появились новости о том, что по итогам 2 квартала 2023 года «Кинопоиск» вышел на окупаемость, и «Иви» в 2023 году стал безубыточным. Это были сообщения источников «Коммерсанта», оставшихся неизвестными, но конкретных чисел не назвали.

Зачем компаниям нужны онлайн-кинотеатры

В случае крупных холдингов владельцы, скорее всего, мирятся с убытками, поскольку эти сервисы — часть экосистемы и в теории должны привязать потребителя покрепче к профильному бизнесу холдинга.

«Оказалось, пользователям нужно иметь в близком доступе видеосервис и музыкальный стриминговый сервис. Об этом говорят опросы. В списке наиболее востребованных сервисов также есть такси, каршеринг, доставка. То есть если вы строите экосистему с широким предложением, без видеосервиса вам не обойтись», — говорил директор департамента ТВ и контента аналитической компании J’son & Partners Consulting Сергей Исаков.

По данным МТС, экосистемные клиенты в среднем приносят ей в 4 раза больше доходов. Но сколько компании приходится тратить на удержание таких клиентов, неизвестно. И главное, будут ли эти расходы снижаться?

Если руководствоваться экосистемной логикой, то лучшим аргументом убыточных стримингов будет рост количества пользователей. И пока их численность у них действительно увеличивается.

Количество пользователей российских стриминговых платформ в 2 квартале 2023 года выросло до 36,7 млн человек. По сравнению с аналогичным периодом прошлого года рост составил 41%.

Доля платящих пользователей — свыше 2/3 от этого числа, 24,2 млн пользователей. Рост по сравнению с 2 кварталом 2022 года — 46,66%.

«Кинопоиск» — лидер рынка, на него приходится 28,51% от всех платящих пользователей. Дальше с большим отрывом идет «Иви» — 16,11% от всех платящих пользователей. Замыкает тройку лидеров Okko — 13,63% от всех платящих пользователей российской стриминговой ойкумены.

Нужна ли рентабельность стримингам

Все онлайн-кинотеатры операционно убыточны в том или ином виде. Но это абсолютно не волнует владельцев экосистем: их бизнес-модель построена на другом. Все развлекательные сервисы, не только онлайн-кинотеатры, существуют ради того, чтобы привлечь человека в экосистему и удержать в ней как можно дольше. Эту задачу они решают, и для этого они и существуют.

Но также надо учитывать бизнес-модель внутри этой системы. Всегда появляется точка, когда количество денег, которое потратят на сервис, возвращается за счет той подписки, за которую эти люди платят. По словам «Яндекса», они близки к этой точке.

Но любая экосистема всегда развивается. И появление книжного сервиса «Строки» внутри МТС или «Букмейта» внутри «Яндекса» — это просто ярчайший пример того, что количество развлекательных сервисов будет увеличиваться. А при этом стоимость подписки либо не увеличивается вовсе, как в случае со «Строками», при определенных уровнях подписки, либо это какие-то совершенно смешные деньги — дополнительные 100 ₽ к общей сумме.

Поэтому если привлекут, условно говоря, стомиллионного подписчика и после этого расчетную величину для онлайн-кинотеатра, который входит в экосистему, достигнут и вроде бы будет безубыточность, тогда появятся новые сервисы внутри экосистемы, которые продолжат «ухудшать» операционные показатели. Но при этом работать на то, о чем мы с вами говорили.

Дмитрий Колесов

директор департамента новых технологий аналитической компании J’son & Partners Consulting

Все онлайн-кинотеатры операционно убыточны в том или ином виде. Но это абсолютно не волнует владельцев экосистем: их бизнес-модель построена на другом. Все развлекательные сервисы, не только онлайн-кинотеатры, существуют ради того, чтобы привлечь человека в экосистему и удержать в ней как можно дольше. Эту задачу они решают, и для этого они и существуют.

Но также надо учитывать бизнес-модель внутри этой системы. Всегда появляется точка, когда количество денег, которое потратят на сервис, возвращается за счет той подписки, за которую эти люди платят. По словам «Яндекса», они близки к этой точке.

Но любая экосистема всегда развивается. И появление книжного сервиса «Строки» внутри МТС или «Букмейта» внутри «Яндекса» — это просто ярчайший пример того, что количество развлекательных сервисов будет увеличиваться. А при этом стоимость подписки либо не увеличивается вовсе, как в случае со «Строками», при определенных уровнях подписки, либо это какие-то совершенно смешные деньги — дополнительные 100 ₽ к общей сумме.

Поэтому если привлекут, условно говоря, стомиллионного подписчика и после этого расчетную величину для онлайн-кинотеатра, который входит в экосистему, достигнут и вроде бы будет безубыточность, тогда появятся новые сервисы внутри экосистемы, которые продолжат «ухудшать» операционные показатели. Но при этом работать на то, о чем мы с вами говорили.

Дмитрий Колесов

директор департамента новых технологий аналитической компании J’son & Partners Consulting

При этом в относительном выражении стриминги в России стоят дороже, чем в США. Подписки на 9 крупнейших стримингов США по состоянию на август стоят в совокупности 104,41 $ в месяц — это 2,25% от средней месячной зарплаты в США.

Подписка на 8 крупнейших стриминговых сервисов в РФ стоит по состоянию на август почти 3 тысячи рублей.

Как я считал стоимость подписки российских онлайн-кинотеатров

Я взял минимальную стоимость подписки каждого российского стриминга и посчитал их вместе:

«Кинопоиск» — 199 ₽.

«Иви» — 399 ₽.

Okko — 399 ₽.

Wink, включая More.tv, — 299 ₽.

KION — 249 ₽.

Premier — 199 ₽.

Start — 399 ₽.

Amediateka — 599 ₽.

Это 4,33% от средней месячной зарплаты в РФ.

Что с рентабельностью у американских стримингов

Единственный безоговорочно прибыльный стриминговый сервис в США — это Netflix.

Остальные или убыточны, или не раскрывают показателей. Оценить данные стримингов Amazon и Apple невозможно: у Apple доля стримингового сервиса подсчитана в сегменте «Услуги» — там же, где и App Store. У Amazon стриминговый сервис Prime Video находится в сегменте «Подписки», где есть множество сторонних сервисов.

Финансовые результаты американских стриминговых сервисов, доля от выручки

Как мы считали

Данные Netflix взяты с Macrotrends, так как практически всю выручку компания получает с подписок на стриминги.

При подсчете результатов WBD использовались годовой отчет за 2022 год и отчет за второй квартал 2023 года. Брались результаты сегмента «Прямые продажи потребителям» (DTC: direct-to-consumer) — это выручка компании со стримингов и платного ТВ.

В отчетности Disney есть сегмент «Прямые продажи потребителям» (DTC: direct-to-consumer). Это стриминговые сервисы Disney+, Disney+ Hotstar, ESPN+, Hulu и Star+. При подсчетах использовались отчеты компании за 2022 год, первый, второй и третий кварталы 2023 года.

Для Paramount взяты показатели в сегменте «Прямые продажи потребителям», где компания учитывает все свои стриминговые сервисы: Paramount+, Pluto TV и другие. При подсчетах использовались отчеты компании за третий и четвертый кварталы 2022 года, первый и второй кварталы 2023 года. Компания не указывает полноценную валовую и операционную маржу сегментов, она указывает «скорректированную OIBDA» — это «скорректированная» операционная прибыль до утраты стоимости активов и амортизации, в которой могут не учитываться разные расходы и прочее. Поэтому в таблице я использую в графе с Paramount знак «≈» — «приблизительно» — без указания валовой маржи.

Убыточность «всех, кроме Netflix», скорее всего, можно объяснить тем, что многие сервисы стартовали довольно поздно: Netflix появился аж в 2007 году. Другой стриминг, Hulu, — сейчас он принадлежит Disney — появился в 2010 году. После этого конкуренты Netflix в США не появлялись следующие 9 лет — и к этому времени Netflix успел построить огромную библиотеку контента — как своего, так и чужого — и нарастить пользовательскую базу. В то же время все медиа — как стриминговые, так и кабельные — начали активно инвестировать в производство сериалов.

С 2010 по 2019 год количество производящихся каждый год сериалов в США выросло с 216 до 532, что сильно увеличило стоимость производства: число специалистов в сфере производства контента ограничено. Поэтому новые стриминги пришли на уже достаточно конкурентный рынок. К слову, в 2022 году количество производимых в США сериалов выросло до 599 — и это не считая бума южнокорейского контента, в который Netflix и Disney активно инвестируют с целью распространения по всему миру.

Но Netflix с 2010 года постоянно был прибыльным, а конкурирующие с ним стриминги стабильно убыточные — и не вполне ясно, когда они выйдут на прибыль.

Почти все американские стриминги, кроме Netflix, — это части огромных конгломератов, зарабатывающих деньги во многих других сферах — от традиционного ТВ и рекламы до парков развлечений. Поэтому «стриминговые новички», в отличие от Netflix, с ходу выбрасывали огромные деньги на производство своего контента.

Это роднит многие американские стриминги с большинством российских коллег типа «Кинопоиска»: у них есть материнская организация, которая пока что платит за их художества, не глядя на прибыльность.

Но американские стриминговые сервисы сейчас идут по пути увеличения цен. Нельзя гарантировать, что это приведет их к самоокупаемости, — но может сделать менее убыточными.

Единственный безоговорочно прибыльный стриминговый сервис в США — это Netflix.

Остальные или убыточны, или не раскрывают показателей. Оценить данные стримингов Amazon и Apple невозможно: у Apple доля стримингового сервиса подсчитана в сегменте «Услуги» — там же, где и App Store. У Amazon стриминговый сервис Prime Video находится в сегменте «Подписки», где есть множество сторонних сервисов.

Финансовые результаты американских стриминговых сервисов, доля от выручки

Как мы считали

Данные Netflix взяты с Macrotrends, так как практически всю выручку компания получает с подписок на стриминги.

При подсчете результатов WBD использовались годовой отчет за 2022 год и отчет за второй квартал 2023 года. Брались результаты сегмента «Прямые продажи потребителям» (DTC: direct-to-consumer) — это выручка компании со стримингов и платного ТВ.

В отчетности Disney есть сегмент «Прямые продажи потребителям» (DTC: direct-to-consumer). Это стриминговые сервисы Disney+, Disney+ Hotstar, ESPN+, Hulu и Star+. При подсчетах использовались отчеты компании за 2022 год, первый, второй и третий кварталы 2023 года.

Для Paramount взяты показатели в сегменте «Прямые продажи потребителям», где компания учитывает все свои стриминговые сервисы: Paramount+, Pluto TV и другие. При подсчетах использовались отчеты компании за третий и четвертый кварталы 2022 года, первый и второй кварталы 2023 года. Компания не указывает полноценную валовую и операционную маржу сегментов, она указывает «скорректированную OIBDA» — это «скорректированная» операционная прибыль до утраты стоимости активов и амортизации, в которой могут не учитываться разные расходы и прочее. Поэтому в таблице я использую в графе с Paramount знак «≈» — «приблизительно» — без указания валовой маржи.

Убыточность «всех, кроме Netflix», скорее всего, можно объяснить тем, что многие сервисы стартовали довольно поздно: Netflix появился аж в 2007 году. Другой стриминг, Hulu, — сейчас он принадлежит Disney — появился в 2010 году. После этого конкуренты Netflix в США не появлялись следующие 9 лет — и к этому времени Netflix успел построить огромную библиотеку контента — как своего, так и чужого — и нарастить пользовательскую базу. В то же время все медиа — как стриминговые, так и кабельные — начали активно инвестировать в производство сериалов.

С 2010 по 2019 год количество производящихся каждый год сериалов в США выросло с 216 до 532, что сильно увеличило стоимость производства: число специалистов в сфере производства контента ограничено. Поэтому новые стриминги пришли на уже достаточно конкурентный рынок. К слову, в 2022 году количество производимых в США сериалов выросло до 599 — и это не считая бума южнокорейского контента, в который Netflix и Disney активно инвестируют с целью распространения по всему миру.

Но Netflix с 2010 года постоянно был прибыльным, а конкурирующие с ним стриминги стабильно убыточные — и не вполне ясно, когда они выйдут на прибыль.

Почти все американские стриминги, кроме Netflix, — это части огромных конгломератов, зарабатывающих деньги во многих других сферах — от традиционного ТВ и рекламы до парков развлечений. Поэтому «стриминговые новички», в отличие от Netflix, с ходу выбрасывали огромные деньги на производство своего контента.

Это роднит многие американские стриминги с большинством российских коллег типа «Кинопоиска»: у них есть материнская организация, которая пока что платит за их художества, не глядя на прибыльность.

Но американские стриминговые сервисы сейчас идут по пути увеличения цен. Нельзя гарантировать, что это приведет их к самоокупаемости, — но может сделать менее убыточными.

Перспективы российского рынка стриминга

С 2018 по 2022 год рынок стриминга рос на 50% ежегодно. В 2022 году он прибавил всего 5%. Вдобавок к общей нестабильности многие западные кинокомпании ушли из России. Больше нигде не посмотреть легально фильмы Disney и Warner Bros, которая ведет дела с Россией — HBO принадлежит ей, — но в очень ограниченной форме. Например, на Amediateka не вышел легально популярный и ожидаемый многими сериал Last of Us по одноименной игре. Но вот третий сезон «Праведных Джемстоунов» и второй сезон «И просто так» вышли в РФ легально летом 2023 года. Хотя есть вероятность, что договоры по их трансляции в РФ заключили до 24 февраля 2022 года.

Правда, нишу западных компаний начали заполнять произведения родом из Турции и Азии, но объективно далеко не весь этот контент по качеству сравним с американским.

В структуре выручки российских стримингов покупка или аренда отдельного фильма в 1 полугодии 2023 года упала до 2% от общей выручки. Для сравнения: за аналогичный период 2022 года показатель составлял 9% от общего, а в 2018 году — аж 38%.

Посмотрите, например, на витрину новинок магазина онлайн-кинотеатра «Кинопоиска» — там очень мало фильмов с высокими рейтингами. То есть, в РФ просто легально не продают права на основную массу хорошего западного кино, поэтому в продажу выставляют то, что есть.

Новинки онлайн-кинотеатра. Источник: «Кинопоиск»

Поэтому российские онлайн-кинотеатры много инвестируют в производство собственных фильмов и сериалов.

Их расходы на производство контента в 1 квартале этого года составили 54 млрд рублей — что на 29% больше, чем за аналогичный период 2022 года. По итогам года совокупные траты могут составить 207 млрд — что почти на треть больше, чем за 2022 год.

В производстве фильмов и сериалов в РФ часто участвуют одни и те же студии и специалисты — это увеличивает цену на их услуги. За последние полгода сильно возросло количество вакансий в киноиндустрии — по сравнению с аналогичным периодом 2022 года их стало больше на 24%: вакансий актеров стало больше на 17%, гримеров — на 33%, специалистов по инсталляции и обслуживанию — на 60%.

Российская киноотрасль сильно зависима и от импортного ПО и оборудования — в случае последнего доля иностранных производителей до сих пор составляет 90%. Так что решение логистических проблем создает дополнительные издержки.

По совокупности указанных причин — проблем с оборудованием и высокой загрузки — участники рынка кинопроизводства увеличили расценки на 30%. В случае сценаристов расценки выросли сильно: пару лет назад стоимость написания сценария одной серии составляла 300—400 тысяч рублей, сейчас расценки поднялись до 500—700 тысяч из-за недостатка специалистов.

Крайне симптоматично, что второй сезон «Черной весны» от Start будут делать в аудиоформате, то есть только с озвучкой, без реальных съемок, — а изображения для иллюстрации происходящего будут рисовать нейросети.

По итогам 2023 года аналитики весной ожидали роста рынка российских онлайн-кинотеатров на 10—15% — но в основном за счет того, что сервисы будут переводить пользователей на более дорогие тарифные планы.

Впрочем, эти прогнозы могут оказаться излишне пессимистичными: по последним данным, за первые полгода 2023 года российский рынок стриминга вырос уже на 37% по сравнению с аналогичным периодом 2022 — в этом полугодии объем рынка стриминга в РФ составил 35,4 млрд рублей против 25,9 млрд в 1 полугодии 2022 года. Так что по итогам 2023 года рынок стриминга в РФ может достигнуть объема 70—80 млрд рублей. Но стоит отметить, что даже в этом случае выручка не будет покрывать и половины расходов на производство оригинального контента сервисов, не говоря об остальных расходах.

Что в итоге

Сейчас российские стриминги тратят на производство своего контента в разы больше денег, чем получают выручки. Это, конечно, вполне понятная стратегия: чем больше библиотека контента, тем больше новых подписчиков.

Но проблема тут в том, что потенциал российского рынка ограничен: население в РФ не богатеет и скорее даже беднеет. Поэтому рано или поздно стриминги упрутся в потолок.

Тренд на повышение ставки ЦБ крайне неблагоприятен для всех убыточных компаний: им приходится рефинансировать старые долги по более высоким ставкам. В перспективе независимым стримингам придется тяжело. Сейчас на рынке осталось два независимых онлайн-кинотеатра: Amediateka и «Иви». «Насчет Amediateka не было слышно интереса со стороны больших игроков. А „Иви“ постоянно продается», — говорит Колесов. Если в России будут появляться новые экосистемы, возможно, эти два кинотеатра будут для них желанным приобретением.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба