27 ноября 2023 Альфа-Капитал

Этой статьей мы начинаем цикл публикаций по классическим подходам к анализу рыночной информации, которые используют трейдеры для принятия решений. Эта информация может быть полезна как начинающим, так и опытным трейдерам.

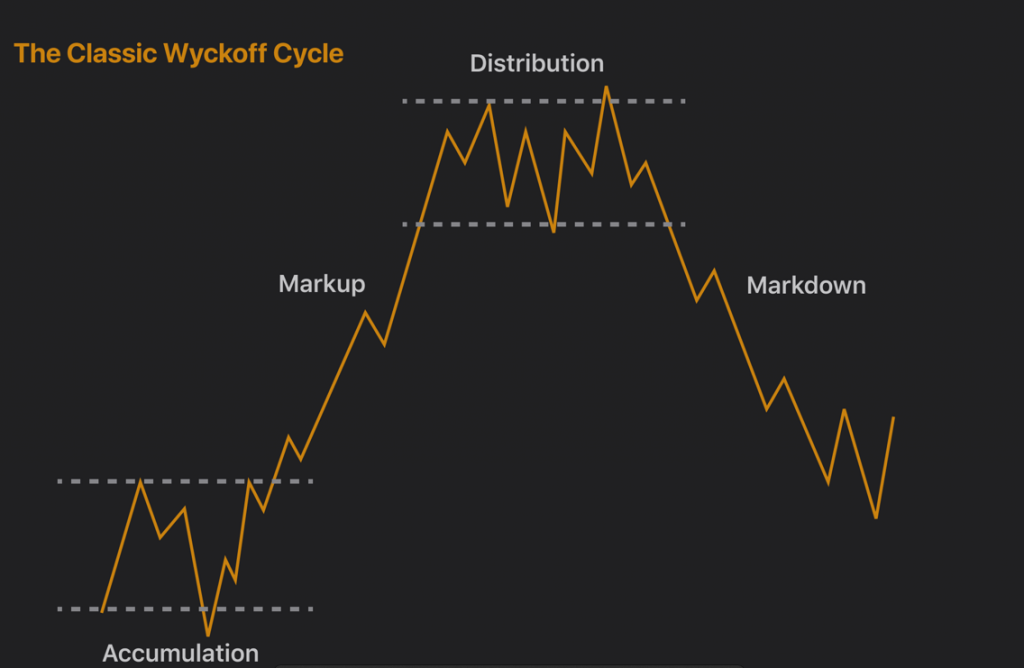

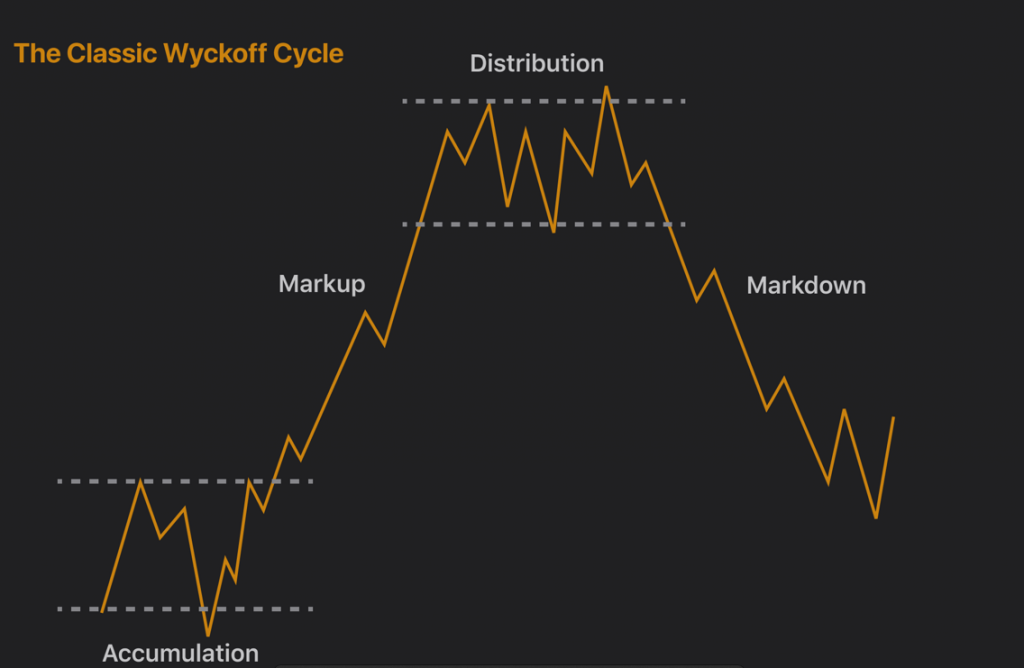

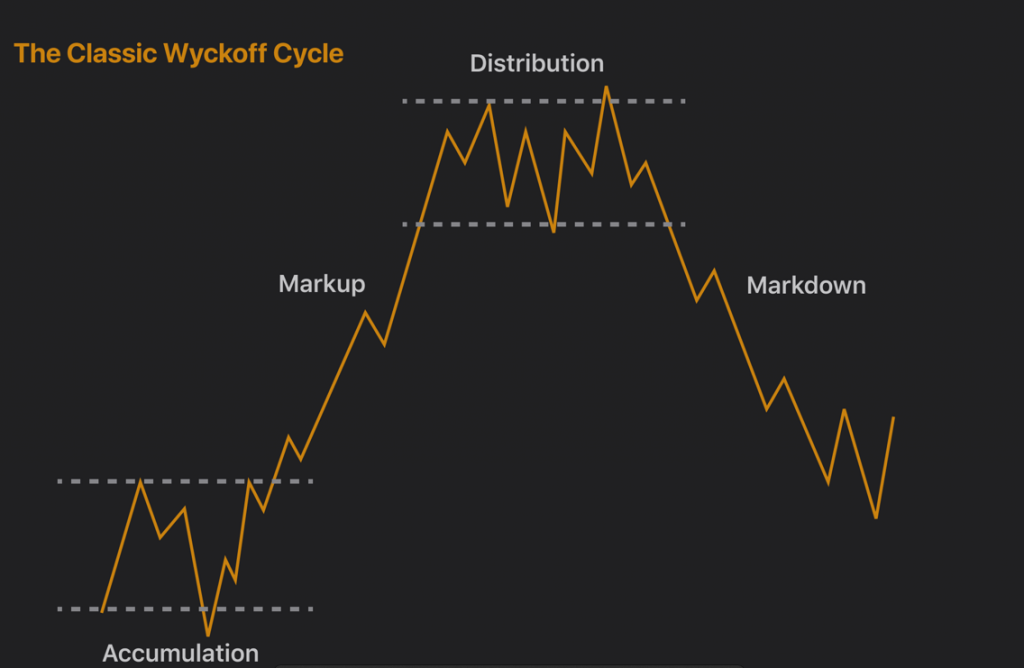

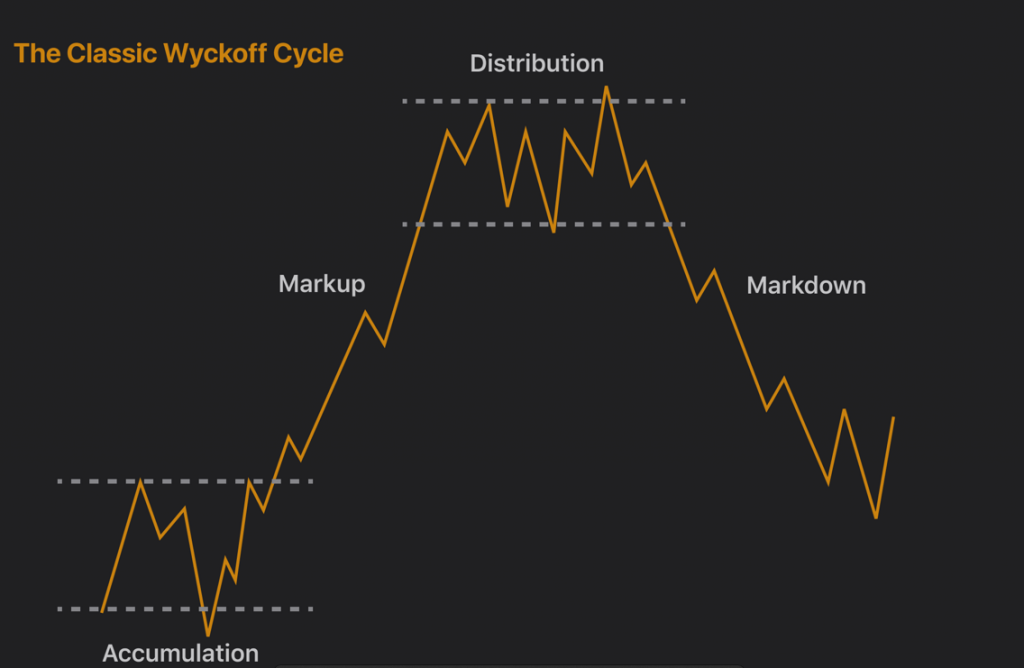

Идея метода Вайкоффа заключается в том, что рынок или отдельный актив проходит четыре стадии цикла, порожденного действиями крупных участников рынка. Эти крупные игроки планируют свою работу так, чтобы использовать для своей выгоды действия неподготовленных и менее квалифицированных трейдеров.

Похожие на цикл Вайкофа паттерны можно найти в динамике цен на сахар или кофе и даже тюльпанов из XVI-XVIII веков, а также в современных рынках на очень малых таймфреймах, когда осознанный план от крупных участников рынка маловероятен. Эти факты означают, что цикл Вайкоффа, скорее всего, является отражением естественной психологии людей, которые работают на рынках.

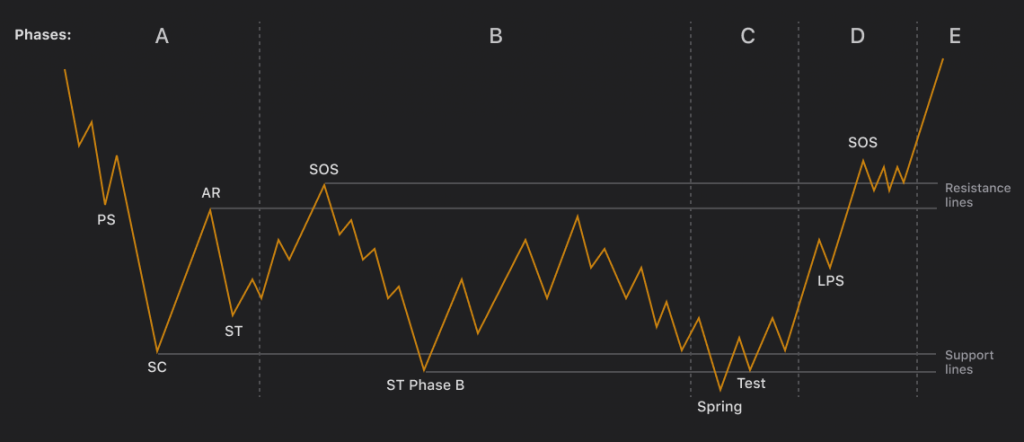

Разберем условный цикл Вайкоффа:

На практике применение цикла Вайкоффа требует навыка работы с объективными рыночными данными и современного инструментария. Давайте разберем, как трактовать информацию о потоке рыночных сделок, чтобы открыть позиции в лонг и шорт по наиболее выгодным ценам, в начале соответствующих фаз цикла Вайкоффа.

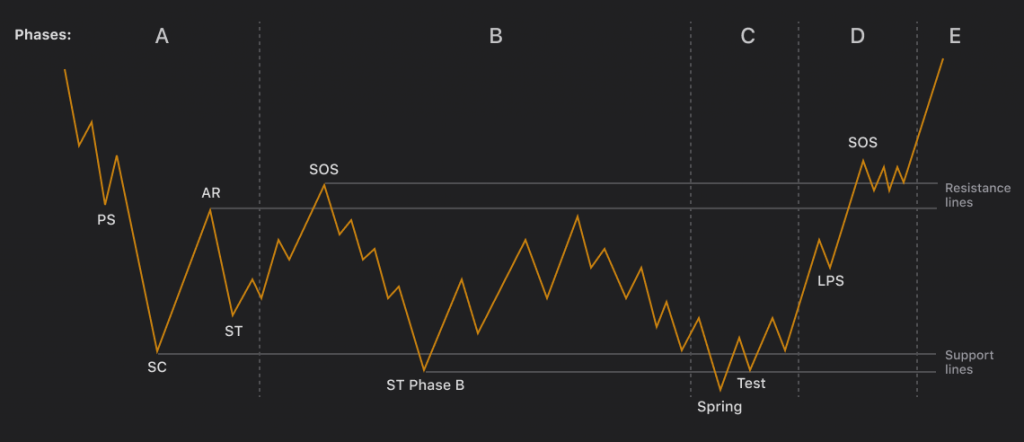

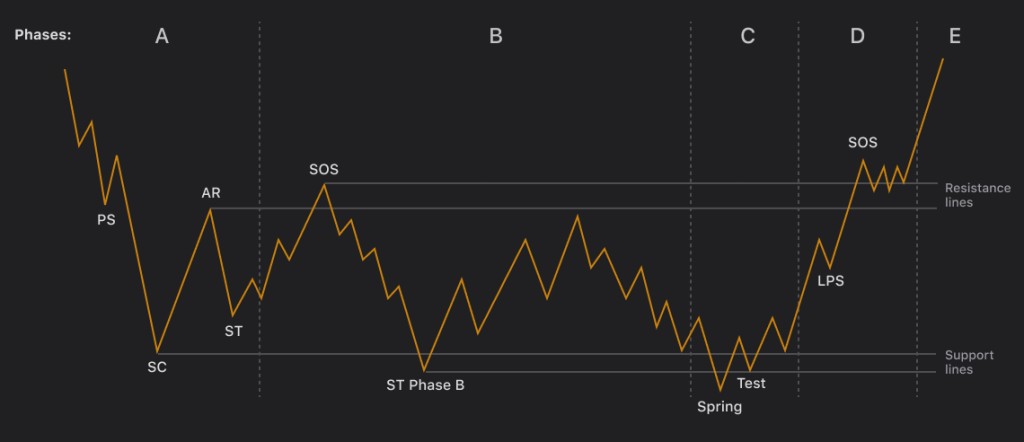

Фаза 1 – НАКОПЛЕНИЕ

Фаза 1 – это отсутствие тренда, т.е. боковик, в котором подготовленные участники рынка накапливают длинные позиции, аккуратно и умело предотвращая существенные ценовые движения. Менее квалифицированные и информированные участники рынка не видят эти процессы.

Фаза делится на несколько условных подфаз, характеризующих постепенное смещение баланса спроса/предложения.

Подфаза А – это область перехода от падающего тренда к консолидации, значимые события подфазы обозначены буквами:

PS — Preliminary Support – область “предварительной поддержки” в которой проявляется активность крупных участников рынка в узком диапазоне. На современных инструментах анализа рынка такая область выглядит как зона выхода крупных кластерных объемов на нейтральной или слабо положительной дельте. Старые способы анализа обращают внимание на растущие объемы в отдельных барах и закрытие данных баров в верхней трети, относительно минимума (т.н. “останавливающие объемы”).

Область предварительной поддержки – это зона внимания, которая позволяет вынести актив на лист для наблюдения, т.к. появление такой области может привести к формированию зоны накопления по циклу Вайкоффа.

SC — Selling Climax – область “кульминации продаж”. В данной фазе после выхода крупных кластерных объемов (на спросе от подготовленных участников рынка) происходит паническая продажа со стороны неподготовленных участников (как правило на фоне какой-либо “катастрофической” новости). В данном падении вертикальный объем может быть даже выше, чем в фазе PS, однако бары/кластеры отличаются более широким спредом и агрессивной, сильно отрицательной дельтой. Хороший знак кульминации продаж — нестандартный спред (2-3 ATR) у бара или цепочки баров с относительным объемом > 2 или 3 за последние 50-60 баров аналогичного таймфрейма. Это резкое, заметное движение, которое обязательно формирует новый минимум относительно предполагаемой фазы PS.

Минимум, сформированный в данной фазе, является важной зоной для дальнейшей области накопления по циклу Вайкоффа.

AR — Automatic rally – область “автоматического ралли”, после кульминации продаж происходит более существенный сдвиг в балансе спроса/предложения. Актив находится в зоне существенно более низких цен, чем есть у подготовленных участников рынка и они рассматривают данные цены как преимущество и/или возможность с большей выгодой закрыть оставшиеся короткие позиции. Таким образом, возникает достаточно быстрый рост, на агрессивной положительной дельте, в котором должны происходить крупные кластерные выходы. Это показывает наличие интереса у крупных участников рынка к данному ралли. Вертикальный объем может быть умеренным (средним) или чуть выше среднего – важно наличие кластерных выходов. Поэтому без современных средств анализа AR определить сложно.

Максимум данного ралли, как правило, не пробивает промежуточный минимум, сформированный в подфазе PS, однако размах колебания должен составлять не менее 2/3 от колебания фазы SC (это легко определить через инструмент коррекции Фибоначчи – ход потенциальной фазы AR должен быть больше уровня 61,8 хода SC).

В завершении фазы A сформированы две важные зоны внимания: область SC и область AR. Между ними далее будет формироваться потенциальная зона накопления, однако для того, чтобы убедиться, что мы имеем дело с подфазой А фазы 1 цикла Вайкоффа, нам необходимо увидеть завершающее движение ST — Secondary Test. Теперь для подтверждении нашей гипотезы о сдвиге баланса спроса/предложения мы хотим увидеть более высокий, чем SC минимум на нейтральной дельте и сниженных вертикальных объемах. Однако дополнительные останавливающие кластеры являются значимым и желанным признаком правильного теста. Тестов может быть несколько, до перехода в подфазу B во всех случаях ожидается нейтральная дельта и умеренные или сниженные объемы и удержание минимума SC.

Подфаза B – собственно основной этап аккумуляции позиций подготовленными участниками рынка. Данный этап может длиться от нескольких дней до нескольких месяцев и чем дольше он продолжается, тем значимее будет движение по итогам накопления.

В рамках накопления происходит множество “выносов” промежуточных экстремумов, сформированных в подфазе А. В частности:

SOS – Sign of Strength — “признак силы” — это формирование максимума, более высокого, чем максимум AR.

ST phase B — Secondary test, phase B – вторичный тест подфазы B – это наиболее важный “вынос”, в котором нарушается минимум, сформированный в области SC.

Объемные сигналы в рамках данной подфазы могут быть хаотичны, однако, для лучшего понимания стоит ожидать роста объема на положительной дельте и снижения объемов на отрицательной дельте. Область STPB формирует дополнительный к SC значимый экстремум, который позволяет отследить переход к последней фазе, перед разворотом актива к росту.

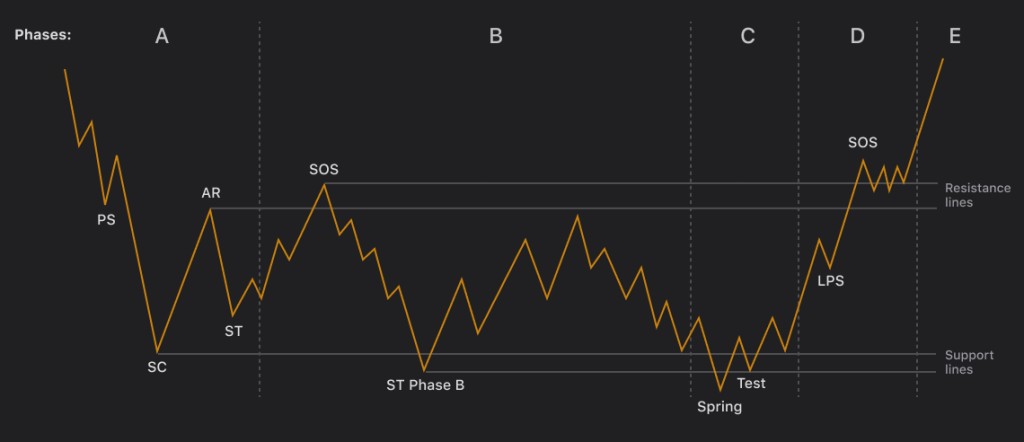

Подфаза C

В данной фазе происходит тест остаточного предложения. Здесь возможны два варианта теста, и в зависимости от каждого из них поведение актива может отличаться.

Базовый сценарий предполагает возникновение сбрасывающего хода — Spring/Shakeout, обновляющего минимум SC-STPB, при этом:

Нарушение должно быть значимым (превышать погрешность в 0,1-0,3%)

Возврат в диапазон должен быть быстрым, т.е. ход на возврат должен быть сопоставим с ходом, приведшем к нарушению

Объемы на прорыве должны расти, показывая неподготовленным участникам рынка “истинность” движения

Дельта должна быть агрессивно отрицательная

После обновления минимума и возврата в область консолидации, ожидается повторный тест (Test) области Spring/Shakeout с удержанием выше нового минимума и возникновения цепочки растущих минимумов и максимумов выше области SC-STPB. Тестов может быть несколько, но во всех случаях ожидается снижение объема и растущие минимумы/максимумы. В случае провала тестов возможны повторные сбрасывающие ходы Spring/Shakeout, т.к. тест показывает наличие избыточного предложения, которое будет препятствовать росту.

Данная область (после Spring/Shakeout) представляет наиболее интересную область для инициации длинных позиций по рыночному циклу Вайкоффа.

Альтернативный сценарий

В альтернативном сценарии цепочка растущих минимумов/максимумов начинается без сбрасывающего хода, то есть избытка предложения в активе нет, наоборот, начинается рост спроса.

Данный сценарий сложно идентифицировать по рыночным данным. Подсказку может дать рост агрессивной положительной дельты, повышающиеся зоны максимального объема и растущие кластерные выходы, а также смещение областей аукциона младшего ТФ вверх (растущие Value Area на дневных и недельных объемных графиках), тем не менее, в данном кейсе выбрать какую-то системную область для открытия позиций трудно.

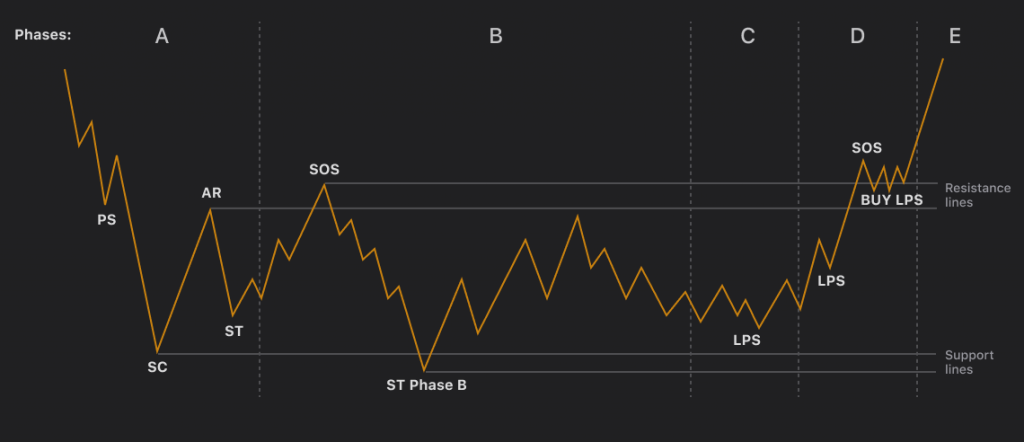

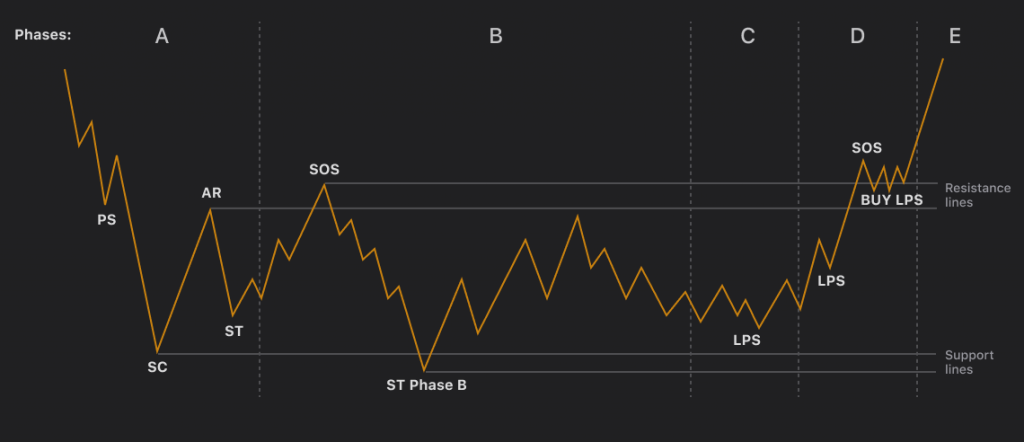

И в любом случае наиболее читаемой и понятной областью открытия позиций становится подфаза D.

Подфаза D – подтверждает валидность проведенного ранее анализа, именно в этой подфазе трейдер может быть уверен в смещении вероятности в сторону роста.

Ключевые события подфазы – растущие минимумы (LPS — last point of support) на возрастающих объемах и агрессивной положительной дельте, а также главное событие — новый хай в рамках рассматриваемой консолидации – обновляющий AR и SOS, а также превышающий уровень PS из подфаз А и B. Данный новый хай является первым признаком готовности актива к фазе 2. В свою очередь вторым признаком является появление более высокого минимума – LPS выше или на уровне обновленных зон сопротивления AR и SOS предыдущих подфаз.

Возникновение такого LPS является сигналом смещения баланса спроса/предложения в сторону спроса и возможностью, которую трейдер должен использовать. Рассматриваемую зону можно покупать, выставляя ценовой уровень отмены за предыдущий LPS, расположенный в зоне консолидации.

Торговая гипотеза – фаза консолидации завершена, возвратов ниже зон сопротивления не ожидается.

Подфаза E – переход к Фазе 2. Накопление завершено, начался рост. Трейдер, использующий цикл Вайкофа уже должен быть в позиции. В рамках фазы роста возможны сбрасывающие ходы, поэтому к перестановке зоны защиты позиций следует относиться осторожно, не поднимая базовый стоп выше логического уровня внутри зоны накопления. При этом трейдер должен смещать вероятности в свою пользу, закрывая часть прибыли о силу, т.к. на импульсе в актив будут заходить массы неподготовленных участников рынка.

! Важный нюанс, который следует принимать во внимание и искать соответствующие сигналы – любая попытка накопления в подфазе B и C может превратиться в фазу повторного распределения, а любая попытка распределения может превратиться в фазу повторного накопления.

Сигналы, помогающие увидеть некорректное развитие событий для накопления, разберем позже, когда будем рассматривать фазу распределения. А сейчас рассмотрим кейс, полезный для трендовой торговли – когда Фаза 2 продолжается через повторное накопление.

Схематично этот процесс выглядит следующим образом:

В подфазе А рынок встречает сопротивление PSY – Preliminary Supply, и возникает некоторый существенный уровень предложения, который заметен на кластерных графиках или на устаревших инструментах анализа. Он проявляется в виде повышенного вертикального объема с закрытиями соответствующих баров ниже половины собственного диапазона.

Следующий за ним повторный импульс – кульминация покупок BC – buying climax на повышенных объемах, огромном спреде и агрессивной дельте с обязательным наличием кластерных скоплений и резкое обратное движение AR – automatic reaction с обязательным пробитием уровня коррекции в 2/3 от хода BC.

Области BC и AR определяют потенциальные границы возможного распределения, движение ST – Secondary Test, вторичный тест на пониженном объеме и нейтральной дельте показывает явную остановку тренда и возможный переход к фазе распределения.

Далее возникает важный сигнал – на растущих объемах и агрессивной отрицательной дельте формируется более низкий минимум – SOW (Sign of weakness), который в паре с уровнем AR, образует зону поддержки потенциального распределения.

Теперь осталось сформировать корректную зону сопротивления. Для этого необходимо дождаться очередной попытки обновления максимума BC. В терминах цикла Вайкоффа этот ход называется UT – Uptrust на растущих объемах, с агрессивной положительной дельтой, однако с быстрым возвратом в зону потенциального распределения, формируется область сопротивление BC-UT.

Теперь от дальнейшего характера развития подфазы B будет зависеть, перейдет актив в фазу распределения или восстановит тренд.

Фаза B будет так или иначе развиваться в виде локального тренда, который в результате либо:

Сформирует новый более высокий минимум, выполнит попытку пробития зоны BC-UT и не устоит, вернувшись в зону, которая теперь с большей вероятностью является зоной распределения

Обновит минимум AR-SOW и далее выполнит паттерн Spring/Shakeout + test по схеме, описанной для подфазы C обычного накопления.

Во втором случае с большей вероятностью рассматриваемая консолидация – повторное накопления для продолжения Фазы 2. Таким образом, можно рассмотреть покупку/добор позиций в любом LPS, формирующемся выше условной 1/2 накопления (или выше скользящих средних с подходящим периодом), а главной точкой для инициации позиций будет являться привычный паттерн SOS + LPS в зоне BC-UT.

В рамках данной статьи мы рассмотрели схему анализа рыночной информации, позволяющей увеличить шансы трейдера на открытие позиций в лонг перед очередным импульсным движением.

В дальнейших статьях мы разберем противоположные кейсы, подходящие для инициации позиций в шорт (или для закрытия инвестиционных длинных позиций), а также типы трейдов, которые можно совершать, применяя цикл Вайкоффа.

! Важно помнить, что цикл Вайкоффа – это разработка 1930-1940-х гг., и он не рассчитан на краткосрочную торговлю. Продвигаемые в массы идеи “фрактальности рынка”, о том, что большие циклы включают в себя более мелкие на младших таймфеймах, могут сыграть с трейдером злую шутку.

Подготовленные участники рынка не работают ради нескольких пипсов прибыли, им интересны сделки на десятки процессов и миллионы долларов, поэтому накопление и распределение таких позиций занимает существенное время. Чем более высокий таймфрейм трейдер анализирует – тем выше вероятность, что он прочитает рынок в свою пользу.

Часть 2

В рамках этой статьи разберем фазы 2 и 4 и возможные варианты сделок в них.

Фаза 2 – Аптренд (Markup)

Фаза 4 – Даунтренд (Markdown)

Фаза 2 – это классический аптренд: растущие минимумы, растущие максимумы. В этот момент бумаги попадают на радары к неинформированным участникам рынка и в социальные сети. Подготовленные участники рынка больше не сдерживают цену, позволяя рынку на ажиотаже расти, часто фиксируя часть прибыли.

При переходе к Фазе 4 давление убыточных позиций приводит к необходимости их закрытия либо по собственной инициативе, либо вынужденно (маржин-коллы и риск менеджмент фондов). Закрытие позиций вызывает новое ажиотажное движению – на этот раз рынок снижается под давлением избыточного предложения. Подготовленные участники рынка могут откупать часть проданных ранее позиций, но в целом не стремятся поглотить имеющееся предложение по текущим, не устраивающих их в среднем ценам. В итоге ажиотаж приводит к кульминации – панической распродаже.

Оставшиеся активы распродаются по текущим ценам, что приводит к очень резкому и часто глубокому падению актива или рынка в целом. При этом в такой момент на рынке наблюдается существенный всплеск объема торгов – иногда этот всплеск заметен даже на горизонте десяти лет. Именно в этом моменте подготовленные участники рынка снова вступают в игру, и фаза 4 завершается.

Важно понимать, что рассмотренные фазы — общие и теоретические. В условиях денежной экспансии и мягкой денежно-кредитной политики в экономику постоянно вливаются новые деньги, поэтому фаза 4 часто бывает очень короткой или вовсе отсутствует. Триггерами для её возникновения выступают различные события: войны, эпидемии, природные катастрофы, криминальные проблемы или даже смерть ключевых акционеров. А в случае отсутствия потрясений рынок из фазы 3 переходит в повторную фазу 1 – реаккумуляцию.

Особенности планирования инвестиций

Цикл Вайкоффа создает теоретическую дорожную карту, но для планирования сделок в рынке необходимо решить ряд практических и не всегда простых проблем:

Несмотря на то, что цикл Вайкоффа в целом воспроизводится на любых таймфреймах, однако это не означает, что на любых таймфреймах возникающие паттерны можно торговать с точки зрения ликвидности;

Фаза накопления рано или поздно приведет к существенному росту, но когда — неизвестно;

Покупка внутри зоны накопления чревата сложностями, так как отсутствует четкий критерий провала: выходы из потенциальной зоны накопления вниз интересны для покупки, а не для продажи;

Боковики, выглядящие как накопление, таковыми не становятся, и провал цены под нижнюю границу проводит не к слабому проколу, а движению вниз;

Рынок нередко игнорирует отдельные фазы цикла Вайкоффа, вместо Накопления — Аптренда — Распределения, может быть Накопление — Аптренд — Накопление — Аптренд.

Классификация сделок

Все спекулятивные сделки можно классифицировать на 4 категории:

Сделки продолжения тренда

Сделки окончания тренда

Сделки удержания зон поддержки/сопротивления

Сделки пробоя зон поддержки/сопротивления

Трейды каждой из указанных категорий в основном целесообразны в конкретную фазу рыночного цикла и для совершения должны опираться на разную информацию.

В этой статье мы рассмотрим схему сделок продолжения тренда и пробоя зон:

Сделки продолжения тренда

Трейды, направленные на реализацию преимущества фазы 2 или фазы 4. Расчет в сделке направлен на получение прибыли с очередной про-трендовой фазы движения или так называемой “ноги” тренда.

Сделки продолжения тренда – это входы на откатах или входы на образовании нового трендового экстремума: нового максимума или нового минимума.

Для планирования сделок продолжения тренда трейдер анализирует:

Ценовую динамику — чередование рыночных максимумов и минимумов

Распределение объема торгов или динамику открытого интереса для фьючерсных контрактов

Динамику рыночной дельты, направленность потока ордеров в ленте сделок и наличие крупных сделок в ожидаемых местах

Глубину контрендовых движений

Иными словами, в сделкам продолжения тренда, в фазах 2 и 4 работают так называемые “фигуры продолжения”.

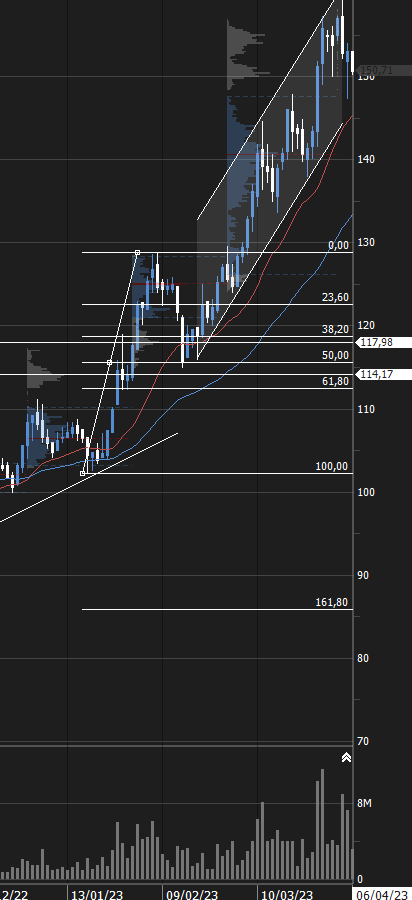

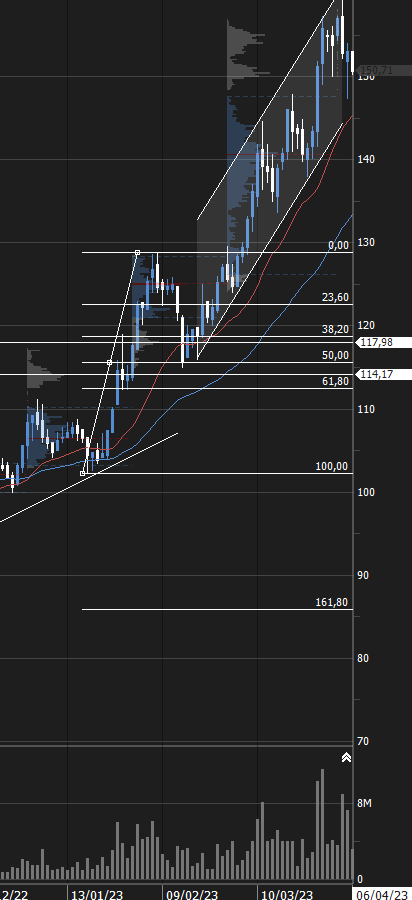

Рассмотрим пример реализации фазы 2 в бумаге MTLR в конце 2022 года – начале 2023 года.

На данном скриншоте границы области накопления: 114,17 — 117,98.

Красной линией отмечен импульс, пробивающий границу накопления, определяющий потенциальное начало фазы 2.

По завершении импульса, пробивающего зону, для подтверждения начала требуется коррекционное движение, удовлетворяющее принципам:

Ретест не возвращается в границу накопления

Ретест не превышает 2\3 от размаха импульса пробоя

Объем баров ретеста должен быть меньше чем в барах пробоя

В этом случае все три условия выполняются: как видно на скриншоте, куда мы добавили сетку коррекции Фибоначчи, что корректирующий ход не доходит до уровня 62%.

В этом случае факторы подтверждающие версию покупки дополняются техническим трендовым индикатором — парой экспоненциальных скользящих, средняя область между которыми служит зоной интереса к покупке для активных трейдеров, торгующих по техническому анализу.

Таким образом область 115-117 служит отличной зоной для набора позиции в Лонг, назовем этот паттерн “Корректным тестом пробоя накопления”.

Но что делать, если выход из зоны накопления был упущен?

После того, как корректный тест произошел, мы ожидаем растущего тренда, в котором выполняется условие последовательного чередования экстремумов:

Минимум корректного теста – самый низкий минимум нового тренда;

Предыдущий максимум импульса пробоя – должен быть обновлен;

После обновления максимума — ожидаем коррекцию, глубина которой не должна превышать 2/3 от импульса, обновившего максимум.

Для входа в тренд можно купить коррекцию, соответствующую ожиданиям трейдера.

В рассмотренном примере двухбарная коррекция не превышает даже 1/3 импульса, после чего рост возобновляется. На младшем таймфрейме (часовом) коррекция выглядит следующим образом:

Выход из этой коррекции позволял купить позицию в течение нескольких часов. Сигналом для совершения сделки выступает выход цены из зоны коррекции выше часовых скользящих средних.

Аналогичным образом можно найти еще 2 входа в зародившийся тренд.

Кейс 1:

Кейс 2:

Причем во втором кейсе коррекция дошла до предельно допустимой зоны – в 62% от размаха предыдущего импульса.

Ключевая задача трейдера в этих сделках – определить точку, в которой идея продолжения тренда становится нерелевантной.

Наиболее логичные кейсы отмены идеи продолжения тренда:

Отсутствие нового трендового экстренума в течение времени, определенного трейдером как необходимое для реализации идеи продолжения тренда (то есть котировка не может пробить существующий максимум или минимум), после чего рынок переходит в фазу 1 или фазу 3;

Смещение крупных объемов в область трендового экстремума с одновременной сменой направления рыночной дельты;

Глубина корректирующего движения, превышающая 2/3 трендового движения.

Разумеется существуют другие факторы, но указанные выше относятся к объективным и легко поддаются статистической проверке.

Описанные два типа сделок позволяют трейдеру зайти в зарождающийся растущий тренд или корректно, с управляемым риском присоединиться к существующему.

В следующих статьях мы разберем сделки удержания зон интереса в накоплениях/распределениях и сделки выхода из накопления/распределения.

Стоит сказать, что в нашем торговом терминале Альфа инвестиции представлен весь необходимый инструментарий для работы с объективной информацией:

Доступен объемный и кластерный анализ, показатели открытого интереса и рыночной дельты – для расчета этих показателей мы собираем и храним реальную историю обезличенных сделок, поэтому все данные — настоящие, соответствующие биржевым;

Настраиваемые ленты сделок с возможностью фильтрации по размеру и выделения крупных принтов;

Более 100 индикаторов технического анализа и 10 различных типов графиков – для поиска интересных предполагаемых зон поддержки или сопротивления.

Часть 3

Рыночный цикл Вайкоффа. Сделки удержания зон и выхода из накопления или распределения

1. Сделки пробоя зон поддержки или сопротивления

Классические и любимые многими трейдерами сделки прорыва диапазонов, каналов и зон поддержки или сопротивления. Как правило такие сделки обозначают завершение фаз 1 и 3 и переход к фазам 2 и 4. Однако на практике статистически большая часть прорывов — превращается в ложные. А истинные прорывы происходят на разреженной ликвидности в условиях высокой конкуренции за нее, что требует от трейдера высокого мастерства исполнения и существенно влияет на риски совершаемой операции — иногда они становятся неприемлемо высокими.

Поэтому наиболее интересной сделкой является вход в паттерне, который с вероятностью приведет к прорыву в некотором близком будущем.

В поиске таких паттернов трейдеру поможет следующая информация:

Выход крупных объемных паттернов в ленте или кластерных накоплениях при подходе к зонам предполагаемой поддержки или сопротивление с дельто или направлением, противоположными ожидаемому;

Необычно низкие объемы в зоне предполагаемой поддержки/сопротивления и отсутствие ожидаемой дельты/агрессии в ленте сделок;

Появление кратно большего объема (4, 10 и более раз) в книге ордеров, который явным образом демонстрируется рынку;

Формирование узкодиапазонных проторговок, заметных на диаграмме распределения объемов, которые “поджимают” предполагаемую зону поддержки или сопротивления.

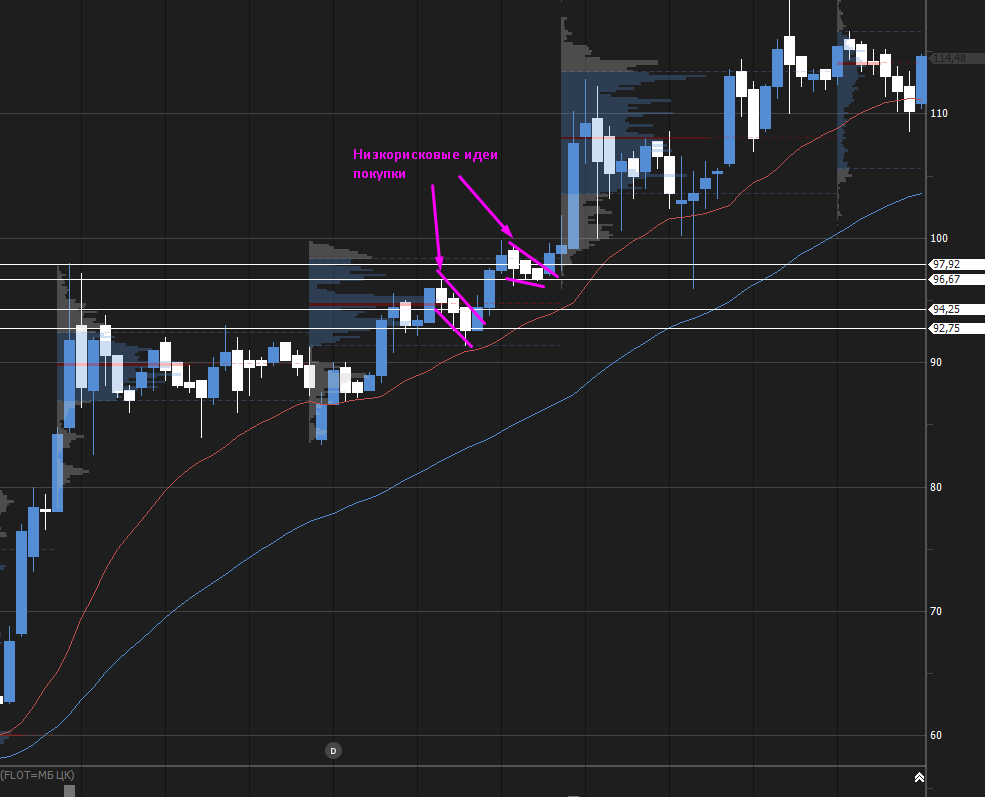

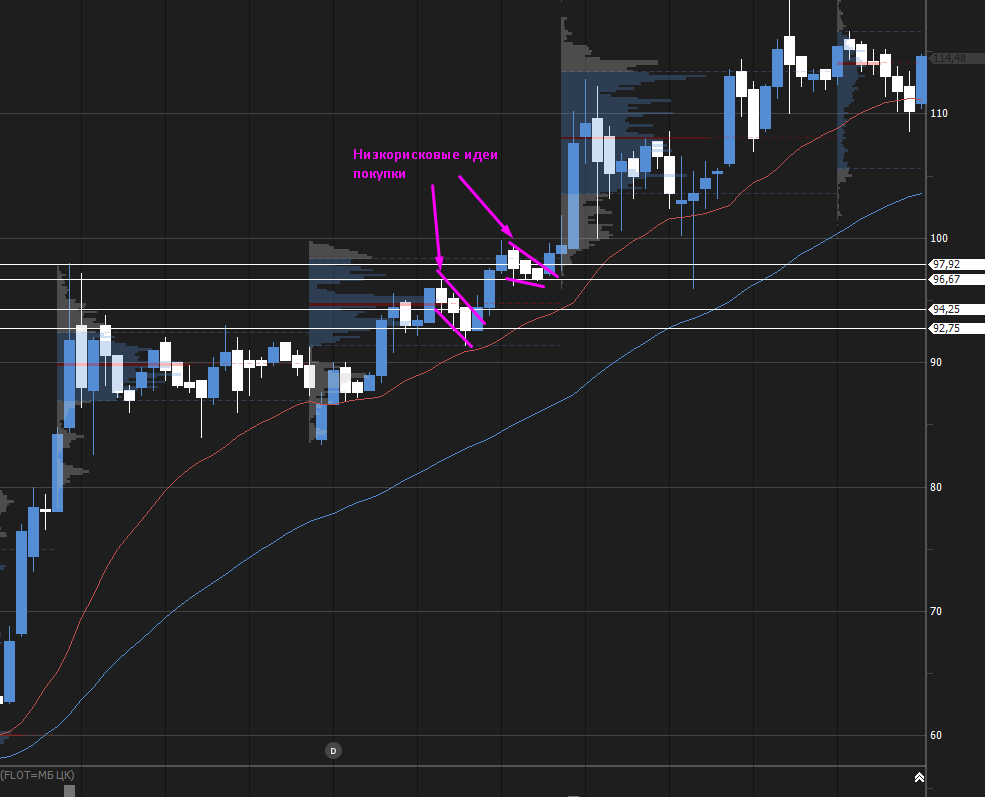

Рассмотрим пример такой идеи:

FLOT, июньская консолидация

В отмеченной зоне 92,75 — 94,25 видны кластерные объемы, после выхода которых сформирован продолжительный боковик с корректным ретестом сформированной зоны. Потенциально, данная область может стать областью распределения (Фазой 3).

Далее, в начале июля котировка подходит к рассматриваемой зоне, и видна сильная объемная реакция на зону.

При этом:

Отсутствует существенное движение вниз после выхода более крупных объемов, чем объем, сформировавший зону сопротивления (каждый из которых в два раза больше, чем объем приведший к формированию сопротивления);

В области сопротивления начинается трендовое чередование экстремумов (минимумы и максимумы растут);

Месячные зоны стоимости формируют трендовое сочетание (растут), происходит смещение POC в зону сопротивления;

Отсутствует значимая дельта продавцов в области в которой ожидается агрессия продавцов (текущая зона — VAH предыдущего месяца, должна быть интересна для агрессивных продаж, но интереса не видим).

Из этих факторов можно сделать вывод, что вероятен пробой зоны сопротивления, а потенциальное распределение будет паттерном re-accumulation или, согласно результатам технического анализа, фигурой продолжения.Теперь необходимо найти области для покупки перед пробоем зоны, в которых можно совершить сделку с низким риском.

Ими могут стать локальные консолидации, которые обсуждали в предыдущей статье, в сделках присоединения к тренду:

2. Сделки удержания областей поддержки/сопротивления

Сделки этой категории могут быть валидными для любой фазы рыночного цикла. Наиболее логично предположить эти сделки для фазы 1 и 3 от границ предполагаемых областей накопления/распределения.

Максимальную ценность для трейдера представляет информация о том, какое именно намерение проявляется в рассматриваемой зоне. Для этого необходимо идентифицировать область низких и высоких цен, убедиться, что рынок воспринимает эти цены так же, как и трейдер, формирующий предположение, и действовать сообразно полученной информации – набирая соответствующую позицию вместе с подготовленными участниками рынка.

Для оценки намерения трейдер может использовать:

Информацию о распределении проторгованных в предполагаемой зоне накопления/распределения объемах;

Информацию о динамике рыночной дельты в предполагаемой зоне накопления/распределения;

Информацию о накопленном объеме и его концентрации в отдельных областях предполагаемой зоны (эту информацию видно через кластеры);

Информацию о вероятном алгоритме набора или распределения позиции подготовленных участников рынка через паттерны ленты сделок в зонах потенциального интереса;

Информацию о смене намерения/изменении первоначальной гипотезы, получаемую через изменение объемных паттернов в ленте сделок и возникновении необычно высокой рыночной дельты, противоположного направления (например, дельты продаж) в зонах, где ожидалась активизация покупателей.

Последняя информация позволит трейдеру отменить начальную гипотезу и выйти из сделки с убытком, не прибегая к неуправляемым способам “катапультирования” через отложенные стоп-приказы.

Рассмотрим интересный пример:

NVTK

Первая зона сопротивления сформирована объемами в начале августа (для формирования зоны находим объем, после которого последовала заметная реакция, в данном случае – это 7,3%).

При повторном подходе к зоне наблюдаем вторую реакцию на зону, с меньшей волатильностью – 4%.

Новый минимум более высокий, что можно рассматривать как признак вероятного пробоя. Похожую идею мы разбирали выше для FLOT.

Напишите в комментариях, в какой зоне можно было купить NVTK с низким риском и почему эта покупка была бы менее надежная, чем в FLOT.

Однако, последовавший пробой и обновление локального максимума происходят на отрицательной дельте, это можно увидеть на закрытии дня. Это важный сигнал, правильная реакция на зону VAH, в которой находится наше сопротивление.

Итак мы имеем:

1. Две последовательные объемные реакции на зону сопротивления;

2. Новый хай в зоне VAH, сформированный на отрицательной дельте (дивергенция дельты);

3. Закрытие по нижней границе сопротивления.

По сочетанию факторов можно войти в сделку, со стопом чуть выше рассматриваемой зоны сопротивления. В зависимости от выбранной трейдером цены на следующий день стоп может выбить. Наш стоп выставлялся в размере 0,5% от цены выхода, и его выбило. Однако идея не отменена, и можно рассмотреть перезаход при наличии дополнительного сигнала.

И он появляется на отметках 03.09 и 04.09 – это очередные кластеры на границе сопротивления, дельта покупок, которая не превышает предыдущую дельту продаж.

Осталось дождаться реакции, и и она следует 05.09. Мы снова получаем возможность продать уход под нижнюю границу сопротивления. С таким же стопом, как и в предыдущем заходе, но в этот раз стоп устоял, и сделка развивается до нижней границы зоны стоимости, в рамках которой мы рассматривали сопротивление, то есть примерно 5,3%.

На первом скриншоте также нарисована новая зона сопротивления, сформированная в сентябре-октябре. Попробуйте предложить торговый план для нее в комментариях.

Идея метода Вайкоффа заключается в том, что рынок или отдельный актив проходит четыре стадии цикла, порожденного действиями крупных участников рынка. Эти крупные игроки планируют свою работу так, чтобы использовать для своей выгоды действия неподготовленных и менее квалифицированных трейдеров.

Похожие на цикл Вайкофа паттерны можно найти в динамике цен на сахар или кофе и даже тюльпанов из XVI-XVIII веков, а также в современных рынках на очень малых таймфреймах, когда осознанный план от крупных участников рынка маловероятен. Эти факты означают, что цикл Вайкоффа, скорее всего, является отражением естественной психологии людей, которые работают на рынках.

Разберем условный цикл Вайкоффа:

На практике применение цикла Вайкоффа требует навыка работы с объективными рыночными данными и современного инструментария. Давайте разберем, как трактовать информацию о потоке рыночных сделок, чтобы открыть позиции в лонг и шорт по наиболее выгодным ценам, в начале соответствующих фаз цикла Вайкоффа.

Фаза 1 – НАКОПЛЕНИЕ

Фаза 1 – это отсутствие тренда, т.е. боковик, в котором подготовленные участники рынка накапливают длинные позиции, аккуратно и умело предотвращая существенные ценовые движения. Менее квалифицированные и информированные участники рынка не видят эти процессы.

Фаза делится на несколько условных подфаз, характеризующих постепенное смещение баланса спроса/предложения.

Подфаза А – это область перехода от падающего тренда к консолидации, значимые события подфазы обозначены буквами:

PS — Preliminary Support – область “предварительной поддержки” в которой проявляется активность крупных участников рынка в узком диапазоне. На современных инструментах анализа рынка такая область выглядит как зона выхода крупных кластерных объемов на нейтральной или слабо положительной дельте. Старые способы анализа обращают внимание на растущие объемы в отдельных барах и закрытие данных баров в верхней трети, относительно минимума (т.н. “останавливающие объемы”).

Область предварительной поддержки – это зона внимания, которая позволяет вынести актив на лист для наблюдения, т.к. появление такой области может привести к формированию зоны накопления по циклу Вайкоффа.

SC — Selling Climax – область “кульминации продаж”. В данной фазе после выхода крупных кластерных объемов (на спросе от подготовленных участников рынка) происходит паническая продажа со стороны неподготовленных участников (как правило на фоне какой-либо “катастрофической” новости). В данном падении вертикальный объем может быть даже выше, чем в фазе PS, однако бары/кластеры отличаются более широким спредом и агрессивной, сильно отрицательной дельтой. Хороший знак кульминации продаж — нестандартный спред (2-3 ATR) у бара или цепочки баров с относительным объемом > 2 или 3 за последние 50-60 баров аналогичного таймфрейма. Это резкое, заметное движение, которое обязательно формирует новый минимум относительно предполагаемой фазы PS.

Минимум, сформированный в данной фазе, является важной зоной для дальнейшей области накопления по циклу Вайкоффа.

AR — Automatic rally – область “автоматического ралли”, после кульминации продаж происходит более существенный сдвиг в балансе спроса/предложения. Актив находится в зоне существенно более низких цен, чем есть у подготовленных участников рынка и они рассматривают данные цены как преимущество и/или возможность с большей выгодой закрыть оставшиеся короткие позиции. Таким образом, возникает достаточно быстрый рост, на агрессивной положительной дельте, в котором должны происходить крупные кластерные выходы. Это показывает наличие интереса у крупных участников рынка к данному ралли. Вертикальный объем может быть умеренным (средним) или чуть выше среднего – важно наличие кластерных выходов. Поэтому без современных средств анализа AR определить сложно.

Максимум данного ралли, как правило, не пробивает промежуточный минимум, сформированный в подфазе PS, однако размах колебания должен составлять не менее 2/3 от колебания фазы SC (это легко определить через инструмент коррекции Фибоначчи – ход потенциальной фазы AR должен быть больше уровня 61,8 хода SC).

В завершении фазы A сформированы две важные зоны внимания: область SC и область AR. Между ними далее будет формироваться потенциальная зона накопления, однако для того, чтобы убедиться, что мы имеем дело с подфазой А фазы 1 цикла Вайкоффа, нам необходимо увидеть завершающее движение ST — Secondary Test. Теперь для подтверждении нашей гипотезы о сдвиге баланса спроса/предложения мы хотим увидеть более высокий, чем SC минимум на нейтральной дельте и сниженных вертикальных объемах. Однако дополнительные останавливающие кластеры являются значимым и желанным признаком правильного теста. Тестов может быть несколько, до перехода в подфазу B во всех случаях ожидается нейтральная дельта и умеренные или сниженные объемы и удержание минимума SC.

Подфаза B – собственно основной этап аккумуляции позиций подготовленными участниками рынка. Данный этап может длиться от нескольких дней до нескольких месяцев и чем дольше он продолжается, тем значимее будет движение по итогам накопления.

В рамках накопления происходит множество “выносов” промежуточных экстремумов, сформированных в подфазе А. В частности:

SOS – Sign of Strength — “признак силы” — это формирование максимума, более высокого, чем максимум AR.

ST phase B — Secondary test, phase B – вторичный тест подфазы B – это наиболее важный “вынос”, в котором нарушается минимум, сформированный в области SC.

Объемные сигналы в рамках данной подфазы могут быть хаотичны, однако, для лучшего понимания стоит ожидать роста объема на положительной дельте и снижения объемов на отрицательной дельте. Область STPB формирует дополнительный к SC значимый экстремум, который позволяет отследить переход к последней фазе, перед разворотом актива к росту.

Подфаза C

В данной фазе происходит тест остаточного предложения. Здесь возможны два варианта теста, и в зависимости от каждого из них поведение актива может отличаться.

Базовый сценарий предполагает возникновение сбрасывающего хода — Spring/Shakeout, обновляющего минимум SC-STPB, при этом:

Нарушение должно быть значимым (превышать погрешность в 0,1-0,3%)

Возврат в диапазон должен быть быстрым, т.е. ход на возврат должен быть сопоставим с ходом, приведшем к нарушению

Объемы на прорыве должны расти, показывая неподготовленным участникам рынка “истинность” движения

Дельта должна быть агрессивно отрицательная

После обновления минимума и возврата в область консолидации, ожидается повторный тест (Test) области Spring/Shakeout с удержанием выше нового минимума и возникновения цепочки растущих минимумов и максимумов выше области SC-STPB. Тестов может быть несколько, но во всех случаях ожидается снижение объема и растущие минимумы/максимумы. В случае провала тестов возможны повторные сбрасывающие ходы Spring/Shakeout, т.к. тест показывает наличие избыточного предложения, которое будет препятствовать росту.

Данная область (после Spring/Shakeout) представляет наиболее интересную область для инициации длинных позиций по рыночному циклу Вайкоффа.

Альтернативный сценарий

В альтернативном сценарии цепочка растущих минимумов/максимумов начинается без сбрасывающего хода, то есть избытка предложения в активе нет, наоборот, начинается рост спроса.

Данный сценарий сложно идентифицировать по рыночным данным. Подсказку может дать рост агрессивной положительной дельты, повышающиеся зоны максимального объема и растущие кластерные выходы, а также смещение областей аукциона младшего ТФ вверх (растущие Value Area на дневных и недельных объемных графиках), тем не менее, в данном кейсе выбрать какую-то системную область для открытия позиций трудно.

И в любом случае наиболее читаемой и понятной областью открытия позиций становится подфаза D.

Подфаза D – подтверждает валидность проведенного ранее анализа, именно в этой подфазе трейдер может быть уверен в смещении вероятности в сторону роста.

Ключевые события подфазы – растущие минимумы (LPS — last point of support) на возрастающих объемах и агрессивной положительной дельте, а также главное событие — новый хай в рамках рассматриваемой консолидации – обновляющий AR и SOS, а также превышающий уровень PS из подфаз А и B. Данный новый хай является первым признаком готовности актива к фазе 2. В свою очередь вторым признаком является появление более высокого минимума – LPS выше или на уровне обновленных зон сопротивления AR и SOS предыдущих подфаз.

Возникновение такого LPS является сигналом смещения баланса спроса/предложения в сторону спроса и возможностью, которую трейдер должен использовать. Рассматриваемую зону можно покупать, выставляя ценовой уровень отмены за предыдущий LPS, расположенный в зоне консолидации.

Торговая гипотеза – фаза консолидации завершена, возвратов ниже зон сопротивления не ожидается.

Подфаза E – переход к Фазе 2. Накопление завершено, начался рост. Трейдер, использующий цикл Вайкофа уже должен быть в позиции. В рамках фазы роста возможны сбрасывающие ходы, поэтому к перестановке зоны защиты позиций следует относиться осторожно, не поднимая базовый стоп выше логического уровня внутри зоны накопления. При этом трейдер должен смещать вероятности в свою пользу, закрывая часть прибыли о силу, т.к. на импульсе в актив будут заходить массы неподготовленных участников рынка.

! Важный нюанс, который следует принимать во внимание и искать соответствующие сигналы – любая попытка накопления в подфазе B и C может превратиться в фазу повторного распределения, а любая попытка распределения может превратиться в фазу повторного накопления.

Сигналы, помогающие увидеть некорректное развитие событий для накопления, разберем позже, когда будем рассматривать фазу распределения. А сейчас рассмотрим кейс, полезный для трендовой торговли – когда Фаза 2 продолжается через повторное накопление.

Схематично этот процесс выглядит следующим образом:

В подфазе А рынок встречает сопротивление PSY – Preliminary Supply, и возникает некоторый существенный уровень предложения, который заметен на кластерных графиках или на устаревших инструментах анализа. Он проявляется в виде повышенного вертикального объема с закрытиями соответствующих баров ниже половины собственного диапазона.

Следующий за ним повторный импульс – кульминация покупок BC – buying climax на повышенных объемах, огромном спреде и агрессивной дельте с обязательным наличием кластерных скоплений и резкое обратное движение AR – automatic reaction с обязательным пробитием уровня коррекции в 2/3 от хода BC.

Области BC и AR определяют потенциальные границы возможного распределения, движение ST – Secondary Test, вторичный тест на пониженном объеме и нейтральной дельте показывает явную остановку тренда и возможный переход к фазе распределения.

Далее возникает важный сигнал – на растущих объемах и агрессивной отрицательной дельте формируется более низкий минимум – SOW (Sign of weakness), который в паре с уровнем AR, образует зону поддержки потенциального распределения.

Теперь осталось сформировать корректную зону сопротивления. Для этого необходимо дождаться очередной попытки обновления максимума BC. В терминах цикла Вайкоффа этот ход называется UT – Uptrust на растущих объемах, с агрессивной положительной дельтой, однако с быстрым возвратом в зону потенциального распределения, формируется область сопротивление BC-UT.

Теперь от дальнейшего характера развития подфазы B будет зависеть, перейдет актив в фазу распределения или восстановит тренд.

Фаза B будет так или иначе развиваться в виде локального тренда, который в результате либо:

Сформирует новый более высокий минимум, выполнит попытку пробития зоны BC-UT и не устоит, вернувшись в зону, которая теперь с большей вероятностью является зоной распределения

Обновит минимум AR-SOW и далее выполнит паттерн Spring/Shakeout + test по схеме, описанной для подфазы C обычного накопления.

Во втором случае с большей вероятностью рассматриваемая консолидация – повторное накопления для продолжения Фазы 2. Таким образом, можно рассмотреть покупку/добор позиций в любом LPS, формирующемся выше условной 1/2 накопления (или выше скользящих средних с подходящим периодом), а главной точкой для инициации позиций будет являться привычный паттерн SOS + LPS в зоне BC-UT.

В рамках данной статьи мы рассмотрели схему анализа рыночной информации, позволяющей увеличить шансы трейдера на открытие позиций в лонг перед очередным импульсным движением.

В дальнейших статьях мы разберем противоположные кейсы, подходящие для инициации позиций в шорт (или для закрытия инвестиционных длинных позиций), а также типы трейдов, которые можно совершать, применяя цикл Вайкоффа.

! Важно помнить, что цикл Вайкоффа – это разработка 1930-1940-х гг., и он не рассчитан на краткосрочную торговлю. Продвигаемые в массы идеи “фрактальности рынка”, о том, что большие циклы включают в себя более мелкие на младших таймфеймах, могут сыграть с трейдером злую шутку.

Подготовленные участники рынка не работают ради нескольких пипсов прибыли, им интересны сделки на десятки процессов и миллионы долларов, поэтому накопление и распределение таких позиций занимает существенное время. Чем более высокий таймфрейм трейдер анализирует – тем выше вероятность, что он прочитает рынок в свою пользу.

Часть 2

В рамках этой статьи разберем фазы 2 и 4 и возможные варианты сделок в них.

Фаза 2 – Аптренд (Markup)

Фаза 4 – Даунтренд (Markdown)

Фаза 2 – это классический аптренд: растущие минимумы, растущие максимумы. В этот момент бумаги попадают на радары к неинформированным участникам рынка и в социальные сети. Подготовленные участники рынка больше не сдерживают цену, позволяя рынку на ажиотаже расти, часто фиксируя часть прибыли.

При переходе к Фазе 4 давление убыточных позиций приводит к необходимости их закрытия либо по собственной инициативе, либо вынужденно (маржин-коллы и риск менеджмент фондов). Закрытие позиций вызывает новое ажиотажное движению – на этот раз рынок снижается под давлением избыточного предложения. Подготовленные участники рынка могут откупать часть проданных ранее позиций, но в целом не стремятся поглотить имеющееся предложение по текущим, не устраивающих их в среднем ценам. В итоге ажиотаж приводит к кульминации – панической распродаже.

Оставшиеся активы распродаются по текущим ценам, что приводит к очень резкому и часто глубокому падению актива или рынка в целом. При этом в такой момент на рынке наблюдается существенный всплеск объема торгов – иногда этот всплеск заметен даже на горизонте десяти лет. Именно в этом моменте подготовленные участники рынка снова вступают в игру, и фаза 4 завершается.

Важно понимать, что рассмотренные фазы — общие и теоретические. В условиях денежной экспансии и мягкой денежно-кредитной политики в экономику постоянно вливаются новые деньги, поэтому фаза 4 часто бывает очень короткой или вовсе отсутствует. Триггерами для её возникновения выступают различные события: войны, эпидемии, природные катастрофы, криминальные проблемы или даже смерть ключевых акционеров. А в случае отсутствия потрясений рынок из фазы 3 переходит в повторную фазу 1 – реаккумуляцию.

Особенности планирования инвестиций

Цикл Вайкоффа создает теоретическую дорожную карту, но для планирования сделок в рынке необходимо решить ряд практических и не всегда простых проблем:

Несмотря на то, что цикл Вайкоффа в целом воспроизводится на любых таймфреймах, однако это не означает, что на любых таймфреймах возникающие паттерны можно торговать с точки зрения ликвидности;

Фаза накопления рано или поздно приведет к существенному росту, но когда — неизвестно;

Покупка внутри зоны накопления чревата сложностями, так как отсутствует четкий критерий провала: выходы из потенциальной зоны накопления вниз интересны для покупки, а не для продажи;

Боковики, выглядящие как накопление, таковыми не становятся, и провал цены под нижнюю границу проводит не к слабому проколу, а движению вниз;

Рынок нередко игнорирует отдельные фазы цикла Вайкоффа, вместо Накопления — Аптренда — Распределения, может быть Накопление — Аптренд — Накопление — Аптренд.

Классификация сделок

Все спекулятивные сделки можно классифицировать на 4 категории:

Сделки продолжения тренда

Сделки окончания тренда

Сделки удержания зон поддержки/сопротивления

Сделки пробоя зон поддержки/сопротивления

Трейды каждой из указанных категорий в основном целесообразны в конкретную фазу рыночного цикла и для совершения должны опираться на разную информацию.

В этой статье мы рассмотрим схему сделок продолжения тренда и пробоя зон:

Сделки продолжения тренда

Трейды, направленные на реализацию преимущества фазы 2 или фазы 4. Расчет в сделке направлен на получение прибыли с очередной про-трендовой фазы движения или так называемой “ноги” тренда.

Сделки продолжения тренда – это входы на откатах или входы на образовании нового трендового экстремума: нового максимума или нового минимума.

Для планирования сделок продолжения тренда трейдер анализирует:

Ценовую динамику — чередование рыночных максимумов и минимумов

Распределение объема торгов или динамику открытого интереса для фьючерсных контрактов

Динамику рыночной дельты, направленность потока ордеров в ленте сделок и наличие крупных сделок в ожидаемых местах

Глубину контрендовых движений

Иными словами, в сделкам продолжения тренда, в фазах 2 и 4 работают так называемые “фигуры продолжения”.

Рассмотрим пример реализации фазы 2 в бумаге MTLR в конце 2022 года – начале 2023 года.

На данном скриншоте границы области накопления: 114,17 — 117,98.

Красной линией отмечен импульс, пробивающий границу накопления, определяющий потенциальное начало фазы 2.

По завершении импульса, пробивающего зону, для подтверждения начала требуется коррекционное движение, удовлетворяющее принципам:

Ретест не возвращается в границу накопления

Ретест не превышает 2\3 от размаха импульса пробоя

Объем баров ретеста должен быть меньше чем в барах пробоя

В этом случае все три условия выполняются: как видно на скриншоте, куда мы добавили сетку коррекции Фибоначчи, что корректирующий ход не доходит до уровня 62%.

В этом случае факторы подтверждающие версию покупки дополняются техническим трендовым индикатором — парой экспоненциальных скользящих, средняя область между которыми служит зоной интереса к покупке для активных трейдеров, торгующих по техническому анализу.

Таким образом область 115-117 служит отличной зоной для набора позиции в Лонг, назовем этот паттерн “Корректным тестом пробоя накопления”.

Но что делать, если выход из зоны накопления был упущен?

После того, как корректный тест произошел, мы ожидаем растущего тренда, в котором выполняется условие последовательного чередования экстремумов:

Минимум корректного теста – самый низкий минимум нового тренда;

Предыдущий максимум импульса пробоя – должен быть обновлен;

После обновления максимума — ожидаем коррекцию, глубина которой не должна превышать 2/3 от импульса, обновившего максимум.

Для входа в тренд можно купить коррекцию, соответствующую ожиданиям трейдера.

В рассмотренном примере двухбарная коррекция не превышает даже 1/3 импульса, после чего рост возобновляется. На младшем таймфрейме (часовом) коррекция выглядит следующим образом:

Выход из этой коррекции позволял купить позицию в течение нескольких часов. Сигналом для совершения сделки выступает выход цены из зоны коррекции выше часовых скользящих средних.

Аналогичным образом можно найти еще 2 входа в зародившийся тренд.

Кейс 1:

Кейс 2:

Причем во втором кейсе коррекция дошла до предельно допустимой зоны – в 62% от размаха предыдущего импульса.

Ключевая задача трейдера в этих сделках – определить точку, в которой идея продолжения тренда становится нерелевантной.

Наиболее логичные кейсы отмены идеи продолжения тренда:

Отсутствие нового трендового экстренума в течение времени, определенного трейдером как необходимое для реализации идеи продолжения тренда (то есть котировка не может пробить существующий максимум или минимум), после чего рынок переходит в фазу 1 или фазу 3;

Смещение крупных объемов в область трендового экстремума с одновременной сменой направления рыночной дельты;

Глубина корректирующего движения, превышающая 2/3 трендового движения.

Разумеется существуют другие факторы, но указанные выше относятся к объективным и легко поддаются статистической проверке.

Описанные два типа сделок позволяют трейдеру зайти в зарождающийся растущий тренд или корректно, с управляемым риском присоединиться к существующему.

В следующих статьях мы разберем сделки удержания зон интереса в накоплениях/распределениях и сделки выхода из накопления/распределения.

Стоит сказать, что в нашем торговом терминале Альфа инвестиции представлен весь необходимый инструментарий для работы с объективной информацией:

Доступен объемный и кластерный анализ, показатели открытого интереса и рыночной дельты – для расчета этих показателей мы собираем и храним реальную историю обезличенных сделок, поэтому все данные — настоящие, соответствующие биржевым;

Настраиваемые ленты сделок с возможностью фильтрации по размеру и выделения крупных принтов;

Более 100 индикаторов технического анализа и 10 различных типов графиков – для поиска интересных предполагаемых зон поддержки или сопротивления.

Часть 3

Рыночный цикл Вайкоффа. Сделки удержания зон и выхода из накопления или распределения

1. Сделки пробоя зон поддержки или сопротивления

Классические и любимые многими трейдерами сделки прорыва диапазонов, каналов и зон поддержки или сопротивления. Как правило такие сделки обозначают завершение фаз 1 и 3 и переход к фазам 2 и 4. Однако на практике статистически большая часть прорывов — превращается в ложные. А истинные прорывы происходят на разреженной ликвидности в условиях высокой конкуренции за нее, что требует от трейдера высокого мастерства исполнения и существенно влияет на риски совершаемой операции — иногда они становятся неприемлемо высокими.

Поэтому наиболее интересной сделкой является вход в паттерне, который с вероятностью приведет к прорыву в некотором близком будущем.

В поиске таких паттернов трейдеру поможет следующая информация:

Выход крупных объемных паттернов в ленте или кластерных накоплениях при подходе к зонам предполагаемой поддержки или сопротивление с дельто или направлением, противоположными ожидаемому;

Необычно низкие объемы в зоне предполагаемой поддержки/сопротивления и отсутствие ожидаемой дельты/агрессии в ленте сделок;

Появление кратно большего объема (4, 10 и более раз) в книге ордеров, который явным образом демонстрируется рынку;

Формирование узкодиапазонных проторговок, заметных на диаграмме распределения объемов, которые “поджимают” предполагаемую зону поддержки или сопротивления.

Рассмотрим пример такой идеи:

FLOT, июньская консолидация

В отмеченной зоне 92,75 — 94,25 видны кластерные объемы, после выхода которых сформирован продолжительный боковик с корректным ретестом сформированной зоны. Потенциально, данная область может стать областью распределения (Фазой 3).

Далее, в начале июля котировка подходит к рассматриваемой зоне, и видна сильная объемная реакция на зону.

При этом:

Отсутствует существенное движение вниз после выхода более крупных объемов, чем объем, сформировавший зону сопротивления (каждый из которых в два раза больше, чем объем приведший к формированию сопротивления);

В области сопротивления начинается трендовое чередование экстремумов (минимумы и максимумы растут);

Месячные зоны стоимости формируют трендовое сочетание (растут), происходит смещение POC в зону сопротивления;

Отсутствует значимая дельта продавцов в области в которой ожидается агрессия продавцов (текущая зона — VAH предыдущего месяца, должна быть интересна для агрессивных продаж, но интереса не видим).

Из этих факторов можно сделать вывод, что вероятен пробой зоны сопротивления, а потенциальное распределение будет паттерном re-accumulation или, согласно результатам технического анализа, фигурой продолжения.Теперь необходимо найти области для покупки перед пробоем зоны, в которых можно совершить сделку с низким риском.

Ими могут стать локальные консолидации, которые обсуждали в предыдущей статье, в сделках присоединения к тренду:

2. Сделки удержания областей поддержки/сопротивления

Сделки этой категории могут быть валидными для любой фазы рыночного цикла. Наиболее логично предположить эти сделки для фазы 1 и 3 от границ предполагаемых областей накопления/распределения.

Максимальную ценность для трейдера представляет информация о том, какое именно намерение проявляется в рассматриваемой зоне. Для этого необходимо идентифицировать область низких и высоких цен, убедиться, что рынок воспринимает эти цены так же, как и трейдер, формирующий предположение, и действовать сообразно полученной информации – набирая соответствующую позицию вместе с подготовленными участниками рынка.

Для оценки намерения трейдер может использовать:

Информацию о распределении проторгованных в предполагаемой зоне накопления/распределения объемах;

Информацию о динамике рыночной дельты в предполагаемой зоне накопления/распределения;

Информацию о накопленном объеме и его концентрации в отдельных областях предполагаемой зоны (эту информацию видно через кластеры);

Информацию о вероятном алгоритме набора или распределения позиции подготовленных участников рынка через паттерны ленты сделок в зонах потенциального интереса;

Информацию о смене намерения/изменении первоначальной гипотезы, получаемую через изменение объемных паттернов в ленте сделок и возникновении необычно высокой рыночной дельты, противоположного направления (например, дельты продаж) в зонах, где ожидалась активизация покупателей.

Последняя информация позволит трейдеру отменить начальную гипотезу и выйти из сделки с убытком, не прибегая к неуправляемым способам “катапультирования” через отложенные стоп-приказы.

Рассмотрим интересный пример:

NVTK

Первая зона сопротивления сформирована объемами в начале августа (для формирования зоны находим объем, после которого последовала заметная реакция, в данном случае – это 7,3%).

При повторном подходе к зоне наблюдаем вторую реакцию на зону, с меньшей волатильностью – 4%.

Новый минимум более высокий, что можно рассматривать как признак вероятного пробоя. Похожую идею мы разбирали выше для FLOT.

Напишите в комментариях, в какой зоне можно было купить NVTK с низким риском и почему эта покупка была бы менее надежная, чем в FLOT.

Однако, последовавший пробой и обновление локального максимума происходят на отрицательной дельте, это можно увидеть на закрытии дня. Это важный сигнал, правильная реакция на зону VAH, в которой находится наше сопротивление.

Итак мы имеем:

1. Две последовательные объемные реакции на зону сопротивления;

2. Новый хай в зоне VAH, сформированный на отрицательной дельте (дивергенция дельты);

3. Закрытие по нижней границе сопротивления.

По сочетанию факторов можно войти в сделку, со стопом чуть выше рассматриваемой зоны сопротивления. В зависимости от выбранной трейдером цены на следующий день стоп может выбить. Наш стоп выставлялся в размере 0,5% от цены выхода, и его выбило. Однако идея не отменена, и можно рассмотреть перезаход при наличии дополнительного сигнала.

И он появляется на отметках 03.09 и 04.09 – это очередные кластеры на границе сопротивления, дельта покупок, которая не превышает предыдущую дельту продаж.

Осталось дождаться реакции, и и она следует 05.09. Мы снова получаем возможность продать уход под нижнюю границу сопротивления. С таким же стопом, как и в предыдущем заходе, но в этот раз стоп устоял, и сделка развивается до нижней границы зоны стоимости, в рамках которой мы рассматривали сопротивление, то есть примерно 5,3%.

На первом скриншоте также нарисована новая зона сопротивления, сформированная в сентябре-октябре. Попробуйте предложить торговый план для нее в комментариях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба