27 ноября 2023 Иволга Капитал Хохрин Андрей

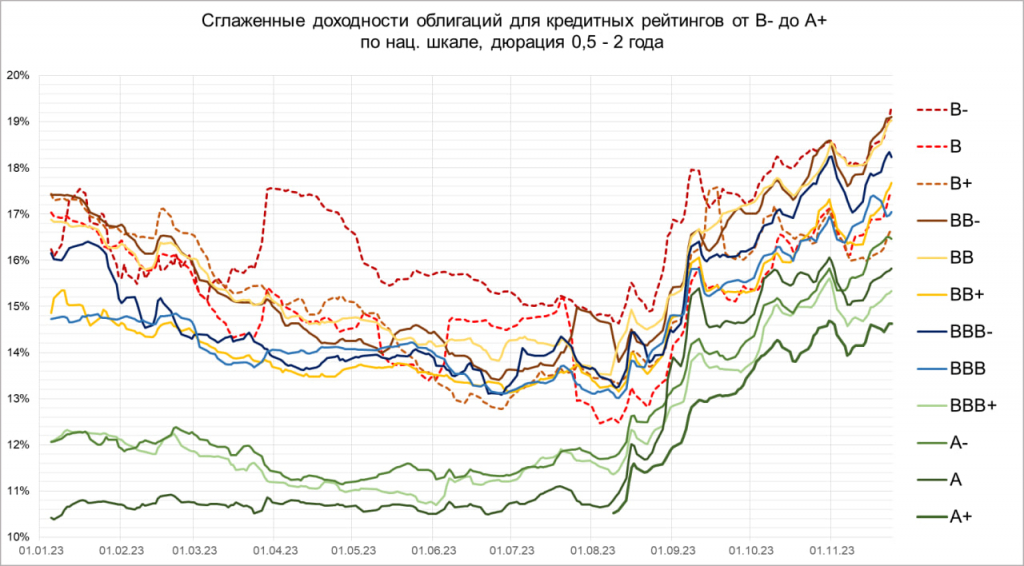

Давно не публиковали динамику доходностей для разных ВДО-рейтингов. А она почти безостановочно тянется вверх. Меньше для кредитного рейтинга А+, больше – для В-. Перефразируя, котировки высокодоходных и не только облигаций падают. Для бумаг с худшим кредитным качеством сильнее.

Уже достаточно выросли / упали? Для ответа приведем 3 индикатора.

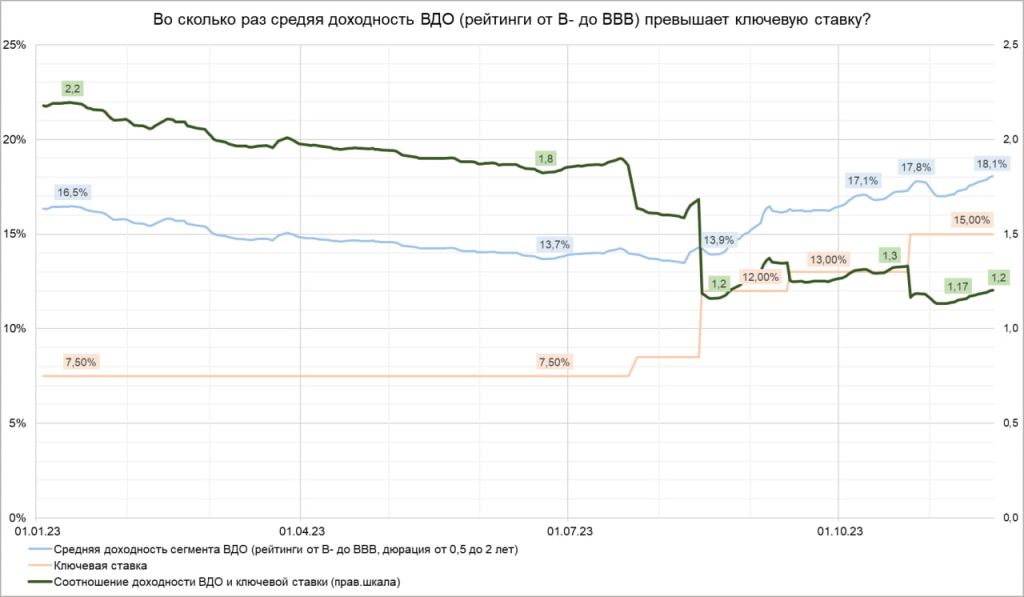

Первый. Соотношение средней доходности сегмента ВДО (рейтинги от В- до ВВВ) и ключевой ставки. Средняя доходность 18%, ключевая ставка 15%, соотношение 1,2%. Безопасным мы бы считали 1,5. Т.е. или ключевая ставка при нынешней доходности ВДО должна быть 12%. Или доходность при нынешней ставке – 22,5%.

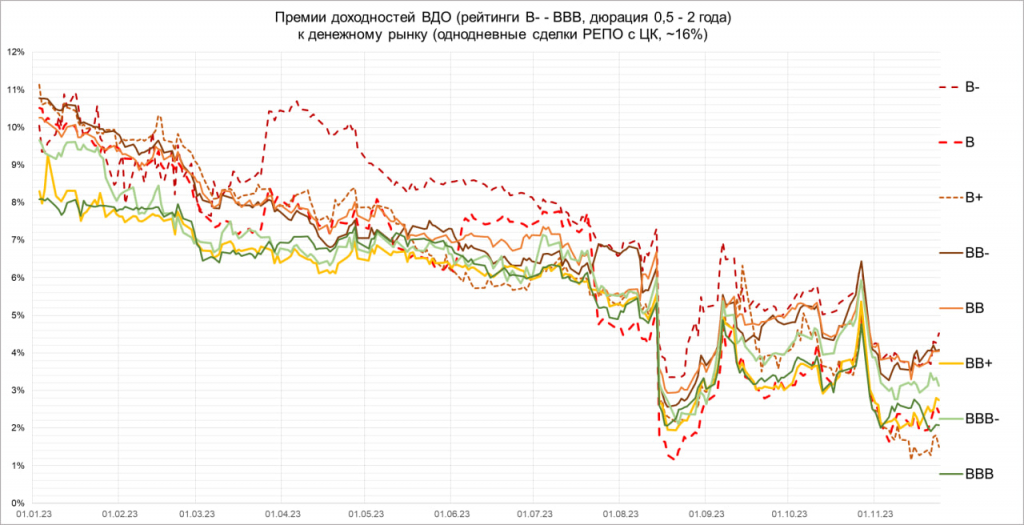

Второй. Сопоставим доходности ВДО с доходностью денежного рынка (~16% годовых с учетом реинвестирования). Премия для рейтинга В+ — чуть более 1% годовых. У денежного рынка кредитный рейтинг ААА. Сравнение не в пользу ВДО.

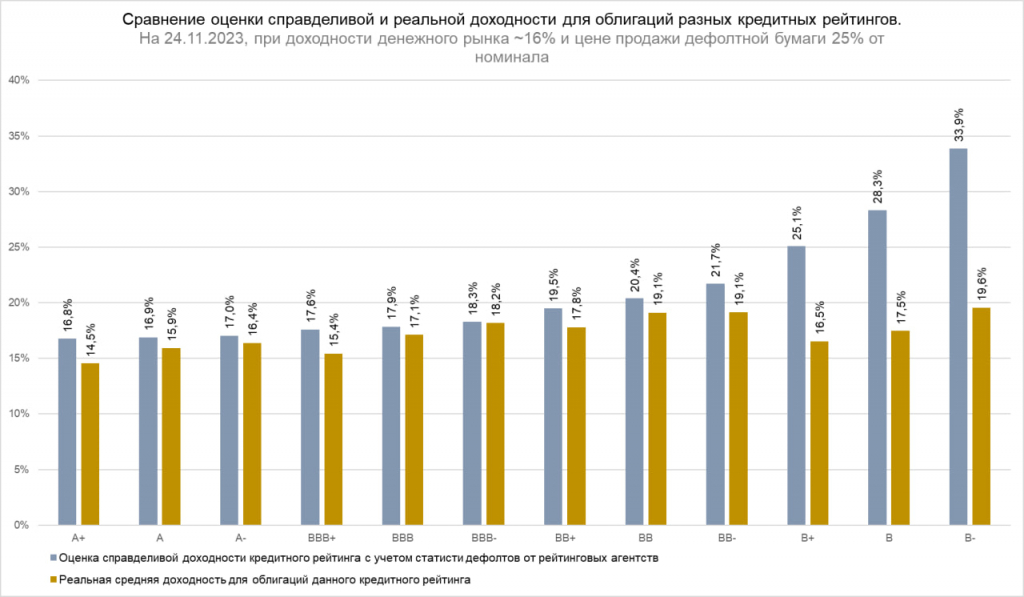

Третий. Сравнение средних доходностей для разных кредитных рейтингов с оценкой их справедливых уровней (для расчета справедливой доходности используем статистику дефолтов для разных кредитных рейтингов от Эксперт РА, НКР и НРА). Чем ниже рейтинг, тем ниже реальная доходность в сравнении со справедливой. Т.е. тем ниже покрытие риска.

Приведенные цифры не нужно складывать в строгие формулы. Их цель – дать общее представление о том, где находится сегмент ВДО с позиции выгоды и риска. Как и многократно до, подтверждаем, что он в зоне риска. В первую очередь для рейтингов от В- до В+.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба