18 декабря 2023 Invest Era | Snowflake

Отрасль – технологии, ПО. Предоставляет облачную платформу данных для различных организаций в США и за рубежом.

#SNOW

Отчетность📋

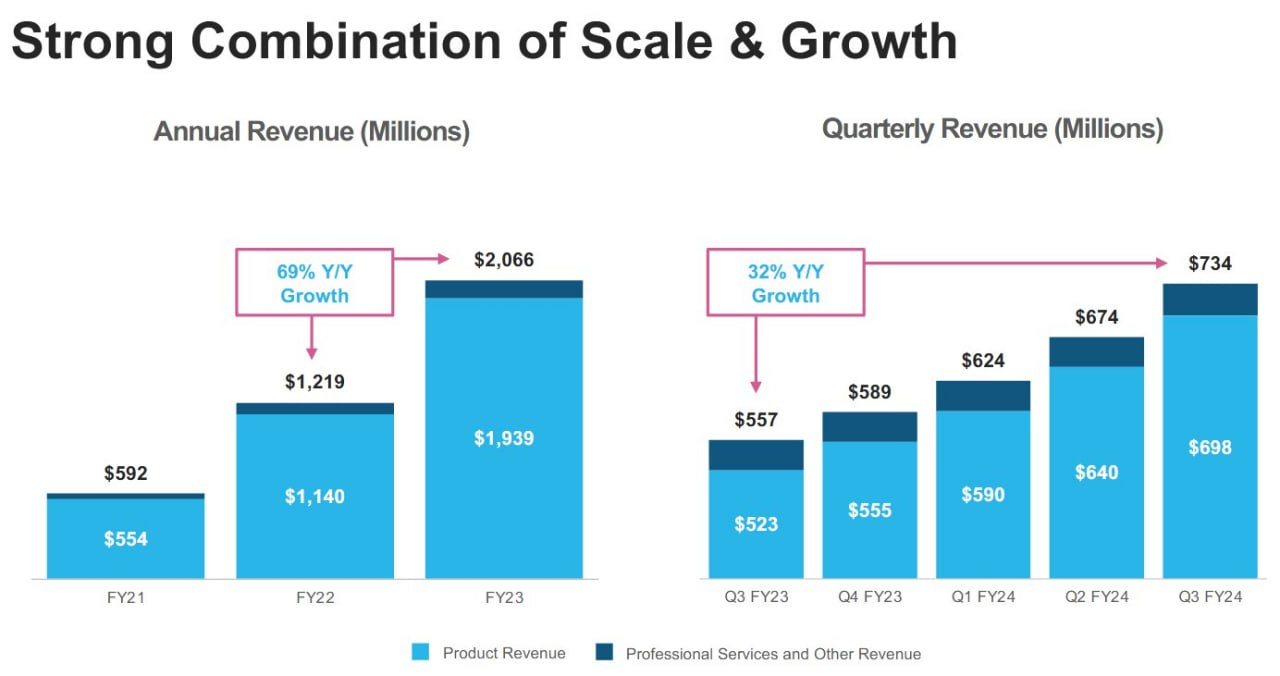

💰Выручка 734 m$ (+3% к прогнозу, +32% г/г)

💰Чистая прибыль non-GAAP 90 m$ (+133% г/г)

💰EPS non-GAAP 0,25$ (+47% к прогнозу, +127% г/г)

Как использовать разборы компаний на Unity

📍RPO (отложенная выручка) – 3,7 b$ (+23% г/г)

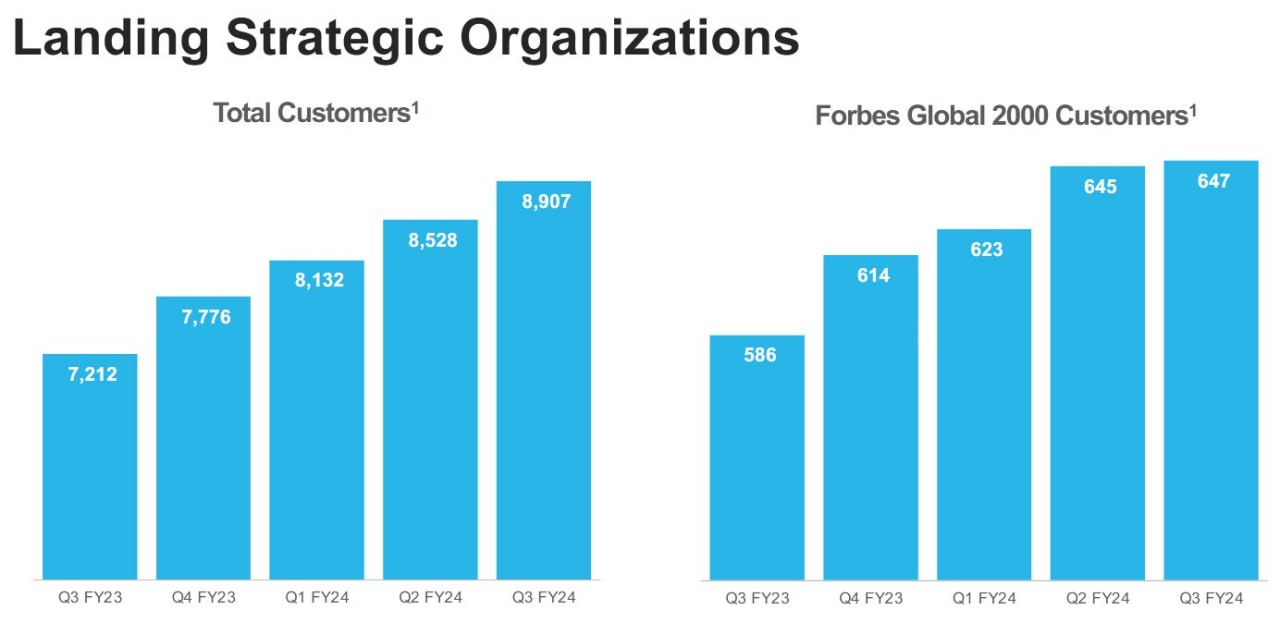

📍Всего клиентов – 8907 (+24% г/г)

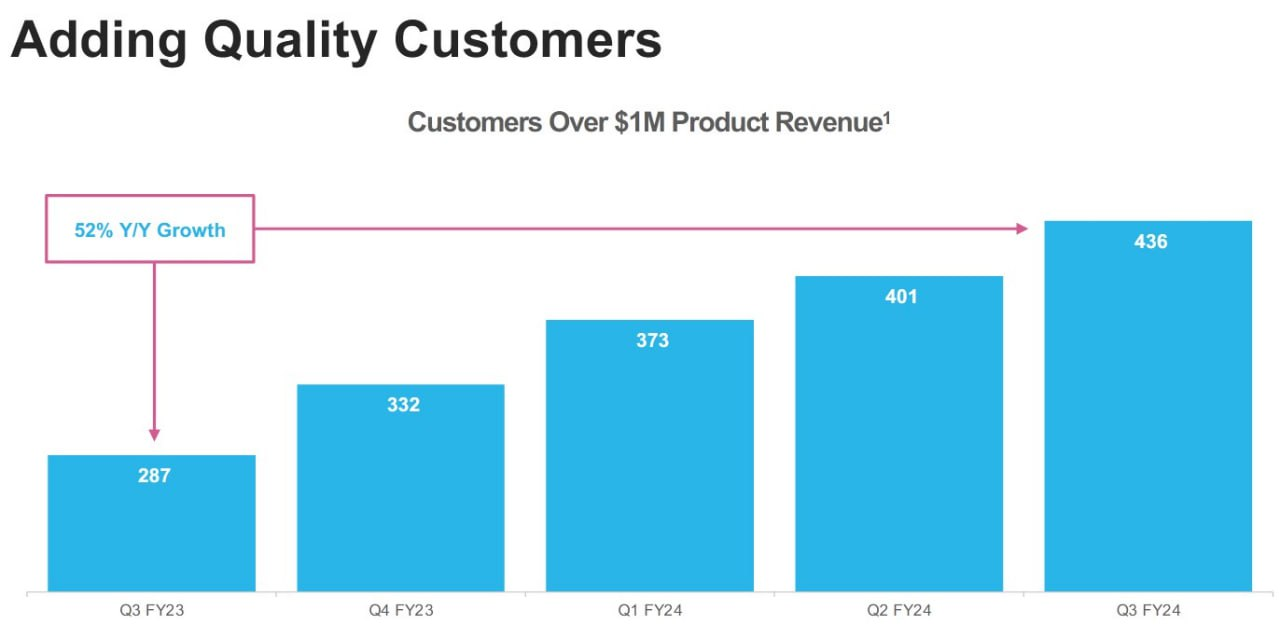

📍Клиенты с ARR более 1 m$ – 436 (+52% г/г)

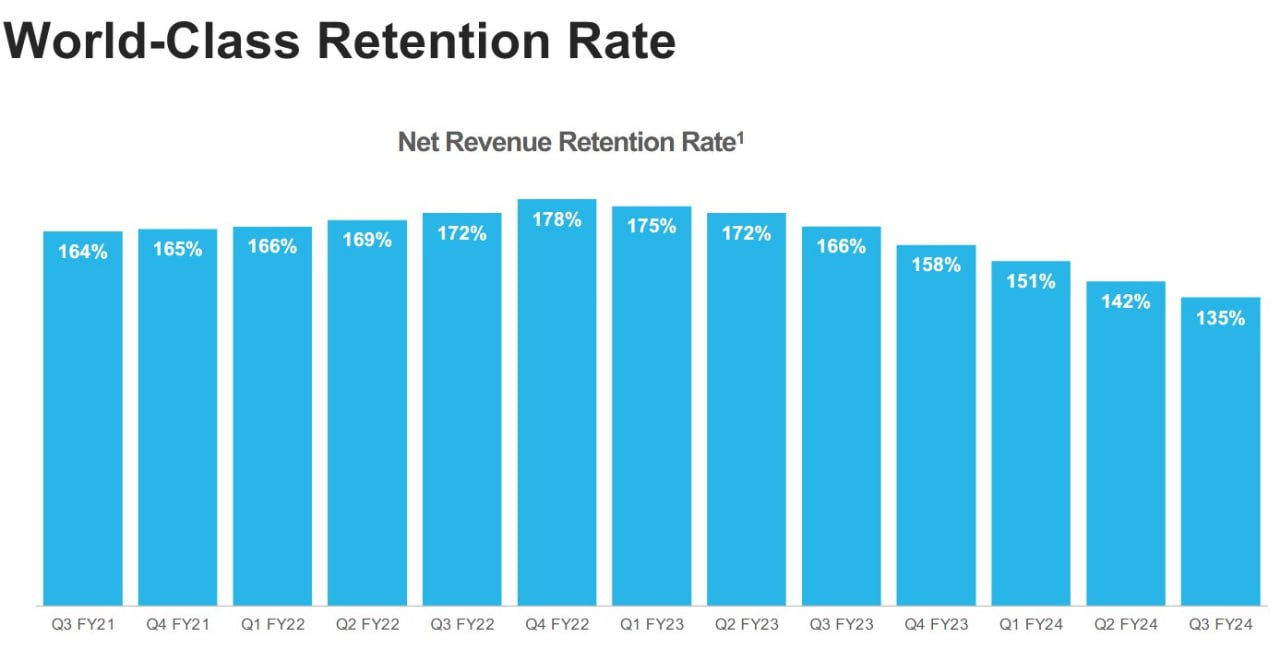

📍NDR (удержание клиентов в $) – 135% (-31 п.п г/г)

За Q3’24

📍Коммерческие, общие и административные расходы (SG&A) 431 m$ (+20% г/г)

📍Исследования и разработки (R&D) 332 m$ (+57% г/г)

📍Капитальные затраты 19 m$ (+40% г/г)

📍Маржа валовой прибыли 69% (+3 п.п г/г)

📍Маржа операционной прибыли (-35%) (+2 п.п г/г)

📍Скорректированная маржа операционной прибыли 10% (+2 п.п г/г)

📍Операционный денежный поток 121 m$ (+53% г/г)

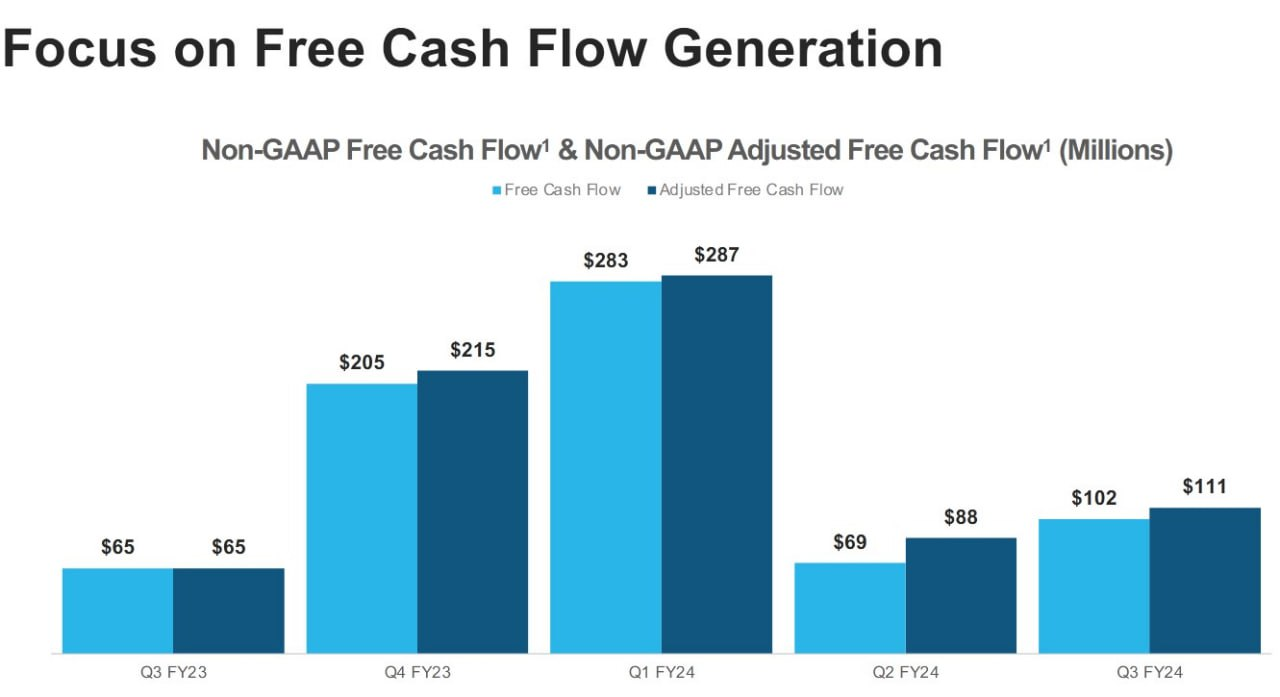

📍FCF 103 m$ (+58% г/г)

📍Денежные средства и их эквиваленты 3,55 b$ (-10% г/г)

📍Долг отсутствует

📍Компенсация на основе акций 307 m$ (+31% г/г)

📍Выкупили акции на 844 m$ (+491% г/г). Количество акций в обращении -0,5% г/г

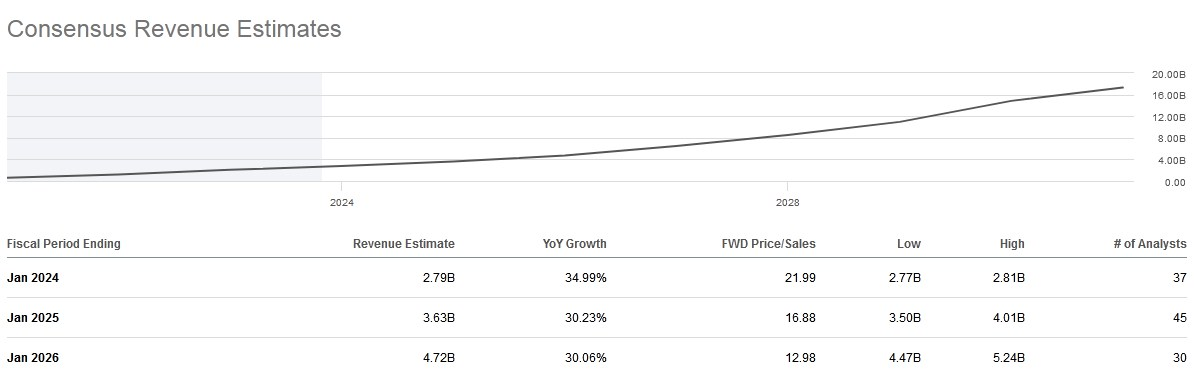

📮Прогноз на Q4’23

Выручка от продукта составит от 716 до 721 m$ (+29-30% г/г), что соответствует консенсус-прогнозу в 720 m$, EPS non-GAAP 2,85-2,95$ (+4-8% г/г), что ниже консенсус-прогноза в 2,99$, скорректированная EBITDA от 315 до 370 m$ (+470% г/г) по сравнению с предыдущим прогнозом в размере 325–375 m$.

📮Прогноз на весь 2023 год

Выручка от продукта составит ~2.65 b$ (+37% г/г), что соответствует консенсус-прогнозу в 2,65 b$. Скорректированная маржа операционной прибыли 7% (+2 п.п г/г).

☎️ Конференс-колл

Генеративный ИИ находится в центре внимания клиентов, что, в свою очередь, приводит к новому акценту на стратегии обработки данных при подготовке к этим новым технологиям. Не существует стратегии ИИ без стратегии обработки данных. Интеллект, к которому все стремятся, приводит к получению данных, поэтому качество обработки имеет решающее значение. Модели ИИ могут быть настолько умными, насколько умны данные, на которых они обучаются. Представили Snowflake Cortex, чтобы использовать ИИ и машинное обучение. Cortex – это управляемый сервис для вывода больших языковых моделей. Он открывает прямой доступ к моделям и специализированным операциям с помощью функций перевода и векторов. Бизнес-аналитики и инженеры по данным теперь могут использовать функции ИИ, не решая сложных технических задач. Тенденции потребления улучшились, и наблюдают стабильность в динамике расширения числа клиентов.

AWS, безусловно, является крупнейшей платформой SNOW, за ним следует Azure, а затем GCP (Google Cloud Platform). Microsoft Azure – самая быстрорастущая платформа, но AWS по-прежнему занимает 76% бизнеса, а Microsoft – 21%. GCP составляет 3%. GCP не так велик, потому что просто намного дороже для клиентов работать в GCP, чем в AWS и Azure. И в результате клиенты действительно не склонны многое делать в GCP.

👉 Итоги

Финансовые показатели

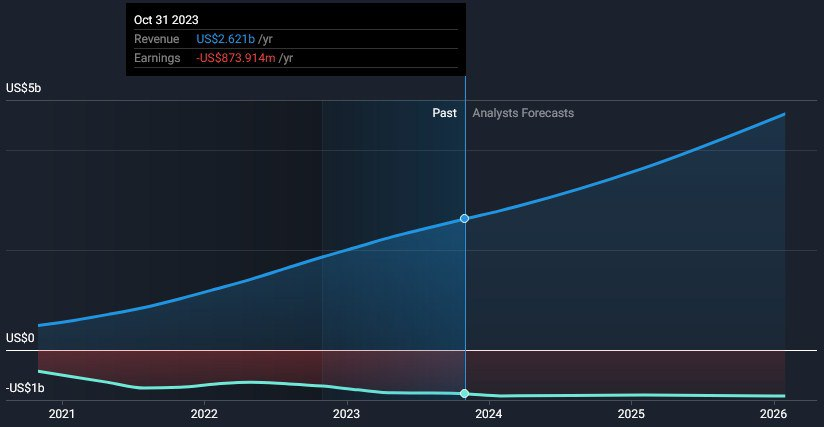

Смешанный отчёт, где значительный рост прибыли не соответствует действительному увеличению рентабельности. Рост в сентябре превзошел ожидания. За месяц потребление росло быстрее, чем за любой другой период за последние два года, и в октябре потребление продолжило расти. Третий квартал оказался удачным для выполнения заказов, и RPO выросло на 23% г/г до 3,7 b$. Хотя глобальная структура доходов Snowflake весьма разнообразна с точки зрения отраслей и географических регионов, компания получает все большую долю доходов от основных предприятий и учреждений. В течение квартала добавили 35 клиентов на сумму более 1 m$ и 9 из 10 крупнейших клиентов росли поквартально. Валовая прибыль, составившая 69%, выросла на 2 п.п г/г. Улучшенные условия поставщиков облачных услуг способствовали увеличению маржинальности. Скорректированная операционная маржа в размере 10% выросла тоже на 2 п.п. Надо отметить, что компания не имеет долга, а кэш на балансе принёс почти 54 m$ чистой прибыли, что более чем в два раза больше, чем в прошлом году. Это явилось основной причиной улучшения сначала операционной рентабельности, а затем и её скорректированного показателя. Чистая прибыль по non-GAAP показывает кратный рост, но на самом деле это следствие роста и SBC, которая составляет 42% от выручки, что очень много, и амортизации НМА. Без учёта этих поправок экономика компании улучшилась не так значительно, как это видится на первый взгляд. Денежные потоки стабильно положительные и FCF составил около 100 m$ в отчётном квартале. Баланс прекрасный, без долга, а гудвил абсолютно незначительный относительно капитализации.

Операционные показатели

Количество крупных клиентов растёт быстрее их общего количества, однако сравнения усложнятся уже со следующего квартала. Корпоративные клиенты Snowflake увеличивают свои расходы на ее платформу (перенося свои данные и рабочие нагрузки на Snowflake), и это отражается в чистом коэффициенте удержания NDR равном 135%, который несмотря на снижение на 31 п.п г/г всё ещё находится на очень высоком уровне. Snowflake продолжает получать больше доходов от своих существующих клиентов, хотя и более медленными темпами, чем в прошлом. Например, потребление Snowpark выросло на 47% к/к. А потребление в октябре выросло более чем на 500% г/г. В октябре более 30% клиентов использовали Snowflake для обработки неструктурированных данных, и потребление неструктурированных данных выросло в 17 раз г/г.

Оценка и прогноз

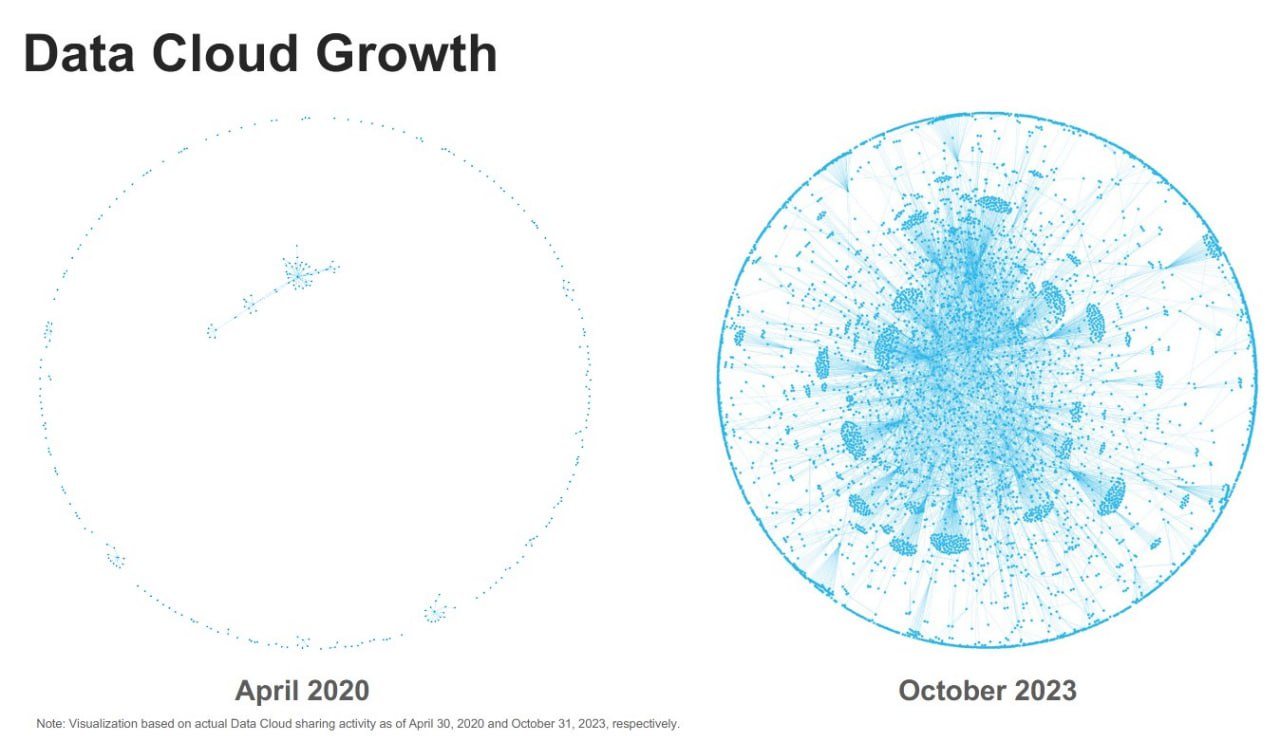

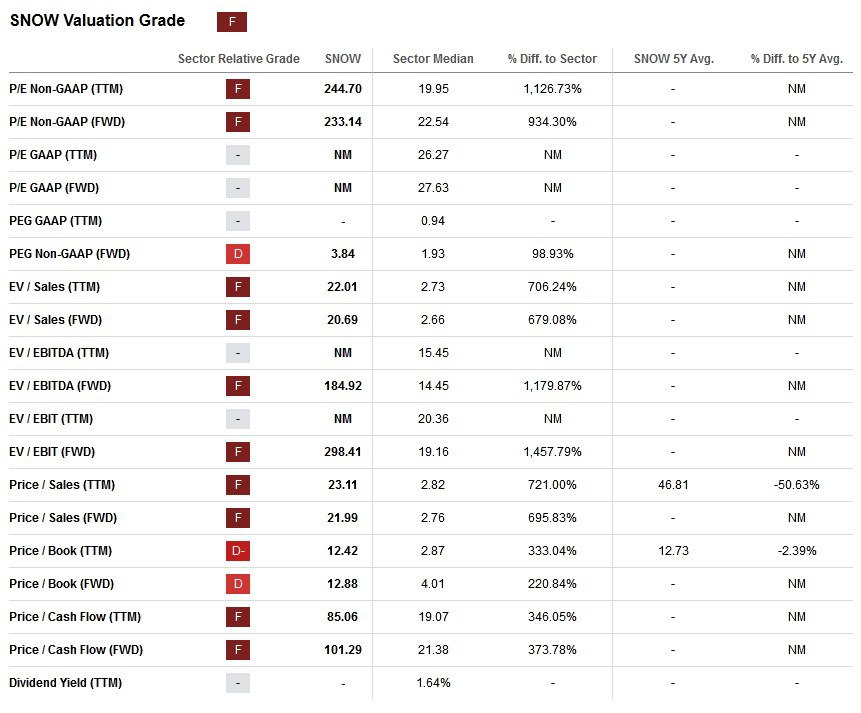

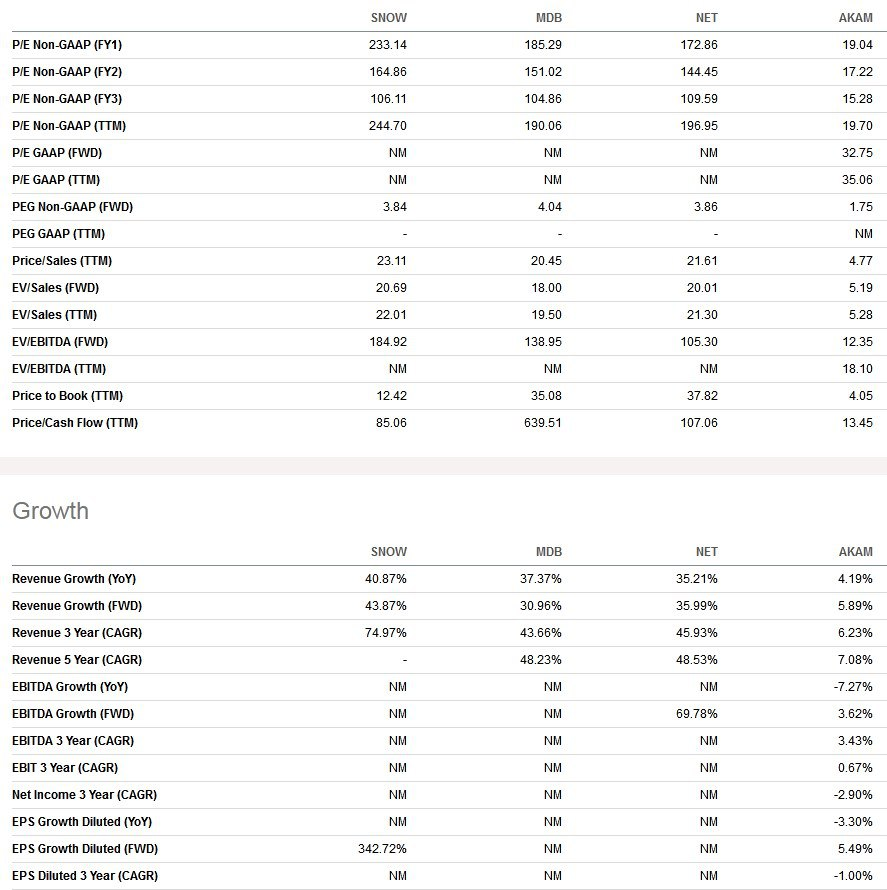

По мультипликаторам стоят космически дорого – в 7-9 раз дороже среднеотраслевых. В сравнении с аналогами стоят вполне сопоставимо, и это уровни около 20 EV/Sales, при примерно одинаковой рентабельности и лучших темпах роста. По исторической EV/Sales стабилизировался около 20-25, что около минимумов для компании, но крайне дорого в абсолюте, 3-х летний GAGR выручки 75%, но в этом году ожидается рост около 37%. Компания продолжает показывать хорошие темпы роста, которые хоть и замедляются, но всё равно остаются намного выше общего спада выручки в технологических компаниях. Это поддерживает премию по мультипликаторам и не даёт снизиться котировкам. Тем более на конференц-колле CEO заявил, что рост потребления продуктов компании не только не снижается, но и растёт. Надо отметить, что Snowflake создает программное обеспечение для управления использованием облачной инфраструктуры, которое находится между организациями и поставщиками общедоступных облаков. Также Snowflake создает торговую площадку для поставщиков данных (продавцов) и организаций (покупателей) – Data Cloud. Обе эти платформы продолжают расти, что отличает компанию от большинства технологических конкурентов и обеспечивает её топливом для роста финансовых показателей. С инвестиционной точки зрения всё упирается в высокую оценку. На наш взгляд, всегда сохраняется вероятность, что в растущем бизнесе с большой премией в оценке что-нибудь может пойти не так, и таких примеров масса. Это всегда приводит к падению котировок на десятки процентов. В случае с SNOW бизнес пока оправдывает ожидания или даже превосходит их, что способствует поддержанию котировок на высоких уровнях. При этом с финансовой точки зрения ничего прямо из ряда вон положительного компания не демонстрирует сейчас, поэтому считаем, что историю лучше оставить вне портфеля и дожидаться либо фактически показанных сильных результатов (как с NVDA, например), либо коррекции акций и нормализации оценки. Со спекулятивной точки зрения котировки подобрались к сильному сопротивлению 180-200$. При сохранении позитивной динамики рынка компанию потащат выше и открывается значительное пространство для роста, как минимум до следующего отчета.

Драйверы

1) Сегмент, где работает компания, продолжает быстро расти

2) Сильный спрос со стороны клиентов

3) Прекрасный баланс

4) Неплохой FCF

Риски

1) Очень дорогая оценка

2) Огромная SBC – более 40% от выручки

3) Завышенные ожидания рынка, что может привести к серьёзной коррекции, если что-нибудь пойдёт не так

Добавили компанию в онлайн-таблицу

Точка входа (140 $)

Среднесрочный потенциал (200 $)

Долгосрочный потенциал (300 $)

#Отчетность

#SNOW

Отчетность📋

💰Выручка 734 m$ (+3% к прогнозу, +32% г/г)

💰Чистая прибыль non-GAAP 90 m$ (+133% г/г)

💰EPS non-GAAP 0,25$ (+47% к прогнозу, +127% г/г)

Как использовать разборы компаний на Unity

📍RPO (отложенная выручка) – 3,7 b$ (+23% г/г)

📍Всего клиентов – 8907 (+24% г/г)

📍Клиенты с ARR более 1 m$ – 436 (+52% г/г)

📍NDR (удержание клиентов в $) – 135% (-31 п.п г/г)

За Q3’24

📍Коммерческие, общие и административные расходы (SG&A) 431 m$ (+20% г/г)

📍Исследования и разработки (R&D) 332 m$ (+57% г/г)

📍Капитальные затраты 19 m$ (+40% г/г)

📍Маржа валовой прибыли 69% (+3 п.п г/г)

📍Маржа операционной прибыли (-35%) (+2 п.п г/г)

📍Скорректированная маржа операционной прибыли 10% (+2 п.п г/г)

📍Операционный денежный поток 121 m$ (+53% г/г)

📍FCF 103 m$ (+58% г/г)

📍Денежные средства и их эквиваленты 3,55 b$ (-10% г/г)

📍Долг отсутствует

📍Компенсация на основе акций 307 m$ (+31% г/г)

📍Выкупили акции на 844 m$ (+491% г/г). Количество акций в обращении -0,5% г/г

📮Прогноз на Q4’23

Выручка от продукта составит от 716 до 721 m$ (+29-30% г/г), что соответствует консенсус-прогнозу в 720 m$, EPS non-GAAP 2,85-2,95$ (+4-8% г/г), что ниже консенсус-прогноза в 2,99$, скорректированная EBITDA от 315 до 370 m$ (+470% г/г) по сравнению с предыдущим прогнозом в размере 325–375 m$.

📮Прогноз на весь 2023 год

Выручка от продукта составит ~2.65 b$ (+37% г/г), что соответствует консенсус-прогнозу в 2,65 b$. Скорректированная маржа операционной прибыли 7% (+2 п.п г/г).

☎️ Конференс-колл

Генеративный ИИ находится в центре внимания клиентов, что, в свою очередь, приводит к новому акценту на стратегии обработки данных при подготовке к этим новым технологиям. Не существует стратегии ИИ без стратегии обработки данных. Интеллект, к которому все стремятся, приводит к получению данных, поэтому качество обработки имеет решающее значение. Модели ИИ могут быть настолько умными, насколько умны данные, на которых они обучаются. Представили Snowflake Cortex, чтобы использовать ИИ и машинное обучение. Cortex – это управляемый сервис для вывода больших языковых моделей. Он открывает прямой доступ к моделям и специализированным операциям с помощью функций перевода и векторов. Бизнес-аналитики и инженеры по данным теперь могут использовать функции ИИ, не решая сложных технических задач. Тенденции потребления улучшились, и наблюдают стабильность в динамике расширения числа клиентов.

AWS, безусловно, является крупнейшей платформой SNOW, за ним следует Azure, а затем GCP (Google Cloud Platform). Microsoft Azure – самая быстрорастущая платформа, но AWS по-прежнему занимает 76% бизнеса, а Microsoft – 21%. GCP составляет 3%. GCP не так велик, потому что просто намного дороже для клиентов работать в GCP, чем в AWS и Azure. И в результате клиенты действительно не склонны многое делать в GCP.

👉 Итоги

Финансовые показатели

Смешанный отчёт, где значительный рост прибыли не соответствует действительному увеличению рентабельности. Рост в сентябре превзошел ожидания. За месяц потребление росло быстрее, чем за любой другой период за последние два года, и в октябре потребление продолжило расти. Третий квартал оказался удачным для выполнения заказов, и RPO выросло на 23% г/г до 3,7 b$. Хотя глобальная структура доходов Snowflake весьма разнообразна с точки зрения отраслей и географических регионов, компания получает все большую долю доходов от основных предприятий и учреждений. В течение квартала добавили 35 клиентов на сумму более 1 m$ и 9 из 10 крупнейших клиентов росли поквартально. Валовая прибыль, составившая 69%, выросла на 2 п.п г/г. Улучшенные условия поставщиков облачных услуг способствовали увеличению маржинальности. Скорректированная операционная маржа в размере 10% выросла тоже на 2 п.п. Надо отметить, что компания не имеет долга, а кэш на балансе принёс почти 54 m$ чистой прибыли, что более чем в два раза больше, чем в прошлом году. Это явилось основной причиной улучшения сначала операционной рентабельности, а затем и её скорректированного показателя. Чистая прибыль по non-GAAP показывает кратный рост, но на самом деле это следствие роста и SBC, которая составляет 42% от выручки, что очень много, и амортизации НМА. Без учёта этих поправок экономика компании улучшилась не так значительно, как это видится на первый взгляд. Денежные потоки стабильно положительные и FCF составил около 100 m$ в отчётном квартале. Баланс прекрасный, без долга, а гудвил абсолютно незначительный относительно капитализации.

Операционные показатели

Количество крупных клиентов растёт быстрее их общего количества, однако сравнения усложнятся уже со следующего квартала. Корпоративные клиенты Snowflake увеличивают свои расходы на ее платформу (перенося свои данные и рабочие нагрузки на Snowflake), и это отражается в чистом коэффициенте удержания NDR равном 135%, который несмотря на снижение на 31 п.п г/г всё ещё находится на очень высоком уровне. Snowflake продолжает получать больше доходов от своих существующих клиентов, хотя и более медленными темпами, чем в прошлом. Например, потребление Snowpark выросло на 47% к/к. А потребление в октябре выросло более чем на 500% г/г. В октябре более 30% клиентов использовали Snowflake для обработки неструктурированных данных, и потребление неструктурированных данных выросло в 17 раз г/г.

Оценка и прогноз

По мультипликаторам стоят космически дорого – в 7-9 раз дороже среднеотраслевых. В сравнении с аналогами стоят вполне сопоставимо, и это уровни около 20 EV/Sales, при примерно одинаковой рентабельности и лучших темпах роста. По исторической EV/Sales стабилизировался около 20-25, что около минимумов для компании, но крайне дорого в абсолюте, 3-х летний GAGR выручки 75%, но в этом году ожидается рост около 37%. Компания продолжает показывать хорошие темпы роста, которые хоть и замедляются, но всё равно остаются намного выше общего спада выручки в технологических компаниях. Это поддерживает премию по мультипликаторам и не даёт снизиться котировкам. Тем более на конференц-колле CEO заявил, что рост потребления продуктов компании не только не снижается, но и растёт. Надо отметить, что Snowflake создает программное обеспечение для управления использованием облачной инфраструктуры, которое находится между организациями и поставщиками общедоступных облаков. Также Snowflake создает торговую площадку для поставщиков данных (продавцов) и организаций (покупателей) – Data Cloud. Обе эти платформы продолжают расти, что отличает компанию от большинства технологических конкурентов и обеспечивает её топливом для роста финансовых показателей. С инвестиционной точки зрения всё упирается в высокую оценку. На наш взгляд, всегда сохраняется вероятность, что в растущем бизнесе с большой премией в оценке что-нибудь может пойти не так, и таких примеров масса. Это всегда приводит к падению котировок на десятки процентов. В случае с SNOW бизнес пока оправдывает ожидания или даже превосходит их, что способствует поддержанию котировок на высоких уровнях. При этом с финансовой точки зрения ничего прямо из ряда вон положительного компания не демонстрирует сейчас, поэтому считаем, что историю лучше оставить вне портфеля и дожидаться либо фактически показанных сильных результатов (как с NVDA, например), либо коррекции акций и нормализации оценки. Со спекулятивной точки зрения котировки подобрались к сильному сопротивлению 180-200$. При сохранении позитивной динамики рынка компанию потащат выше и открывается значительное пространство для роста, как минимум до следующего отчета.

Драйверы

1) Сегмент, где работает компания, продолжает быстро расти

2) Сильный спрос со стороны клиентов

3) Прекрасный баланс

4) Неплохой FCF

Риски

1) Очень дорогая оценка

2) Огромная SBC – более 40% от выручки

3) Завышенные ожидания рынка, что может привести к серьёзной коррекции, если что-нибудь пойдёт не так

Добавили компанию в онлайн-таблицу

Точка входа (140 $)

Среднесрочный потенциал (200 $)

Долгосрочный потенциал (300 $)

#Отчетность

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба