30 января 2024 | ГМК Норникель RAZBORKA

RAZB0RKA операц.результатов НОРНИКЕЛЬ 4кв'23

Напомню, что у НОРНИКЕЛЬ есть 3 вида отчетов

Квартальные операционные результаты группы

Квартальные отчеты РСБУ головной компании

Полугодовые отчеты МСФО группы

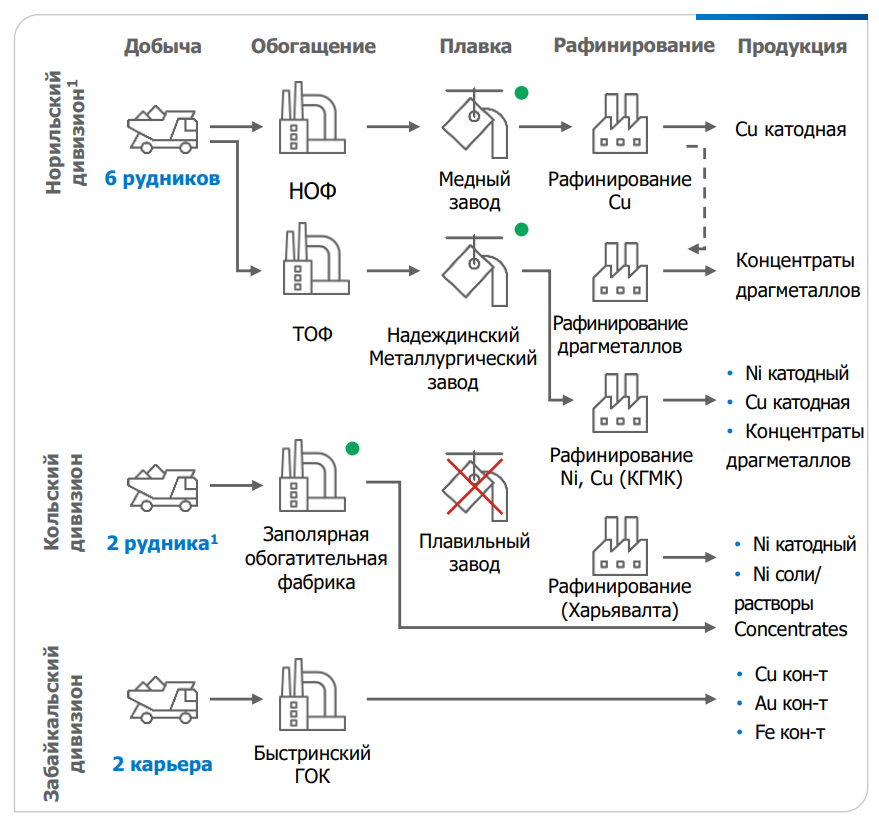

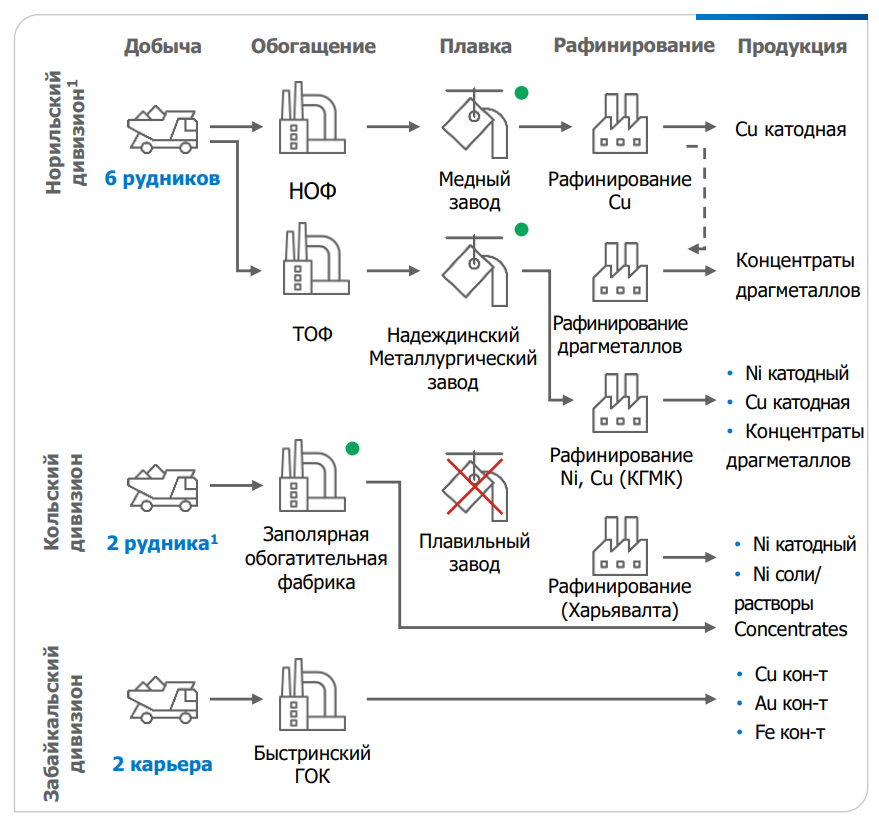

РСБУ отличается от МСФО тем, что это отчет только головной компании в лице Норильского дивизиона

В разборке отчета РСБУ за 3-ий квартал писал о том, что слабый рубль компенсировал падение $ цен на корзину металлов компании

Благодаря чему, операционная прибыль РСБУ последние 6 кварталов оставалась примерно на одном уровне в районе 350-400 руб/акция

В годовом выражении прибыль головной компании стабилизировалась на уровне 1500-1600 руб/акция

При этом, рентабельность операционной прибыли находилась около минимальных исторических уровней, что показывало насколько тяжело работать ранее сверхприбыльной компании в новых условиях

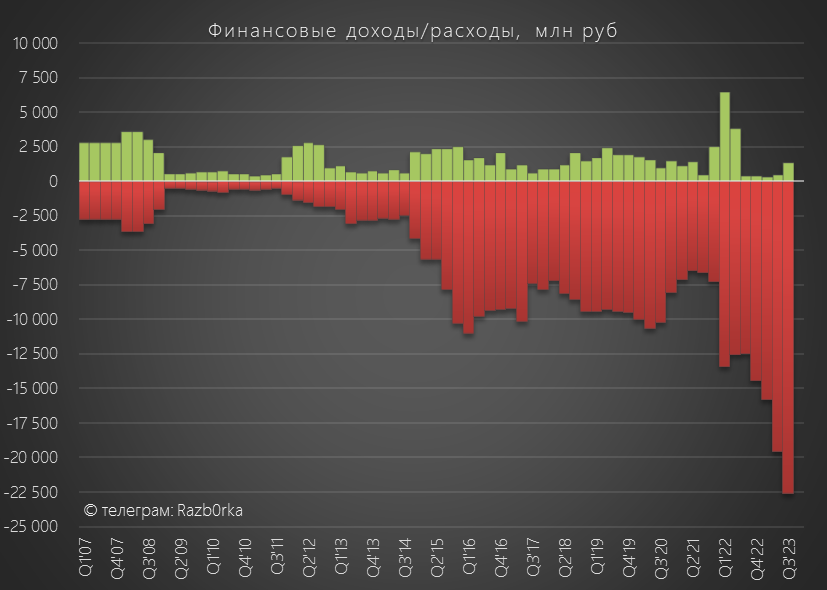

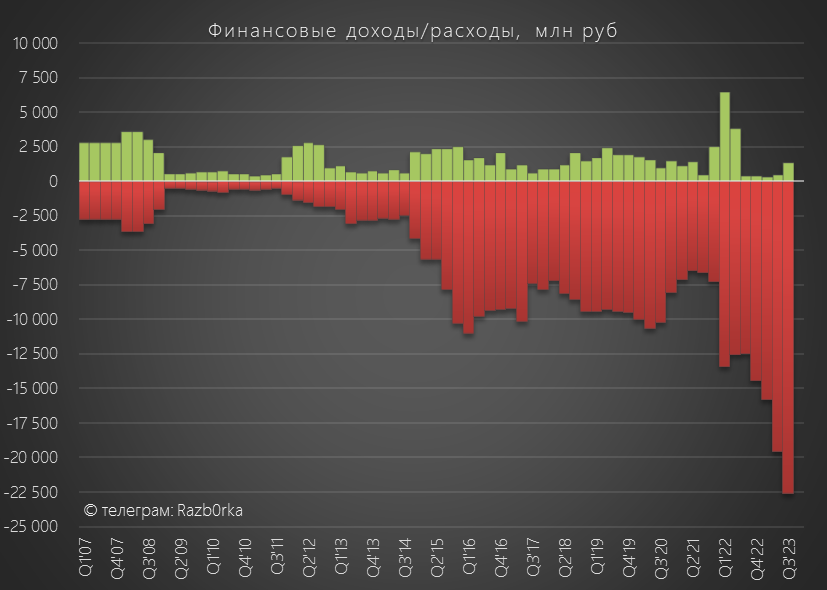

На это сверху накладывалась растущая проблема обслуживания большого и от части валютного долга

Финансовые расходы выросли в 3-ем квартале до рекордных 22.6 млрд руб!

Не буду пересказывать всё что писал тогда, если заинтересовало прочитаете

Но важно то, что менеджмент по итогам 3-го квартала подтвердил выполнение годового плана производства в прежнем объеме

С учетом фактических объемов произведенных за 9 месяцев, такой план на год и 4-ый квартал предполагал резкое увеличение производства по никелю/меди и сильное снижение по палладию/платине

Вчера вышли фактические данные производства и я предлагаю не только их посмотреть, но и попробовать рассчитать выручку и прибыль компании за 4-ый квартал

Производство никеля выросло на 16% кв-к-кв до 62.8 тыс тонн, что больше чем было в 4кв'22

При этом, рублевые цены на никель из-за слабого рубля в 4кв'23 были на уровне прошлого года, но значительно ниже 3кв'23 из-за снижения $ цен на металл

В результате, расчетная выручка составила 100 млрд руб, что выше прошлого года, но ниже 3-го квартала

По производству меди ситуация лучше, +21% кв-к-кв и 121 тыс тонн, что является рекордом за последние 3 года

Кроме того, рублевая цена на медь была в 1.5 раза выше чем год назад!

Благодаря росту производства и росту цен, выручка по меди выросла до рекордных 86 млрд руб!

А вот с палладием была грусть-тоска, добыча рухнула на 17% кв-к-кв до минимальных за всю историю 547 тыс унций

В пресс-релизе пишут, что снижение связано с уменьшением добычи руды

На мой взгляд, настоящая причина это снижение спроса и падение цен на металл

Снижая добычу компания оптимизирует накопленные запасы и дает сигнал рынку, что не готова увеличивать предложение по таким ценам

Даже с учетом роста курса $ за год на 30%, рублевая цена палладия была меньше чем год назад и в 2 раза ниже чем в 2020 году!

"Благодаря" снижению производства и падению цен, выручка по металлу откатилась в 2018 год до менее чем 60 млрд руб!

По платине ситуация с добычей была такой же, -15% кв-к-кв до 136 тыс унций

А вот с ценами ситуация была абсолютно другой!

Благодаря росту цен, даже несмотря на снижение добычи, расчетная выручка была выше прошлого года в районе 12 млрд руб

Обратите внимание, в этих расчетах есть важное допущение о том, что ВЕСЬ произведенный металл был продан за квартал!

В теории это наверное возможно, но обычно на практике часть металла может лечь на склад

А может быть и на оборот и часть склада могли продать в дополнение к произведенному

Именно такая задача стояла у менеджмента на этот год - распродать накопленные запасы!

Напомню, что проблема выросших из-за падения продаж запасов практически обнулила денежный поток в 2022 году, да и 1-ом полугодии проблема оставалась актуальной

Кроме 4 основных металлов, НОРНИКЕЛЬ добывает еще и золото, родий и множество других

Суммарная расчетная выручка 4-го квартала составила около 290 млрд руб

По графику видно, что выручка держится примерно на одном уровне уже 7 кварталов подряд

За 2-ое полугодие выручка по МСФО может составить около 590 млрд руб, против 554 млрд руб фактической выручки за 1п'23

Если рентабельность операционной прибыли МСФО осталась на уровне 39%, то она выросла с 214 до 229 млрд руб

В пересчете на акции, это около 1500 руб за 2-ое полугодие и 2900 руб за 2023 год

Это соответствует уровню 2019-2020 года и вроде бы выглядит неплохо

Только в отличие от тех лет значительная часть операционной прибыли пойдет на обслуживание долга компании!

Не буду прогнозировать сколько составят финансовые расходы, курсовые разницы и чистая прибыль, так как слишком много неизвестных и переменных

Акции практически не отреагировали на отчет и торгуются около отметки в 16000 руб, что на 2300 руб ниже чем Ноябрьские максимумы

Рынок видел какие были цены на металлы в 4кв и курс $ и уже заранее начал отыгрывать будущий отчет

Без учета долга, компания оценена в 5.5 операционных прибылей 2023 года

С учетом 770 млрд руб долга, оценка вырастает до 7

Дорого это или дешево?

На мой взгляд, важно уже какая прибыль будет в 2024 году

Вот что пишет про свои ожидания менеджмент компании

Звучит как-то не очень позитивно...

Да и план производства выглядит печально

Давайте сравним этот план с фактом 2023 года

Никель от -12% до -7%

Медь от -7% до -1%

Палладий от -15% до -9%

Платина от -15% до -9%

Как Вам такие цели?

Такой план означает, что рост выручки и прибыли будет возможен только благодаря 2-ум факторам:

значительно более слабый рубль

значительно более высокие $ цены на металлы

Оба эти фактора лежат за периметром контроля менеджмента

Наверное, снижение объема производства компанией должно снизить предложение на рынке металлов, что в свою очередь поддержит цены

Но если по палладию и платине НОРНИКЕЛЬ имеет большую долю рынка и влияние, то по никелю и меди выпадающий объем есть кому "компенсировать"

И пока в начале года цены на цветные металлы мягко говоря не очень позитивны

Никель

Палладий

Платина

Медь

Где и когда будет дно этого цикла снижения цен?

Надо внимательно следить за экономикой одного нашего восточного соседа, потребляющего около 50% всего мирового никеля и меди

Я не специалист по Китаю, но большинство прогнозов говорят о том, что ситуация в экономике страны в 2024 году будет хуже чем в 2023

С таким прогнозом ожидать что спрос на металлы будет расти и цены вырастут наверное сложно

А ведь Китай и Азия это с недавних пор ключевой клиент НОРНИКЕЛЬ

Что в итоге?

Ждем 10 Февраля и смотрим в финансовых отчетах каков был прогресс по распродаже запасов и свободный денежный поток

На основе денежного потока делаем прогноз дивидендов по итогам 2023 года

На основе расчетных дивидендов уточняем оценку стоимости акций компании

Напомню, что у НОРНИКЕЛЬ есть 3 вида отчетов

Квартальные операционные результаты группы

Квартальные отчеты РСБУ головной компании

Полугодовые отчеты МСФО группы

РСБУ отличается от МСФО тем, что это отчет только головной компании в лице Норильского дивизиона

В разборке отчета РСБУ за 3-ий квартал писал о том, что слабый рубль компенсировал падение $ цен на корзину металлов компании

Благодаря чему, операционная прибыль РСБУ последние 6 кварталов оставалась примерно на одном уровне в районе 350-400 руб/акция

В годовом выражении прибыль головной компании стабилизировалась на уровне 1500-1600 руб/акция

При этом, рентабельность операционной прибыли находилась около минимальных исторических уровней, что показывало насколько тяжело работать ранее сверхприбыльной компании в новых условиях

На это сверху накладывалась растущая проблема обслуживания большого и от части валютного долга

Финансовые расходы выросли в 3-ем квартале до рекордных 22.6 млрд руб!

Не буду пересказывать всё что писал тогда, если заинтересовало прочитаете

Но важно то, что менеджмент по итогам 3-го квартала подтвердил выполнение годового плана производства в прежнем объеме

С учетом фактических объемов произведенных за 9 месяцев, такой план на год и 4-ый квартал предполагал резкое увеличение производства по никелю/меди и сильное снижение по палладию/платине

Вчера вышли фактические данные производства и я предлагаю не только их посмотреть, но и попробовать рассчитать выручку и прибыль компании за 4-ый квартал

Производство никеля выросло на 16% кв-к-кв до 62.8 тыс тонн, что больше чем было в 4кв'22

При этом, рублевые цены на никель из-за слабого рубля в 4кв'23 были на уровне прошлого года, но значительно ниже 3кв'23 из-за снижения $ цен на металл

В результате, расчетная выручка составила 100 млрд руб, что выше прошлого года, но ниже 3-го квартала

По производству меди ситуация лучше, +21% кв-к-кв и 121 тыс тонн, что является рекордом за последние 3 года

Кроме того, рублевая цена на медь была в 1.5 раза выше чем год назад!

Благодаря росту производства и росту цен, выручка по меди выросла до рекордных 86 млрд руб!

А вот с палладием была грусть-тоска, добыча рухнула на 17% кв-к-кв до минимальных за всю историю 547 тыс унций

В пресс-релизе пишут, что снижение связано с уменьшением добычи руды

На мой взгляд, настоящая причина это снижение спроса и падение цен на металл

Снижая добычу компания оптимизирует накопленные запасы и дает сигнал рынку, что не готова увеличивать предложение по таким ценам

Даже с учетом роста курса $ за год на 30%, рублевая цена палладия была меньше чем год назад и в 2 раза ниже чем в 2020 году!

"Благодаря" снижению производства и падению цен, выручка по металлу откатилась в 2018 год до менее чем 60 млрд руб!

По платине ситуация с добычей была такой же, -15% кв-к-кв до 136 тыс унций

А вот с ценами ситуация была абсолютно другой!

Благодаря росту цен, даже несмотря на снижение добычи, расчетная выручка была выше прошлого года в районе 12 млрд руб

Обратите внимание, в этих расчетах есть важное допущение о том, что ВЕСЬ произведенный металл был продан за квартал!

В теории это наверное возможно, но обычно на практике часть металла может лечь на склад

А может быть и на оборот и часть склада могли продать в дополнение к произведенному

Именно такая задача стояла у менеджмента на этот год - распродать накопленные запасы!

Напомню, что проблема выросших из-за падения продаж запасов практически обнулила денежный поток в 2022 году, да и 1-ом полугодии проблема оставалась актуальной

Кроме 4 основных металлов, НОРНИКЕЛЬ добывает еще и золото, родий и множество других

Суммарная расчетная выручка 4-го квартала составила около 290 млрд руб

По графику видно, что выручка держится примерно на одном уровне уже 7 кварталов подряд

За 2-ое полугодие выручка по МСФО может составить около 590 млрд руб, против 554 млрд руб фактической выручки за 1п'23

Если рентабельность операционной прибыли МСФО осталась на уровне 39%, то она выросла с 214 до 229 млрд руб

В пересчете на акции, это около 1500 руб за 2-ое полугодие и 2900 руб за 2023 год

Это соответствует уровню 2019-2020 года и вроде бы выглядит неплохо

Только в отличие от тех лет значительная часть операционной прибыли пойдет на обслуживание долга компании!

Не буду прогнозировать сколько составят финансовые расходы, курсовые разницы и чистая прибыль, так как слишком много неизвестных и переменных

Акции практически не отреагировали на отчет и торгуются около отметки в 16000 руб, что на 2300 руб ниже чем Ноябрьские максимумы

Рынок видел какие были цены на металлы в 4кв и курс $ и уже заранее начал отыгрывать будущий отчет

Без учета долга, компания оценена в 5.5 операционных прибылей 2023 года

С учетом 770 млрд руб долга, оценка вырастает до 7

Дорого это или дешево?

На мой взгляд, важно уже какая прибыль будет в 2024 году

Вот что пишет про свои ожидания менеджмент компании

Звучит как-то не очень позитивно...

Да и план производства выглядит печально

Давайте сравним этот план с фактом 2023 года

Никель от -12% до -7%

Медь от -7% до -1%

Палладий от -15% до -9%

Платина от -15% до -9%

Как Вам такие цели?

Такой план означает, что рост выручки и прибыли будет возможен только благодаря 2-ум факторам:

значительно более слабый рубль

значительно более высокие $ цены на металлы

Оба эти фактора лежат за периметром контроля менеджмента

Наверное, снижение объема производства компанией должно снизить предложение на рынке металлов, что в свою очередь поддержит цены

Но если по палладию и платине НОРНИКЕЛЬ имеет большую долю рынка и влияние, то по никелю и меди выпадающий объем есть кому "компенсировать"

И пока в начале года цены на цветные металлы мягко говоря не очень позитивны

Никель

Палладий

Платина

Медь

Где и когда будет дно этого цикла снижения цен?

Надо внимательно следить за экономикой одного нашего восточного соседа, потребляющего около 50% всего мирового никеля и меди

Я не специалист по Китаю, но большинство прогнозов говорят о том, что ситуация в экономике страны в 2024 году будет хуже чем в 2023

С таким прогнозом ожидать что спрос на металлы будет расти и цены вырастут наверное сложно

А ведь Китай и Азия это с недавних пор ключевой клиент НОРНИКЕЛЬ

Что в итоге?

Ждем 10 Февраля и смотрим в финансовых отчетах каков был прогресс по распродаже запасов и свободный денежный поток

На основе денежного потока делаем прогноз дивидендов по итогам 2023 года

На основе расчетных дивидендов уточняем оценку стоимости акций компании

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба