22 февраля 2024 Bloomberg

Инвесторы начинают просчитывать, как поступит Федеральная резервная система с учетом новых экономических обстоятельств. Некоторые даже обсуждают возможность повышения процентных ставок, хотя еще несколько недель назад снижение казалось единственным возможным решением

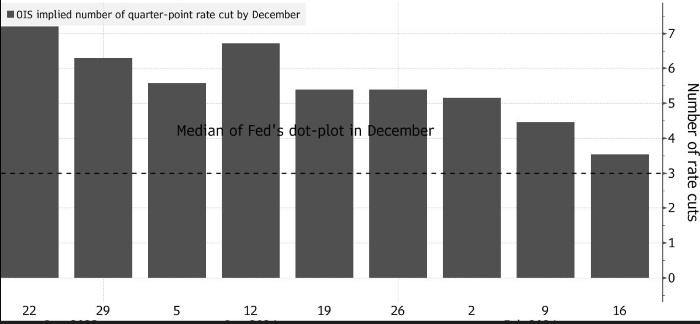

Ожидания скорого снижения ставок были настолько велики еще несколько недель назад, что председатель ФРС Джером Пауэлл публично предупредил, что ЦБ вряд ли сможет снизить их к марту. Менее чем через три недели трейдеры не только исключили март, но май теперь тоже кажется маловероятным, а уверенность в снижении на июньском заседании невысока. Об этом свидетельствует динамика на рынке опционов.

Теперь дискуссия на рынке вошла в новое русло. Бывший министр финансов США Лоуренс Саммерс на минувшей неделе сказал вслух то, о чем уже задумывались некоторые участники рынка: какова вероятность того, что следующим шагом станет повышение. Возможно, сейчас еще одно повышение слишком сложно представить, некоторые эксперты полагают, что Федрезерв может повторить сценарий конца 1990-х годов: снизить ставку на короткое время, а затем вернуться к повышению.

«Есть так много возможных, правдоподобных исходов», — считает Эрл Дэвис, глава отдела облигаций и денежного рынка в BMO Global Asset Management. Он по-прежнему ожидает снижения на 75 базисных пунктов в 2024 году, но добавляет: «Мне сложно говорить об этом с высокой степенью уверенности».

Что говорят в ФРС

Что касается ФРС, то за последние недели ни один из представителей не высказывался публично о том, что рассматривается дальнейшее повышение ставок. 31 января Пауэлл заявил: «Мы полагаем, что наша процентная ставка, вероятно, достигла пика в текущем цикле ужесточения». В пятницу глава ФРС Сан-Франциско Мэри Дали, сказала, что снижение на 75 базисных пунктов в 2024 году — «разумное базовое ожидание».

В то же время Федрезерв не дал того рода «перспективного руководства» в отношении среднесрочной политической структуры, которое он иногда предоставлял в прошлом — оставив инвесторам меньше ориентиров. Нестабильные экономические данные этого месяца привели к колебаниям на рынке казначейских облигаций, фьючерсов и свопов.

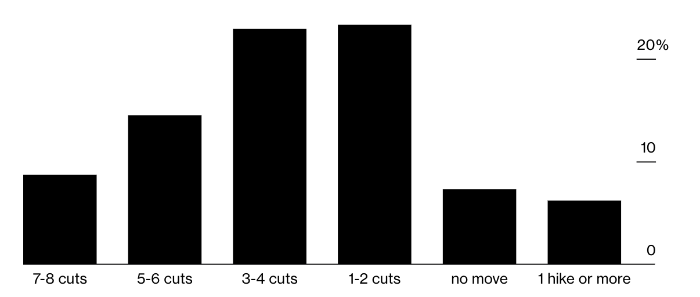

Подразумеваемая вероятность решений ФРС по ставкам до декабря, оцененная по опционам SOFR. Источник: Bloomberg

Доходность выросла на прошлой неделе после более высоких, чем ожидалось, показателей потребительских и производственных цен. Ключевой компонент цен на услуги в индексе потребительских цен (ИПЦ) повысился максимально за почти два года. Новых рабочих мест в январе также было создано больше, чем ожидалось, хотя падение розничных продаж противоречит идее о том, что экономика продолжает расти быстрее своего долгосрочного потенциала.

Доходности двух-, трех- и пятилетних облигаций на прошлой неделе достигли максимального уровня с начала декабря.

«Последний отрезок на пути к победе над инфляцией будет неровным», — сказала Линдси Роснер, руководитель инвестиций в облигации в Goldman Sachs Asset Management. «Похоже на игру в пинг-понг, где каждый новый набор данных заставляет менять позицию».

Риски повышения есть

Роснер согласилась с оценкой Саммерса о том, что незначительный риск повышения ставки присутствует, при этом она пришла к выводу, что «Федрезерву имело бы смысл удерживать процентные ставки на текущих уровнях дольше», чтобы убедиться в подавлении инфляции. Саммерс, профессор Гарвардского университета и эксперт на Bloomberg Television, предположил, что вероятность следующего повышения ставки ФРС составляет около 15%. Марк Нэш, управляющий макрофондами в Jupiter Asset Management, оценивает вероятность в 20%.

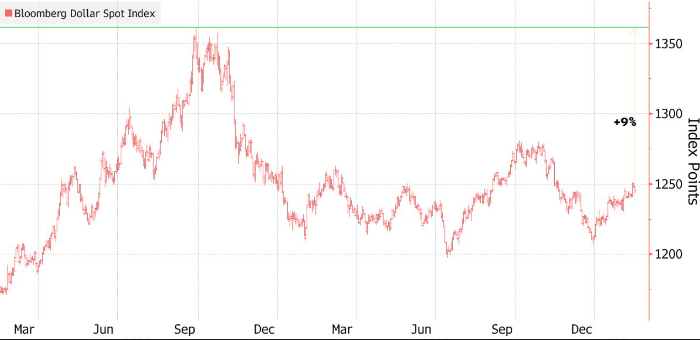

Даже те, кто ожидает снижения ставок, советовали подстраховаться. Дэвис из BMO с декабря шортил двухлетние казначейские облигации, хотя и покрыл половину этой позиции. В Societe Generale SA главный стратег по валютам Кит Юкс сообщил клиентам в прошлогоднем отчете, что если «экономика США вновь ускорится, ФРС придется снова ужесточить политику, и доллар вырастет», возможно, вернувшись к максимумам 2022 года.

Трейдеры пересмотрели ожидания по ставкам. Источник: Bloomberg

Анализ Bloomberg Intelligence краткосрочных опционов на процентные ставки показал, что после публикации данных по инфляции во вторник на прошлой неделе трейдеры начали учитывать некоторую вероятность повышения ФРС в течение следующего года. Спрос на опционы аутсайдеров также обусловлен тем, что это недорогой способ защитить портфели, созданные в расчете на базовый сценарий, говорит Дэвид Робин, стратег из TJM Institutional, который не один десяток лет работает на рынках долговых деривативов.

«Люди пытаются понять, где у портфелей слабое место, и подстраховаться», — сказал Робин, который ожидает два или три сокращения ФРС в этом году.

Стратеги Citigroup Inc считают, что необходимо еще застраховаться на случай, если ФРС ненадолго смягчит политику, а затем снова поднимет ставки. Банк, экономисты которого ожидают первого снижения ставки ФРС в июне, видит некоторый потенциал для повторения ситуации конца 1990-х годов в ближайшие несколько лет.

«Всего месяц назад не было никаких страховок на случай возможного повышения ставок, а теперь, по крайней мере, некоторые инвесторы, хеджируют этот риск. Теперь распределение возможных исходов уже не такое однозначное. Длинный хвост в сторону более низких ставок сохраняется, но этот сдвиг нужно учитывать», — отметила Ира Джерси, главный стратег по процентным ставкам в США в Bloomberg Intelligence.

В 1998 году чиновники трижды быстро снизили ставки, чтобы предотвратить финансовый кризис, вызванный дефолтом по российскому долгу и почти крахом хедж-фонда Long Term Capital Management. Затем в июне 1999 года ФРС начала цикл повышения ставок для сдерживания инфляционного давления.

Помимо нестабильных внутренних экономических данных, есть международные соображения, пояснила экономист Pacific Investment Management Co. Тиффани Вилдинг. В их число входят конфликт в Красном море и замедление работы Панамского канала из-за засухи, которые нарушили морские перевозки и повысили транспортные расходы.

«Все это может привести к „прерывистой“ политике смягчения», — сказала Вилдинг. «Риск есть, и его очень трудно предсказать».

В итоге на рынке процентных ставок в 2024 году, по словам Дэвиса из BMO, «будет экстремальная волатильность в обоих направлениях»

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба