26 февраля 2024 | Юнипро Инвестовизация

О компании.

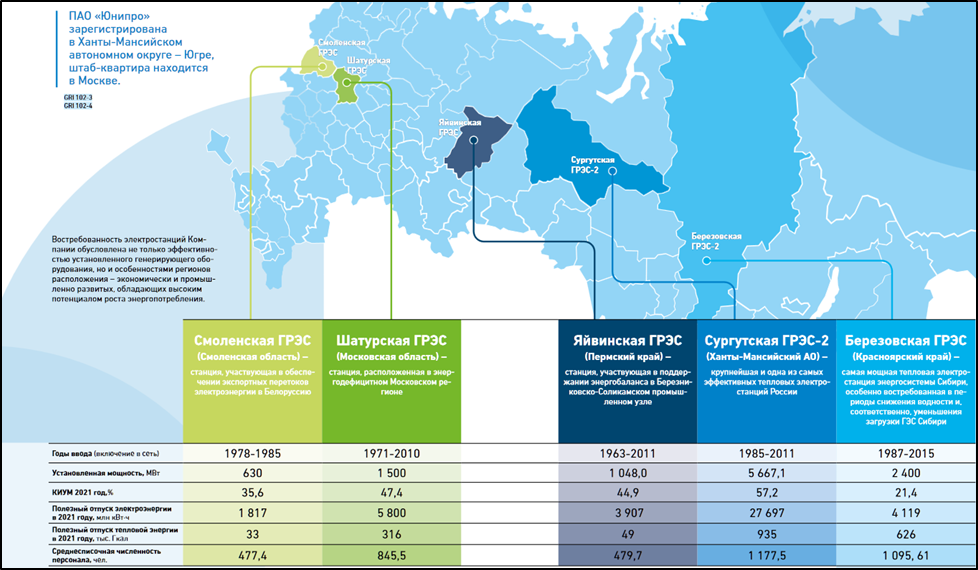

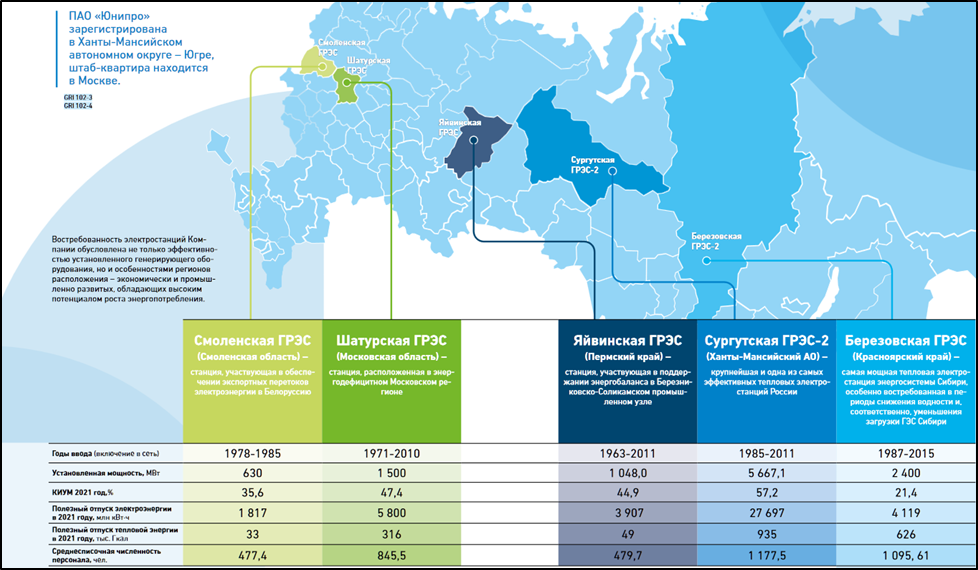

ПАО «Юнипро» – одна из наиболее эффективных компаний в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11,2 ГВт: Сургутская ГРЭС-2 (5,66 ГВт), Березовская ГРЭС (2,4 ГВт), Шатурская ГРЭС (1,5 ГВт), Смоленская ГРЭС (0,6 ГВт), и Яйвинская ГРЭС (1 ГВт).

Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. ПАО «Юнипро» также представлено на рынках распределенной генерации и инжиниринга в РФ.

83,73% акций Юнипро принадлежит немецкой компании Uniper SE.

25.04.2023 года в ответ на недружественные действия со стороны Германии, доля акций, принадлежащих концерну Uniper SE, была передана под внешнее управление Росимуществу.

Текущая цена акций.

Более десяти лет акции компании торговались в широком боковике 1,9-3,4₽. Но после начала специальной военной операции, цена падала ниже 1₽ за акцию. После окончания частичной мобилизации начался восходящий тренд, акции доросли до своих средних исторических уровней. Но с сентября 2023 года котировки снизились на 17%. И сейчас находятся на ЕМА200.

Операционные результаты.

В 2023 году электростанции Юнипро увеличили выработку электроэнергии до 56,5 млрд. кВт.ч. (+4,8% г/г). Увеличение выработки вызвано ростом электропотребления в обеих ценовых зонах.

Производство тепловой энергии 1926,0 тыс. Гкал (-1,2% г/г). Незначительное снижение обусловлено погодными факторами.

Финансовые результаты.

Результаты за 2023 год:

Выручка 118,6 млрд (+12% г/г);

Операционные расходы 95,6 млрд (+17% г/г);

Операционная прибыль 23,5 млрд (-6% г/г);

Финансовые доходы 4,4 млрд (+251% г/г). Это в основном процентные доходы по вкладам и выданным займам.

Чистая прибыль (ЧП) 22 млрд (+4% г/г);

Несмотря на неплохой рост выручки, обусловленный увеличением выработки электроэнергии и цен на неё, ЧП прибавила только 4%. Средний темп роста выручки и EBITDA в последние годы около 9%, а ЧП 6%.

На диаграмме видно, что проблема падения ЧП возникла во втором полугодии. И основная причина этому — опережающий рост операционных расходов.

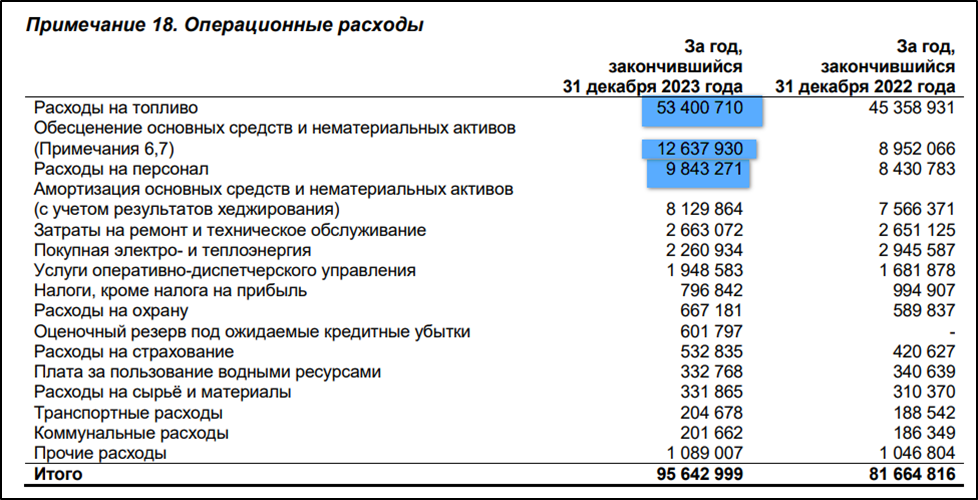

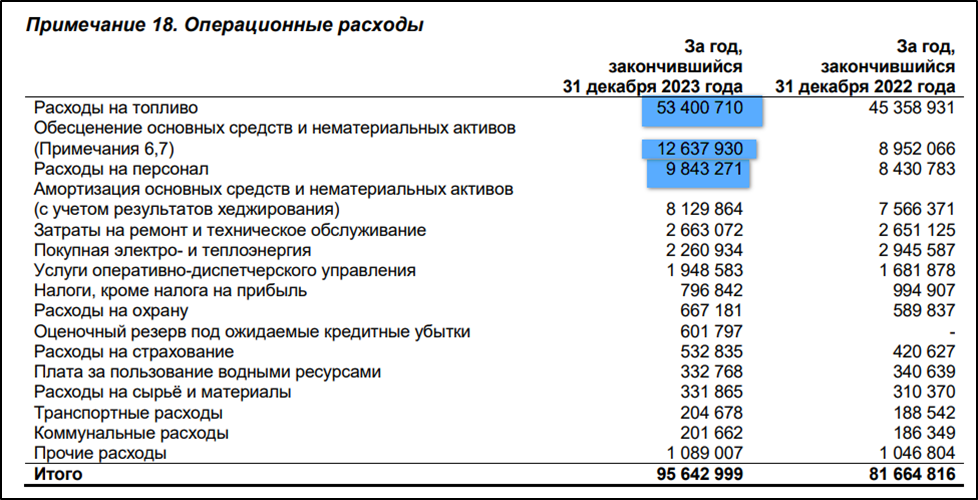

Операционные расходы.

Основной драйвер роста операционных расходов – это расходы на топливо 53,4 млрд (+17% г/г). С этим фактором сложно что-то сделать. Более интересна в данном случае статья «Обесценение основных средств и НМА» 12,6 млрд (+41%). Фактически, это просто бумажные переоценки, которые существенно влияют на снижение прибыли.

На самом деле, это регулярная практика, характерная для многих компаний энергетического сектора. Обоснование компании для такого решения: «Руководство провело анализ и выявило в качестве признаков обесценения активов увеличение стоимости капитала Группы, обусловленное более высокой ключевой ставкой, а также рост стоимости запасных частей для энергоблоков ПГУ производства General Electric International в связи с вводом США и ЕС санкционных ограничений на поставку запасных частей, произведенных в США, что стало основанием для тестирования единиц, генерирующих денежные потоки (ЕГДП), на предмет обесценения».

Баланс.

Чистые активы 152,5 млрд (+18% г/г). Т.е. на такую сумму активы превышают обязательства.

Основные средства +НМА = 96,1 млрд. Т.е. списание составило 13% от текущей стоимости ОС и НМА.

Денежные средства + краткосрочные фин. активы 52,1 млрд (+82% г/г).

Кредиты и займы отсутствуют.

Таким образом, чистый долг глубоко отрицательный. Финансовое положение отличное. Кубышка (вклады и займы), как мы видели выше, принесла в 2023 году 4,4 млрд процентами.

Денежные потоки.

Денежные потоки за 2023г.:

операционная деятельность 31,4 млрд (-9% г/г). Именно столько денег поступило в компанию за год. Снижение связано с увеличением дебиторской задолженности и уменьшением кредиторской задолженности. Т.е. Юнипро рассчитывается со своими поставщиками быстрее, чем клиенты с ней.

инвестиционная деятельность -8,5 млрд (+107% г/г). Кап затраты (модернизация и ремонты энергоблоков) резко выросли и превысили 14 млрд.

финансовая деятельность -0,2 млрд.

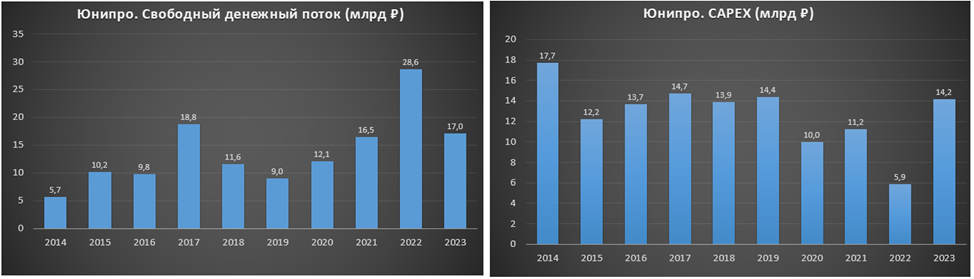

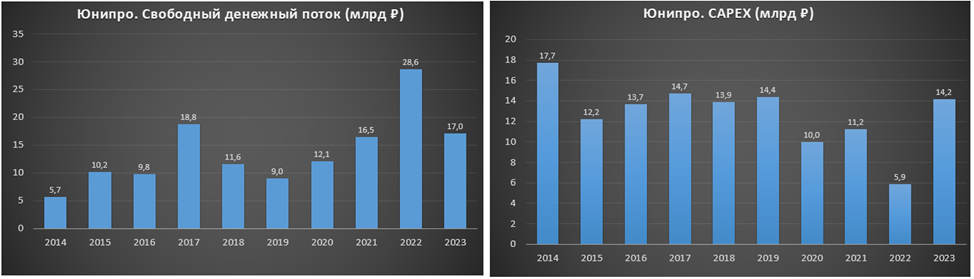

Из диаграммы видно, что операционный поток в 2023 году был на очень хорошем уровне.

Но из-за возросшего капекса, свободный денежный поток 17 млрд (-40% г/г). Но в целом это также достойное значение.

Дивиденды.

Юнипро всегда платила неплохие дивиденды. Проблемы начались с 2022 года, когда из-за технических ограничений компания не смогла перевести дивиденды своему главному акционеру – немецкой компании Uniper SE.

Хотя согласно дивидендной политике, компания планировала выплачивать ближайшие годы по 20 млрд рублей или 0,317₽ на акцию. К текущей цене это около 15%. Как мы видели, теоретически, компания может легко выплатить суммарные дивиденды и за 2022 и за 2023г.

Но сейчас Юнипро находится под внешним управлением Росимуществом. И вероятно, вопрос дивидендов будет отложен до окончательного разрешения ситуации с Uniper SE.

Перспективы и риски.

Рост финансовых результатов сильно зависит от роста цен на электроэнергию. Правда, в 2023 году рост оптовой цены на электроэнергию оказался ниже официальной потребительской инфляции, составив 6%. Ещё Юнипро продает часть электроэнергии, мощности и тепловую энергию по регулируемым договорам и тарифам, которые также индексируются.

Важно отметить, что в октябре 2024 закончится программа ДПМ (договор на поставку мощности) по блоку №3 Березовской ГРЭС. Если коротко, — это правительственная программа, созданная для увеличения мощности генерации. Т.е. генерирующие компании строили новые мощности и за это получали повышенные тарифы на какое-то время, чтобы затраты окупились.

В таблице видна разница тарифов по этим программам. Денег по ДПМ компания получает в 7 раз больше, чем по КОМ. Т.е. с 10.24 можно ожидать падения EBITDA компании примерно на 20%.

Также Юнипро ежегодно проводит обесценивание активов на много миллиардов, таким образом итоговая прибыль и дивиденды во многом зависят от этих бумажных переоценок.

Но основные текущие риски связаны с иностранным акционером. Из-за этого компания пока не может выплачивать дивиденды. И не известно, как долго продолжится эта ситуация.

Сейчас будущее Юнипро в подвешенном состоянии. Но если, например, Германия решит окончательно национализировать активы Роснефти, что они сейчас активно обсуждают, то это может послужить триггером для ускорения вопроса с Юнипро. В этом случае долю Uniper SE в Юнипро могут передать Роснефти, или продать, условной, Интер РАО, у которой большая денежная кубышка.

После этого вопрос дивидендов должен проясниться намного быстрее. К слову, здесь также есть свои риски, т.к. возможно, новый акционер радикально изменит дивидендную политику.

Также нельзя забывать про риски возможных аварий, какие были в 2016 году на Березовской ГРЭС.

Мультипликаторы.

По мультипликаторам компания оценена недорого:

Текущая цена акции = 2,15₽; Капитализация = 136 млрд

EV/EBITDA = 1,9

P/E = 6,1; P/S =1,1; P/B = 0,9;

Рентабельность по EBITDA = 37%; ROE = 14%; ROA = 13%

38% от капитализации – это накопленный кэш на счетах. EV/EBITDA значительно ниже средне исторических значений.

Выводы.

Юнипро – это представитель защитного сектора электрогенерации.

Операционные результаты умеренно подросли.

Финансовые результаты лучшие за последние 6 лет.

Но из-за бумажных переоценок, ЧП во 2П 23 в 3,5 раза ниже г/г.

У компании скопилась солидная денежная кубышка.

Денежные потоки достаточно сильные.

Юнипро ежегодно проводит обесценивание активов, таким образом итоговая ЧП и дивиденды во многом зависят от этих бумажных переоценок.

С октября 2024 года заканчивается программа ДПМ, что приведёт к снижению EBITDA примерно на 20%.

По мультипликаторам компания стоит недорого. Потенциал роста, как минимум, на 20-30% здесь сохраняется. Но вероятно, он не реализуется до момента решения вопроса с дивидендами, которые приостановлены до окончательного регулирования ситуации с долей Uniper SE.

Мои сделки.

Недавно, я решил начать заново формировать позицию по Юнипро. Напомню, что о всех своих сделках пишу в нашем телеграм канале. Недооценка здесь остаётся. А вопрос с иностранным акционером, рано или поздно будет разрешён. Я никуда не тороплюсь, готов держать акции долгосрочно, докупая на коррекциях.

ПАО «Юнипро» – одна из наиболее эффективных компаний в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11,2 ГВт: Сургутская ГРЭС-2 (5,66 ГВт), Березовская ГРЭС (2,4 ГВт), Шатурская ГРЭС (1,5 ГВт), Смоленская ГРЭС (0,6 ГВт), и Яйвинская ГРЭС (1 ГВт).

Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. ПАО «Юнипро» также представлено на рынках распределенной генерации и инжиниринга в РФ.

83,73% акций Юнипро принадлежит немецкой компании Uniper SE.

25.04.2023 года в ответ на недружественные действия со стороны Германии, доля акций, принадлежащих концерну Uniper SE, была передана под внешнее управление Росимуществу.

Текущая цена акций.

Более десяти лет акции компании торговались в широком боковике 1,9-3,4₽. Но после начала специальной военной операции, цена падала ниже 1₽ за акцию. После окончания частичной мобилизации начался восходящий тренд, акции доросли до своих средних исторических уровней. Но с сентября 2023 года котировки снизились на 17%. И сейчас находятся на ЕМА200.

Операционные результаты.

В 2023 году электростанции Юнипро увеличили выработку электроэнергии до 56,5 млрд. кВт.ч. (+4,8% г/г). Увеличение выработки вызвано ростом электропотребления в обеих ценовых зонах.

Производство тепловой энергии 1926,0 тыс. Гкал (-1,2% г/г). Незначительное снижение обусловлено погодными факторами.

Финансовые результаты.

Результаты за 2023 год:

Выручка 118,6 млрд (+12% г/г);

Операционные расходы 95,6 млрд (+17% г/г);

Операционная прибыль 23,5 млрд (-6% г/г);

Финансовые доходы 4,4 млрд (+251% г/г). Это в основном процентные доходы по вкладам и выданным займам.

Чистая прибыль (ЧП) 22 млрд (+4% г/г);

Несмотря на неплохой рост выручки, обусловленный увеличением выработки электроэнергии и цен на неё, ЧП прибавила только 4%. Средний темп роста выручки и EBITDA в последние годы около 9%, а ЧП 6%.

На диаграмме видно, что проблема падения ЧП возникла во втором полугодии. И основная причина этому — опережающий рост операционных расходов.

Операционные расходы.

Основной драйвер роста операционных расходов – это расходы на топливо 53,4 млрд (+17% г/г). С этим фактором сложно что-то сделать. Более интересна в данном случае статья «Обесценение основных средств и НМА» 12,6 млрд (+41%). Фактически, это просто бумажные переоценки, которые существенно влияют на снижение прибыли.

На самом деле, это регулярная практика, характерная для многих компаний энергетического сектора. Обоснование компании для такого решения: «Руководство провело анализ и выявило в качестве признаков обесценения активов увеличение стоимости капитала Группы, обусловленное более высокой ключевой ставкой, а также рост стоимости запасных частей для энергоблоков ПГУ производства General Electric International в связи с вводом США и ЕС санкционных ограничений на поставку запасных частей, произведенных в США, что стало основанием для тестирования единиц, генерирующих денежные потоки (ЕГДП), на предмет обесценения».

Баланс.

Чистые активы 152,5 млрд (+18% г/г). Т.е. на такую сумму активы превышают обязательства.

Основные средства +НМА = 96,1 млрд. Т.е. списание составило 13% от текущей стоимости ОС и НМА.

Денежные средства + краткосрочные фин. активы 52,1 млрд (+82% г/г).

Кредиты и займы отсутствуют.

Таким образом, чистый долг глубоко отрицательный. Финансовое положение отличное. Кубышка (вклады и займы), как мы видели выше, принесла в 2023 году 4,4 млрд процентами.

Денежные потоки.

Денежные потоки за 2023г.:

операционная деятельность 31,4 млрд (-9% г/г). Именно столько денег поступило в компанию за год. Снижение связано с увеличением дебиторской задолженности и уменьшением кредиторской задолженности. Т.е. Юнипро рассчитывается со своими поставщиками быстрее, чем клиенты с ней.

инвестиционная деятельность -8,5 млрд (+107% г/г). Кап затраты (модернизация и ремонты энергоблоков) резко выросли и превысили 14 млрд.

финансовая деятельность -0,2 млрд.

Из диаграммы видно, что операционный поток в 2023 году был на очень хорошем уровне.

Но из-за возросшего капекса, свободный денежный поток 17 млрд (-40% г/г). Но в целом это также достойное значение.

Дивиденды.

Юнипро всегда платила неплохие дивиденды. Проблемы начались с 2022 года, когда из-за технических ограничений компания не смогла перевести дивиденды своему главному акционеру – немецкой компании Uniper SE.

Хотя согласно дивидендной политике, компания планировала выплачивать ближайшие годы по 20 млрд рублей или 0,317₽ на акцию. К текущей цене это около 15%. Как мы видели, теоретически, компания может легко выплатить суммарные дивиденды и за 2022 и за 2023г.

Но сейчас Юнипро находится под внешним управлением Росимуществом. И вероятно, вопрос дивидендов будет отложен до окончательного разрешения ситуации с Uniper SE.

Перспективы и риски.

Рост финансовых результатов сильно зависит от роста цен на электроэнергию. Правда, в 2023 году рост оптовой цены на электроэнергию оказался ниже официальной потребительской инфляции, составив 6%. Ещё Юнипро продает часть электроэнергии, мощности и тепловую энергию по регулируемым договорам и тарифам, которые также индексируются.

Важно отметить, что в октябре 2024 закончится программа ДПМ (договор на поставку мощности) по блоку №3 Березовской ГРЭС. Если коротко, — это правительственная программа, созданная для увеличения мощности генерации. Т.е. генерирующие компании строили новые мощности и за это получали повышенные тарифы на какое-то время, чтобы затраты окупились.

В таблице видна разница тарифов по этим программам. Денег по ДПМ компания получает в 7 раз больше, чем по КОМ. Т.е. с 10.24 можно ожидать падения EBITDA компании примерно на 20%.

Также Юнипро ежегодно проводит обесценивание активов на много миллиардов, таким образом итоговая прибыль и дивиденды во многом зависят от этих бумажных переоценок.

Но основные текущие риски связаны с иностранным акционером. Из-за этого компания пока не может выплачивать дивиденды. И не известно, как долго продолжится эта ситуация.

Сейчас будущее Юнипро в подвешенном состоянии. Но если, например, Германия решит окончательно национализировать активы Роснефти, что они сейчас активно обсуждают, то это может послужить триггером для ускорения вопроса с Юнипро. В этом случае долю Uniper SE в Юнипро могут передать Роснефти, или продать, условной, Интер РАО, у которой большая денежная кубышка.

После этого вопрос дивидендов должен проясниться намного быстрее. К слову, здесь также есть свои риски, т.к. возможно, новый акционер радикально изменит дивидендную политику.

Также нельзя забывать про риски возможных аварий, какие были в 2016 году на Березовской ГРЭС.

Мультипликаторы.

По мультипликаторам компания оценена недорого:

Текущая цена акции = 2,15₽; Капитализация = 136 млрд

EV/EBITDA = 1,9

P/E = 6,1; P/S =1,1; P/B = 0,9;

Рентабельность по EBITDA = 37%; ROE = 14%; ROA = 13%

38% от капитализации – это накопленный кэш на счетах. EV/EBITDA значительно ниже средне исторических значений.

Выводы.

Юнипро – это представитель защитного сектора электрогенерации.

Операционные результаты умеренно подросли.

Финансовые результаты лучшие за последние 6 лет.

Но из-за бумажных переоценок, ЧП во 2П 23 в 3,5 раза ниже г/г.

У компании скопилась солидная денежная кубышка.

Денежные потоки достаточно сильные.

Юнипро ежегодно проводит обесценивание активов, таким образом итоговая ЧП и дивиденды во многом зависят от этих бумажных переоценок.

С октября 2024 года заканчивается программа ДПМ, что приведёт к снижению EBITDA примерно на 20%.

По мультипликаторам компания стоит недорого. Потенциал роста, как минимум, на 20-30% здесь сохраняется. Но вероятно, он не реализуется до момента решения вопроса с дивидендами, которые приостановлены до окончательного регулирования ситуации с долей Uniper SE.

Мои сделки.

Недавно, я решил начать заново формировать позицию по Юнипро. Напомню, что о всех своих сделках пишу в нашем телеграм канале. Недооценка здесь остаётся. А вопрос с иностранным акционером, рано или поздно будет разрешён. Я никуда не тороплюсь, готов держать акции долгосрочно, докупая на коррекциях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба