1 марта 2024 Zero Hedge

...за 1 доллар, вызывая панику распродаж

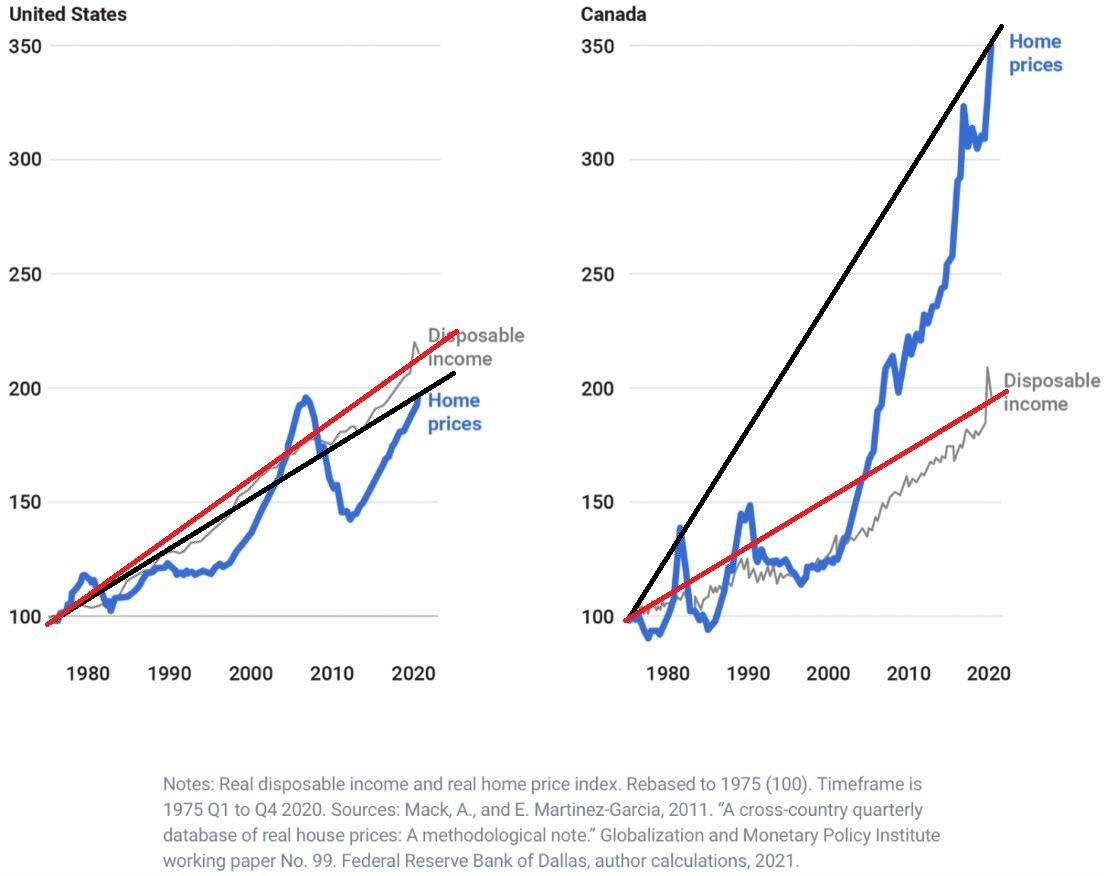

Нью-Йорк во время инфляционного всплеска конца 70-х и начала 80-х годов был мифическим местом, где можно было приобрести пентхаус на Парк-авеню за 1 доллар (разумеется, при этом взяв на себя немалый долг). Теперь, благодаря жестоким медвежьим объятиям самых высоких процентных ставок за последние 40 лет и продолжающемуся кризису в сфере кредитования, те легендарные дни вернулись в Большое яблоко, хотя пока только в сфере коммерческой недвижимости. По данным Bloomberg, канадские пенсионные фонды, которые до недавнего времени были одними из самых активных покупателей недвижимости в мире, начали революцию, вдохновившую пенсионные планы по всему миру на подражание им, потому что, по бессмертным словам Бена Бернанке, цены на канадскую недвижимость никогда не падают...

...наконец-то осознали, что гравитация существует. И вот крупнейший из них предпринимает шаги по ограничению своего присутствия в самом проблемном типе коммерческой недвижимости - офисных зданиях. За последнее время Canada Pension Plan Investment Board совершил три сделки по сильно сниженным ценам, продав свои доли в паре башен в Ванкувере и бизнес-парке в Южной Калифорнии, но именно проект по редевелопменту офисных башен на Манхэттене потряс отрасль: канадский управляющий активами продал свою долю всего за 1 доллар. Теперь опасения связаны с тем, что подобные продажи станут примером для других крупных инвесторов, ищущих выход из кризиса, и приведут к массовому краху на рынке недвижимости Манхэттена, которому до сих пор удавалось избежать реального ценообразования. Действительно, как писал Goldman ранее на этой неделе, в то время как уровень вакантных офисных площадей, как ожидается, будет продолжать расти в течение следующего десятилетия...

...средняя цена многих нежизнеспособных офисов с 2019 года снизилась всего на 11% до 307 долларов за квадратный фут (левая часть рис. 6). Далее банк отмечает, что в наиболее пострадавших городах до 14-16% офисов могут перестать быть жизнеспособными, а их средние цены сделок уже снизились на 15-35%. Однако из-за недостатка ликвидности на этом рынке последние цены сделок еще не отражают текущую стоимость многих существующих офисов. Голдман зловеще заключает, что "альтернативные методы оценки, например те, которые основаны на повторных продажах и оценочной стоимости, предполагают, что реальная стоимость офисов может быть гораздо ниже средней цены сделки". Что ж, цена в 1 доллар, безусловно, подтвердит, что реальная стоимость офисов намного, намного ниже (подробнее в полном тексте заметки Goldman, доступном профессиональным подписчикам).

И, возвращаясь к историческому пожару, в конце прошлого года канадский фонд продал свою 29-процентную долю в манхэттенском здании 360 Park Avenue South за 1 доллар одному из своих партнеров, компании Boston Properties, которая также согласилась взять на себя долю CPPIB в долгах проекта. Инвесторы вместе с сингапурским суверенным фондом GIC Pte. приобрели 20-этажное здание в 2021 году, планируя перестроить его в современное рабочее пространство.

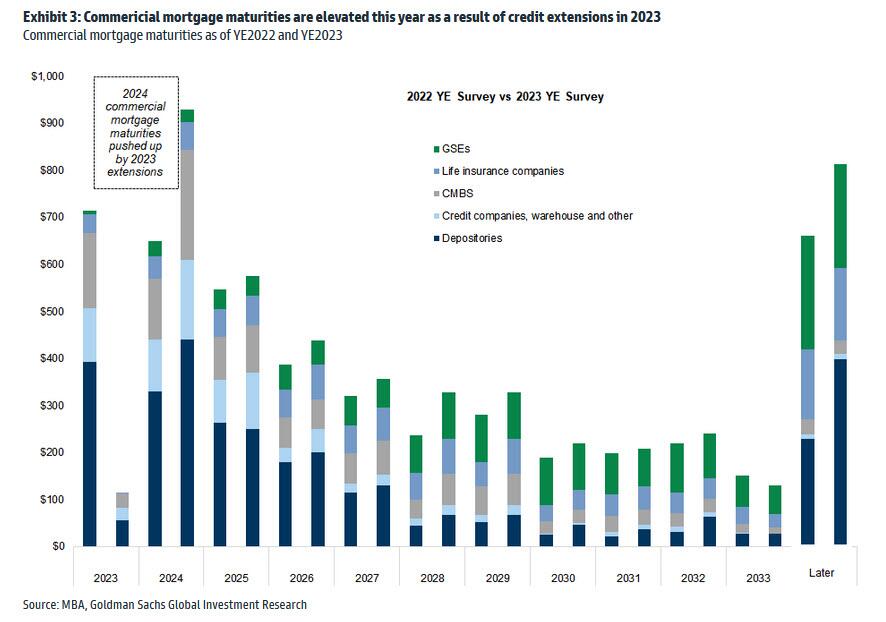

"Это противоположно вотуму доверия к офису", - сказал Джон Ким, аналитик BMO Capital Markets, отслеживающий деятельность компаний, занимающихся недвижимостью. "Вопрос в том, кто может быть следующим?". В то время как тревога по поводу офисных зданий охватила финансовый мир, поскольку сохранение удаленной работы и повышение стоимости заемных средств подрывает экономические основы, которые изначально делали эти объекты хорошими инвестициями, волна банков от Нью-Йорка до Токио недавно признала, что кредиты, выданные ими под офисы, никогда не будут полностью погашены, что привело к падению цен на их акции и вызвало опасения по поводу более широкого кредитного кризиса. Но настоящим испытанием станет то, по какой цене офисные здания будут продаваться на самом деле - особенно после того, как сотни миллиардов кредитов, выданных под эти объекты, будут погашены...

...., и до сих пор таких примеров было крайне мало с тех пор, как процентные ставки начали расти. Именно поэтому наблюдатели за отраслью считают такие шокирующие ликвидации, как CPPIB, очень зловещим знаком для рынка. Срочная распродажа на Манхэттене - не первая продажа пенсионного фонда: в прошлом месяце CPPIB продал свою 45%-ную долю в бизнес-парке Санта-Моники, которой фонд также владел вместе с Boston Properties, за 38 миллионов долларов. Это почти на 75% меньше, чем CPPIB заплатил за свою долю в 2018 году. Сделка состоялась сразу после того, как арендодатели подписали договор аренды с компанией Snap, специализирующейся на социальных сетях, который требовал от них дополнительных затрат на благоустройство кампуса, сообщил главный исполнительный директор Boston Properties Оуэн Томас на телефонной конференции. Питер Баллон, глава глобального отдела недвижимости CPPIB, отказался комментировать недавние сделки, но сказал, что фонд продолжает инвестировать в офисные здания, включая недавно построенную 37-этажную башню в Ванкувере. "Продажа - неотъемлемая часть нашего инвестиционного процесса", - сказал Баллон в заявлении по электронной почте. "Мы выходим из активов, когда их стоимость достигает максимума и мы можем направить вырученные средства в другие активы, секторы и рынки, включая офисные здания, с более высокими доходами". Как отмечает Bloomberg, пенсионный фонд не отказывается активно от офисов, но и не стремится увеличить свои офисные активы. А если недвижимость требует дополнительных инвестиций, CPPIB может просто продать ее, чтобы вложить эти деньги в другое место, где они смогут получить более высокую прибыль, сказал собеседник, попросивший не называть его имени, обсуждая частный вопрос. Фонд CPPIB с капиталом в 590,8 млрд канадских долларов (436,9 млрд долларов США) является одним из крупнейших в мире, а его портфель недвижимости на сумму 41,4 млрд канадских долларов, простирающийся от Стокгольма до Бенгалуру, включает практически все виды недвижимости - от складов до комплексов медико-биологических наук и многоквартирных домов. Хотя такие масштабы могут сгладить возможные потери от отдельных сделок, они также означают, что даже небольшое изменение аппетита CPPIB в отношении офисной недвижимости способно вызвать пульсацию на рынке. Ликвидация 360 Park может шокировать, но это лишь первый из многих случаев: в условиях, когда гибридные графики работы будут снижать спрос на офисные помещения в долгосрочной перспективе, а рост процентных ставок увеличит стоимость постоянных модернизаций, необходимых для привлечения и удержания арендаторов, даже самые лучшие офисные здания могут оказаться не в состоянии конкурировать с инвестиционными возможностями в других местах. "Чтобы получить еще большую прибыль от инвестиций в офисы, вам придется модернизировать их, вложить в них гораздо больше денег", - говорит Мэтт Херши, партнер консультационной фирмы Hodes Weill & Associates, специализирующейся на недвижимости. "Иногда лучше просто смириться с потерями и реинвестировать в то, что будет работать гораздо лучше".

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба