5 марта 2024 РБК Quote

Эмитенты разместили рекордный объем ВДО по итогам 2023 года. Оживление в этом сегменте произошло на фоне удорожания банковских кредитов и ожидания их дальнейшего роста по мере ужесточения монетарной политики

По итогам прошлого года общий объем размещений высокодоходных облигаций достиг ₽41 млрд, согласно данным обзора финансовых инструментов от Банка России за 2023 год. Это в 4,6 раза больше показателя 2022 года (₽8,9 млрд). Таким образом, сейчас на рынке облигаций обращаются выпуски ВДО на ₽89 млрд. Основными драйверами для роста сегмента в регуляторе называют рост стоимости банковских кредитов, а также ожидания их дальнейшего роста по мере ужесточения денежно-кредитной политики.

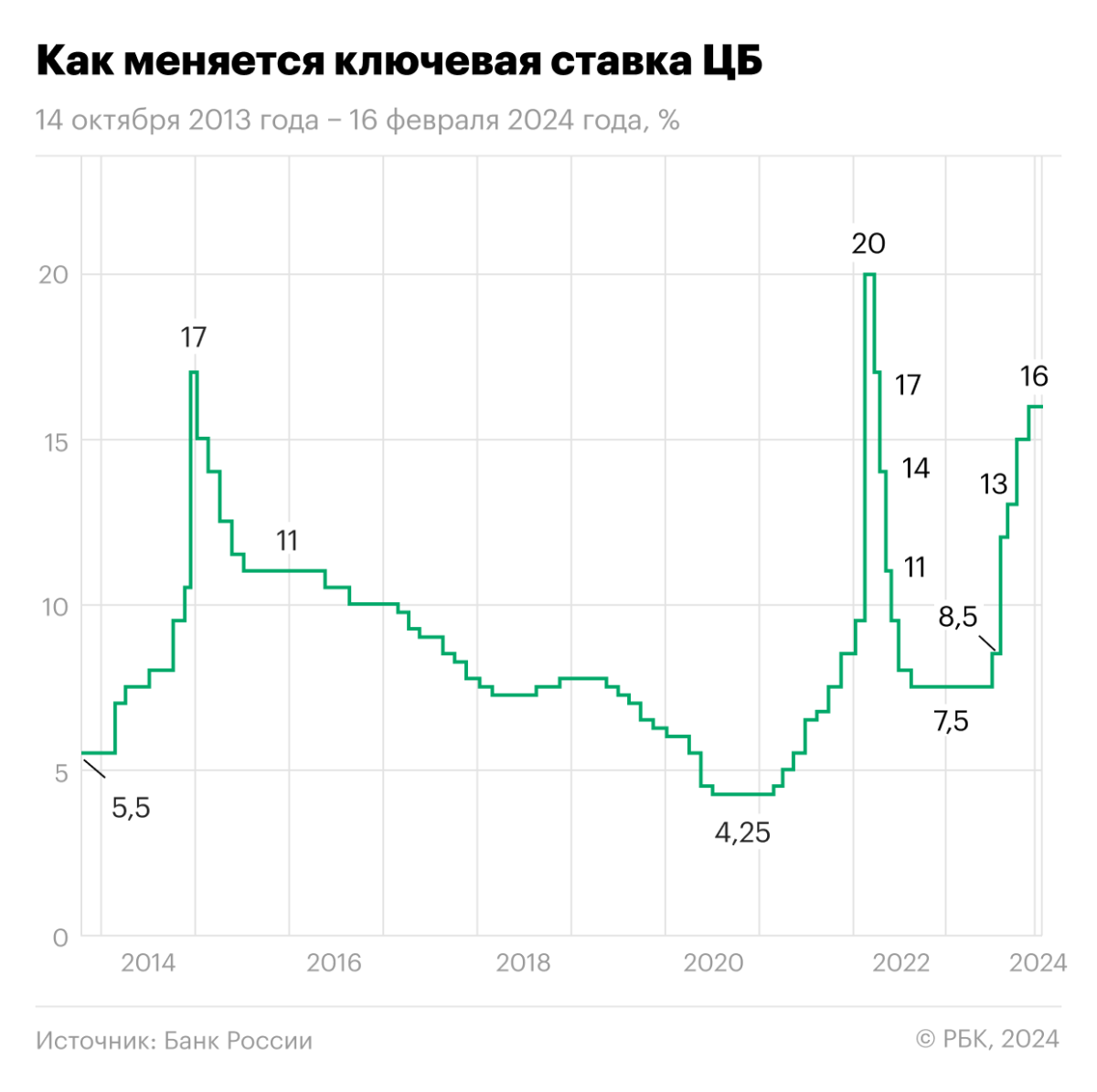

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 16 февраля 2024 года (Фото: РБК)

Сегмент высокодоходных облигаций отличается не очень высокой ликвидностью, отмечают в Центробанке. Основными покупателями таких долговых бумаг чаще всего выступают физические лица, а основными инвесторами в более качественные и ликвидные корпоративные облигации — банки. Однако с появлением и развитием интереса населения к инструментам фондового рынка постепенно стал развиваться и сегмент ВДО, добавляют аналитики Банка России.

В прошлом году высокодоходные облигации размещали в основном строительные и микрофинансовые компании, а также предприятия сектора торговли и лизинговые компании. Как отмечают в ЦБ, на указанные четыре отрасли приходится 73% от стоимости всех выпусков ВДО. При этом основными покупателями на первичном рынке выступали квалифицированные инвесторы. В Банке России связывают рост интереса к таким бумагам с высокой доходностью, а также меньшими санкционными рисками эмитентов ВДО в сравнении с крупными заемщиками.

Несмотря на высокую активность на первичном рынке, премия ВДО к государственным облигациям постепенно снижалась в первой половине 2023 года. Этому поспособствовало сохранение неизменной ключевой ставки Банка России, а также отсутствие дефолтов среди эмитентов ВДО.

Так, если в начале прошлого года премия к ОФЗ составляла 650–680 б.п., то к концу июня она снизилась уже до 400 б.п. При этом в Центробанке отмечают, что кредитный спред высокодоходных облигаций снижался быстрее, чем в бумагах эмитентов с более высоким кредитным рейтингом (АА и выше), который в первой половине 2023 года оставался в диапазоне 49–108 б.п. «После ужесточения риторики Банка России и повышения ключевой ставки в июле-августе премия ВДО к доходности государственных облигаций оставалась волатильной, но в конце 2023 года преимущественно увеличивалась», — добавляют в ЦБ.

При этом ликвидность вторичного рынка остается довольно низкой: «Объем торгов преимущественно увеличивался в январе — августе 2023 года и на пике достигал ₽3,4 млрд в мае, однако в сентябре — декабре вновь снизился примерно до ₽1,5–2 млрд», — приводят цифры в Центробанке.

Сохранение жестких денежно-кредитных условий в экономике в течение длительного периода ограничит рост сегмента ВДО, считают в Банке России. Основным препятствием для роста сегмента выступает риск дефолта эмитентов: «Во-первых, жесткие денежно-кредитные условия приведут к некоторому охлаждению совокупного спроса, что может ухудшить финансовые результаты компаний. Во-вторых, удорожание рыночных заимствований осложнит компаниям рефинансирование облигационных выпусков», — прогнозируют аналитики Банка России.

По итогам прошлого года общий объем размещений высокодоходных облигаций достиг ₽41 млрд, согласно данным обзора финансовых инструментов от Банка России за 2023 год. Это в 4,6 раза больше показателя 2022 года (₽8,9 млрд). Таким образом, сейчас на рынке облигаций обращаются выпуски ВДО на ₽89 млрд. Основными драйверами для роста сегмента в регуляторе называют рост стоимости банковских кредитов, а также ожидания их дальнейшего роста по мере ужесточения денежно-кредитной политики.

Понятие « высокодоходные облигации » законодательно не закреплено, поэтому чаще всего таковыми считаются облигации, ставка по купону которых превышает ключевую ставку Банка России примерно на 5%. Такие облигации выпускают компании малого и среднего бизнеса либо крупные компании, у которых ухудшилось финансовое положение. Эмитенты вынуждены предлагать более высокие ставки купона, чтобы привлечь заемные средства. Кредитный риск по ВДО выше, чем у обычных облигаций.

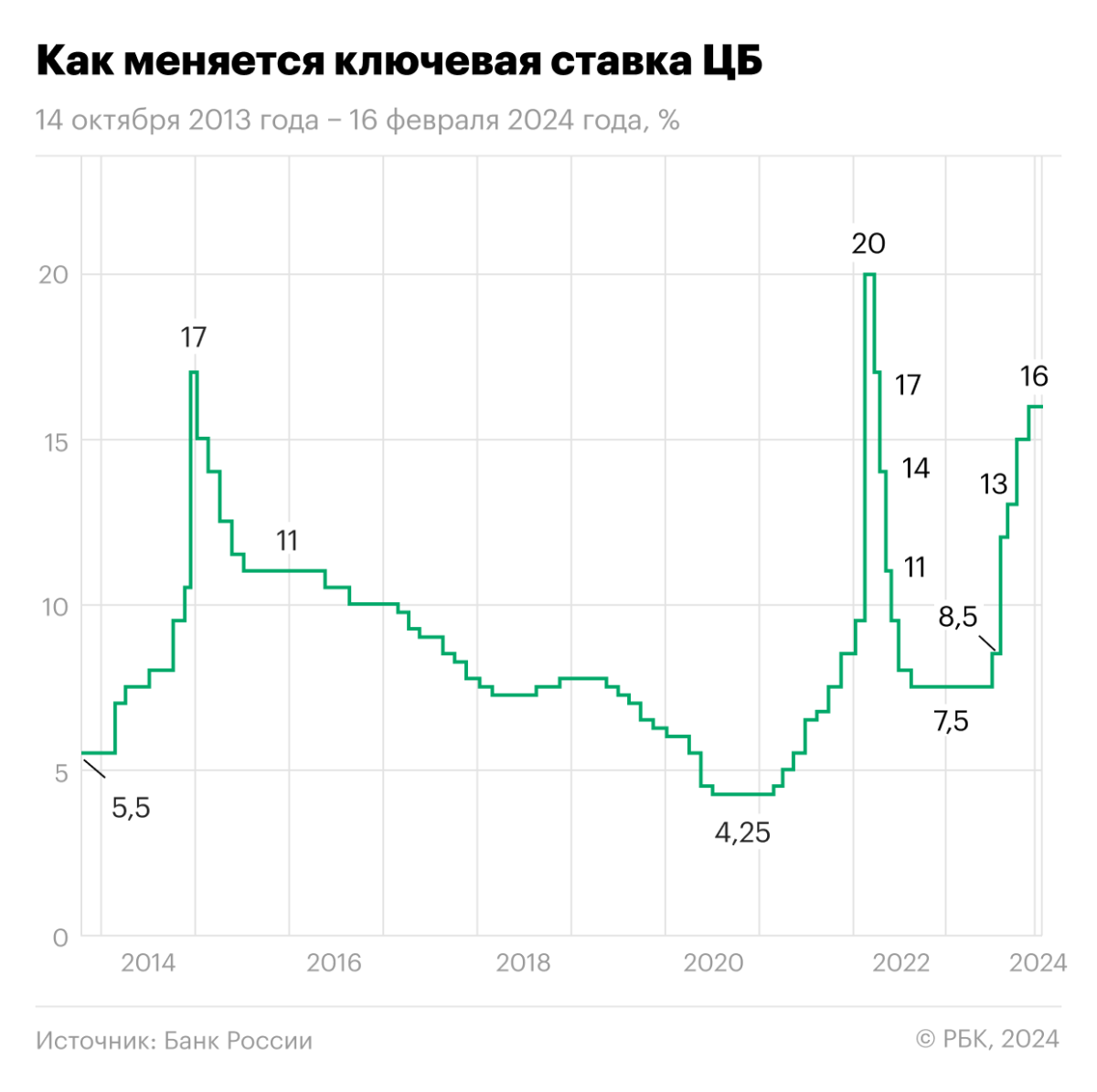

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 16 февраля 2024 года (Фото: РБК)

Сегмент высокодоходных облигаций отличается не очень высокой ликвидностью, отмечают в Центробанке. Основными покупателями таких долговых бумаг чаще всего выступают физические лица, а основными инвесторами в более качественные и ликвидные корпоративные облигации — банки. Однако с появлением и развитием интереса населения к инструментам фондового рынка постепенно стал развиваться и сегмент ВДО, добавляют аналитики Банка России.

В прошлом году высокодоходные облигации размещали в основном строительные и микрофинансовые компании, а также предприятия сектора торговли и лизинговые компании. Как отмечают в ЦБ, на указанные четыре отрасли приходится 73% от стоимости всех выпусков ВДО. При этом основными покупателями на первичном рынке выступали квалифицированные инвесторы. В Банке России связывают рост интереса к таким бумагам с высокой доходностью, а также меньшими санкционными рисками эмитентов ВДО в сравнении с крупными заемщиками.

Несмотря на высокую активность на первичном рынке, премия ВДО к государственным облигациям постепенно снижалась в первой половине 2023 года. Этому поспособствовало сохранение неизменной ключевой ставки Банка России, а также отсутствие дефолтов среди эмитентов ВДО.

Так, если в начале прошлого года премия к ОФЗ составляла 650–680 б.п., то к концу июня она снизилась уже до 400 б.п. При этом в Центробанке отмечают, что кредитный спред высокодоходных облигаций снижался быстрее, чем в бумагах эмитентов с более высоким кредитным рейтингом (АА и выше), который в первой половине 2023 года оставался в диапазоне 49–108 б.п. «После ужесточения риторики Банка России и повышения ключевой ставки в июле-августе премия ВДО к доходности государственных облигаций оставалась волатильной, но в конце 2023 года преимущественно увеличивалась», — добавляют в ЦБ.

При этом ликвидность вторичного рынка остается довольно низкой: «Объем торгов преимущественно увеличивался в январе — августе 2023 года и на пике достигал ₽3,4 млрд в мае, однако в сентябре — декабре вновь снизился примерно до ₽1,5–2 млрд», — приводят цифры в Центробанке.

Сохранение жестких денежно-кредитных условий в экономике в течение длительного периода ограничит рост сегмента ВДО, считают в Банке России. Основным препятствием для роста сегмента выступает риск дефолта эмитентов: «Во-первых, жесткие денежно-кредитные условия приведут к некоторому охлаждению совокупного спроса, что может ухудшить финансовые результаты компаний. Во-вторых, удорожание рыночных заимствований осложнит компаниям рефинансирование облигационных выпусков», — прогнозируют аналитики Банка России.

В 2023 году дефолт допустили 15 эмитентов по 25 выпускам ВДО (24 дефолта связаны с невыплатой купонных платежей, один — с погашением выпуска), еще три компании допустили технический дефолт.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба