12 марта 2024 Zero Hedge

В конце 70-х и начале 80-х, во время всплеска инфляции, Нью-Йорк был мифическим местом. В то время можно было приобрести пентхаус на Парк-авеню за $1 (разумеется, при наличии огромного долга). Теперь из-за жёстких медвежьих объятий самых высоких процентных ставок за последние 40 лет и продолжающегося кризиса в сфере кредитования, те легендарные дни вернулись. Правда, пока только в сфере коммерческой недвижимости.

По данным Bloomberg, канадские пенсионные фонды, ещё недавно активнейшие покупатели недвижимости в мире, начали революцию. Это вдохновило пенсионные планы по всему миру. Они начали подражать им, т.к. согласно легендарным словам Бена Бернанке (Ben Bernanke), цены на канадскую недвижимость никогда не снижаются...

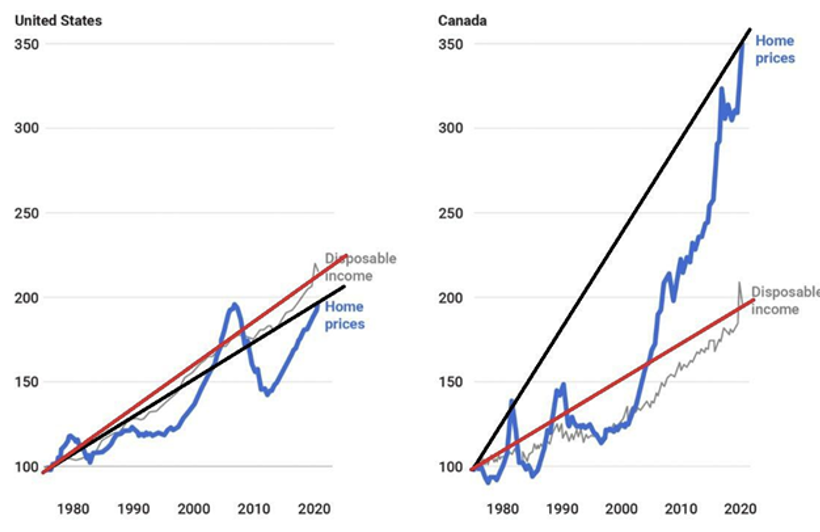

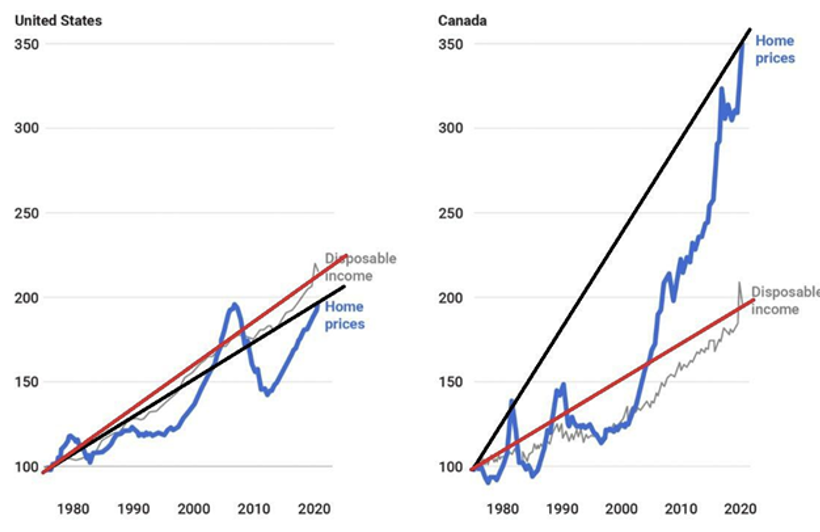

Динамика реально располагаемого дохода – красным, и индекса реальных цен на жилье – синим, с 1975 г по IV квартал 2020 г. США – слева, Канада - справа

Источники: Mack. А. и E. Martinez-Garcia. 2011. 2011. «Межстрановая квартальная база данных реальных цен на жилье: Методологическое примечание». Рабочий документ Института глобализации и денежно-кредитной политики № 99 Федерального резервного банка Далласа, расчеты автора. 2021.

... наконец-то осознали, что гравитация существует. И вот крупнейший из них пытается ограничить своё присутствие в самой уязвимой отрасли коммерческой недвижимости - офисных зданиях.

За последнее время Инвестиционный совет Канадского пенсионного плана совершил три сделки по сильно заниженным ценам, продав свои доли в паре башен в Ванкувере и бизнес-парке в Южной Калифорнии. Однако настоящим потрясением для отрасли стала офисная башня в Манхэттене: компания продала свою долю всего за $1.Беспокоит тот факт, что подобные сделки могут стать примером для других крупных инвесторов, также ищущих выход из сложившейся ситуации. Это может вызвать кризис на рынке недвижимости Манхэттена, которому до сих пор удавалось избегать реального ценообразования.

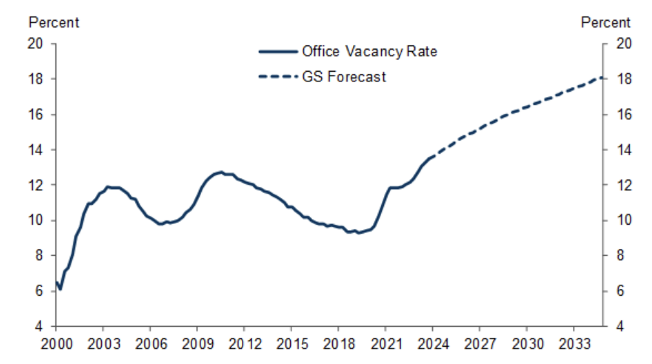

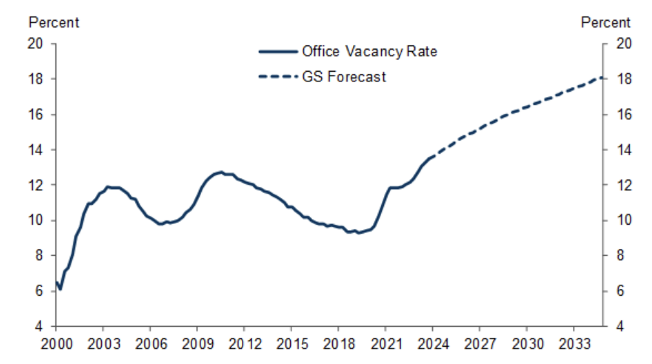

Действительно, как ранее писал Goldman, ожидается, что уровень свободных офисных площадей будет расти и в следующие десять лет.

Динамика свободных офисов с 2000 г и прогноз до 2033 г, при условии, что переход к удаленной работе сохранится

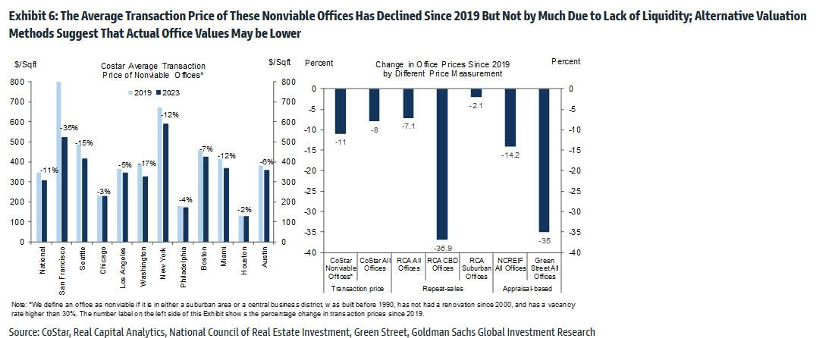

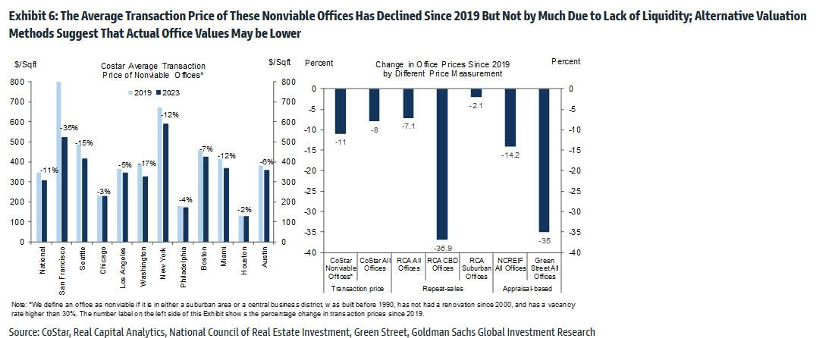

...средняя цена многих неиспользуемых офисов с 2019 года снизилась всего на 11% до $307 за квадратный фут (левая часть на графике ниже). Далее банк отмечает, что в наиболее пострадавших городах до 14-16% офисов могут стать никому не нужными. Средняя цена сделки по ним уже снизилась на 15-35%.Однако из-за недостатка ликвидности на этом рынке цены недавних сделок еще не отражают текущую стоимость многих существующих офисов. По неутешительному заключениюGoldman: «альтернативные методы оценки, основанные на повторных продажах и оценочной стоимости, предполагают, что фактическая стоимость офисов может быть намного ниже средней цены сделки». Что ж, цена в $1, безусловно, подтверждает, что реальная стоимость офисов намного ниже.

Динамика средней цены нежизнеспособных офисов и динамика цен на офисы по разным ценовым показателям

Источник: CoStar, Real Capital Analytics. Национальный совет по инвестициям в недвижимость, Green Street, Goldman Sachs Global Investment Research

Средняя цена сделки «нежизнеспособных офисов» снизилась с 2019 года, но не намного из-за отсутствия ликвидности; альтернативные методы оценки позволяют предположить, что фактическая стоимость офисов может быть ниже

И, возвращаясь к исторической распродаже, в конце прошлого года канадский фонд продал свою долю (29%) в манхэттенском здании 360 ParkAvenueSouth за $1 одному из своих партнеров, компании BostonProperties, которая также согласилась принять долги перед CPPIB. Инвесторы вместе с сингапурским суверенным фондом GICPte. приобрели 20-этажное здание в 2021 году, планируя сделать из него современное рабочее пространство.

«Это противоположно вотуму доверия. Меня интересует, кто может быть следующим?», - сказал Джон Ким (JohnKim), аналитик BMOCapitalMarkets, отслеживающий деятельность компаний, занимающихся недвижимостью.

Тревога по поводу офисных зданий охватила весь финансовый мир, т.к. сохранение удаленной работы и более высокие затраты по займам подрывают фундамент экономики. Изначально данные объекты считались хорошими инвестициями, целый ряд банков от Нью-Йорка до Токио недавно признали, что кредиты, выданные ими под офисы, никогда не будут полностью погашены. Это вызвало падение цен на их акции. Также появились опасения более широкого кредитного кризиса.

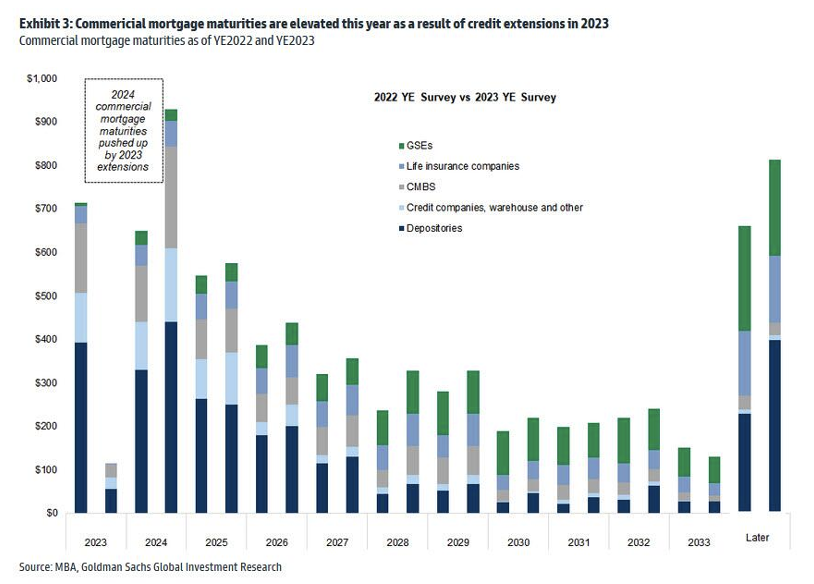

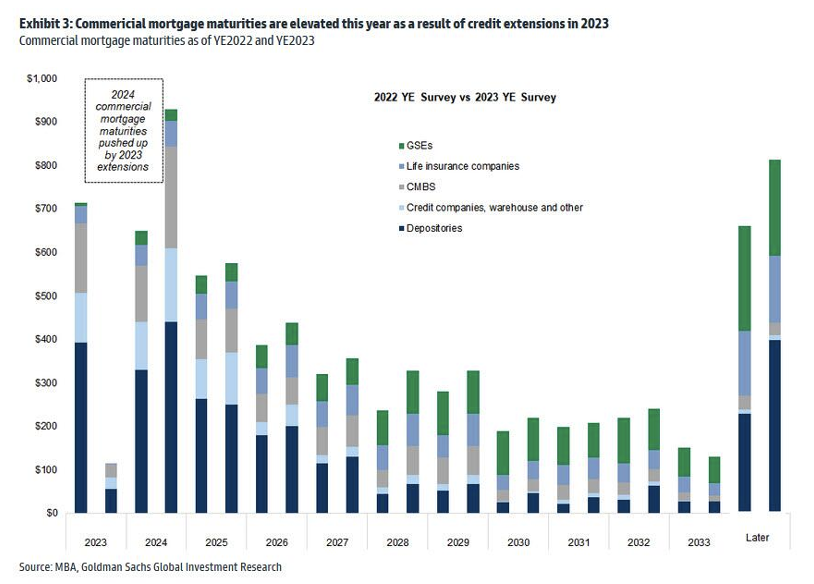

Но настоящим испытанием будет то, по какой реальной цене будут проданы офисные здания - особенно после того, как истечет срок погашения кредитов на надвижимость, выданных на сотни $млрд....

Сроки погашения коммерческой ипотеки в текущем году растут в результате продления кредитов в 2023 году

Источник: MBA, Goldman Sachs Global Investment Research

.... С тех пор, как процентные ставки начали расти, таких примеров пока было совсем немного. Именно поэтому наблюдатели считают подобные инциденты, как ликвидация CPPIB, очень плохим знаком для рынка.

Сделка в Манхэттене - не первая продажа пенсионного фонда: в январе CPPIB продал свою долю 45% в Santa Monica Business Park (второй владелец BostonProperties) за $38 млн. В 2018 году CPPIBкупил данный объект почти на 75% дороже. Сделка состоялась сразу после того, как был подписан договор аренды с социальной медиа-компанией Snap. По договору требовалось выделение дополнительных средств на благоустройство кампуса, сообщил главный исполнительный директор BostonProperties Оуэн Томас (Owen Thomas) на телефонной конференции.

Питер Баллон (Peter Ballon), главный руководитель департамента недвижимости CPPIB, отказался комментировать недавние сделки, но сказал, что фонд продолжает инвестировать в офисные здания, в том числе в недавно построенную 37-этажную башню в Ванкувере.

«Продажи – это неотъемлемая часть нашего инвестиционного процесса» - сказал Баллон в заявлении, отправленном по электронной почте. «Мы выходим, когда стоимость актива максимальна, и мы можем перераспределить вырученные средства на более высокую доходность в других активах, секторах и рынках, включая офисные здания.»

Как отмечает Bloomberg, пенсионный фонд активно не отказывается от офисов, но и не стремится увеличить свои офисные активы. Если недвижимость требует дополнительных инвестиций, CPPIB может просто продать ее, чтобы инвестировать эти деньги в другое место, где они смогут получить более высокую прибыль, сказал собеседник, попросивший не называть его имени.

Фонд CPPIB с капиталом в 590,8 млрд канадских долларов ($436,9 млрд.) - один из крупнейших в мире. Портфель недвижимости фонда оценивается в $41,4 млрд. Объекты недвижимости раскинуты от Стокгольма до Бенгалуру и включают в себя практически все виды недвижимости - от складов до медико-биологических комплексов и многоквартирных домов.

Несмотря на то, что подобный масштаб позволит снизить возможные потери от отдельных сделок, это также означает, что даже небольшое изменение в аппетитах офиса CPPIB способно заставить рынок колебаться.

Ликвидация 360 Park может шокировать, но это лишь первый из многих случаев: в условиях, когда гибридные графики работы будут снижать спрос на офисные помещения в долгосрочной перспективе, а рост процентных ставок будет увеличивать стоимость постоянной модернизации, необходимой для привлечения и удержания арендаторов. Даже самые лучшие офисные здания могут оказаться неконкурентоспособными по отношению с другими инвестиционными возможностями.

«Чтобы получить больше прибыли от инвестиций в офисы, вам придется модернизировать их, вложить в них гораздо больше денег,» - сказал Мэтт Херши (MattHershey), партнер консалтинговой компании HodesWeill & Associates, специализирующейся на недвижимости. «Иногда лучше просто смириться с потерями и реинвестировать в средства в более выгодные активы».

По данным Bloomberg, канадские пенсионные фонды, ещё недавно активнейшие покупатели недвижимости в мире, начали революцию. Это вдохновило пенсионные планы по всему миру. Они начали подражать им, т.к. согласно легендарным словам Бена Бернанке (Ben Bernanke), цены на канадскую недвижимость никогда не снижаются...

Динамика реально располагаемого дохода – красным, и индекса реальных цен на жилье – синим, с 1975 г по IV квартал 2020 г. США – слева, Канада - справа

Источники: Mack. А. и E. Martinez-Garcia. 2011. 2011. «Межстрановая квартальная база данных реальных цен на жилье: Методологическое примечание». Рабочий документ Института глобализации и денежно-кредитной политики № 99 Федерального резервного банка Далласа, расчеты автора. 2021.

... наконец-то осознали, что гравитация существует. И вот крупнейший из них пытается ограничить своё присутствие в самой уязвимой отрасли коммерческой недвижимости - офисных зданиях.

За последнее время Инвестиционный совет Канадского пенсионного плана совершил три сделки по сильно заниженным ценам, продав свои доли в паре башен в Ванкувере и бизнес-парке в Южной Калифорнии. Однако настоящим потрясением для отрасли стала офисная башня в Манхэттене: компания продала свою долю всего за $1.Беспокоит тот факт, что подобные сделки могут стать примером для других крупных инвесторов, также ищущих выход из сложившейся ситуации. Это может вызвать кризис на рынке недвижимости Манхэттена, которому до сих пор удавалось избегать реального ценообразования.

Действительно, как ранее писал Goldman, ожидается, что уровень свободных офисных площадей будет расти и в следующие десять лет.

Динамика свободных офисов с 2000 г и прогноз до 2033 г, при условии, что переход к удаленной работе сохранится

...средняя цена многих неиспользуемых офисов с 2019 года снизилась всего на 11% до $307 за квадратный фут (левая часть на графике ниже). Далее банк отмечает, что в наиболее пострадавших городах до 14-16% офисов могут стать никому не нужными. Средняя цена сделки по ним уже снизилась на 15-35%.Однако из-за недостатка ликвидности на этом рынке цены недавних сделок еще не отражают текущую стоимость многих существующих офисов. По неутешительному заключениюGoldman: «альтернативные методы оценки, основанные на повторных продажах и оценочной стоимости, предполагают, что фактическая стоимость офисов может быть намного ниже средней цены сделки». Что ж, цена в $1, безусловно, подтверждает, что реальная стоимость офисов намного ниже.

Динамика средней цены нежизнеспособных офисов и динамика цен на офисы по разным ценовым показателям

Источник: CoStar, Real Capital Analytics. Национальный совет по инвестициям в недвижимость, Green Street, Goldman Sachs Global Investment Research

Средняя цена сделки «нежизнеспособных офисов» снизилась с 2019 года, но не намного из-за отсутствия ликвидности; альтернативные методы оценки позволяют предположить, что фактическая стоимость офисов может быть ниже

И, возвращаясь к исторической распродаже, в конце прошлого года канадский фонд продал свою долю (29%) в манхэттенском здании 360 ParkAvenueSouth за $1 одному из своих партнеров, компании BostonProperties, которая также согласилась принять долги перед CPPIB. Инвесторы вместе с сингапурским суверенным фондом GICPte. приобрели 20-этажное здание в 2021 году, планируя сделать из него современное рабочее пространство.

«Это противоположно вотуму доверия. Меня интересует, кто может быть следующим?», - сказал Джон Ким (JohnKim), аналитик BMOCapitalMarkets, отслеживающий деятельность компаний, занимающихся недвижимостью.

Тревога по поводу офисных зданий охватила весь финансовый мир, т.к. сохранение удаленной работы и более высокие затраты по займам подрывают фундамент экономики. Изначально данные объекты считались хорошими инвестициями, целый ряд банков от Нью-Йорка до Токио недавно признали, что кредиты, выданные ими под офисы, никогда не будут полностью погашены. Это вызвало падение цен на их акции. Также появились опасения более широкого кредитного кризиса.

Но настоящим испытанием будет то, по какой реальной цене будут проданы офисные здания - особенно после того, как истечет срок погашения кредитов на надвижимость, выданных на сотни $млрд....

Сроки погашения коммерческой ипотеки в текущем году растут в результате продления кредитов в 2023 году

Источник: MBA, Goldman Sachs Global Investment Research

.... С тех пор, как процентные ставки начали расти, таких примеров пока было совсем немного. Именно поэтому наблюдатели считают подобные инциденты, как ликвидация CPPIB, очень плохим знаком для рынка.

Сделка в Манхэттене - не первая продажа пенсионного фонда: в январе CPPIB продал свою долю 45% в Santa Monica Business Park (второй владелец BostonProperties) за $38 млн. В 2018 году CPPIBкупил данный объект почти на 75% дороже. Сделка состоялась сразу после того, как был подписан договор аренды с социальной медиа-компанией Snap. По договору требовалось выделение дополнительных средств на благоустройство кампуса, сообщил главный исполнительный директор BostonProperties Оуэн Томас (Owen Thomas) на телефонной конференции.

Питер Баллон (Peter Ballon), главный руководитель департамента недвижимости CPPIB, отказался комментировать недавние сделки, но сказал, что фонд продолжает инвестировать в офисные здания, в том числе в недавно построенную 37-этажную башню в Ванкувере.

«Продажи – это неотъемлемая часть нашего инвестиционного процесса» - сказал Баллон в заявлении, отправленном по электронной почте. «Мы выходим, когда стоимость актива максимальна, и мы можем перераспределить вырученные средства на более высокую доходность в других активах, секторах и рынках, включая офисные здания.»

Как отмечает Bloomberg, пенсионный фонд активно не отказывается от офисов, но и не стремится увеличить свои офисные активы. Если недвижимость требует дополнительных инвестиций, CPPIB может просто продать ее, чтобы инвестировать эти деньги в другое место, где они смогут получить более высокую прибыль, сказал собеседник, попросивший не называть его имени.

Фонд CPPIB с капиталом в 590,8 млрд канадских долларов ($436,9 млрд.) - один из крупнейших в мире. Портфель недвижимости фонда оценивается в $41,4 млрд. Объекты недвижимости раскинуты от Стокгольма до Бенгалуру и включают в себя практически все виды недвижимости - от складов до медико-биологических комплексов и многоквартирных домов.

Несмотря на то, что подобный масштаб позволит снизить возможные потери от отдельных сделок, это также означает, что даже небольшое изменение в аппетитах офиса CPPIB способно заставить рынок колебаться.

Ликвидация 360 Park может шокировать, но это лишь первый из многих случаев: в условиях, когда гибридные графики работы будут снижать спрос на офисные помещения в долгосрочной перспективе, а рост процентных ставок будет увеличивать стоимость постоянной модернизации, необходимой для привлечения и удержания арендаторов. Даже самые лучшие офисные здания могут оказаться неконкурентоспособными по отношению с другими инвестиционными возможностями.

«Чтобы получить больше прибыли от инвестиций в офисы, вам придется модернизировать их, вложить в них гораздо больше денег,» - сказал Мэтт Херши (MattHershey), партнер консалтинговой компании HodesWeill & Associates, специализирующейся на недвижимости. «Иногда лучше просто смириться с потерями и реинвестировать в средства в более выгодные активы».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба