14 марта 2024 Bloomberg

Инфляция снова в центре внимания на этой неделе после вчерашней публикации данных по потребительским расходам (PCE) в США. В заголовках было отмечено небольшое падение по сравнению с предыдущим месяцем (но если копнуть чуть глубже, то мы увидим, что картина куда более тревожная), что подтвердило более широкий сигнал о новом росте инфляционного давления. Символ крайней неоцененности активов с учетом такой вероятности - это волатильность золота, серебра и других металлов, близкая к десятилетнему минимуму.

Учитывая, что в последнее время инфляция достигла поколенческого максимума, примечательна степень самодовольства на рынке по поводу серьезности инфляционной проблемы. Обычно после инфляционного шока в ценах появляется премия за риск, сохраняющаяся многие годы. Потребовалось много времени и жесткое повышение ставок Полом Волкером (Paul Volcker), за которым последовали туманные высказывания Алана Гринспена (Alan Greenspan), чтобы, наконец, убедить рынок вернуть премии на уровни до начала Великой инфляции 1960-х годов.

Сегодня рынок фиксинговых свопов прогнозирует, что индекс потребительских цен вернется к уровню 2% ко второй половине этого года. В доходности нет премии за риск инфляции, а денежные рынки склонны ожидать более низких, а не более высоких ставок.

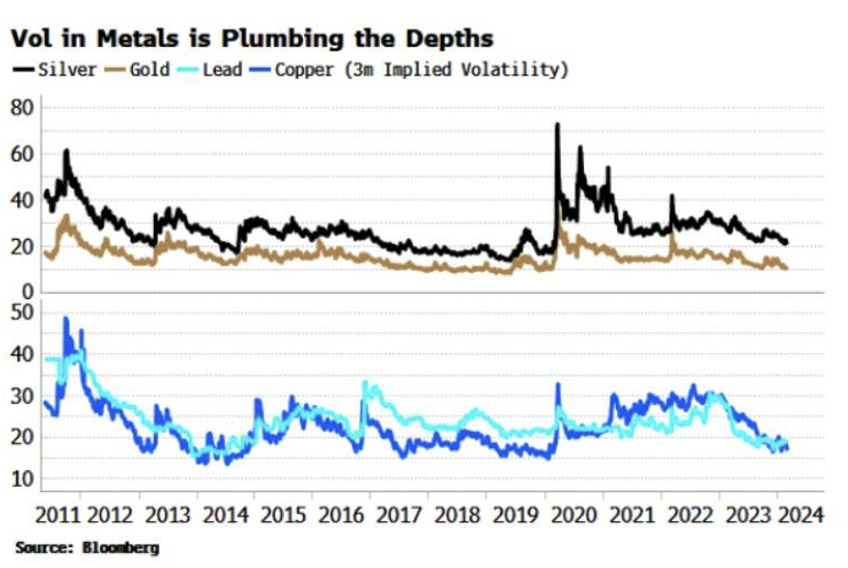

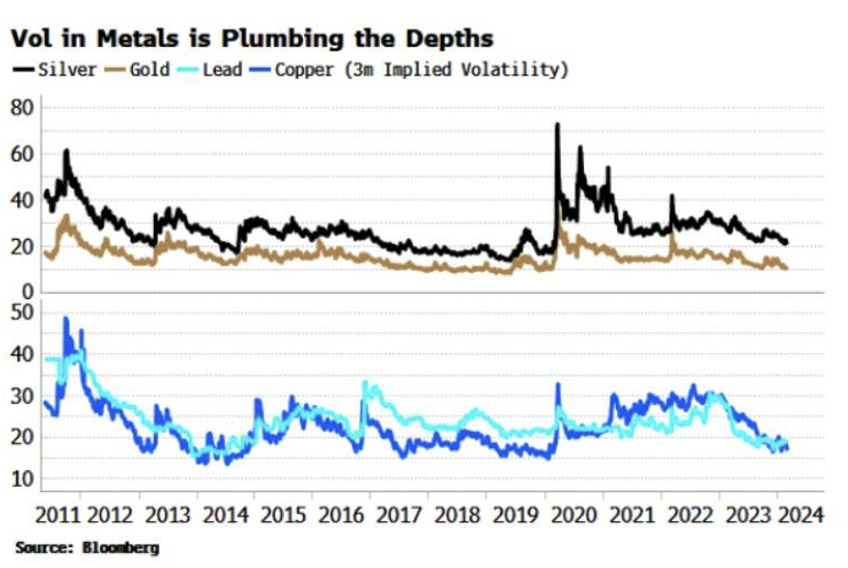

Кроме того, снижается волатильность сырьевых товаров. Сырьевые товары и другие реальные активы исторически хорошо себя показывают в условиях инфляции, при этом их волатильность также растет. Однако подразумеваемая волатильность некоторых сырьевых товаров, особенно металлов и особенно золота и серебра, неестественно низка.

Волатильность в металлах оказалась на самом дне: серебро – черным, золото – бурым, свинец – зеленым, медь – синим (3-месячная подразумеваемая волатильность)

На рынке нет ожиданий возвращения инфляции, а точнее вообще не видят вероятности того, что инфляция вернется в принципе. На самом деле ни один класс активов не выглядит готовым к инфляционному спаду.

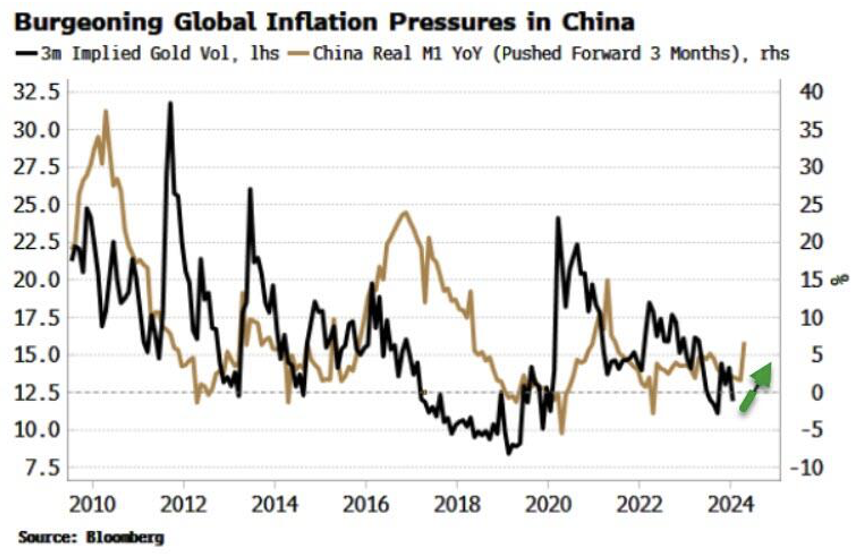

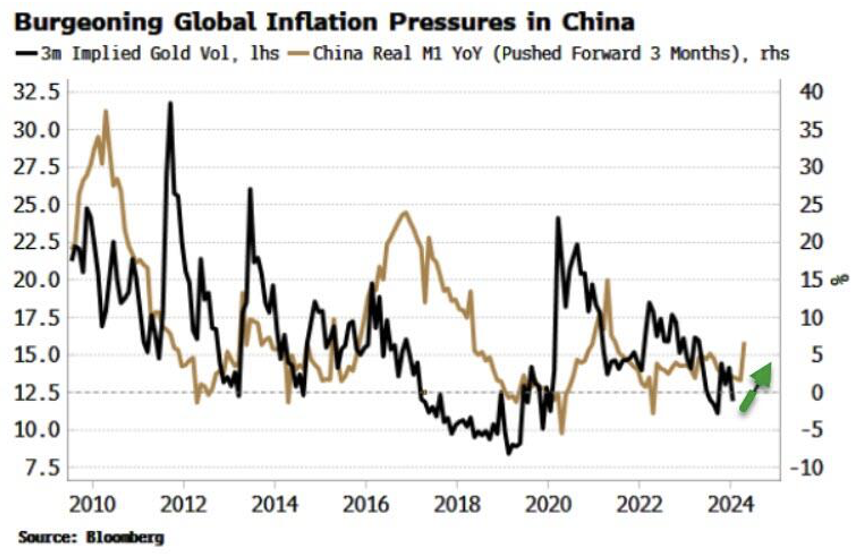

Одним из крупнейших факторов дисинфляции в США за последние два года была не внутренняя денежно-кредитная политика, а дефляция в Китае. Тем не менее, очень медленно, опережающие индикаторы экономической активности и инфляции в Китае начинают расти по мере того, как фискальные и монетарные стимулы начинают давать о себе знать.

Нарастающее всемирное инфляционное давление в Китае: 3-месячная подразумеваемая волатильность золота – черным, левая шкала; реальный денежный агрегат М1 в Китае (перенесенная на 3 месяца вперед) – бурым, правая шкала

Признак того, что Китай вскоре снова внесет позитивный вклад в глобальное и ценовое давление в США – и вызовет переоценку на рынках – можно увидеть в зарождающемся росте реального денежного агрегата (M1), предвосхищавшего волатильность золота в последние годы.

Саймон Вайт (Simon White), макростратег Bloomberg

Учитывая, что в последнее время инфляция достигла поколенческого максимума, примечательна степень самодовольства на рынке по поводу серьезности инфляционной проблемы. Обычно после инфляционного шока в ценах появляется премия за риск, сохраняющаяся многие годы. Потребовалось много времени и жесткое повышение ставок Полом Волкером (Paul Volcker), за которым последовали туманные высказывания Алана Гринспена (Alan Greenspan), чтобы, наконец, убедить рынок вернуть премии на уровни до начала Великой инфляции 1960-х годов.

Сегодня рынок фиксинговых свопов прогнозирует, что индекс потребительских цен вернется к уровню 2% ко второй половине этого года. В доходности нет премии за риск инфляции, а денежные рынки склонны ожидать более низких, а не более высоких ставок.

Кроме того, снижается волатильность сырьевых товаров. Сырьевые товары и другие реальные активы исторически хорошо себя показывают в условиях инфляции, при этом их волатильность также растет. Однако подразумеваемая волатильность некоторых сырьевых товаров, особенно металлов и особенно золота и серебра, неестественно низка.

Волатильность в металлах оказалась на самом дне: серебро – черным, золото – бурым, свинец – зеленым, медь – синим (3-месячная подразумеваемая волатильность)

На рынке нет ожиданий возвращения инфляции, а точнее вообще не видят вероятности того, что инфляция вернется в принципе. На самом деле ни один класс активов не выглядит готовым к инфляционному спаду.

Одним из крупнейших факторов дисинфляции в США за последние два года была не внутренняя денежно-кредитная политика, а дефляция в Китае. Тем не менее, очень медленно, опережающие индикаторы экономической активности и инфляции в Китае начинают расти по мере того, как фискальные и монетарные стимулы начинают давать о себе знать.

Нарастающее всемирное инфляционное давление в Китае: 3-месячная подразумеваемая волатильность золота – черным, левая шкала; реальный денежный агрегат М1 в Китае (перенесенная на 3 месяца вперед) – бурым, правая шкала

Признак того, что Китай вскоре снова внесет позитивный вклад в глобальное и ценовое давление в США – и вызовет переоценку на рынках – можно увидеть в зарождающемся росте реального денежного агрегата (M1), предвосхищавшего волатильность золота в последние годы.

Саймон Вайт (Simon White), макростратег Bloomberg

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба