29 марта 2024 Zero Hedge

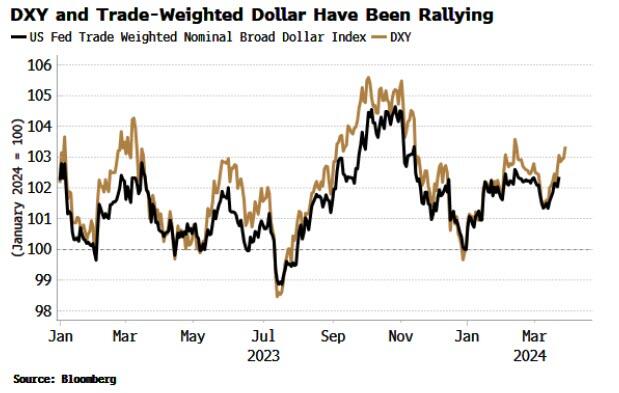

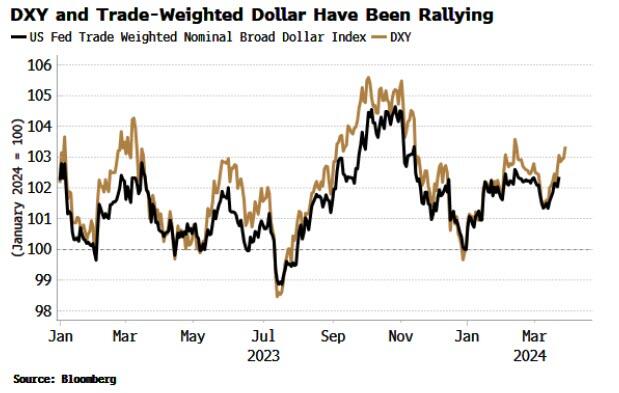

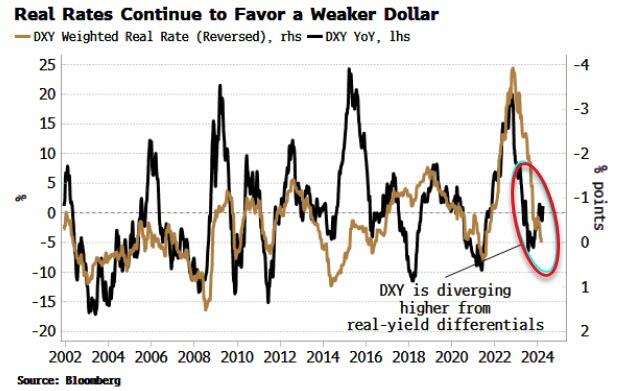

Текущее ралли доллара вскоре может столкнуться с сопротивлением со стороны растущей разницы в реальной доходности с остальным миром, вызванной глобальной инфляцией, которая снижается быстрее, чем в США. Доллар находится на мини-спурте вверх: индекс DXY вырос почти на 2% с мартовских минимумов и на 3,3% с начала года. Этому способствовала главным образом распродажа валют развитых рынков, таких как швейцарский франк и иена, при этом DXY опережает взвешенный по удельному весу во внешней торговле доллар (белая линия на графике ниже), который включает валюты развитых и развивающихся рынков.

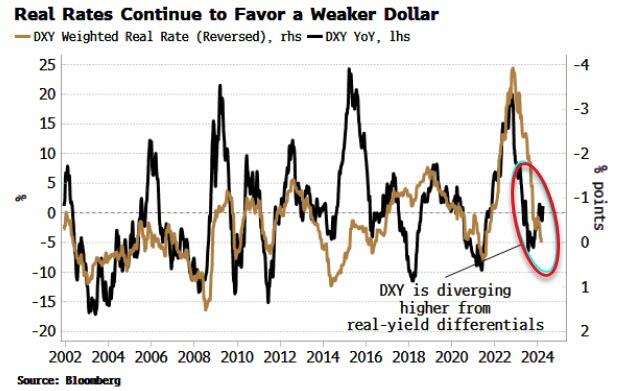

Но это расходится с фундаментальными показателями, главным образом с дифференциалом реальной доходности. Мы можем взять реальную доходность валют, входящих в корзину DXY (EUR, JPY, GBP, CAD, SEK и CHF), против реальной доходности доллара и просуммировать их, используя те же веса, что и при расчете DXY, чтобы создать взвешенную реальную ставку DXY. Как видно на графике ниже, в настоящее время DXY отклоняется от этого показателя в большую сторону.

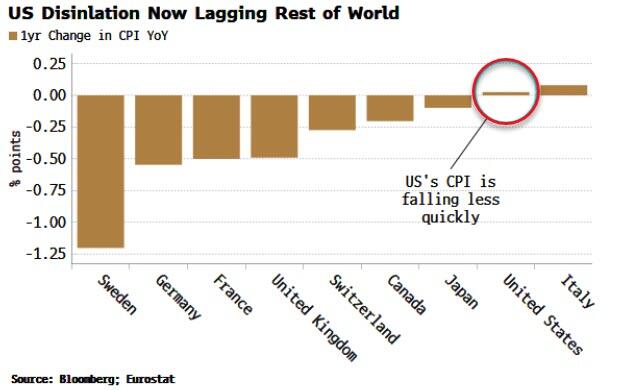

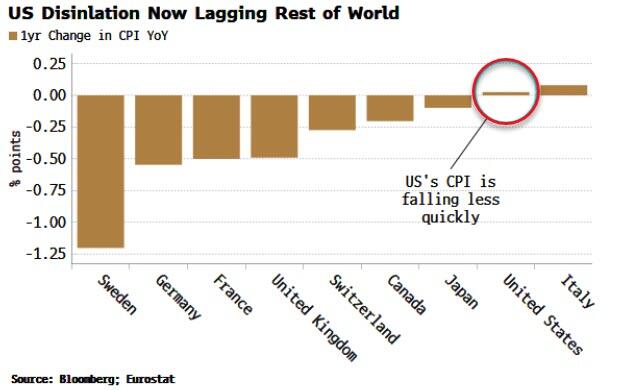

Взвешенная реальная ставка DXY растет (на графике выше она показана в обратном направлении), поскольку инфляция в остальном мире снижается быстрее, чем в США.

Эта тенденция, скорее всего, сохранится. США одними из первых столкнулись с повышенной инфляцией и одними из первых стали свидетелями довольно резкой дезинфляции. Сейчас они находятся в авангарде стран, осознающих, что инфляция не будет проблемой "сегодня - завтра", а, напротив, будет "пришедшей надолго" и склонной к повторному ускорению. Другими словами, реальная доходность в США, скорее всего, останется более высокой, чем в других странах мира, даже когда центральные банки начнут снижать процентные ставки, поскольку все они будут более осторожны, чем предполагают текущие цены. Рынок опционов предлагает щедрые ставки на ослабление доллара: примерно 1 к 8 вероятность того, что USD/JPY достигнет 140 к концу июня; такая же вероятность того, что EUR/USD достигнет 1,13; и 1 к 6 вероятность того, что GBP/USD достигнет 1,32 (при этом стерлинг также, вероятно, структурно недооценен, поскольку Brexit оказался на удивление позитивным для ситуации с долгом и счётом внешних операций Великобритании).

Но это расходится с фундаментальными показателями, главным образом с дифференциалом реальной доходности. Мы можем взять реальную доходность валют, входящих в корзину DXY (EUR, JPY, GBP, CAD, SEK и CHF), против реальной доходности доллара и просуммировать их, используя те же веса, что и при расчете DXY, чтобы создать взвешенную реальную ставку DXY. Как видно на графике ниже, в настоящее время DXY отклоняется от этого показателя в большую сторону.

Взвешенная реальная ставка DXY растет (на графике выше она показана в обратном направлении), поскольку инфляция в остальном мире снижается быстрее, чем в США.

Эта тенденция, скорее всего, сохранится. США одними из первых столкнулись с повышенной инфляцией и одними из первых стали свидетелями довольно резкой дезинфляции. Сейчас они находятся в авангарде стран, осознающих, что инфляция не будет проблемой "сегодня - завтра", а, напротив, будет "пришедшей надолго" и склонной к повторному ускорению. Другими словами, реальная доходность в США, скорее всего, останется более высокой, чем в других странах мира, даже когда центральные банки начнут снижать процентные ставки, поскольку все они будут более осторожны, чем предполагают текущие цены. Рынок опционов предлагает щедрые ставки на ослабление доллара: примерно 1 к 8 вероятность того, что USD/JPY достигнет 140 к концу июня; такая же вероятность того, что EUR/USD достигнет 1,13; и 1 к 6 вероятность того, что GBP/USD достигнет 1,32 (при этом стерлинг также, вероятно, структурно недооценен, поскольку Brexit оказался на удивление позитивным для ситуации с долгом и счётом внешних операций Великобритании).

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба