1 мая 2024 Zero Hedge Аведиков Георгий

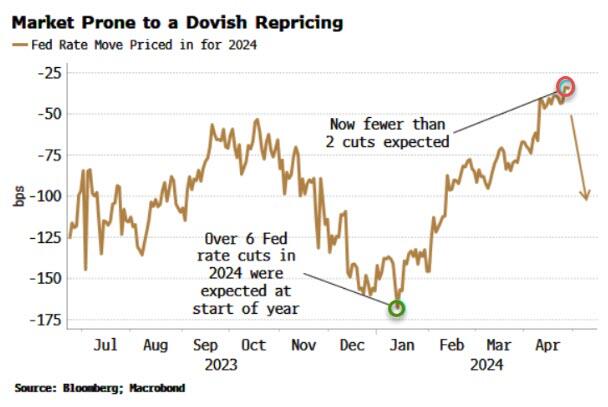

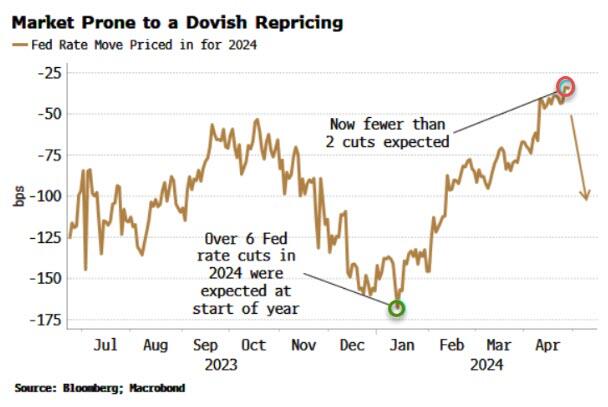

Следующим шагом Федеральной резервной системы в этом году, скорее всего, будет снижение ставки - несмотря на возобновление инфляции, - что создает для рынков риск «голубиной» переоценки.

Когда речь заходит о ФРС, легко зациклиться на том, что она должна делать, и пренебречь тем, что она будет делать на самом деле. С точки зрения инфляции становится все более очевидным, что центральному банку необходимо еще больше повысить ставки, чтобы подавить возобновление роста цен. Но это маловероятно. Напротив, риски для стоимости государственного финансирования и растущее давление на ликвидность, скорее всего, склонят ФРС в пользу снижения ставок, даже несмотря на нежелательное возвращение инфляции. Эта неделя вновь привлекает внимание к более тесному переплетению монетарной и фискальной политики. Заседание ФРС состоится в среду, но ежеквартальное объявление Казначейства о рефинансировании (QRA) будет иметь не меньшее значение для курса денежно-кредитной политики. В понедельник мы узнали требования Казначейства к заимствованиям. Суммы просто умопомрачительные - 243 миллиарда долларов во втором квартале и 847 миллиардов долларов в третьем квартале - и немыслимые в условиях рецессии всего несколько лет назад. Рынок постепенно приходит в себя от того, что Казначейство поставило на кон и осознает, что бюджетный дефицит вряд ли вернется к нерецессионной норме в ближайшее время. Срочная премия растет, поскольку кредиторы требуют большей компенсации за хранение долгосрочных долговых обязательств. На графике ниже показан торговый показатель премии за срок - разница между доходностью 10-летних облигаций и 1-месячной ставкой OIS на 10 лет вперед, - которая находится на таком высоком уровне впервые со времен GFC.

Другие показатели срочной премии также растут. Срочная премия ACM вернулась на положительную территорию, а подразумеваемые показатели срочной премии, основанные на оценке прогнозистами ставки по 10-летним векселям, уже на 150 б.п. выше, чем показанная выше срочная премия на основе OIS. Даже если казначейские облигации не настолько переоценены, как можно предположить, у правительства все равно есть проблема.

Не менее важно для доходности, чем то, сколько Казначейство хочет занять, то, как оно намерено это сделать. В среду мы узнаем, какую долю долгосрочных и краткосрочных долговых обязательств (т. е. векселей) Казначейство планирует выпустить в течение следующих двух кварталов. Увеличение выпуска векселей за последний год или около того имело огромное значение для рынков. «Разворот Йеллен» означал, что ликвидность, лежащая без дела в RRP, может быть использована фондами денежного рынка для покупки векселей и, таким образом, для финансирования правительства. Без этого велика вероятность того, что масса суверенных эмиссий вытеснила бы другие активы, и рынки были бы значительно слабее. Таким образом, Казначейство - косвенно или иным образом - помогло ФРС, позволив ей дольше удерживать ставки на высоком уровне и продолжать количественное ужесточение. Объявление, сделанное в среду, прольет свет на то, будет ли Казначейство придерживаться заявленной цели и пока не будет значительно увеличивать выпуск купонов (т. е. не-долларов). Взгляд на номинальные суммы выпущенных купонов и векселей подтверждает, что так оно и было.

Но в пересчете на дюрацию картина уже меняется. Объем выпущенных купонов с поправкой на дюрацию растет. Это усилит движение в сторону увеличения срочной премии и в конечном итоге поставит под угрозу поддержку рисковых активов.

UST просто не пользуются большим спросом по текущим ценам. Иностранцы более осторожны из-за рисков конфискации резервов, или их отпугивают высокие затраты на хеджирование в валюте; банки в чистом виде сокращают владение UST по мере ужесточения политики; управляющие несколькими активами испытывают меньшую потребность, поскольку Treasuries плохо хеджируют рецессию при высокой инфляции и плохо хеджируют портфель, когда соотношение акций и облигаций положительное; а ФРС занята попытками разгрузить свои запасы UST. Домохозяйства стали фактическим покупателем последней инстанции для казначейских облигаций. Но нет никаких оснований полагать, что они будут рады продолжать делать это по любой цене. Как показано на графике ниже, долгосрочные инфляционные ожидания потребителей обычно опережают премии за срок. Взгляд рынка на долгосрочную инфляцию, то есть на безубыточность, примерно на 150-200 базисных пунктов ниже, чем прогноз домохозяйств. Будучи покупателем UST в последней инстанции, домохозяйства будут все чаще устанавливать цену, которая, скорее всего, будет ниже, чем сейчас.

Повышение долгосрочной доходности приведет к тому, что правительству придется занимать еще больше, чтобы выплачивать растущие проценты по своим долговым обязательствам. Но это приведет к сокращению резервов и падению скорости резервирования, что фактически сведет на нет работу «поворотного курса» Йеллен и поставит фондовый рынок в опасное положение. Таким образом, ФРС, скорее всего, снизит ставки в обмен на сотрудничество с Казначейством. Это не только поможет правительству удовлетворить свои потребности в заемных средствах по невысокой цене, но и поможет ФРС выполнить свои обязанности по обеспечению финансовой стабильности, сняв давление с рисковых активов и уменьшив вероятность сжатия финансирования. Даже если такой шаг был бы неразумным, это не значит, что он не произойдет. Снижение ставок до того, как инфляция будет подавлена, грозит усилить структурные риски для роста цен. Но в условиях, когда ликвидность иссякает, риски финансирования растут, рынки становятся все более шаткими, а правительство попадает в замкнутый круг эмиссии, поскольку его процентные расходы растут, ФРС, скорее всего, снизит ставки в качестве первого легкого шага, чтобы ослабить давление - такой исход становится еще более вероятным в связи с приближающимися выборами. В краткосрочной и среднесрочной перспективе трудно представить, как количественное ужесточение не будет вскоре сокращено или свернуто. Но ФРС вряд ли захочет снова переходить к полномасштабному смягчению или заниматься регулированием кривой доходности. Поэтому в долгосрочной перспективе весьма вероятны финансовые репрессии - когда частные денежные потоки направляются на рынки государственного долга. Это станет еще одной фишкой в фактической эрозии независимости ФРС. В такой обстановке при оценке дальнейших действий центрального банка необходимо учитывать прихоти правительства в области расходов в той же степени, что и перспективы инфляции и безработицы.

Когда речь заходит о ФРС, легко зациклиться на том, что она должна делать, и пренебречь тем, что она будет делать на самом деле. С точки зрения инфляции становится все более очевидным, что центральному банку необходимо еще больше повысить ставки, чтобы подавить возобновление роста цен. Но это маловероятно. Напротив, риски для стоимости государственного финансирования и растущее давление на ликвидность, скорее всего, склонят ФРС в пользу снижения ставок, даже несмотря на нежелательное возвращение инфляции. Эта неделя вновь привлекает внимание к более тесному переплетению монетарной и фискальной политики. Заседание ФРС состоится в среду, но ежеквартальное объявление Казначейства о рефинансировании (QRA) будет иметь не меньшее значение для курса денежно-кредитной политики. В понедельник мы узнали требования Казначейства к заимствованиям. Суммы просто умопомрачительные - 243 миллиарда долларов во втором квартале и 847 миллиардов долларов в третьем квартале - и немыслимые в условиях рецессии всего несколько лет назад. Рынок постепенно приходит в себя от того, что Казначейство поставило на кон и осознает, что бюджетный дефицит вряд ли вернется к нерецессионной норме в ближайшее время. Срочная премия растет, поскольку кредиторы требуют большей компенсации за хранение долгосрочных долговых обязательств. На графике ниже показан торговый показатель премии за срок - разница между доходностью 10-летних облигаций и 1-месячной ставкой OIS на 10 лет вперед, - которая находится на таком высоком уровне впервые со времен GFC.

Другие показатели срочной премии также растут. Срочная премия ACM вернулась на положительную территорию, а подразумеваемые показатели срочной премии, основанные на оценке прогнозистами ставки по 10-летним векселям, уже на 150 б.п. выше, чем показанная выше срочная премия на основе OIS. Даже если казначейские облигации не настолько переоценены, как можно предположить, у правительства все равно есть проблема.

Не менее важно для доходности, чем то, сколько Казначейство хочет занять, то, как оно намерено это сделать. В среду мы узнаем, какую долю долгосрочных и краткосрочных долговых обязательств (т. е. векселей) Казначейство планирует выпустить в течение следующих двух кварталов. Увеличение выпуска векселей за последний год или около того имело огромное значение для рынков. «Разворот Йеллен» означал, что ликвидность, лежащая без дела в RRP, может быть использована фондами денежного рынка для покупки векселей и, таким образом, для финансирования правительства. Без этого велика вероятность того, что масса суверенных эмиссий вытеснила бы другие активы, и рынки были бы значительно слабее. Таким образом, Казначейство - косвенно или иным образом - помогло ФРС, позволив ей дольше удерживать ставки на высоком уровне и продолжать количественное ужесточение. Объявление, сделанное в среду, прольет свет на то, будет ли Казначейство придерживаться заявленной цели и пока не будет значительно увеличивать выпуск купонов (т. е. не-долларов). Взгляд на номинальные суммы выпущенных купонов и векселей подтверждает, что так оно и было.

Но в пересчете на дюрацию картина уже меняется. Объем выпущенных купонов с поправкой на дюрацию растет. Это усилит движение в сторону увеличения срочной премии и в конечном итоге поставит под угрозу поддержку рисковых активов.

UST просто не пользуются большим спросом по текущим ценам. Иностранцы более осторожны из-за рисков конфискации резервов, или их отпугивают высокие затраты на хеджирование в валюте; банки в чистом виде сокращают владение UST по мере ужесточения политики; управляющие несколькими активами испытывают меньшую потребность, поскольку Treasuries плохо хеджируют рецессию при высокой инфляции и плохо хеджируют портфель, когда соотношение акций и облигаций положительное; а ФРС занята попытками разгрузить свои запасы UST. Домохозяйства стали фактическим покупателем последней инстанции для казначейских облигаций. Но нет никаких оснований полагать, что они будут рады продолжать делать это по любой цене. Как показано на графике ниже, долгосрочные инфляционные ожидания потребителей обычно опережают премии за срок. Взгляд рынка на долгосрочную инфляцию, то есть на безубыточность, примерно на 150-200 базисных пунктов ниже, чем прогноз домохозяйств. Будучи покупателем UST в последней инстанции, домохозяйства будут все чаще устанавливать цену, которая, скорее всего, будет ниже, чем сейчас.

Повышение долгосрочной доходности приведет к тому, что правительству придется занимать еще больше, чтобы выплачивать растущие проценты по своим долговым обязательствам. Но это приведет к сокращению резервов и падению скорости резервирования, что фактически сведет на нет работу «поворотного курса» Йеллен и поставит фондовый рынок в опасное положение. Таким образом, ФРС, скорее всего, снизит ставки в обмен на сотрудничество с Казначейством. Это не только поможет правительству удовлетворить свои потребности в заемных средствах по невысокой цене, но и поможет ФРС выполнить свои обязанности по обеспечению финансовой стабильности, сняв давление с рисковых активов и уменьшив вероятность сжатия финансирования. Даже если такой шаг был бы неразумным, это не значит, что он не произойдет. Снижение ставок до того, как инфляция будет подавлена, грозит усилить структурные риски для роста цен. Но в условиях, когда ликвидность иссякает, риски финансирования растут, рынки становятся все более шаткими, а правительство попадает в замкнутый круг эмиссии, поскольку его процентные расходы растут, ФРС, скорее всего, снизит ставки в качестве первого легкого шага, чтобы ослабить давление - такой исход становится еще более вероятным в связи с приближающимися выборами. В краткосрочной и среднесрочной перспективе трудно представить, как количественное ужесточение не будет вскоре сокращено или свернуто. Но ФРС вряд ли захочет снова переходить к полномасштабному смягчению или заниматься регулированием кривой доходности. Поэтому в долгосрочной перспективе весьма вероятны финансовые репрессии - когда частные денежные потоки направляются на рынки государственного долга. Это станет еще одной фишкой в фактической эрозии независимости ФРС. В такой обстановке при оценке дальнейших действий центрального банка необходимо учитывать прихоти правительства в области расходов в той же степени, что и перспективы инфляции и безработицы.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба