30 мая 2024 finversia.ru Костромин Михаил

К чему приведет снижение ставки Центробанка и что делать инвестору.

Ключевая ставка является одним из основных инструментов центральных банков для регулирования экономики. Эксперты сегодня все чаще говорят о вероятном ее снижении Банком России. Любое изменение показателя серьезно влияет на финансовые рынки, а с ними и на частных инвесторов. К чему приведет снижение ставки, как к этому подготовиться и как адаптировать свою инвестиционную стратегию к изменениям на рынке.

Для чего снижают ставку

Высокие ставки регулятор, как правило, использует для борьбы с инфляцией. Когда показатели по ней достигают целевых, ставку начинают снижать. Это позволяет:

Стимулировать кредитование. Банки получают доступ к дешевому капиталу и могут предоставлять займы под более низкий процент. Это способствует росту объемов кредитования как среди домашних хозяйств, так и среди компаний. Последние могут использовать доступные средства для инвестиций в расширение бизнеса, новые проекты и развитие.

Поддержать потребительский спрос. Низкие проценты стимулируют потребительские расходы. Заемные деньги становятся дешевле – люди больше тратят на товары и услуги, автомобили и недвижимость. Частный бизнес получает приток денег.

Стимулировать экономику. Инвестиции в развитие компаний за счет дешевых кредитов приводят к росту и, как следствие, увеличению рыночной капитализации. Это способствует развитию производства, увеличению рабочих мест и общему экономическому росту. Акции компаний на бирже в такие периоды нередко переходят к росту.

Снижение ключевой ставки несет за собой и другие эффекты. Во-первых, с меньшими процентными ставками на депозиты и сберегательные продукты инвесторы получают меньший доход от своих инвестиций. Это стимулирует их к поиску более высокодоходных активов или изменению своих финансовых стратегий.

Во-вторых, снижение ставки усиливает инфляционные ожидания. Уменьшение стоимости заемных средств стимулирует расходы, что увеличивает спрос на товары и услуги. Если спрос превышает предложение, это приводит к росту цен и инфляции. И, наконец, уменьшение ставки оказывает давление на национальную валюту. Активы, измеряемые в данной валюте, становятся менее привлекательными для инвесторов, что может привести к снижению спроса на нее на мировых рынках и стать причиной девальвации, а также иметь последствия для экспорта и импорта.

Долгосрочные последствия понижения ключевой ставки могут привести к формированию новых инвестиционных трендов, изменению финансовых стратегий и поведению потребителей. С учетом этого инвестор должен принимать осознанные решения и адаптировать свои стратегии в соответствии с изменяющейся финансовой ситуацией.

Влияние на рынок

От снижения ключевой ставки выиграют, прежде всего, банки, потребительский сектор и ритейл. Кредиты под меньший процент стимулируют спрос на заемные средства и кредитные карты для оплаты товаров и услуг, что приводит к увеличению продаж и оборота в розничной торговле. Кроме того, из-за снижения ключевой ставки банки снижают доходность по депозитам и сами привлекают средства по более выгодным условиям, увеличивая маржинальность бизнеса. В выигрыше могут оказаться Сбер, ВТБ, TCS Group среди крупных банков и «Магнит», X5 Group, «М.Видео» и «Лента» среди ритейлеров.

Для девелоперов снижение ставок удешевляет заемное финансирование, от которого сильно зависит отрасль. С другой стороны, дешевая ипотека поддерживает спрос на недвижимость. Лидерами рынка остаются ПИК, «Самолет» и «Эталон».

Основными бенефициарами снижения ставки также являются компании с высокой рублевой долговой нагрузкой. В России это сектор телекоммуникаций: «Ростелеком» и МТС. Обслуживание долга становиться дешевле, а займы можно рефинансировать на лучших условиях.

Кредиты электроэнергетических компаний в основном номинированы в рублях – снижение ставки позволит «Россетям», «РусГидро» и ФСК «ЕАС» привлекать более дешевое финансирование.

Технологический сектор на Мосбирже представлен слабо – всего несколько компаний. Они очень чувствительны к любому изменению ставок. Высокий процент мешает внедрению инноваций, ведь на новые проекты нужны деньги и лучше, чтобы кредиты были недорогими. Снижение ставки сделает заимствования на исследования и разработку продуктов более дешевыми и доступными.

Инструменты

Любая инвестиционная стратегия включает определенные типы активов в портфеле. По данным исследований, оптимальные портфели должны состоять минимум из двух классов активов.

Акции. Для акций снижение ставки в целом является позитивным фактором. Уменьшение доходности по депозитам и краткосрочным облигациям повышают привлекательность акций и, как следствие, приток капитала в такие инструменты. Кроме того, улучшаются ожидания инвесторов и аналитиков по прибылям компаний, ведь у них появляется дешевое финансирование для запуска новых проектов.

Акции условно делят на акции стоимости и акции роста. Последние более чувствительны к росту ставок. Примерами таких ценных бумаг на российском рынке – TSG Group, «Новатэк», HeadHunter, Ozon, группа «Позитив», «Самолет» и другие. У растущих компаний денежные потоки, то есть деньги, которые компания получает от своей деятельности, смещены в будущее. Больше денежные потоки – лучше финансовая устойчивость и выше дивиденды. При снижении ключевой ставки они выигрывают. На фоне ослабления инфляции доходность по ним, как правило, растет, а стоимость денежных потоков, доступных акционерам, увеличивается.

При выборе акций необходимо также всегда обращать внимание на долговую нагрузку, используя отношение чистого долга к EBITDA и рыночные мультипликаторы.

Облигации. Чувствительность облигаций к изменению ключевой ставки зависит от их дюрации – сроку возврата средств, вложенных в эти ценные бумаги. Как правило, при снижении ставки регулятором растет стоимость облигаций с большим сроком обращения, а у облигаций с коротким сроком до двух лет она падает.

Инвестиции в долгосрочные облигации с постоянным купоном в период высоких ставок позволяют зафиксировать повышенную доходность на длительный срок. ОФЗ – надежный инструмент с большим сроком, но относительно невысокой доходностью. Корпоративные облигации, как правило, приносят инвестору больше денег, но срок дюрации у них обычно составляет 2-3 года.

Для повышения эффективности инвестиций можно выбрать, например, ОФЗ с небольшим размером купона, но большим дисконтом к номиналу.

Недвижимость. Рост покупательской способности на фоне снижения ключевой ставки может привести к росту спроса и стоимости объектов – как жилых, так и коммерческих. Недвижимость всегда являлась стабильным активом для инвесторов, который растет в цене и в первую очередь интересует тех, кто хочет инвестировать в долгую. То есть, планировать доход не только на ближайшие 3-5 лет, а в перспективе 10-15 лет. Но для этого нужны не только знание рынка, но и время, которое придется потратить на подбор и анализ каждого объекта.

Инвестиции в недвижимость связаны с большими тратами – сделка по коммерческой недвижимости может измеряться сотнями миллионов рублей. Это часто отталкивает тех, кто не имеет больших сумм для инвестиций. Задачу для частного инвестора упрощают инвестиции в ЗПИФы (закрытые инвестиционные паевые фонды), которые предлагают формат коллективных инвестиций в коммерческую недвижимость.

Порог для выхода на рынок с ПИФом снижается – приобретая в фонде пай или долю, стоимость которой значительно ниже стоимости недвижимости, инвестор экономит деньги. Кроме того, получает портфель, состоящий из разных объектов.

На фоне сохраняющейся высокой инфляции фонды приобретают недооцененные объекты, порой их цена даже ниже стоимости постройки. В долгосрочной перспективе такой подход обеспечит стабильную прибыль владельцам паев – средний доход с таких инвестиций составит 9-13% в год.

Драгоценные металлы. Драгоценные металлы традиционно считают защитным активом. К примеру, золото активно приобретают центробанки разных стран, когда ожидают экономических потрясений. В такие периоды по понятным причинам повышается и ключевая ставка. Напротив, при снижении инфляции и стабилизации в экономике, спрос на драгоценные металлы снижается.

Банковские вклады. Самым безопасным способом для вложения денег считаются банковские депозиты. Сегодня по ним еще можно зафиксировать относительно высокий процент, но сделать это получится на короткий срок. Дальнейшее снижение ставки Банком России неизбежно приведет к снижению доходности по депозитам.

Стратегия

На ожиданиях снижения ставки инвесторам следует обращать внимание на комментарии ЦБ и других ключевых участников финансового рынка.

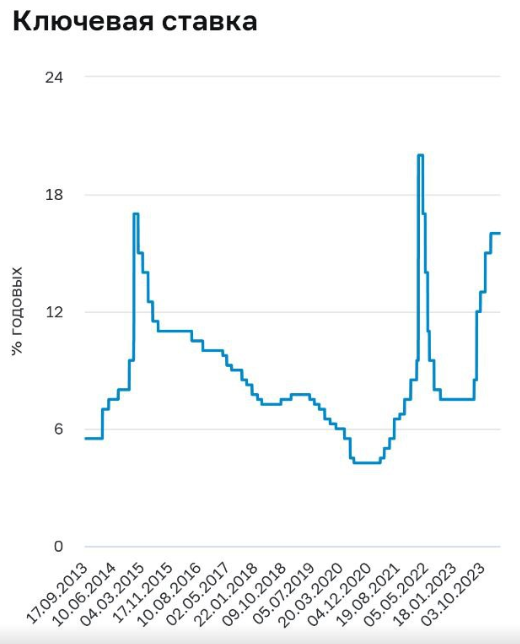

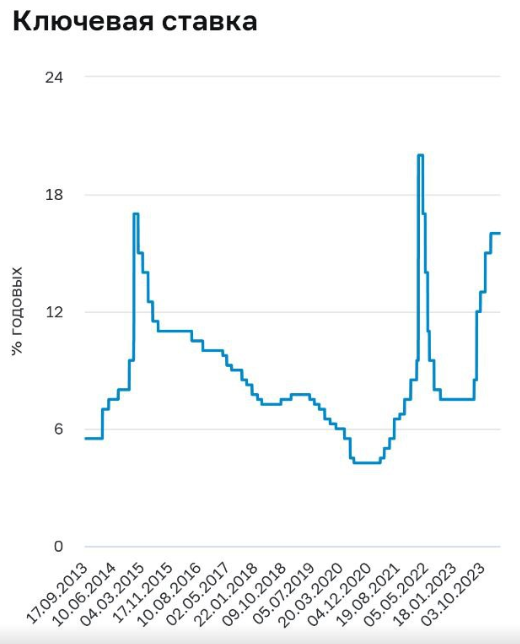

Повышение ключевой ставки началось в июле 2023 года из-за слабого рубля и высокой инфляции. С тех пор показатель вырос с 7,5% до 16%. Стабилизировать курс национальной валюты удалось, а вот рост цен находится вблизи верхнего диапазона прогноза Банка России и составил на конец года 7,4%. В январе показатель снизился до 7,28%. При этом целью регулятора является уровень 4-4,5% до конца текущего года.

Ключевая ставка Банка России на март 2024 года. По данным Банка России.

Положительная динамика приведет к смягчению риторики регулятора и, как следствие, к вероятному снижению ставки во второй половине года. Вероятность такого исхода пока остается высокой. При этом решение будет зависеть также от роста дефицита бюджета. В этом случае может потребоваться ужесточение монетарной политики и повышение ставки.

Чем выше уровень риска актива, тем более позитивно он реагирует на понижение ключевой ставки. Понимание трендов и закономерностей помогает инвестору вовремя адаптировать свою стратегию.

Классы активов по степени риска.

В основе стратегии должна быть диверсификация – это позволит смягчить возможные риски. Рыночные изменения могут оказаться временными, поэтому планировать цели лучше на длительный срок.

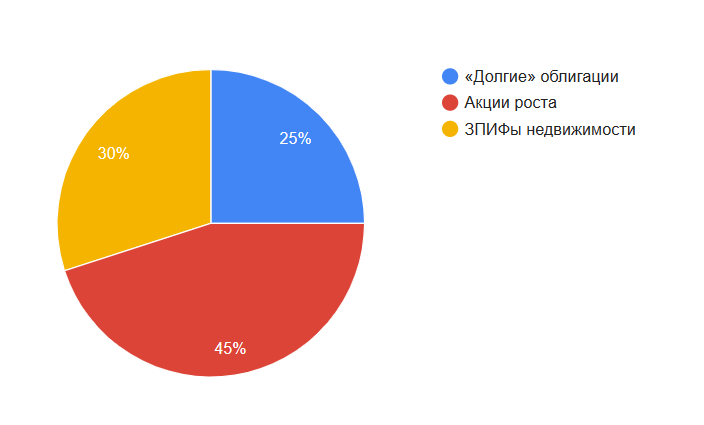

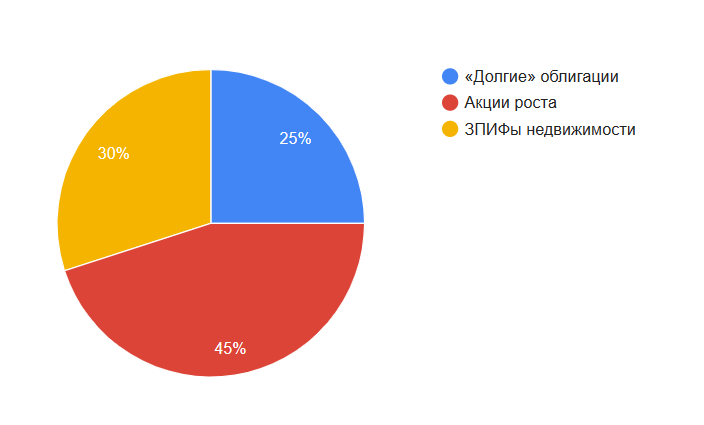

Умеренный по риск-профилю инвестор готов принять риски ради потенциальной доходности. Его портфель может включать в себя акции компаний из отраслей, которые выиграют от снижения ставки, долгосрочные ОФЗ и недвижимость.

Пример портфеля для умеренного риск-профиля.

Долгосрочные облигации позволят зафиксировать повышенный доход, а акции могут выступить драйвером роста портфеля. Опыт прошлых лет показывает, что ЗПИФы устойчивы в периоды экономической нестабильности. В портфеле они могут выступать защитным активом. Так, в 2022 году индекс Мосбиржи упал на 46% и многие инвесторы фиксировали убытки. При этом владельцы востребованных видов коммерческой недвижимости продолжали стабильно получать доход с аренды.

Кроме того, на фоне роста стоимости строительства и дефицита качественных объектов стоимость последних в этот период увеличивалась. Фонды, включающие в себя объекты ритейла, чувствуют себя неплохо и при повышении, и при снижении ключевой ставки. Чем выше инфляция, тем больше собственнику платят арендаторы.

С основными арендаторами торговые центры заключают долгосрочные договоры аренды с условием ежегодной индексации и уплаты процентов от розничного товарооборота (РТО). При росте цен на товары и услуги растет и РТО, что приводит к увеличению объема арендного потока и положительно сказывается на доходности инвесторов.

С другой стороны, при низкой ставке люди тратят больше денег из-за доступности кредитов, а выручка магазинов растет.

Что в итоге

1. Изменение ключевой ставки – один из базовых показателей, который влияет на экономику в целом, финансовые рынки и инвесторов в частности.

2. Изменение ставки требует пересмотра инвестиционных целей и стратегий.

3. Снижение ставки усиливает аппетиты рынка в отношении активов с повышенным риском и доходностью. Инвестору стоит пересмотреть свой план по диверсификации, возможно, с увеличением доли акций или активов, которые могут выиграть от низких процентных ставок.

Ключевая ставка является одним из основных инструментов центральных банков для регулирования экономики. Эксперты сегодня все чаще говорят о вероятном ее снижении Банком России. Любое изменение показателя серьезно влияет на финансовые рынки, а с ними и на частных инвесторов. К чему приведет снижение ставки, как к этому подготовиться и как адаптировать свою инвестиционную стратегию к изменениям на рынке.

Для чего снижают ставку

Высокие ставки регулятор, как правило, использует для борьбы с инфляцией. Когда показатели по ней достигают целевых, ставку начинают снижать. Это позволяет:

Стимулировать кредитование. Банки получают доступ к дешевому капиталу и могут предоставлять займы под более низкий процент. Это способствует росту объемов кредитования как среди домашних хозяйств, так и среди компаний. Последние могут использовать доступные средства для инвестиций в расширение бизнеса, новые проекты и развитие.

Поддержать потребительский спрос. Низкие проценты стимулируют потребительские расходы. Заемные деньги становятся дешевле – люди больше тратят на товары и услуги, автомобили и недвижимость. Частный бизнес получает приток денег.

Стимулировать экономику. Инвестиции в развитие компаний за счет дешевых кредитов приводят к росту и, как следствие, увеличению рыночной капитализации. Это способствует развитию производства, увеличению рабочих мест и общему экономическому росту. Акции компаний на бирже в такие периоды нередко переходят к росту.

Снижение ключевой ставки несет за собой и другие эффекты. Во-первых, с меньшими процентными ставками на депозиты и сберегательные продукты инвесторы получают меньший доход от своих инвестиций. Это стимулирует их к поиску более высокодоходных активов или изменению своих финансовых стратегий.

Во-вторых, снижение ставки усиливает инфляционные ожидания. Уменьшение стоимости заемных средств стимулирует расходы, что увеличивает спрос на товары и услуги. Если спрос превышает предложение, это приводит к росту цен и инфляции. И, наконец, уменьшение ставки оказывает давление на национальную валюту. Активы, измеряемые в данной валюте, становятся менее привлекательными для инвесторов, что может привести к снижению спроса на нее на мировых рынках и стать причиной девальвации, а также иметь последствия для экспорта и импорта.

Долгосрочные последствия понижения ключевой ставки могут привести к формированию новых инвестиционных трендов, изменению финансовых стратегий и поведению потребителей. С учетом этого инвестор должен принимать осознанные решения и адаптировать свои стратегии в соответствии с изменяющейся финансовой ситуацией.

Влияние на рынок

От снижения ключевой ставки выиграют, прежде всего, банки, потребительский сектор и ритейл. Кредиты под меньший процент стимулируют спрос на заемные средства и кредитные карты для оплаты товаров и услуг, что приводит к увеличению продаж и оборота в розничной торговле. Кроме того, из-за снижения ключевой ставки банки снижают доходность по депозитам и сами привлекают средства по более выгодным условиям, увеличивая маржинальность бизнеса. В выигрыше могут оказаться Сбер, ВТБ, TCS Group среди крупных банков и «Магнит», X5 Group, «М.Видео» и «Лента» среди ритейлеров.

Для девелоперов снижение ставок удешевляет заемное финансирование, от которого сильно зависит отрасль. С другой стороны, дешевая ипотека поддерживает спрос на недвижимость. Лидерами рынка остаются ПИК, «Самолет» и «Эталон».

Основными бенефициарами снижения ставки также являются компании с высокой рублевой долговой нагрузкой. В России это сектор телекоммуникаций: «Ростелеком» и МТС. Обслуживание долга становиться дешевле, а займы можно рефинансировать на лучших условиях.

Кредиты электроэнергетических компаний в основном номинированы в рублях – снижение ставки позволит «Россетям», «РусГидро» и ФСК «ЕАС» привлекать более дешевое финансирование.

Технологический сектор на Мосбирже представлен слабо – всего несколько компаний. Они очень чувствительны к любому изменению ставок. Высокий процент мешает внедрению инноваций, ведь на новые проекты нужны деньги и лучше, чтобы кредиты были недорогими. Снижение ставки сделает заимствования на исследования и разработку продуктов более дешевыми и доступными.

Инструменты

Любая инвестиционная стратегия включает определенные типы активов в портфеле. По данным исследований, оптимальные портфели должны состоять минимум из двух классов активов.

Акции. Для акций снижение ставки в целом является позитивным фактором. Уменьшение доходности по депозитам и краткосрочным облигациям повышают привлекательность акций и, как следствие, приток капитала в такие инструменты. Кроме того, улучшаются ожидания инвесторов и аналитиков по прибылям компаний, ведь у них появляется дешевое финансирование для запуска новых проектов.

Акции условно делят на акции стоимости и акции роста. Последние более чувствительны к росту ставок. Примерами таких ценных бумаг на российском рынке – TSG Group, «Новатэк», HeadHunter, Ozon, группа «Позитив», «Самолет» и другие. У растущих компаний денежные потоки, то есть деньги, которые компания получает от своей деятельности, смещены в будущее. Больше денежные потоки – лучше финансовая устойчивость и выше дивиденды. При снижении ключевой ставки они выигрывают. На фоне ослабления инфляции доходность по ним, как правило, растет, а стоимость денежных потоков, доступных акционерам, увеличивается.

При выборе акций необходимо также всегда обращать внимание на долговую нагрузку, используя отношение чистого долга к EBITDA и рыночные мультипликаторы.

Облигации. Чувствительность облигаций к изменению ключевой ставки зависит от их дюрации – сроку возврата средств, вложенных в эти ценные бумаги. Как правило, при снижении ставки регулятором растет стоимость облигаций с большим сроком обращения, а у облигаций с коротким сроком до двух лет она падает.

Инвестиции в долгосрочные облигации с постоянным купоном в период высоких ставок позволяют зафиксировать повышенную доходность на длительный срок. ОФЗ – надежный инструмент с большим сроком, но относительно невысокой доходностью. Корпоративные облигации, как правило, приносят инвестору больше денег, но срок дюрации у них обычно составляет 2-3 года.

Для повышения эффективности инвестиций можно выбрать, например, ОФЗ с небольшим размером купона, но большим дисконтом к номиналу.

Недвижимость. Рост покупательской способности на фоне снижения ключевой ставки может привести к росту спроса и стоимости объектов – как жилых, так и коммерческих. Недвижимость всегда являлась стабильным активом для инвесторов, который растет в цене и в первую очередь интересует тех, кто хочет инвестировать в долгую. То есть, планировать доход не только на ближайшие 3-5 лет, а в перспективе 10-15 лет. Но для этого нужны не только знание рынка, но и время, которое придется потратить на подбор и анализ каждого объекта.

Инвестиции в недвижимость связаны с большими тратами – сделка по коммерческой недвижимости может измеряться сотнями миллионов рублей. Это часто отталкивает тех, кто не имеет больших сумм для инвестиций. Задачу для частного инвестора упрощают инвестиции в ЗПИФы (закрытые инвестиционные паевые фонды), которые предлагают формат коллективных инвестиций в коммерческую недвижимость.

Порог для выхода на рынок с ПИФом снижается – приобретая в фонде пай или долю, стоимость которой значительно ниже стоимости недвижимости, инвестор экономит деньги. Кроме того, получает портфель, состоящий из разных объектов.

На фоне сохраняющейся высокой инфляции фонды приобретают недооцененные объекты, порой их цена даже ниже стоимости постройки. В долгосрочной перспективе такой подход обеспечит стабильную прибыль владельцам паев – средний доход с таких инвестиций составит 9-13% в год.

Драгоценные металлы. Драгоценные металлы традиционно считают защитным активом. К примеру, золото активно приобретают центробанки разных стран, когда ожидают экономических потрясений. В такие периоды по понятным причинам повышается и ключевая ставка. Напротив, при снижении инфляции и стабилизации в экономике, спрос на драгоценные металлы снижается.

Банковские вклады. Самым безопасным способом для вложения денег считаются банковские депозиты. Сегодня по ним еще можно зафиксировать относительно высокий процент, но сделать это получится на короткий срок. Дальнейшее снижение ставки Банком России неизбежно приведет к снижению доходности по депозитам.

Стратегия

На ожиданиях снижения ставки инвесторам следует обращать внимание на комментарии ЦБ и других ключевых участников финансового рынка.

Повышение ключевой ставки началось в июле 2023 года из-за слабого рубля и высокой инфляции. С тех пор показатель вырос с 7,5% до 16%. Стабилизировать курс национальной валюты удалось, а вот рост цен находится вблизи верхнего диапазона прогноза Банка России и составил на конец года 7,4%. В январе показатель снизился до 7,28%. При этом целью регулятора является уровень 4-4,5% до конца текущего года.

Ключевая ставка Банка России на март 2024 года. По данным Банка России.

Положительная динамика приведет к смягчению риторики регулятора и, как следствие, к вероятному снижению ставки во второй половине года. Вероятность такого исхода пока остается высокой. При этом решение будет зависеть также от роста дефицита бюджета. В этом случае может потребоваться ужесточение монетарной политики и повышение ставки.

Чем выше уровень риска актива, тем более позитивно он реагирует на понижение ключевой ставки. Понимание трендов и закономерностей помогает инвестору вовремя адаптировать свою стратегию.

Классы активов по степени риска.

В основе стратегии должна быть диверсификация – это позволит смягчить возможные риски. Рыночные изменения могут оказаться временными, поэтому планировать цели лучше на длительный срок.

Умеренный по риск-профилю инвестор готов принять риски ради потенциальной доходности. Его портфель может включать в себя акции компаний из отраслей, которые выиграют от снижения ставки, долгосрочные ОФЗ и недвижимость.

Пример портфеля для умеренного риск-профиля.

Долгосрочные облигации позволят зафиксировать повышенный доход, а акции могут выступить драйвером роста портфеля. Опыт прошлых лет показывает, что ЗПИФы устойчивы в периоды экономической нестабильности. В портфеле они могут выступать защитным активом. Так, в 2022 году индекс Мосбиржи упал на 46% и многие инвесторы фиксировали убытки. При этом владельцы востребованных видов коммерческой недвижимости продолжали стабильно получать доход с аренды.

Кроме того, на фоне роста стоимости строительства и дефицита качественных объектов стоимость последних в этот период увеличивалась. Фонды, включающие в себя объекты ритейла, чувствуют себя неплохо и при повышении, и при снижении ключевой ставки. Чем выше инфляция, тем больше собственнику платят арендаторы.

С основными арендаторами торговые центры заключают долгосрочные договоры аренды с условием ежегодной индексации и уплаты процентов от розничного товарооборота (РТО). При росте цен на товары и услуги растет и РТО, что приводит к увеличению объема арендного потока и положительно сказывается на доходности инвесторов.

С другой стороны, при низкой ставке люди тратят больше денег из-за доступности кредитов, а выручка магазинов растет.

Что в итоге

1. Изменение ключевой ставки – один из базовых показателей, который влияет на экономику в целом, финансовые рынки и инвесторов в частности.

2. Изменение ставки требует пересмотра инвестиционных целей и стратегий.

3. Снижение ставки усиливает аппетиты рынка в отношении активов с повышенным риском и доходностью. Инвестору стоит пересмотреть свой план по диверсификации, возможно, с увеличением доли акций или активов, которые могут выиграть от низких процентных ставок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба