28 июня 2024 investing.com Каложеро Сельваджио

Не пугайтесь, когда вы слышите разговоры о пузыре. Судя по данным, ИИ-ралли отличается от пузыря доткомов.

Технологические гиганты ведут за собой рынок вверх, но, как показывают исторические данные, это не сигнал об обвале.

Хотя некоторые наблюдатели обеспокоены ограниченным составом лидеров, текущая динамика рынка на самом деле согласуется с прошлыми тенденциями.

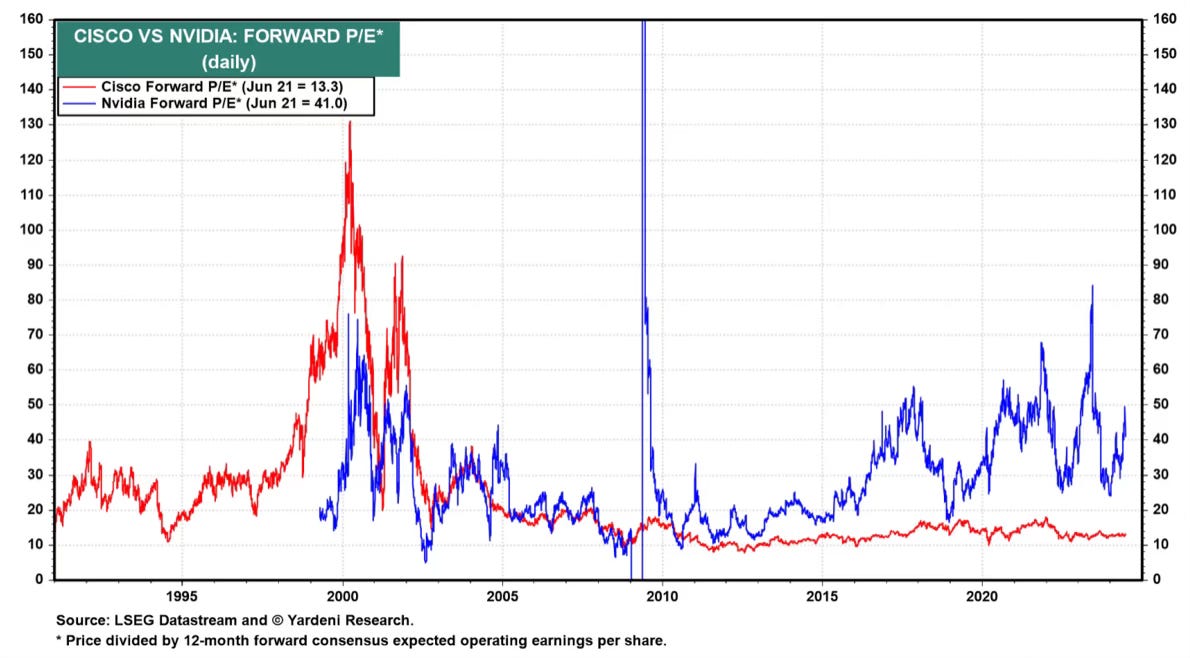

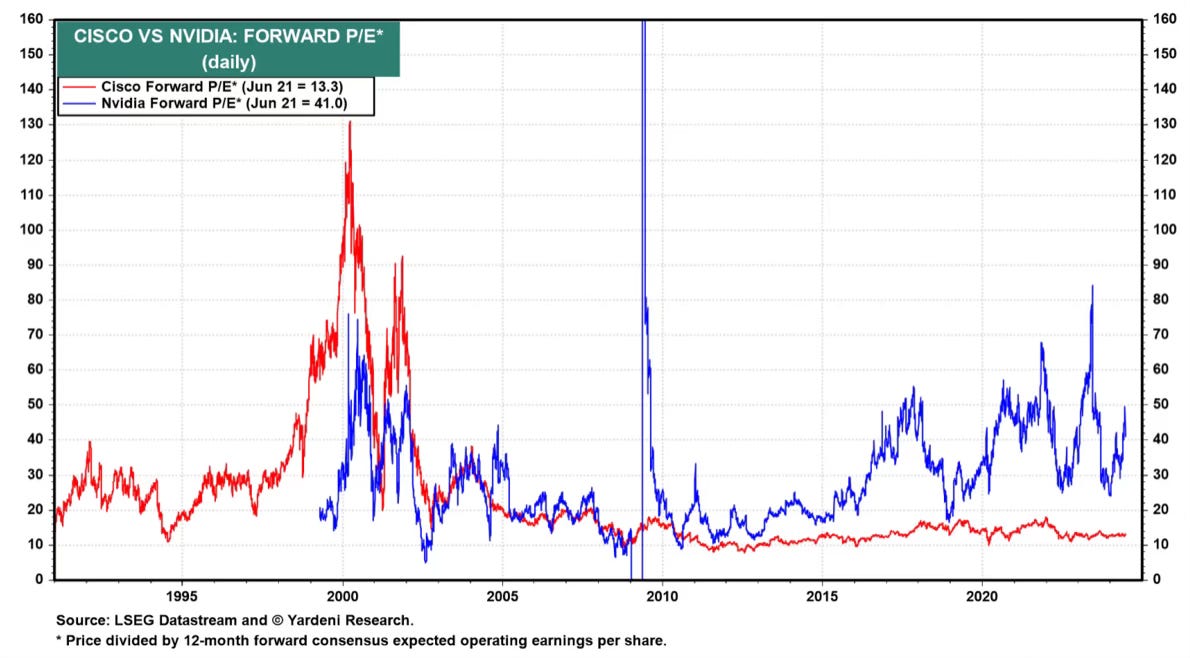

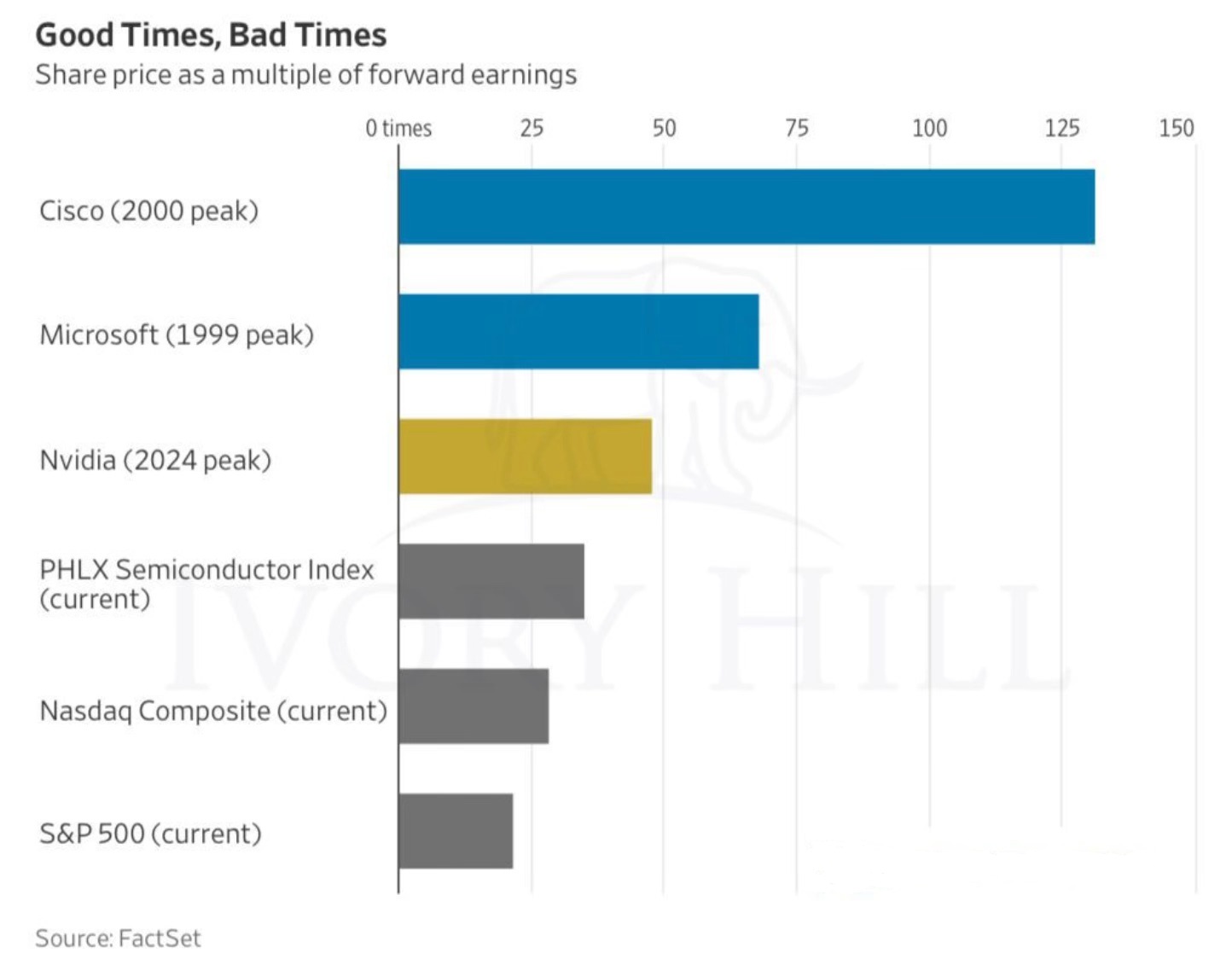

Опасения о рыночных пузырях часто затмевают собой важные данные. Сравнение положения Nvidia (NASDAQ:NVDA) с положением Cisco (NASDAQ:CSCO) в эру доткомов проясняет, почему нынешние оценки в технологическом секторе не такие тревожно высокие.

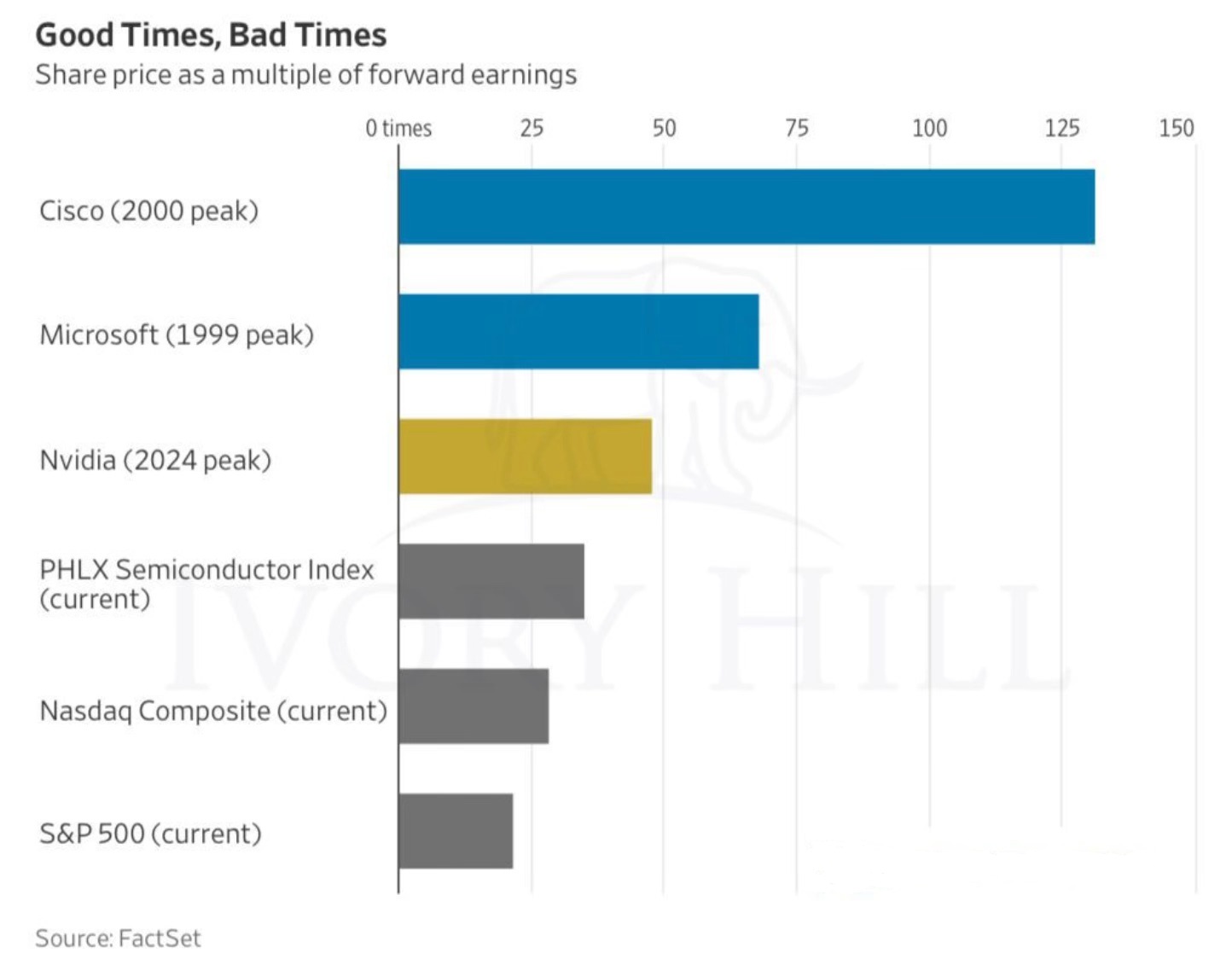

Форвардный мультипликатор P/E для Cisco на пике подскочил в марте 2000 года до 131, а текущий форвардный P/E у Nvidia составляет 45, что гораздо меньше. Да, Nvidia нельзя назвать дешевой, но ее оценка далека от экстремальных уровней, которых достигла Cisco в 2000 году, и она также существенно ниже, чем был P/E у Microsoft (NASDAQ:MSFT) в 1999 году.

Исторические данные не предвещают неминуемого коллапса Nvidia. Крайне важно понимать, что акции Nvidia вовсе не обязательно последуют по такой же траектории, по которой двигались акции Cisco два десятилетия назад.

Сравнение их мультипликаторов P/E выявляет существенные расхождения: Nvidia и Cisco — в корне разные компании со своим особенным рыночным контекстом.

Техгиганты возглавляют ралли, но исторические данные не предвещают обвала

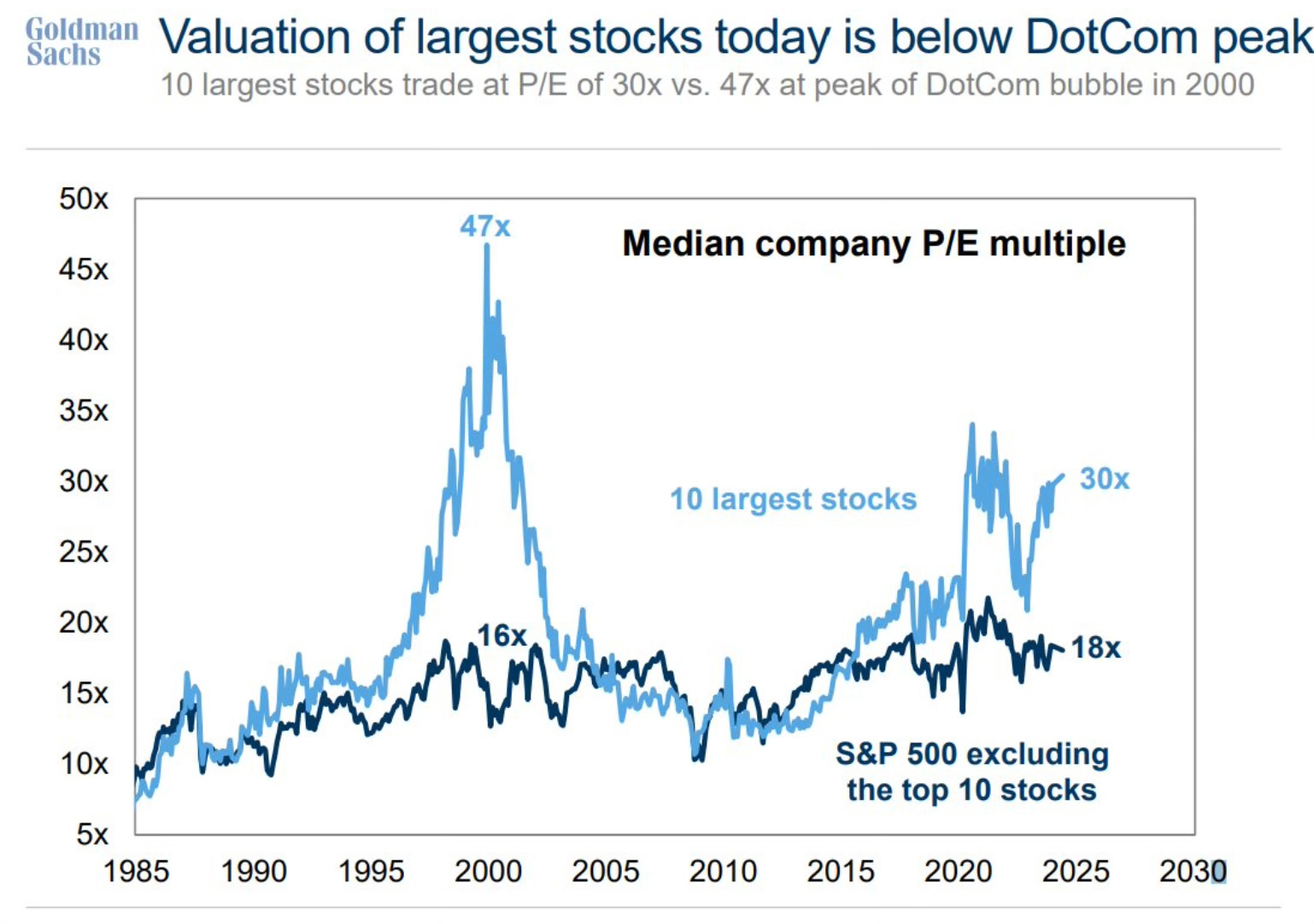

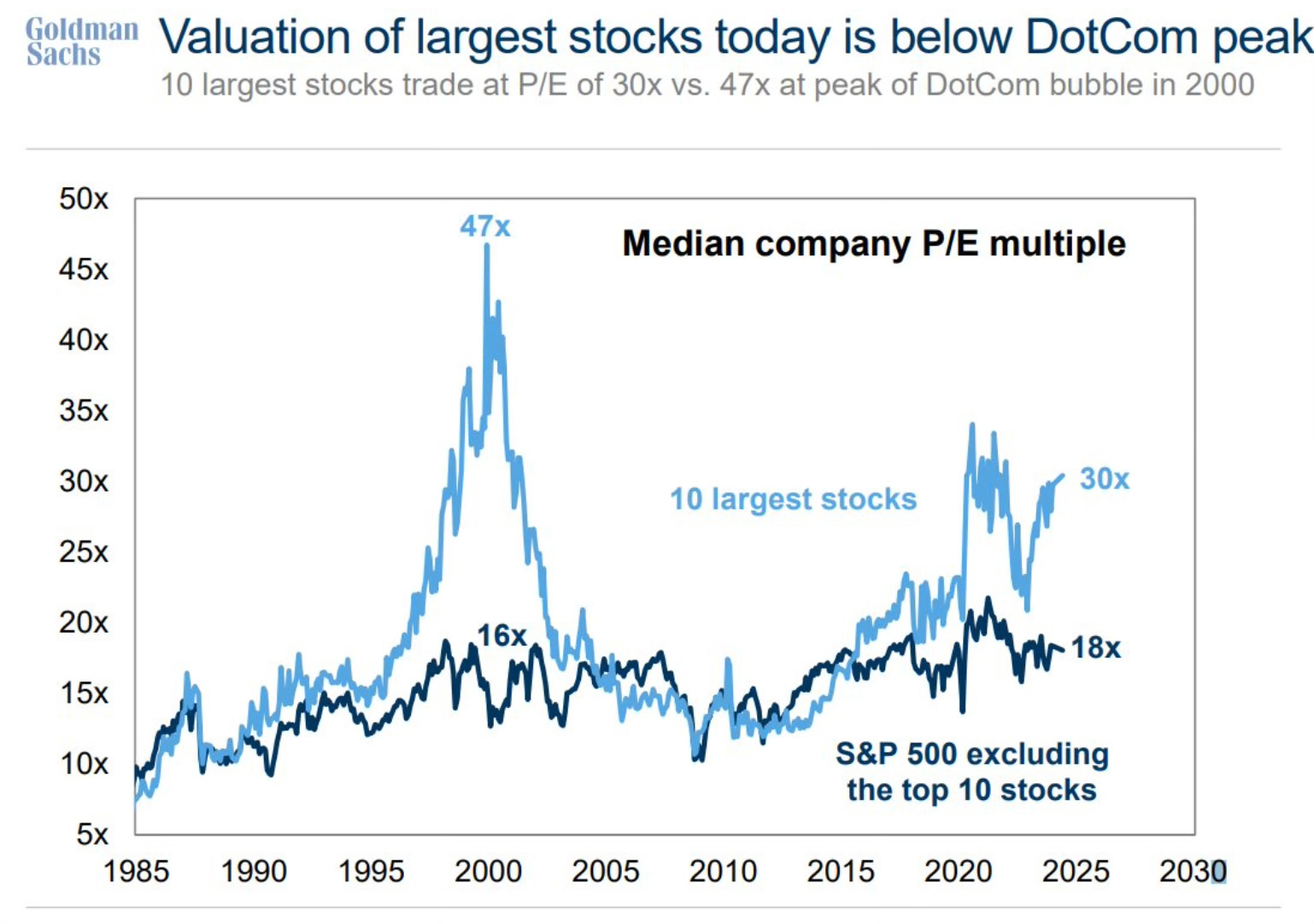

Сегодня часто говорят о том, что текущий «бычий» рынок основан на акциях технологических компаний с крупной и гигантской капитализацией. Это автоматически означает их переоцененность, не так ли? Вовсе не обязательно.

В прошлом эти гиганты уже не раз возглавляли ралли, и это не сигнализирует о неминуемом обвале.

В качестве подтверждения приведем данные. Мультипликатор P/E для 10 ведущих компаний S&P 500 в настоящее время составляет 30 по сравнению с 47 в 2000 году. Если не учитывать топ-10, мультипликатор для остальных 490 компаний сегодня составляет 18 по сравнению с 16 в 2000 году.

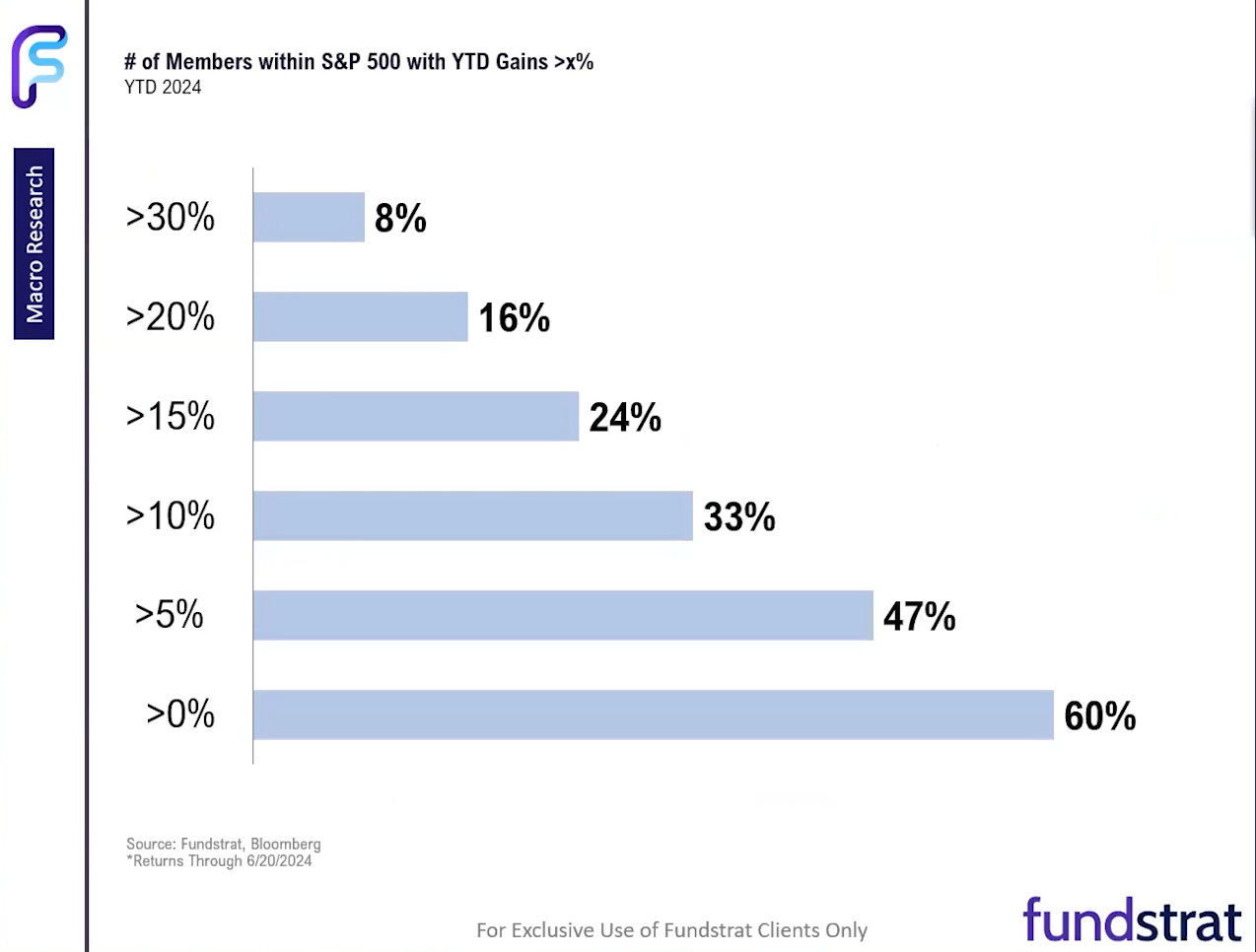

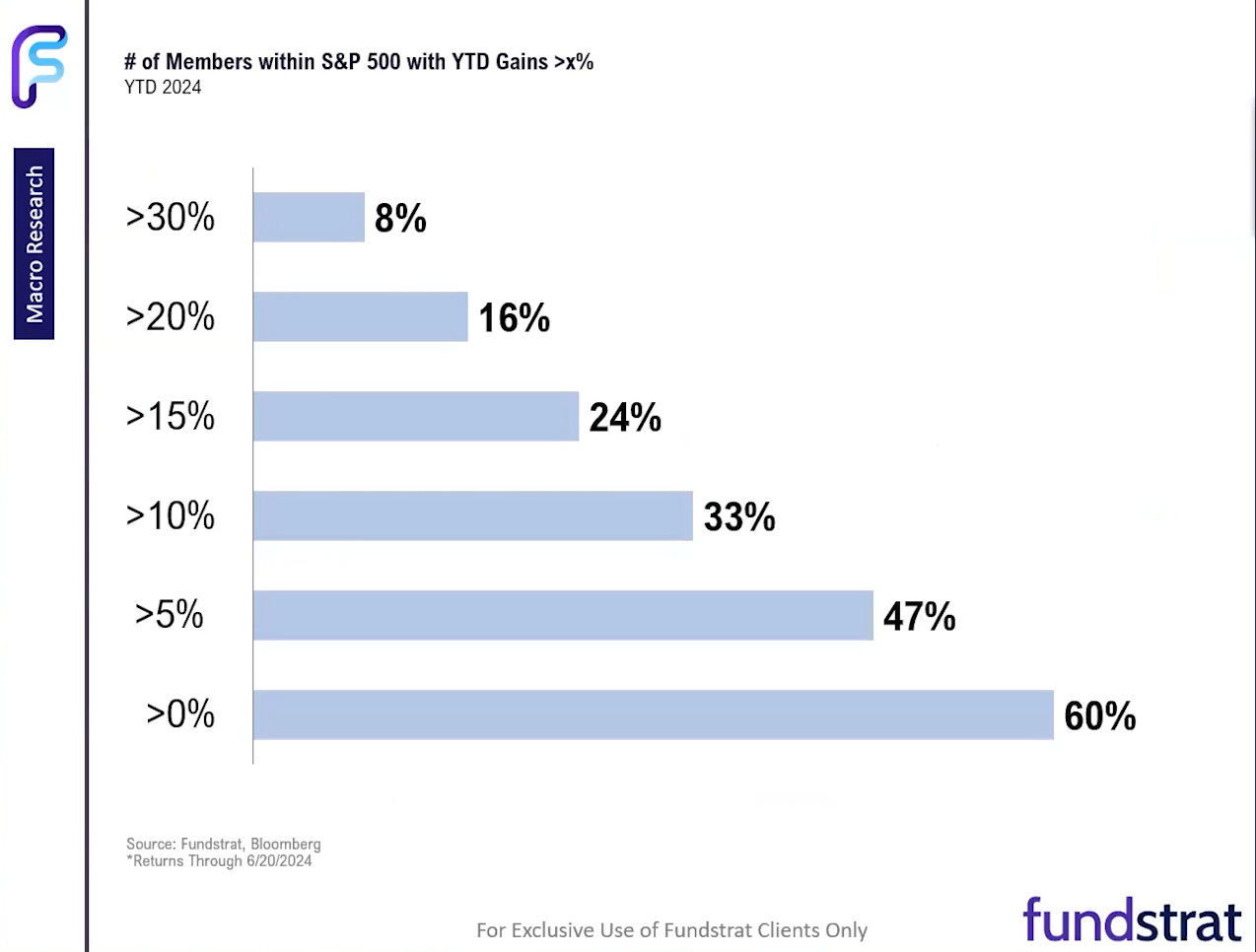

Узкая группа лидеров — повод для беспокойства?

На рынке можно также услышать жалобы по поводу узкой группы лидеров. Давайте посмотрим на этот аспект. За истекший период года 8% компаний S&P 500 показали доходность более 30%, но их список не ограничивается только привычными лицами.

Эти впечатляющие результаты относятся к более широкой группе, в которую входят акции 40 компаний, а не только часто упоминаемой семерки.

Этот показатель (8% компонентов S&P 500 с доходностью более 30%) на самом деле соответствует среднему историческому значению и лишь немного ниже среднего уровня за период с 1990 года, составляющего 10%. Это значит, что по историческим меркам 2024 год может оказаться типичным, а не необычным годом.

Акции ждет сильное второе полугодие

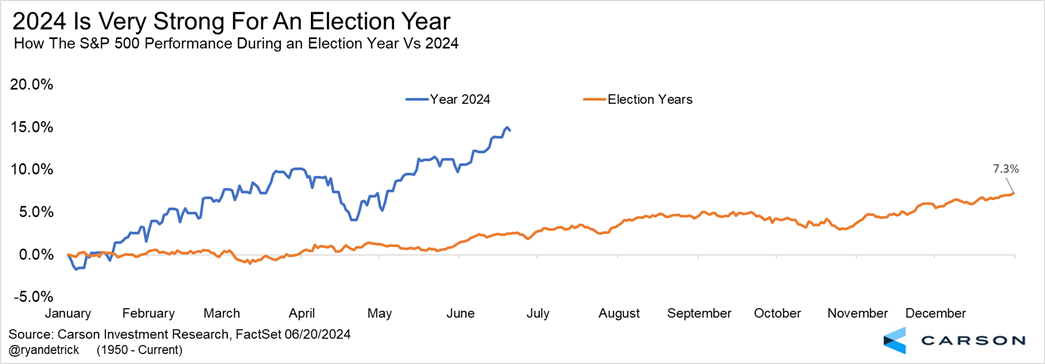

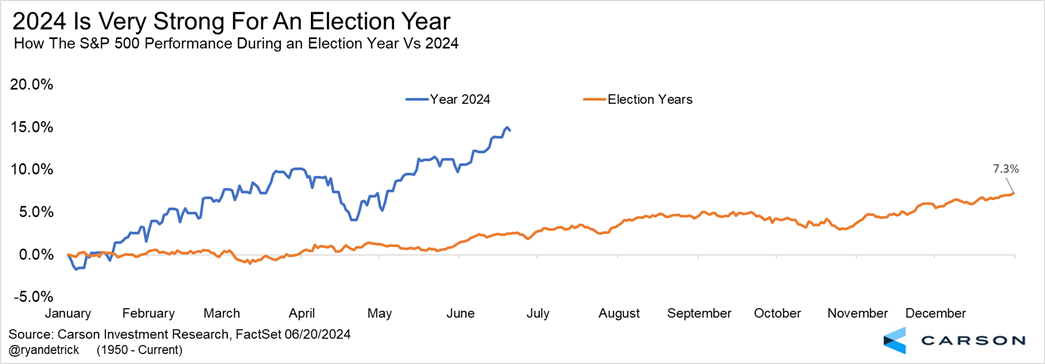

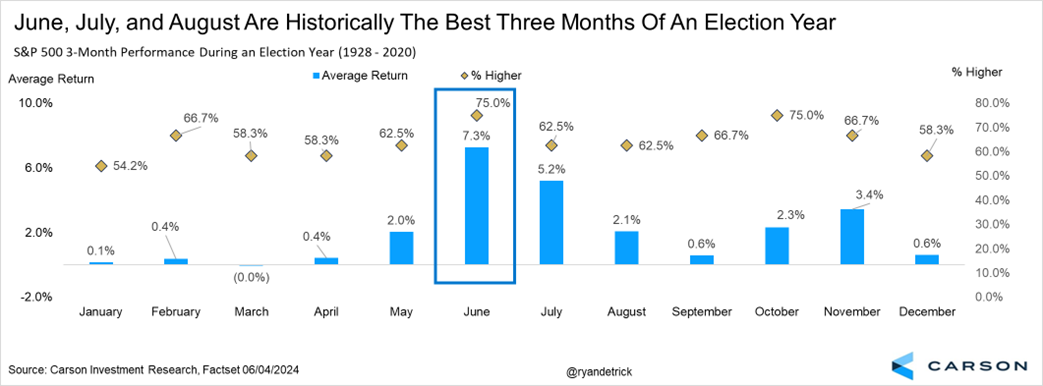

В прошлом году S&P 500 показал доходность почти 25%, а с начала этого года — около 15%, что примечательно, поскольку в годы президентских выборов рынок обычно показывает более сильные результаты по ходу года.

На графике ниже видно, что текущий тренд остается выше среднего, но важно учитывать, что годы выборов, как правило, складываются для рынка удачно и сопровождаются сильной динамикой с середины мая по сентябрь. Можно ли это считать намеком на летнее ралли?

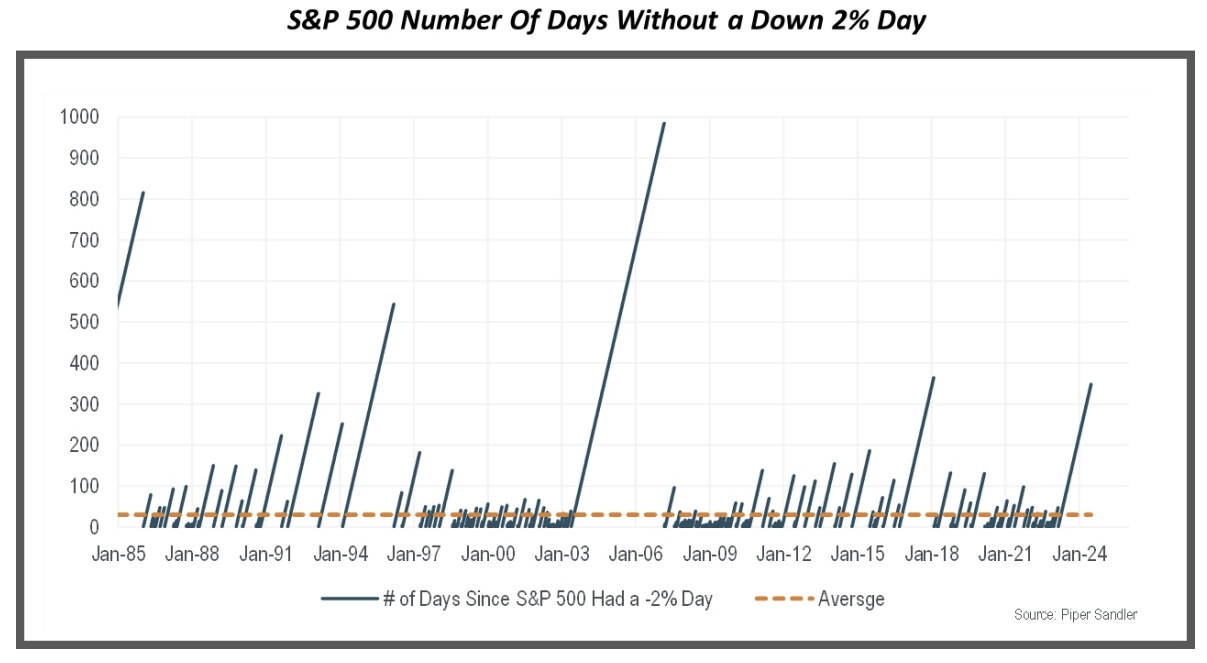

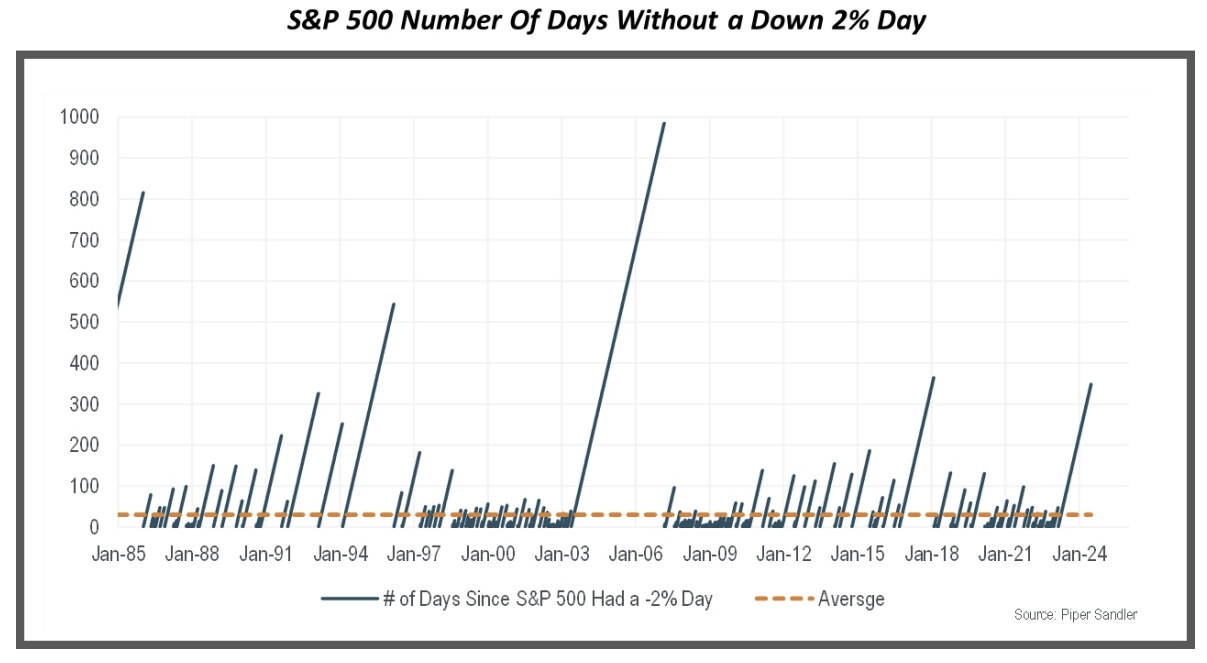

По итогам июня S&P 500 может показать рост на 4%. При этом рынок уже давно не терял по итогам одного дня больше 2%. Последний раз подобное случалось в феврале 2023 года. Получается, что рынок проводит уже 338 торговых дней подряд без такого падения, что существенно больше типичных 29 дней.

Это может означать волатильность, однако текущая серия составляет всего одну треть от самой длинной подобной серии в истории (949 дней).

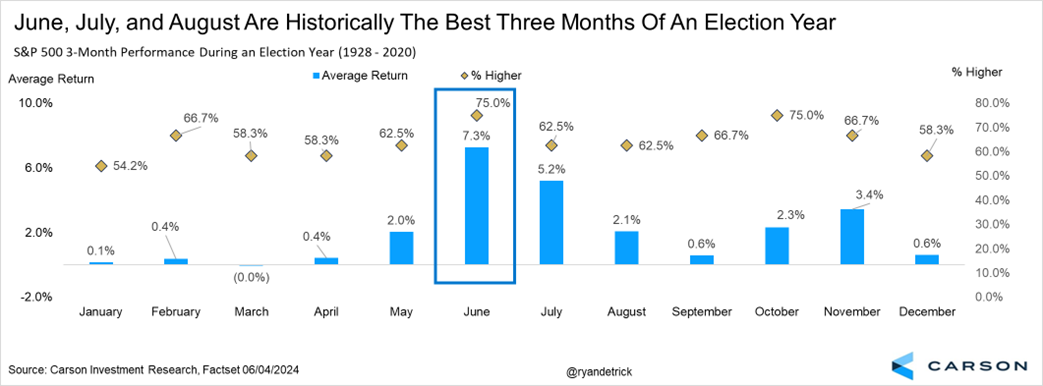

Что касается июля, этот месяц обычно складывается удачно для S&P 500: индекс показывал рост в этом месяце последние девять лет подряд и 11 из последних 12 лет.

За последние 20 лет средняя доходность за июль превышает 2,5%. С учетом позитивного тренда в годы выборов восходящий тренд, вероятно, будет сохраняться в течение летних месяцев.

Технологические гиганты ведут за собой рынок вверх, но, как показывают исторические данные, это не сигнал об обвале.

Хотя некоторые наблюдатели обеспокоены ограниченным составом лидеров, текущая динамика рынка на самом деле согласуется с прошлыми тенденциями.

Опасения о рыночных пузырях часто затмевают собой важные данные. Сравнение положения Nvidia (NASDAQ:NVDA) с положением Cisco (NASDAQ:CSCO) в эру доткомов проясняет, почему нынешние оценки в технологическом секторе не такие тревожно высокие.

Форвардный мультипликатор P/E для Cisco на пике подскочил в марте 2000 года до 131, а текущий форвардный P/E у Nvidia составляет 45, что гораздо меньше. Да, Nvidia нельзя назвать дешевой, но ее оценка далека от экстремальных уровней, которых достигла Cisco в 2000 году, и она также существенно ниже, чем был P/E у Microsoft (NASDAQ:MSFT) в 1999 году.

Исторические данные не предвещают неминуемого коллапса Nvidia. Крайне важно понимать, что акции Nvidia вовсе не обязательно последуют по такой же траектории, по которой двигались акции Cisco два десятилетия назад.

Сравнение их мультипликаторов P/E выявляет существенные расхождения: Nvidia и Cisco — в корне разные компании со своим особенным рыночным контекстом.

Техгиганты возглавляют ралли, но исторические данные не предвещают обвала

Сегодня часто говорят о том, что текущий «бычий» рынок основан на акциях технологических компаний с крупной и гигантской капитализацией. Это автоматически означает их переоцененность, не так ли? Вовсе не обязательно.

В прошлом эти гиганты уже не раз возглавляли ралли, и это не сигнализирует о неминуемом обвале.

В качестве подтверждения приведем данные. Мультипликатор P/E для 10 ведущих компаний S&P 500 в настоящее время составляет 30 по сравнению с 47 в 2000 году. Если не учитывать топ-10, мультипликатор для остальных 490 компаний сегодня составляет 18 по сравнению с 16 в 2000 году.

Узкая группа лидеров — повод для беспокойства?

На рынке можно также услышать жалобы по поводу узкой группы лидеров. Давайте посмотрим на этот аспект. За истекший период года 8% компаний S&P 500 показали доходность более 30%, но их список не ограничивается только привычными лицами.

Эти впечатляющие результаты относятся к более широкой группе, в которую входят акции 40 компаний, а не только часто упоминаемой семерки.

Этот показатель (8% компонентов S&P 500 с доходностью более 30%) на самом деле соответствует среднему историческому значению и лишь немного ниже среднего уровня за период с 1990 года, составляющего 10%. Это значит, что по историческим меркам 2024 год может оказаться типичным, а не необычным годом.

Акции ждет сильное второе полугодие

В прошлом году S&P 500 показал доходность почти 25%, а с начала этого года — около 15%, что примечательно, поскольку в годы президентских выборов рынок обычно показывает более сильные результаты по ходу года.

На графике ниже видно, что текущий тренд остается выше среднего, но важно учитывать, что годы выборов, как правило, складываются для рынка удачно и сопровождаются сильной динамикой с середины мая по сентябрь. Можно ли это считать намеком на летнее ралли?

По итогам июня S&P 500 может показать рост на 4%. При этом рынок уже давно не терял по итогам одного дня больше 2%. Последний раз подобное случалось в феврале 2023 года. Получается, что рынок проводит уже 338 торговых дней подряд без такого падения, что существенно больше типичных 29 дней.

Это может означать волатильность, однако текущая серия составляет всего одну треть от самой длинной подобной серии в истории (949 дней).

Что касается июля, этот месяц обычно складывается удачно для S&P 500: индекс показывал рост в этом месяце последние девять лет подряд и 11 из последних 12 лет.

За последние 20 лет средняя доходность за июль превышает 2,5%. С учетом позитивного тренда в годы выборов восходящий тренд, вероятно, будет сохраняться в течение летних месяцев.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба