30 августа 2024 Финам Колесникова Алла

Банк России представил сценарии развития экономики до 2027 года. В отличие от предыдущих проектов, увеличено число альтернативных вариантов и усилен фокус на внутренних факторах. При этом во всех сценариях ключевая ставка ЦБ - главный инструмент влияния на инфляцию - не уходит выше 20%. Но и риски еще одного раунда повышения ставки остаются высокими. К чему готовиться фондовому рынку? Finam.ru узнал мнение экономистов.

Чего ждет ЦБ?

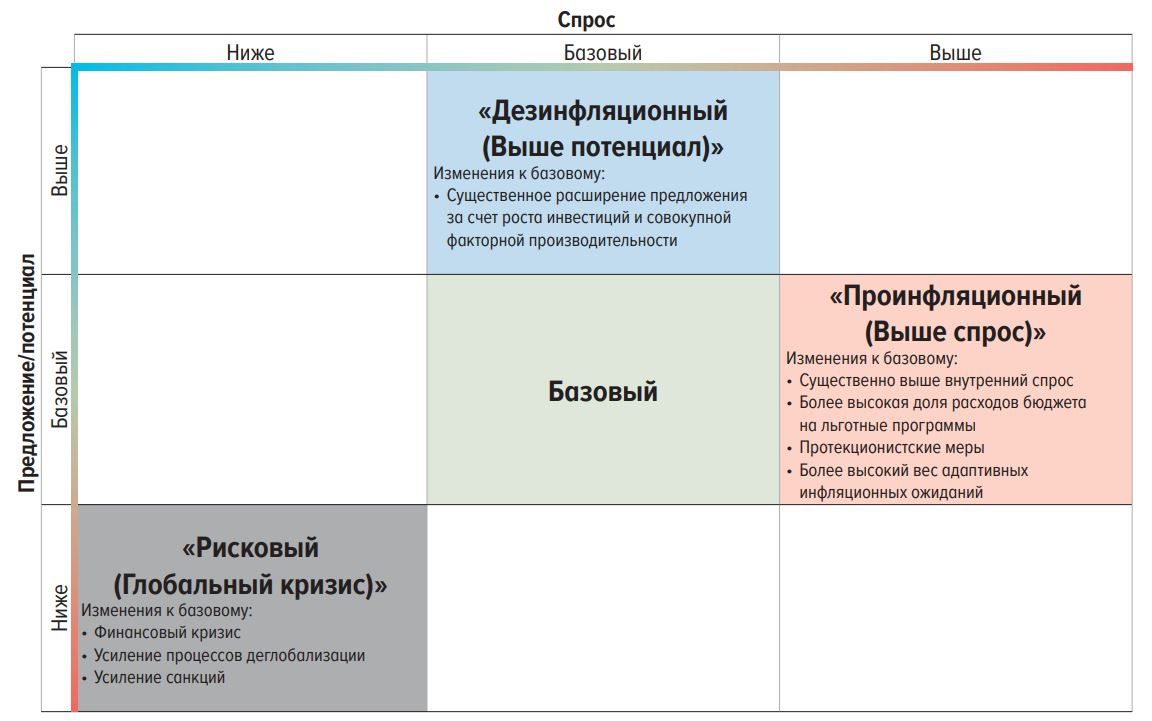

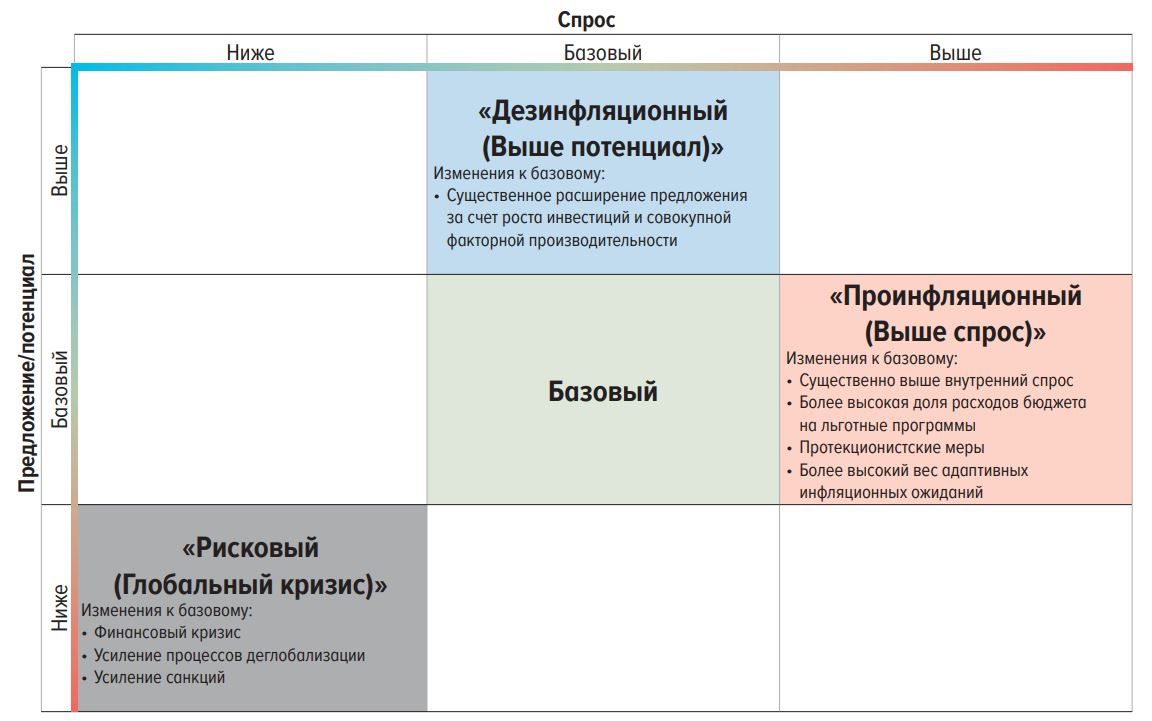

Банк России сегодня опубликовал "Основные направления единой государственной денежно-кредитной политики". Документ стратегический, ежегодно уточняется, в нем традиционно представлены сценарии развития экономики на ближайшие три года: базовый и три альтернативных - дезинфляционный, проинфляционный и рисковый. В целом отличия сценариев друг от друга заключаются в различном соотношении факторов спроса и предложения.

В базовом сценарии мировая экономика продолжает развиваться в рамках текущих трендов и в отсутствие новых шоков. В этом варианте ЦБ закладывает ключевую ставку в среднем на 2025 год на уровне 14-16% годовых, в 2026-ом - 10-11%, в 2027-ом - 7,5-8,5%. Диапазон инфляции в целом за 2025 год предполагается на уровне 4-4,5%, в 2026-ом - 4%. Снижение цели по инфляции с текущих 4% будет возможно не ранее 2028 года, считает ЦБ. Хотя базовый сценарий наиболее вероятен, он не предопределен.

Рисковый (глобальный кризис) сценарий предполагает ставку в 2025 году на уровне 20-22% при диапазоне инфляции 13-15%.

Диапазон реальной ставки в разных сценариях составляет от 7% до 12% в 2025 году и от 5% до 8% в 2026 году.

Политика Банка России при любом сценарии будет направлена на возвращение инфляции к 4%. Вопрос лишь в том, какой набор мер для этого потребуется.

"На что я бы обратил отдельное внимание - это на композицию ставок и инфляции в "проинфляционном сценарии", которая нам дает некоторый ориентир относительно того, как планирует действовать Банк России при умеренном отклонении инфляции от цели до 5-5,5% в 2025 году. В этом сценарии средняя ставка ожидается на уровне 16-18%, т.е. в пределах текущего уровня ставок. Хотя, конечно, среднее предполагает возможность существенного отклонения от него внутри года, но, учитывая лаги ДКП, активно двигать ставки объективной необходимости нет", - комментирует Егор Сусин, автор Telegram-канала TruEcon.

По мнению Михаила Гордиенко, д.э.н., доцента кафедры финансов устойчивого развития РЭУ им. Г.В. Плеханова, базовый сценарий ЦБ не слишком реалистичен. "В его описании сразу обращает на себя внимание фраза "…отсутствие новых шоков". Стоит вспомнить, что впереди осень с выборами в США, а также зима с завершающимся газовым соглашением по транзиту через Украину в ЕС. Эти события уже несут в себе потенциал новых шоков, а случатся ли они – вопрос конкретных решений. Если случатся, то вектор будет между проинфляционным и рисковым. Идеальный вектор – что-то среднее между базовым и дезинфляционным сценарием, и он вполне достижим. Но для этого должны совпасть и достаточно позитивный внешний фон, и дальнейшее поддержание эффективной регуляторики внутри", - считает экономист.

Ольга Беленькая, руководитель отдела макроэкономического анализа ФГ "Финам", обратила внимание на увеличение числа альтернативных сценариев по сравнению с предыдущими годами и их фокусировку преимущественно на внутренних факторах развития экономики.

"В прошлом году оба альтернативных сценария – "Усиление фрагментации" и "Рисковый" – были основаны на различных вариантах внешних условий, и оба были менее благоприятными, чем базовый. Сейчас же только "Рисковый" сценарий предполагает значительное ухудшение внешних условий (кризис в мировой экономике, усиление процессов деглобализации, усиление санкций), в то время как "Проинфляционный" и "Дезинфляционный" сценарии отличаются по соотношению спроса и предложения / потенциала в экономике, и определяются преимущественно внутренними факторами, в т.ч. бюджетной политикой и протекционистскими решениями госорганов", - комментирует Беленькая.

Базовый сценарий совпадает с июльским прогнозом ЦБ, отмечает аналитик. "Регулятор, естественно, рассматривает его как наиболее вероятный, но представляется, что вторым по вероятности рассматривается проинфляционный сценарий", - комментирует Беленькая.

К чему готовиться фондовому рынку?

В случае реализации базового сценария, аналитики "Финама" ожидают начала цикла смягчения монетарной политики в 1 полугодии 2025 года, а темпы снижения ключевой ставки будут зависеть от скорости замедления инфляции. По оценке "Финама", на конец 2025 года ключевая ставка будет установлена в диапазоне 12-13%. В случае реализации проинфляционного сценария ставка на конец будущего года по оценкам аналитиков, будет ближе к 14-16%. В случае реализации рискового сценария или негативных "сюрпризов" в бюджетной политике траектория ключевой ставки может быть еще выше.

"ЦБ, в рамках выполнения своего мандата по обеспечению ценовой стабильности, стремится добиться инструментами ДКП возращения к траектории сбалансированного роста экономики, которая стала менее сбалансированной в силу структурных изменений последних 4 лет. Это может привести к избыточным ограничениям развития частного бизнеса, не зависящего от "автономного спроса", генерируемого государством", - комментирует Ольга Беленькая.

Единственной надежной альтернативой для генерации стабильного дохода в сценарии роста ставки остаются "флоатеры", считает аналитик "Финама".

"В условиях, когда цикл повышения ключевой ставки может продолжиться, единственной безусловной альтернативой с точки зрения генерации стабильного положительного дохода является ориентация на флоатеры. Поскольку у нас нет полной уверенности в том, что в ближайшие месяцы цикл поднятия ставки будет завершен, реализация стратегии покупки долгосрочных бумаг откладывается до начала 2025 года", - считает Ольга Беленькая.

Дмитрий Полевой, директор по инвестициям АО "Астра Управление Активами", обращает внимание на верхнюю точку по ставке: "выше не смещается, речь лишь о более длительном сохранении высоких ставок и их более медленном снижении".

"Для 20%+ нужно очень сильное превышение прогноза по инфляции: в проинфляционном сценарии инфляция в конце 2025 у 5-5,5%, а в рисковом - ставками 20-24% ЦБ реагирует на риски 13-15% инфляции. Как мне кажется, важно для оценки ОФЗ в контексте возможных рисковых сценариев. И варианты по ставке на сентябрь-октябрь допускает разные, как мне кажется", - комментирует аналитик.

Инвесторам стоит подходить к выбору инструментов и стратегии консервативно из-за возможного краткосрочного повышения ключевой ставки и связанных с этим рисков, считает экономист Гордиенко.

"Фондовому рынку стоит готовиться к повышенной волатильности и, возможно, снижению активности, что отчасти мы уже и наблюдаем. Стоит готовиться к росту неопределенности, подходить более консервативно к инвестициям, принимая во внимание сохраняющуюся вероятность повышения ключевой ставки в краткосрочном периоде и связанные с этим риски", - считает Михаил Гордиенко.

Чего ждет ЦБ?

Банк России сегодня опубликовал "Основные направления единой государственной денежно-кредитной политики". Документ стратегический, ежегодно уточняется, в нем традиционно представлены сценарии развития экономики на ближайшие три года: базовый и три альтернативных - дезинфляционный, проинфляционный и рисковый. В целом отличия сценариев друг от друга заключаются в различном соотношении факторов спроса и предложения.

В базовом сценарии мировая экономика продолжает развиваться в рамках текущих трендов и в отсутствие новых шоков. В этом варианте ЦБ закладывает ключевую ставку в среднем на 2025 год на уровне 14-16% годовых, в 2026-ом - 10-11%, в 2027-ом - 7,5-8,5%. Диапазон инфляции в целом за 2025 год предполагается на уровне 4-4,5%, в 2026-ом - 4%. Снижение цели по инфляции с текущих 4% будет возможно не ранее 2028 года, считает ЦБ. Хотя базовый сценарий наиболее вероятен, он не предопределен.

Рисковый (глобальный кризис) сценарий предполагает ставку в 2025 году на уровне 20-22% при диапазоне инфляции 13-15%.

Диапазон реальной ставки в разных сценариях составляет от 7% до 12% в 2025 году и от 5% до 8% в 2026 году.

Политика Банка России при любом сценарии будет направлена на возвращение инфляции к 4%. Вопрос лишь в том, какой набор мер для этого потребуется.

"На что я бы обратил отдельное внимание - это на композицию ставок и инфляции в "проинфляционном сценарии", которая нам дает некоторый ориентир относительно того, как планирует действовать Банк России при умеренном отклонении инфляции от цели до 5-5,5% в 2025 году. В этом сценарии средняя ставка ожидается на уровне 16-18%, т.е. в пределах текущего уровня ставок. Хотя, конечно, среднее предполагает возможность существенного отклонения от него внутри года, но, учитывая лаги ДКП, активно двигать ставки объективной необходимости нет", - комментирует Егор Сусин, автор Telegram-канала TruEcon.

По мнению Михаила Гордиенко, д.э.н., доцента кафедры финансов устойчивого развития РЭУ им. Г.В. Плеханова, базовый сценарий ЦБ не слишком реалистичен. "В его описании сразу обращает на себя внимание фраза "…отсутствие новых шоков". Стоит вспомнить, что впереди осень с выборами в США, а также зима с завершающимся газовым соглашением по транзиту через Украину в ЕС. Эти события уже несут в себе потенциал новых шоков, а случатся ли они – вопрос конкретных решений. Если случатся, то вектор будет между проинфляционным и рисковым. Идеальный вектор – что-то среднее между базовым и дезинфляционным сценарием, и он вполне достижим. Но для этого должны совпасть и достаточно позитивный внешний фон, и дальнейшее поддержание эффективной регуляторики внутри", - считает экономист.

Ольга Беленькая, руководитель отдела макроэкономического анализа ФГ "Финам", обратила внимание на увеличение числа альтернативных сценариев по сравнению с предыдущими годами и их фокусировку преимущественно на внутренних факторах развития экономики.

"В прошлом году оба альтернативных сценария – "Усиление фрагментации" и "Рисковый" – были основаны на различных вариантах внешних условий, и оба были менее благоприятными, чем базовый. Сейчас же только "Рисковый" сценарий предполагает значительное ухудшение внешних условий (кризис в мировой экономике, усиление процессов деглобализации, усиление санкций), в то время как "Проинфляционный" и "Дезинфляционный" сценарии отличаются по соотношению спроса и предложения / потенциала в экономике, и определяются преимущественно внутренними факторами, в т.ч. бюджетной политикой и протекционистскими решениями госорганов", - комментирует Беленькая.

Базовый сценарий совпадает с июльским прогнозом ЦБ, отмечает аналитик. "Регулятор, естественно, рассматривает его как наиболее вероятный, но представляется, что вторым по вероятности рассматривается проинфляционный сценарий", - комментирует Беленькая.

К чему готовиться фондовому рынку?

В случае реализации базового сценария, аналитики "Финама" ожидают начала цикла смягчения монетарной политики в 1 полугодии 2025 года, а темпы снижения ключевой ставки будут зависеть от скорости замедления инфляции. По оценке "Финама", на конец 2025 года ключевая ставка будет установлена в диапазоне 12-13%. В случае реализации проинфляционного сценария ставка на конец будущего года по оценкам аналитиков, будет ближе к 14-16%. В случае реализации рискового сценария или негативных "сюрпризов" в бюджетной политике траектория ключевой ставки может быть еще выше.

"ЦБ, в рамках выполнения своего мандата по обеспечению ценовой стабильности, стремится добиться инструментами ДКП возращения к траектории сбалансированного роста экономики, которая стала менее сбалансированной в силу структурных изменений последних 4 лет. Это может привести к избыточным ограничениям развития частного бизнеса, не зависящего от "автономного спроса", генерируемого государством", - комментирует Ольга Беленькая.

Единственной надежной альтернативой для генерации стабильного дохода в сценарии роста ставки остаются "флоатеры", считает аналитик "Финама".

"В условиях, когда цикл повышения ключевой ставки может продолжиться, единственной безусловной альтернативой с точки зрения генерации стабильного положительного дохода является ориентация на флоатеры. Поскольку у нас нет полной уверенности в том, что в ближайшие месяцы цикл поднятия ставки будет завершен, реализация стратегии покупки долгосрочных бумаг откладывается до начала 2025 года", - считает Ольга Беленькая.

Дмитрий Полевой, директор по инвестициям АО "Астра Управление Активами", обращает внимание на верхнюю точку по ставке: "выше не смещается, речь лишь о более длительном сохранении высоких ставок и их более медленном снижении".

"Для 20%+ нужно очень сильное превышение прогноза по инфляции: в проинфляционном сценарии инфляция в конце 2025 у 5-5,5%, а в рисковом - ставками 20-24% ЦБ реагирует на риски 13-15% инфляции. Как мне кажется, важно для оценки ОФЗ в контексте возможных рисковых сценариев. И варианты по ставке на сентябрь-октябрь допускает разные, как мне кажется", - комментирует аналитик.

Инвесторам стоит подходить к выбору инструментов и стратегии консервативно из-за возможного краткосрочного повышения ключевой ставки и связанных с этим рисков, считает экономист Гордиенко.

"Фондовому рынку стоит готовиться к повышенной волатильности и, возможно, снижению активности, что отчасти мы уже и наблюдаем. Стоит готовиться к росту неопределенности, подходить более консервативно к инвестициям, принимая во внимание сохраняющуюся вероятность повышения ключевой ставки в краткосрочном периоде и связанные с этим риски", - считает Михаил Гордиенко.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба