20 октября 2024 РБК Quote

Каждый год осенью ФНС рассылает уведомления с суммами налогов на имущество и некоторые доходы. Налоговый консультант Екатерина Пирогова рассказала, с чего нужно платить налог и как его снизить

Обычно уведомления присылают в личный кабинет на nalog.ru. Альтернативный способ получения — заказным письмом или при обращении в любую налоговую инспекцию.

Налоговые уведомления содержат информацию о начисленных налогах физических лиц с их имущества: недвижимости, транспорта и земельных участков. Если же налог с имущества не должен быть рассчитан (например, для льготных категорий), то в налоговое уведомление его не включат. Так, в этом году для налогоплательщиков из Белгородской и Курской областей, а также пострадавшим от паводка в Оренбургской области постановлениями российского правительства срок уплаты налогов продлен на 12 месяцев, а также продлены сроки призванным на военную службу во время частичной мобилизации.

Налог нужно уплатить обычно до 1 декабря, но в этом году до 2 декабря 2024 года, поскольку 1 число выпадает на воскресенье. Больше подробностей по налоговым уведомлениям можно найти на промостранице ФНС.

На что еще могут начислить налог

Кроме налогов на имущество может быть отражен НДФЛ, рассчитанный в определенных случаях.

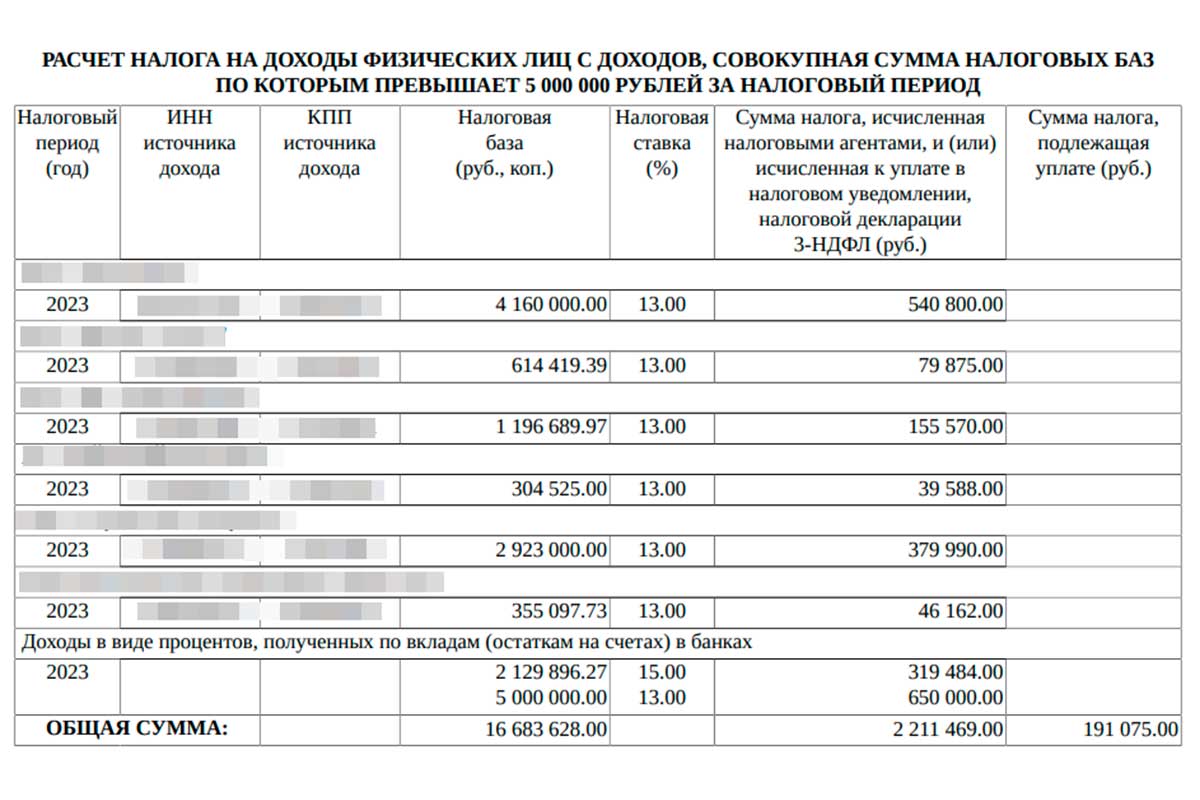

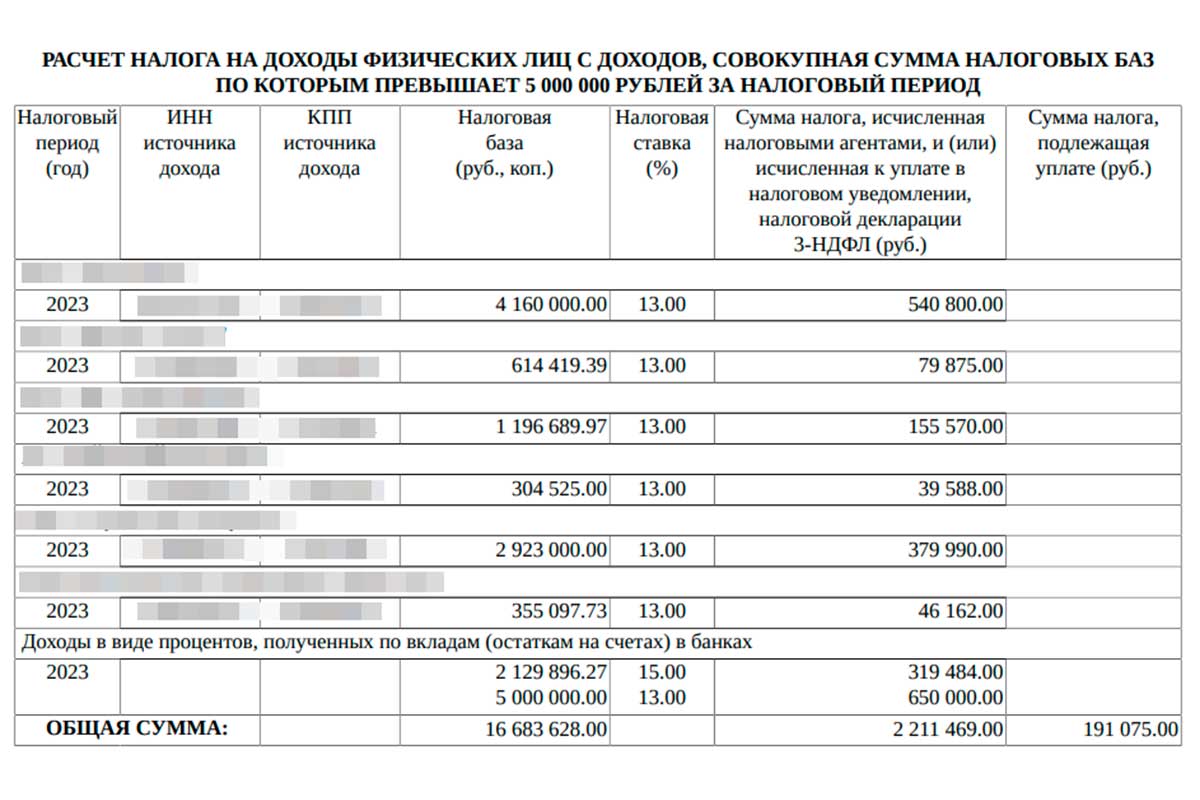

Если доход, на который должен быть начислен налог, больше ₽5 млн. Налог рассчитывается по прогрессивной ставке и зависит от суммы, превышающей ₽5 млн. НДФЛ может быть доначислен по ставке 15%, если ранее какие-то доходы не были учтены и порог в ₽5 млн не был превышен.

Налоговое уведомление, если вы заработали за год больше ₽5 млн (Фото: Екатерина Пирогова для РБК)

Если налоговый агент рассчитал сумму дохода, но фактически удержать налог не получилось. Бывает, что российские инвесторы не оставляют свободных денежных средств на своих брокерских счетах для удержания налога, зная об этой особенности в отсрочке уплаты НДФЛ. На основании налогового уведомления они все-таки должны будут уплатить налог до начала декабря.

На выигрыш в казино и залах игровых автоматов. Если выигрыши меньше ₽4 тыс. за год, то НДФЛ платить не нужно.

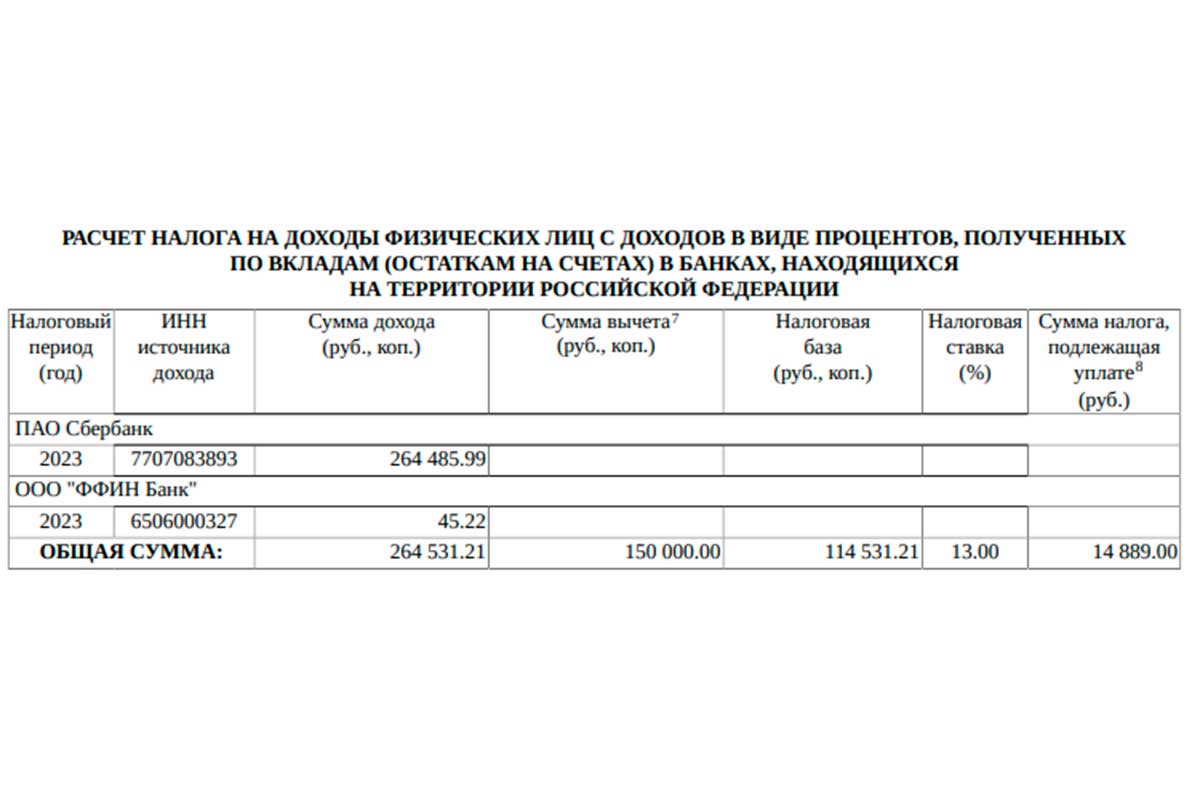

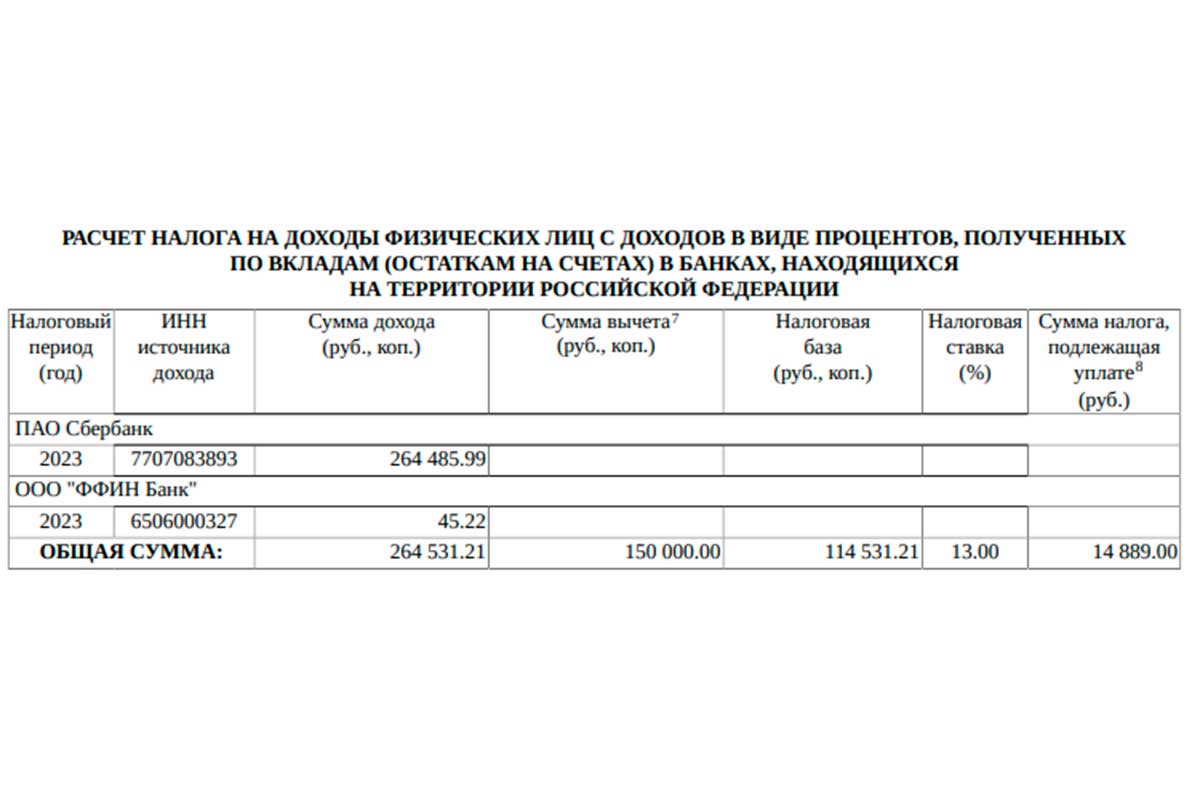

На проценты по вкладам. С 2024 года впервые в налоговых уведомлениях стали отражаться доходы от полученных процентов по вкладам в российских банках. Но только если они превышают лимит. В 2023 году облагались доходы свыше ₽150 тыс., в 2024 году лимит будет другой. Банки направляют информацию о полученных процентах в налоговые органы, а уже они производят общие расчеты совокупного результата процентов по вкладам.

В налоговом уведомлении налог с процентов выглядит так (Фото: Екатерина Пирогова для РБК)

Как сделать вычет с процентов по вкладам за 2023 год

Не все знают, что доходы по вкладам включаются в общую налоговую базу, с которой можно оформить все самые популярные вычеты: социальный, имущественный, стандартный налоговый вычет и вычет по ИИС. Получить вычет за процентный доход по вкладам можно, если:

у вас не заключен трудовой договор;

не работаете по договорам гражданско-правового характера;

не сдаете в аренду имущество без применения НПД (самозанятость);

не получаете доходы по основной налоговой базе (или они небольшие).

То есть пенсионеры, студенты, домохозяйки, индивидуальные предприниматели и люди с небольшими доходами могут с помощью налоговой декларации получить вычеты с этих доходов.

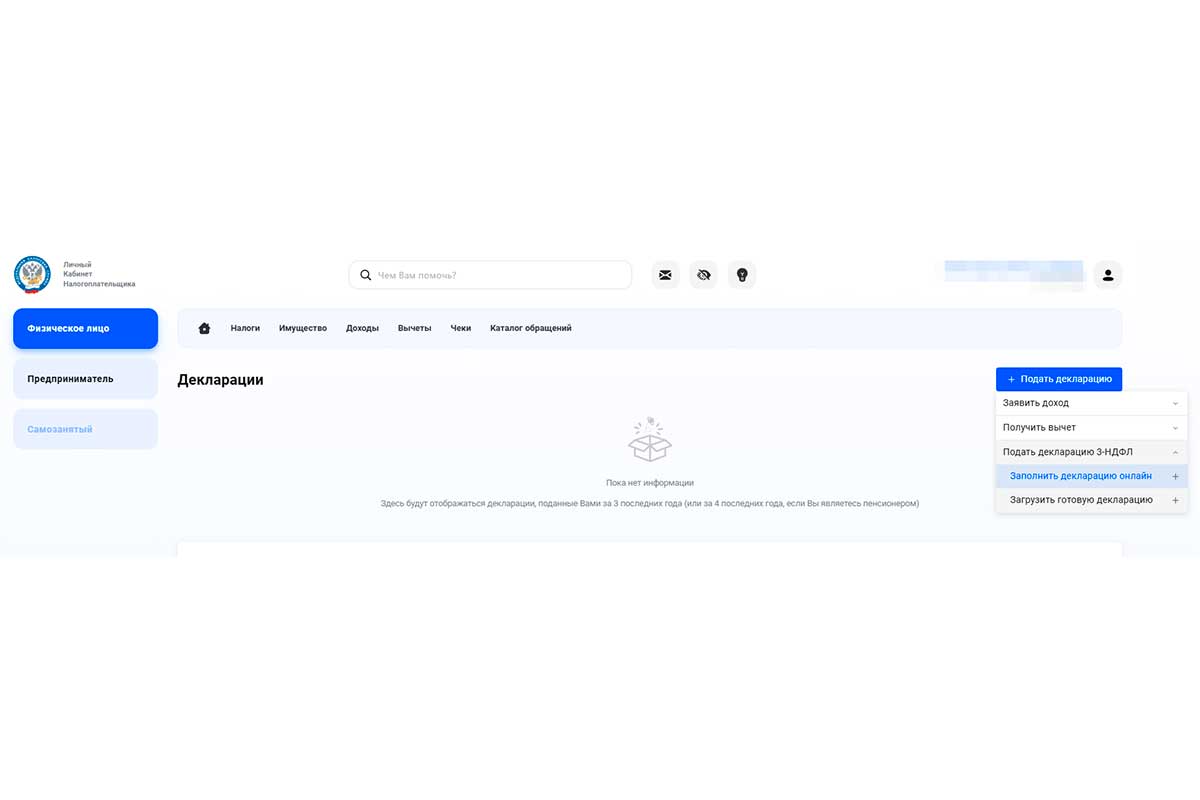

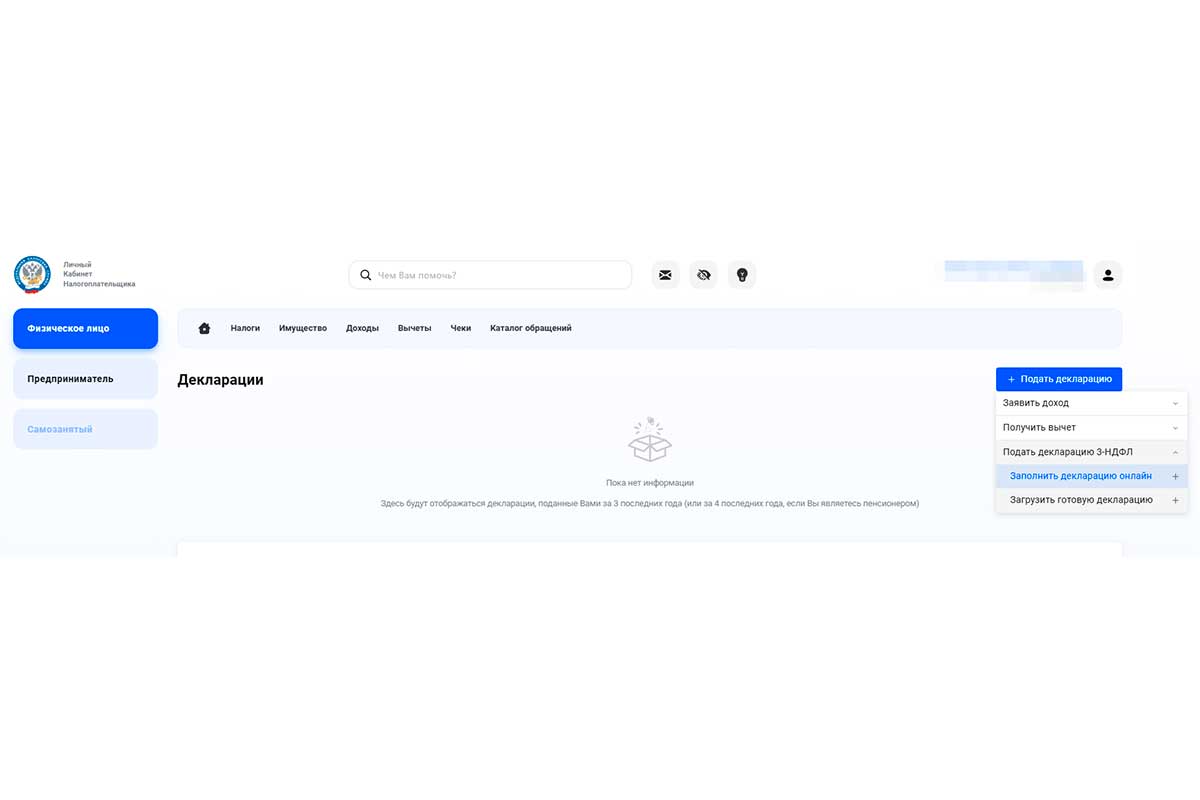

1. Зайдите в личный кабинет налогоплательщика

Найдите раздел «Доходы» — «Декларации» — «Подать декларацию» — «Подать декларацию 3-НДФЛ» — «Заполнить декларацию онлайн».

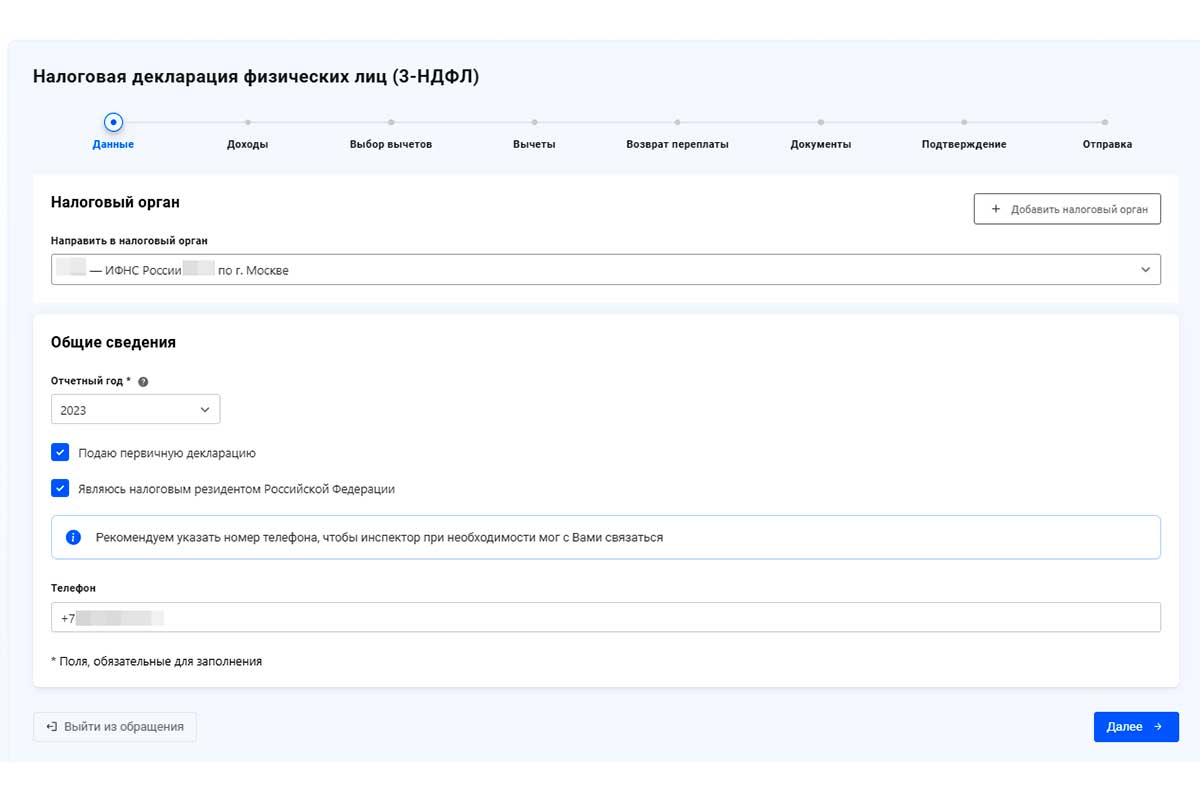

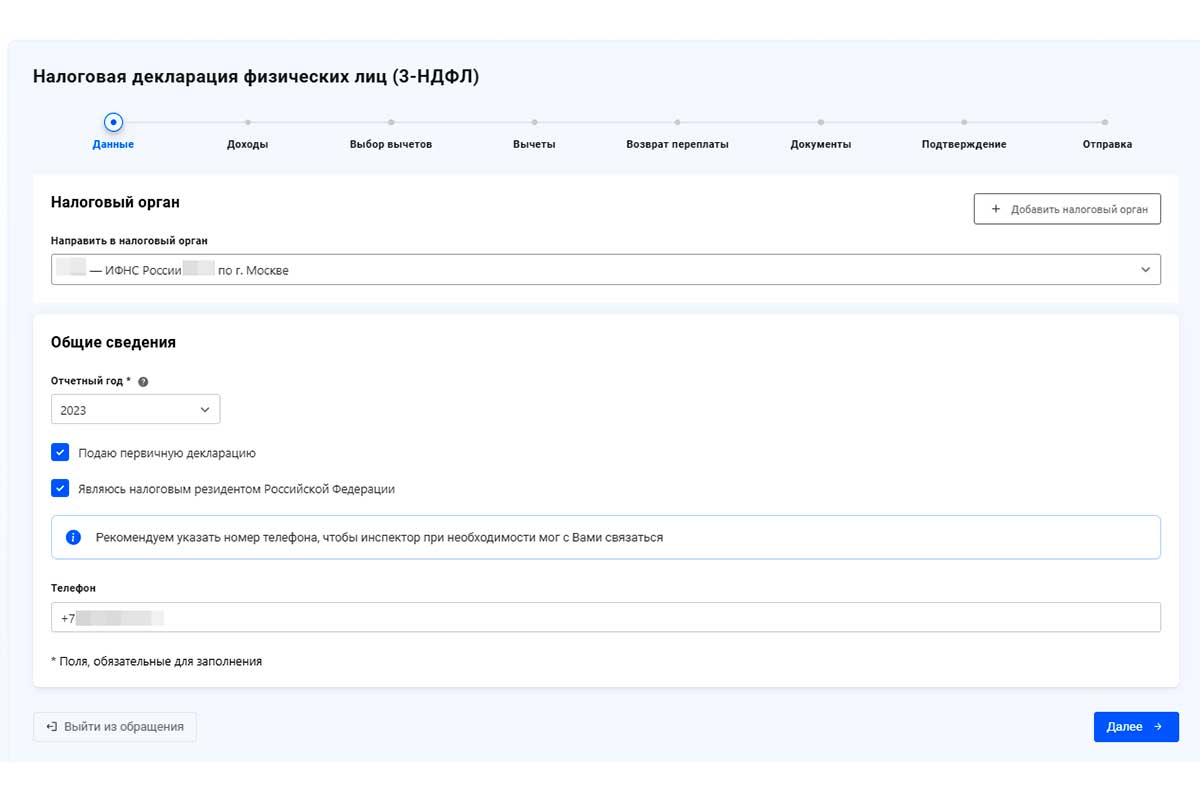

2. Заполните декларацию

Проверьте инспекцию по месту учета и отметьте, впервые подается декларация или она уточненная. Укажите свой статус: помните, что вычеты полагаются только налоговым резидентам. Также желательно указать свой номер телефона. Нажимаем «Далее».

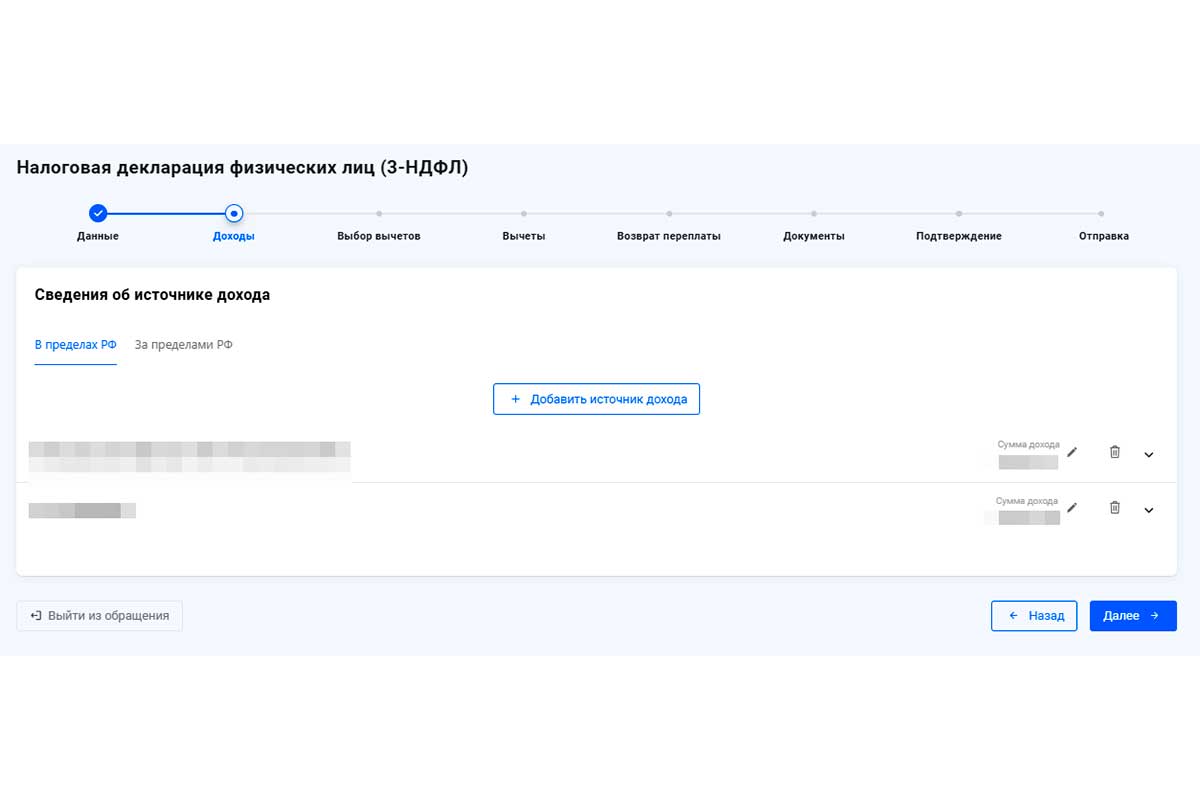

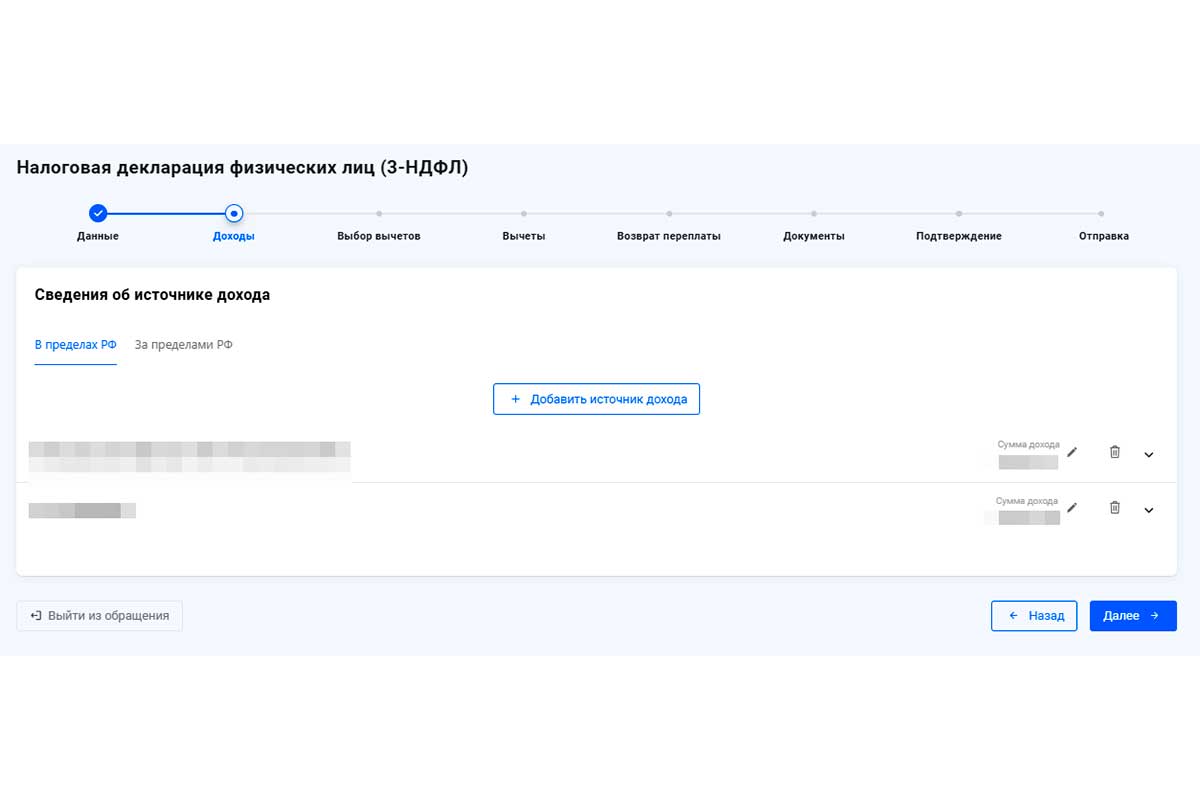

3. Правильно отразите новый источник дохода

В доходах, полученных «в пределах Российской Федерации» нужно указать новый источник дохода — проценты по вкладам. Здесь его можно добавить с помощью кнопки «+Добавить источник дохода».

Источники дохода в России, которые передавались всеми налоговыми агентами, будут отражены в этом разделе. Если они содержат доходы из основной налоговой базы, которые также можно использовать для вычета, то тогда справки о доходах не убираются.

Проверьте частую ошибку: не задвоились ли доходы из справок.

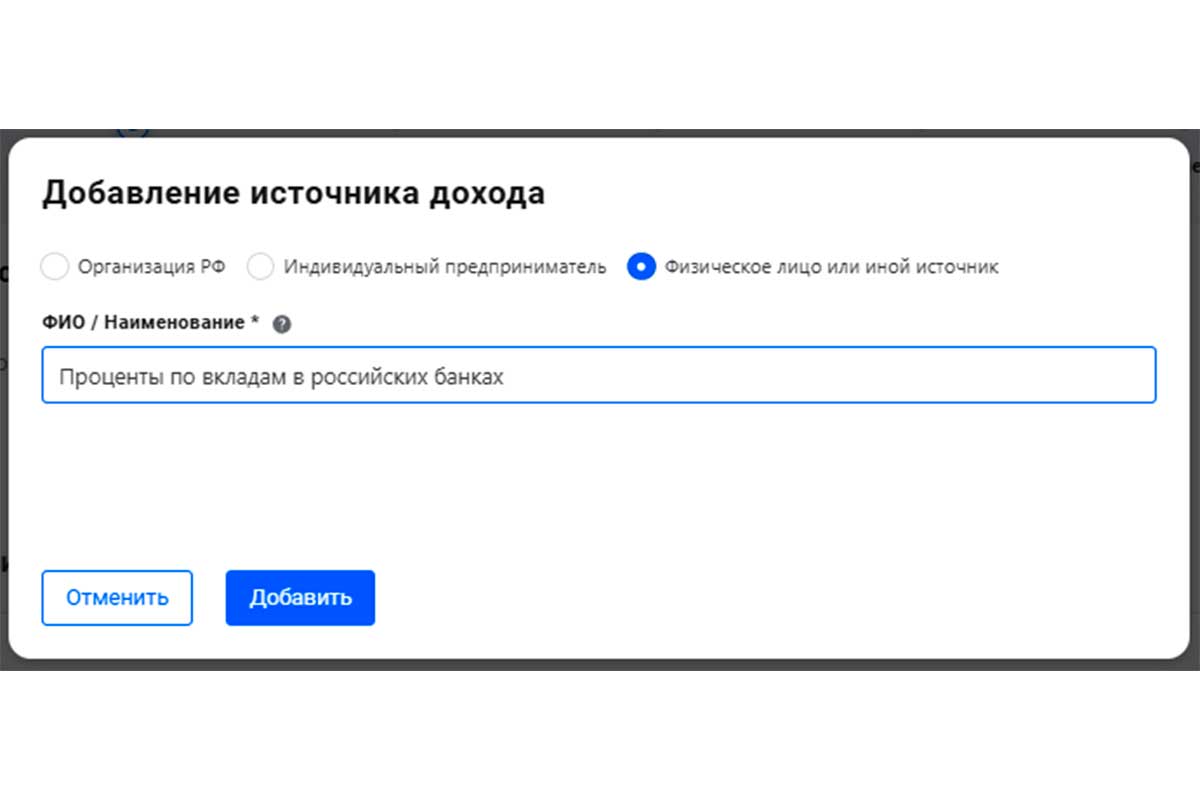

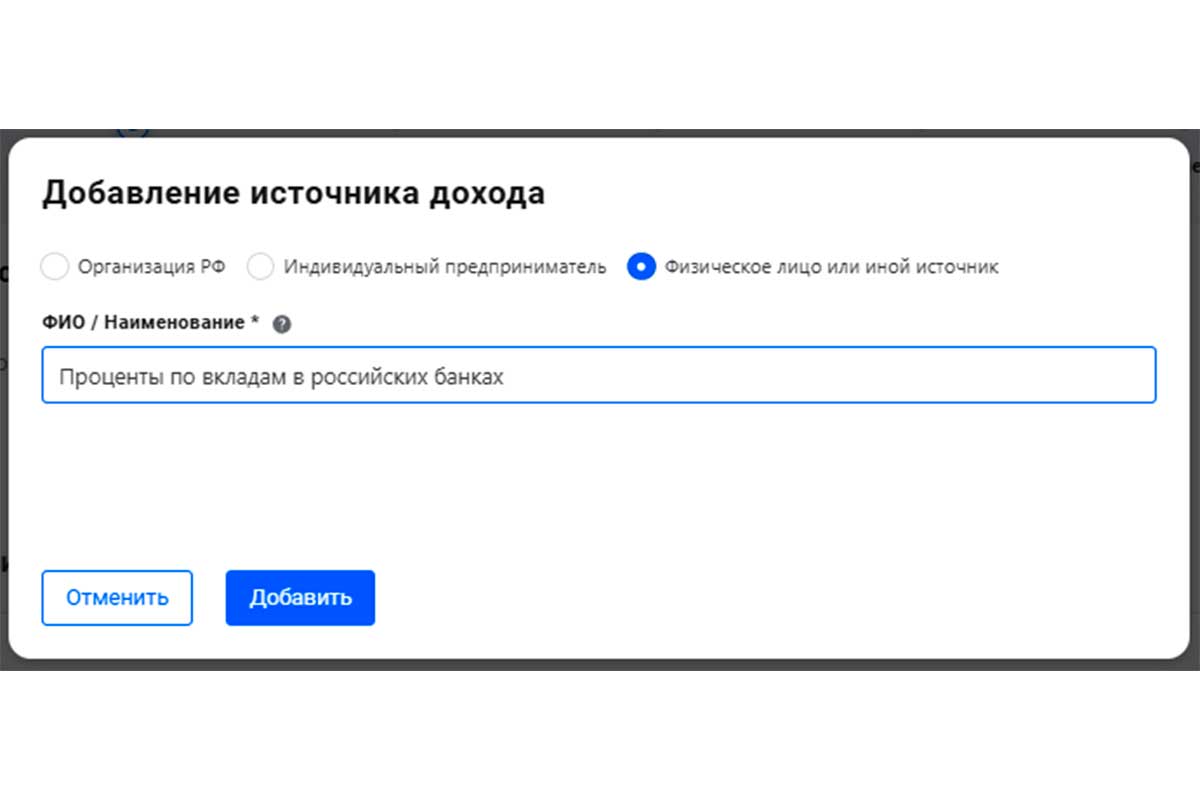

4. Добавьте новый источник дохода

Обратите внимание, что проценты по вкладам можно отнести к иным источникам дохода. Поэтому нужно выбрать подходящий вариант, а именно «Физическое лицо или иной источник» и в наименовании указать, что это проценты.

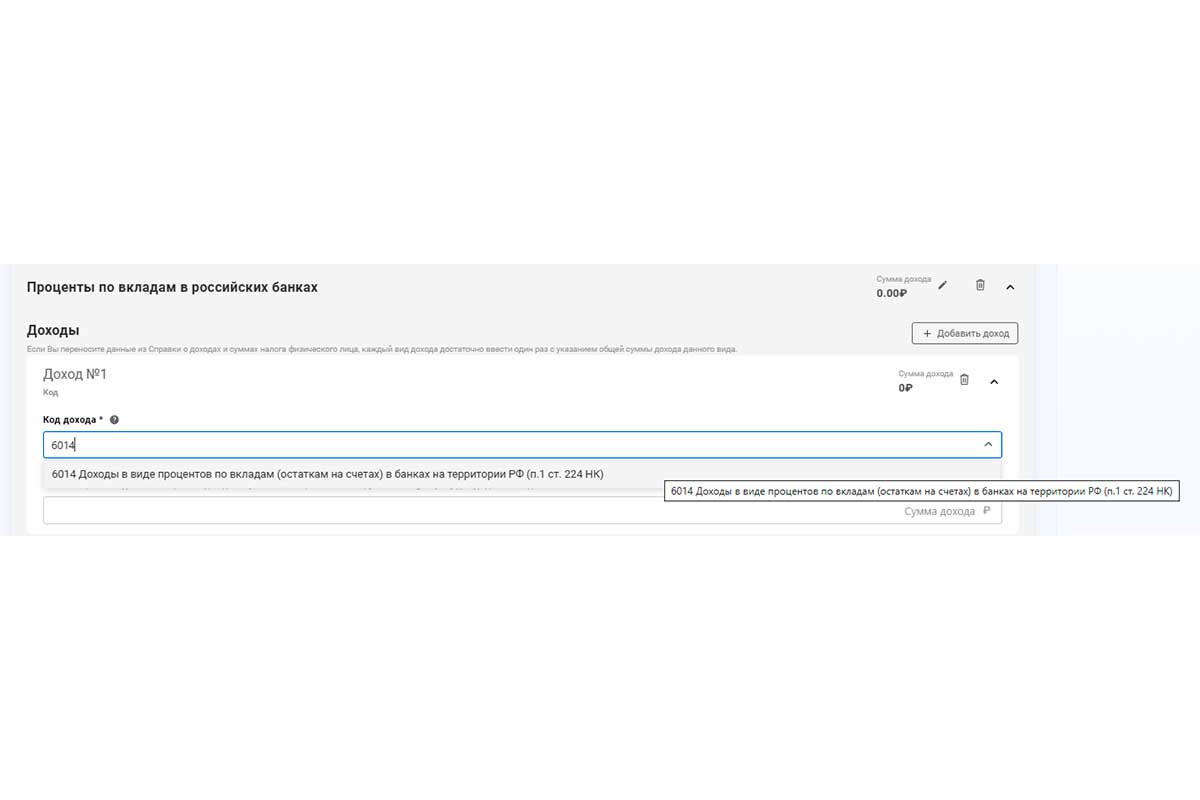

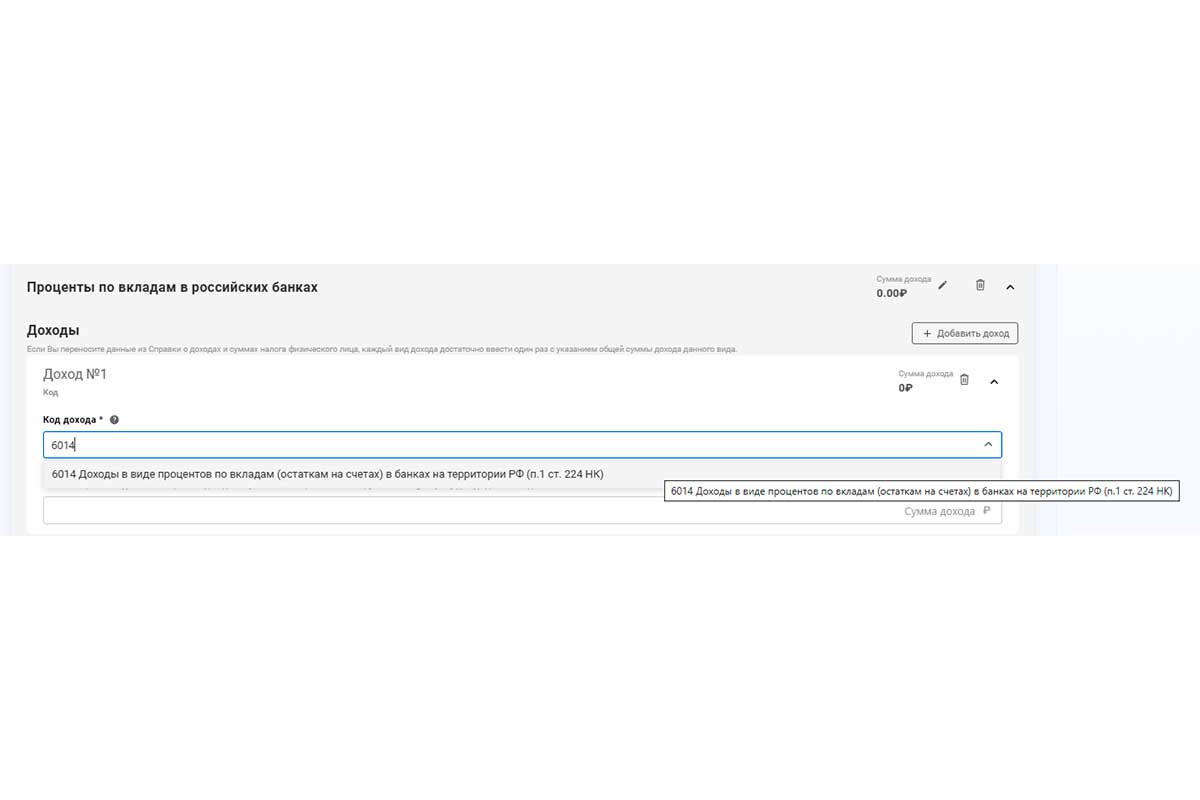

5. Заполните сумму доходов для вычета

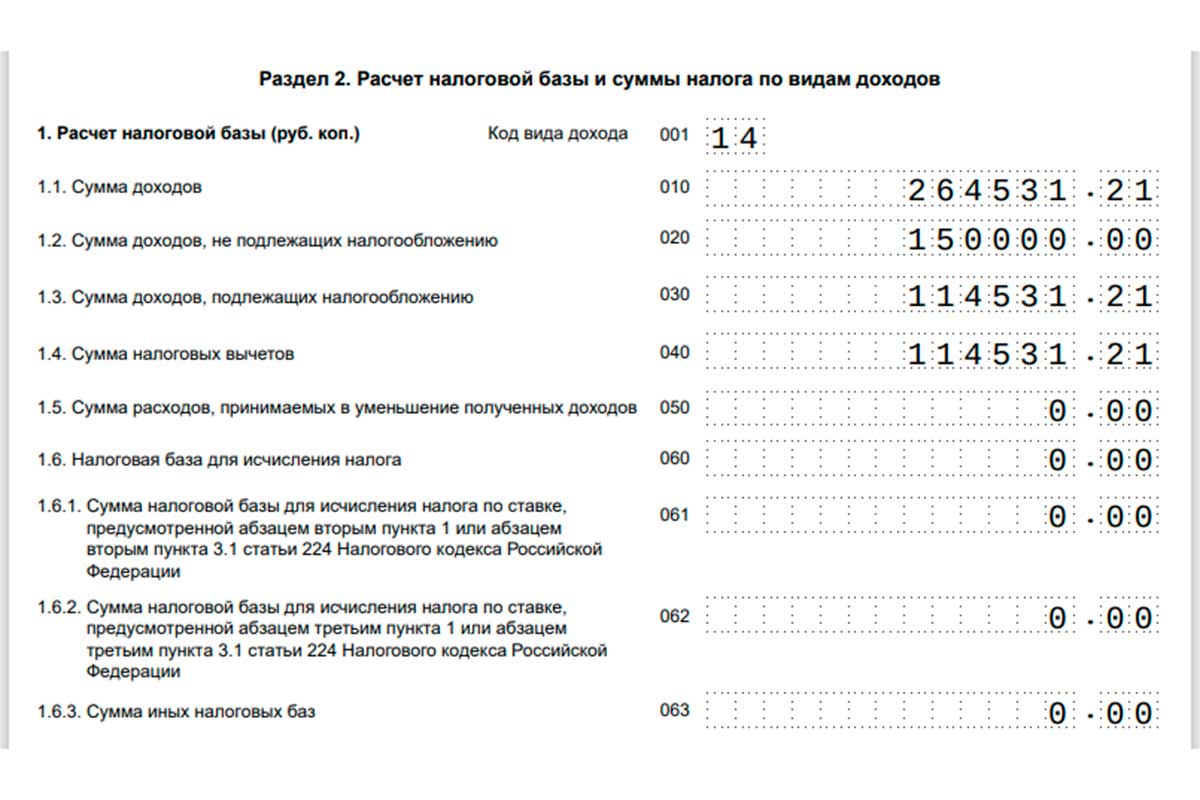

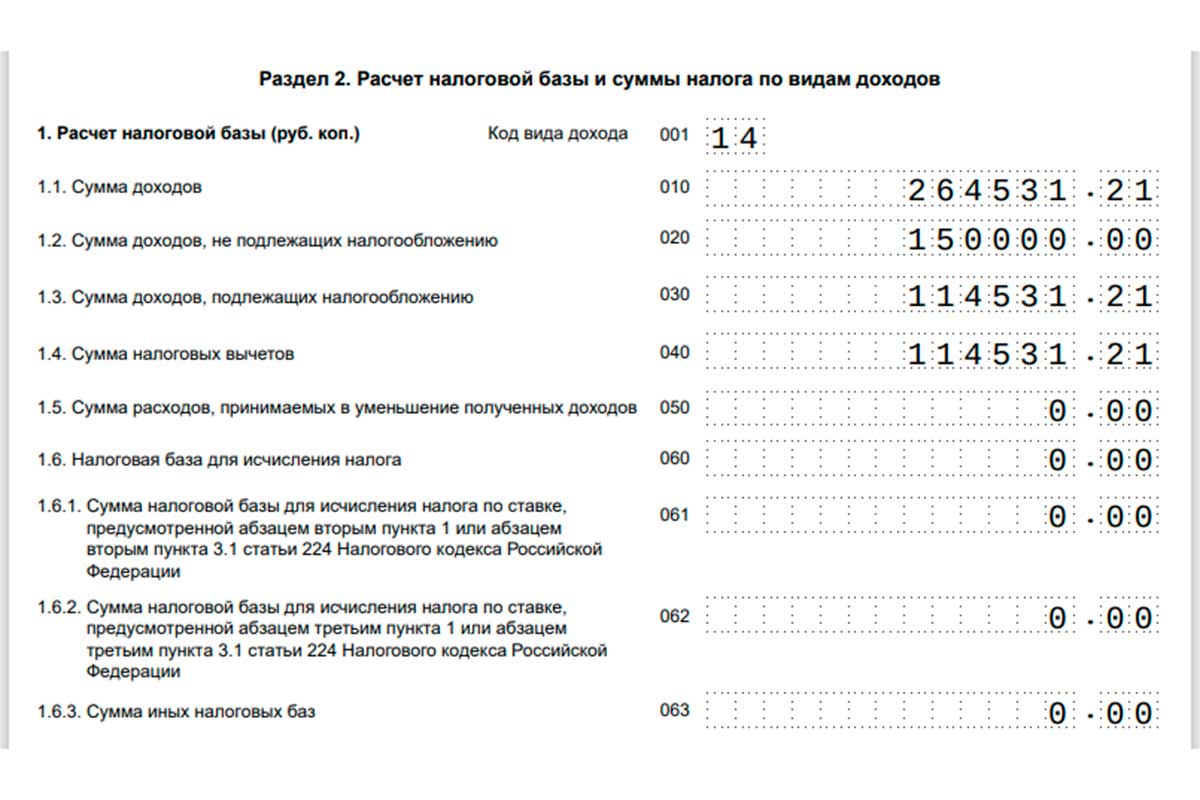

Дальше мы будем заполнять сумму доходов и применять к нему вычет. Для этого был создан конкретный код «6014 — Доходы в виде процентов по вкладам (остаткам по счетам) в банках на территории РФ (п.1 ст. 224 НК РФ)».

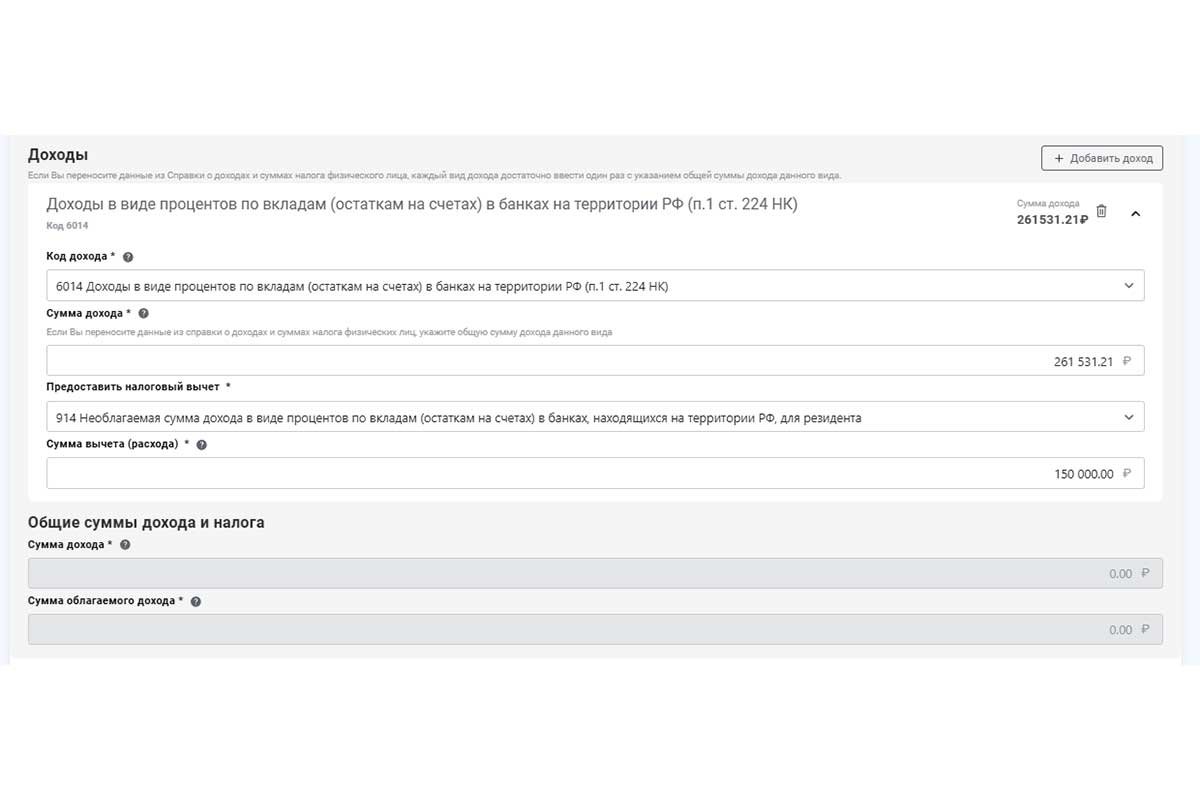

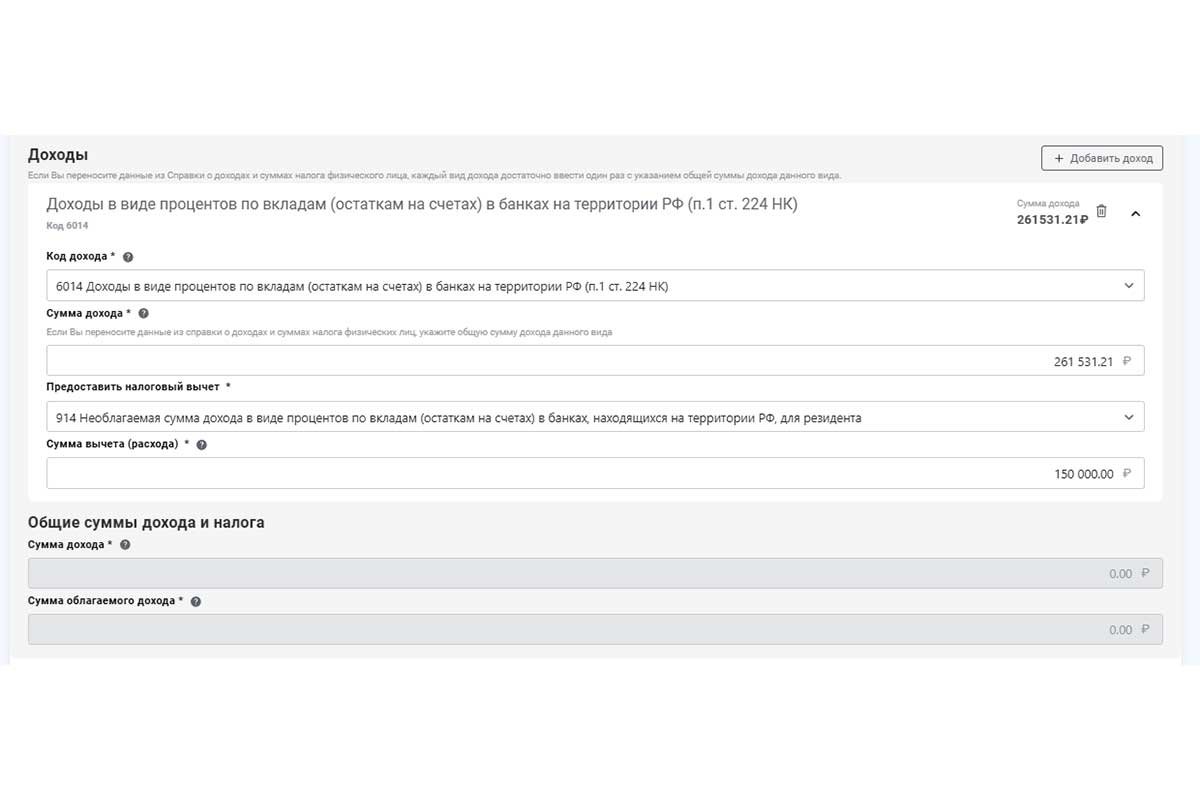

Заполнив общую сумму дохода из налогового уведомления по процентам по вкладам, обязательно нужно указать код налогового вычета «914 — Необлагаемая сумма дохода в виде процентов по вкладам (остаткам по счетам) в банках на территории РФ, для резидента» и сумма этого вычета будет уменьшать общую сумму дохода. За 2023 год вычет составляет ₽150 тыс.

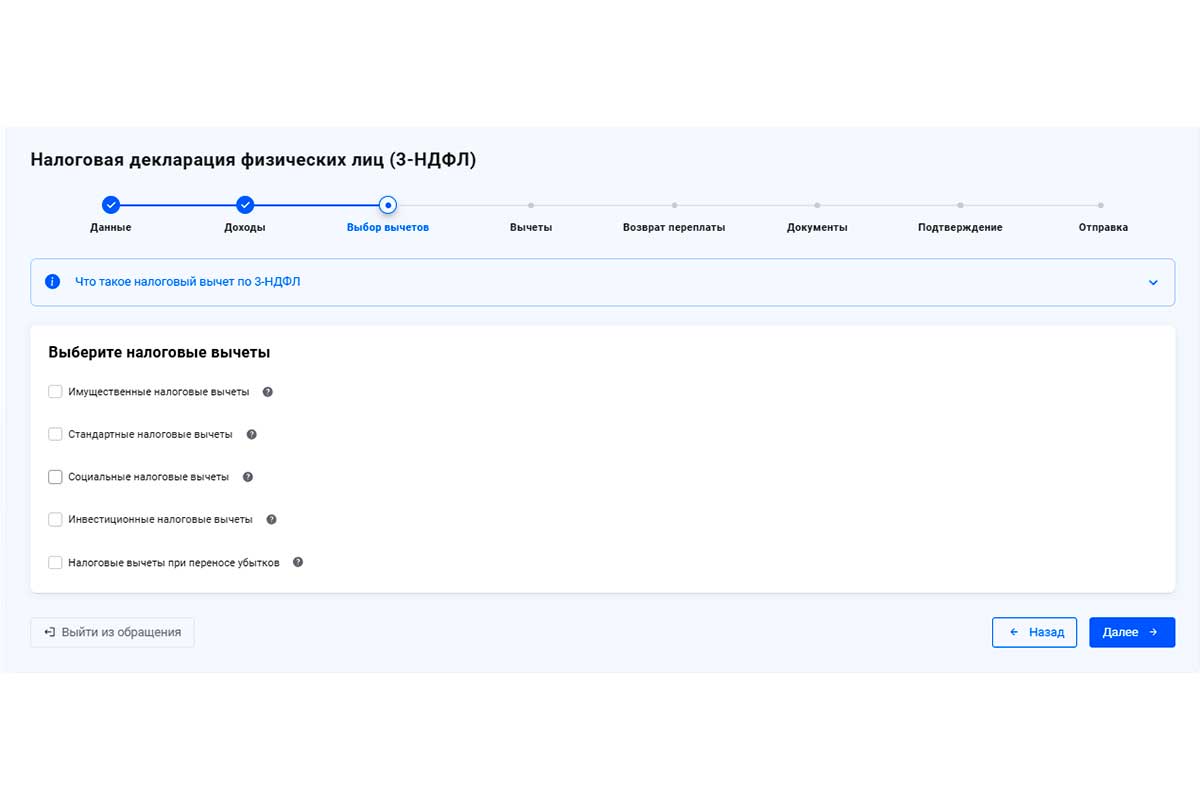

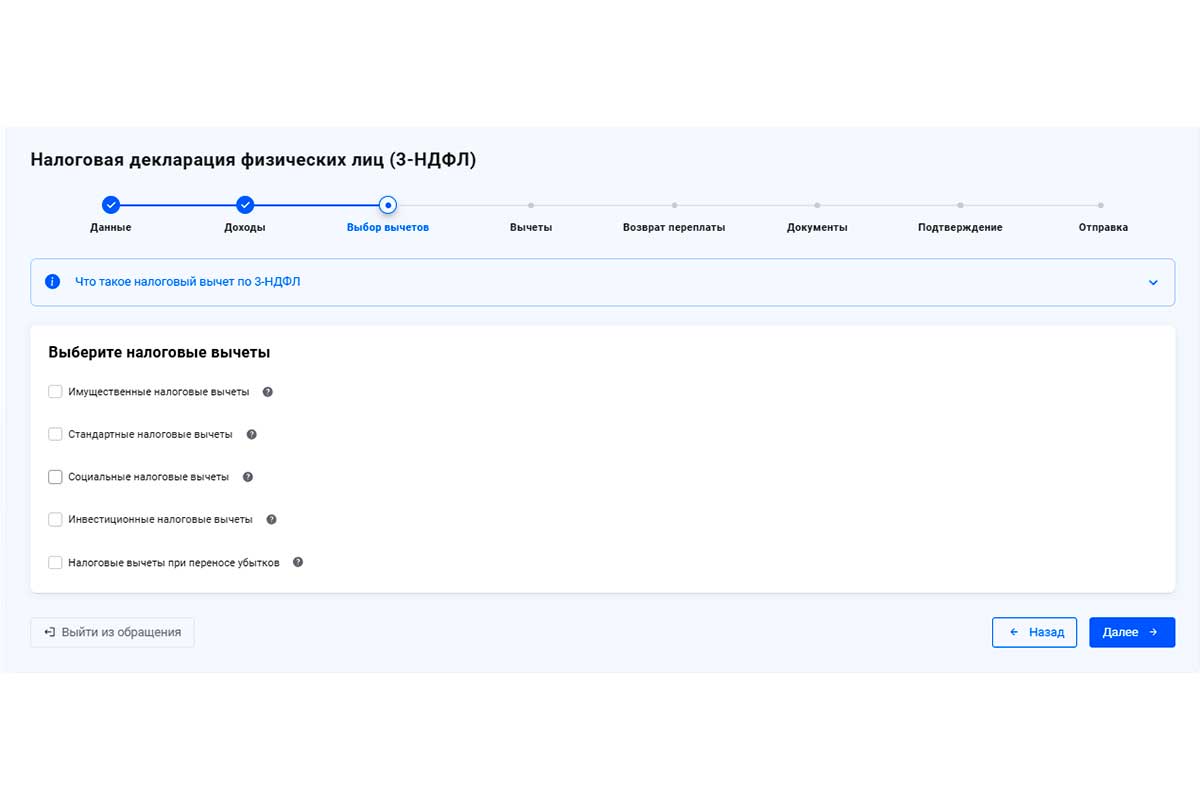

6. Выберите налоговый вычет

После заполнения раздела с доходами нужно перейти в раздел выбора того налогового вычета, на который вы имеете право.

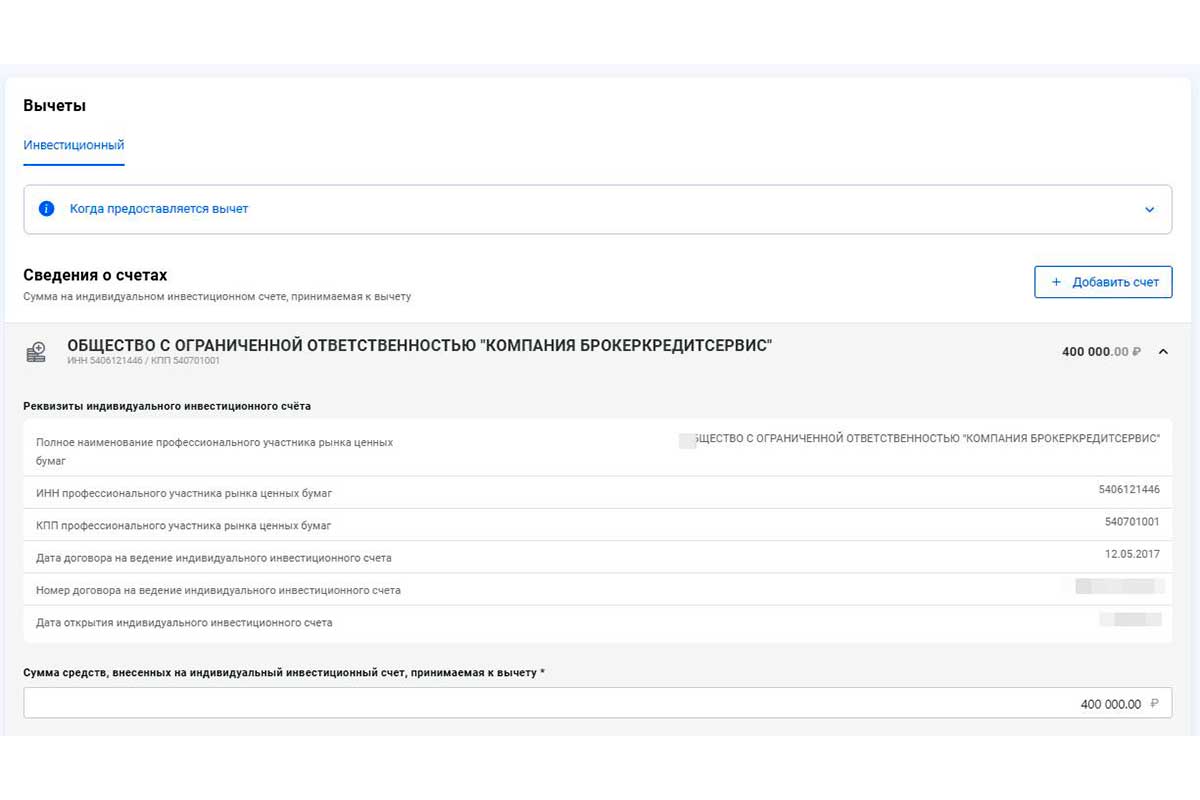

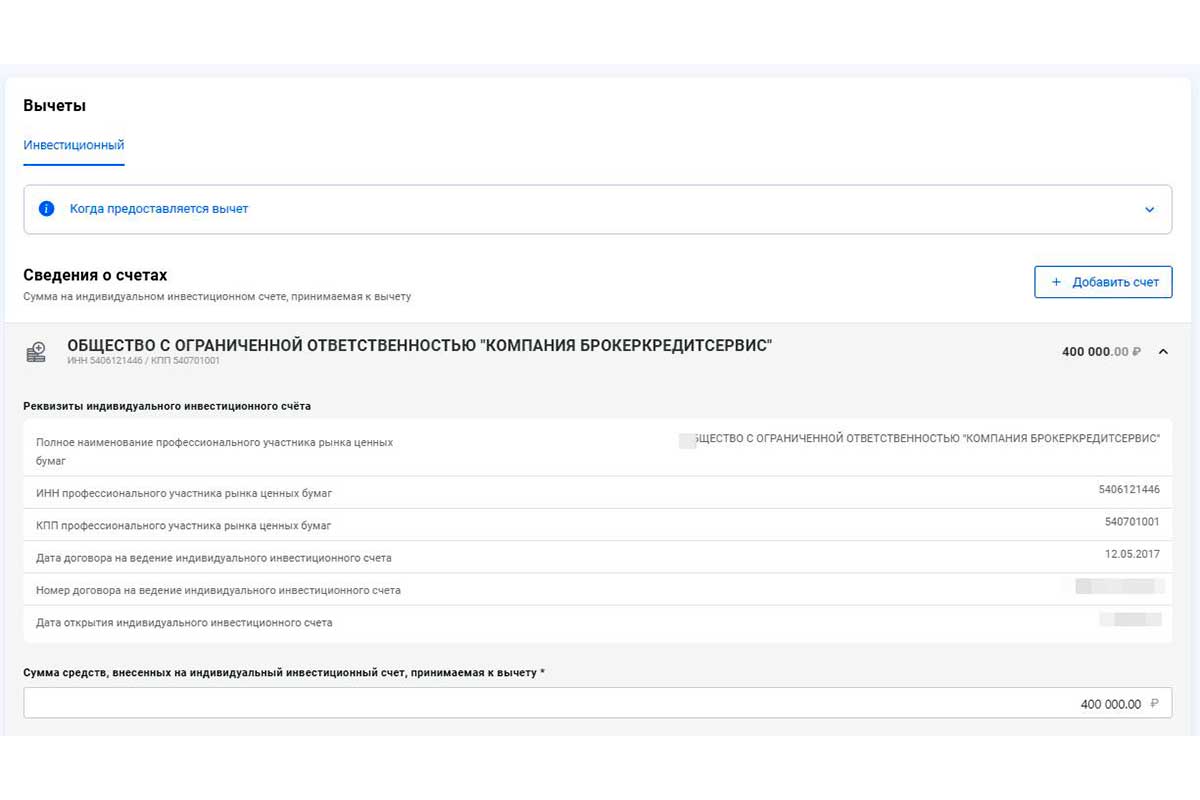

Предположим, что мы хотим заявить вычет с внесенных средств на ИИС. Для этого выбирается «Инвестиционный налоговый вычет», на следующей закладке указывается сумма внесенных средств на ИИС, но не более ₽400 тыс. Переходим в следующий раздел.

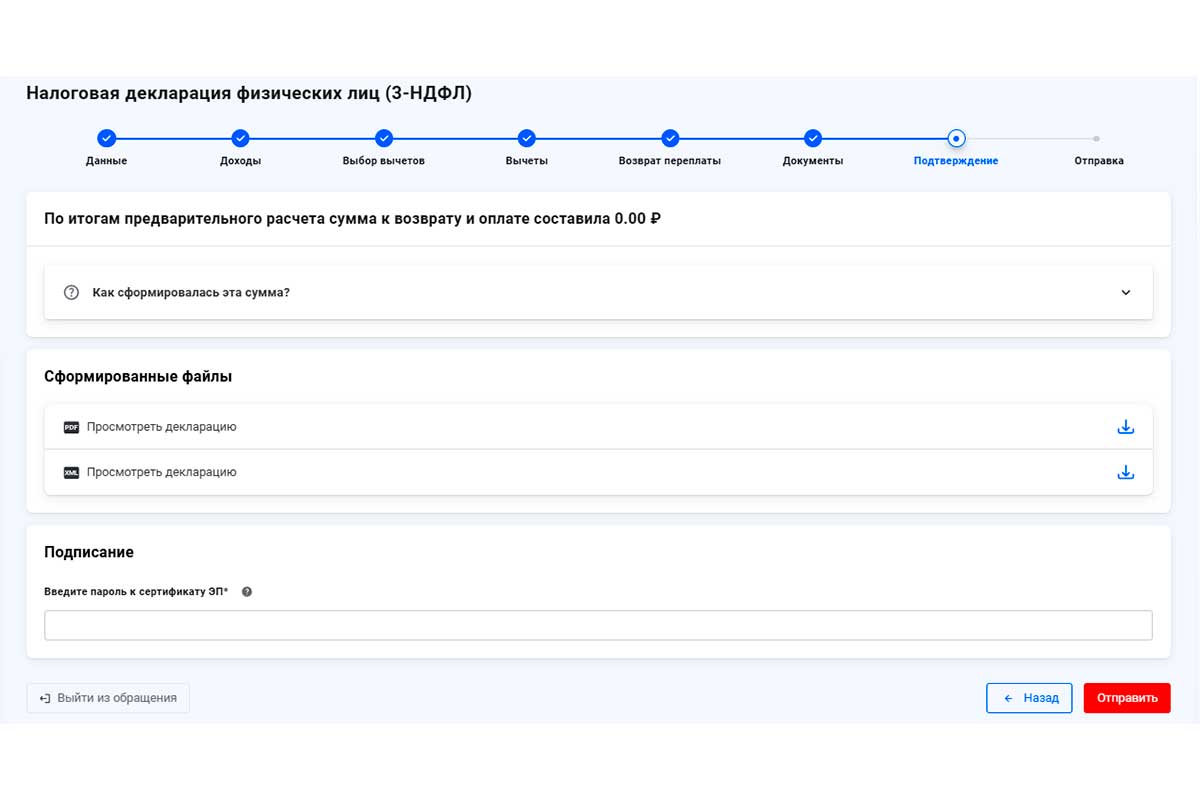

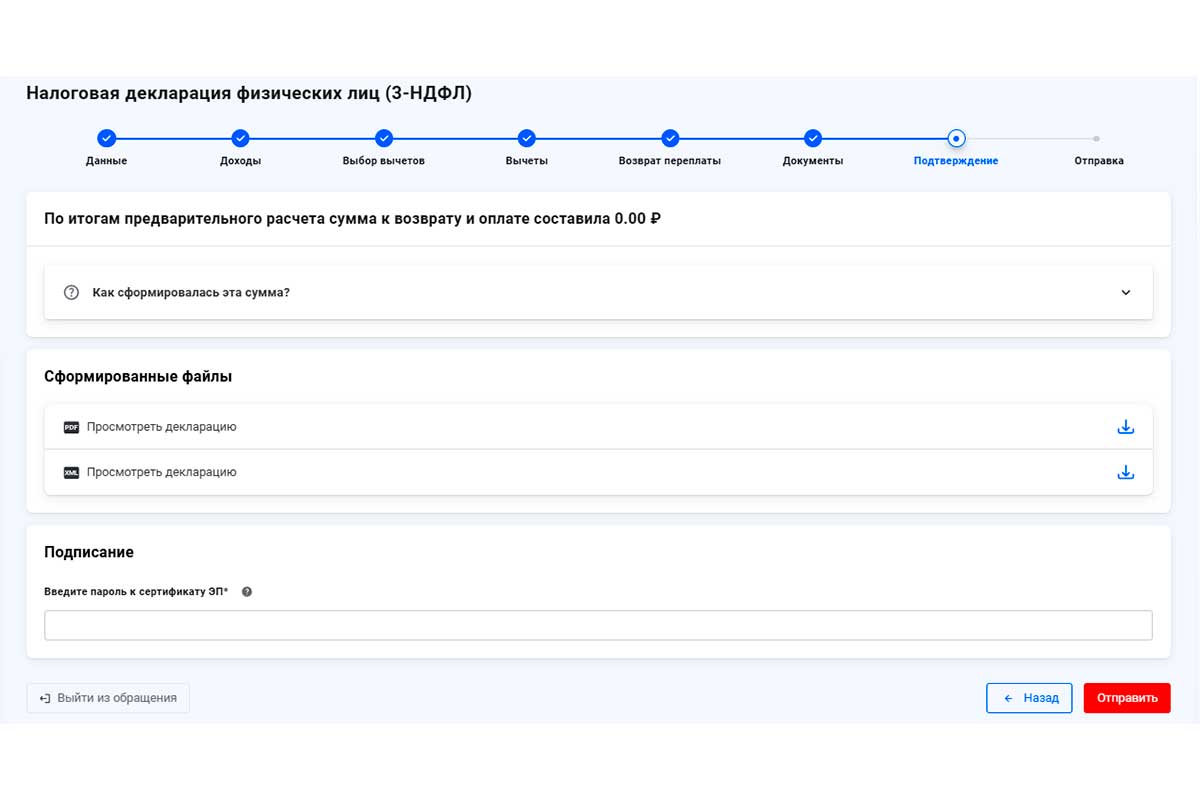

7. Проверьте, подпишите и отправьте декларацию на проверку

После прохождения этапов с возможностью использовать переплату (если она есть) и прикладывания подтверждающих документов для вычетов вы оказываетесь в заключительном разделе. Здесь можно увидеть результаты декларации и скачать ее. После проверки декларации ее нужно подписать и отправить в инспекцию на камеральную проверку.

В нашем случае налога не образовалось, так как доход с процентов по вкладам полностью засчитывается с налоговым вычетом.

Перенести на следующие периоды неиспользованную часть налоговых вычетов ИИС, стандартного и социального нельзя. Такая возможность предусмотрена только для имущественного налогового вычета.

После камеральной проверки декларации задолженность по налоговому уведомлению будет скорректирована налоговым органом. Тут нужно учитывать, что срок камеральной проверки составляет три месяца, а срок уплаты налогов по уведомлению — до 2 декабря 2024 года.

Обратить внимание на свои налоговые уведомления рекомендую тем, кто подавал налоговые декларации за 2023 год с использованием данных налоговых агентов, которые уменьшены на налоговые вычеты. Если данные декларации не были учтены, то сумма НДФЛ, подсчитанная по таким уведомлениям, может быть рассчитана неверно и пока что есть время разобраться с этим.

Обычно уведомления присылают в личный кабинет на nalog.ru. Альтернативный способ получения — заказным письмом или при обращении в любую налоговую инспекцию.

Налоговые уведомления содержат информацию о начисленных налогах физических лиц с их имущества: недвижимости, транспорта и земельных участков. Если же налог с имущества не должен быть рассчитан (например, для льготных категорий), то в налоговое уведомление его не включат. Так, в этом году для налогоплательщиков из Белгородской и Курской областей, а также пострадавшим от паводка в Оренбургской области постановлениями российского правительства срок уплаты налогов продлен на 12 месяцев, а также продлены сроки призванным на военную службу во время частичной мобилизации.

Налог нужно уплатить обычно до 1 декабря, но в этом году до 2 декабря 2024 года, поскольку 1 число выпадает на воскресенье. Больше подробностей по налоговым уведомлениям можно найти на промостранице ФНС.

На что еще могут начислить налог

Кроме налогов на имущество может быть отражен НДФЛ, рассчитанный в определенных случаях.

Если доход, на который должен быть начислен налог, больше ₽5 млн. Налог рассчитывается по прогрессивной ставке и зависит от суммы, превышающей ₽5 млн. НДФЛ может быть доначислен по ставке 15%, если ранее какие-то доходы не были учтены и порог в ₽5 млн не был превышен.

Налоговое уведомление, если вы заработали за год больше ₽5 млн (Фото: Екатерина Пирогова для РБК)

Если налоговый агент рассчитал сумму дохода, но фактически удержать налог не получилось. Бывает, что российские инвесторы не оставляют свободных денежных средств на своих брокерских счетах для удержания налога, зная об этой особенности в отсрочке уплаты НДФЛ. На основании налогового уведомления они все-таки должны будут уплатить налог до начала декабря.

На выигрыш в казино и залах игровых автоматов. Если выигрыши меньше ₽4 тыс. за год, то НДФЛ платить не нужно.

На проценты по вкладам. С 2024 года впервые в налоговых уведомлениях стали отражаться доходы от полученных процентов по вкладам в российских банках. Но только если они превышают лимит. В 2023 году облагались доходы свыше ₽150 тыс., в 2024 году лимит будет другой. Банки направляют информацию о полученных процентах в налоговые органы, а уже они производят общие расчеты совокупного результата процентов по вкладам.

В налоговом уведомлении налог с процентов выглядит так (Фото: Екатерина Пирогова для РБК)

Как сделать вычет с процентов по вкладам за 2023 год

Не все знают, что доходы по вкладам включаются в общую налоговую базу, с которой можно оформить все самые популярные вычеты: социальный, имущественный, стандартный налоговый вычет и вычет по ИИС. Получить вычет за процентный доход по вкладам можно, если:

у вас не заключен трудовой договор;

не работаете по договорам гражданско-правового характера;

не сдаете в аренду имущество без применения НПД (самозанятость);

не получаете доходы по основной налоговой базе (или они небольшие).

То есть пенсионеры, студенты, домохозяйки, индивидуальные предприниматели и люди с небольшими доходами могут с помощью налоговой декларации получить вычеты с этих доходов.

Такая возможность будет только за 2023 и 2024 год. С 2025 года эти доходы исключаются из основной налоговой базы и применять какие-либо вычеты к ним будет нельзя.

1. Зайдите в личный кабинет налогоплательщика

Найдите раздел «Доходы» — «Декларации» — «Подать декларацию» — «Подать декларацию 3-НДФЛ» — «Заполнить декларацию онлайн».

2. Заполните декларацию

Проверьте инспекцию по месту учета и отметьте, впервые подается декларация или она уточненная. Укажите свой статус: помните, что вычеты полагаются только налоговым резидентам. Также желательно указать свой номер телефона. Нажимаем «Далее».

3. Правильно отразите новый источник дохода

В доходах, полученных «в пределах Российской Федерации» нужно указать новый источник дохода — проценты по вкладам. Здесь его можно добавить с помощью кнопки «+Добавить источник дохода».

Источники дохода в России, которые передавались всеми налоговыми агентами, будут отражены в этом разделе. Если они содержат доходы из основной налоговой базы, которые также можно использовать для вычета, то тогда справки о доходах не убираются.

Проверьте частую ошибку: не задвоились ли доходы из справок.

4. Добавьте новый источник дохода

Обратите внимание, что проценты по вкладам можно отнести к иным источникам дохода. Поэтому нужно выбрать подходящий вариант, а именно «Физическое лицо или иной источник» и в наименовании указать, что это проценты.

5. Заполните сумму доходов для вычета

Дальше мы будем заполнять сумму доходов и применять к нему вычет. Для этого был создан конкретный код «6014 — Доходы в виде процентов по вкладам (остаткам по счетам) в банках на территории РФ (п.1 ст. 224 НК РФ)».

Заполнив общую сумму дохода из налогового уведомления по процентам по вкладам, обязательно нужно указать код налогового вычета «914 — Необлагаемая сумма дохода в виде процентов по вкладам (остаткам по счетам) в банках на территории РФ, для резидента» и сумма этого вычета будет уменьшать общую сумму дохода. За 2023 год вычет составляет ₽150 тыс.

6. Выберите налоговый вычет

После заполнения раздела с доходами нужно перейти в раздел выбора того налогового вычета, на который вы имеете право.

Предположим, что мы хотим заявить вычет с внесенных средств на ИИС. Для этого выбирается «Инвестиционный налоговый вычет», на следующей закладке указывается сумма внесенных средств на ИИС, но не более ₽400 тыс. Переходим в следующий раздел.

7. Проверьте, подпишите и отправьте декларацию на проверку

После прохождения этапов с возможностью использовать переплату (если она есть) и прикладывания подтверждающих документов для вычетов вы оказываетесь в заключительном разделе. Здесь можно увидеть результаты декларации и скачать ее. После проверки декларации ее нужно подписать и отправить в инспекцию на камеральную проверку.

В нашем случае налога не образовалось, так как доход с процентов по вкладам полностью засчитывается с налоговым вычетом.

Перенести на следующие периоды неиспользованную часть налоговых вычетов ИИС, стандартного и социального нельзя. Такая возможность предусмотрена только для имущественного налогового вычета.

После камеральной проверки декларации задолженность по налоговому уведомлению будет скорректирована налоговым органом. Тут нужно учитывать, что срок камеральной проверки составляет три месяца, а срок уплаты налогов по уведомлению — до 2 декабря 2024 года.

Обратить внимание на свои налоговые уведомления рекомендую тем, кто подавал налоговые декларации за 2023 год с использованием данных налоговых агентов, которые уменьшены на налоговые вычеты. Если данные декларации не были учтены, то сумма НДФЛ, подсчитанная по таким уведомлениям, может быть рассчитана неверно и пока что есть время разобраться с этим.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба