14 ноября 2024 Альфа-Капитал

Менеджмент «ЭсЭфАй» вдвое увеличил рекомендацию по дивидендам

СД «Роснефти» рекомендует рекордные дивиденды

Продажи на рынке акций в октябре расширились

Геополитика дала позитивный импульс IMOEX

Выборы и ФРС разогнали ралли в акциях США

ЦБ сохраняет крайне жесткий сигнал

Рынок ОФЗ в октябре

RGBI отскочил вверх от многолетних минимумов

Заседание ФРС обошлось без сюрпризов

Китай планирует выпуск долларовых облигаций после трехлетнего перерыва

Рынок нефти вновь под давлением

Аномальная волатильность в юаневых ставках

Биржевые торги юанем на минимумах с февраля 2023 года

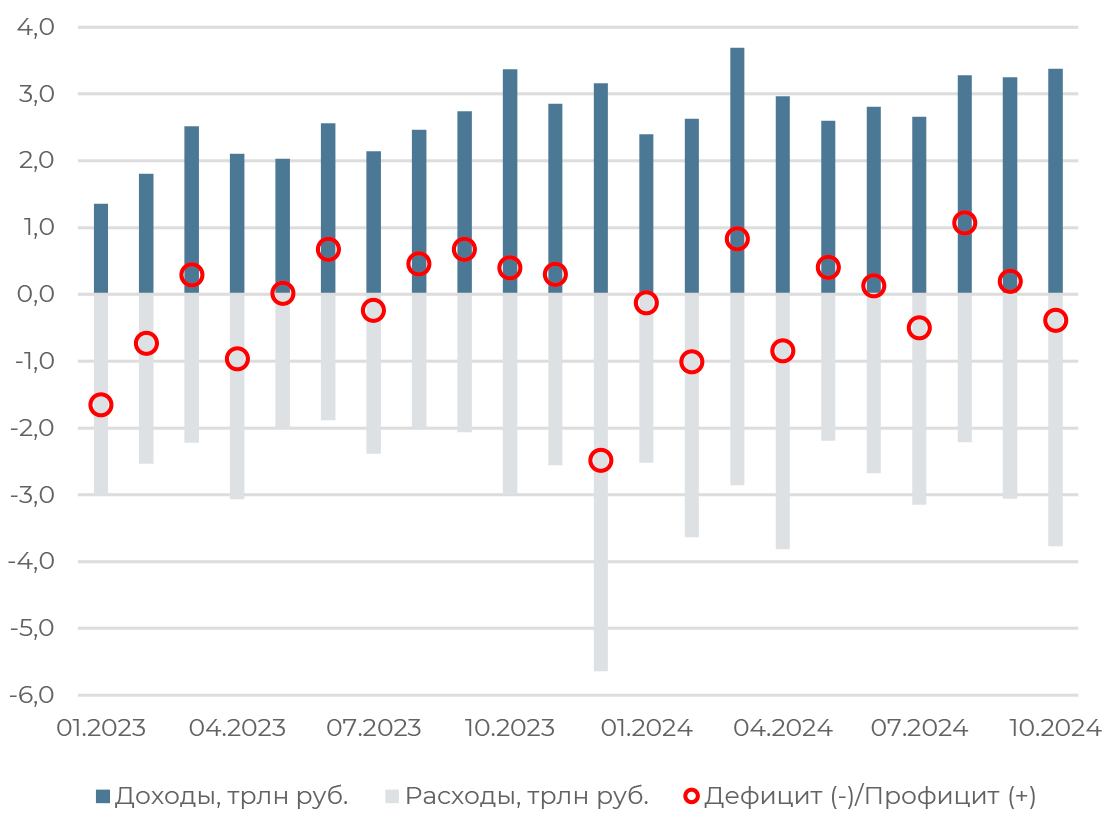

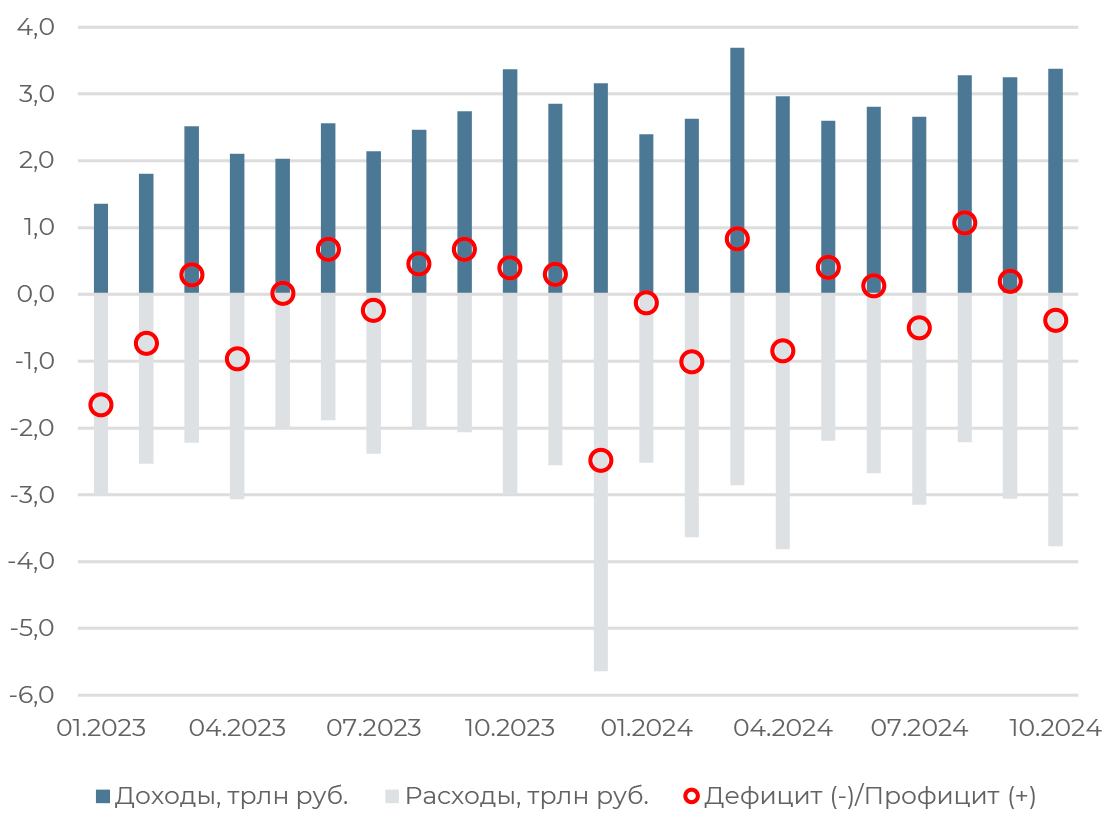

Бюджет РФ за январь – октябрь стал дефицитным

По предварительной оценке Минфина, в январе — октябре доходы федерального бюджета составили 29,67 трлн руб., увеличившись на 28,4%. Нефтегазовые доходы за десять месяцев выросли на 32,3%, до 9,54 трлн руб. (32,15% общих доходов), за счет роста цен на российское сырье. Ведомство ожидает превышения поступлений нефтегазовых доходов над базовым прогнозом и в последующие месяцы. Ненефтегазовые статьи расширились на 26,6% г/г, до 20,13 трлн руб. (67,85% общих поступлений).

Накопленный с начала года дефицит бюджета составил всего 220 млрд руб. (0,1% ВПП), что намного меньше дефицита в размере 1,05 трлн руб. за аналогичный период прошлого года. Сокращение дефицита — результат опережающего роста доходной части бюджета. Впрочем, к концу года ситуация изменится: на 2024 год запланирован дефицит в размере 3,3 трлн руб., или 1,7% ВВП.

Расширение дефицита на 3 трлн рублей в ближайшие два месяца при прочих равных окажет негативное влияние на доходности ОФЗ. Однако Минфин в последнее время не торопится занимать на рынке по текущим ставкам, и годовой план по заимствованиям выполнен на 48%. Скорее всего, финансирование дефицита, если потребуется, пройдет за счет средств ФНБ.

АКЦИИ

Российский рынок

Менеджмент «ЭсЭфАй» вдвое увеличил рекомендацию по дивидендам

Совет директоров инвестиционного холдинга «ЭсЭфАй» после обновления прогноза по денежному потоку рекомендовал направить на выплату промежуточных дивидендов по итогам девяти месяцев 10,9 млрд руб., или 227,6 руб. на акцию. Рекомендация была увеличена вдвое по сравнению с предыдущим планом и стала рекордной для компании. В случае одобрения дивидендная доходность составит 15,2% к цене закрытия пятницы. Последний день для покупки бумаг под дивиденды — 20 декабря.

СД «Роснефти» рекомендует рекордные дивиденды

СД «Роснефти» также рекомендовал выплатить рекордные дивиденды по итогам девяти месяцев — в размере 36,47 руб. на бумагу (дивидендная доходность к цене пятницы — 7,6%). Последний день для покупки акций — 9 января, окончательное решение по дивидендам акционеры примут на собрании 23 декабря.

Продажи на рынке акций в октябре расширились

В октябре розничные инвесторы стали крупнейшими нетто-продавцами акций, реализовав 27,4 млрд руб. на рынке. Также крупные продажи были со стороны «дружественных» нерезидентов (9,5 млрд руб.) и системно-значимых кредитных организаций (СЗКО) в размере 7,7 млрд руб., по оценке Банка России. Если частные инвесторы и нерезиденты сокращали позиции и в сентябре, то СЗКО перешли к чистым продажам впервые с начала 2024 года. Крупнейшими покупателями стали некредитные финансовые организации.

Геополитика дала позитивный импульс IMOEX

Индекс МосБиржи вырос за минувшую неделю на 5,4%, получив импульс за счет ожиданий снижения геополитических рисков для России и потенциального ослабления санкционного давления на фоне победы Дональда Трампа на выборах президента США.

Впрочем, фактор геополитики остается непредсказуемым и даже если сохранит значимость для рынка, то скорее усилит волатильность цен, нежели будет играть на стороне позитива. К тому же снятие санкций — процесс, осложненный правовыми рамками и фактором времени, а также требующий не только политической воли и консенсуса ряда сторон, но и прогресса в урегулировании конфликта с Украиной. Определяющими для инвесторов остаются макроданные и динамика денежнокредитных условий.

Глобальные рынки

Выборы и ФРС разогнали ралли в акциях США

Фондовый рынок США завершил торговую неделю в уверенном плюсе: S&P 500 поднялся на 4,66%, NASDAQ подскочил на 5,74%, Dow Jones прибавил 4,61%. Лидерами роста стали секторы финансов, технологий и энергетики.

Инвесторы делали ставку на сценарий получения республиканцами контроля над обеими палатами конгресса и принятию ряда позитивных для бизнеса инициатив, в том числе понижения ставок налога на корпоративные прибыли и смягчения регулирования банковской индустрии.

Ралли, начавшееся после оглашения результатов президентских выборов, продолжилось на фоне решения Федеральной резервной системы о понижении базовой ставки. Впрочем, после достижения исторических максимумов широкому рынку, скорее всего, понадобится передышка, тем более S&P500 приближается к психологически важной отметке в 6 000 пунктов.

На этой неделе динамика рынка будет определяться дальнейшей переоценкой политических перспектив на 2025 год и данными по потребительской и производственной инфляции, которые могут привести к пересмотру ожиданий по дальнейшим действиям ФРС.

ОБЛИГАЦИИ

Рублевые облигации

ЦБ сохраняет крайне жесткий сигнал

Центральный Банк опубликовал резюме октябрьского заседания по ключевой ставке. На столе у регулятора было три варианта изменения ставки, включая сохранение прежнего уровня. От самого жесткого шага — подъема до 22% — решили отказаться, чтобы не провоцировать повышенную волатильность на финансовых рынках.

Хотя в минутках есть оговорка о том, что повышение ставки в декабре не предопределено, дополнительный подъем сейчас наиболее вероятен. Напомним, что прогноз регулятора по среднему уровню ключевой ставки на остаток года закладывает диапазон в 21–21,3%, что допускает повышение уровня до 22% или 23%.

Рынок ОФЗ в октябре

Индекс чистой стоимости гособлигаций RGBI отскочил от многолетних минимумов, прибавив за неделю 2,76%, и в этот понедельник преодолевает отметку в 100 пунктов. В результате доходности резко опустились по всей длине кривой, опережающим темпом — на среднем и длинном отрезках. Ставки на бумаги со сроками погашения 3–7 лет упали за неделю на 38–90 б. п. Отскок, по всей видимости, отразил надежды инвесторов на улучшение геополитической повестки, а также переоценку ожиданий относительно политики ЦБ РФ после того, как в цены был заложен значительный негатив.

Напряженность на рынке спала и на фоне замедления недельной инфляции до 0,19% с 0,27%, тогда как годовые темпы снизились до 8,53% с 8,57%. Кроме того, Банк России решил ускорить повышение антициклической надбавки к нормативам достаточности капитала для банков, сдвинув сроки с 1 июля на 1 февраля 2025 года. В феврале надбавка составит 0,25% активов, взвешенных на риск, а с июля — 0,5%. Это должно затормозить активность кредитования, в особенности в корпоративном сегменте — основном источнике кредитного импульса, который затрудняет контроль инфляции.

Еврооблигации

Заседание ФРС обошлось без сюрпризов

ФРС США ожидаемо сократила диапазон базовой ставки на 25 б. п., до 4,5–4,75%. Регулятор не исключает вероятности очередного понижения ставки в декабре, но оставляет за собой возможность принятия решения о паузе в смягчении монетарной политики. Глава Федрезерва Джером Пауэлл отметил охлаждение рынка труда в сравнении с перегретым состоянием в предыдущие периоды, хотя условия занятости и остаются сильными и сбалансированными. За счет этого повышательное давление на инфляцию снизилось и темпы роста цен существенно замедлились. ФРС не будет делать предположений о влиянии политики Дональда Трампа на экономику, пока не будут представлены конкретные инициативы.

Рынок отреагировал на решение ФРС нейтрально, поскольку и изменение ставки, и сигнал регулятора соответствовали ожиданиям. Инвесторы по-прежнему рассчитывают на аналогичное снижение ставки в декабре, до 4,25–4,5%, на 2025 год закладывается сокращение диапазона на 50 б. п.

Китай планирует выпуск долларовых облигаций после трехлетнего перерыва

Китай планирует выпустить долларовые облигации впервые с октября 2021 года. Министерство финансов КНР предложит суверенные облигации на 2 млрд руб. в ЭрРияде на этой неделе. Намерение о продаже долларового долга в Саудовской Аравии может также отражать часть усилий по улучшению сотрудничества с ближневосточной страной в финансовой сфере. Более дешевое финансирование в юанях может дать правительству стимул для привлечения долларов в экономику.

Решение о выпуске долговых бумаг следует за мерами китайских властей по стимулированию экономики. На текущий год планировалось выпустить специальные суверенные облигации на сумму около 284,4 млрд долл. В сентябре этого года Китай также выпускал облигации, номинированные в евро, в Париже — аналогично впервые за последние три года.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Рынок нефти вновь под давлением

Стоимость нефти марки Brent опускается ниже 73 долл. за баррель, продолжая негативный тренд предыдущей недели. Снижение началось после объявления результатов выборов в США и потому, вероятно, отразило сокращение «военной премии» на ожиданиях разрешения геополитических конфликтов, которое неоднократно обещал Дональд Трамп в предвыборной программе.

Давление на нефтяной рынок оказали и опасения относительно перспектив экономики Китая, крупнейшего импортера сырья. Статистика отразила продолжающееся замедление инфляции — индекс потребительских цен в октябре вырос на 0,3% г/г, самым медленным темпом за последние четыре месяца, не оправдав ожиданий. Базовая инфляция, наоборот, выросла на 0,2%, ускорившись с 0,1% месяцем ранее. Однако дефляция в производственных ценах углубляется — падение составило 2,9% после снижения на 2,8% в сентябре, что стало максимальной коррекцией за 11 месяцев.

Хотя в этот понедельник власти КНР одобрили повышение потолка долга местных органов власти, которое позволит им рефинансировать внебалансовые и скрытые долги, снизив нагрузку, решение было воспринято как принятое «на скорую руку» и недостаточным, чтобы обеспечить необходимую ширину поддержки экономике.

Цены на нефть, впрочем, могут подняться из-за рисков, связанных с ураганом «Рафаэль» в Мексиканском заливе. Приостановка производства на платформах затронула уже более 25% добычи нефти и 16% природного газа.

Валюты

Аномальная волатильность в юаневых ставках

Вмененная ставка овернайт RUSFAR CNY, отражающая стоимость привлечения и размещения в юанях, упала с 20,1% до 2,44% к концу минувшей недели. Это минимальный уровень с июня, когда в отношении МосБиржи были введены санкции.

Снижению ставки способствовал приток юаневой ликвидности на рынок, например, из-за предложения со стороны крупного участника, что повысило волатильность на тонком рынке. Впрочем, этот навес предложения был скорее единовременным фактором. В начале новой недели RUSFAR CNY уже возвращается на уровень выше 10%.

Биржевые торги юанем на минимумах с февраля 2023 года

По оценкам «Коммерсанта», в октябре объем торгов юанем с поставкой «завтра» на МосБирже опустился до 1,8 трлн руб., минимального уровня с февраля 2023 года. В сравнении с сентябрем объем сократился на 11%, при этом среднедневной объем торгов опустился ниже 80 млрд руб., что в 1,5–2 раза меньше, чем было в начале года.

Подобная динамика может отражать снижение активности крупных игроков на рынке, в частности — крупных экспортеров после ослабления требований по обязательной продаже валютной выручки. Другой причиной, вероятно, становится снижение интереса к биржевой торговле валютой со стороны частных инвесторов, уход нерезидентов из-за рисков санкций, а также переток сделок на внебиржевой контур. Разовым фактором могла выступить и праздничная неделя в КНР в начале октября, когда китайские биржевые площадки были закрыты.

СД «Роснефти» рекомендует рекордные дивиденды

Продажи на рынке акций в октябре расширились

Геополитика дала позитивный импульс IMOEX

Выборы и ФРС разогнали ралли в акциях США

ЦБ сохраняет крайне жесткий сигнал

Рынок ОФЗ в октябре

RGBI отскочил вверх от многолетних минимумов

Заседание ФРС обошлось без сюрпризов

Китай планирует выпуск долларовых облигаций после трехлетнего перерыва

Рынок нефти вновь под давлением

Аномальная волатильность в юаневых ставках

Биржевые торги юанем на минимумах с февраля 2023 года

Бюджет РФ за январь – октябрь стал дефицитным

По предварительной оценке Минфина, в январе — октябре доходы федерального бюджета составили 29,67 трлн руб., увеличившись на 28,4%. Нефтегазовые доходы за десять месяцев выросли на 32,3%, до 9,54 трлн руб. (32,15% общих доходов), за счет роста цен на российское сырье. Ведомство ожидает превышения поступлений нефтегазовых доходов над базовым прогнозом и в последующие месяцы. Ненефтегазовые статьи расширились на 26,6% г/г, до 20,13 трлн руб. (67,85% общих поступлений).

Накопленный с начала года дефицит бюджета составил всего 220 млрд руб. (0,1% ВПП), что намного меньше дефицита в размере 1,05 трлн руб. за аналогичный период прошлого года. Сокращение дефицита — результат опережающего роста доходной части бюджета. Впрочем, к концу года ситуация изменится: на 2024 год запланирован дефицит в размере 3,3 трлн руб., или 1,7% ВВП.

Расширение дефицита на 3 трлн рублей в ближайшие два месяца при прочих равных окажет негативное влияние на доходности ОФЗ. Однако Минфин в последнее время не торопится занимать на рынке по текущим ставкам, и годовой план по заимствованиям выполнен на 48%. Скорее всего, финансирование дефицита, если потребуется, пройдет за счет средств ФНБ.

АКЦИИ

Российский рынок

Менеджмент «ЭсЭфАй» вдвое увеличил рекомендацию по дивидендам

Совет директоров инвестиционного холдинга «ЭсЭфАй» после обновления прогноза по денежному потоку рекомендовал направить на выплату промежуточных дивидендов по итогам девяти месяцев 10,9 млрд руб., или 227,6 руб. на акцию. Рекомендация была увеличена вдвое по сравнению с предыдущим планом и стала рекордной для компании. В случае одобрения дивидендная доходность составит 15,2% к цене закрытия пятницы. Последний день для покупки бумаг под дивиденды — 20 декабря.

СД «Роснефти» рекомендует рекордные дивиденды

СД «Роснефти» также рекомендовал выплатить рекордные дивиденды по итогам девяти месяцев — в размере 36,47 руб. на бумагу (дивидендная доходность к цене пятницы — 7,6%). Последний день для покупки акций — 9 января, окончательное решение по дивидендам акционеры примут на собрании 23 декабря.

Продажи на рынке акций в октябре расширились

В октябре розничные инвесторы стали крупнейшими нетто-продавцами акций, реализовав 27,4 млрд руб. на рынке. Также крупные продажи были со стороны «дружественных» нерезидентов (9,5 млрд руб.) и системно-значимых кредитных организаций (СЗКО) в размере 7,7 млрд руб., по оценке Банка России. Если частные инвесторы и нерезиденты сокращали позиции и в сентябре, то СЗКО перешли к чистым продажам впервые с начала 2024 года. Крупнейшими покупателями стали некредитные финансовые организации.

Геополитика дала позитивный импульс IMOEX

Индекс МосБиржи вырос за минувшую неделю на 5,4%, получив импульс за счет ожиданий снижения геополитических рисков для России и потенциального ослабления санкционного давления на фоне победы Дональда Трампа на выборах президента США.

Впрочем, фактор геополитики остается непредсказуемым и даже если сохранит значимость для рынка, то скорее усилит волатильность цен, нежели будет играть на стороне позитива. К тому же снятие санкций — процесс, осложненный правовыми рамками и фактором времени, а также требующий не только политической воли и консенсуса ряда сторон, но и прогресса в урегулировании конфликта с Украиной. Определяющими для инвесторов остаются макроданные и динамика денежнокредитных условий.

Глобальные рынки

Выборы и ФРС разогнали ралли в акциях США

Фондовый рынок США завершил торговую неделю в уверенном плюсе: S&P 500 поднялся на 4,66%, NASDAQ подскочил на 5,74%, Dow Jones прибавил 4,61%. Лидерами роста стали секторы финансов, технологий и энергетики.

Инвесторы делали ставку на сценарий получения республиканцами контроля над обеими палатами конгресса и принятию ряда позитивных для бизнеса инициатив, в том числе понижения ставок налога на корпоративные прибыли и смягчения регулирования банковской индустрии.

Ралли, начавшееся после оглашения результатов президентских выборов, продолжилось на фоне решения Федеральной резервной системы о понижении базовой ставки. Впрочем, после достижения исторических максимумов широкому рынку, скорее всего, понадобится передышка, тем более S&P500 приближается к психологически важной отметке в 6 000 пунктов.

На этой неделе динамика рынка будет определяться дальнейшей переоценкой политических перспектив на 2025 год и данными по потребительской и производственной инфляции, которые могут привести к пересмотру ожиданий по дальнейшим действиям ФРС.

ОБЛИГАЦИИ

Рублевые облигации

ЦБ сохраняет крайне жесткий сигнал

Центральный Банк опубликовал резюме октябрьского заседания по ключевой ставке. На столе у регулятора было три варианта изменения ставки, включая сохранение прежнего уровня. От самого жесткого шага — подъема до 22% — решили отказаться, чтобы не провоцировать повышенную волатильность на финансовых рынках.

Хотя в минутках есть оговорка о том, что повышение ставки в декабре не предопределено, дополнительный подъем сейчас наиболее вероятен. Напомним, что прогноз регулятора по среднему уровню ключевой ставки на остаток года закладывает диапазон в 21–21,3%, что допускает повышение уровня до 22% или 23%.

Рынок ОФЗ в октябре

Индекс чистой стоимости гособлигаций RGBI отскочил от многолетних минимумов, прибавив за неделю 2,76%, и в этот понедельник преодолевает отметку в 100 пунктов. В результате доходности резко опустились по всей длине кривой, опережающим темпом — на среднем и длинном отрезках. Ставки на бумаги со сроками погашения 3–7 лет упали за неделю на 38–90 б. п. Отскок, по всей видимости, отразил надежды инвесторов на улучшение геополитической повестки, а также переоценку ожиданий относительно политики ЦБ РФ после того, как в цены был заложен значительный негатив.

Напряженность на рынке спала и на фоне замедления недельной инфляции до 0,19% с 0,27%, тогда как годовые темпы снизились до 8,53% с 8,57%. Кроме того, Банк России решил ускорить повышение антициклической надбавки к нормативам достаточности капитала для банков, сдвинув сроки с 1 июля на 1 февраля 2025 года. В феврале надбавка составит 0,25% активов, взвешенных на риск, а с июля — 0,5%. Это должно затормозить активность кредитования, в особенности в корпоративном сегменте — основном источнике кредитного импульса, который затрудняет контроль инфляции.

Еврооблигации

Заседание ФРС обошлось без сюрпризов

ФРС США ожидаемо сократила диапазон базовой ставки на 25 б. п., до 4,5–4,75%. Регулятор не исключает вероятности очередного понижения ставки в декабре, но оставляет за собой возможность принятия решения о паузе в смягчении монетарной политики. Глава Федрезерва Джером Пауэлл отметил охлаждение рынка труда в сравнении с перегретым состоянием в предыдущие периоды, хотя условия занятости и остаются сильными и сбалансированными. За счет этого повышательное давление на инфляцию снизилось и темпы роста цен существенно замедлились. ФРС не будет делать предположений о влиянии политики Дональда Трампа на экономику, пока не будут представлены конкретные инициативы.

Рынок отреагировал на решение ФРС нейтрально, поскольку и изменение ставки, и сигнал регулятора соответствовали ожиданиям. Инвесторы по-прежнему рассчитывают на аналогичное снижение ставки в декабре, до 4,25–4,5%, на 2025 год закладывается сокращение диапазона на 50 б. п.

Китай планирует выпуск долларовых облигаций после трехлетнего перерыва

Китай планирует выпустить долларовые облигации впервые с октября 2021 года. Министерство финансов КНР предложит суверенные облигации на 2 млрд руб. в ЭрРияде на этой неделе. Намерение о продаже долларового долга в Саудовской Аравии может также отражать часть усилий по улучшению сотрудничества с ближневосточной страной в финансовой сфере. Более дешевое финансирование в юанях может дать правительству стимул для привлечения долларов в экономику.

Решение о выпуске долговых бумаг следует за мерами китайских властей по стимулированию экономики. На текущий год планировалось выпустить специальные суверенные облигации на сумму около 284,4 млрд долл. В сентябре этого года Китай также выпускал облигации, номинированные в евро, в Париже — аналогично впервые за последние три года.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Рынок нефти вновь под давлением

Стоимость нефти марки Brent опускается ниже 73 долл. за баррель, продолжая негативный тренд предыдущей недели. Снижение началось после объявления результатов выборов в США и потому, вероятно, отразило сокращение «военной премии» на ожиданиях разрешения геополитических конфликтов, которое неоднократно обещал Дональд Трамп в предвыборной программе.

Давление на нефтяной рынок оказали и опасения относительно перспектив экономики Китая, крупнейшего импортера сырья. Статистика отразила продолжающееся замедление инфляции — индекс потребительских цен в октябре вырос на 0,3% г/г, самым медленным темпом за последние четыре месяца, не оправдав ожиданий. Базовая инфляция, наоборот, выросла на 0,2%, ускорившись с 0,1% месяцем ранее. Однако дефляция в производственных ценах углубляется — падение составило 2,9% после снижения на 2,8% в сентябре, что стало максимальной коррекцией за 11 месяцев.

Хотя в этот понедельник власти КНР одобрили повышение потолка долга местных органов власти, которое позволит им рефинансировать внебалансовые и скрытые долги, снизив нагрузку, решение было воспринято как принятое «на скорую руку» и недостаточным, чтобы обеспечить необходимую ширину поддержки экономике.

Цены на нефть, впрочем, могут подняться из-за рисков, связанных с ураганом «Рафаэль» в Мексиканском заливе. Приостановка производства на платформах затронула уже более 25% добычи нефти и 16% природного газа.

Валюты

Аномальная волатильность в юаневых ставках

Вмененная ставка овернайт RUSFAR CNY, отражающая стоимость привлечения и размещения в юанях, упала с 20,1% до 2,44% к концу минувшей недели. Это минимальный уровень с июня, когда в отношении МосБиржи были введены санкции.

Снижению ставки способствовал приток юаневой ликвидности на рынок, например, из-за предложения со стороны крупного участника, что повысило волатильность на тонком рынке. Впрочем, этот навес предложения был скорее единовременным фактором. В начале новой недели RUSFAR CNY уже возвращается на уровень выше 10%.

Биржевые торги юанем на минимумах с февраля 2023 года

По оценкам «Коммерсанта», в октябре объем торгов юанем с поставкой «завтра» на МосБирже опустился до 1,8 трлн руб., минимального уровня с февраля 2023 года. В сравнении с сентябрем объем сократился на 11%, при этом среднедневной объем торгов опустился ниже 80 млрд руб., что в 1,5–2 раза меньше, чем было в начале года.

Подобная динамика может отражать снижение активности крупных игроков на рынке, в частности — крупных экспортеров после ослабления требований по обязательной продаже валютной выручки. Другой причиной, вероятно, становится снижение интереса к биржевой торговле валютой со стороны частных инвесторов, уход нерезидентов из-за рисков санкций, а также переток сделок на внебиржевой контур. Разовым фактором могла выступить и праздничная неделя в КНР в начале октября, когда китайские биржевые площадки были закрыты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба