Сделаем локальный выбор среди защитных бумаг — сравним акции телекомов МТС и Ростелекома.

Это компании, которые относятся к защитному сегменту в силу ацикличности и выплачивают достаточно солидные дивиденды. Доходы таких предприятий слабо зависят от смены фаз в экономике.

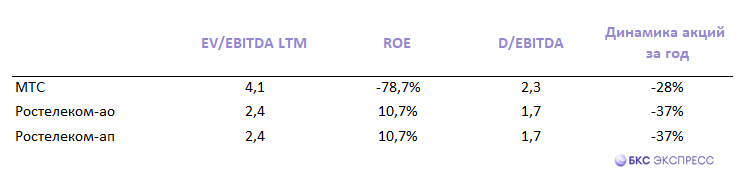

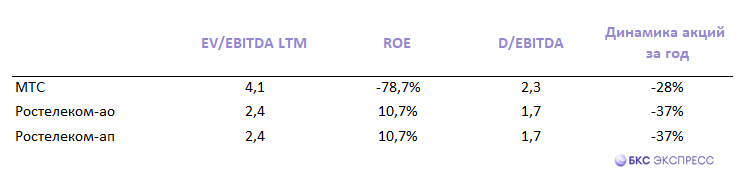

За год бумаги МТС упали на 28%, обычка Ростелекома — на 37%. Долгосрочный взгляд аналитиков БКС на обе бумаги — «Нейтральный».

Давайте оценим, какие акции могут быть более интересны на горизонте до 4 месяцев.

Дивидендная история

МТС

Довольно стабильная дивидендная история. С 2022 г. выплаты были примерно одинаковыми — речь идет об около 35 руб. на акцию за год. Прогнозная дивдоходность на 12 месяцев, по оценкам аналитиков БКС, составляет 16%.

По итогам 2024 г. чистый долг вырос до 562,2 млрд руб., компания входит в топ-10 эмитентов Мосбиржи по этому показателю. Соотношение Долг/EBITDA теперь составляет заметные 2,3. Это создает определенные риски для будущих выплат.

Выручка в IV квартале выросла на 13,8% год к году (г/г), до 191,2 млрд руб. Чистая прибыль при этом упала на 91,3%, до 1,4 млрд руб. Количество экосистемных клиентов за год увеличилось на 16% и достигло 17,5 млн. Отметим растущие рекламный и финансовый сегменты. В этом году возможно проведение IPO отдельных бизнесов.

Стабильная история

Ростелеком

Основной акционер компании — государство. Этим можно объяснить относительную стабильность бизнеса и выплаты дивидендов. Ростелеком готовит новые стратегию и дивидендную политику. Прогнозная дивдоходность на 12 месяцев, по оценкам аналитиков БКС, составляет 10%.

По итогам IV квартала выручка по МСФО выросла на 12% г/г и составила 234 млрд руб. Чистая прибыль увеличилась на 152%, до 4,7 млрд руб. Свободный денежный поток (FCF) за 2024 г. составил 40,3 млрд руб. (-29%), а чистый долг — 509,7 млрд руб. Риски эмитента связаны с высокими процентными ставками и действиями регуляторов, включая антимонопольные. Из-за неопределенности на макроуровне под вопросом сроки проведения IPO «дочек».

Что выбрать

В качестве дивидендной истории акции МТС более интересны. Ростелеком торгуется ниже по мультипликаторам. Показатель EV/EBITDA с учетом данных за последние 12 месяцев (LTM) равен 2,4 по сравнению с 4,1 у МТС. Мультипликаторы P/E LTM — 7,4 и 14,7 соответственно.

Рентабельность по EBITDA равна 39% и 35% соответственно. Динамика чистой прибыли Ростелекома за 5 лет составила +4% в среднем в год, у МТС наблюдались -10%. Долговая нагрузка двух предприятий согласно коэффициенту Долг/EBITDA в целом сопоставима.

Общие риски: высокие процентные ставки, действия регуляторов, проблемы с закупкой оборудования, увеличение налога на прибыль.

Долгосрочные цели БКС:

• МТС: «Нейтральный» взгляд. Цель на год — 240 руб. / +10%

• Ростелеком-ао: «Нейтральный» взгляд. Цель на год — 68 руб. / +12%

По совокупности факторов обыкновенные акции Ростелекома выглядят более привлекательно. На дневном графике начался разворот. При позитивном раскладе в качестве среднесрочной цели можно обозначить 67 руб. (+9% относительно уровня пятницы, 11 апреля).

Это компании, которые относятся к защитному сегменту в силу ацикличности и выплачивают достаточно солидные дивиденды. Доходы таких предприятий слабо зависят от смены фаз в экономике.

За год бумаги МТС упали на 28%, обычка Ростелекома — на 37%. Долгосрочный взгляд аналитиков БКС на обе бумаги — «Нейтральный».

Давайте оценим, какие акции могут быть более интересны на горизонте до 4 месяцев.

Дивидендная история

МТС

Довольно стабильная дивидендная история. С 2022 г. выплаты были примерно одинаковыми — речь идет об около 35 руб. на акцию за год. Прогнозная дивдоходность на 12 месяцев, по оценкам аналитиков БКС, составляет 16%.

По итогам 2024 г. чистый долг вырос до 562,2 млрд руб., компания входит в топ-10 эмитентов Мосбиржи по этому показателю. Соотношение Долг/EBITDA теперь составляет заметные 2,3. Это создает определенные риски для будущих выплат.

Выручка в IV квартале выросла на 13,8% год к году (г/г), до 191,2 млрд руб. Чистая прибыль при этом упала на 91,3%, до 1,4 млрд руб. Количество экосистемных клиентов за год увеличилось на 16% и достигло 17,5 млн. Отметим растущие рекламный и финансовый сегменты. В этом году возможно проведение IPO отдельных бизнесов.

Стабильная история

Ростелеком

Основной акционер компании — государство. Этим можно объяснить относительную стабильность бизнеса и выплаты дивидендов. Ростелеком готовит новые стратегию и дивидендную политику. Прогнозная дивдоходность на 12 месяцев, по оценкам аналитиков БКС, составляет 10%.

По итогам IV квартала выручка по МСФО выросла на 12% г/г и составила 234 млрд руб. Чистая прибыль увеличилась на 152%, до 4,7 млрд руб. Свободный денежный поток (FCF) за 2024 г. составил 40,3 млрд руб. (-29%), а чистый долг — 509,7 млрд руб. Риски эмитента связаны с высокими процентными ставками и действиями регуляторов, включая антимонопольные. Из-за неопределенности на макроуровне под вопросом сроки проведения IPO «дочек».

Что выбрать

В качестве дивидендной истории акции МТС более интересны. Ростелеком торгуется ниже по мультипликаторам. Показатель EV/EBITDA с учетом данных за последние 12 месяцев (LTM) равен 2,4 по сравнению с 4,1 у МТС. Мультипликаторы P/E LTM — 7,4 и 14,7 соответственно.

Рентабельность по EBITDA равна 39% и 35% соответственно. Динамика чистой прибыли Ростелекома за 5 лет составила +4% в среднем в год, у МТС наблюдались -10%. Долговая нагрузка двух предприятий согласно коэффициенту Долг/EBITDA в целом сопоставима.

Общие риски: высокие процентные ставки, действия регуляторов, проблемы с закупкой оборудования, увеличение налога на прибыль.

Долгосрочные цели БКС:

• МТС: «Нейтральный» взгляд. Цель на год — 240 руб. / +10%

• Ростелеком-ао: «Нейтральный» взгляд. Цель на год — 68 руб. / +12%

По совокупности факторов обыкновенные акции Ростелекома выглядят более привлекательно. На дневном графике начался разворот. При позитивном раскладе в качестве среднесрочной цели можно обозначить 67 руб. (+9% относительно уровня пятницы, 11 апреля).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба