11 октября 2010 УНИВЕР Капитал

Мировая экономика и Россия

Мировые тренды

Одной строкой

Саммит G7 не прекратил валютные войны.

Общая картина

Акции, облигации и товары синхронно выросли на неделе, поскольку доллар падает безостановочно. Планы необеспеченной эмиссии, принятые или планируемые в большинстве развитых странах мира, не оставляют выбора для остальных, вынуждая последних включить печатный станок.

Сектора

Акции

Еще одна бычья неделя.

Ожидания, что ФРС собирается напечатать триллион, делает прочие факторы, выражаясь юридическим языком, ничтожными.

Среди крупных мировых фондовых индексов снизился по итогам недели лишь индийский, да и то потому, что за последние месяцы он рос быстрее всех. Другими словами с него перебежали не менее перекупленные активы, например, в Китай, который вырос на неделе сильнее всех.

Хотя сейчас все живут будущим, но для порядка надо вернуться к реальной экономике. Там по-прежнему дела не блещут. Кредит продолжается сжиматься, цены все увереннее заваливаются в нулевую динамику, безработица никак не хочет снижаться. Так международная организация труда выпустила очередной обзор, в котором нарисовала мрачные перспективы рынка труда в развитых странах. Другим словами, взяться росту пока неоткуда.

Между тем, несмотря на то что все уверовали на то, что 2-3 ноября ФРС объявит о количественном смягчении, ситуация по-прежнему далеко не однозначная, и главное, достаточно редкая. В центральных банках, и в ФРС в том числе, все больше происходит поляризация мнений. Одни говорят, что надо срочно печатать деньги, поскольку экономика все увереннее скатывается в рецессию, а другие что надо наоборот сжимать расходы, т.к. инфляция поднимает голову и растут пузыри и диспропорции. А середина вымывается, что крайне необычно для финансовой среды. Так что погода может перемениться в любой момент, и тогда неизбежен обвал, амплитудой по SP около 50 пунктов, возможно одномоментно.

Но пока сильнее монетаристы. Вот и в Японии решили напечатать очередной стимулирующий пакет на 61 млрд долларов, скупить с рынка очередную порцию облигаций для подкормки существующей финсистемы. Т.е. начать делать то, за что обвиняли прежнюю элиту и нынешнюю оппозицию.

Валюты

Мировая валютная война полыхает. Каждый хочет решить свои проблемы за счет остальных. После некоторого первоначального вранья, закономерно не увенчавшегося успехом, это подтвердил даже МВФ.

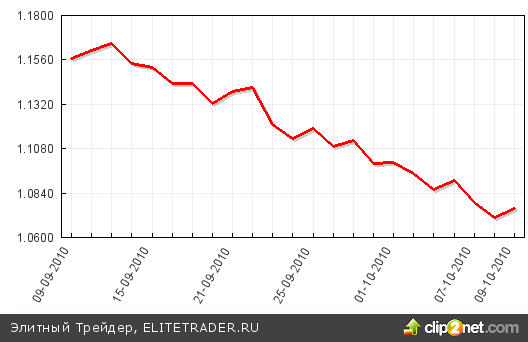

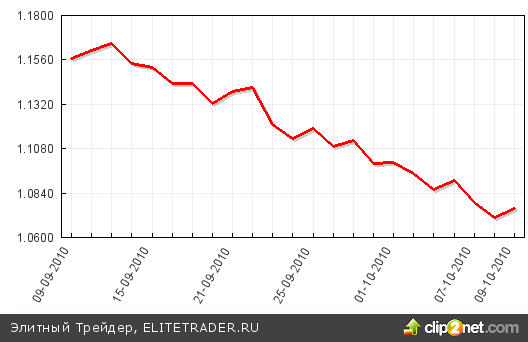

А если судить по планам различных правительств, то это только начало. Стимулирующие пакеты запланированы в США, приняты законодательно в Японии, на подхвате Бразилия, которая уже ввела налог на покупку суверенных облигаций нерезидентами и собирается пойти по Японскому пути, Китай интенсивно опускает свою валюту. В этих условиях единственно тормозит Европа, откуда и взялся рост евро, Но и это скорее по причине общей геронтологичности системы управления, которая уже не в первый раз опаздывает среагировать на мировые процессы, руководствуясь по привычке принципами времен очаковских и покоренья Крыма.

Но как бы то ни было, евро единственная валюта, которую пока не собираются девальвировать ускоренными темпами, а раз так, она обречена расти еще некоторое время. Пока оценки, куда может вырасти курс евро крайне разнятся, благо ситуация перешла в полностью хаотичную динамику. Например, Goldman Sash осторожно говорит про 1,44 в октябре, Morgan до 1.55, но до конца года. Но при этом говорят про очень многие «но».

Между тем, рост евро идет такими темпами, что там начался крик по поводу заниженного курса юаня. И это крайне комично.

Дело в том, что Китай находится под давлением США, которые уже не просто требуют занизить юань, но уже и угрожают. А занижать не хочется. Поэтому Китайские власти по-простому отыгрались на евро и иене, опустив курс к корзине основных валют, а не к доллару. Благо другие ничего не могут возразить.

Европа вообще сейчас выступает в роли просителя. Все больше поступает сигналов о том, что все облигационные выпуски проблемных стран Евросоюза скупает ЕЦБ и Китай. Причем последнего упрашивают это сделать, поскольку по факту (а не по рейтингам) облигации мусорные и другого покупателя нет. Поскольку Китаю его золотовалютные резервы все равно девать некуда, тот он идет на это, прекрасно понимая, что могут и не вернуть.

В результате сложилась ситуация, когда в руководстве Европы одни готовы на все, лишь бы Китай не ушел, а другие, в том же руководстве, готовы на все, чтобы Китай немедленно прекратил свои безобразия. Пока Китай просто не обращает внимания на последних.

Пока по факту лучше всего получаются воевать в валютной войне США. Долларовый индекс за неделю снова обновил минимумы. В частности, поэтому маловероятно, что саммит G7 (одной из главных официальных задач повестки дня которого как раз является разруливание этой ситуации) сможет прекратить эти безобразия всех против всех. На момент написания обзора пока официальной информации нет.

Облигации

Подросли все облигации, хотя и не очень сильно. Вспоминая, что выросли и акции, получаем еще одну неделю раздувания мировой финансовой ликвидности. Этот тренд продолжается, и пока не видно причин его окончания. Значит, ожидайте дальнейшего роста акций. И падения ставок. Пример ипотечных, которые на неделе установили очередной исторический минимум.

Впрочем, столь благоприятные и даже беспрецедентные условия для покупки жилья совсем не помешали в очередной раз снизиться ипотечному индексу. Спрос глубоко внизу.

Произошло еще одно знаковое событие. Впервые в новейшей истории Япония официально объявила о нулевой ставке, перестав заниматься самообманом о целевом диапазоне 0,0 -0,1. Другими словами эра ссудного процента закончилась. Деньги теперь выдаются без процентов, как в мусульманских странах. Вопрос только в том, надолго ли. Кстати, ожидается, что нулевые ставки могут объявить и ФРС на ноябрьском заседании.

Ну и нарастание проблем в Европе. Пока они скупаются, как уже говорилось ранее, ЕЦБ и Китаем. Чисто формально аукционы закрываются нормально. Но число и качество неприятных известий нарастает. Да и евроставка продолжает расти. Кстати, единственная в мире.

Товары

Сырьевые товары просто с цепи сорвались. Товарные индексы установили на неделе двухлетние максимумы.

Золото, палладий, сахар, хлопок, вся зерновая группа, медь, алюминий, мясо – вот неполный перечень товаров, которые пошли на неделе на новые максимумы. Причем нигде физической нехватки товаров не наблюдается.

Идейные монетаристы (вроде Бернанке) никак не могут понять, как это может быть, поскольку потребительские цены пока на нулях. Но именно про эти товары говорят в ФРС, когда требуют прекратить печатание денег и начать бороться с нарастающими пузырями. Вот, говорят они, вам и графики пузырей. Благо по статистике запаздывание между сырьевой группой и инфляцией составляет 3-6месяцев.

Энергетическая группа также подросла на неделе, хотя многолетних рекордов не ставила. Хотя к росту это никакого отношения не имеет, но уже вторую неделю хорошо падают запасы бензина, пока по непонятным причинам. Ведь осенью его потребление падает.

Аналитики Goldman Sachs, кстати, обещают 95 долларов за баррель нефти к концу года. Поскольку они, как правило, и двигают цены на нефть, то можно к их мнению и прислушаться.

Макроэкономические показатели

Неделя была нейтральной по мировой статистке. Слабыми были продажи и цены, нейтральной промышленность и безработица, лучше ожиданий ожидания и прибыли корпораций.

ВВП.

Уточнение европейского ВВП за второй квартал ни принесло никаких изменений. По-прежнему прирост +1,0% за квартал и +1,9% за год.

Безработица

Число первичных заявлений на пособия по безработице в США несколько припало с 456 до 445 тыс, что, кстати, является наименьшим значением с 15 июня и близко к нижней границе колебаний за год.

Но ключевой обзор по сентябрьской месячной безработице вышел плохим. Число рабочих мест просело почти на -100 тыс, в то в время как прогнозы были близки к нулю. Напомним, в августе было также сокращение на -54 тыс. Таким образом ситуация на рынке труда начала систематических ухудшаться.

Конечно, ключевую роль здесь сыграли продолжающиеся увольнения работников, занятых по переписи населения, в количестве -159 тыс. Частный сектор не смог компенсировать эти увольнения. Вместо ожидавшихся +77 тыс и +93 тыс в августе в сентябре частная занятость выросла всего на +64 тыс.

Но норма безработицы осталась неизменной на уровне 9,6%, и это оказалось лучше ожиданий 9,7%. По этому главному критерию отчет признан аналитиками скорее положительным, чем отрицательным. Но как такое может быть в принципе, не совсем понятно. В силу естественного прироста населения ежемесячный прирост новых рабочих мест в нормальных условиях должен составлять около +30-40 тыс., чтобы норма безработицы оставалась бы постоянной. А здесь уже несколько месяцев снижение.

Выскажу собственную, ничем не подтвержденную точку зрения. Сейчас, перед выборами, демократы никак не могут позволить вырасти норме безработице, а верный американский Госкомстат уверенно держит удар.

Несмотря на положительную реакцию на отчет как аналитиков, так и рынка, уверенность в неотвратимости второго раунда количественного смягчения после него еще более укрепилась, что, вообще говоря, противоречит друг другу.

Промышленность.

Все данные по промышленности выходили за август.

Американские промзаказы уверенно ушли в минус до -0,5% при -0,3% ожиданий. Это в точности равно приросту в июле, т.е. за два месяца точный ноль. А всего из последних четырех месяцев три месяца были отрицательными. Причем изменения не слегка ниже нуля, а уверенно, без сомнений. Несколько скрашивает картину транспортный фактор, а точнее последствия программы деньги за драндулеты, которая весной вздернула спрос, после чего неизбежен спад. Так, без учета транспортных расходов, за август прирост +0,9%. Но это также ниже июльского падения в -1,4%. Суммируя, американские заказы уверенно топчутся на месте. К тому же оптовые запасы в августе выросли на +0,8% против +0,5% ожиданий, т.е, тенденция усугубляется работой на склад.

В Германии ситуация обратная с точностью до месяца. В июле падали на -1,6%, в августе растем на +1,4%. Но здесь надо отметить тот факт, что июльские данные пересмотрели вверх с -2,2%, а ожидания на август в +1,0% оказались сильно ниже факта. За счет этого за год заказы выросли на+20,3% против +17,0 ожиданий.

Промышленный выпуск в Германии менее волатилен, зато лучше просматривается положительный тренд. В июле +0,1%, в августе +1,7%. Последнее оказалось сильно лучше ожиданий в +0,3%, что привело к положительному удивлению на рынках.

В Великобритании два месяца подряд +0,3% и по фактическим значениям, и по ожиданиям. Откуда делаем выводы, что в Европе, в отличие от Америки, промышленность растет. Хотя и не очень быстро.

Продажи, доходы, расходы.

Европейские продажи преподнесли сразу два неприятных сюрприза. В августе, после трех положительных месяцев продажи снова ушли в минус -0,4:% Как видно на графике, в 2007-2008 году продажи чаще сокращались в Европе, чем росли, что было обусловлено перманентными кризисами. Летние месяцы подарили надежды на прекращение этой тенденции, но не свершилось. Соответственно, за год вместо ожиданий прироста +1,5% вышло всего +0,6%.

Если сравнить общеевропейские показатели продаж с Германскими, то видна центробежная тенденция выкачивания всей деловой активности из Европы в ее центр. Что-то это напоминает неоколониализм.

Американский потребительский кредит в августе снова снизился, хотя темпы падения немного припали. -3,3 млрд после -4,1 млрд, что приблизительно совпало с ожиданиями.

Суммируя, продажи на неделе не радовали. Напомним, что этот сектор до недавнего времени был одним из лучших. И если по нему начинаются проблемы, то уже непонятно, откуда может прийти рост.

Цены

Цены продолжают вялое существование.

В Евросоюзе в августе оптовые цены выросли по сравнению с годом ранее на 3,6% после +4,0% в июне, что в целом совпало с ожиданиями. За месяц прирост чисто символический – всего +0,1%.

Великобритании вышли более свежие данные за сентябрь. Там после +4,7% в августе вышло +4,4%, т.е. тоже снижение темпов.

Если количественное смягчение в США будет запущено, то это должно несколько взбодрить цены.

Индексы настроений.

Все сентябрьские индексы настроений на неделе вышли выше ожиданий и значений прошлого месяца. Но не так, чтобы произошло бы удивление.

В Евросоюзе PMI 54,1 против 53, ожиданий 53,6 в августе.

В Великобритании CIPS 52,8 против 51,5 ожиданий и 51,3 в августе

В США ISM в сфере услуг 53,2 против 52,5 ожиданий и 51,5 в августе.

Как видно, во всех трех случаях значения находятся в положительной области, все индексы несколько подросли, но по-прежнему они находятся очень близко от нейтрального уровня.

Корпоративные отчеты.

Начался корпоративный сезон в США. Пока только две компании. Но результате отменные.

PepsiCo +1,22 против +1,08 в прошлом квартале. Это приблизительно совпало с ожиданиями.

Алюминиевый гигант Alcoa окончательно отошел от убытков. После +0,04 во втором квартале вышло +0,09. На этот раз это оказалось выше ожиданий в +0,06.

Напомним, что по первым компаниям часто можно судить об общих результатах всей экономики. И пока они очень положительные.

Удачной торговли.

Мировые тренды

Одной строкой

Саммит G7 не прекратил валютные войны.

Общая картина

Акции, облигации и товары синхронно выросли на неделе, поскольку доллар падает безостановочно. Планы необеспеченной эмиссии, принятые или планируемые в большинстве развитых странах мира, не оставляют выбора для остальных, вынуждая последних включить печатный станок.

Сектора

Акции

Еще одна бычья неделя.

Ожидания, что ФРС собирается напечатать триллион, делает прочие факторы, выражаясь юридическим языком, ничтожными.

Среди крупных мировых фондовых индексов снизился по итогам недели лишь индийский, да и то потому, что за последние месяцы он рос быстрее всех. Другими словами с него перебежали не менее перекупленные активы, например, в Китай, который вырос на неделе сильнее всех.

Хотя сейчас все живут будущим, но для порядка надо вернуться к реальной экономике. Там по-прежнему дела не блещут. Кредит продолжается сжиматься, цены все увереннее заваливаются в нулевую динамику, безработица никак не хочет снижаться. Так международная организация труда выпустила очередной обзор, в котором нарисовала мрачные перспективы рынка труда в развитых странах. Другим словами, взяться росту пока неоткуда.

Между тем, несмотря на то что все уверовали на то, что 2-3 ноября ФРС объявит о количественном смягчении, ситуация по-прежнему далеко не однозначная, и главное, достаточно редкая. В центральных банках, и в ФРС в том числе, все больше происходит поляризация мнений. Одни говорят, что надо срочно печатать деньги, поскольку экономика все увереннее скатывается в рецессию, а другие что надо наоборот сжимать расходы, т.к. инфляция поднимает голову и растут пузыри и диспропорции. А середина вымывается, что крайне необычно для финансовой среды. Так что погода может перемениться в любой момент, и тогда неизбежен обвал, амплитудой по SP около 50 пунктов, возможно одномоментно.

Но пока сильнее монетаристы. Вот и в Японии решили напечатать очередной стимулирующий пакет на 61 млрд долларов, скупить с рынка очередную порцию облигаций для подкормки существующей финсистемы. Т.е. начать делать то, за что обвиняли прежнюю элиту и нынешнюю оппозицию.

Валюты

Мировая валютная война полыхает. Каждый хочет решить свои проблемы за счет остальных. После некоторого первоначального вранья, закономерно не увенчавшегося успехом, это подтвердил даже МВФ.

А если судить по планам различных правительств, то это только начало. Стимулирующие пакеты запланированы в США, приняты законодательно в Японии, на подхвате Бразилия, которая уже ввела налог на покупку суверенных облигаций нерезидентами и собирается пойти по Японскому пути, Китай интенсивно опускает свою валюту. В этих условиях единственно тормозит Европа, откуда и взялся рост евро, Но и это скорее по причине общей геронтологичности системы управления, которая уже не в первый раз опаздывает среагировать на мировые процессы, руководствуясь по привычке принципами времен очаковских и покоренья Крыма.

Но как бы то ни было, евро единственная валюта, которую пока не собираются девальвировать ускоренными темпами, а раз так, она обречена расти еще некоторое время. Пока оценки, куда может вырасти курс евро крайне разнятся, благо ситуация перешла в полностью хаотичную динамику. Например, Goldman Sash осторожно говорит про 1,44 в октябре, Morgan до 1.55, но до конца года. Но при этом говорят про очень многие «но».

Между тем, рост евро идет такими темпами, что там начался крик по поводу заниженного курса юаня. И это крайне комично.

Дело в том, что Китай находится под давлением США, которые уже не просто требуют занизить юань, но уже и угрожают. А занижать не хочется. Поэтому Китайские власти по-простому отыгрались на евро и иене, опустив курс к корзине основных валют, а не к доллару. Благо другие ничего не могут возразить.

Европа вообще сейчас выступает в роли просителя. Все больше поступает сигналов о том, что все облигационные выпуски проблемных стран Евросоюза скупает ЕЦБ и Китай. Причем последнего упрашивают это сделать, поскольку по факту (а не по рейтингам) облигации мусорные и другого покупателя нет. Поскольку Китаю его золотовалютные резервы все равно девать некуда, тот он идет на это, прекрасно понимая, что могут и не вернуть.

В результате сложилась ситуация, когда в руководстве Европы одни готовы на все, лишь бы Китай не ушел, а другие, в том же руководстве, готовы на все, чтобы Китай немедленно прекратил свои безобразия. Пока Китай просто не обращает внимания на последних.

Пока по факту лучше всего получаются воевать в валютной войне США. Долларовый индекс за неделю снова обновил минимумы. В частности, поэтому маловероятно, что саммит G7 (одной из главных официальных задач повестки дня которого как раз является разруливание этой ситуации) сможет прекратить эти безобразия всех против всех. На момент написания обзора пока официальной информации нет.

Облигации

Подросли все облигации, хотя и не очень сильно. Вспоминая, что выросли и акции, получаем еще одну неделю раздувания мировой финансовой ликвидности. Этот тренд продолжается, и пока не видно причин его окончания. Значит, ожидайте дальнейшего роста акций. И падения ставок. Пример ипотечных, которые на неделе установили очередной исторический минимум.

Впрочем, столь благоприятные и даже беспрецедентные условия для покупки жилья совсем не помешали в очередной раз снизиться ипотечному индексу. Спрос глубоко внизу.

Произошло еще одно знаковое событие. Впервые в новейшей истории Япония официально объявила о нулевой ставке, перестав заниматься самообманом о целевом диапазоне 0,0 -0,1. Другими словами эра ссудного процента закончилась. Деньги теперь выдаются без процентов, как в мусульманских странах. Вопрос только в том, надолго ли. Кстати, ожидается, что нулевые ставки могут объявить и ФРС на ноябрьском заседании.

Ну и нарастание проблем в Европе. Пока они скупаются, как уже говорилось ранее, ЕЦБ и Китаем. Чисто формально аукционы закрываются нормально. Но число и качество неприятных известий нарастает. Да и евроставка продолжает расти. Кстати, единственная в мире.

Товары

Сырьевые товары просто с цепи сорвались. Товарные индексы установили на неделе двухлетние максимумы.

Золото, палладий, сахар, хлопок, вся зерновая группа, медь, алюминий, мясо – вот неполный перечень товаров, которые пошли на неделе на новые максимумы. Причем нигде физической нехватки товаров не наблюдается.

Идейные монетаристы (вроде Бернанке) никак не могут понять, как это может быть, поскольку потребительские цены пока на нулях. Но именно про эти товары говорят в ФРС, когда требуют прекратить печатание денег и начать бороться с нарастающими пузырями. Вот, говорят они, вам и графики пузырей. Благо по статистике запаздывание между сырьевой группой и инфляцией составляет 3-6месяцев.

Энергетическая группа также подросла на неделе, хотя многолетних рекордов не ставила. Хотя к росту это никакого отношения не имеет, но уже вторую неделю хорошо падают запасы бензина, пока по непонятным причинам. Ведь осенью его потребление падает.

Аналитики Goldman Sachs, кстати, обещают 95 долларов за баррель нефти к концу года. Поскольку они, как правило, и двигают цены на нефть, то можно к их мнению и прислушаться.

Макроэкономические показатели

Неделя была нейтральной по мировой статистке. Слабыми были продажи и цены, нейтральной промышленность и безработица, лучше ожиданий ожидания и прибыли корпораций.

ВВП.

Уточнение европейского ВВП за второй квартал ни принесло никаких изменений. По-прежнему прирост +1,0% за квартал и +1,9% за год.

Безработица

Число первичных заявлений на пособия по безработице в США несколько припало с 456 до 445 тыс, что, кстати, является наименьшим значением с 15 июня и близко к нижней границе колебаний за год.

Но ключевой обзор по сентябрьской месячной безработице вышел плохим. Число рабочих мест просело почти на -100 тыс, в то в время как прогнозы были близки к нулю. Напомним, в августе было также сокращение на -54 тыс. Таким образом ситуация на рынке труда начала систематических ухудшаться.

Конечно, ключевую роль здесь сыграли продолжающиеся увольнения работников, занятых по переписи населения, в количестве -159 тыс. Частный сектор не смог компенсировать эти увольнения. Вместо ожидавшихся +77 тыс и +93 тыс в августе в сентябре частная занятость выросла всего на +64 тыс.

Но норма безработицы осталась неизменной на уровне 9,6%, и это оказалось лучше ожиданий 9,7%. По этому главному критерию отчет признан аналитиками скорее положительным, чем отрицательным. Но как такое может быть в принципе, не совсем понятно. В силу естественного прироста населения ежемесячный прирост новых рабочих мест в нормальных условиях должен составлять около +30-40 тыс., чтобы норма безработицы оставалась бы постоянной. А здесь уже несколько месяцев снижение.

Выскажу собственную, ничем не подтвержденную точку зрения. Сейчас, перед выборами, демократы никак не могут позволить вырасти норме безработице, а верный американский Госкомстат уверенно держит удар.

Несмотря на положительную реакцию на отчет как аналитиков, так и рынка, уверенность в неотвратимости второго раунда количественного смягчения после него еще более укрепилась, что, вообще говоря, противоречит друг другу.

Промышленность.

Все данные по промышленности выходили за август.

Американские промзаказы уверенно ушли в минус до -0,5% при -0,3% ожиданий. Это в точности равно приросту в июле, т.е. за два месяца точный ноль. А всего из последних четырех месяцев три месяца были отрицательными. Причем изменения не слегка ниже нуля, а уверенно, без сомнений. Несколько скрашивает картину транспортный фактор, а точнее последствия программы деньги за драндулеты, которая весной вздернула спрос, после чего неизбежен спад. Так, без учета транспортных расходов, за август прирост +0,9%. Но это также ниже июльского падения в -1,4%. Суммируя, американские заказы уверенно топчутся на месте. К тому же оптовые запасы в августе выросли на +0,8% против +0,5% ожиданий, т.е, тенденция усугубляется работой на склад.

В Германии ситуация обратная с точностью до месяца. В июле падали на -1,6%, в августе растем на +1,4%. Но здесь надо отметить тот факт, что июльские данные пересмотрели вверх с -2,2%, а ожидания на август в +1,0% оказались сильно ниже факта. За счет этого за год заказы выросли на+20,3% против +17,0 ожиданий.

Промышленный выпуск в Германии менее волатилен, зато лучше просматривается положительный тренд. В июле +0,1%, в августе +1,7%. Последнее оказалось сильно лучше ожиданий в +0,3%, что привело к положительному удивлению на рынках.

В Великобритании два месяца подряд +0,3% и по фактическим значениям, и по ожиданиям. Откуда делаем выводы, что в Европе, в отличие от Америки, промышленность растет. Хотя и не очень быстро.

Продажи, доходы, расходы.

Европейские продажи преподнесли сразу два неприятных сюрприза. В августе, после трех положительных месяцев продажи снова ушли в минус -0,4:% Как видно на графике, в 2007-2008 году продажи чаще сокращались в Европе, чем росли, что было обусловлено перманентными кризисами. Летние месяцы подарили надежды на прекращение этой тенденции, но не свершилось. Соответственно, за год вместо ожиданий прироста +1,5% вышло всего +0,6%.

Если сравнить общеевропейские показатели продаж с Германскими, то видна центробежная тенденция выкачивания всей деловой активности из Европы в ее центр. Что-то это напоминает неоколониализм.

Американский потребительский кредит в августе снова снизился, хотя темпы падения немного припали. -3,3 млрд после -4,1 млрд, что приблизительно совпало с ожиданиями.

Суммируя, продажи на неделе не радовали. Напомним, что этот сектор до недавнего времени был одним из лучших. И если по нему начинаются проблемы, то уже непонятно, откуда может прийти рост.

Цены

Цены продолжают вялое существование.

В Евросоюзе в августе оптовые цены выросли по сравнению с годом ранее на 3,6% после +4,0% в июне, что в целом совпало с ожиданиями. За месяц прирост чисто символический – всего +0,1%.

Великобритании вышли более свежие данные за сентябрь. Там после +4,7% в августе вышло +4,4%, т.е. тоже снижение темпов.

Если количественное смягчение в США будет запущено, то это должно несколько взбодрить цены.

Индексы настроений.

Все сентябрьские индексы настроений на неделе вышли выше ожиданий и значений прошлого месяца. Но не так, чтобы произошло бы удивление.

В Евросоюзе PMI 54,1 против 53, ожиданий 53,6 в августе.

В Великобритании CIPS 52,8 против 51,5 ожиданий и 51,3 в августе

В США ISM в сфере услуг 53,2 против 52,5 ожиданий и 51,5 в августе.

Как видно, во всех трех случаях значения находятся в положительной области, все индексы несколько подросли, но по-прежнему они находятся очень близко от нейтрального уровня.

Корпоративные отчеты.

Начался корпоративный сезон в США. Пока только две компании. Но результате отменные.

PepsiCo +1,22 против +1,08 в прошлом квартале. Это приблизительно совпало с ожиданиями.

Алюминиевый гигант Alcoa окончательно отошел от убытков. После +0,04 во втором квартале вышло +0,09. На этот раз это оказалось выше ожиданий в +0,06.

Напомним, что по первым компаниям часто можно судить об общих результатах всей экономики. И пока они очень положительные.

Удачной торговли.

https://univer.ru/ http://corp.univer.ru/" class="alert-link" target="_blank">Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба