9 июля 2013 Алго Капитал | Oil | Gold (XAU/USD) | Silver (XAG/USD) | Platinum | Sugar Манжос Виталий

Самым значимым событием стало устойчивое повышение июльских фьючерсов на сырую нефть сорта Brent (BRN3, +5.41%), которые выступают для российских инвесторов и спекулянтов не только ликвидным торговым инструментом, но и важным макроэкономическим индикатором.

Лидером недельного падения стали сентябрьские фьючерсы на серебро (SVU3 -3.51%), которые выглядели существенно слабее, чем контракты на другие драгоценные металлы.

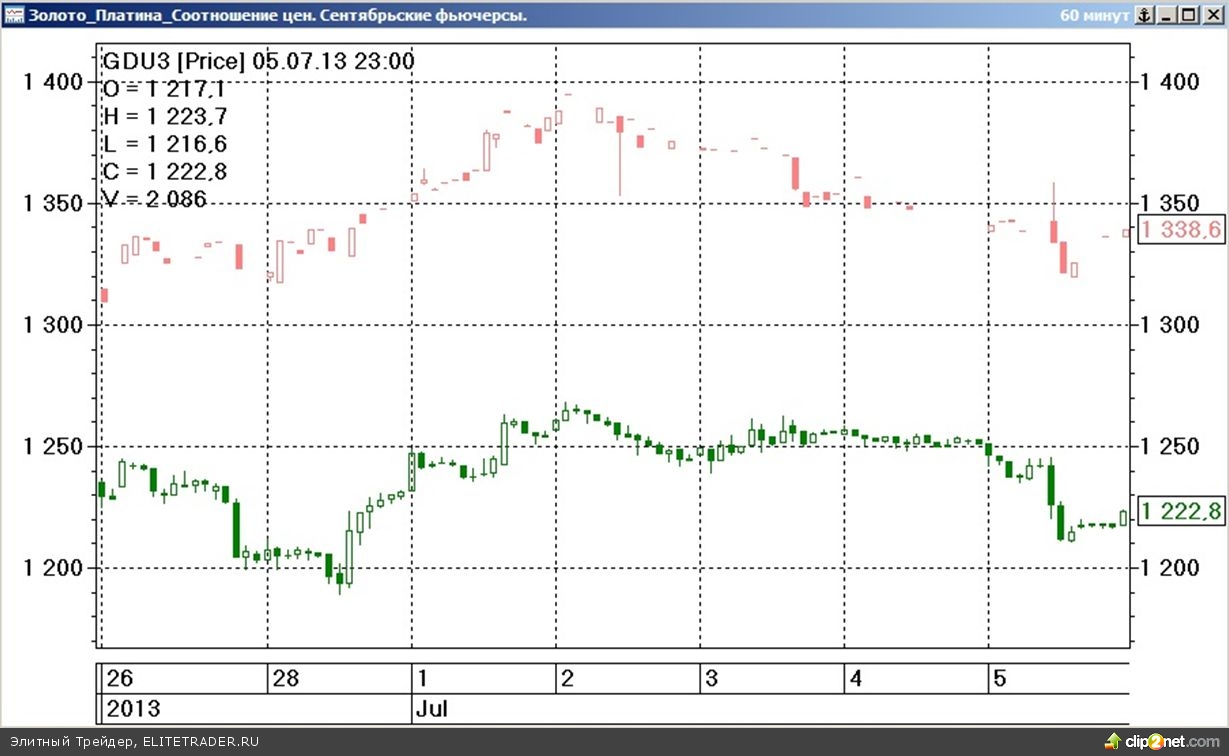

Сентябрьские фьючерсы на золото (GDU3, -0.63%) в последние торговые дни попытались отскочить вверх от своего трехлетнего минимума, достигнутого в конце предыдущей недели. Тем не менее, в минувшую пятницу они растеряли весь свой недавний прирост. Сигналом для возобновления распродаж стало резкое укрепление обменного курса доллара США по отношению к другим основным мировым валютам. Этот же фактор оказал существенное давление и на стоимость других драгоценных металлов.

Таким образом, за последнюю неделю среднесрочная техническая картина в сентябрьских контрактах на золото не изменилась. Эти фьючерсы продолжают торговаться несколько выше уровней трёхлетней давности. Вероятно, в ближайшие торговые дни контракты на жёлтый металл продолжат консолидацию между ближайшими уровнями поддержки и сопротивления, в рамках диапазона 1190 - 1270 долларов.

Недельный объем торгов сентябрьскими фьючерсами на золото составил 265 тыс. контрактов. Количество открытых позиций за минувшую неделю несколько сократилось, составив 103 тыс. контрактов, против 109 тыс. контрактов к предыдущему пятничному закрытию.

Сентябрьские фьючерсы на серебро (SVU3 -3.51%) на минувшей торговой неделе выглядели существенно слабее, чем контракты на другие драгоценные металлы. Вслед за пятничным укреплением обменного курса доллара США по отношению к другим основным мировым валютам, фьючерсы на серебро вновь приблизились к уровням почти трёхлетней давности.

Характерной особенностью контрактов на серебро является их склонность стремиться к «круглым» отметкам, расположенным с интервалом в 0.5 долларов. В результате резкого провала, состоявшегося в середине предыдущей недели, это фьючерсы нашли довольно прочную поддержку вблизи отметки в 18.5 долларов. Вероятно, в ближайшие торговые дни они продолжат волатильную консолидацию в диапазоне 18.5 – 20 долларов.

Недельный объем торгов сентябрьскими фьючерсами на серебро составил 38 тыс. контрактов. Количество открытых позиций заметно увеличилось до 26.3 тыс. контрактов, против 18.6 тыс. контрактов неделей ранее

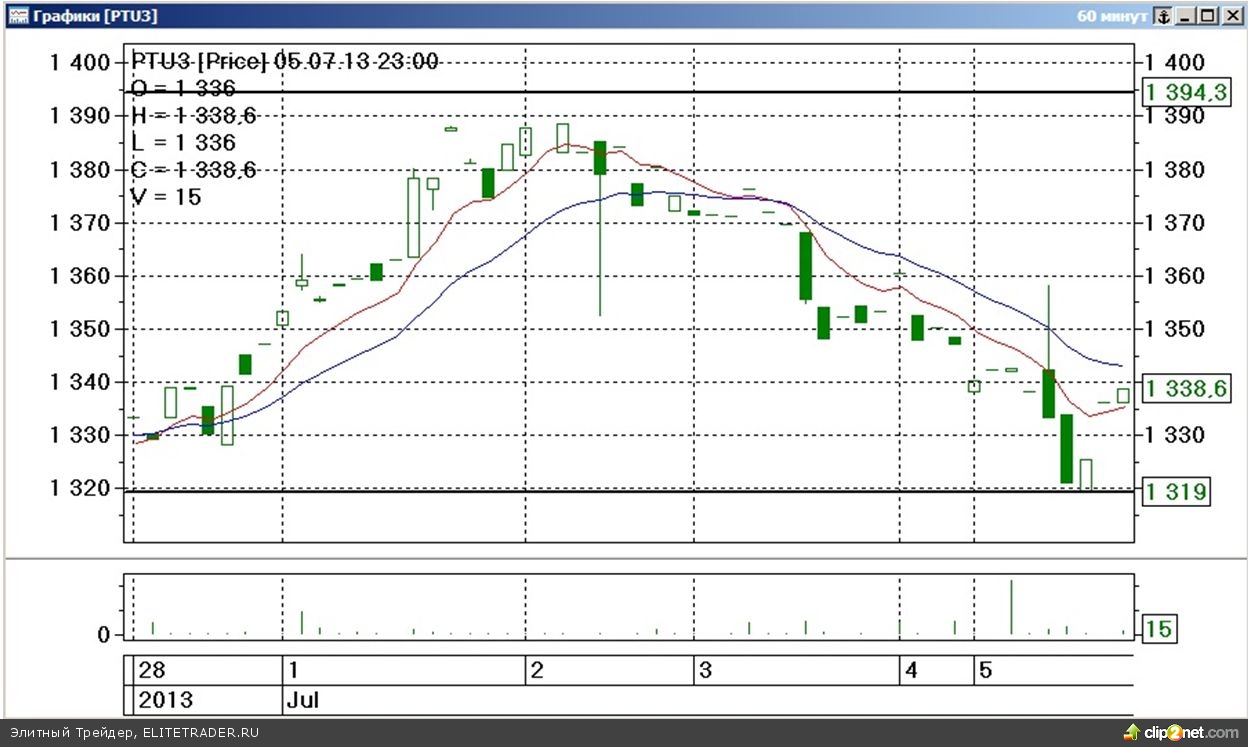

Сентябрьские фьючерсы на платину (PTU3, -0.62%), как и контракты на золото, завершили минувшую торговую неделю с незначительным падением. В качестве непреодолимого локального сопротивления для них выступил «круглый» уровень 1400 п. После неудачной попытки повышения контракты на платину вновь приблизились к недавно достигнутым минимальным значениям за последние 3.5 года. Вероятно, в ближайшие торговые дни они стабилизируются в границах двухнедельного диапазона (1309 – 1394 долларов).

Добавим, что фундаментальные факторы продолжают играть в пользу вероятного роста стоимости платины относительно цены других драгоценных металлов в течение ближайших месяцев. Среднесрочные рыночные перспективы этого металла связаны с объективными опасениями сокращения мировых объемов добычи платины, обусловленными нестабильностью работы горнодобывающих предприятий в ЮАР. В течение последнего года деятельность нескольких крупнейших мировых производителей платины в этой стране была существенно осложнена серией забастовок, что вызвало серьёзный спад объемов производства. Улучшения сложившейся негативной ситуации в ближайшее время не предвидится.

Недельный объем торгов в сентябрьских фьючерсах на платину составил около 0.8 тыс. контрактов. Количество открытых позиций к завершению пятничных торгов составило 27 тыс. контрактов.

В течение всего предыдущего года платина торговалась существенно дешевле золота, что в долгосрочном периоде является достаточно редким событием. Платина исторически стоит значительно дороже «желтого металла» в связи с ее сравнительной редкостью и более дорогой технологией производства. В последние недели фьючерсы на этот драгметалл торговались несколько сильнее фьючерсов на золото. К завершению пятничных торгов разница цен в сентябрьских контрактах составила 116 долларов за унцию в пользу платины. Таким образом, текущий спрэд составляет около 9.5%.

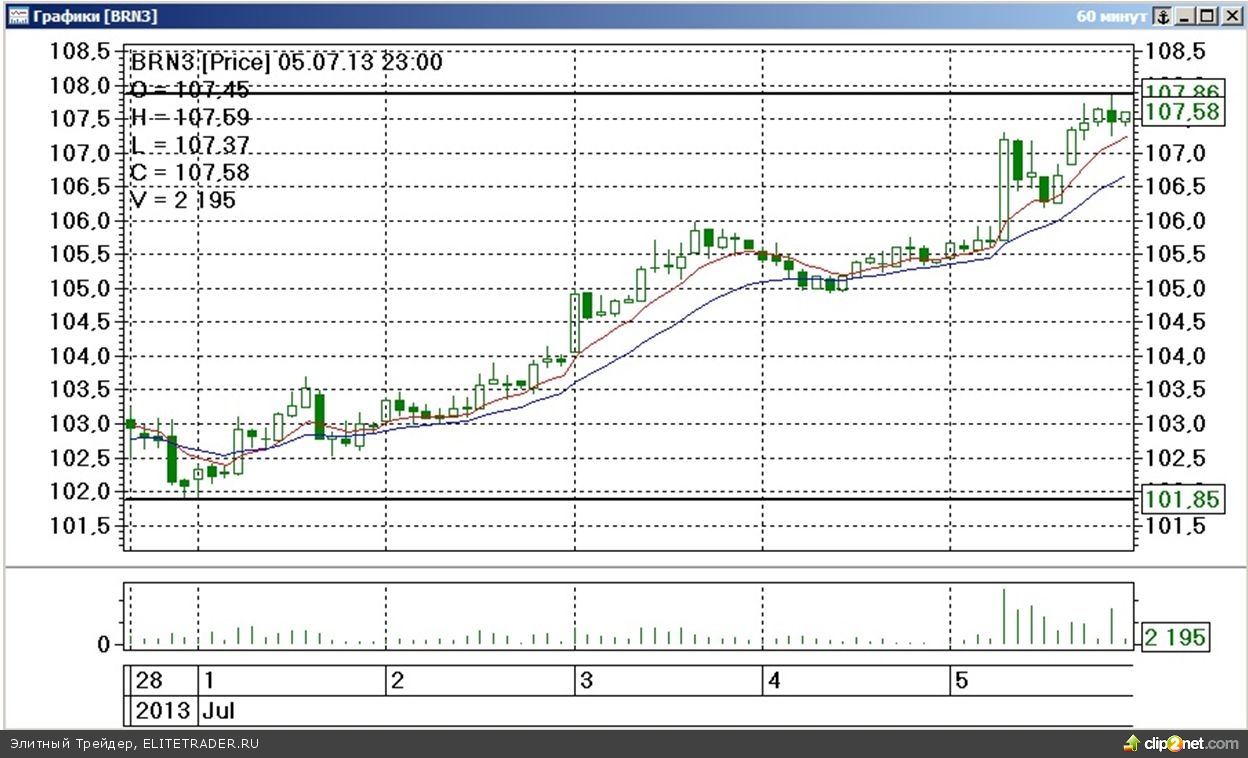

Среди нескольких торгующихся контрактов на сырую нефть сорта Brent наиболее ликвидными стали июльские фьючерсы (BRN3, +5.41%). На минувшей неделе они ускорили наметившееся в конце июня повышение и сумели превысить значимое сопротивление, располагавшееся в районе 106.5 долларов, что является позитивным техническим сигналом в пользу дальнейшего роста.

Одной из причин улучшения настроений на нефтяном рынке стал рост политической напряженности в Египте, что при неблагоприятном варианте развития событий может затруднить поставки ближневосточной нефти через Суэцкий канал и Суэцко-Средиземноморский трубопровод Sumed.

Стоит также отметить выход еженедельных данных об изменении запасов нефти и нефтепродуктов в США, согласно которым количество сырой нефти резко сократилось на 10347 тыс. барр., против ожидавшегося уменьшения на 2250 тыс. барр. Запасы бензина и дистиллятов также существенно уменьшились, против ожидавшегося прироста.

Таким образом, нефтяные фьючерсы сумели выйти вверх из состояния трехмесячной консолидации в широком диапазоне 97 - 106.5 долларов. Следующей целью выступает район 110 долларов. Тем не менее, после столь существенного недельного прироста не исключен коррекционный откат в область 103 - 106 долларов.

В то же время «дальний», августовский (BRQ3) нефтяной контракт торгуется в состоянии бэквордации величиной в 0.94 долларов, или 0.9% по отношению к «ближнему». Участники срочного рынка ожидают незначительного понижения цены на нефть сорта Brent в ближайший месяц.

Недельный объем торгов в июльских контрактах на нефть сорта Brent составил 306 тыс. контрактов. К завершению пятничных торгов количество открытых позиций существенно увеличилось до 103 тыс. контрактов, против 47 тыс. контрактов неделей ранее.

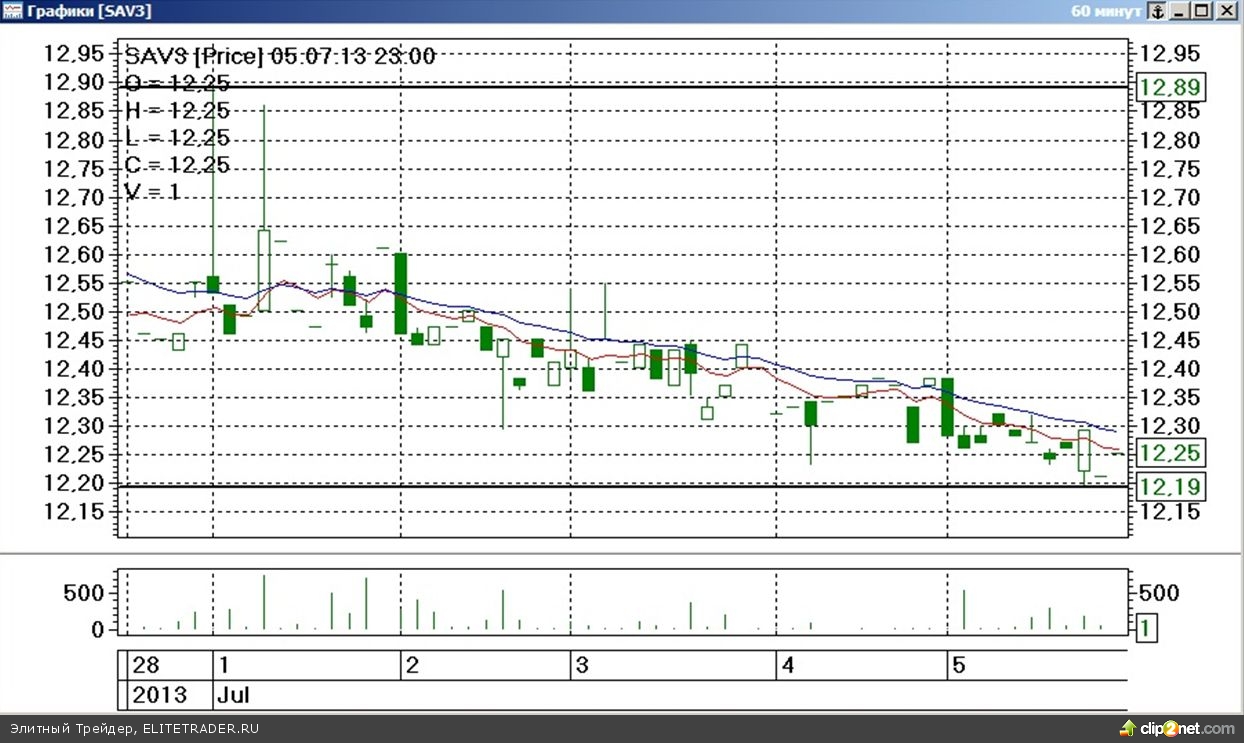

Единственным ликвидным сельскохозяйственным контрактом на российском срочном рынке является октябрьский фьючерс на сахар (SAV3, -2.39%). При достаточно большом количестве открытых позиций (9.3 тыс.), недельный объем торгов составил около 6.8 тыс. контрактов. На минувшей неделе в этих фьючерсах сформировался волатильный нисходящий тренд. Вероятно, в ближайшие дни октябрьские фьючерсы на сахар продолжат движение в рамках ближайших уровней поддержки и сопротивления, в диапазоне 12 – 12.90 рублей.

Добавим, что в среднесрочной перспективе цены на сахар находятся под давлением в связи с ожиданиями перепроизводства этого продукта на мировом рынке в текущем сельскохозяйственном году. По некоторым оценкам, производство сахара в России в 2013 г. может достигнуть рекордных объемов.

Лидером недельного падения стали сентябрьские фьючерсы на серебро (SVU3 -3.51%), которые выглядели существенно слабее, чем контракты на другие драгоценные металлы.

Сентябрьские фьючерсы на золото (GDU3, -0.63%) в последние торговые дни попытались отскочить вверх от своего трехлетнего минимума, достигнутого в конце предыдущей недели. Тем не менее, в минувшую пятницу они растеряли весь свой недавний прирост. Сигналом для возобновления распродаж стало резкое укрепление обменного курса доллара США по отношению к другим основным мировым валютам. Этот же фактор оказал существенное давление и на стоимость других драгоценных металлов.

Таким образом, за последнюю неделю среднесрочная техническая картина в сентябрьских контрактах на золото не изменилась. Эти фьючерсы продолжают торговаться несколько выше уровней трёхлетней давности. Вероятно, в ближайшие торговые дни контракты на жёлтый металл продолжат консолидацию между ближайшими уровнями поддержки и сопротивления, в рамках диапазона 1190 - 1270 долларов.

Недельный объем торгов сентябрьскими фьючерсами на золото составил 265 тыс. контрактов. Количество открытых позиций за минувшую неделю несколько сократилось, составив 103 тыс. контрактов, против 109 тыс. контрактов к предыдущему пятничному закрытию.

Сентябрьские фьючерсы на серебро (SVU3 -3.51%) на минувшей торговой неделе выглядели существенно слабее, чем контракты на другие драгоценные металлы. Вслед за пятничным укреплением обменного курса доллара США по отношению к другим основным мировым валютам, фьючерсы на серебро вновь приблизились к уровням почти трёхлетней давности.

Характерной особенностью контрактов на серебро является их склонность стремиться к «круглым» отметкам, расположенным с интервалом в 0.5 долларов. В результате резкого провала, состоявшегося в середине предыдущей недели, это фьючерсы нашли довольно прочную поддержку вблизи отметки в 18.5 долларов. Вероятно, в ближайшие торговые дни они продолжат волатильную консолидацию в диапазоне 18.5 – 20 долларов.

Недельный объем торгов сентябрьскими фьючерсами на серебро составил 38 тыс. контрактов. Количество открытых позиций заметно увеличилось до 26.3 тыс. контрактов, против 18.6 тыс. контрактов неделей ранее

Сентябрьские фьючерсы на платину (PTU3, -0.62%), как и контракты на золото, завершили минувшую торговую неделю с незначительным падением. В качестве непреодолимого локального сопротивления для них выступил «круглый» уровень 1400 п. После неудачной попытки повышения контракты на платину вновь приблизились к недавно достигнутым минимальным значениям за последние 3.5 года. Вероятно, в ближайшие торговые дни они стабилизируются в границах двухнедельного диапазона (1309 – 1394 долларов).

Добавим, что фундаментальные факторы продолжают играть в пользу вероятного роста стоимости платины относительно цены других драгоценных металлов в течение ближайших месяцев. Среднесрочные рыночные перспективы этого металла связаны с объективными опасениями сокращения мировых объемов добычи платины, обусловленными нестабильностью работы горнодобывающих предприятий в ЮАР. В течение последнего года деятельность нескольких крупнейших мировых производителей платины в этой стране была существенно осложнена серией забастовок, что вызвало серьёзный спад объемов производства. Улучшения сложившейся негативной ситуации в ближайшее время не предвидится.

Недельный объем торгов в сентябрьских фьючерсах на платину составил около 0.8 тыс. контрактов. Количество открытых позиций к завершению пятничных торгов составило 27 тыс. контрактов.

В течение всего предыдущего года платина торговалась существенно дешевле золота, что в долгосрочном периоде является достаточно редким событием. Платина исторически стоит значительно дороже «желтого металла» в связи с ее сравнительной редкостью и более дорогой технологией производства. В последние недели фьючерсы на этот драгметалл торговались несколько сильнее фьючерсов на золото. К завершению пятничных торгов разница цен в сентябрьских контрактах составила 116 долларов за унцию в пользу платины. Таким образом, текущий спрэд составляет около 9.5%.

Среди нескольких торгующихся контрактов на сырую нефть сорта Brent наиболее ликвидными стали июльские фьючерсы (BRN3, +5.41%). На минувшей неделе они ускорили наметившееся в конце июня повышение и сумели превысить значимое сопротивление, располагавшееся в районе 106.5 долларов, что является позитивным техническим сигналом в пользу дальнейшего роста.

Одной из причин улучшения настроений на нефтяном рынке стал рост политической напряженности в Египте, что при неблагоприятном варианте развития событий может затруднить поставки ближневосточной нефти через Суэцкий канал и Суэцко-Средиземноморский трубопровод Sumed.

Стоит также отметить выход еженедельных данных об изменении запасов нефти и нефтепродуктов в США, согласно которым количество сырой нефти резко сократилось на 10347 тыс. барр., против ожидавшегося уменьшения на 2250 тыс. барр. Запасы бензина и дистиллятов также существенно уменьшились, против ожидавшегося прироста.

Таким образом, нефтяные фьючерсы сумели выйти вверх из состояния трехмесячной консолидации в широком диапазоне 97 - 106.5 долларов. Следующей целью выступает район 110 долларов. Тем не менее, после столь существенного недельного прироста не исключен коррекционный откат в область 103 - 106 долларов.

В то же время «дальний», августовский (BRQ3) нефтяной контракт торгуется в состоянии бэквордации величиной в 0.94 долларов, или 0.9% по отношению к «ближнему». Участники срочного рынка ожидают незначительного понижения цены на нефть сорта Brent в ближайший месяц.

Недельный объем торгов в июльских контрактах на нефть сорта Brent составил 306 тыс. контрактов. К завершению пятничных торгов количество открытых позиций существенно увеличилось до 103 тыс. контрактов, против 47 тыс. контрактов неделей ранее.

Единственным ликвидным сельскохозяйственным контрактом на российском срочном рынке является октябрьский фьючерс на сахар (SAV3, -2.39%). При достаточно большом количестве открытых позиций (9.3 тыс.), недельный объем торгов составил около 6.8 тыс. контрактов. На минувшей неделе в этих фьючерсах сформировался волатильный нисходящий тренд. Вероятно, в ближайшие дни октябрьские фьючерсы на сахар продолжат движение в рамках ближайших уровней поддержки и сопротивления, в диапазоне 12 – 12.90 рублей.

Добавим, что в среднесрочной перспективе цены на сахар находятся под давлением в связи с ожиданиями перепроизводства этого продукта на мировом рынке в текущем сельскохозяйственном году. По некоторым оценкам, производство сахара в России в 2013 г. может достигнуть рекордных объемов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба