22 декабря 2013 utmedia Крылов Михаил

Получил вопрос от нашего клиента Александра Шевцова о компании Ambarella (Nasdaq GS: AMBA). Эта фирма производит полупроводники с однокристалльной системой для видеоаппаратуры с высоким разрешением. Полупроводники AMBA подходят для IP-камер, которые применяются в сфере безопасности. Проще говоря, процессоры для видеорегистраторов. Системные функции в них совмещены с обработкой видео высокого разрешения, звука и информации с датчиков изборажения.

Перспективы AMBA

Вопрос был о том, можно ли мерить будущий спрос на AMBA через данные Google Trends по видеорегистраторам. Для трейдеров важно наличие взаимосвязи, поэтому да, можно. В то же время, когда взаимосвязь пропадёт, этого можно не заметить. Так что лучше всё же отталкиваться от фундаментала.

Рынок IP-камер классно растёт, обещая увеличиться на 80% до 23 млрд долларов к 2017 году за счёт увеличения доли IP-камер на рынке видеонаблюдения с 37% до 57% благодаря улучшению картинки и более низким ценам, нежели у аналоговых камер. Рынок очень конкурентный: здесь можно назвать и шведскую компанию Axis, и китайские Dahua и Hikvision Digital, и канадскую фирму Avigilon. Так что у AMBA, известной благодаря сенсорам, сделанным на базе своих процессоров, вряд ли возникнут сложности со сбытом. Тем более что чипы AMBA превосходят по техническим свойствам конкурентов Texas Instruments (TXN) and HiSilicon.

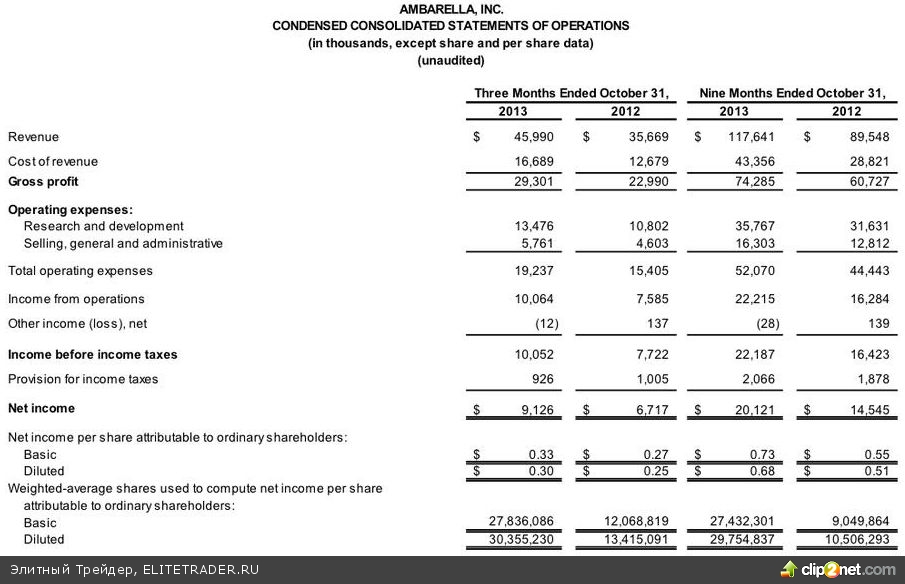

Финансовые показатели AMBA

Вопрос лишь в пределах роста. Результаты компании за 3-й квартал 2014 финансового год превысили ожидания. В отчётном квартале AMBA увеличила выручку на 22% в квартал до 46 млн долларов. Увеличились поступления от производителей камер на 18% и инфраструктуры на 59% в квартал. Рентабельность выручки по продажам за вычетом себестоимости выросла до 63,8% по двум причинам: сокращение издержек в сегменте камер произошло раньше, чем ожидалось, и неожиданно вырос доход в сегменте инфраструктуры. Операционные расходы, как и ожидалось, оказались на уровне 17 млн долларов. Очень хороший период закрыли!

В 4-м квартале 2014 финансового года AMBA ждёт падения выручки на 17% в квартал до 37-39 млн долларов. Основной объём продаж опять придётся на камеры, что поможет компенсировать сокращение выручки в сегменте инфраструктуры вслед за резким ростом в последнем отчётном периоде. Рентабельность продаж по валовой прибыли составит 62-64%. Отталкиваясь от этого, можно ждать падения выручки на 15% в квартал до 38,9 млн долларов и её роста в 2015 финансовом году на 20% в год. При этом прибыль на акцию в 4-м квартале 2014 финансового года составит 21 цент, а в 2015-м году 1,15 доллара.

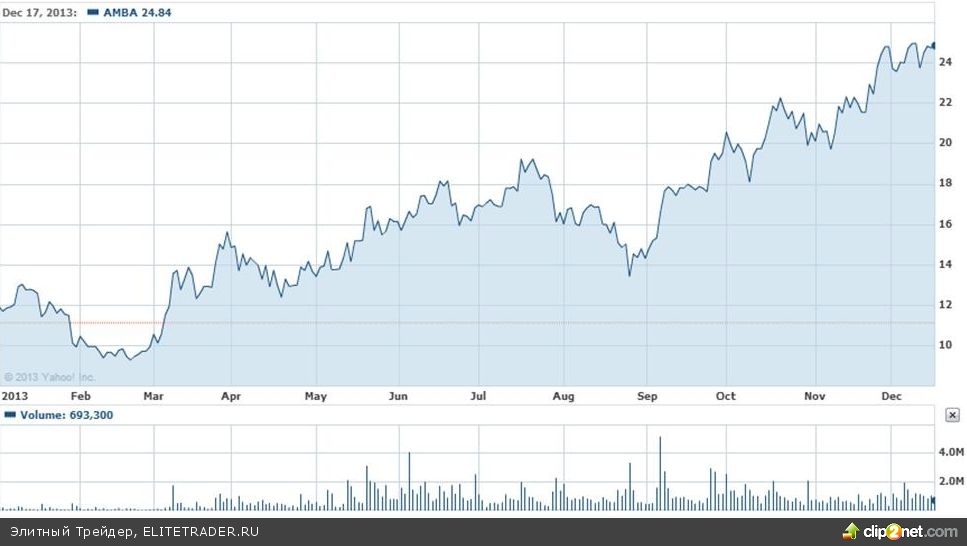

Целевой уровень по акциям AMBA на Nasdaq

Из того, что у компании есть хорошие предпосылки для сохранения лидерства в отрасли, вытекает адекватный целевой уровень по акциям 28 долларов, вычисленный по 20 прогнозным прибылям на акцию на 2014 календарный год. Рост AMBA происходит за счёт более высокой рентабельности, чем у конкурентов. Актив более защищён от сворачивания покупок активов ФРС, чем остальные компании, так как безопасность – одна из базовых задач бизнеса.

Перспективы AMBA

Вопрос был о том, можно ли мерить будущий спрос на AMBA через данные Google Trends по видеорегистраторам. Для трейдеров важно наличие взаимосвязи, поэтому да, можно. В то же время, когда взаимосвязь пропадёт, этого можно не заметить. Так что лучше всё же отталкиваться от фундаментала.

Рынок IP-камер классно растёт, обещая увеличиться на 80% до 23 млрд долларов к 2017 году за счёт увеличения доли IP-камер на рынке видеонаблюдения с 37% до 57% благодаря улучшению картинки и более низким ценам, нежели у аналоговых камер. Рынок очень конкурентный: здесь можно назвать и шведскую компанию Axis, и китайские Dahua и Hikvision Digital, и канадскую фирму Avigilon. Так что у AMBA, известной благодаря сенсорам, сделанным на базе своих процессоров, вряд ли возникнут сложности со сбытом. Тем более что чипы AMBA превосходят по техническим свойствам конкурентов Texas Instruments (TXN) and HiSilicon.

Финансовые показатели AMBA

Вопрос лишь в пределах роста. Результаты компании за 3-й квартал 2014 финансового год превысили ожидания. В отчётном квартале AMBA увеличила выручку на 22% в квартал до 46 млн долларов. Увеличились поступления от производителей камер на 18% и инфраструктуры на 59% в квартал. Рентабельность выручки по продажам за вычетом себестоимости выросла до 63,8% по двум причинам: сокращение издержек в сегменте камер произошло раньше, чем ожидалось, и неожиданно вырос доход в сегменте инфраструктуры. Операционные расходы, как и ожидалось, оказались на уровне 17 млн долларов. Очень хороший период закрыли!

В 4-м квартале 2014 финансового года AMBA ждёт падения выручки на 17% в квартал до 37-39 млн долларов. Основной объём продаж опять придётся на камеры, что поможет компенсировать сокращение выручки в сегменте инфраструктуры вслед за резким ростом в последнем отчётном периоде. Рентабельность продаж по валовой прибыли составит 62-64%. Отталкиваясь от этого, можно ждать падения выручки на 15% в квартал до 38,9 млн долларов и её роста в 2015 финансовом году на 20% в год. При этом прибыль на акцию в 4-м квартале 2014 финансового года составит 21 цент, а в 2015-м году 1,15 доллара.

Целевой уровень по акциям AMBA на Nasdaq

Из того, что у компании есть хорошие предпосылки для сохранения лидерства в отрасли, вытекает адекватный целевой уровень по акциям 28 долларов, вычисленный по 20 прогнозным прибылям на акцию на 2014 календарный год. Рост AMBA происходит за счёт более высокой рентабельности, чем у конкурентов. Актив более защищён от сворачивания покупок активов ФРС, чем остальные компании, так как безопасность – одна из базовых задач бизнеса.

Оригинал статьи - http://utmagazine.ru/posts/2598-amba-rentabelnost-vyshe-60-cel-28.html

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба