Итоги I полугодия

Экономика США

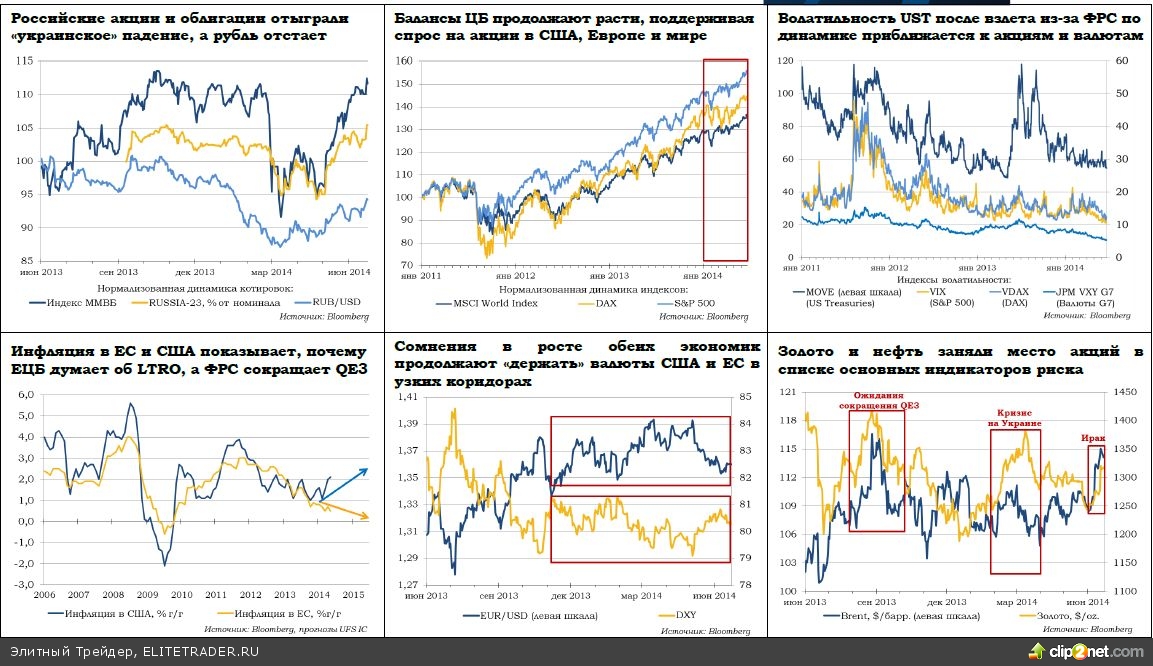

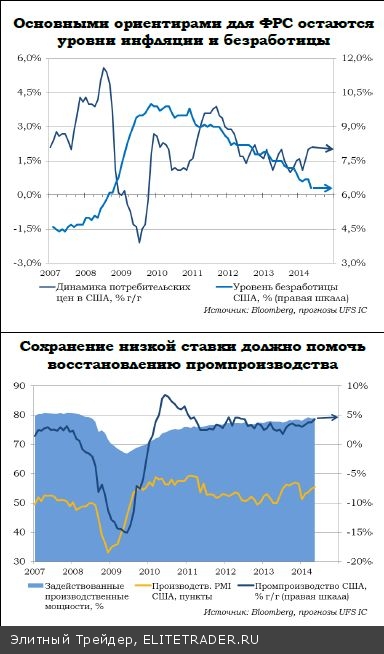

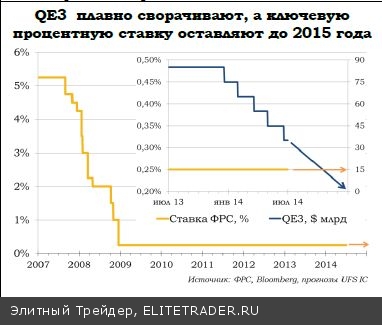

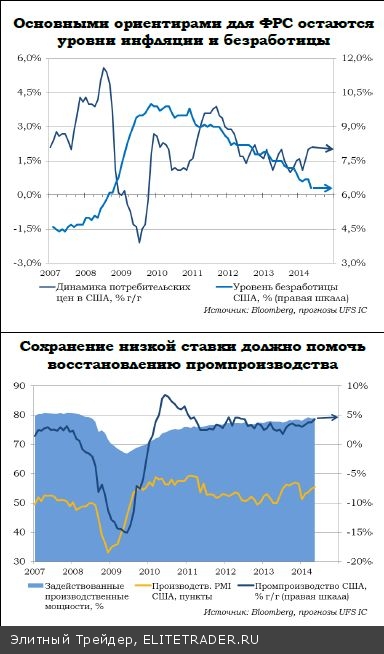

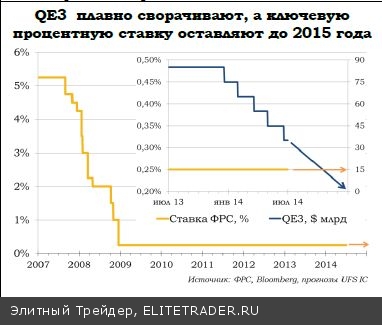

Американская экономика продолжает свое медленное восстановление после кризиса 2008 года. И пусть темпы восстановления оставляют желать лучшего, а правительство страны продолжает использовать программу количественного смягчения как основной инструмент для запуска экономики, ее объемы начали сокращать с декабря прошлого года.

Вторая половина 2014 года пройдет под влиянием следующих факторов:

Сокращение QE3 до нуля.

Борьба со скрытой безработицей: по данным ФРС, лишь каждый пятый потерявший работу в кризис человек смог найти постоянное место.

Опасения о надувающемся мыльном пузыре на фондовом рынке.

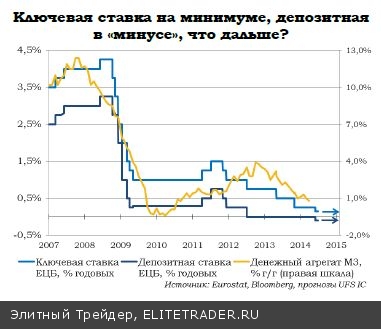

Экономика еврозоны

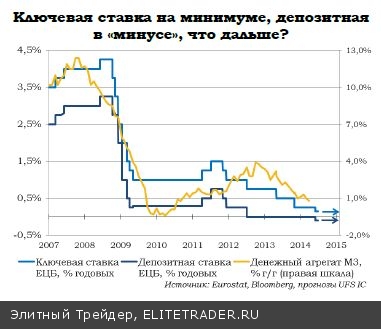

Европейская экономика сильно буксует. Восстановление после кризиса идет очень медленно, а значения ВВП то и дело опускаются в отрицательную зону. 5 июня ЕЦБ был вынужден понизить ключевую ставку до рекордных 0,15%, при этом ставка по депозитам ушла в отрицательную зону.

Помогут ли эти действия улучшить ситуацию, станет видно во второй половине года, где Европу также ждет:

Продолжение давления на экономику от конфликта в Украине.

Последствия ассоциации с Украиной, Грузией и Молдовой.

Разрешение газового спора между Москвой и Киевом с участием ЕС.

Экономика Китая

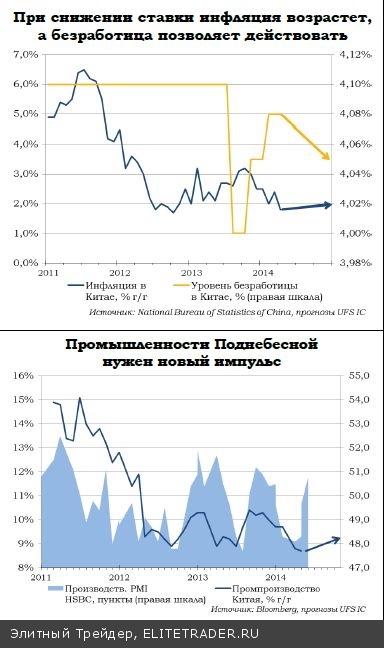

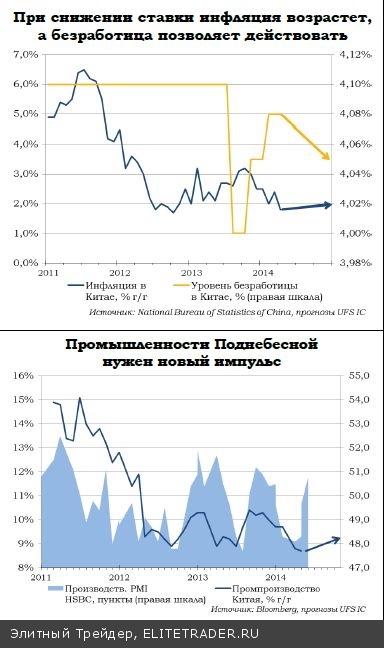

Развитие крупнейшей азиатской экономики плавно замедляется. Несмотря на стабильно хороший уровень безработицы, остальные макроэкономические показатели находятся в очевидном отрицательном тренде. На этом фоне уже не первый раз звучат заявления китайского регулятора о возможном скором снижении ключевой процентной ставки, для придания импульса экономике.

Во втором полугодии 2014 года главными вызовами для Китая станут:

Трудности с экспортом на фоне слабых темпов восстановления экономик развитых стран.

Возможное снижение ключевой ставки

Строительство «Силы Сибири».

Снижение рынка недвижимости.

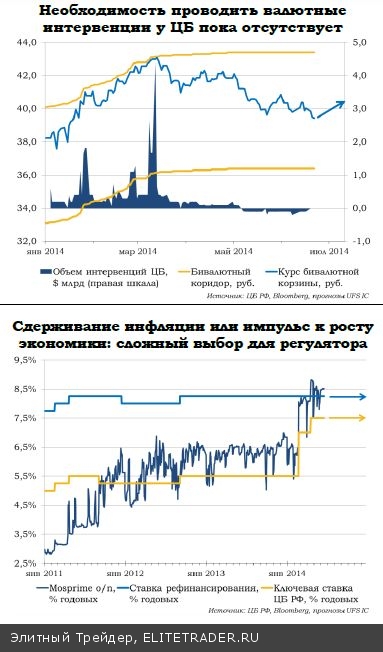

Экономика России

Экономика России после кризиса 2008 года восстанавливается очень слабо, а в последнее время темпы роста еще и снижаются. И это неудивительно: мы продолжаем сильно зависеть от развитых стран, которые испытывают большие трудности с экономическим ростом. К негативному внешнему фону добавились новые вызовы, которые будут являться ориентирами для российской экономики во второй половине 2014 года:

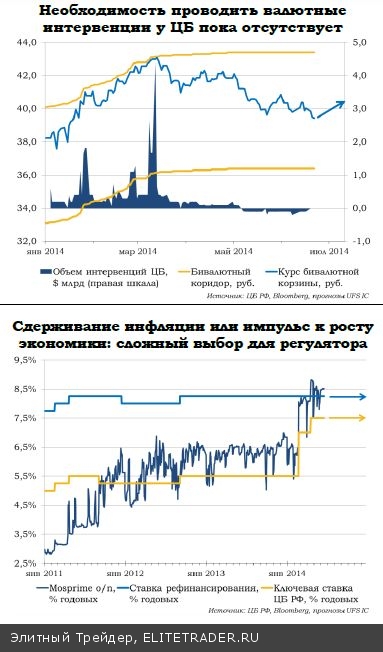

Решение проблем с ликвидностью. Установленный правительством целевой уровень инфляции на конец этого года в 6% удержать будет сложно. Российский регулятор столкнулся со сложным выбором: для борьбы с ростом цен необходимо держать ключевую процентную ставку на текущем уровне, что и сделал ЦБ на своем последнем заседании, однако для решения проблем с ликвидностью и придания импульса к росту экономике, ставку необходимо снижать.

Весной появился «украинский фактор». Его влияние на макроэкономические показатели будет видно позднее, но реакция фондового рынка была моментальной. Над Россией повисла угроза введения экономических санкций со стороны западных стран. Очевидно, дальнейшее развитие событий в Украине будет являться одним из ключевых ориентиров во втором полугодии.

К украинскому кризису добавился уже немного забытый, но подкрепленный новой реальностью газовый спор между Москвой и Киевом. Были изменены прежние условия, и теперь стороны заняли принципиальные позиции, отступать в которых не хотят. Но компромисс должен быть найден.

Подписание ассоциации Грузии, Молдовы и Украины с ЕС может внести свои коррективы. Теперь Россия и другие страны, входящие в Таможенный союз, в силу расхождения правил взаимодействия, вынуждены вносить значительные изменения в свои экономические отношения с этими странами.

С началом украинских событий Россия начала активно искать альтернативные экспортные направления. Был взят курс на Восток, который уже привел нашу страну к проекту строительства нового газопровода «Сила Сибири» в Китай, а возможно и в Индию.

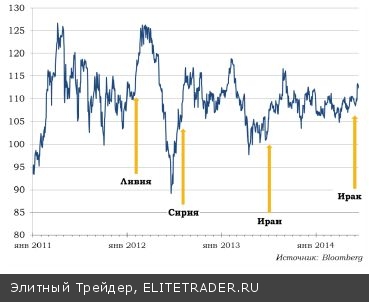

Цены на энергоносители продолжают играть для России одну из ключевых ролей. Из-за обострения ситуации в Ираке, они остаются на достаточно высоких уровнях. Но в то же время идет снятие санкций с Ирана, да и США готовятся экспортировать сырую нефть. Как только фактор Ирака уйдет, цены могут серьезно снизиться.

Сценарии развития кризиса в Украине

Стремительное ухудшение

Усиление масштабов военных действий на юго-востоке Украины, приводящее к резкому увеличению жертв.

Ввод российских войск на территорию Украины и начало открытого военного конфликта между Москвой и Киевом.

Признание российской стороной независимости Донецкой и Луганской народных республик.

Незамедлительная реакция на происходящее со стороны западных стран, введение новых, на этот раз жестких, экономических санкций против России.

Стремительное ухудшение отношений между Россией и Западом, разрыв дипломатических отношений.

Резкое увеличение оттока капитала из РФ, уход крупных иностранных компаний с российского рынка.

Ухудшение состояния экономики России, замораживание бизнес проектов на западном направлении и переориентация на Восток.

Затяжной конфликт*

Продолжение военных действий на юго-востоке Украины на текущем уровне, переход кризиса в затяжную фазу.

Отказ от ввода российских войск на территорию Украины.

Поиски вариантов мирного урегулирования конфликта с участием Москвы, Киева, Брюсселя и руководителей самопровозглашенных народных республик.

Продолжение информационной и дипломатической войны между Россией и Западом, угрозы введения санкций.

Стабилизация отношений РФ с Западом, продолжение сотрудничества.

Замедление оттока капитала из России.

Медленный рост российской экономики на фоне украинского кризиса и трудностей внутри страны, а так же замедления роста экономики еврозоны, диверсификация экономических интересов РФ и постепенная переориентация на Восток.

Позитивный поворот

Полное прекращение военных действий на юго-востоке Украины, готовность к диалогу.

Нахождение и принятие плана мирного урегулирования конфликта, восстановление пострадавших регионов.

Законодательное изменение статуса Донецкой и Луганской областей, расширение их полномочий.

Отказ Запада от уже введенных санкций в отношении России и введения новых.

Улучшение отношений между Москвой, Вашингтоном и Брюсселем, возобновление всех остановленных совместных проектов.

Разворот иностранного капитала обратно в Россию.

Улучшение состояния дел в российской экономике, стремительный рост фондовых индексов и укрепление рубля, диверсификация экономических интересов РФ и развитие отношений с новыми партнерами на Востоке.

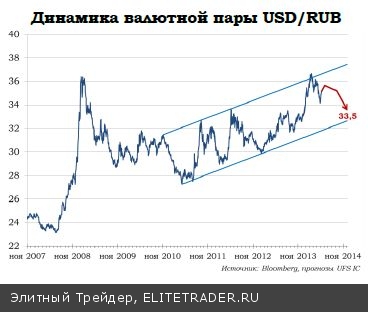

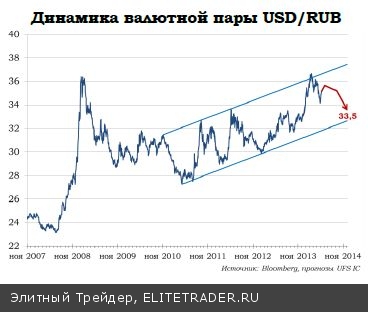

Влияние сценариев на российскую валюту

Стремительное ухудшение

Обострение геополитической ситуации и введение новых санкций, направленных против РФ, замедлит экономическое развитие России, что станет фактором ослабления рубля.

Продолжение и возможное усиление оттока капитала из РФ будет оказывать давление на российскую валюту.

Необходимость наполнения бюджета будет провоцировать российские власти на ослабление валюты РФ.

Затяжной конфликт

Постепенное прекращение бегства капитала из РФ, которое сменится притоком денежных средств, ослабит давление на рубль.

Возможное снижение доли доллара и евро в расчетах за экспорт углеводородов в пользу рубля увеличит спрос на российскую валюту.

Стабилизация геополитической и экономической ситуации вокруг России увеличит стремление инвесторов к риску, что станет фактором укрепления валюты РФ.

Позитивный поворот

Мирное разрешение противостояния Россия-Запад по украинскому вопросу значительно снизит геополитические риски, что станет причиной усиления спроса на рубль.

Приток капитала станет фактором сильного укрепления российской валюты.

Достаточно быстрый выход экономики из стагнации обусловит рост интереса инвесторов к России, что станет одним из драйверов укрепления рубля.

Влияние сценариев на фондовый рынок

Определяющим фактором для российских индексов акций является оценка инвесторами риска и связанные с ним денежные потоки (отток и приток капитала):

Стремительное ухудшение

Оценка рисков остается на высоком уровне.

Продолжение оттока капитала.

Оценка роста экономики РФ остается на низком уровне.

Слабая динамика мировых индексов, связанная с неопределенностью ситуации по восстановлению глобальной экономики.

Затяжной конфликт

Снижение оценки риска в связи со стабилизацией ситуации на Украине.

Прекращение бегства капитала.

Повышение оценки роста экономики РФ.

Умеренно позитивная динамика мировых индексов, связанная с постепенным ускорением восстановления глобальной экономики.

Позитивный поворот

Оценка рисков значительно сократится.

Приток капитала.

Повышение оценки роста экономики РФ.

Позитивная динамика мировых индексов, связанная с ускорением восстановления глобальной экономики.

Валютный рынок: EUR/USD и DXY

Ключевые факторы

Сворачивание ФРС QE3 – фактор укрепления USD.

Опережающие еврозону темпы восстановления экономики США – фактор укрепления USD.

Сверхмягкая кредитно-денежная политика ЕЦБ – фактор ослабления EUR.

Высокий потенциал роста экономики еврозоны – фактор укрепления EUR (несколько отложен во времени).

Агрессивная сверхмягкая монетарная политика ФРС привела к росту баланса ФРС и ослаблению доллара

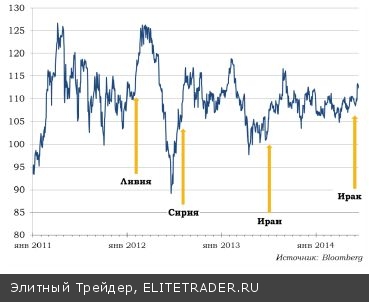

Товарный рынок: нефть

Цены на нефть находятся в равновесии. Мягкая монетарная политика крупнейших экономик мира, конфликты на Ближнем Востоке и Северной Африке и санкции против Ирана позволяют котировкам черного золота удерживаться на относительно высоком уровне.

При этом слабые темпы восстановления глобальной экономики не позволяют ценам на нефть расти. К концу 2014 года соотношение сил на рынке углеводорода не претерпит значительных изменений.

Консолидация котировок на текущих уровнях продлится еще какое-то время, однако в дальнейшем, с ускорением темпов роста мировой экономики, цены на черное золото могут направиться вверх.

Факторы, оказывающие влияние

на динамику цен на нефть

Постепенное восстановление мировой экономики увеличивает спрос на энергоносители. США медленно ускоряют темпы восстановления, еврозона постепенно выходит из стагнации, темпы роста экономики Китая стабилизируются, прекращая снижение.

Умеренное влияние кризиса на Украине на восстановление глобальной экономики.

Санкции против России оказывают умеренное давление на ситуацию на рынке энергоносителей – фактор снижения предложения углеводородов, что толкает цены вверх.

Конфликт в Ираке оказывает поддержку котировкам североморской смеси.

Сворачивание ФРС программы QE3 ослабляет поддержку ценам на черное золото.

Монетарное смягчение от ЕЦБ оказывает поддержку котировкам.

Спред между Brent и нефтью марки Light Sweet отражает влияние кризиса в Северной Африке и на Ближнем Востоке на котировки черного золота.

Товарный рынок: золото

Фаза снижения окончена. После консолидации в диапазоне $1200-1400 за тройскую унцию котировки драгоценного металла готовы формировать умеренно восходящий тренд. По итогам 2014 года цена на золото может оказаться на отметке $1350 за тройскую унцию, однако в течение 2П14 мы ждем достижения металлом отметки $1450 за тройскую унцию.

Ключевые факторы

Сохранение Центробанками ведущих экономик мира ключевых ставок на предельно низком уровне.

Сверхмягкая монетарная политика от ЕЦБ.

Ускорение темпов восстановления глобальной экономики.

Рост инфляционного давления.

Повышение спроса на золото со стороны ETF.

Отражением увеличения спроса на золото является рост объема запасов металла на COMEX и Индекса запасов золота.

Спрос на золото вновь начал расти, в связи с чем объемы добычи возрастают. Однако себестоимость добычи близка к текущему уровню цен, что может сдерживать предложение и вызвать их постепенный рост.

Нефтегазовая отрасль: идеи на рынке акций

Инвестиционные факторы

Нефть остается дорогой, эскалация в Ираке может вывести актив на новые ценовые уровни.

Слабый рубль поддерживает рентабельность.

На передний план выходят корпоративные события в отдельных компаниях, крупные сделки и проекты.

После летней распродажи многие бумаги в секторе вновь будут интересны для покупки под дивиденды.

Риски

Налоговый маневр.

Ослабление иранского фактора может стимулировать сокращение премии в Brent.

Украина остается очагом дестабилизации.

«Нефтянка» по-прежнему задает вектор для всего рынка

Напряженность на Ближнем Востоке продолжает поддерживать нефть.

Сужение дисконта к другим развивающимся рынкам из-за спада напряженности вокруг Украины может стать драйвером для роста

Европа пока верит в диверсификацию поставок газа, но объем открытых позиций сигнализирует о смене тренда. Цены в США растут на слухах о возможном экспорте

Инвестиционная стратегия: заканчиваем играть в дивиденды и выбираем бумаги с сильным корпоративным фоном.

Top pick

«Газпром». Решение проблемы транзита станет долгожданным драйвером.

ЛУКОЙЛ. Стратегия, ориентированная на рост добычи, начинает приносить плоды.

«Роснефть». Грамотное использование административного ресурса.

Банковский сектор: идеи на рынке акций

Инвестиционные факторы

Капитал будет постепенно возвращаться на российский рынок, что в первую очередь поддержит банковские бумаги.

Переток клиентов в крупные банки продолжится.

После летней распродажи акции госбанков вновь будут интересны для покупки.

Риски

Замедление рынка кредитования ведет к сокращению темпов роста портфелей и ухудшению их качества.

Санкционная риторика ухудшает доступ банков к капиталу.

Политика ЦБ остается жесткой.

Реальные потери, связанные с Украиной, еще не в полной мере отражены в котировках.

Давление на прибыль банков со стороны резервов растет, при этом степень покрытия все равно снижается, поэтому процесс наращивания резервов может усилиться.

Жесткая политика ЦБ и сокращение спреда между кредитными и депозитными ставками давит на маржу банков.

Политическая составляющая в дисконте отечественных банков к зарубежным незначительна, поэтому на его значительное сокращение рассчитывать не приходится

Темпы роста в высокодоходном сегменте остаются высокими, но ценой качества портфеля. Замедление продолжится

Инвестиционная стратегия: ищем точки для входа в госбанки.

Top pick

«Сбербанк». Контроль затрат сохранит прибыль на высоком уровне.

ВТБ. После завершения «дивидендной гонки» сократить отставание от «Сбербанка» станет легче.

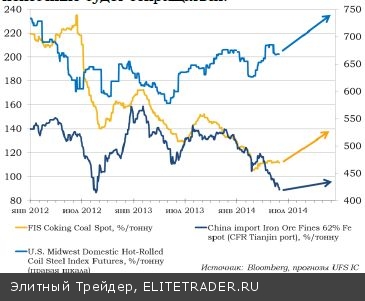

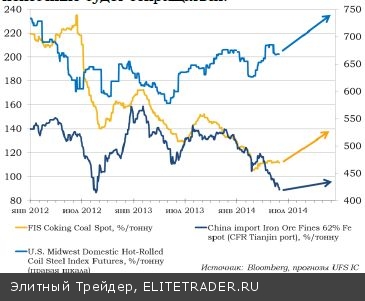

Черная металлургия: идеи на рынке акций

Инвестиционные факторы

Рынки угля и стали нащупали дно и пытаются переломить нисходящий тренд.

Долговые проблемы сектора постепенно уходят на второй план.

Ситуация на Украине может сыграть на руку отечественным металлургам.

Курс на Восток сулит новые перспективы.

Риски

Спрос на сталь по-прежнему отстает от предложения, что ведет к недозагрузке мощностей и затрудняет восстановление рынков.

Распродажи непрофильных активов грозят крупными бумажными убытками.

Бумаги сегмента сохраняют шансы выглядеть лучше рынка, отыгрывая падение предыдущих лет.

Рост мировой экономики ускоряется, и это подстегивает спрос на промышленные металлы

Металлургические компании не демонстрируют выраженного политического дисконта.

Восстановление спроса на сталь опережает рынки металлургического сырья. Но отрыв неизбежно будет сокращаться.

Инвестиционная стратегия: ждем подтверждения восстановления на рынках стали и металлургического сырья.

Top pick

«Северсталь». Самый эффективный российский металлург.

НЛМК. В погоне за лидером.

ММК. Долгожданная синергия с турецким заводом.

«Мечел». Дождался реальных мер поддержки.

«Евраз». Не рискует зря.

ТМК. В ожидании трубного изобилия.

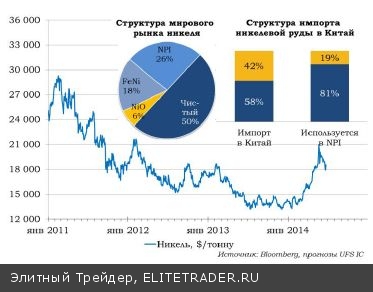

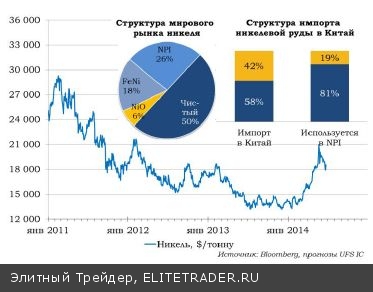

Цветная металлургия: идеи на рынке акций

Эмбарго на экспорт никелевого сырья из Индонезии ставит под вопрос всю NPI-индустрию

Золотые ETF разгрузили балансы, предоставив рынок Центробанкам. Возобновление покупок со стороны фондов может стать драйвером роста

Ожидание либерализации складских правил на LME даст рост цены алюминия и сокращение премий за немедленную поставку

По мере восстановления мировой экономики и роста склонности к риску, медь начнет опережать платину

Гохран РФ больше не в состоянии компенсировать дефицит мирового рынка палладия, и это обеспечит выход на новые ценовые уровни

Инвестиционная стратегия: ищем идеи на отдельных рынках.

Top pick

«Норникель». Печатный станок для денег.

РУСАЛ. Невидимое восстановление.

Золотодобывающие компании. Возврат интереса на фоне стабилизации цен на золото.

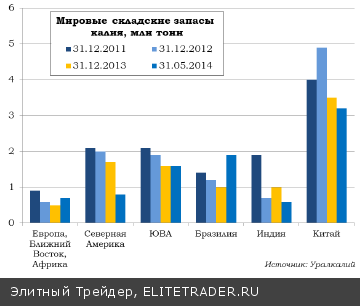

Химический сектор: идеи на рынке акций

Инвестиционные факторы

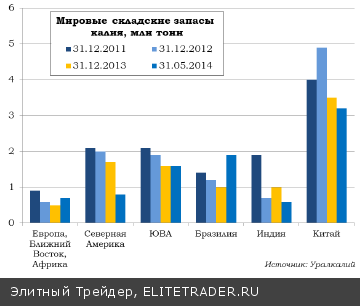

Драйвером роста мирового спроса на удобрения станут страны ЮВА и Латинской Америки.

Новое Правительство в Индии может смягчить программу субсидирования сельского хозяйства.

Заморозка тарифов естественных монополий ограничивает рост производственных издержек компаний отрасли.

Риски

Восстановление отрасли будет постепенным, быстрого роста цен на удобрения в 2П14 не ждем.

Рентабельности компаний заметно снизились.

ФАС может ужесточить контроль над рынками калийных и фосфорных удобрений.

«Акрон» и «ФосАгро» уже отыграли падение, «Уралкалий» продолжает торговаться в диапазоне 150-180 руб.

В июле 2013 года после разрыва калийного картеля просели цены на все базовые удобрения. Рынки фосфорных и азотных удобрений выглядят лучше

Снижение влияния фактора Украины поддержит котировки компаний отрасли.

Сокращение складских запасов калия станет драйвером роста спроса на удобрение.

Инвестиционная стратегия: ждем явных сигналов к восстановлению цен на удобрения.

Top pick

«Уралкалий». Отдача от новой стратегии при росте цен на калий. В акциях есть потенциал восстановления к уровням середины 2013 года.

«Акрон». Высокие дивиденды.

«ФосАгро». GDR выглядят интереснее обыкновенных акций.

Телекомы: идеи на рынке акций

Инвестиционные факторы

Драйверы роста сектора – передача данных, VAS.

Стабильно высокие денежные потоки компаний.

Дивидендные бумаги (МТС и «Мегафон»).

Риски

Риски потери бизнеса операторов в Украине (МТС, «Вымпелком»).

Ужесточение регулирования отрасли.

Замедление роста абонентской базы операторов, усиление конкуренции.

Приближение выхода на рынок СП «Ростелкома» и Tele2.

Сильнейшие игроки отрасли по-прежнему платят привлекательные дивиденды

Ожидание сокращения влияния «фактора Украины» приведет к сужению спреда к мировым телекоммуникационным компаниям

МТС и «Мегафон» сохраняют лидирующие позиции в структуре рынка по численности абонентов, потерянную долю «Вымпелкома» может занять СП Ростелекома и Tele2

Отдельные бумаги сектора показывают динамику лучше рыночной

Инвестиционная стратегия: выбираем дивидендные бумаги.

Top pick

МТС. Стабильно высокие дивиденды, лидер в секторе.

«Мегафон». Лидер в сегменте передачи данных, правильная стратегия, хорошее начало года; дивиденды.

«Вымпелком»: Компания может возобновить выплату дивидендов при существенном снижении долговой нагрузки. Рост инвестиций в РФ и запуск 4G станут драйвером выручки в регионе

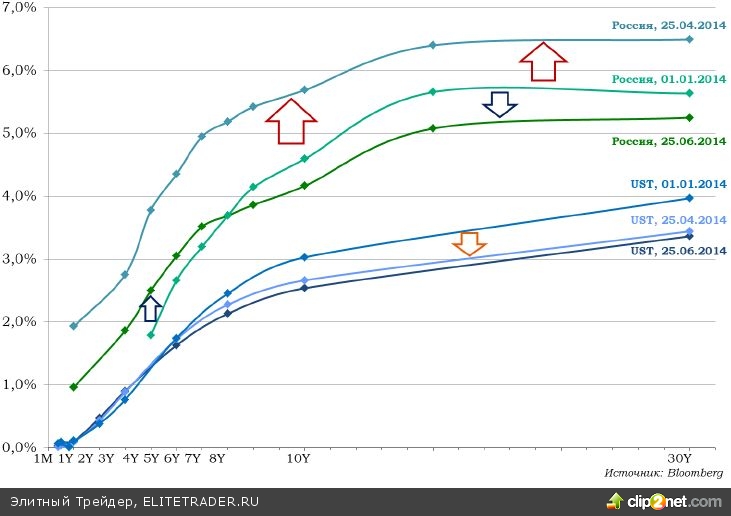

Еврооблигации: вид кривой евробондов РФ сильно изменился

Кривая евробондов РФ из-за Украины к концу апреля сдвинулась вверх, однако в конце июня ушла существенно ниже уровней начала года на среднем и дальнем участке.

Ближний ее конец из-за ряда краткосрочных рисков еще находится выше уровней начала года. Сдвиг вниз кривой РФ на среднем и дальнем участке по величине совпал с движением кривой облигаций США. Наклон кривой UST также изменился, но изменения происходили не так резко, хотя и были весьма существенными.

Динамика наклона российской кривой с начала года начала жить «своей жизнью».

Основная причина – события вокруг Украины. Тем не менее, становящаяся все более плоской кривая US Treasuries делает более плоской и кривую еврооблигаций РФ: относительно весеннего пика российская кривая стала на 1/3 более плоской, и тренд может продолжиться.

Причины изменения наклона для российских бумаг и для UST разные.

Для евробондов РФ краткосрочными рисками и причиной изменения наклона кривой выступают риски эскалации ситуации вокруг Украины. Для US Treasuries причиной изменения наклона кривой и основными краткосрочными рисками являются риски более раннего подъема ставок.

Еврооблигации: в конце полугодия первичный рынок оттаял

Сопоставимые с прошлыми годами объемы размещений наблюдались в I полугодии только в феврале и июне.

Без учета частных размещений в марте видно, как пусто было на первичном рынке весной – в период, когда в прошлые года размещения проходили очень активно.

Некоторые эмитенты (в основном, банковского сектора) все же разместились в I полугодии.

Кто-то из эмитентов сумел найти альтернативу евробондам в виде синдкредитов, однако сделать это удалось также лишь немногим, как правило, наиболее надежным эмитентам РФ.

Кризис на Украине и санкции внесли большую лепту. За I полугодие на первичном рынке евробондов состоялось лишь 10 размещений, 3 из которых носили характер частных сделок. С конца февраля и до середины июня на рынке не было ни одного нового рыночного размещения.

Первичный рынок если и не разогрелся, то, по крайней мере, оттаял. Воспользовавшись майским снижением доходности и стабилизацией рынка в июне, «Альфа-Банк» в середине июня сумел разместить займ в евро. Позже его примеру последовали «Сбербанк» и «Газпромбанк». Роуд-шоу выпуска во франках 1 июля начинает ВТБ.

Июньская оттепель может стать началом длинной серии размещений. Многим компаниям до конца года предстоят погашения евробондов и выплаты по кредитам в иностранных валютах, что означает довольно высокую вероятность новых размещений при отсутствии отраслевых санкций и стабильной ситуации на рынках капитала.

Ключевыми валютами размещений станут евро и франки. Пока ни один эмитент не вернулся на рынок с выпуском в долларах, зато продолжили появляться выпуски в евро. Кроме того, готовится выпуск во франках. Вопрос объема размещений и ставок по евробондам в азиатских валютах остается открытым.

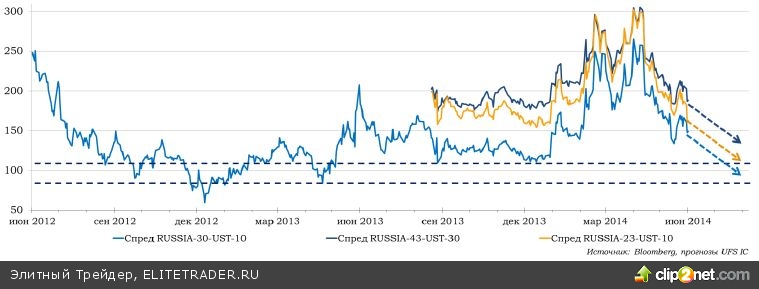

Еврооблигации: во втором полугодии вероятно продолжение роста

Доходность выпуска RUSSIA-23 относительно основных «конкурентов» сегмента Emerging Markets говорит о существенном потенциале снижения доходности

Потенциал к сужению спредов евробондов РФ с UST составляет 30-50 б. п. Динамика спреда RUSSIA-30-UST-10 говорит о наличии потенциала к дальнейшему сужению суверенных спредов, как минимум в размере 30-50 б. п. В этом случае спред подойдет к отметке 100 б. п., где он находился какое-то время в 2012 и 2012 годах.

Но сужение может произойти только при улучшении прогнозов по экономике РФ. Макроэкономическая составляющая премии за российский риск не даст спреду RUSSIA-23-UST-10 подойти к отметке 100 б. п., пока прогнозы по экономике РФ не будут подняты.

Потенциал опережающего снижения доходности суверенных евробондов РФ составляет 40-60 б. п. До нового года российские бумаги торговались c существенно меньшей премией к бумагам Мексики и с намного более значимым дисконтом к бумагам Турции и Южной Африки.

Возврат к положению конца прошлого года может состояться во втором полугодии. Отсутствие роста напряженности на Украине и первые признаки улучшения прогнозов по экономике РФ могут обусловить возврат во II полугодии среднего участка суверенной кривой РФ в середину диапазона между доходностями Турции и ЮАР с одной стороны и Мексики с другой.

Спреды евробондов РФ к UST опустились до почти минимальных значений по RUSSIA-23 и RUSSIA-43 с момента начала их обращения, но потенциал к сужению сохраняется.

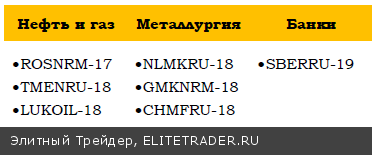

Еврооблигации: на каких эмитентов обратить внимание в 2П14

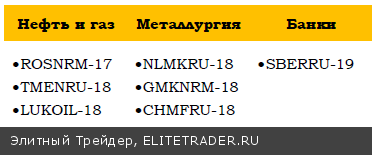

Консервативная стратегия

В рамках данной стратегии рекомендуем обратить внимание на евробонды «Роснефти», «Газпром нефти» и ЛУКОЙЛа. Риски срыва поставок газа в Европу не позволяют включить бумаги «Газпрома» в этот список.

Также рекомендуем обратить внимание на евробонды наименее загруженных долгами металлургических компаний – «Северстали», ТМК и «Норникеля».

В случае снижения рисков экономических санкций против России, по ходу полугодия можно обратить внимание на выпуски «Сбербанка» и «Газпромбанка».

Целевая дюрация по портфелю бумаг – средняя, в диапазоне 3-5 лет.

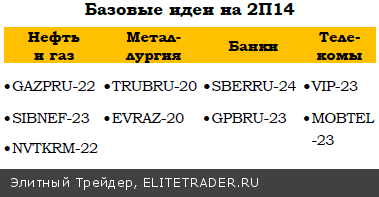

Консервативные идеи на 2П14

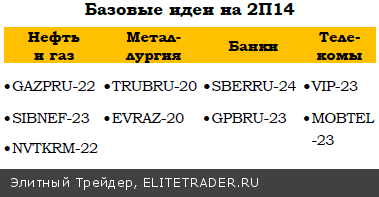

Базовая стратегия

В рамках данной стратегии рекомендуем обратить внимание на дальние выпуски «Газпрома», «Газпром нефти» и НОВАТЭКа.

Также рекомендуем обратить внимание на дальние субординированные евробонды госбанков и бумаги таких представителей металлургического сектора, как ТМК и «Евраз».

Среди идей в телекоммуникационном секторе отмечаем дальние выпуски «Вымпелкома».

Целевая дюрация по портфелю бумаг – длинная, в диапазоне 5-8 лет.

Помимо идей на вторичном рынке, в рамках базовой стратегии рекомендуем инвесторам уделить внимание работе на первичном рынке при наличии активности на нем.

Агрессивная стратегия*

В рамках данной стратегии мы выделяем ряд выпусков российских компаний с рейтингом B+ и ниже без учета сектора, показателя дюрации или текущего состояния кредитного профиля.

Критерием включения данных бумаг в портфель является наличие у компании внутренних драйверов для улучшения кредитного профиля.

Одним из требований для включения данных бумаг в портфель является наличие определенного уровня их ликвидности, как в терминах объема выпуска, так и с точки зрения обращения на вторичном рынке.

Агрессивные идеи на 2П14 * Для получения более подробной информации о характеристиках данной стратегии и примеров торговых идей, пожалуйста, обратитесь в отдел по работе с клиентами

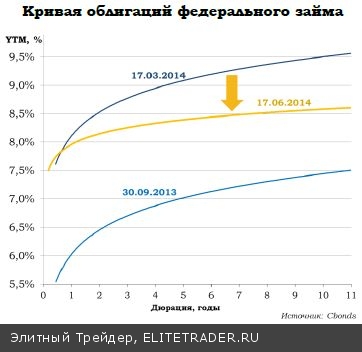

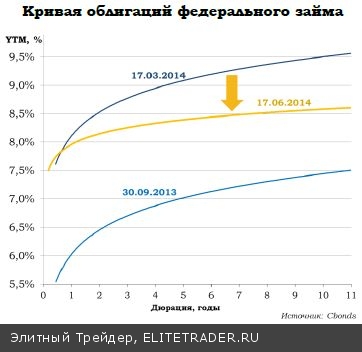

Локальные облигации. Вторичный рынок. Зимний провал почти отыгран

Государственный сегмент. Индексу гособлигаций почти удалось отыграть зимний провал: мартовские минимумы отыграны полностью, до уровней начала украинско-российского противостояния осталось 6%, до исторических максимумов весны 2013 года – 10%. С середины мая ОФЗ чувствуют себя достаточно уверенно, демонстрируя преимущественно снижение доходностей.

Муниципальный сегмент, в силу своей ориентированности на локального инвестора и низкой ликвидности, достаточно стабильно отреагировал на рост геополитических рисков.

Корпоративный сегмент. Корпоративные долги демонстрируют более устойчивую динамику. С начала года снижение индекса корпоративных облигаций составило всего 2,3% при падении соответствующего индикатора по госбондам на 4,5%.

Ждем роста интереса к коротким долгам. Кривая доходности ОФЗ за апрель-июнь опустилась значительно – на 1,5%. По сравнению с пиковыми значениями середины марта доходность эталонных ОФЗ 26206 (с погашением в 2017 году) опустилась на 80 б. п., ОФЗ 26207 (с погашением в 2027 году) – на 90 б. п.

На данный момент кривая облигаций ОФЗ имеет пологий вид. Повышенным спросом пользуются дальние выпуски. Во втором полугодии мы ждем восстановления спроса на более короткие выпуски.

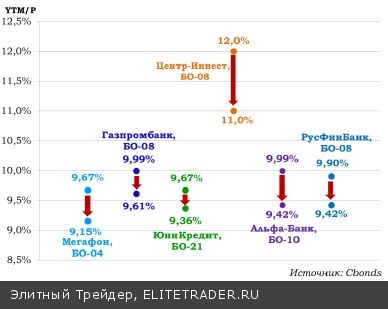

Локальные облигации. Стратегии на второе полугодие

ФАКТОРЫ РОСТА

Ликвидность банковской системы. ЦБ не допустит кризиса ликвидности.

Стабилизация инфляции. Помогут урожай, тарифы, рубль. Ждем замедления инфляции из-за заморозки регулируемых тарифов, хорошего урожая и укрепления национальной валюты.

Снижение ключевой ставки благодаря укреплению рубля и стабилизации инфляции.

Расширение первичного рынка за счет роста заимствований субфедерального и корпоративного сегментов. Эмитенты спешат воспользоваться открывшимся окном «возможностей».

РИСКИ

Негативные рейтинговые действия. Геополитический кризис – главная причина пересмотра рейтингов. «Большая тройка» сохраняет негативный взгляд на Россию.

Пересмотр иностранными инвесторами привлекательности российских активов. Ослабление интереса приведет к оттоку средств с российских рынков и падению фондовых индексов.

Ухудшение конъюнктуры фондирования. Сужение внешних рынков капитала для российских компаний из-за расширения санкций со стороны Запада

СТРАТЕГИЯ ДЛЯ ИНВЕСТОРОВ:

Отдавать предпочтение банкам с инвестиционным рейтингом и лидерам нефтегазового сектора. Риск банкротства минимален.

Ориентироваться на ликвидные выпуски эмитентов из потребсектора и телекомов. Внутренние отрасли более устойчивы к негативу.

Выбирать эмитентов близких государству. Господдержка большой плюс.

Покупать корпоративные облигации с короткой дюрацией без оглядки на ликвидность. Как актив под стратегию «купил и держи».

СТРАТЕГИЯ ДЛЯ СПЕКУЛЯНТОВ:

Выбирать облигации банков с рейтингом от В- до В+, но с сильными акционерами.

Участвовать в первичных размещениях. Эмитенты предлагают неплохие премии к рынку.

Инвестировать в муниципальные и корпоративные облигации. Они могут вырасти сильнее государственных.

Присмотреться к металлургам и авиаперевозчикам. У них выше потенциал роста.

Снижение доходности новых выпусков после выхода на вторичный рынок дает возможность заработать

Top pick

Банки с рейтингом В-/В+. Третий эшелон предполагает больший риск, но и большую доходность вложений.

«Металлоинвест». Крепкий кредитный профиль.

«ЮТэйр» и «Трансаэро». Высокие доходности при умеренном риске.

Экономика США

Американская экономика продолжает свое медленное восстановление после кризиса 2008 года. И пусть темпы восстановления оставляют желать лучшего, а правительство страны продолжает использовать программу количественного смягчения как основной инструмент для запуска экономики, ее объемы начали сокращать с декабря прошлого года.

Вторая половина 2014 года пройдет под влиянием следующих факторов:

Сокращение QE3 до нуля.

Борьба со скрытой безработицей: по данным ФРС, лишь каждый пятый потерявший работу в кризис человек смог найти постоянное место.

Опасения о надувающемся мыльном пузыре на фондовом рынке.

Экономика еврозоны

Европейская экономика сильно буксует. Восстановление после кризиса идет очень медленно, а значения ВВП то и дело опускаются в отрицательную зону. 5 июня ЕЦБ был вынужден понизить ключевую ставку до рекордных 0,15%, при этом ставка по депозитам ушла в отрицательную зону.

Помогут ли эти действия улучшить ситуацию, станет видно во второй половине года, где Европу также ждет:

Продолжение давления на экономику от конфликта в Украине.

Последствия ассоциации с Украиной, Грузией и Молдовой.

Разрешение газового спора между Москвой и Киевом с участием ЕС.

Экономика Китая

Развитие крупнейшей азиатской экономики плавно замедляется. Несмотря на стабильно хороший уровень безработицы, остальные макроэкономические показатели находятся в очевидном отрицательном тренде. На этом фоне уже не первый раз звучат заявления китайского регулятора о возможном скором снижении ключевой процентной ставки, для придания импульса экономике.

Во втором полугодии 2014 года главными вызовами для Китая станут:

Трудности с экспортом на фоне слабых темпов восстановления экономик развитых стран.

Возможное снижение ключевой ставки

Строительство «Силы Сибири».

Снижение рынка недвижимости.

Экономика России

Экономика России после кризиса 2008 года восстанавливается очень слабо, а в последнее время темпы роста еще и снижаются. И это неудивительно: мы продолжаем сильно зависеть от развитых стран, которые испытывают большие трудности с экономическим ростом. К негативному внешнему фону добавились новые вызовы, которые будут являться ориентирами для российской экономики во второй половине 2014 года:

Решение проблем с ликвидностью. Установленный правительством целевой уровень инфляции на конец этого года в 6% удержать будет сложно. Российский регулятор столкнулся со сложным выбором: для борьбы с ростом цен необходимо держать ключевую процентную ставку на текущем уровне, что и сделал ЦБ на своем последнем заседании, однако для решения проблем с ликвидностью и придания импульса к росту экономике, ставку необходимо снижать.

Весной появился «украинский фактор». Его влияние на макроэкономические показатели будет видно позднее, но реакция фондового рынка была моментальной. Над Россией повисла угроза введения экономических санкций со стороны западных стран. Очевидно, дальнейшее развитие событий в Украине будет являться одним из ключевых ориентиров во втором полугодии.

К украинскому кризису добавился уже немного забытый, но подкрепленный новой реальностью газовый спор между Москвой и Киевом. Были изменены прежние условия, и теперь стороны заняли принципиальные позиции, отступать в которых не хотят. Но компромисс должен быть найден.

Подписание ассоциации Грузии, Молдовы и Украины с ЕС может внести свои коррективы. Теперь Россия и другие страны, входящие в Таможенный союз, в силу расхождения правил взаимодействия, вынуждены вносить значительные изменения в свои экономические отношения с этими странами.

С началом украинских событий Россия начала активно искать альтернативные экспортные направления. Был взят курс на Восток, который уже привел нашу страну к проекту строительства нового газопровода «Сила Сибири» в Китай, а возможно и в Индию.

Цены на энергоносители продолжают играть для России одну из ключевых ролей. Из-за обострения ситуации в Ираке, они остаются на достаточно высоких уровнях. Но в то же время идет снятие санкций с Ирана, да и США готовятся экспортировать сырую нефть. Как только фактор Ирака уйдет, цены могут серьезно снизиться.

Сценарии развития кризиса в Украине

Стремительное ухудшение

Усиление масштабов военных действий на юго-востоке Украины, приводящее к резкому увеличению жертв.

Ввод российских войск на территорию Украины и начало открытого военного конфликта между Москвой и Киевом.

Признание российской стороной независимости Донецкой и Луганской народных республик.

Незамедлительная реакция на происходящее со стороны западных стран, введение новых, на этот раз жестких, экономических санкций против России.

Стремительное ухудшение отношений между Россией и Западом, разрыв дипломатических отношений.

Резкое увеличение оттока капитала из РФ, уход крупных иностранных компаний с российского рынка.

Ухудшение состояния экономики России, замораживание бизнес проектов на западном направлении и переориентация на Восток.

Затяжной конфликт*

Продолжение военных действий на юго-востоке Украины на текущем уровне, переход кризиса в затяжную фазу.

Отказ от ввода российских войск на территорию Украины.

Поиски вариантов мирного урегулирования конфликта с участием Москвы, Киева, Брюсселя и руководителей самопровозглашенных народных республик.

Продолжение информационной и дипломатической войны между Россией и Западом, угрозы введения санкций.

Стабилизация отношений РФ с Западом, продолжение сотрудничества.

Замедление оттока капитала из России.

Медленный рост российской экономики на фоне украинского кризиса и трудностей внутри страны, а так же замедления роста экономики еврозоны, диверсификация экономических интересов РФ и постепенная переориентация на Восток.

Позитивный поворот

Полное прекращение военных действий на юго-востоке Украины, готовность к диалогу.

Нахождение и принятие плана мирного урегулирования конфликта, восстановление пострадавших регионов.

Законодательное изменение статуса Донецкой и Луганской областей, расширение их полномочий.

Отказ Запада от уже введенных санкций в отношении России и введения новых.

Улучшение отношений между Москвой, Вашингтоном и Брюсселем, возобновление всех остановленных совместных проектов.

Разворот иностранного капитала обратно в Россию.

Улучшение состояния дел в российской экономике, стремительный рост фондовых индексов и укрепление рубля, диверсификация экономических интересов РФ и развитие отношений с новыми партнерами на Востоке.

Влияние сценариев на российскую валюту

Стремительное ухудшение

Обострение геополитической ситуации и введение новых санкций, направленных против РФ, замедлит экономическое развитие России, что станет фактором ослабления рубля.

Продолжение и возможное усиление оттока капитала из РФ будет оказывать давление на российскую валюту.

Необходимость наполнения бюджета будет провоцировать российские власти на ослабление валюты РФ.

Затяжной конфликт

Постепенное прекращение бегства капитала из РФ, которое сменится притоком денежных средств, ослабит давление на рубль.

Возможное снижение доли доллара и евро в расчетах за экспорт углеводородов в пользу рубля увеличит спрос на российскую валюту.

Стабилизация геополитической и экономической ситуации вокруг России увеличит стремление инвесторов к риску, что станет фактором укрепления валюты РФ.

Позитивный поворот

Мирное разрешение противостояния Россия-Запад по украинскому вопросу значительно снизит геополитические риски, что станет причиной усиления спроса на рубль.

Приток капитала станет фактором сильного укрепления российской валюты.

Достаточно быстрый выход экономики из стагнации обусловит рост интереса инвесторов к России, что станет одним из драйверов укрепления рубля.

Влияние сценариев на фондовый рынок

Определяющим фактором для российских индексов акций является оценка инвесторами риска и связанные с ним денежные потоки (отток и приток капитала):

Стремительное ухудшение

Оценка рисков остается на высоком уровне.

Продолжение оттока капитала.

Оценка роста экономики РФ остается на низком уровне.

Слабая динамика мировых индексов, связанная с неопределенностью ситуации по восстановлению глобальной экономики.

Затяжной конфликт

Снижение оценки риска в связи со стабилизацией ситуации на Украине.

Прекращение бегства капитала.

Повышение оценки роста экономики РФ.

Умеренно позитивная динамика мировых индексов, связанная с постепенным ускорением восстановления глобальной экономики.

Позитивный поворот

Оценка рисков значительно сократится.

Приток капитала.

Повышение оценки роста экономики РФ.

Позитивная динамика мировых индексов, связанная с ускорением восстановления глобальной экономики.

Валютный рынок: EUR/USD и DXY

Ключевые факторы

Сворачивание ФРС QE3 – фактор укрепления USD.

Опережающие еврозону темпы восстановления экономики США – фактор укрепления USD.

Сверхмягкая кредитно-денежная политика ЕЦБ – фактор ослабления EUR.

Высокий потенциал роста экономики еврозоны – фактор укрепления EUR (несколько отложен во времени).

Агрессивная сверхмягкая монетарная политика ФРС привела к росту баланса ФРС и ослаблению доллара

Товарный рынок: нефть

Цены на нефть находятся в равновесии. Мягкая монетарная политика крупнейших экономик мира, конфликты на Ближнем Востоке и Северной Африке и санкции против Ирана позволяют котировкам черного золота удерживаться на относительно высоком уровне.

При этом слабые темпы восстановления глобальной экономики не позволяют ценам на нефть расти. К концу 2014 года соотношение сил на рынке углеводорода не претерпит значительных изменений.

Консолидация котировок на текущих уровнях продлится еще какое-то время, однако в дальнейшем, с ускорением темпов роста мировой экономики, цены на черное золото могут направиться вверх.

Факторы, оказывающие влияние

на динамику цен на нефть

Постепенное восстановление мировой экономики увеличивает спрос на энергоносители. США медленно ускоряют темпы восстановления, еврозона постепенно выходит из стагнации, темпы роста экономики Китая стабилизируются, прекращая снижение.

Умеренное влияние кризиса на Украине на восстановление глобальной экономики.

Санкции против России оказывают умеренное давление на ситуацию на рынке энергоносителей – фактор снижения предложения углеводородов, что толкает цены вверх.

Конфликт в Ираке оказывает поддержку котировкам североморской смеси.

Сворачивание ФРС программы QE3 ослабляет поддержку ценам на черное золото.

Монетарное смягчение от ЕЦБ оказывает поддержку котировкам.

Спред между Brent и нефтью марки Light Sweet отражает влияние кризиса в Северной Африке и на Ближнем Востоке на котировки черного золота.

Товарный рынок: золото

Фаза снижения окончена. После консолидации в диапазоне $1200-1400 за тройскую унцию котировки драгоценного металла готовы формировать умеренно восходящий тренд. По итогам 2014 года цена на золото может оказаться на отметке $1350 за тройскую унцию, однако в течение 2П14 мы ждем достижения металлом отметки $1450 за тройскую унцию.

Ключевые факторы

Сохранение Центробанками ведущих экономик мира ключевых ставок на предельно низком уровне.

Сверхмягкая монетарная политика от ЕЦБ.

Ускорение темпов восстановления глобальной экономики.

Рост инфляционного давления.

Повышение спроса на золото со стороны ETF.

Отражением увеличения спроса на золото является рост объема запасов металла на COMEX и Индекса запасов золота.

Спрос на золото вновь начал расти, в связи с чем объемы добычи возрастают. Однако себестоимость добычи близка к текущему уровню цен, что может сдерживать предложение и вызвать их постепенный рост.

Нефтегазовая отрасль: идеи на рынке акций

Инвестиционные факторы

Нефть остается дорогой, эскалация в Ираке может вывести актив на новые ценовые уровни.

Слабый рубль поддерживает рентабельность.

На передний план выходят корпоративные события в отдельных компаниях, крупные сделки и проекты.

После летней распродажи многие бумаги в секторе вновь будут интересны для покупки под дивиденды.

Риски

Налоговый маневр.

Ослабление иранского фактора может стимулировать сокращение премии в Brent.

Украина остается очагом дестабилизации.

«Нефтянка» по-прежнему задает вектор для всего рынка

Напряженность на Ближнем Востоке продолжает поддерживать нефть.

Сужение дисконта к другим развивающимся рынкам из-за спада напряженности вокруг Украины может стать драйвером для роста

Европа пока верит в диверсификацию поставок газа, но объем открытых позиций сигнализирует о смене тренда. Цены в США растут на слухах о возможном экспорте

Инвестиционная стратегия: заканчиваем играть в дивиденды и выбираем бумаги с сильным корпоративным фоном.

Top pick

«Газпром». Решение проблемы транзита станет долгожданным драйвером.

ЛУКОЙЛ. Стратегия, ориентированная на рост добычи, начинает приносить плоды.

«Роснефть». Грамотное использование административного ресурса.

Банковский сектор: идеи на рынке акций

Инвестиционные факторы

Капитал будет постепенно возвращаться на российский рынок, что в первую очередь поддержит банковские бумаги.

Переток клиентов в крупные банки продолжится.

После летней распродажи акции госбанков вновь будут интересны для покупки.

Риски

Замедление рынка кредитования ведет к сокращению темпов роста портфелей и ухудшению их качества.

Санкционная риторика ухудшает доступ банков к капиталу.

Политика ЦБ остается жесткой.

Реальные потери, связанные с Украиной, еще не в полной мере отражены в котировках.

Давление на прибыль банков со стороны резервов растет, при этом степень покрытия все равно снижается, поэтому процесс наращивания резервов может усилиться.

Жесткая политика ЦБ и сокращение спреда между кредитными и депозитными ставками давит на маржу банков.

Политическая составляющая в дисконте отечественных банков к зарубежным незначительна, поэтому на его значительное сокращение рассчитывать не приходится

Темпы роста в высокодоходном сегменте остаются высокими, но ценой качества портфеля. Замедление продолжится

Инвестиционная стратегия: ищем точки для входа в госбанки.

Top pick

«Сбербанк». Контроль затрат сохранит прибыль на высоком уровне.

ВТБ. После завершения «дивидендной гонки» сократить отставание от «Сбербанка» станет легче.

Черная металлургия: идеи на рынке акций

Инвестиционные факторы

Рынки угля и стали нащупали дно и пытаются переломить нисходящий тренд.

Долговые проблемы сектора постепенно уходят на второй план.

Ситуация на Украине может сыграть на руку отечественным металлургам.

Курс на Восток сулит новые перспективы.

Риски

Спрос на сталь по-прежнему отстает от предложения, что ведет к недозагрузке мощностей и затрудняет восстановление рынков.

Распродажи непрофильных активов грозят крупными бумажными убытками.

Бумаги сегмента сохраняют шансы выглядеть лучше рынка, отыгрывая падение предыдущих лет.

Рост мировой экономики ускоряется, и это подстегивает спрос на промышленные металлы

Металлургические компании не демонстрируют выраженного политического дисконта.

Восстановление спроса на сталь опережает рынки металлургического сырья. Но отрыв неизбежно будет сокращаться.

Инвестиционная стратегия: ждем подтверждения восстановления на рынках стали и металлургического сырья.

Top pick

«Северсталь». Самый эффективный российский металлург.

НЛМК. В погоне за лидером.

ММК. Долгожданная синергия с турецким заводом.

«Мечел». Дождался реальных мер поддержки.

«Евраз». Не рискует зря.

ТМК. В ожидании трубного изобилия.

Цветная металлургия: идеи на рынке акций

Эмбарго на экспорт никелевого сырья из Индонезии ставит под вопрос всю NPI-индустрию

Золотые ETF разгрузили балансы, предоставив рынок Центробанкам. Возобновление покупок со стороны фондов может стать драйвером роста

Ожидание либерализации складских правил на LME даст рост цены алюминия и сокращение премий за немедленную поставку

По мере восстановления мировой экономики и роста склонности к риску, медь начнет опережать платину

Гохран РФ больше не в состоянии компенсировать дефицит мирового рынка палладия, и это обеспечит выход на новые ценовые уровни

Инвестиционная стратегия: ищем идеи на отдельных рынках.

Top pick

«Норникель». Печатный станок для денег.

РУСАЛ. Невидимое восстановление.

Золотодобывающие компании. Возврат интереса на фоне стабилизации цен на золото.

Химический сектор: идеи на рынке акций

Инвестиционные факторы

Драйвером роста мирового спроса на удобрения станут страны ЮВА и Латинской Америки.

Новое Правительство в Индии может смягчить программу субсидирования сельского хозяйства.

Заморозка тарифов естественных монополий ограничивает рост производственных издержек компаний отрасли.

Риски

Восстановление отрасли будет постепенным, быстрого роста цен на удобрения в 2П14 не ждем.

Рентабельности компаний заметно снизились.

ФАС может ужесточить контроль над рынками калийных и фосфорных удобрений.

«Акрон» и «ФосАгро» уже отыграли падение, «Уралкалий» продолжает торговаться в диапазоне 150-180 руб.

В июле 2013 года после разрыва калийного картеля просели цены на все базовые удобрения. Рынки фосфорных и азотных удобрений выглядят лучше

Снижение влияния фактора Украины поддержит котировки компаний отрасли.

Сокращение складских запасов калия станет драйвером роста спроса на удобрение.

Инвестиционная стратегия: ждем явных сигналов к восстановлению цен на удобрения.

Top pick

«Уралкалий». Отдача от новой стратегии при росте цен на калий. В акциях есть потенциал восстановления к уровням середины 2013 года.

«Акрон». Высокие дивиденды.

«ФосАгро». GDR выглядят интереснее обыкновенных акций.

Телекомы: идеи на рынке акций

Инвестиционные факторы

Драйверы роста сектора – передача данных, VAS.

Стабильно высокие денежные потоки компаний.

Дивидендные бумаги (МТС и «Мегафон»).

Риски

Риски потери бизнеса операторов в Украине (МТС, «Вымпелком»).

Ужесточение регулирования отрасли.

Замедление роста абонентской базы операторов, усиление конкуренции.

Приближение выхода на рынок СП «Ростелкома» и Tele2.

Сильнейшие игроки отрасли по-прежнему платят привлекательные дивиденды

Ожидание сокращения влияния «фактора Украины» приведет к сужению спреда к мировым телекоммуникационным компаниям

МТС и «Мегафон» сохраняют лидирующие позиции в структуре рынка по численности абонентов, потерянную долю «Вымпелкома» может занять СП Ростелекома и Tele2

Отдельные бумаги сектора показывают динамику лучше рыночной

Инвестиционная стратегия: выбираем дивидендные бумаги.

Top pick

МТС. Стабильно высокие дивиденды, лидер в секторе.

«Мегафон». Лидер в сегменте передачи данных, правильная стратегия, хорошее начало года; дивиденды.

«Вымпелком»: Компания может возобновить выплату дивидендов при существенном снижении долговой нагрузки. Рост инвестиций в РФ и запуск 4G станут драйвером выручки в регионе

Еврооблигации: вид кривой евробондов РФ сильно изменился

Кривая евробондов РФ из-за Украины к концу апреля сдвинулась вверх, однако в конце июня ушла существенно ниже уровней начала года на среднем и дальнем участке.

Ближний ее конец из-за ряда краткосрочных рисков еще находится выше уровней начала года. Сдвиг вниз кривой РФ на среднем и дальнем участке по величине совпал с движением кривой облигаций США. Наклон кривой UST также изменился, но изменения происходили не так резко, хотя и были весьма существенными.

Динамика наклона российской кривой с начала года начала жить «своей жизнью».

Основная причина – события вокруг Украины. Тем не менее, становящаяся все более плоской кривая US Treasuries делает более плоской и кривую еврооблигаций РФ: относительно весеннего пика российская кривая стала на 1/3 более плоской, и тренд может продолжиться.

Причины изменения наклона для российских бумаг и для UST разные.

Для евробондов РФ краткосрочными рисками и причиной изменения наклона кривой выступают риски эскалации ситуации вокруг Украины. Для US Treasuries причиной изменения наклона кривой и основными краткосрочными рисками являются риски более раннего подъема ставок.

Еврооблигации: в конце полугодия первичный рынок оттаял

Сопоставимые с прошлыми годами объемы размещений наблюдались в I полугодии только в феврале и июне.

Без учета частных размещений в марте видно, как пусто было на первичном рынке весной – в период, когда в прошлые года размещения проходили очень активно.

Некоторые эмитенты (в основном, банковского сектора) все же разместились в I полугодии.

Кто-то из эмитентов сумел найти альтернативу евробондам в виде синдкредитов, однако сделать это удалось также лишь немногим, как правило, наиболее надежным эмитентам РФ.

Кризис на Украине и санкции внесли большую лепту. За I полугодие на первичном рынке евробондов состоялось лишь 10 размещений, 3 из которых носили характер частных сделок. С конца февраля и до середины июня на рынке не было ни одного нового рыночного размещения.

Первичный рынок если и не разогрелся, то, по крайней мере, оттаял. Воспользовавшись майским снижением доходности и стабилизацией рынка в июне, «Альфа-Банк» в середине июня сумел разместить займ в евро. Позже его примеру последовали «Сбербанк» и «Газпромбанк». Роуд-шоу выпуска во франках 1 июля начинает ВТБ.

Июньская оттепель может стать началом длинной серии размещений. Многим компаниям до конца года предстоят погашения евробондов и выплаты по кредитам в иностранных валютах, что означает довольно высокую вероятность новых размещений при отсутствии отраслевых санкций и стабильной ситуации на рынках капитала.

Ключевыми валютами размещений станут евро и франки. Пока ни один эмитент не вернулся на рынок с выпуском в долларах, зато продолжили появляться выпуски в евро. Кроме того, готовится выпуск во франках. Вопрос объема размещений и ставок по евробондам в азиатских валютах остается открытым.

Еврооблигации: во втором полугодии вероятно продолжение роста

Доходность выпуска RUSSIA-23 относительно основных «конкурентов» сегмента Emerging Markets говорит о существенном потенциале снижения доходности

Потенциал к сужению спредов евробондов РФ с UST составляет 30-50 б. п. Динамика спреда RUSSIA-30-UST-10 говорит о наличии потенциала к дальнейшему сужению суверенных спредов, как минимум в размере 30-50 б. п. В этом случае спред подойдет к отметке 100 б. п., где он находился какое-то время в 2012 и 2012 годах.

Но сужение может произойти только при улучшении прогнозов по экономике РФ. Макроэкономическая составляющая премии за российский риск не даст спреду RUSSIA-23-UST-10 подойти к отметке 100 б. п., пока прогнозы по экономике РФ не будут подняты.

Потенциал опережающего снижения доходности суверенных евробондов РФ составляет 40-60 б. п. До нового года российские бумаги торговались c существенно меньшей премией к бумагам Мексики и с намного более значимым дисконтом к бумагам Турции и Южной Африки.

Возврат к положению конца прошлого года может состояться во втором полугодии. Отсутствие роста напряженности на Украине и первые признаки улучшения прогнозов по экономике РФ могут обусловить возврат во II полугодии среднего участка суверенной кривой РФ в середину диапазона между доходностями Турции и ЮАР с одной стороны и Мексики с другой.

Спреды евробондов РФ к UST опустились до почти минимальных значений по RUSSIA-23 и RUSSIA-43 с момента начала их обращения, но потенциал к сужению сохраняется.

Еврооблигации: на каких эмитентов обратить внимание в 2П14

Консервативная стратегия

В рамках данной стратегии рекомендуем обратить внимание на евробонды «Роснефти», «Газпром нефти» и ЛУКОЙЛа. Риски срыва поставок газа в Европу не позволяют включить бумаги «Газпрома» в этот список.

Также рекомендуем обратить внимание на евробонды наименее загруженных долгами металлургических компаний – «Северстали», ТМК и «Норникеля».

В случае снижения рисков экономических санкций против России, по ходу полугодия можно обратить внимание на выпуски «Сбербанка» и «Газпромбанка».

Целевая дюрация по портфелю бумаг – средняя, в диапазоне 3-5 лет.

Консервативные идеи на 2П14

Базовая стратегия

В рамках данной стратегии рекомендуем обратить внимание на дальние выпуски «Газпрома», «Газпром нефти» и НОВАТЭКа.

Также рекомендуем обратить внимание на дальние субординированные евробонды госбанков и бумаги таких представителей металлургического сектора, как ТМК и «Евраз».

Среди идей в телекоммуникационном секторе отмечаем дальние выпуски «Вымпелкома».

Целевая дюрация по портфелю бумаг – длинная, в диапазоне 5-8 лет.

Помимо идей на вторичном рынке, в рамках базовой стратегии рекомендуем инвесторам уделить внимание работе на первичном рынке при наличии активности на нем.

Агрессивная стратегия*

В рамках данной стратегии мы выделяем ряд выпусков российских компаний с рейтингом B+ и ниже без учета сектора, показателя дюрации или текущего состояния кредитного профиля.

Критерием включения данных бумаг в портфель является наличие у компании внутренних драйверов для улучшения кредитного профиля.

Одним из требований для включения данных бумаг в портфель является наличие определенного уровня их ликвидности, как в терминах объема выпуска, так и с точки зрения обращения на вторичном рынке.

Агрессивные идеи на 2П14 * Для получения более подробной информации о характеристиках данной стратегии и примеров торговых идей, пожалуйста, обратитесь в отдел по работе с клиентами

Локальные облигации. Вторичный рынок. Зимний провал почти отыгран

Государственный сегмент. Индексу гособлигаций почти удалось отыграть зимний провал: мартовские минимумы отыграны полностью, до уровней начала украинско-российского противостояния осталось 6%, до исторических максимумов весны 2013 года – 10%. С середины мая ОФЗ чувствуют себя достаточно уверенно, демонстрируя преимущественно снижение доходностей.

Муниципальный сегмент, в силу своей ориентированности на локального инвестора и низкой ликвидности, достаточно стабильно отреагировал на рост геополитических рисков.

Корпоративный сегмент. Корпоративные долги демонстрируют более устойчивую динамику. С начала года снижение индекса корпоративных облигаций составило всего 2,3% при падении соответствующего индикатора по госбондам на 4,5%.

Ждем роста интереса к коротким долгам. Кривая доходности ОФЗ за апрель-июнь опустилась значительно – на 1,5%. По сравнению с пиковыми значениями середины марта доходность эталонных ОФЗ 26206 (с погашением в 2017 году) опустилась на 80 б. п., ОФЗ 26207 (с погашением в 2027 году) – на 90 б. п.

На данный момент кривая облигаций ОФЗ имеет пологий вид. Повышенным спросом пользуются дальние выпуски. Во втором полугодии мы ждем восстановления спроса на более короткие выпуски.

Локальные облигации. Стратегии на второе полугодие

ФАКТОРЫ РОСТА

Ликвидность банковской системы. ЦБ не допустит кризиса ликвидности.

Стабилизация инфляции. Помогут урожай, тарифы, рубль. Ждем замедления инфляции из-за заморозки регулируемых тарифов, хорошего урожая и укрепления национальной валюты.

Снижение ключевой ставки благодаря укреплению рубля и стабилизации инфляции.

Расширение первичного рынка за счет роста заимствований субфедерального и корпоративного сегментов. Эмитенты спешат воспользоваться открывшимся окном «возможностей».

РИСКИ

Негативные рейтинговые действия. Геополитический кризис – главная причина пересмотра рейтингов. «Большая тройка» сохраняет негативный взгляд на Россию.

Пересмотр иностранными инвесторами привлекательности российских активов. Ослабление интереса приведет к оттоку средств с российских рынков и падению фондовых индексов.

Ухудшение конъюнктуры фондирования. Сужение внешних рынков капитала для российских компаний из-за расширения санкций со стороны Запада

СТРАТЕГИЯ ДЛЯ ИНВЕСТОРОВ:

Отдавать предпочтение банкам с инвестиционным рейтингом и лидерам нефтегазового сектора. Риск банкротства минимален.

Ориентироваться на ликвидные выпуски эмитентов из потребсектора и телекомов. Внутренние отрасли более устойчивы к негативу.

Выбирать эмитентов близких государству. Господдержка большой плюс.

Покупать корпоративные облигации с короткой дюрацией без оглядки на ликвидность. Как актив под стратегию «купил и держи».

СТРАТЕГИЯ ДЛЯ СПЕКУЛЯНТОВ:

Выбирать облигации банков с рейтингом от В- до В+, но с сильными акционерами.

Участвовать в первичных размещениях. Эмитенты предлагают неплохие премии к рынку.

Инвестировать в муниципальные и корпоративные облигации. Они могут вырасти сильнее государственных.

Присмотреться к металлургам и авиаперевозчикам. У них выше потенциал роста.

Снижение доходности новых выпусков после выхода на вторичный рынок дает возможность заработать

Top pick

Банки с рейтингом В-/В+. Третий эшелон предполагает больший риск, но и большую доходность вложений.

«Металлоинвест». Крепкий кредитный профиль.

«ЮТэйр» и «Трансаэро». Высокие доходности при умеренном риске.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба