25 февраля 2016 AfterShock | Архив

От Алехандро Badel, экономист, и Джозеф Макгилликадди, научный сотрудник

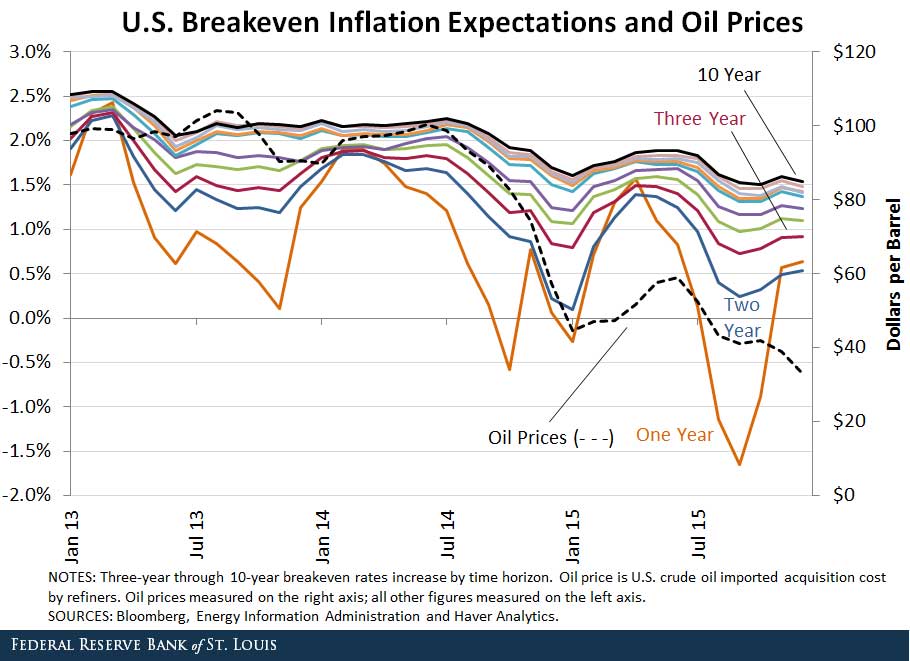

Цены на нефть продолжают снижаться в течение последних нескольких месяцев, опустившись почти до $30 за баррель в декабре прошлого года. Это падение совпало с падением в безубыток инфляционные ожидания, измеряемые с помощью премиальных защищенных от инфляции ценные бумаг казначейства (рекомендуемые) в сравнение с более стандартными казначейскими облигациями.

Если осенью безубыточные темпы инфляции отражало падение реальных инфляционных ожиданий, и предполагалось, что это падение во многом обусловлено ожидаемым падением цен на нефть, тогда мы можем задать следующий вопрос: Как низко в будущие цены на нефть должны упасть для проверки текущей безубыточности инфляции?

Чтобы ответить на этот вопрос, мы начали с расчета дальнейшего пути индекса потребительских цен (ИПЦ), подразумеваемый безубыток инфляционных ожиданий в декабре 2015 года (последнее наблюдение на рисунке выше). Затем мы использовали простую модель, чтобы проследить дальнейший путь цены на нефть, что согласуется с таким дальнейшим путем ИПЦ.

Модель

Модель предсказывает дальнейший путь ИПЦ учитывая предполагаемый путь будущие цены на нефть. Мы использовали его в нашем предыдущем блоге прогнозировав влияние различных будущих сценариев цен на нефть на темпы инфляции. Модель предсказывает дальнейший путь ИПЦ как взвешенная сумма двух составляющих—энергии и всех элементов меньше энергии при следующих допущениях:

Удельный вес каждого из двух компонентов остаются неизменными во всех последующих месяцах.

Существует постоянная эластичность энергетическая составляющая применительно к ценам на нефть.

В неэнергетических компонентов ИПЦ удержат инфляцию в пределах наблюдаемую за период с января 2014

по июнь 2014 года.

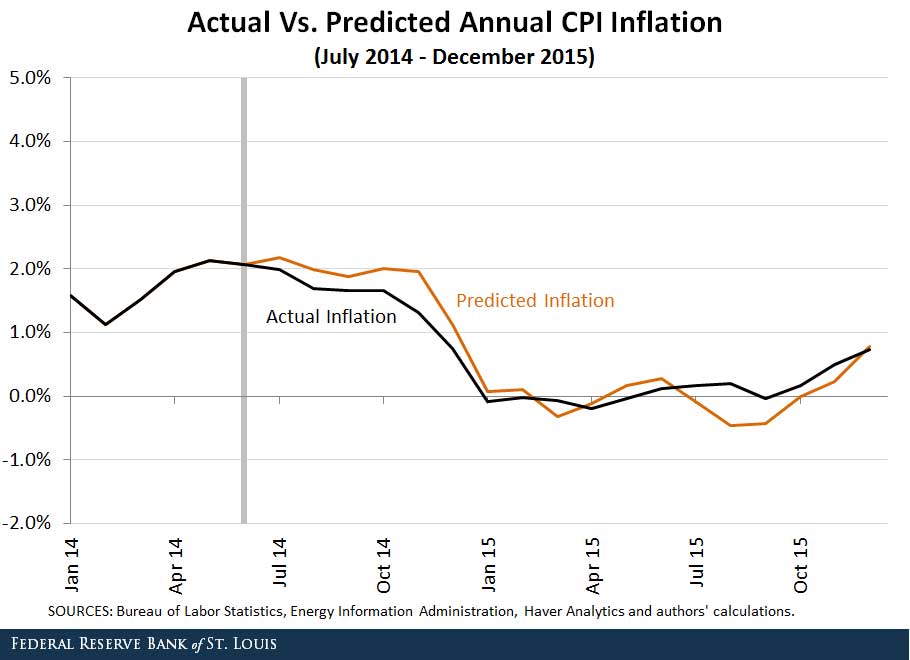

На рисунке ниже показан бэктест нашей модели с июля 2014 по декабрь 2015.1 как показано на рисунке, модель предсказывает фактический путь ежегодной инфляции за этот период времени довольно хорошо.

Результаты

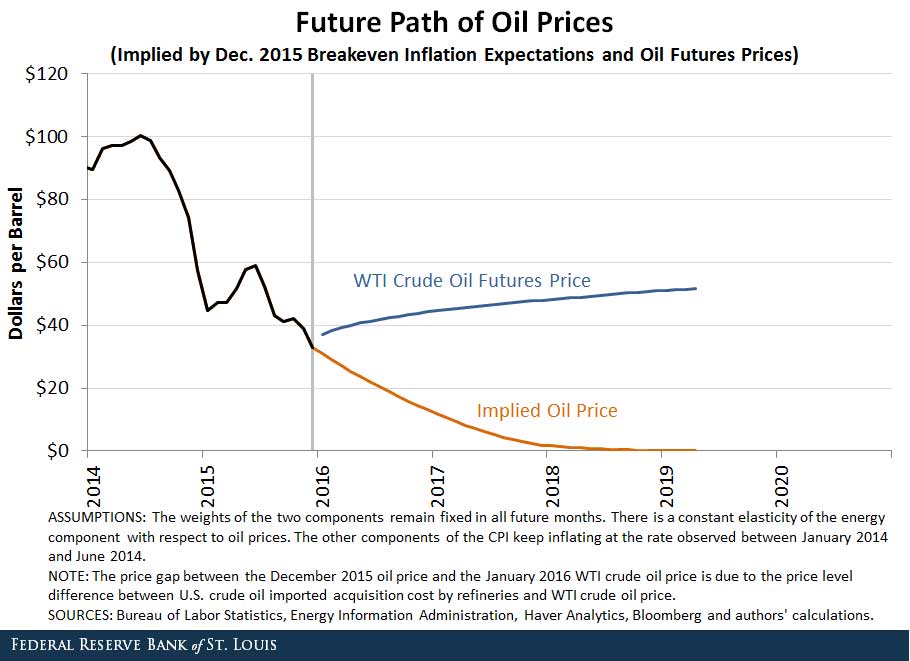

Мы просчитали дальнейший путь ИПЦ в ближайшие 10 лет (начиная с января 2016 года), что соответствовало бы безубытку инфляционных ожидания в кругозоре одного года через 10 лет.2 Затем, используя ежегодный прирост в размере 2,87 процента для “всех элементов меньше энергии” компонента и используя 0.46 для эластичности энергетической составляющей применительно к ценам на нефть, мы отказались от дальнейшего рассмотрения пути цены на нефть, что бы производить этот дальнейший путь ИПЦ.3 На рисунке ниже показана схема подразумеваемой цене нефти и серия сравнений её подразумевается будущей средней цены на нефть Западно-техасской нефти нефтяные фьючерсы. 4

Вывод

По нашим расчетам, цены на нефть должны упасть до $0 за баррель к середине 2019 для того, чтобы проверить (подтвердить) текущие инфляционные ожидания. После этого, нет цены на нефть, что позволит для нашей модели прогнозирования пути ИПЦ согласующейся с безубытком инфляционных ожиданий декабря 2015 . Это означало путь на нефть сильно отличается от пути на нефть подразумеваемых по фьючерсным контрактам, которые поднимаются более чем на $50 за баррель к середине 2019.

Мы излагаем некоторые возможные объяснения наших результатов:

Ожидания в отношении будущего роста других компонентов ИПЦ, кроме энергии может быть ниже, чем

годовой показатель 2,87 процента что мы и предполагали в нашей модели.

Недавние движения в безубыток инфляционные ожидания, возможно, были вызваны чем-то другим, чем

снижение цен на нефть. Возможно даже, что третья переменная, спровоцировавшая снижение обоих.

Инвесторы могут ожидать, что взаимосвязь между ценой на нефть и ИПЦ энергетическая составляющая

изменить в будущем. (Это не смотря на сильную взаимосвязь видимую за последние 20 лет, показанную на втором рисунке в нашем предыдущем посте.)

Изменения в инфляции, премии за риск для облигаций, которые не являются защитой от инфляции и/или

изменения в ликвидности премия за советы возможны искажения безубытка инфляционных ожиданий в последние месяцы.

Примечания и ссылки

1 в данном тестирование мы проводили вне выборки при прогнозировании ИПЦ в период с июля 2014 по декабрь 2015 года, используя фактические траектории цены на нефть в течение этого периода. Это будущее ИПЦ путь нашей модели, мог бы предсказать в июне 2014 предполагая, что мы знали, какими цены на нефть будут до конца 2015 года.

2 мы использовали декабря 2015 безубыток инфляционные ожидания оценивая декабрьские значения индекса потребительских цен в течение следующих 10 лет, начиная с декабря 2016 по декабрь 2025. Мы получили оставшиеся ежемесячные значения ИПЦ, предполагая постоянный рост ИПЦ между каждой из этих оценок, декабря.

3 значение эластичности энергетическая составляющая в отношении цен на нефть был оценен с помощью обычного метода наименьших квадратов. См. второй рисунок из нашей предыдущей записи блога.

4 нефтяной фьючерс - производный финансовый инструмент, стандартный срочный биржевой контракт купли-продажи базового актива, при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Цены на такие контракты часто интерпретируются как прогноз рынка спотовых цен на нефть.

https://www.stlouisfed.org/on-the-economy/2016/february/future-oil-price-consistent-inflation-expectations?&utm_source=Twitter&utm_medium=SM&utm_term=inflation&utm_content=oteblog&utm_campaign=2542 и

http://www.bloomberg.com/news/articles/2016-02-23/st-louis-fed-financial-markets-are-saying-oil-will-be-worthless-by-mid-2019

Цены на нефть продолжают снижаться в течение последних нескольких месяцев, опустившись почти до $30 за баррель в декабре прошлого года. Это падение совпало с падением в безубыток инфляционные ожидания, измеряемые с помощью премиальных защищенных от инфляции ценные бумаг казначейства (рекомендуемые) в сравнение с более стандартными казначейскими облигациями.

Если осенью безубыточные темпы инфляции отражало падение реальных инфляционных ожиданий, и предполагалось, что это падение во многом обусловлено ожидаемым падением цен на нефть, тогда мы можем задать следующий вопрос: Как низко в будущие цены на нефть должны упасть для проверки текущей безубыточности инфляции?

Чтобы ответить на этот вопрос, мы начали с расчета дальнейшего пути индекса потребительских цен (ИПЦ), подразумеваемый безубыток инфляционных ожиданий в декабре 2015 года (последнее наблюдение на рисунке выше). Затем мы использовали простую модель, чтобы проследить дальнейший путь цены на нефть, что согласуется с таким дальнейшим путем ИПЦ.

Модель

Модель предсказывает дальнейший путь ИПЦ учитывая предполагаемый путь будущие цены на нефть. Мы использовали его в нашем предыдущем блоге прогнозировав влияние различных будущих сценариев цен на нефть на темпы инфляции. Модель предсказывает дальнейший путь ИПЦ как взвешенная сумма двух составляющих—энергии и всех элементов меньше энергии при следующих допущениях:

Удельный вес каждого из двух компонентов остаются неизменными во всех последующих месяцах.

Существует постоянная эластичность энергетическая составляющая применительно к ценам на нефть.

В неэнергетических компонентов ИПЦ удержат инфляцию в пределах наблюдаемую за период с января 2014

по июнь 2014 года.

На рисунке ниже показан бэктест нашей модели с июля 2014 по декабрь 2015.1 как показано на рисунке, модель предсказывает фактический путь ежегодной инфляции за этот период времени довольно хорошо.

Результаты

Мы просчитали дальнейший путь ИПЦ в ближайшие 10 лет (начиная с января 2016 года), что соответствовало бы безубытку инфляционных ожидания в кругозоре одного года через 10 лет.2 Затем, используя ежегодный прирост в размере 2,87 процента для “всех элементов меньше энергии” компонента и используя 0.46 для эластичности энергетической составляющей применительно к ценам на нефть, мы отказались от дальнейшего рассмотрения пути цены на нефть, что бы производить этот дальнейший путь ИПЦ.3 На рисунке ниже показана схема подразумеваемой цене нефти и серия сравнений её подразумевается будущей средней цены на нефть Западно-техасской нефти нефтяные фьючерсы. 4

Вывод

По нашим расчетам, цены на нефть должны упасть до $0 за баррель к середине 2019 для того, чтобы проверить (подтвердить) текущие инфляционные ожидания. После этого, нет цены на нефть, что позволит для нашей модели прогнозирования пути ИПЦ согласующейся с безубытком инфляционных ожиданий декабря 2015 . Это означало путь на нефть сильно отличается от пути на нефть подразумеваемых по фьючерсным контрактам, которые поднимаются более чем на $50 за баррель к середине 2019.

Мы излагаем некоторые возможные объяснения наших результатов:

Ожидания в отношении будущего роста других компонентов ИПЦ, кроме энергии может быть ниже, чем

годовой показатель 2,87 процента что мы и предполагали в нашей модели.

Недавние движения в безубыток инфляционные ожидания, возможно, были вызваны чем-то другим, чем

снижение цен на нефть. Возможно даже, что третья переменная, спровоцировавшая снижение обоих.

Инвесторы могут ожидать, что взаимосвязь между ценой на нефть и ИПЦ энергетическая составляющая

изменить в будущем. (Это не смотря на сильную взаимосвязь видимую за последние 20 лет, показанную на втором рисунке в нашем предыдущем посте.)

Изменения в инфляции, премии за риск для облигаций, которые не являются защитой от инфляции и/или

изменения в ликвидности премия за советы возможны искажения безубытка инфляционных ожиданий в последние месяцы.

Примечания и ссылки

1 в данном тестирование мы проводили вне выборки при прогнозировании ИПЦ в период с июля 2014 по декабрь 2015 года, используя фактические траектории цены на нефть в течение этого периода. Это будущее ИПЦ путь нашей модели, мог бы предсказать в июне 2014 предполагая, что мы знали, какими цены на нефть будут до конца 2015 года.

2 мы использовали декабря 2015 безубыток инфляционные ожидания оценивая декабрьские значения индекса потребительских цен в течение следующих 10 лет, начиная с декабря 2016 по декабрь 2025. Мы получили оставшиеся ежемесячные значения ИПЦ, предполагая постоянный рост ИПЦ между каждой из этих оценок, декабря.

3 значение эластичности энергетическая составляющая в отношении цен на нефть был оценен с помощью обычного метода наименьших квадратов. См. второй рисунок из нашей предыдущей записи блога.

4 нефтяной фьючерс - производный финансовый инструмент, стандартный срочный биржевой контракт купли-продажи базового актива, при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Цены на такие контракты часто интерпретируются как прогноз рынка спотовых цен на нефть.

https://www.stlouisfed.org/on-the-economy/2016/february/future-oil-price-consistent-inflation-expectations?&utm_source=Twitter&utm_medium=SM&utm_term=inflation&utm_content=oteblog&utm_campaign=2542 и

http://www.bloomberg.com/news/articles/2016-02-23/st-louis-fed-financial-markets-are-saying-oil-will-be-worthless-by-mid-2019

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба